Государство на рынке ценных бумаг в РФ

Государство на рынке ценных бумаг представлено следующими инстанциями: ФСФР, ЦБ РФ, МинФин РФ, Федеральная служба страхового надзора (подробнее о роли перечисленных органов), и выполняет четыре основные функции.

1. Системообразующая

Особенность РЦБ заключается в том, что ценности, которые на нем обращаются, выступают как совокупность определенных прав, поэтому для его существования необходима нормативно-правовая база и система право-применения, которые создает и обеспечивает гос-во.

То, насколько эффективно будет функционировать рынок ц/б в стране, во многом зависит от того, какую модель сформирует гос-во. При создании российской модели РЦБ были изучены рынки развитых стран, что является большим преимуществом для РФ, ведь на основе опыта зарубежных стран Россия имеет возможность не повторять тех ошибок, которые были совершены другими государствами в прошлом.

Основной целью улучшения отечественного фондового рынка является обеспечение условий для экономического роста на базе улучшения инвестиционного климата. Рынок ц/б способствует формированию в РФ инновационной рыночной экономики, финансовой основой которой является национальный капитал и либеральное отношение к иностранным инвестициям.

На начальном этапе формирования РЦБ в рамках данной функции гос-во осуществляло прямую поддержку инфраструктуры, оно самостоятельно привлекало частные инвестиции финансовых организаций. Позже в результате становления фондового сектора данная функция была частично передана Профессиональным участникам рынка ц/б.

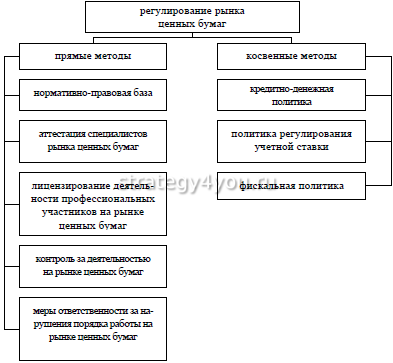

2. Регулирующая функция

Государство на рынке ценных бумаг создает систему регулирования и обеспечивает ее жизнедеятельность, разрабатывает нормы, стандарты и правила функционирования РЦБ и его участников, а также контролирует их соблюдение. С помощью фондового рынка гос-во может управлять денежными потоками в соответствии с приоритетами своей экономической политики.

Сущность Профессиональной деятельности на рынке ц/б представляет собой важный раздел рыночной экономики, который формирует большое количество рабочих мест и генерирует огромные налоговые поступления. Таким образом, государство на рынке ценных бумаг должно обеспечить его развитие как одной из наиважнейших сфер финансовых услуг.

3. Государство как заемщик на РЦБ

На финансовом рынке гос-во может выступать как эмитент ц/б – выпуская бумаги, оно фактически занимает денежные средства у тех субъектов, которые их покупают. Ценные бумаги выпускаются с целью финансирования целевых программ и для покрытия бюджетного дефицита. Государство имеет право эмитировать только долговые ц/б, а именно облигации. Выпускать акции ему запрещено.

4. Государство как инвестор на РЦБ

Гос-во владеет пакетом акций приватизированных предприятий, которые закреплены в федеральной собственности. В первую очередь оно держит и управляет пакетами ц/б тех компаний, которые имеют национальное значение для того, чтобы контролировать их деятельность и влиять на экономическую ситуацию в стране.

Государство на рынке ценных бумаг – взаимосвязь функций

Все функции тесно взаимосвязаны, так выступая в качестве заемщика и инвестора, гос-во осуществляет регулирование экономики. Выполнение всех функций государства основано на нормативно-правовой базе, которая формируется в процессе реализации системообразующей функции.

Государство на рынке ценных бумаг

Отличительные свойства и тенденции развития рынка ценных бумаг

В настоящее время одним из главных секторов национальной и мировой экономики является рынок ценных бумаг. Цель функционирования данного рынка заключается в мобилизации экономическими агентами финансовых ресурсов и в последующем их распределении между ними. Кроме того, рынок ценных бумаг позволяет изъять появившиеся у собственников после экономического кризиса финансовые средства.

Инструментом реализации указанных функций является ценная бумага. Ею называют документ, который соответствующим образом оформлен (с указанием обязательных реквизитов) и удостоверяет конкретные имущественные права его владельца. Причём возможность осуществления или передачи этих прав может быть реализована только при предъявлении самой ценной бумаги.

Таким образом, рынок ценных бумаг обеспечивает переход капитала в экономике. У данной сферы экономических отношений на сегодняшний день имеются следующие отличительные свойства:

- капитал является глобально-корпоративным, что означает осуществление его движения в финансовой форме посредством перевода средств транснациональных компаний и банков;

- движение капитала в мире преимущественно представлено перемещением краткосрочного спекулятивного капитала;

- благодаря развитию информационных технологий и связи движение капитала происходит в ускоренной форме;

- главным местом движения мирового капитала являются международные финансовые центры, которые располагаются в наиболее инновационно- и инвестиционно-привлекательных регионах и представлены крупными банками, транснациональными компаниями, торговыми площадками и т.п.;

- основные потоки мирового капитала обращаются между развитыми странами, которые отличаются развитием высокотехнологических отраслей экономики;

- значительная мобильность капитала представляет опасность для развивающихся стран.

Готовые работы на аналогичную тему

Рынок ценных бумаг является необходимым элементом современной рыночной экономики, поскольку именно он позволяет предпринимателям осуществить инвестирование в новое производство или в расширение уже имеющегося.

Роль государства на рынке ценных бумаг и особенности его деятельности

На данный момент государство является прямым участником рынка ценных бумаг. Это вызвано устройством современной экономики, которая преимущественно функционирует на основе смешанной системы.

Государство, как и другие участники рынка, стремится максимизировать свою прибыль и другие позитивные результаты. Это может быть достигнуто не только благодаря совершению операций с ценными бумагами и участию в их торгах, но и регулированием рынка, контролем и надзором за деятельностью его других участников.

Так, в Российской Федерации регулирующие и контрольно-надзорные функции на финансовых рынках, в число которых входит и рынок ценных бумаг, реализуются Центральным банком РФ. Этот орган в лице своих структурных подразделений предоставляет физическим и юридическим лицам допуск к работе на рынке ценных бумаг, который включает в себя лицензирование, аккредитацию и выдачу разрешений.

Кроме того, Центральный банк РФ должен вести государственные реестры участников рынка ценных бумаг, их операций и регистрируемых документов. Особо выделяется деятельность Банка России по регистрации выпусков эмиссионных ценных бумаг и отчётов об их итогах, а также по государственному контролю за приобретением крупных пакетов акций акционерных обществ.

Участники рынка ценных бумаг в предусмотренных действующем законодательством случаях обязаны предоставлять Центральному банку РФ отчётность о своей деятельности. Причём в последнее время распространяется практика её предоставления в электронной форме, что упрощает и ускоряет работу с ней. Банк России анализирует сведения, содержащиеся в поступающих отчётах, на основе чего мегарегулятор может следить за темпами и тенденциями развития рынка ценных бумаг и своевременно предпринять соответствующие меры.

Государство как заёмщик и инвестор на рынке ценных бумаг

Государство и, в частности, органы государственной власти не только занимаются регулированием рынка ценных бумаг, но и принимает на нём непосредственное участие. Оно, прежде всего, выражается в эмиссии государственных ценных бумаг. Для государства это служит средством дополнительного финансирования государственных нужд (в случае нехватки бюджетных средств). Поэтому неминуемым результатом эмиссии государством ценных бумаг является увеличение государственного долга.

С другой стороны, государственные ценные бумаги в отличие от всех других видов ценных бумаг отличаются наименьшим риском невозврата. Особенно это касается краткосрочных ценных бумаг, срок обращения которых не превышает 6 месяцев. Но ввиду такой их малой рискованности доходность таких ценных бумаг является одной из самых низких.

Государство имеет право эмитировать только долговые ценные бумаги. В связи с этим наиболее популярной формой государственных ценных бумаг является облигация.

Государство также может выступать на рынке ценных бумаг и как инвестор. В данном случае в государственную собственность приобретаются акции коммерческих организаций. Владение и управление пакетами подобных ценных бумаг обуславливается тем национальным значением, которое имеют предприятия отдельных отраслей. Это, например, касается энерго-сырьевой отрасли и военно-промышленного комплекса.

Таким образом, непосредственное участие государства на рынке ценных бумаг обуславливается не столько коммерческими, сколько национальными интересами.

Нужны еще материалы по теме статьи?

Воспользуйся новым поиском!

Найди больше статей и в один клик создай свой список литературы по ГОСТу

Автор этой статьи Дата последнего обновления статьи: 12.07.2021

ВАЛЕНТИНА ВИКТОРОВНА НИКИТИНА

Эксперт по предмету «Банковское дело»

Автор24 — это сообщество учителей и преподавателей, к которым можно обратиться за помощью с выполнением учебных работ.

Государство в системе отношений фондового рынка Антипов Александр Валентинович

Происходящие в России процессы, обусловленные возвращением ее в русло мирового развития, ставят перед научной теорией и практикой большое количество сложных задач, готовых и однозначных решений которых пока не существует. Коренные изменения в отечественной экономике, связанные с развитием рыночных отношений, значительно расширяют круг проблем политэкономии, важнейшее место среди которых занимает вопрос места государства в системе отношений фондового рынка.

Фондовый рынок занимает особое место в рыночной экономике как механизм, создающий основу для оперативного перетока инвестиционных ресурсов и экономического роста, открывающий возможности создания сильного частно-корпоративного сектора в национальном хозяйстве, эффективной структурной перестройки экономики, реформирования кредитно-финансовой и бюджетной сферы, интеграции России в международное экономическое пространство.

Необходимость создания отечественного цивилизованного рынка ценных бумаг делает особенно важным исследование исторических процессов, происходивших в Российской Империи на рубеже конца XIX — начала XX веков, проведение параллелей, связывающих развитие современного рынка капитала в России с прежней фондовой системой, имеющей богатые традиции и особенности.

В то же время нельзя рассматривать процессы в России в отрыве от международного сообщества. В этой связи актуален накопленный зарубежный опыт (в частности, опыт Польши, стран Юго-Восточной Азии) и возможности его использования в нашей стране с учетом национальных и исторических черт.

Особая актуальность исследования фондового рынка связана с тем, что в центре современного финансового кризиса оказались не только корпорации, но и само российское государство как основной эмитент ценных бумаг. Опыт действий российского государства, выстроенная им система ГКО, прогнозы о влиянии средств, вырученных от ГКО на развитие отечественной промышленности, оказались не только неверными, но и пагубными для всей финансовой системы страны.

Теоретическая и практическая значимость проблемы участия государства в фондовом рынке и ее недостаточная разработанность определили выбор темы диссертационного исследования.

К настоящему времени вышло довольно много экономической литературы, где в той или иной степени освещен вопрос государственного регулирования фондового рынка: работы Алексеева В.В., Алексеева М.Ю., Бороздина Ю.П., Бочарова В.В., Ивасенко А.Г., Миркина Я.М., Сажиной М.А., Семенковой Е.В., Фельдмана А.А., Франца А.Б. Теме роли государства на фондовом рынке посвящены труды Бакушева В.В., Бочкаревой Е.Ю., Гаврилова В.В. и других. Опубликованы научные статьи историко-статистического характера (Грекова Г.Н., Циркунов Л.Б. и др.), а также работы, авторы которых сосредоточили свое внимание на рынке ценных бумаг субъектов Российской Федерации (Балакирев Б.Н., Карпиков Е.Н., Тарачев В.А. и др.)

В исследованиях зарубежных экономистов глубоко проанализированы проблемы становления и функционирования фондового рынка (работы К. Викселля, Дж.М. Кейнса, Дж.Р. Хикса, Р. Соллоу и др.), хотя эти разработки ведутся в рамках исследования теорий процента и денег, теории капитала и инвестиционных процессов, анализа конъюнктурных изменений в экономике.

Однако комплексный и целенаправленный анализ экономических отношений и объективных законов функционирования и регулирования фондового рынка с точки зрения его использования в российских условиях пока детально не освещен. До сих пор не выработана комплексная стратегия регулирования российского фондового рынка и деятельности региональных органов власти на фондовом рынке.

Недостаточная разработанность названной проблемы, отсутствие целостной концепции, обеспечивающей ее комплексное системное решение в современных условиях, обусловило целевую направленность и содержание исследования.

Основная цель диссертационного исследования состоит в выявлении роли и места государства на рынке ценных бумаг, разработке теоретических и практических рекомендаций по регулированию фондового рынка в целях повышения его эффективности функционирования.

Для достижения поставленной цели автору пришлось решать целый ряд задач:

— г определить экономическое содержание, функции и структуру фондового рынка;

— выявить сущность рынка государственных ценных бумаг;

— раскрыть механизм государственного регулирования фондового рынка; -v выделить особенности формирования фондового рынка в России;

— сравнить положение на современном российском фондовом рынке с положением, сложившимся к началу XX века;

— раскрыть деятельность российского государства как участника фондового рынка;

— сравнить современные кризисные явления на российском фондовом рынке с кризисом в странах Юго-Восточной Азии;

— дать главные характеристики государственного регулирования фондового рьшка;

— определить перспективные пути дальнейшего развития фондового рьшка в России.

Объектом исследования в настоящей работе является государство в системе отношений рынка ценных бумаг. Предметом исследования явились конкретные действия российского государства на пути к созданию системы управляемого фондового рынка.

Методологической и теоретической основой исследования являются научные труды отечественных и зарубежных специалистов по проблемам рыночной экономики, финансов, развития фондового рьшка и его регулирования, труды политических деятелей. Обоснование теоретических положений и аргументация вьгоодов осуществлялась автором на основе общепризнаных принципов сочетания исторического, логического, общего и особенного. Реализация поставленных в работе задач потребовала применения таких методов, как экономико-статистический, исторический, причинно-следственный анализ, системный подход к анализу экономических отношений.

Материалами исследования послужили нормативные документы Правительства РФ, Федеральной комиссии по рынку ценных бумаг, Банка России, Министерства финансов РФ, статистические данные отечественного и зарубежных фондовых рынков, а также материалы, опубликованные в монографиях и периодической печати.

Научная новизна диссертационного исследования определяется недостаточной разработанностью данной проблемы. К наиболее важным результатам, содержащим новизну, относятся следующие положения:

1. Показана роль государства в формировании и функционировании фондового рынка, состоящая:

в создании условий для реализации основной функции фондового рьшка (превращение сбережений в инвестиции) путем обеспечения доверия инвесторов, особенно физических лиц, к рынку ценных бумаг;

— в регулировании фондового рьшка и создании системы экономической безопасности для защиты интересов инвесторов, поддержания макроэкономической стабильности, обеспечения функционирования важнейших элементов инфраструктуры рьшка ценных бумаг.

2. Выявлены противоречия деятельности государства на фондовом рынке, выражающиеся в том, что государство выступает:

V главным главным эмитентом ценных бумаг, способствуя созданию пирамидальной системы государственных ценных бумаг;

основным участником фондового рынка, осуществляя преимущественно спекулятивные операции и находясь в привилегированном положении по отношению к остальным участникам (используя информационную прозрачность как регулирующий орган). Подчеркивается, что указанные функции государства на отечественном фондовом рынке связаны не с интересами развития и роста реальной экономики, а с обслуживанием растущих финансовых запросов государства, с перераспределением доходов населения в пользу государства.

3. На основе сравнительного анализа деятельности государства в Российской Империи конца XIX — начала XX веков и современной России выявлено, что некоторые особенности фондового рынка историческими корнями связаны с функционированием рынка ценных бумаг в дореволюционной России: стихийный характер образования фондового рынка; развитие в основном внебиржевой торговли; недостаточное привлечение на рынок ценных бумаг финансово-кредитных институтов и физических лиц; неразработанность законодательной базы. Отмечается повторение недостатков функционирования рынка ценных бумаг и делается вывод, что связанные с ними особенности развития фондового рынка потребовали активной деятельности государства.

4. Определены институциональные основы совершенствования рынка ценных бумаг России:

— развитие системы финансово-кредитных институтов, обеспечивающих привлечение сбережений физических лиц;

— создание банка информации, позволяющего формировать открытый фондовый рынок;

— совершенствование законодательной базы и обеспечение контроля за исполнением законодательства;

— усиление государственного надзора за участниками фондового рынка (наделение специальными полномочиями ФКЦБ, Центробанка, разделение функций с саморегулирующими организациями);

— создание инфраструктуры фондового рынка.

5. Даны рекомендации по совершенствованию механизма государственного управления фондовым рынком России, направленные на усиление его взаимоствязи с реальным сектором экономики:

— создание условий для реализации инвестиционной функции рынка ценных бумаг путем повышения доверия институциональных инвесторов и физических лиц к внутреннему (и внешнему) рынку ценных бумаг, контроля государства за соотношением количества участников-инвесторов и количества участников-спекулянтов на фондовом рынке, а также за выпуском и обращением региональных ценных бумаг и ценных бумаг корпораций и банков;

— проведение реформы в инфраструктуре рынка ценных бумаг, выражающейся в развитии коллективных инвесторов, в первую очередь паевых инвестиционных фондов, бирж, саморегулируемых организаций, совершенствовании клиринговых и расчетных систем;

— совершенствование налоговой системы: снижение налогового бремени и устранение двойного налогооблажения частных фирм для привлечения на рынок ценных бумаг частных инвесторов;

— совершенствование законодательной базы для приведения ее в соответствие с Конституцией РФ и международным правом: ограничение государственной деятельности в качестве субъекта рынка и усиление регулирующих и контролирующих функций государства; определение меры ответственности субъектов рынка (размер штрафов, порядок взимания, административная и уголовная ответственность). Усиление роли саморегулирумых организаций и разграничение функций между ними.

— обеспечение государством экономической безопасности страны путем недопущения скупки акций иностранными инвесторами в стратегически важных отраслях экономики.

Теоретическая и практическая значимость работы определяется тем, что исследование и выводы применимы для разработки экономической политики в области государственного управления процессом развития и функционированиемроссийского рынка ценных бумаг, разыития и укрепления его институциональных основ.

Основные положения и выводы диссертации, а также обширный статистический материал, собранный автором, могут быть использованы в процессе преподавания курсов «Экономическая теория», «Рынок ценных бумаг», «Государственное регулирование».

Основные положения работы были представлены на Ломоносовских чтениях, на заседаниях кафедры Политэкономии ИГУиСИ МГУ им. М.В. Ломоносова (1997, 1998гг.), использовались на семинарских занятиях для аспирантов, а также в преподавании курса экономической теории на механико-математическом факультете МГУ. Материалы исследования нашли отражение и в публикациях автора.

Факторы, влияющие на развитие фондового рынка

Фондовый рынок в любой стране с рыночной экономикой существует как основная часть финансового рынка, на котором функционируют ценные бумаги и другие фондовые ценности. В настоящее время фондовый рынок служит неотъемлемой частью экономики России как государства с рыночной системой хозяйства. [9,43]

Обращаясь к истории формирования фондового рынка в России, считаем необходимым хотя бы оговорить ситуацию на фондовых рынках Российской империи конца XIX- начала XX веков.1 Это позволит, во-первых, протянуть некую культурную нить, связьюающую развитие капитала в России в однородную систему, имеющую свою историю, традиции и особенности. Данные попытки в целом имеют важное значение для формирования личности современного делового человека — россиянина, подчас не ощущающего культурных корней своей деятельности, и воспринимающего себя и свой «класс» как «безродный» в историческом смысле. Во-вторых, выявить свойственные именно российскому рынку проблемы, особенности эмиссии, купли и продажи ценных бумаг, которые, рассматриваясь в связке с ситуацией XIX -начала XX веков, вполне законно могут быть оценены не как случайные, а как свойственные национальному фондовому рынку России.

Последний аспект является особенно важным и в связи с разработкой темы настоящей диссертации, поскольку в целом ряде моментов государственный подход в регулировании рынка ценных бумаг имперскими чиновниками совпадает с подходом государства к регулированию фондового рынка в новой России. В отдельных случаях создается впечатление, что если в текстах исследований о фондовом рынке конца XIX -начала XX веков поменять некоторые цифры и даты, то вполне может получиться текст о России современной.

С начала 80-х годов XIX века возникший стихийно фондовый рынок России существовал вне государственного контроля. Также в начале 80-х годов XIX века структурировались и фондовые биржи: Петербургская, Московская, Варшавская, Киевская, Одесская, Харьковская и Рижская. Официально на названных биржах осуществлялись лишь две основные операции с частными ценными бумагами: подписка на новые выпуски ценных бумаг, покупка и продажа их за наличные деньги.

В это же время в России появляется огромное количество фиктивных акционерных обществ, акции которых распространялись по всей России. Фиктивные акционерные общества создавались, так сказать, «под идею». Это могли быть идеи строительства трансконтинентальной железной дороги, разработки сибирского золота, строительства промышленных гигантов на Урале и т.п. Обещавшие значительные дивиденды акции буквально наводнили Россию, в результате чего массы «обманутых вкладчиков» требовали вернуть им деньги.

Государство не спешило вмешиваться в сложившуюся ситуацию, предпочитая переправлять подобные дела в ведение уголовной полиции. Что касается фондовых бирж, то на них стал действовать негласный запрет на торговлю акциями, которая все же продолжала вестись, но в замаскированном или нелегальном виде. Так или иначе, сделки с акциями, облигациями и другими ценными бумагами «на срок» не охранялись законом, осуществлялись за наличные и считались крайне рискованными.

В 1883году общим собранием членов Петербургской биржи были утверждены первые «Правила для сделок по покупке и продаже фондов и акций», однако имелись ввиду лишь краткосрочные сделки на наличные деньги.

В связи с ростом биржевых оборотов с ценными бумагами и развитием различных форм кредита позиция государства относительно сделок с акциями изменилась. Правительственным указом от 8 июня 1893 года сделки с акциями были дифференцированы. В отдельную категорию были выделены сделки на срок, исключительной целью которых являлась спекуляция на разнице курсов бумаг без фактической передачи. Такие сделки стали расцениваться как криминальные, равно как и сделки с акциями фиктивных акционерных обществ. Правительственный указ в целом упорядочил выпуск и торговлю ценными бумагами. Были введены некоторые органичения в праве производить операции на бирже без посредства маклеров, книги маклеров были подчинены ревизии Министерства финансов. Министерству финансов было предоставлено право увольнять маклеров с должности в случае обнаружения всевозможных нарушений установленных правил.

Данными мерами ограничивалось государственное регулирование сделок с частными ценными бумагами. Между тем, уже к середине 90-х годов XIX века количество сделок с фондами превышало количество товарных сделок. Несмотря на это Министерство финансов не считало необходимым более глубоко вмешиваться в дела фондовых бирж. Мало того, оно даже не располагало данными не только об объемах сделок с ценными бумагами, но и о существовавших на биржах правилах, которые устанавливались на конкретных биржах общим собранием членов.

Например, на ведущей Петербургской бирже в начале 90-х годов котировались акции 32 акционерных обществ и облигации 5 компаний. Введение ценных бумаг в котировку осуществлялось по инициативе правления компании, группы акционеров и банка. Для этого они должны были обратиться к биржевому комитету с заявлением, к которому прилагали устав общества, образец бумаги и отчет за последний год. Допускались к котировке и бумаги только образовавшихся компаний. В последнем случае требовалось подтверждение сбора всей суммы капитала. Не допускались к котировке бумаги акционерных компаний, чей капитал был менее 500тыс. руб. Ограничение суммы акционерного капитала объяснялось представителями Министерства финансов как мера против захвата компании путем скупки большинства ее акций на бирже в ущерб интересов прежних владельцев.

Функции и структура фондового рынка

Основным составляющим звеном фондового рынка служит рынок ценных бумаг, который, как и любой другой рынок, регулируется соотношением спроса, предложения и уравновешивающей их цены.

На российском фондовом рынке спрос создается как нуждающимися в инвестициях компаниями, так и государством, целью которого на этом рынке является заем денег.

В качестве кредитора в данном случае выступает население, но лишь та его часть, у которой по различным причинам доход превышает расходы на текущее потребление материальных активов, то есть движимого и недвижимого имущества. Постоянно нуждающиеся в инвестициях и займах компании и государство при помощи механизмов фондового рынка используют положительный дисбаланс в сложившейся в обществе финансовой ситуации для удовлетворения своих потребностей в денежных средствах. Отсюда вытекает основная функция российского рынка ценных бумаг: обеспечить возможность оперативной трансформации возникших у населения сбережений в инвестиции в те или иные отрасли экономики для обеспечения их устойчивого роста по ценам, устраивающим как кредитора, так и заемщика. Если говорить лишь о государственном займе, то последний может использоваться не только в качестве инвестиций в производство, но и пополнять отдельные статьи расходной части государственного бюджета: оборона, выплата пенсий и т.п.

Как свидетельствуют многочисленные экспертные данные, в настоящий момент в руках населения сосредоточен огромный инвестиционный потенциал. Если усреднить оценки экспертов, то выяснится, что население Российской Федерации обладает более, чем двадцатью миллиардами долларов «свободных» денег в иностранной и российской валюте. При этом на балансовых счетах граждан сосредоточено менее 30% подобных финансовых средств. Иными словами, инвестиционный потенциал населения России превышает суммы кредитов МВБ Российскому государству за период с 1995 по 1998 годы.

Фактическим организатором спроса на российском фондовом рынке является государство, занятое поиском источников финансирования затрат бюджета в случае превышения расходов над доходами. В первой половине 90-х годов российское государство прибегало к простой денежной эмиссии, т.е. к выпуску необеспеченных товарами и услугами денежных знаков, что вызвало обвальную инфляцию. Малоэффективным для государства оказался и банковский кредит из-за традиционно высоких учетных ставок. Ныне государство, в целях неинфляционного покрытия бюджетного дефицита больше стало использовать источники внутреннего и внешнего финансирования. Источниками внешнего финансирования являются кредиты, выделяемые зарубежными финансовыми организациями (как правило, банками с международным капиталом — МВФ, МБРР, ЕБРР и т.п.) и иностранными государствами. Подобного рода кредиты выделяются на длительный срок, на льготных условиях, с крайне низкими процентными ставками и в целом могут подлежать реструктуризации. Однако же, как показала практика, внешнее финансирование не способно в должном объеме решить стоящие перед госбюджетом задачи, к тому же международные кредиты нацелены на развитие в России прежде всего добывающих отраслей промышленности и, в сочетании с таможенной политикой стран ЕС, служат способом политического давления на Россию [44]. В то же самое время, как показывают последние аналитические исследования, поддержание на прежнем уровне ориентированной на экспорт добывающей промышленности за счет кредитов международных организаций, приводит к снижению потребления энергоносителей внутри страны. В частности, в России по сравнению с 1990 годом внутреннее потребление энергоносителей сократилось в три раза, что связано с перекосами в инвестировании в промышленности в целом.1

Более выгодны для страны внутренние источники финансирования, к каковым относятся частные средства, привлеченные государством путем продажи собственных ценных бумаг.

С точки зрения частных кредиторов, вложения средств в государственные ценные бумаги являются выгодным предприятием, поскольку, во-первых, своевременное погашение займа так или иначе гарантируется государством, во-вторых, все операции с государственными ценными бумагами и получение от них дохода имеют существенные налоговые льготы. Одним из основных понятий, связанных с функционированием российского фондового рынка, является «эмитент», т.е. юридическое лицо или группа юридических лиц, связанных между собой договором, государственный орган, орган местного самоуправления, выпускающие в обращение ценные бумаги и несущие от своего имени обязательства по ним перед владельцем этих ценных бумаг. Эмитентами на российском фондовом рынке выступают государство, государственные акционированные предприятия, акционерные банки, акционерные общества.

Эмитенты, наряду с инвесторами выступают основными участниками рьшка ценных бумаг, поскольку именно они определяют главные условия существования рынка ценных бумаг, т.е. спрос и предложение [34].

В самом общем виде распространенные на российском рынке ценные бумаги классифицируются следующим образом [48]: ценные бумаги на предъявителя, для реализации и подтверждения прав владельца которых достаточно простого предъявления ценной бумаги. К этой категории относятся акции и облигации на предъявителя; именные ценные бумаги, права держателя которых подтверждаются как именем владельца, внесенного в текст ценной бумаги, так и записью в соответствующей книге регистрации ценных бумаг, ведущейся эмитентом. К этой категории ценных бумаг относятся прежде всего именные акции, сертификаты акций, облигации и депозитные (сберегательные) сертификаты; ордерные ценные бумаги, права держателя которых подтверждаются как предъявителем этих бумаг, так и наличием соответствующих передаточных подписей, (прежде всего — векселя).

Государство как участник фондового рынка в до кризисных и кризисных условиях

Как уже отмечалось ранее, рынок ценных бумаг в новой России крайне молод, насчитьгоая менее Юлет своего существования. Поэтому, на наш взгляд, не существует четко выделенной политики государства на этом рынке. К примеру, его подходы в области ГКО: с одной стороны, перед нами предстает действенный механизм пополнения государственного бюджета, а с другой стороны, — механизм этот носит оттенок авантюризма, свойственного российским финансовым структурам 90-х годов. С макроэкономической точки зрения вполне возможно доказать, что налет авантюризма в деятельности правительства существует, равно как и можно доказать и обратное, — по всей видимости, здесь все будет зависеть от исходных политических установок доказывающего, но никак не экономических. По-настоящему, объективно шаги Правительства в области ГКО можно будет обсуждать лишь тогда, когда Россия излечится от так называемых «болезней роста», войдет в фазу экономического подъема, стабилизируется как истино демократическое, целостное, правовое государство.

В то же время, в качестве урока, абсолютного примера для российского фондового рынка нельзя использовать в полной мере и опыт развитых стран, существующих ныне так сказать в иных экономических условиях, являющих собой иные по отношению к России миры. Здесь также следует отметить, что более близок России азиатский фондовый рынок, ошибки устроителей которого мы в самых общих чертах можем понять, исходя именно из российского опыта.

Изложенные позиции определят содержание данного параграфа. Во-первых, автор диссертации осуществит попытку проследить деятельность Российского государства, шаг за шагом в период наступления, развития, пика кризиса на фондовых рынках и в период стабилизации, т.е. в 1998году. При этом фондовый рынок будет рассматриваться неотрывно от рынка финансового, от логики, последовательности мыслей и идей Правительства в 1998году. Во-вторых, диссертант попытается охарактеризовать основные причины кризиса на фондовых рынках стран Юго-Восточной Азии, сопоставив их с причинами российского кризиса. Некоторые аспекты этого сопоставления, практические выводы на сегодняшний день можно будет назвать элементами теории. В этой связи следует сказать об относительной объективности выводов, поскольку оперировать автор будет с официальными данными, опубликованными в отечественной и зарубежной прессе последних месяцев. Относительность объективности выводов определяется незадействованием материалов спецслужб стран НАТО (ФБР, АНБ, МИ-6 и др.), содержащих в своем составе подразделения, которые занимаются не только аналитическими исследованиями фондовых рынков мира, но и разрабатывают механизмы потенциального воздействия на эти рынки. На сегодняшний день известно, что подобное подразделение входило некогда и в структуру КГБ СССР, ныне же в России это подразделение только начинает возрождаться. Иными словами, мы не сможем ответить на вопрос о степени участия спецслужб в развитии кризиса на фондовых рынках стран Юго-Восточной Азии. Отметим лишь, что объективные причины к участию спецслужб в азиатском кризисе существуют, однако это является темой отдельного исследования.

Опубликованные Правительством официальные итоги 1997года можно было назвать довольно удачными. Наиболее результативным месяцем года, несмотря на разгар финансового кризиса, оказался декабрь (см. диаграмму № 6).

Таким образом, основные показатели экономического развития за декабрь подтверждают ускорение роста российской экономики к концу года. Основной прирост объемов выпуска промьшшенной продукции в 1997г. был достигнут в производстве промежуточных и потребительских товаров при сохранении производства инвестиционных товаров на уровне 1996г.

Ухудшение положения на финансовых рынках в конце января ставит под вопрос способность Центробанка финансировать экономический рост. Обращение Правительства к частным банкам по поводу активизации кредитования промышленного производства в стране не приносит результатов. Обострившийся дефицит ресурсов совместно с усилением неопределенности дальнейшего движения курса рубля заставляют банкиров осторожнее относиться к кредитованию реального сектора экономики. После трехмесячного роста остатков на складах в декабре товарные запасы вновь сократились (на 1,7%). Это сопровождалось повышением доли оплаченной продукции. Тем не менее, за 1997год в целом объем отгруженной продукции был ниже произведенной на 0,9%. Январские конъюктурные опросы предпринимателей и директоров свидетельствовали о сохранении на ближайшие 2-3 месяца спроса на достигнутом уровне или небольшом его росте, несмотря на усиление несимметричных настроений в связи с финансовым кризисом.

В ноябре заметно увеличилась прибыль промышленных предприятий, в результате чего прирост прибыли за январь-ноябрь (4,1%) почти вдвое перекрыл прирост прибыли за январь-октябрь. Правительство констатировало хороший годовой прирост в будущем.

Институциональные основы развития фондового рынка

В любой стране с развитыми экономическими рыночными отношениями существует тенденция к созданию центрального органа, регулирующего рьюок ценных бумаг. Как правило, функцию регулирования фондового рынка берет на себя государство через учреждение специальной комиссии по ценным бумагам. Осознание необходимости существования такой комиссии приходит на стадии завершения масшабной приватизационной программы, когда имеет смысл говорить о появлении объекта регулирования — рынка корпоративных ценных бумаг. В большинстве случаев комиссия по ценным бумагам является государственным органом регулирования. В некоторых случаях помимо стандартных функций (разработка правил и стандартов, контроль, лицензирование и т.п.) комиссия по ценным бумагам наделяется и антимонопольными функциями. Так, например, в Польше приобретение 5 процентов акций одного эмитента должно сопровождаться уведомлением комиссии. Акционеры, имеющие 10 и более процентов голосующих акций, также должны уведомить комиссию в случае покупки или продажи пакетов, составляющих свыше 2 процентов голосующих акций. Также требуется предварительное уведомление комиссии и в случае намерения приобрести пакеты в 25, 33 и 50 процентов голосующих акций. Комиссия вправе запретить такие сделки, если они противоречат антимонопольному законодательству. Это является дополнительным свидетельством централизации функций регулирования на рьшке ценных бумаг. В свою очередь данный процесс, по оценкам экспертов, способствует увеличению интереса инвесторов к польскому рынку. Большое значение имеет наделение комиссии правом обращения в суды. Так, в Венгрии Государственная инспекция по ценным бумагам (с 1990г.) может выступать истцом при нарушении законодательства и инициировать судебное разбирательство против эмитента или брокера при нарушении им условий эмиссии, против инсайдера, использовавшего внутреннюю информацию для обогащения. Это принципиально важно для защиты прав акционеров. В практике некоторых стран имеет место противоречие корпоративного законодательства и законодательства о регулировании рынка ценных бумаг. Речь идет о попытках симбиоза германской (континентальной) модели регулирования АО и американского подхода к защите прав инвесторов (функции Комиссии по ценным бумагам). Часто такой эклектический подход реальную защиту прав акционеров оставляет за пределами действующих правовых норм и институтов. Так, например, в правовой системе Македонии с 1996года действует Торговый кодекс по континентальному праву, тогда как защита прав инвесторов отнесена к сфере действия закона о выпуске и торговле ценными бумагами (в декабре 1996года — в проекте). Одним из практических следствий такого конфликта является дискриминация мелких акционеров. В Венгрии закон о хозяйственных обществах 1988г. разработан в традициях континентального права, а закон об открытой эмиссии ценных бумаг и фондовой бирже 1990г. — в духе англосаксонских правовых норм. На уровне гипотезы можно предположить, что формирование той или иной торговой инфраструктуры рынка в определенной степени влияет на пост-приватизационный уровень концентрации собственности. Так, в Чехии биржевая торговая (Пражская биржа) абсолютно доминирует (по отношению к электронной «системе РМ» и прочей внебиржевой торговле). Одной из причин, возможно, является тот факт, что собственность изначально высококонцентрирована, находится в руках чековых инвестиционных фондов, и относительно длительная стадия борьбы за контрольне стала заметным явлением. В России же, напротив, одной из причин абсолютного доминирования внебиржевой торговли корпоративными ценными бумагами является относительно длительная и ожесточенная борьба за контроль, в том числе через концентрацию собственности. Это предполагает минимальную прозрачность и максимальную конфиденциальность сделок, что малореалистично на цивилизованно работающей бирже. Большое значение для последующего активного развития рынка ценных бумаг имело создание на «приватизационной» стадии той или иной системы инвестиционных институтов (посредников), причем независимо от их современного состояния. В тех странах, где было принято решение о создании и поддержке такой системы, функционирование инвестиционных институтов стимулировало развитие рынка даже таким способом, как обмен пакетами акций предприятий между инвестиционными фондами для консолидации контроля. Возможно, единственным исключением является Казахстан, где рынок ценных бумаг отсутствует, несмотря на исключительную законодательную поддержку фондов. В настоящее время общей тенденцией для многих стран, которые использовали этот механизм, является пересмотр законодательства об инвестиционных фондах. В зависимости от национальной специфики этот пересмотр происходит по трем основным направлениям: определение путей трансформации приватизационных инфестиционных фондов в классические типы фондов или в холдинговые компании (Россия, Молдавия, Болгария); — попытка решения проблем, связанных с местом инвестиционных фондов в системе управления АО, в том числе в рамках общих проблем роли крупных аутсайдеров (страны с концентрированной собственностью); — решение конфликтов интересов, связанных с учредителями и акционеров фондов (Чехия). Важное значение для формирования модели регулирования рынка и активности рынка имеет соотношение его сегментов. Например, в Венгрии, по оценкам, доминирование на рынке ценных бумаг государственных ценных бумаг создает эффект «навеса», который препятствует доступу на рьгаок промьппленных компаний. Аналогичная картина характерна для некоторых других стран, в частности России. Если рассматривать рынок ценных бумаг как «рынок корпоративного контроля» (т.е. публичный и детально регулируемый законодательно рьгаок «враждебных поглощений»), то ни в одной из стран с переходной экономикой это явление не получило широкого распространения. Определенными спонтанными суррогатами такого рынка могут быть массовые процессы скупки акций приватизированных предприятий в ходе борьбы за контроль (в том числе между инсайдерами и аутсайдерами). В каком-то смысле в качестве специфических (для переходной экономики) разновидностей «враждебных поглощений» можно рассматривать: 1. сделки между институциональными инвесторами по обмену принадлежащих им пакетов акций АО в целях консолидации собственности; 2. пролоббированные заинтересованными субъектами государственные акты о передаче крупных пакетов акций от одного АО (холдинга) к другому.

Источник https://stock-list.ru/government-securities-market.html

Источник https://spravochnick.ru/bankovskoe_delo/gosudarstvo_na_rynke_cennyh_bumag/

Источник http://www.dslib.net/econom-teoria/gosudarstvo-v-sisteme-otnoshenij-fondovogo-rynka.html