Инвестиционный анализ проекта с применением показателей реальных опционов

Традиционный финансово-инвестиционный анализ предполагает следующие основные этапы:

- оценку и прогноз состояния реальных и финансовых рынков;

- формирование инвестиционно-инновационной идеи;

- проведение процедуры Due Diligence для действующего бизнеса или оценки организационно-технического плана для запускаемых (start-up) проектов;

- прогнозирование денежных потоков проекта, формирование адекватной состоянию среды и цены привлекаемого капитала ставки дисконта с последующей оценкой дисконтированного денежного потока – DCF с позиций традиционных финансовых критериев (чистой приведенной стоимости – NPV, внутренней нормы рентабельности – IRR и дисконтированного периода окупаемости проекта – DPP);

- проведение анализа устойчивости (flexibility analysis) полученных проектных оценок в зависимости от волатильности отдельных факторов их реализации (по «воронке сценариев»).

Однако длинные волны неустойчивости финансовых и товарных рынков часто приводят к возникновению качественных разрывов (Gap) между прогнозом и реальностью. Существуют также другие причины, ограничивающие возможности использования традиционного инвестиционного анализа.

Во-первых, чтобы спрогнозировать и оценить возможности и варианты реализации сценариев использования новых технологий, аналитику необходима недоступная в режиме текущего времени информация и значительные временные периоды исследований. Во-вторых, аргументация по целесообразности финансирования должна быть получена еще до первых результатов разработки и внедрения новых продуктов и технологий, хотя именно эта информация может существенно снизить неопределенность управленческих решений.

В-третьих, ставка дисконтирования не может быть достоверно оценена на весь период реализации проекта в связи с финансовой турбулентностью. В-четвертых, методы, основанные на расчетах свободного денежного потока – FCF, могут применяться лишь при заранее фиксируемом уровне и структуре операционного и финансового левериджа.

Следовательно, традиционные методы оценки коммерческой ценности проектов недостаточно адекватно учитывают условия высокого риска, при этом пренебрегают синергетическим эффектом его реализации для других бизнесов организации. Они не способны учитывать перспективы будущего роста бизнеса, качество его управления, выражающееся в гибкости принятия решений об изменении параметров проекта, и т.п.

Перспективы и ограничения применения теории реальных опционов

В условиях неустойчивости финансовых и товарных рынков реализация долгосрочных проектов со значительными расчетными периодами окупаемости инвестиций предполагает не только длинные источники формирования финансовых средств, но и применение новых подходов к идентификации «слабых сигналов» рынка, их системной оценки и упреждающего реагирования на происходящие изменения. Сама по себе возможность упреждающего реагирования создает дополнительные преимущества для участников проекта (стейкхолдеров), которые в финансово-аналитической практике принято связывать с понятием реальных опционов – права принятия управленческих решений по отношению к действующему или создаваемому активу.

В основе теории реальных опционов лежит понимание того, что управленческая гибкость и потенциал развития имеют определенную стоимость. Метод реальных опционов (Real Options Analysis) учитывает возможности изменения условий проекта, присутствие управленческого выбора на различных этапах его реализации, а также его перспективы для будущего развития компании. Он позволяет количественно оценить имеющиеся в инновационно-инвестиционном проекте возможности и включить их в расчет стоимости проекта.

Под реальным опционом понимают опцион на активы и обязательства, доходы и расходы компании, который связан с принятием тех или иных управленческих решений. Базовым активом опциона является инвестиция, капитал, структурируемые в связи с воздействием какого-либо фактора доходы и расходы проекта [1].

Типичным препятствием широкого использования теории реальных опционов в практике финансово-инвестиционного анализа является его громоздкий математический инструментарий. Вместе с тем интеграция анализа стратегических возможностей, связанных с контроллинговыми действиями, и моделей дисконтирования стоимости (денежных потоков) обеспечивают возможность гибкого управления проектами за счет сложения результатов стратегического и оперативно-тактического анализа.

Классификация реальных опционов

В силу того что результатом развития современных бизнес-систем стало фокусирование внимания на ключевых компетенциях, связанных с накоплением и применением знаний, выявлением и использованием на их основе потенциальных возможностей, реальные опционы целесообразно структурировать на три основные группы: инвестирования (роста), времени (обучения), отказа (изменения параметров) [4].

Таблица 1. Отличия подходов к оценке и мониторингу инвестиционных проектов

| Признаки | Традиционный анализ | Современный бизнес-анализ |

|---|---|---|

| Основной подход | Стратегическое планирование | Предвидение и гибкие прогнозы |

| Методика анализа | Бюджетинг; дисконтирование денежных потоков (DFCF) | Критические факторы успеха (CFS) и ключевые индикаторы эффективности (KPI); реальные опционы |

| Преобладающие показатели оценки | Финансовые | Не финансовые |

| Фокус в оценках | Оптимизация | Адаптивность и координация |

| Преобладающий тип контроля | Итоговый | Текущий и упреждающий |

| Последствия применения | Констатация упущенных возможностей | Выявление и реализация возможностей |

После идентификации опционов, характерных для проекта и типа его мониторинга и управления, необходимо оценить их значения и учесть в качестве поправок в алгоритме формирования ключевых инвестиционных индикаторов. При этом состав и стоимость отдельных опционов определяется как премия за снижение уровня неопределенности. В результате формируется возможность более корректно определять значения показателей NPV и IRR, отражающих результаты применения аналитической модели упреждающего реагирования.

Скорректированное на стоимость опционов значение NPVad может быть определено по формуле:

NPVad = NPVDFC + SUM OPi

где,

NPVDFC — чистый дисконтированный доход, рассчитанный на основе оценки значений свободного денежного потока (FCFF) и цены капитала (WACC);

OPi — оценочная стоимость i-го опциона.

В результате таких корректировок некоторые ранее отвергаемые по причине недостаточной финансовой эффективности проекты (NPVad = 0) и быть приняты к инвестированию.

Классический финансово-инвестиционный анализ предполагает, что денежные потоки, формируемые в ходе реализации проекта, могут быть незамедлительно реинвестированы в проект, и позволят генерировать ту же норму доходности, что и первоначальные инвестиции. Однако такая предпосылка малореалистична, поэтому при анализе эффективности инвестиционных проектов вместо показателя внутренней нормы рентабельности (IRR) необходимо использовать индикатор модифицированной внутренней нормы рентабельности – MIRR (Modified internal rate of return), расчет которой проводится на основе предположения возможности инвестирования поступающих денежных средств в проект с доходностью, равной текущему значению средневзвешенной цены капитала (WACC).

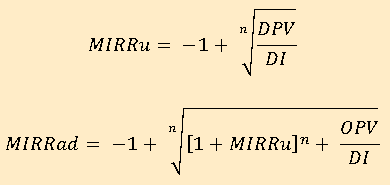

Если при оценке MIRR учитывать влияние стратегических возможностей, связанных с управленческой гибкостью (реализацией опционов), то в алгоритм его расчета необходимо внести следующие изменения:

где,

MIRRu — модифицированная внутренняя норма рентабельности без корректировки на управленческую гибкость;

MIRRad — модифицированная внутренняя норма рентабельности с учетом корректировки;

DPV — дисконтированная приведенная стоимость проекта;

OPV — стоимость портфеля реальных опционов;

DI — дисконтированная стоимость инвестиций в проект;

n — число лет расчетной реализации проекта.

Последовательность инвестиционного анализа, основанного на оценке стоимости реальных опционов

1. Формирование портфеля перспективных проектов и стратегий их реализации.

2. Оценка наиболее вероятных сценариев для каждого из проектов.

3. Разработка статической модели DCF для каждого из проектов.

4. Идентификация и структурирование портфеля реальных опционов.

5. Формирование параметров реальных опционов для каждого из сценариев проекта.

6. Анализ моделей реальных опционов с помощью непрерывных симуляций.

7. Формирование параметров инвестиционных оценок с учетом стоимости опциона.

8. Идентификация системы критериев оценки эффективности проекта.

9. Формирование портфеля проектов к инвестированию.

10. Организация мониторинга реализации проектов.

11. Внесение изменений в параметры и схему исполнения проектов.

12. Анализ состава портфеля проектов и внесение изменений путем включения или исключения проектов.

Проводя анализ и последующий мониторинг проектов с использованием реальных опционов, необходимо учитывать особенности формируемых показателей оценки. Например, индикатор NPV с учетом стратегических возможностей лучше отражает факторы формирования стоимости компании. Однако на этапе предварительного анализа, отбора проектов к финансированию и распределения капитала между ними, мониторинга их последующей реализации необходимо учитывать, что этот показатель состоит из двух компонентов: части, формируемой на основе прогноза денежных потоков и доли стоимости, которая не является детерминированной и является отражением перспектив бизнеса.

Поэтому при отборе проектов к финансированию и последующему анализу и мониторингу традиционных индикаторов деловой активности, покрытия долга активами, рентабельности по денежному потоку, дисконтированному периоду окупаемости и добавленной стоимости необходимо использовать показатели, учитывающие потенциал риска проекта для организации-участника и возможности управления им (см. таблицу 2). В случае неисполнения опциона сумма добавленной стоимости к текущей стоимости проекта становится равна нулю. Возможность расчета и мониторинга показателей, учитывающих потенциальные риски проекта, предопределяется полнотой и достоверностью информации, которой располагает финансовый аналитик. К сожалению, отсутствие раскрытия в годовых финансовых отчетах полной информации о реализуемых проектах и связанных с ними рисках в большинстве российских организаций делают такие оценки доступными лишь для узкой группы заинтересованных лиц, проводящих бизнес-аудит проекта.

Таблица 2. Состав показателей финансового анализа инвестиционных проектов

| Стандартный перечень показателей оценки | |

|---|---|

| 1. Инвестиционные индикаторы | NPV, IRR, MIRR |

| 2. Показатели роста | Выручка и прибыль от продаж, стоимость активов |

| 3. Доходность | Валовая рентабельность, рентабельность активов по EBITDA, рентабельность инвестиций ROIC |

| 4. Платежеспособность | Коэфф. Покрытия процентов TIE, соотношение EBITDA и стоимости долга TD |

| 5. Индикатор стоимости | Добавленная рыночная стоимость – MVA |

| Расширенный перечень показателей при использовании реальных опционов | |

| 6. Инвестиционные индикаторы | Скорректированные на стоимость опционов показатели NPV, IRR, MIRR |

| 7. Показатели риска | Волатильность денежных потоков, значение симуляционной стоимости риска VaR (при 1 и 5%) |

| 8. Индикаторы риск/доходность | VaR/NPV, NPV/волатильность, RAROC (с поправкой на риск) |

| 9. Специальные показатели оценки опционов | Вероятность исполнения каждого из опционов – Po, подбор проводится индивидуально для каждого типа опциона на основе симуляций |

Метод реальных опционов, формируя контроллинговый инструмент, адекватный состоянию современного рынка, существенно повышает достоверность получаемых прогнозных (на этапе анализа проекта и текущих (на этапе его мониторинга)) оценок. Процесс мониторинга исполнения проекта должен, в свою очередь, проводиться не только с позиций достижения целевых значений, ранее заложенных в него параметров по критериям сроков и объемов, но и с точки зрения адекватности и своевременности реакций менеджмента на внешние и внутренние возмущения, посредством которых, собственно говоря, и оценивается ценность ряда опционов. В результате возникает возможность положительно оценивать видение, управленческую мудрость и стратегическую гибкость владельцев компаний – инициаторов проекта. Традиционные проектные оценки должны дополняться прогнозированием и мониторингом возникновения и развития рисков, связанных с экологической и социальной ответственностью, а также непротиворечивостью интересов всех участников – бенефициаров проекта.

- Sydstaeter K. and Hammond H. Essential Mathematics for Economic Analysis // Harlow, England. Prentice Hall, 2006.

- Бердников В.В. Использование аналитических приемов и методов в стратегическом контроллинге // Аудит и финансовый анализ. 2008. №4

- Бердников В.В. Контроллинг бизнес-систем: проблемы, модели, развитие и опыт // Аудит и финансовый анализ. 2012. №3

- Hirths S. and Uhrihomburg M. Investment timing, liquidity, and agency cost of debt, Journal of Corporate Finance. 2011. №16

Источник: Использование методов рациональных опционов при оценке инвестиционных проектов в агробизнесе // Бухучет в сельском хозяйстве, 10/2012

Оценка инвестиционных проектов с использованием реальных опционов Текст научной статьи по специальности «Экономика и бизнес»

РЕАЛЬНЫЕ ОПЦИОНЫ / ОЦЕНКА БИЗНЕСА / ИНВЕСТИЦИОННЫЕ ПРОЕКТЫ / БИНОМИНАЛЬНЫЙ МЕТОД / ФОРМУЛА БЛЭКА-ШОУЛЗА / УПРАВЛЕНЧЕСКАЯ ГИБКОСТЬ / НЕОПРЕДЕЛЕННОСТЬ / СТРАТЕГИЯ КОМПАНИИ / COMPANY’S STRATEGY / REAL OPTIONS / BUSINESS VALUATION / INVESTMENT PROJECTS / BINOMIAL MODEL / BLACK-SCHOLES MODEL / MANAGERIAL FLEXIBILITY / UNCERTAINTY

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Абрамов Геннадий Федорович, Малюга Кирилл Александрович

Использование реальных опционов является одним из новых подходов к оценке стоимости активов. Данная теория возникла сравнительно недавно и является продолжением метода дисконтированных денежных потоков. Традиционные методы оценки не учитывают при расчете гибкость в управлении и конкурентные преимущества. Кроме того, руководство компании сталкивается с неопределенностью в начале и в дальнейшем развитии проекта и это заставляет менеджеров использовать более гибкие инструменты оценки. Несмотря на то, что теория реальных опционов использует методологию финансовых опционов, между ними есть существенные различия, которые были приведены в данной статье. Также существуют различные виды реальных опционов , которые применяются на разных стадиях развития проекта, например, это может быть отсрочка, сокращение, расширение инвестиций или вовсе отказ от проекта. В статье анализируется пример реального опциона на отсрочку инвестиций, который наглядно показывает преимущество данного метода над традиционным. Во многом успех применения теории реальных опционов зависит от методики расчета. В статье также приводятся примеры с расчетом стоимости реальных опционов по формуле Блэка-Шоулза и биноминальному методу . Применение теории реальных опционов является гибким инструментом для принятия решений в условиях неопределенности .

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Абрамов Геннадий Федорович, Малюга Кирилл Александрович

Возможности применения метода реальных опционов для оценки инвестиционных проектов в кризисных компаниях

Обоснование выбора метода оценки стоимости реального опциона для принятия эффективного инвестиционного решения

Повышение уровня обоснованности проектных решений технологических систем угольных шахт на базе метода реальных опционов

Real option valuation in investment projects

Use of real options is one of the new approaches to estimate assets» cost. This theory was created not long ago. This is the continuation of discounted cash flow method. Traditional methods of valuation don»t take into account flexibility in management and competitive advantages. Besides, management of the company faces uncertainty at the beginning and in further development of the project and it forces managers to use more flexible tools of valuation. Despite the theory of real options uses methodology of financial options, there are essential distinctions between them which have been given in this article. Also there are different types of real options which are applied at different stages of development of the project, for example, it can be a delay, contraction, expansion of investments or abandon from the project. The example of a real option for a delay of investments is analyzed in the article. It demonstrates advantage of this method over the traditional method. The success of the application of the real option theory depends on a calculation procedure. Examples with calculation of cost of real options using Black-Scholes»s formula and a binomial method are also given in the article. Application of real options theory is the flexible tool for decision-making in the conditions of uncertainty .

Текст научной работы на тему «Оценка инвестиционных проектов с использованием реальных опционов»

Абрамов Геннадий Федорович

ФГБОУ ВПО «Российский университет дружбы народов»

Россия, Москва1 Доцент кафедры «Финансы и кредит» Кандидат экономических наук E-Mail: agf2005@inbox.ru

Малюга Кирилл Александрович

ФГБОУ ВПО «Российский университет дружбы народов»

Россия, Москва Аспирант кафедры «Финансы и кредит» E-Mail: malyugakirill@gmail.com

Оценка инвестиционных проектов с использованием

Аннотация: Использование реальных опционов является одним из новых подходов к оценке стоимости активов. Данная теория возникла сравнительно недавно и является продолжением метода дисконтированных денежных потоков. Традиционные методы оценки не учитывают при расчете гибкость в управлении и конкурентные преимущества. Кроме того, руководство компании сталкивается с неопределенностью в начале и в дальнейшем развитии проекта и это заставляет менеджеров использовать более гибкие инструменты оценки. Несмотря на то, что теория реальных опционов использует методологию финансовых опционов, между ними есть существенные различия, которые были приведены в данной статье. Также существуют различные виды реальных опционов, которые применяются на разных стадиях развития проекта, например, это может быть отсрочка, сокращение, расширение инвестиций или вовсе отказ от проекта. В статье анализируется пример реального опциона на отсрочку инвестиций, который наглядно показывает преимущество данного метода над традиционным. Во многом успех применения теории реальных опционов зависит от методики расчета. В статье также приводятся примеры с расчетом стоимости реальных опционов по формуле Блэка-Шоулза и биноминальному методу. Применение теории реальных опционов является гибким инструментом для принятия решений в условиях неопределенности.

Ключевые слова: Реальные опционы; оценка бизнеса; инвестиционные проекты; биноминальный метод; формула Блэка-Шоулза; управленческая гибкость; неопределенность; стратегия компании.

Идентификационный номер статьи в журнале 161ЕУЫ214

1 117198, ул. Миклухо-Маклая, д.6

Как для инвесторов, так и для менеджеров чрезвычайно важно в условиях нестабильности экономической ситуации, высокой неопределённости и необходимости принимать решения с учетом постоянно меняющихся условий, использовать такие инструменты оценки капитальных вложений, которые помогают реагировать на возникающие проблемы своевременно. Одним из способов оценки стоимости активов компании является метод дисконтированного денежного потока(DCF)2. Однако существенным недостатком метода является отсутствие возможности корректировки расчетов с учетом изменения реализации инвестиционного проекта.

Теория реальных опционов возникла приблизительно 30 лет назад как продолжение метода DCFв оценке инвестиционных проектов. Данный подход основан на том факте, что во время принятия решения о запуске проекта существует достаточно много неопределенностей в отношении дальнейшего развития проекта.

Использование реальных опционов представляет собой поэтапное принятие решений менеджерами. Для оценки реальных опционов используется способ, который применяется для расчета финансовых опционов, хотя реальный опцион таковым не является. В классическом понимании опцион дает держателю право на покупку или продажу базового актива в определенном объеме по фиксированной цене на дату истечения опциона или до ее наступления [2 с. 117]. Впервые метод реальных опционов был рассмотрен в статье С. Майерса [11] в 1977 г. В середине 90-х годов стали появляться различные подходы к оценке реальных опционов и многие компании стали пытаться применять данный инструмент для экономического анализа эффективности капиталовложений в условиях неопределенности.

К классическим работам, посвященным реальным опционам можно отнести Р. Брейли и С. Майерса, Л. Тригеоргиса, М. Амрама и Н. Кулатилака, А. Диксита и Р. Пиндайка, А. Дамодарана, В. Антикарова и Т. Коупленда.

Рассмотрим основные различия между финансовым опционом и реальным для того чтобы лучше понять основные принципы анализа с помощью реальных опционов. (см. таблицу 1 .)

Основные различия между финансовым и реальным опционом

Финансовый опцион Реальный опцион

Цена опциона Цена опциона определяется на финансовом рынке Цена опциона не имеет фиксированного значения (например, стоимость патента может возрасти с течением времени)

Цена исполнения Цена, по которой базовый актив покупается или продается при исполнении опциона Стоимость покупки или продажи базового реального актива (например, стоимость получения прибыли от новой технологии является ценой исполнения опциона колл, а стоимость продажи производственных активов является ценой исполнения опциона пут)

2 Discounted cash flow

Финансовый опцион Реальный опцион

Дата исполнения Дата, когда завершится срок опциона, определяется в контракте и заранее известна В некоторых случаях дата исполнения известна (например, аренда участка земли с возможностью разведки полезных ископаемых), а иногда ее трудно определить (например, технологические проекты, которые зависят от рыночных условий и конкурентных преимуществ)

Срок платежа Сразу после того как опцион исполнился Во многих случаях возникает временной лаг между датой исполнения опциона и датой его фактического платежа (например, решение о внедрении новой технологии, которое может длиться до нескольких месяцев)

Дадим краткие характеристики некоторых видов реальных опционов [9 а61]:

1) Опцион на отказ от инвестиций — этот опцион представляет собой право на продажу или закрытие проекта, что представляет собой американский опцион пут на продажу стоимости проекта. В случае если по истечении первого года проекта результаты не соответствуют ожиданиям, то менеджер может оценить ликвидационную стоимость проекта. Таким образом, ценой исполнения опциона пут будет являться стоимость ликвидации проекта. Когда текущая стоимость активов будет ниже ликвидационной стоимости, тогда опцион будет исполнен.

2) Опцион на расширение проекта — данный опцион представляет собой

американский опцион колл на увеличение объемов производства и инвестиций при благоприятном развитии событий. Эта ситуация может возникнуть когда текущий спрос на продукции превышает ожидаемый и менеджмент компании решает увеличить выпуск. Цена исполнения опциона равна текущим затратам на создание дополнительных производственных мощностей.

3) Опцион на сокращение инвестиций — это возможность поэтапного сокращения

бизнеса в случае пессимистического сценария. Данный вид опциона является аналогом американского опциона пут на акции.

4) Опцион на отсрочку инвестиций — данный опцион применяется в случаях

неопределенности спроса на продукцию. Стоит отметить, что в некоторых ситуациях отсрочка инвестиций может негативно сказаться на компаниях, у которых есть технологические преимущества, так как эти инвестиции будут отложены на более поздний срок.

5) Сложные опционы — комбинации различных видов опционов, которые исполняются поэтапно и их стоимость зависит от исполнения других опционов.

Рассмотрим пример использования реального опциона на отсрочку инвестиций [7 а

Предположим, компания инвестирует 200 млн. долларов в проект и через год планируется доход в размере 225 млн. долларов. Далее имеется позитивный (доход вырастет до 270 млн. долларов) и негативный (доход уменьшиться до 180 млн. долларов) прогноз с вероятностью 50% в обоих случаях. Также у компании есть возможность отложить принятие решения о продолжении проекта на 1 год.

Ставка дисконтирования проекта составляет 10%. Используя метод DCF посчитаем чистую приведенную стоимость (NPV3) на период старта проекта:

По правилам традиционного инвестиционного анализа инвестиционный проект может быть принят, в случае если NPV является положительным. Метод DCF предполагает, что план проекта неизменен и стоимость проекта определена на весь срок инвестиций. Однако, в действительности если компания имеет патент или лицензию на новые технологии, то с течением времени приведенная стоимость денежных потоков из отрицательной величины может стать положительной.

Допустим, компанию устраивает отдача от проекта на данном этапе. Теперь рассмотрим позитивное и негативное развитие проекта с одинаковой вероятностью.

Ожидаемый NPV для позитивного прогноза:

L(1 + 0.10)1 (1 + 0.10)2

Ожидаемый NPV для негативного прогноза:

L(1 + 0.10)1 (1 + 0.10)2J

Таким образом, по истечении первого года, в том случае если позитивный прогноз подтвердится, компания инвестирует в проект, если нет, то проект будет прекращен. Решение отложить проект на один год, в конечном счете, принесет компании 21 млн., а решение инвестировать немедленно в соответствии с методом DCF лишь 4 млн. Таким образом, стоимость колл опциона равняется разнице между стоимостью с возможностью изменения проекта и без нее (21-4=17 млн.) Стоит отметить, что метод DCF и реальных опционов воспринимает информацию по-разному. В то время как при использовании DCF решение основывается на сегодняшних ожиданиях будущей информации, тогда как ценообразование реальных опционов позволяет принимать возможные решения исходя из поступающей информации.

Во многих инвестиционных проектах менеджеры в состоянии управлять будущими денежными потоками. Для этого необходимо решить, что требуется достичь, например, максимизации текущих доходов, повышения рентабельности или рыночной стоимости компании. Нередко возникает конфликт интересов менеджеров и акционеров компании. Однако разные акционеры придерживаются различных подходов к оценке рисков. Например, некоторые акционеры предпочитают, чтобы компания инвестировала в проекты с низким риском и краткосрочной отдачей капитала, другие же настаивают на высоко рискованных инвестициях с отдачей капитала в более поздние сроки.

Для того, чтобы рассчитать ожидаемые денежные потоки в будущем менеджеру необходимо знать как повлияет исполнение опциона на распределение выплат. Это может быть достаточно сложно для расчета комплекса опционов, когда будущие решения связаны с инвестиционными возможностями в будущем. В связи с этим существенным недостатком метода реальных опционов является изменение планов развития проекта, пересмотр корпоративной стратегии и прогноза ожидаемой прибыли. Частое изменение прогн озов может негативно сказаться на желание инвесторов продолжать проект. Также достаточно

трудно определить ставку дисконтирования, так как походящий уровень ставки зависит от даты исполнения опциона, волатильности базового актива. Стоит отметить, что чем ниже неопределенность (стандартное отклонение), тем менее ценным становиться проект.

На сегодняшний день существуют четыре базовых метода оценки реальных опционов: формула Блэка-Шоулза, биноминальный метод, метод Монте-Карло идерево решений. Первый и второй методы используются в основном для решения про стыхструктур с одним источником неопределенности.

Широко известная формула Блэка-Шоулза может применяться также и для оценки реального опциона. Особенностью применения данной формулы является тот факт, что принятие решения по развитию проекта будет происходить в определенный период в будущем, по аналогии со сроком исполнением европейского опциона в определенный день. Таким образом, данный опцион должен быть исполнен немедленно. Также высокая волатильность в изменениях цен на базовый актив может привезти к неправильному расчету опциона по формуле Блэка-Шоулза.

Произведем расчет реального опциона с помощью формулы Блэка-Шоулза для европейского колл-опциона [9 а 94]. Следующие данные необходимы для расчета опциона (в скобках представлены аналогичные данные для реального опциона):

So — цена базового актива (текущая стоимость денежных потоков от инвестиций) — 200 млн. долларов

X -цена исполнения (размер инвестиций) — 250 млн. долларов

а -волатильность (среднеквадратическое отклонение денежных потоков) — 30%

г — безрисковая ставка доходности (доходность государственных облигаций) — 5%

T — время истечения срока (длительность периода, на который может быть отложено принятие решения) — 3 года

К(ё) — кумулятивная функция нормального распределения

Вычислим ё1 и ё2.

ё1=[1пфс/Х)+(г+0.5о2)Т]/ст^ =[1п(100т1п/200ш1п)+(0.05+0.5*0.32)3]/(0.3* 73) =0.119 ё2= ё1- ст/Г = 0.119 — 0.3 * VI = -0.551 Найдем N^1) и N^2) используя функцию4вЕхсе1.

N^1) = 0.547 N^2) =0.290

Подставим полученные значения в формулу Блэка-Шоулза:

С=К(ё1^0-К(ё2)Х *ехр(-гТ) =0.547*200-0.290* 250 * ехр(-0.05 * 3) =

47 млн. долларов

По мнению С. Майерса, формула Блэка-Шоулза, как правило, лучше всего применима с опционами на расширение, а для опционов на отсрочку инвестиций и прекращения проекта подходит биноминальный метод.

На наш взгляд более удобным и наглядным способом оценки реальных опционов является биноминальный подход. Данный метод был разработан У. Шарпом совместно с Дж.

Коксом, С. Россом и М. Рубинштейном и представлен в 1979 г. Основная идея данного подхода заключается в построении биноминального дерева, которое показывает разные варианты изменения цены базового актива на основе биноминального закона. На каждом шаге построения цена базового актива вероятность реализации определенного события равна р, а вероятность его неисполнения q^—р.Таким образом, если So — стоимость базового актива в период to, то с вероятностью p стоимость актива будет равняться So*uи с вероятностью (1-p) равна So*d в период ti. (Рис 1.) Также необходимо учитывать, что данная модель предполагает нейтральное отношение к риску [6 с.52].

В то время как в формуле Блэка-Шоулза предполагается, что базовый актив имеет логнормальное распределение, то в биноминальном методе считается, что в каждый период времени стоимость базового актива может принимать только одно значение из двух. Стандартный метод построения биноминального дерева подразумевает, что стоимость

опциона определяется с использованием повышающих (u = eCT^AT) и понижающих (d = ^)

коэффициентов для каждого промежутка времени.

Биноминальное дерево показывает допустимые изменения стоимости актива с учётом текущей неопределённости. (Рис.1)

Рис. 1. Биноминальное дерево, построенное на трехлетний период

Биноминальный метод позволяет вернуться от конечной даты (t3), где рассчитана возможная стоимость опциона к сегодняшнему дню (to) для получения нынешней стоимости опциона. В этом случае расчет значений в решетке стоимости опциона начинается с периода t2 (в периоде t3 возможные выплаты по опциону определяются исходя из полученного значения стоимости базового актива). Для этого в качестве ставки дисконтирования в данном случае будет применяться без рисковая ставка. Таким образом, базовый метод подхода риск-нейтральной вероятности включает в себя построение решетки денежных потоков и дисконтирование их по без рисковой ставке.

Риск-нейтральная вероятность определяется по следующей формуле:

р = d , где г — безрисковая ставка.

Полученное значение риск-нейтральной вероятности используется для расчета ожидаемой стоимости опциона в период to по следующей формуле:

V = [p(SQu) + (1 — p)(S0ud)/(1 + rf)

Однако оценка стоимости реальных опционов с помощью биномиального метода при достаточно большом количестве дат принятия решений будет близка к значению, полученному с использованием модели Блэка-Шоулза.

Мы рассмотрели пример использования реальных опционов и два метода их оценки, а именно формулу Блэка-Шоулза и биноминальный метод по которым можно сказать, что анализ реальных опционов позволяет менеджменту компании своевременно реагировать на возникающие проблемы в течение проекта и выбирать необходимый сценарий развития. Компании, которые используют метод реальных опционов для оценки инвестиционных возможностей, способны более точно рассчитать влияние инвестиционных проектов на акционерную стоимость.

1. Брейли Р., Майерс C. Принципы корпоративных финансов / Пер. с англ. Н. Барышниковой. — М.: ЗАО «Олимп-Бизнес», 2012. — 1008 с. -ISBN 978-5-96930089-7 (рус.)

2. Бухвалов А.В. Реальны ли реальные опционы? //Российский журнал

менеджмента, Том 4 № 3, 2006. — с. 77-86. [Электронный ресурс] — Российский журнал менеджмента —

Режим доступа: www.rjm.ru/files/upload/rjm/2006/3/bukhvalov_real_options.pdf, свободный.

3. Дамодаран А. Инвестиционная оценка: Инструменты и методы оценки любых активов / Пер. с англ. — 7-e изд. — М.: Альпина Паблишер, 2011. — 1324 с. — 1500 экз. — ISBN 978-5-9614-1677-0.

4. Лимитовский М. А. Инвестиционные проекты и реальные опционы на развивающихся рынках: учеб.-практич. пособие. — 5-е изд., перераб. и доп. — М.: Издательство Юрайт, 2014. — 486 с.- Серия: Прогрессивный учебник -ISBN978-5-9916-1356-9

5. Amram M., Kulatilaka N. Real Options: Managing strategic investment in an uncertai n world, Harvard Business School Press, 2005 — p. 245 — ISBN 0-87584-845-1

6. Brach M. Real options in practice, John Wiley & Sons, Hoboken, 2003 — p. 370 -ISBN 0-471-26308-7

7. Dixit A. K., Pindyck R. S. Investment under uncertainty — Princeton University Press, New Jersey, 1993 — p. 468 — ISBN 978-0-691-03410-2

8. Guthrie G. Real options in theory and practice — Oxford University Press, 2009 — p. 409 — ISBN 978-0-19-538063-7

9. Kodukula P., Papudesu C. Project valuation using real options: a practitioner’s guide, J. Ross Publishing, 2006 — p. 234 — ISBN 1-932159-43-6

10. Mun J. Real options analysis: tools and techniques for valuing strategic investments and decisions, John Wiley & Sons, Hoboken, 2006 — p. 704 — ISBN 0-471-25696-X

11. Myers S. Determinants of corporate borrowing, Journal of Financial Economics 5

1977, p. 147-175. [Электронный ресурс] -JournalofFinancialEconomics Режим доступа:

Рецензент: Савенкова Елена Викторовна, профессор, доктор экономических наук кафедры «Финансы и кредит» РУДН.

People’s Friendship University of Russia

Russia, Moscow E-Mail: agf2005@inbox.ru

People’s Friendship University of Russia

Russia, Moscow E-Mail: malyugakirill@gmail.com

Real option valuation in investment projects

Abstract: Use of real options is one of the new approaches to estimate assets’ cost. This theory was created not long ago. This is the continuation of discounted cash flow method. Traditional methods of valuation don’t take into account flexibility in management and competitive advantages. Besides, management of the company faces uncertainty at the beginning and in further development of the project and it forces managers to use more flexible tools of valuation. Despite the theory of real options uses methodology of financial options, there are essential distinctions between them which have been given in this article. Also there are different types of real options which are applied at different stages of development of the project, for example, it can be a delay, contraction, expansion of investments or abandon from the project. The example of a real option for a delay of investments is analyzed in the article. It demonstrates advantage of this method over the traditional method. The success of the application of the real option theory depends on a calculation procedure. Examples with calculation of cost of real options using Black-Scholes’s formula and a binomial method are also given in the article. Application of real options theory is the flexible tool for decision-making in the conditions of uncertainty.

Keywords: real options; business valuation; investment projects; binomial model; Black-Scholes model; managerial flexibility; uncertainty; company’s strategy.

Identification number of article 161EVN214

Brejli R., Majers C. Principy korporativnyh finansov / Per. s angl. N. Ba-ryshnikovoj.

— M.: ZAO «Olimp-Biznes», 2012. — 1008 s. — ISBN 978-5-9693-0089-7 (rus.)

Buhvalov A.V. Real’ny li real’nye opciony? //Rossijskij zhurnal menedzhmenta, Tom 4 № 3, 2006. — s. 77-86. [Jelektronnyj resurs] — Rossijskij zhurnal menedzhmenta -Rezhim dostupa: www.rjm.ru/files/upload/rjm/2006/3/bukhvalov_real_options.pdf, svo-bodnyj.

Damodaran A. Investicionnaja ocenka: Instrumenty i metody ocenki ljubyh ak-tivov / Per. s angl. — 7-e izd. — M.: Al’pina Pablisher, 2011. — 1324 s. — 1500 jekz. — ISBN 978-5-9614-1677-0.

Limitovskij M. A. Investicionnye proekty i real’nye opciony na razvivaju-shhihsja rynkah: ucheb.-praktich. posobie. — 5-e izd., pererab. i dop. — M.: Izdatel’-stvo Jurajt, 2014. — 486 s. — Serija: Progressivnyj uchebnik — ISBN 978-5-9916-1356-9

Amram M., Kulatilaka N. Real Options: Managing strategic investment in an uncertain world, Harvard Business School Press, 2005 — p. 245 — ISBN 0-87584-8451

Brach M. Real options in practice, John Wiley & Sons, Hoboken, 2003 — p. 370 -ISBN 0-471-26308-7

Dixit A. K., Pindyck R. S. Investment under uncertainty — Princeton University Press, New Jersey, 1993 — p. 468 — ISBN 978-0-691-03410-2

Guthrie G. Real options in theory and practice — Oxford University Press, 2009 — p. 409 — ISBN 978-0-19-538063-7

Kodukula P., Papudesu C. Project valuation using real options: a practitioner’s guide, J. Ross Publishing, 2006 — p. 234 — ISBN 1-932159-43-6

Mun J. Real options analysis: tools and techniques for valuing strategic investments and decisions, John Wiley & Sons, Hoboken, 2006 — p. 704 — ISBN 0-471-25696-X

Myers S. Determinants of corporate borrowing, Journal of Financial Economics 5 1977, p. 147-175. [Jelektronnyj resurs] — Journal of Financial Economics Rezhim dostupa:

Реальные опционы: метод анализа

Реальный опцион (Real Option) — это возможность (но не обязанность) принять какое-то инвестиционное или управленческое решение, при этом предполагается, что стоимость реализации этого решения уже полностью или частично оплачена в ходе предыдущих шагов, или что это решение стало доступным, благодаря чему-то предпринятому ранее.

В определении реального опциона сделан акцент на том, что это не просто абстрактная возможность, но и некий актив компании, который обладает многими характеристиками, похожими на финансовые опционы: у него есть стоимость, он может быть в состоянии «в деньгах/вне денег», его можно анализировать на основе тех же финансовых моделей, что и финансовый опцион.

Пример реального опциона

Принцип работы реального опциона лучше всего рассмотреть на простом примере. Предположим, мы рассматриваем проект строительства цементного завода и знаем о нем следующее:

- Надо потратить 1 000 млн. руб. чтобы построить завод.

- С вероятностью 50% цены будут высокими, тогда мы будем прибыльными и наша деятельность по производству цемента будет иметь NPV 3 000 млн (без учета начальных вложений).

- С вероятностью 50% цены будут низкими, тогда мы будем убыточными, и наша деятельность по производству цемента будет иметь NPV -2 000 млн (без учета начальных вложений).

Оценка такого проекта традиционным подходом даст следующий результат:

- Ожидаемый доход = 50% * 3000 + 50% (-2000) = 500 — это не покрывает начальных вложений, NPV с учетом начальных инвестиций составит 500 – 1000 = -500 < 0.

Но в данном случае этот вывод ошибочный, так как традиционные методы оценки дисконтированных денежных потоков построены на предположении, что инвестор принимает единственное решение в начале проекта и затем вынужден согласиться с любым развитием событий.

В реальной жизни обычно не так. Например, если в этом примере цены окажутся настолько низкими, что компания будет работать с убытками, инвестор не обязан продолжать деятельность и принимать на себя все потенциальны потери. Он может отказаться от проекта. Тогда перспективы бизнеса принимают следующий вид:

При высоких ценах инвестор продолжает бизнес и получает все ожидаемые выгоды. При низких ценах он отказывается от бизнеса и вместо убытков получает ноль. Тогда расчеты меняются:

NPV = -1000 + 50%*3000 + 50%*0 = 500 — проект выгодный.

На этом примере можно увидеть, что расчет на основе реальных опционов позволяет не упускать привлекательные инвестиции в случаях, когда традиционный анализ дисконтированных денежных потоков не замечает создающихся возможностей и их стоимости.

Стоимость реального опциона

Стоимость реального опциона — это та ценность, которую его существование добавляет к базовой инвестиции. Например, в приведенном выше примере проект без опциона прекращения бизнеса имел NPV = -500, а с учетом права инвестора закрыть бизнес значение NPV выросло до +500. Разница 1000 и есть стоимость опциона.

В данном примере расчет стоимости опциона опирался на прямое моделирование всех возможных сценариев. В реальном бизнесе это сложнее, так как существует множество вариантов развития событий, и вероятность каждого их них редко бывает известна. Тогда для оценки опционов применяют модели опционного ценообразования, разработанные для финансовых активов, например, модель Блэка-Шоулза .

Интересная особенность стоимости опционов — чем более неопределенно будущее, тем выше стоимость любого опциона. Именно поэтому опционные модели оценки проектов часто применяют там, где судьбу инвестиций труднее всего предсказать: при покупке компаний в состоянии кризиса, при инвестициях в исследование и разработку месторождений полезных ископаемых, в венчурных проектах и некоторых других отраслях. Например, модели реальных опционов активно применяются в кинобизнесе, и на них основана оценка прав на съемки продолжения фильма еще до того, как сам фильм вышел в прокат.

История возникновения термина

Понятие «опциона, доступного владельцу бизнеса» встречается еще в публикациях Ирвинга Фишера, но сначала под этим подразумевалось лишь широкое определение опциона как «возможности» или «права предпринять что-то». Ключевая особенность термина «реальный опцион» в том, что к нему применяются все аналитические методы, разработанные для финансовых опционов. Определение реального опциона в таком виде впервые дал в 1977 году Стюарт Майерс, хорошо известный многим финансовым специалистам своей книгой «Принципы корпоративных финансов».

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Источник https://afdanalyse.ru/publ/investicionnyj_analiz/teorija/investicionnyj_analiz_proekta_s_primeneniem_pokazatelej_realnykh_opcionov/27-1-0-264

Источник https://cyberleninka.ru/article/n/otsenka-investitsionnyh-proektov-s-ispolzovaniem-realnyh-optsionov

Источник https://www.alt-invest.ru/lib/real_options/