Фракталы Билла Вильямса

В этой статье разберемся что такое фрактал Билла Вильямса. Для чего пригодится и как использовать в торговле. Трейдинг используя фракталы Вильямса.

Торговля по сигналам в телеграмм — PRO TRADE SIGNALS

На эту тему есть видео на нашем канале YouTube — Фракталы Вильямса

Последние новости в канале телеграмм — PROТрейдинг

Фрактал Билла Вильямса что это такое

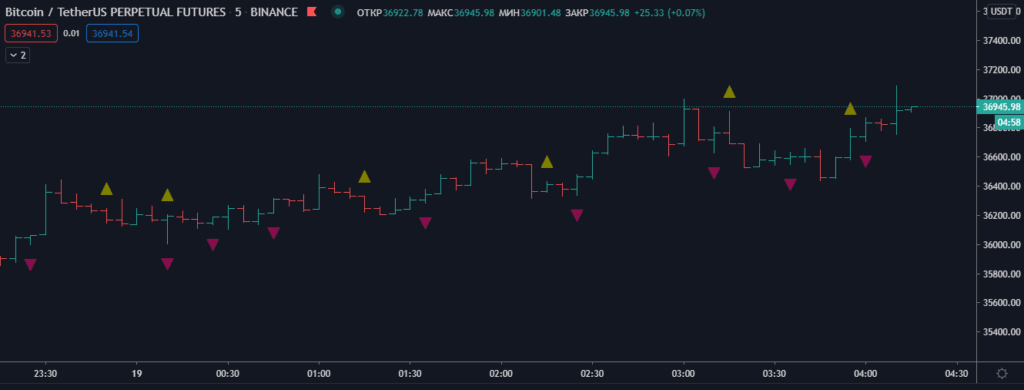

С точки зрения технического анализа, фракталы Билла Вильямса — это индикатор. Индикатор пиков и спадов, основанный на принципе тренда. То есть есть заданный период, если цена двигалась направленно несколько периодов подряд то стоит ожидать разворот.

Каждый технический аналитик должен знать и уметь пользоваться индикатором технического анализа — фрактал Билла Вильямса. Применяя индикатор фрактал, технический аналитик может с легкостью определить тренд и уровни поддержки и сопротивления.

Индикатор технического анализа Фрактал, подает сигнала когда на интерактивном графике цены образуются точки пиков и спадов. То есть наименьшее и наибольшее цены за определенный промежуток времени.

Как выглядит Фрактал Билла Вильямса

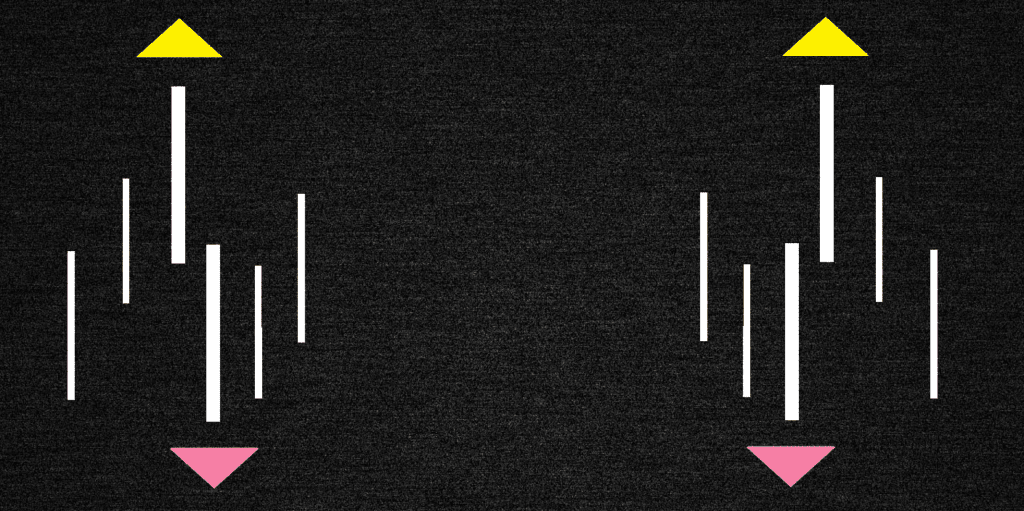

Фрактал Билла Вильямса — это две стрелочки, одна направлена вниз, вторая вверх.

Фракталы Билла Вильямса

Если стрелка направленная вверх и раскрашена в желтый цвет, так обозначается пик, то есть максимум. Образуется тогда, когда за выставленный промежуток времени, в данном случает пять, каждая из последующий свечей закрылись ниже последней, которая образовала фрактал.

Если стрелка направленная вниз и раскрашена в розовый цвет, так обозначается спад, то есть минимум. Образуется тогда, когда за выставленный промежуток времени, в данном случает пять, каждая из последующий свечей закрылись выше последней, которая образовала фрактал.

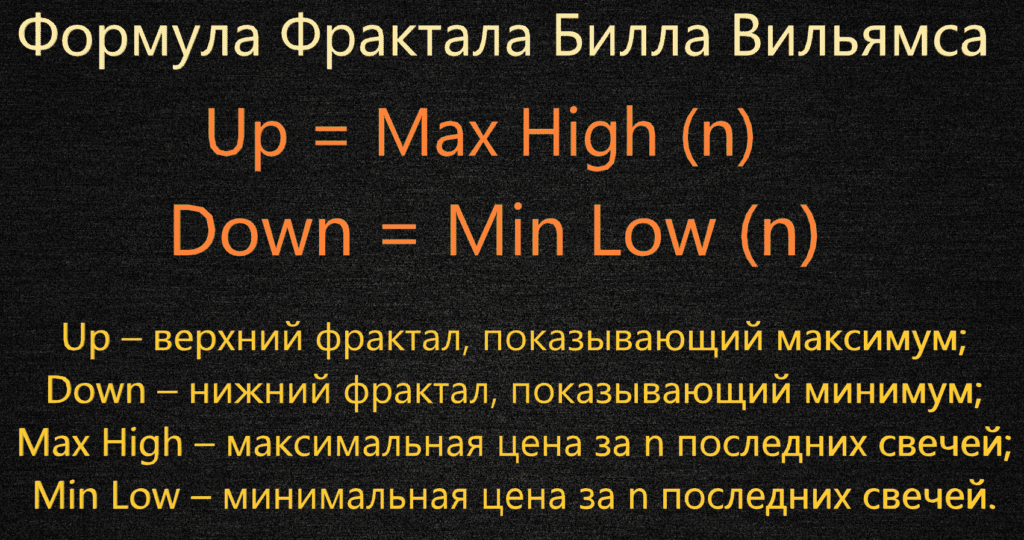

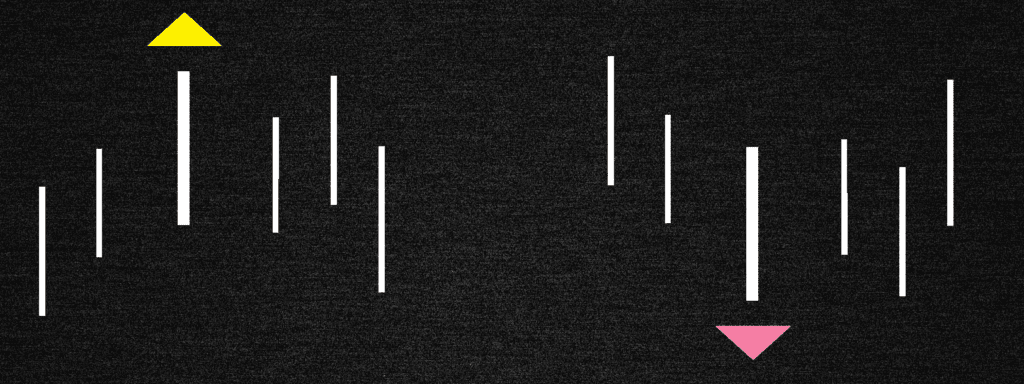

Формула фрактала Билла Вильямса

Формула Фракталов Билла Вильямса

Фрактал является вспомогательным инструментом, для определения уровней поддержки и сопротивления, и выявления точек пиков и спадов.

Виды Фракталов Билла Вильямса

У индикатора Фрактал есть определенные паттерны. Сформировавшиеся модели в виде определенных фигур.

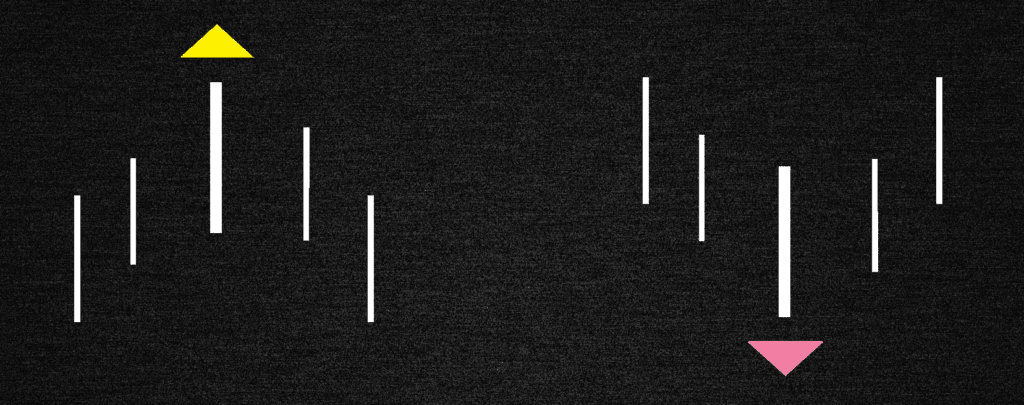

Паттерн фрактала Билла Вильямса типа А

Паттерн фрактала Билла Вильямса типа А

Паттерн фрактала типа А не такой уж редкий, как может казаться. Отличительная черта — перед и после образования сигнала, наблюдается по две свечи слева и справа от вершины или основания. Тем самым образовывается фигура похожая на V образный перелом.

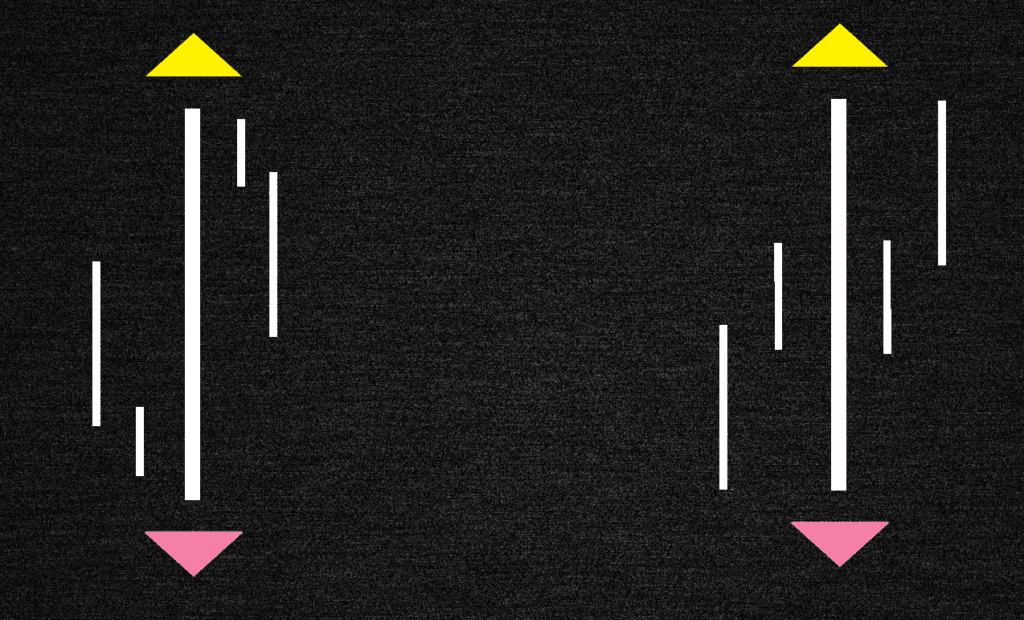

Паттерн фрактала Билла Вильямса типа В

Паттерн фрактала Билла Вильямса типа В

Особенность паттерна типа В, широкая волатильность центральной свечи. Два предыдущих и последующих бара, входят по длине в центральный.

Паттерн фрактала Билла Вильямса типа С

Паттерн фрактала Билла Вильямса типа С

Паттерн типа С, это два идущих подряд фрактала Билла Вильямса.

Паттерн фрактала Билла Вильямса типа D

Паттерн фрактала Билла Вильямса типа D

Паттерн типа D, начинается как паттерн типа А, затем происходит тест пика либо спада, и тенденция продолжает. После пика вниз, после спада вверх.

Как торговать используя фракталы Билла Вильямса

Индикатор фрактал, используется техническими аналитиками и трейдерами как вспомогательный инструмент. Чем так хорош фрактал? Он не перерисовывается, нет задержки.

Сигналы на покупку и продажу используя индикатор фрактал

Сигналом к покупке является появление фрактала со стрелкой вверх, который означает минимум цены.

Сигналом к продаже является фрактал со стрелкой вниз, показывающий бары находящийся на пике.

Нужно понимать что торгуя просто по фракталам, образуется много ложных сигналов. По мимо того что для каждого инструмента необходимо подобрать подходящий период, следую пользовать паттернами о которых мы говорили раннее.

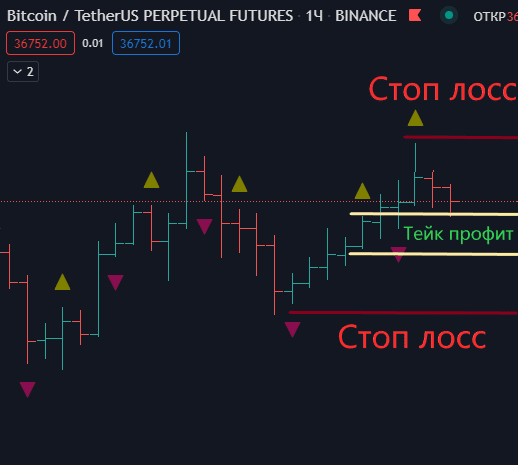

Фракталы Билла Вильямса и установка стоп лоссов

Правила постановки стоп лосс ордера прост. Стоп лосс ставится отступив от пика или спада несколько десятков пунктов. При этом тейк профит должен быть в три четыре раза больше.

Стоп лосс и тейк профит по фракталам Билла Вильямса

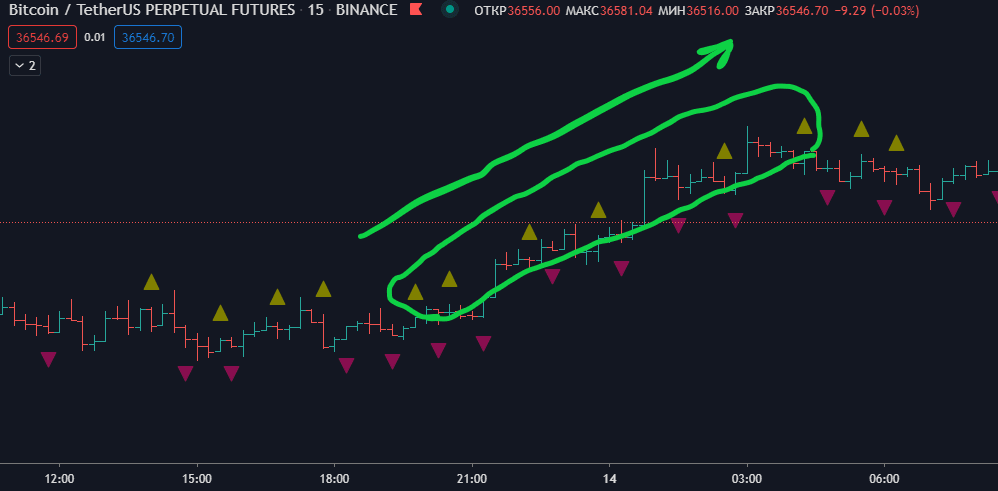

Как определить тренд используя фракталы Билла Вильямса

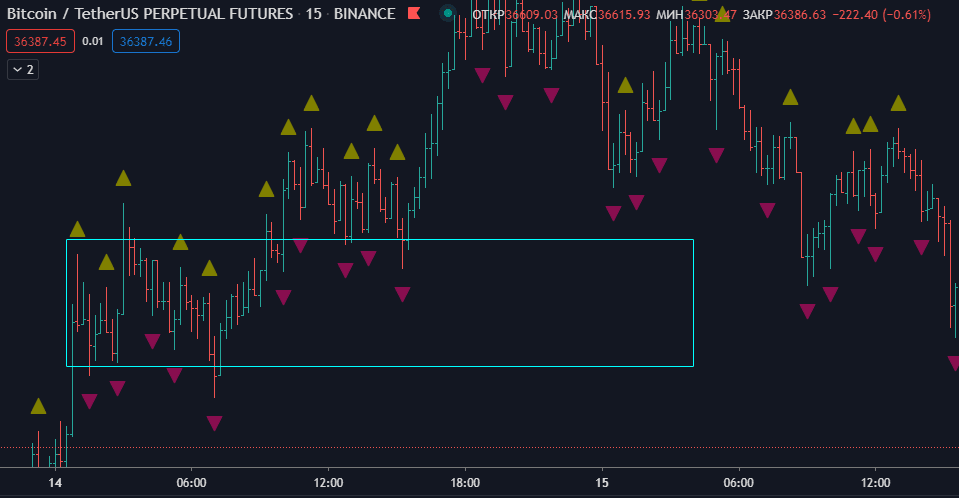

Чтобы определить восходящий тренд, необходимо проследить есть ли последовательно возрастающие пики, их должно быть от трех штук.

Определение восходящего тренда используя фракталы Билла Вильямса

Чтобы определить нисходящий тренд, необходимо проследить есть ли последовательно понижающиеся спады, их должно быть от трех штук.

Определение нисходящего тренда используя фракталы Билла Вильямса

Флет или баланс, пауза в тренде. Появляется если пики находятся на приблизительно одно уровне, так же и спады.

Определение баланса, флета используя фракталы Билла Вильямса

Торговля от ценовых уровней используя фракталы Билла Вильямса

Замечено, что часто пики и спады образуют мощные линии сопротивления и поддержки. Особенно когда на их протяжении было несколько фракталов.

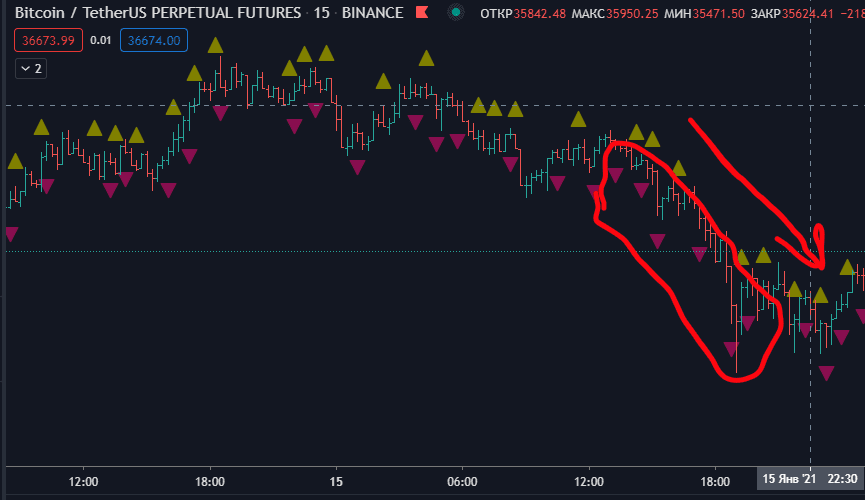

Зона сопротивления образованная фракталами Билла Вильямса

Рассмотрим иллюстрацию, на рынке был баланс с четким скоплением спадов, цена ушла ниже, теперь при возврате эти спады стали зоной сопротивления.

И наоборот если цена уйдет вверх.

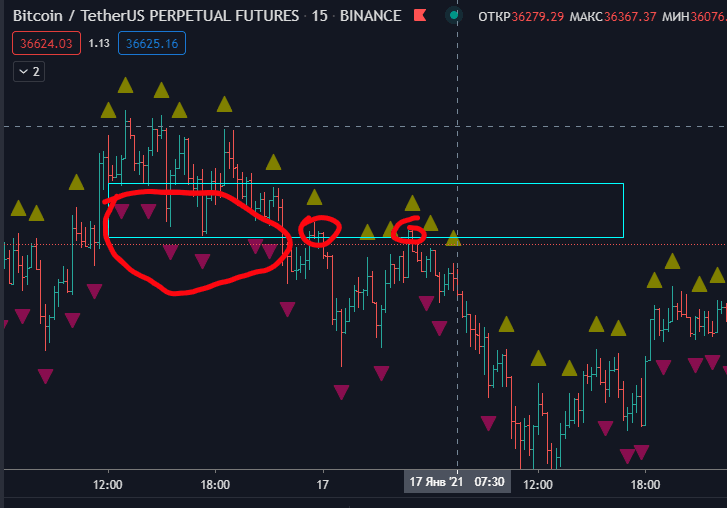

Зона поддержки образованная фракталами Билла Вильямса

На рынке был баланс, флет с четким скоплением пиков, цена ушла выше, теперь при возврате эти пики стали зоной поддержки.

Заключение

Индикатор технического анализа фракталы Билла Вильямса, это отличный инструмент чтобы понять какой сейчас тренд, где расположены зоны поддержки и сопротивления. В умелый руках и с правильной настрой периода, для каждого инструмента она своя, можно добиться значительных успехов в трейдинге.

Популярные темы:

Спасибо что дочитали статью до конца!

Торговля по сигналам в телеграмм — PRO TRADE SIGNALS

Индикаторы для прибыльной торговли — PRO Trand Indicator

Регистрация на бирже Бинанс (10% скидка) — Binance

Последние новости в канале телеграмм — PROТрейдинг

Общение на тему технического анализа в чате телегам — PROТрейдинг Chat

Интересные статьи:

Введение во фрактальность рынка и Теорию Хаоса.

Все слышали, что рынок фрактален (часть подобна целому), что на всех таймфреймах он выглядит одинаково, что он постоянно воссоздает подобные элементы на разных уровнях своей структуры. Обнако с руки Б.Вильямса произошла подмена и резкое сужение непростого понятия “Фрактал” до банальной свечной комбинации.

Процитирую Мандельброта. Он то и ввел в обиход этот термин лет 40 тому назад..

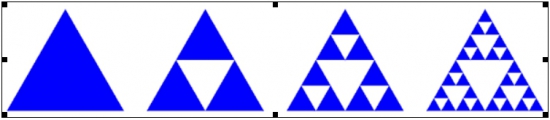

“Фрактал — геометрическая форма, которая может быть разделена на части, каждая из которых — уменьшенная версия целого. В финансах эта концепция — не беспочвенная абстракция, а теоретическая переформулировка практичной рыночной поговорки – а именно, что движения акции или валюты внешне похожи, независимо от масштаба времени и цены. Наблюдатель не может сказать по внешнему виду графика, относятся ли данные к недельным, дневным или же часовым изменениям. Это качество определяет диаграммы как фрактальные кривые и делает доступными многие мощные инструменты из математического и компьютерного анализа”.

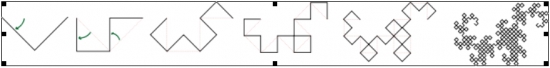

Ну, положим, кто-то может по гэпам почувствовать дневные графики, но, по крайней мере, речь шла не о свечной комбинации, а о существенно более емком понятии. А то, “фрактал на покупку, фрактал на продажу”. Все-таки, скажу слово в защиту Билла Вильямса. В последней книге “Торговый Хаос 2” он сетует, что рынки изменились и пытается усилить свою систему. Ему жалко, что он упускает много из ценового движения. И я увидел маленький намек, что он слегка, может, даже не осознавая, сделал маленький шажок в сторону настоящего Фрактала, который скрывался между некоторыми фракталами по Б.В. Между некоторыми точками рынка (хаи и лои, но не все пары) существует невидимая связь, не всегда очевидная, Мандельброт ее чувствовал и пытался ее развить. Один из приемов (он подавал его как шутку) – вырастить из простой затравки график рынка, соблюдая простой алгоритм усложнения через простое подобие (Генератор Мандельброта).

Б.Вильямс этого не чувствовал. Странная у него была команда, математики, программисты. Не понимали они друг друга. Или загрузили себя рутинной работой по подбору параметров скользящих средних. Возможно, надо быть универсалом и строить Вавилонскую башню до какого-то уровня в одиночку. А Хаоса (настоящего, математического) у него, конечно же, тоже не было, как и Фрактала. Есть и еще гипотеза – он прикрывал настоящее знание.

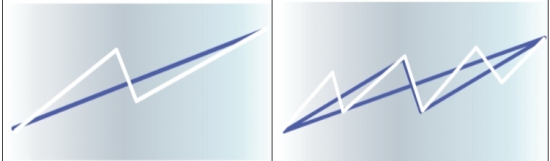

Да, рынок бывает фрактальным. Временами это очевидно. Например, на следующем графике это можно было бы заметить невооруженным, но тренированным, глазом. Здесь, правда, все-таки, с применением техники. Зеленые, розовые и синяя фигуры (все — Фракталы) очень похожи. Можно было бы зеленые фигуры дробить еще глубже, но материала надолго не хватит, свечек ограниченное количество, да, и, из-за дискретности, нарастает относительная погрешность.

Довольно типичная для рынка структура (триадная), что на росте-спуске, что в боковике.

Для продвинутых. Теперь уже заметно, что идея генератора у Мандельброта была неплоха (как шутка).

Был бы он еще и трейдером, все бы уже лет 15 изучали его систему трейдинга, а не “машки” или Эллиота. Кстати, Эллиот изучал тренд, педалируя схему 5+3, и много “потерял”, в частности – боковик. А вполне мог бы ограничиться числом 3. А, так, Фрактал многое поглотил, включая волны Эллиота.

Заметно, что некоторые структуры начинают ломаться. На TF=М15 кто-то уже сказал бы: “пила, тухлый боковик”. А на самом деле боковик при соответствующей детализации просто прекрасен, надо просто перейти на более мелкий TF.

На TF=D структура просто была бы совершенно не видна, вся эта красота закрывалась бы одной дневной свечкой.

Рынок дискретен. Поток элементарных сделок, идущих то чаще, то реже. Снимаю шляпу перед теми, кто работает на тиковом уровне – они пытаются работать с первоисточником. Идеально, если у вас есть HFT-робот, находящийся непосредственно на бирже. Но большинство из нас торгуют дома или на работе. Между нами и биржей – брокер и телекоммуникационная среда. Информация о заявках и сделках, обычно накопленная в пакетах в некотором количестве (как бы, минисвечка или минибар), доходит до нас с некоторым опозданием, примерно на десятые доли секунды или еще медленнее. Да, еще, может, и разными логическими каналами в разные таблицы торгового терминала. Дискретность пакета и задержки – это реалии.

А потом начинается ужасное — торговый терминал режет эту еще слегка искаженную последовательность на свечки-бары по желанию пользователя, как колбасу, обычно ровными порциями, на минутной, часовой, дневной и т.д. основе. Детали теряются, и чем выше TF, тем больше их теряется. Конкретное время, когда рынок достиг своего экстремума, спряталось внутри интервала свечки. Да, еще и эта условная нарезка по временным интервалам. Есть же и другие виды графиков. Одно время я исследовал эквивольюмные графики, на которых свечки имеют ширину, пропорциональную объему. Этап был проходной, но полезный.

Еще один дефект нарезки рыночного трафика на свечки-бары. Экстремумы (High-Low) абсолютны, а вот Open-Close – относительны. Сместите часовой график минут на 5, экстремумы еще могут остаться на месте в той же часовой свечке и не изменить своего значения, а у Open-Close шансов очень мало.

Поэтому, для меня естественным было бы работать на минимально допустимом TF (по техническим или физиологическим возможностям). Это качественно, по степени детализации и близости к тиковому уровню.

Многие задаются вопросом, на каком TF надо работать? Попробуем оценить количественно, пусть грубо, что еще, кроме деталей, теряется при переходе на другой, более высокий таймфрейм.

В середине прошлого века был обнаружен парадокс береговой линии. Разные измерения одной и той же границы или береговой линии давали сильно отличающиеся результаты, в зависимости от того какой единицей она измерялась. Через некоторое время Бенуа Мандельброт разработал новую область математики, фрактальную геометрию, для описания именно таких объектов в природе. И рынок по этой же причине попал в поле зрения Мандельброта.

Прикинем сумму высот свечек за день, например, для fRTS, на TF=D, TF=H1 и TF=M1. Может, кто-то думает, что они совпадают (объемы – да, совпадают)? Можно, например, воспользоваться индикатором ATR (Average True Range) или, грубо, можно ориентироваться на корень квадратный из соотношения таймфреймов. Распределением объемов и высот свечек я тоже занимался и даже сделал полезный индикатор.

Для TF=D сумма высот свечек в заурядный день это 2-3 тысячи пунктов, для TF=H1 это 8-10 тысяч пунктов, а для TF=M1 – 60-80 тысяч (если правильно запомнил, то 16.12.2014 было 484 тысячи). Это ориентир для нашей потенциальной прибыли (выбрать все свечки по всей высоте). Получить прибыль в 7 раз больше при переходе с H1 на M1 – нельзя игнорировать это обстоятельство (правда, объем работы увеличится в 60 раз.). Это я прояснил для себя еще до того, как выбрал брокера. Но физиологически я не мог работать на TF ниже M15. Сейчас, вооруженный до зубов, считаю TF=M1 медленным.

Оценивал TF=1sec, искусственно строя секундные свечки для fRTS и исследуя их в Excel. На этом таймфрейме рынок выглядит так же, как и на других. Алгоритмы выдержали. Вот и определился тот таймфрейм, на котором надо работать дома (роботом) с учетом задержек. Потенциально увеличение прибыли еще где-то в 7 раз.

Я не люблю использовать термин “таймфрейм”. У меня он фиксирован – M1 (предельная детализация по свечкам). Мне естественнее говорить “торговый горизонт”. У меня он редко уходит за 2-3 дня. Могу для поддержания разговора или если надо посмотреть что-то. Мог бы работать и на H1, и на D1 (система позволяет), но арифметику я знаю хорошо.

Разумеется, все это справедливо для ликвидных инструментов. Проверял работу системы на акциях ТГК-2, там 90% всех минуток проходили без сделок, были дни, когда до обеда сделок совсем не было. Работая на TF=M1 я застрял в позе на месяц, тогда, как на fRTS среднее время нахождения в позе – 10мин.

А если вы ворочаете миллиардами, то для вас нужен отдельный пост. Как продать или купить большой пакет акций, не уронив рынок и не взвинтив его в космос? Тоже есть ответ.

Вы не можете перейти на споте на минутки, потому, что комиссия превысит прибыль? Переходите на ФОРТС, там комиссия просто символическая (не считая других достоинств).

Ваша система покупает летом, а продает зимой или работает по фазам луны? Извините, ваша система не масштабируется, преимущества фрактальности не для вас.

В вашей системе зафиксированы конкретные значения параметров каких-то индикаторов и она плохо работает на других TF? Тоже, извините.

Вы физиологически не успеваете следить за своими индикаторами и выполнять нужные построения? Это проблема ваша или вашей системы. Автоматизируйте.

Потенциально, масштабируемые системы могут воспользоваться этим очевидным свойством фрактальности, особенно при автоматизации.

Математики спокойно занимались фрактальными объектами задолго до Мандельброта. Так часто бывает. Но как только становится очевидным прикладной характер, идет взрывоподобное развитие. Материаловедение, технология Stealth, фрактальные антенны – много куда проникла фрактальность. Теперь и рынок может взорваться (в разных смыслах).

С несколькими Фракталами я познакомился в средних классах, еще лет 10-15 оставалось до внедрения в массы этого термина. О кроликах Фибоначчи я узнал еще раньше, все из тех же научно-популярных книжек и брошюрок.

Кривая Дракона (опреденно есть у Гарднера, но, уверен, встречал и раньше ).

Генератор Мандельброта. Идея, как в кривой Дракона. Уже ближе к рыночным графикам.

О курьезах. Я с детства, оказывается, знал что-то о Фракталах и Фибоначчи. О генераторе Мандельброта я узнал, когда уже писал этот пост. Фамилию Мандельброт мне подсказали, когда я уже озвучил свои первые результаты. Я никогда не занимался ни чистой математикой, ни прикладной. Но, думаю, мехмат с красивой и строгой математикой сидит во мне прочно. Я не помню, когда я узнал о проблеме береговой линии, но фрактальность рынка принял совершенно естественно.

Говорят, что Фракталы хорошо описывают природу, но не объясняют ее. В части рынка хорошие объяснения его сути у меня определенно есть. Хотя, формально это уже, как бы, лишнее.

Я стал подбирать математический аппарат, на базе которого можно было развивать некоторые мысли и наблюдения.

Экспонента Херста. Временные ряды. Персистентность. Антиперсистентность. Прошел исключительно поверхностно. Почувствовал некоторую инерционность, усредненность и закладываемое отставание. Требовалось большое количество данных. Использование стандартных отклонений отталкивало. Мне больше подходила динамика, ведь рынок очень динамичен. Да и слишком много народа занималось временными рядами.

Теория групп – тогда было очень рано, ее время еще не пришло, но скоро может наступить. Трейдеры, специалисты по теории групп, готовьтесь занять нишу. Можно попробовать навести порядок во фрактальных структурах.

Фрактальная геометрия – очень легко, по простым алгоритмам, получаются красивые сложные статические фигуры. Смоделировать рынок из простых затравок, типа генератора Мандельброта, было очень частной задачей. Было бы этими моделями охвачено все многообразие рынка – неизвестно.

Но была одна необычная математическая дисциплина. Она была несколько не в ладах с классической наукой, в которой какие-то идеи что-то предсказывают, а предсказания сверяют с реальными результатами. Теория Хаоса занималась непредсказуемыми системами.

Теория Хаоса (теория нелинейных динамических систем, с непостоянным и непериодическим изменением траектории) имеет отношение к фрактальными системам и к рынку. Только не Билла Вильямса, а математическая (вот, ведь, человек – использовал два прекрасных термина совершенно не по назначению). Под хаосом в быту вообще понимают полный беспорядок, в то время как Хаос — это особая, изысканная форма порядка.

Представьте себе автомобиль, который едет равномерно-прямолинейно по прямой. Вы всегда знаете, где он был или будет находиться в любой момент времени. Можно заменить прямую на синусоиду, а равномерное движение на равноускоренное – принципиально ничего не меняется. Полная предопределенность.

Другая крайность – бросание монетки. Полная непредсказуемость результата.

Хаос занимает промежуточное положение. Он выглядит случайным, беспорядочным, однако в нем есть закономерности, но они обнаруживаются не сразу (“Видишь суслика? Нет. И я не вижу. А он есть.” (ДМБ)). Но, в то же время, при наличии закономерностей, результат движения является непредсказуемым. Вот такое интересное сочетание.

Первый вывод Теории Хаоса – будущее точно предсказать невозможно. Много раз встречал ситуации, когда до целевой кривой оставалось буквально полсвечки, но рынок откатывался и закономерно выходил на целевую только на следующий день и совсем на другом уровне. Поэтому прогнозами не занимаюсь – теория не велит.

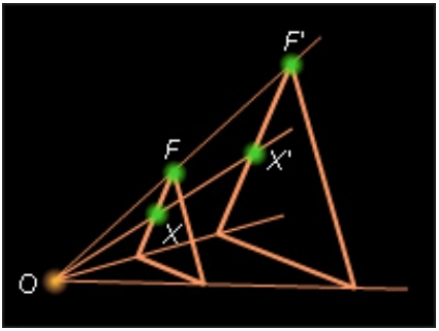

При всей непредсказуемости траектории движения существуют рамки, пределы, которые это движение ограничивают. Эти статичные рамки и образуют Фрактал, но только по завершении движения. То есть, предельное положение хаотической системы (динамического явления) и есть Фрактал (статическое явление). Тот самый Фрактал из фрактальной геометрии. В процессе движения прообраз фрактала тоже меняется, уточняется, приближается к законченной форме, с возникновением промежуточных финишей. Дополнительно, результат существенно зависит от начальных данных и от факторов воздействия во время движения (для рынков, например, от новостей или действий трейдеров).

Некоторая аналогия (аналогия – это не доказательство). Зарядили пушку (порох, ядро), установили угол (прицелились) и выстрелили. Место пушки, количество пороха, прицел – начальные условия. Баллистик скажет – полетит по параболе. При некоторых условиях – правдоподобно. При других – вполне может выйти и на эллиптическую орбиту, и на гиперболическую. А в микромире и вовсе другие закономерности. В рынке фрактальные свойства тоже могут иметь свой диапазон.

И летит ядро, пока не встретит препятствие. А здесь уже рельеф местности играет роль, гора ли на пути или ущелье, а, при правильных начальных условиях – какая-нибудь точка на крепостной стене. Встреча ядра с препятствием неизбежна (закономерность) и зависит от начальных условий и текущего рельефа (+ гравитационные аномалии), а каким рельеф будет – мы еще не знаем, поэтому и не знаем, где и когда ядро встретит рельеф (непредсказуемость).

У нас так же. Только траектория (целевая кривая) специфическая. И начальные условия важны, еще и профиль графика корректирует траекторию.

Как при таких установках найти что-то закономерное?

Есть смягчающие ситуацию факторы. Хаотические системы – с обратной связью, последующие значения зависят от предыдущих (память). В хаотических системах есть много точек равновесия.

Взгляните еще раз на вышеприведенные графики, теперь уже на динамику.

Мне понравился второй вывод Теории Хаоса – достоверность прогнозов со временем быстро падает. Этот вывод является существенным ограничением для применимости фундаментального анализа, оперирующего, как правило, именно долгосрочными категориями. Поэтому для меня естественно работать накоротке, “прямой наводкой”, на не очень больших торговых горизонтах (обычно не более 1-2 дня на минутках). Есть еще очень важное обстоятельство. К моему удовлетворению, рыночная фрактальность дала очень мощную возможность повысить точность (что-то вроде самофокусировки лазерного луча).

Прекрасно подходила Теория Хаоса под мои задачи, но осваивать ее я не собирался.

Теория Хаоса сказала мне, что в хаотичных системах есть странные аттракторы (точки, кривые, фигуры), к которым притягиваются элементы системы. В частности, странные аттракторы образуют определенные рамки движения. И есть у них особенность — они существенно зависят от точки приложения (более широко – от начальных условий).

И стал я искать странные аттракторы. Мне просто деваться было некуда, все было так хорошо объяснено. Я нашел их с десяток. Один из странных аттракторов оказался фигурой — Фракталом. Есть в его формуле одна интересная деталь, я ее обнаружил когда решил основное уравнение — деталь называется «среднее гармоническое». Для математика это очень ценно. А Фрактал получился и обобщением основной гармонической модели AB=CD, и обобщением Генератора Мандельброта, похоже, что и Волны Эллиота может закрыть. Одновременно целевая и коррекционные кривые обобщили дискретность расширений и коррекций Фибоначчи до непрерывности. И еще какие-то мелочи.

Странными путями иногда доходила до меня информация, дающая мне ценные импульсы.

В выходные на даче как-то застал по ТВ самый конец боевика-детектива, где играли У.Снайпс и Дж.Стэтэм.

Один из них говорит (не дословно): ”Cобытия, поначалу кажущиеся случайными, со временем могут стать закономерностью. Называется Теория Хаocа».

Посмотрел в домашней коллекции с другим переводом: «Один случайный поступок тянет за собой другой, другой следующий, в конце возникает закономерность. Это Теория Хаоca».

Фильм назывался ”Хаос».

Какие ассоциации у нормального человека должны были возникнуть при упоминании термина “подобие”? Правильно, подобные треугольники.

Но, не только. Чем не суперпозиция (в собранном виде)?

Фракталы не обязаны иметь красивую форму, как в триадной структуре. Вот форма, напоминающая треугольники.

P.S. Кто прочитает предпоследний абзац раздела из книги Э.Наймана (“Путь к финансовой свободе. Глава 6. В поисках Грааля. 6.2.Теория Хаоса на службе у трейдера”) о проблемах совместимости Теории Хаоса с классической наукой, поймет, что я только из духа противоречия должен был выбрать Теорию Хаоса.

Э.Найман советует не спешить с применением знаний о хаосе. А я и не спешил.

А еще он подтверждает, что это самое перспективное современное направление для прикладных исследований финансовых рынков.

Фрактальный анализ финансовых рынков – что это, и как торговать, применяя его?

Понятие фрактального анализа на рынке Forex – это одно из самых новых направлений для прогнозирования рыночных цен, которые, как предсказывают старожилы рынка, в обозримом будущем заменит такие привычные нам фундаментальный и технический методы прогнозирования. Ведь, если освоить фрактальную теорию как следует, то она почти не будет выдавать ошибочных точек входа, что сделает трейдинг весьма успешным.

Но новички, к сожалению, считают это направление слишком сложным, заумным, и поэтому не проявляют интерес к этому виду анализа рынков. Да и многие опытные трейдеры не слышали о фрактальном анализе ни разу. Скорее всего, такое положение дел можно объяснить тем, что фрактальный анализ требует основательного подхода, и изучение его должно быть глубоким. Новичкам же больше нравятся простые торговые системы, но, к сожалению, такие часто приводят к полному сливу депо.

Что такое фрактальный анализ рынка?

Есть много точек зрения на применение фрактальной теории рынка Forex. Часть считает, что знания фрактальной теории не даст вам никаких преимуществ над остальными участниками рынка. Те же, кто практиковал применение фрактальной теории, уверяют, что нужно лишь попробовать дать старт трейдингу, и вы уже никогда не вернетесь к былым простым торговым системам.

Для понимания того, что же такое фрактальная теория, мы мысленно вернемся к тому времени, когда ученый в области математики и экономики Бенуа Мандельброт в первый раз открыл природу фракталов. Исследуя экономику, он увидел, что движения цен на рынке подчинены интересной закономерности. Он понял, что цены изменяются нелинейно, к ним нельзя применить обычные линейные функции, но все же можно выразить их математически. Проведя исследование цены на хлопок за последнюю сотню лет, он заметил, что цена имеет симметрию, как на долгой, так и на короткой дистанции. Это открытие и дало старт фрактальной теории.

В переводе с латинского языка «fractus» переводится как «ломать, разламывать», то есть, фракталы есть часть чего-то цельного. Фракталы в нашей жизни везде – это могут быть облака, линия берега, пламя огня. Ведь у них нет определенного внешнего вида, но все они обладают схожим строением, делающим разные проявления этих явлений в разных местах такими похожими. Это фрактальное строение есть и на финансовых рынках.

Сегодня фрактальная теория нашла свое применение не только в предсказании биржевых котировок, но и в медицинских технологиях, ее применяют в диагностике тяжелых заболеваний на ранних стадиях.

Дебют фрактальной теории на рынке Форекс

С того времени, когда Бенуа Мандельброт описал фракталы впервые, множество ученых умов пыталось их применить на практике, но лишь один доктор Билл Вильямс, который в своей научной работе сделал вывод о том, что рынки являются хаотичной повторяющейся структурой, приблизился к разгадке.

Суть рынка – нелинейная система, поэтому нереально предвосхитить развитие цен с помощью обычных уровней поддержки и сопротивления, трендовых линий, и других обычных методов. Миллионер и разработчик целого комплекта индикаторов Вильямс считал, что прогноз рынка можно дать лишь при использовании весьма сложных геометрических систем, либо при помощи фрактальной теории.

Даже если не брать во внимание большую трудность использования фрактальной теории на практике, этот метод позволяет делать очень точные прогнозы рынка. Но для того, чтобы с успехом применять фрактальный анализ, придется поменять свое мировосприятие. Цены двигаются не системно, но в этом хаосе можно усмотреть симметрию и точность рынка. Но эту симметрию нереально разглядеть при помощи обычных уровней цены. Когда вы выстраиваете горизонтальные уровни, вы не сможете узнать точно, будет ли пробой уровня или же отскок от него. Уровни – это только скопище ордеров участников рынка, а вот будет ли пробой, или отбой – не скажет ни один трейдер в мире.

Посмотрите прогнозы рынка от самых лучших аналитиков мира, где говорится, что в случае закрепления цены под таким-то и таким-то уровнем надо продавать, а если цена пойдет выше, то надо покупать. Они сами не знают, в какую сторону пойдет рынок! А фрактальный анализ позволяет дать направление движения цен, и помогает определить, как долго это движение будет идти до разворота.

Фрактальный анализ финансовых рынков и его модели

Теперь от теоретических рассуждений подходим к самой практике. Сначала изучим поближе индикатор фракталов, который разработал сам Бил Вильямс, и который входит в базовый комплект индикаторов терминала Мета Трейдер 4. Итак, ставим на график индикатор фракталов. В нем не предусмотрены какие-либо настройки. Он имеет внешний вид в форме стрелки под либо над текущей ценой. Чтобы фрактал появился на графике, нужно появление серии из пяти свечей в определенной последовательности, и средняя из этой серии свечка должна быть выше, или же ниже остальных.

На рабочих графиках можно встретить как верхние, так и нижние фракталы, притом бывает и так, что фрактал формирует одна и та же свеча, а очень редко случается и такое, что на одной свече появляются одновременно верхний и нижний фракталы.

Есть такие термины, как фрактальный старт, и фрактальный сигнал. Фрактальный старт будет образован, когда было формирование сперва верхнего, а затем нижнего фрактала.

На другой стороне от старта формируется фрактальный сигнал.

Как вести торговлю по фракталам?

Нужно выждать, пока фракталы появятся на графике, а потом выстроить горизонтальные уровни, которые будут идти через последнюю нижнюю точку нижнего фрактала, и последнюю верхнюю точку для верхнего фрактала. Когда цена пробьет данный уровень, в сделку нужно входить по рынку, в сторону пробоя.

Фрактальный стоп размещается за последним экстремумом. При этом, величина стопа будет достаточно большой, но зато срабатывать они будут достаточно редко, а тейк будет дальше стопа в два-три раза, что сделает ваш трейдинг очень прибыльным занятием.

Для того, чтобы избавиться от ложных сигналов, стоит делать входы по тренду, либо включить в ТС индикатор простой скользящей средней, за 135 часов, для часового ТФ. Фильтровать сделки по ней просто – если цена выше средней, то входим только в покупки, если ниже – рассматриваем продажи.

Рекомендуем ознакомиться с полным обзором индикатора Скользящая средняя линия. Это индикатор, который показывает направление тренда и предполагаемые моменты его разворота.

Фрактальный анализ Форекс – ищем трендовое движение

Расскажем о самых мощных методах анализа фракталов при трейдинге на Форекс по трендовым стратегиям.

Если строить торговую систему только по фракталам, то это будет торговля в убыток. Фрактал способен стать классным плюсом и бонусом к любой торговой стратегии, но не способен заменить основную торговую систему, и классические методы анализа рыночных движений.

Если вы приняли решение применять на деле практику поиска фрактальных паттернов, то применяйте синтез таймфреймов. Эта методика тоже была разработана Биллом Вильямсом. Он говорил о том, что синтез различных таймфреймов возможен по отношению к тренду. Так что, на практике синтез можно применять только если на рынке идет тренд. При этом, на старшем таймфрейме нужно искать подтверждение тренда.

Для того, чтобы измерить мощь фрактального рычага (амплитуды будущего движения цены) и для того, чтобы найти точки откатов цены, рекомендуем натянуть уровни Фибоначчи на то движение, которое предшествовало нынешнему.

Теория Эллиота в гибриде с фрактальным анализом

Аналогию с фракталами можно провести по волнам Эллиота. Да, на разных таймфреймах волны выглядят иначе, и считать их сложнее, чем находить фракталы. Вам нужен будет опыт, чтобы понять, как найти фракталы с одного временного периода на другом. Когда на уровне поддержки либо сопротивления будет образована серия фракталов, то с очень высокой долей вероятности данный уровень будет пробит, а цена пойдет до следующего уровня. Получается, тренд начинает новую фазу, более мощную, и важнейшую роль тут выполнит поиск серии фракталов под либо над уровнем.

Рекомендуем подробнее почитать о волновой теории Эллиота. Согласно это теории, рынок движется волнообразно и циклично, то есть, волны повторяют друг друга через определенное количество времени.

Будьте собраны, потому что не исключен момент нахождения ложного паттерна. Давайте расскажем о том, как определить ложные фракталы. В начале, вам потребуется выявить основную тенденцию. Делаем это по старшему таймфрейму. В случае, если тренд истинный, вы может и понесете несколько убыточных сделок, но в итоге одна-единственная сделка, закрытая по тренду, выведет ваш счет в плюс.

Отличия трейдинга по фракталам:

- Чем больше количество фракталов на одном уровне, тем выше шанс на то, что цена после пробоя улетит очень далеко от точки входа. Это объясняется тем, что в такие моменты идет фаза накопления ордеров, и выстрел из этой фазы всегда очень мощный.

- Трейдинг по фрактальному анализу имеет очень высокие результаты на старших таймфреймах, и очень плохие – на младших графиках, связано это с большим количеством ложных сигналов на младших ТФ

- Для того, чтобы увеличить ваш винрейт, добавляйте фильтр позиций по тренду, и входите в сделки только в направлении основного тренда.

Доходная торговая система MAIN на фрактальном анализе

Далее рассмотрим детальное описание торговых систем, которые продемонстрировали неплохие показатели в реальной торговле. Одна из хороших систем – система MAIN, разработчик системы говорит о том, что при разумном выборе активов для торговли, система становится полностью безубыточной даже при плохих сценариях, и весьма прибыльной – если все идет так, как должно идти. Если оценивать результаты торговли на истории, то ясно, что система хоть и не идеальна, но обладает плюсовым математическим ожиданием.

В архиве, который вы сможете загрузить по ссылке, есть индикатор Imain и робот Main. По большому счету, возможно применять только алгоритмическую торговлю с роботом, но в случае, если вы больше уважаете ручную торговлю, то можете выполнить установку индикатора. Он считает уровни для выставления отложенных ордеров. Если появляется фиолетовая точка, нужно выставлять ордер Buy Stop, если на графике возникла голубая точка, то надо открывать отложенный ордер на продажу. В случае появления новой точки, просто перемещаем ордера вслед за ней.

Робот Main выполняет автоматизированную установку отложенных ордеров, и самостоятельно перетягивает их на новые точки, и сам выставляет необходимые стопы и тейки. Торговлю с советником стоит начинать на ТФ не младше часового. Тейк-профит мы бы рекомендовали выставлять не меньше 20 пунктов, это оптимальное значение. Оно проверено на практике и на истории.

А вот стоп придется определять в тестере стратегий, через функцию оптимизации, самостоятельно, и делать это каждый день. Стоп определяется по ценам открытия свечки. Оптимизировать робота придется ежедневно, перед стартом торговли. Кроме размера стопа, вам нужно будет также определить размер риска на сделку, который выставляется в параметре RISK.

По итогам окончания оптимизации, вам нужно будет выбрать те результаты, в которых будет самая низкая просадка, и количество сделок будет не меньше 4. Из всех возможных стоит выбрать строчку с самым большим числом сделок, там же вы найдете оптимум для настройки пункта RISK, его нужно выставить как в роботе, так и индикаторе. Для того, чтобы выявить стоп-лосс, нужно будет посмотреть на те строчки, где будет одинаковым значение RISK, и вывести в них среднее значение стопа. Также, вы можете выставить любое значение стоп-лосса, либо использовать стандартное, которое уже заложено в советник. Трейлинг-стоп лучше не применять, это сильно снизит вашу прибыль.

Выявив все необходимые значения, в том числе значение стопов и параметра RISK, вы сможете начать торговлю. Помните о том, что менять параметр RISK в то время, пока у вас открыта сделка, категорически запрещается! Торговать будет лучше вручную, используя индикатор, потому что тогда вы сможете проводить фильтрацию сделок, а использовать робота лучше только для поиска лучшей величины стопа, и лучшего параметра RISK.

Современный взгляд на фрактальный анализ финансовых рынков

Методы фрактального анализа не застыли во времени. Системы фрактального анализа имеют тенденцию к постоянному развитию. Появляются новые практики этого вида анализа, которые развивают идеи Бенуа Мандельброта, создают свои школы. В СНГ ярким популяризатором фрактального анализа стал аналитик Алексей Алмазов, его изобретение – фрактальная функция Вейерштрасса-Мандельброта, которая служит целям выявления рыночных циклов. Но многие настроены категорически против Алмазова, и обвиняют его в том, что он сам не торгует по своим прогнозам, он не является трейдером, а лишь продает свои прогнозы в красочной упаковке.

Другую популярную ветку развития фрактального анализа представили трейдеры, которые разработали систему тенденциальной геометрии, которая может с высоким шансом предсказать на графике точку разворота рыночной тенденции. Для этого применяют сетку их мувингов, за разные периоды. В итоге скользящие средние переплетаются в эдакие переплетения, которые выступают «живыми» уровнями поддержек и сопротивлений.

Примерно так смотрится окно трейдера, который торгует по методике тенденциальной геометрии.

Если вы знаете максимальную либо минимальную точку цены, то владея данным методом, вы сумеете определить с погрешностью в пару пунктов, до какого значения дойдет цена, а потом развернется в другую сторону. Но, оттого, что данная методика очень сложная, многие трейдеры не способны достаточно точно трактовать ее сигналы.

Итак, фрактальная теория в части финансовых рынков дает нам возможность найти хорошие уровни поддержек и сопротивлений, которые по своей мощности будут на голову выше стандартных горизонтальных уровней, а сам метод фрактального анализа является методом намного более эффективным, чем обычные, такие как методы на индикаторах, либо на пробоях трендовых прямых. Потому что обычные методы линейны, а фрактальная теория – не линейна.

Любой график, хоть валютный, хоть фондовый, является хаотичным и нелинейным, поэтому математически его просчитать нельзя. Но вместе с хаосом есть и порядок – потому что все рыночные колебания симметричны, и определить симметрию можно с использованием фрактальной теории.

Индикатор фракталов Билла Вильямса – лишь первая ступень на пути фрактального анализа. На изучение всех методов фрактальной теории понадобится много времени, но поверьте, ваши затраты времени мощно окупятся в будущем, если вы возьметесь за изучение и начнете применять полученные знания на практике.

Рекомендуем также ознакомиться с книгами по трейдингу, которые помогут начинающему трейдеру стартовать в торговле. Опытные трейдеры тоже могут найти для себя что-то интересное.

Источник https://pro-traiding.ru/fractalbv/

Источник https://smart-lab.ru/blog/281425.php

Источник https://trader-blogger.com/fraktalnyy-analiz-finansovyh-rynkov-chto-eto-i-kak-torgovat-primenyaya-ego.html