«Полнейшее безумие»: как оглушительно лопнул американский пузырь на рынке недвижимости

«Это был рыночный пузырь, каких мы еще не видели. Его будут помнить, как крах компании Южных морей в XVIII веке и тюльпанную лихорадку XVII столетия… Все население США начало верить, что цены на жилую недвижимость просто не способны резко упасть», — так описывал свои ощущения от произошедшего один из самых крупных инвесторов планеты Уоррен Баффет. В первой половине 2000-х масса простых американцев — от пресловутого «среднего класса» до мигрантов, толком не умеющих говорить по-английски, — принялись неистово скупать жилье. Для кого-то это было реализацией давней мечты о собственном доме, кто-то рассматривал такие вложения как выгодную инвестицию. Многих охватило беспощадное спекулятивное безумие. В 2006 году раздувшийся до невероятных размеров пузырь все-таки лопнул, и жертвами краха стали миллионы обывателей, потерявших дома, работу, сбережения всей жизни. Этот же кризис стал первым звеном в затяжной экономической рецессии во всем мире, сравнимой лишь с Великой депрессией 1930-х годов. Почему и как американцы ввязались в ту авантюру — простым языком и максимально популярно в обзоре Onliner.

McMansion как американская мечта

В наших широтах собственный дом в большинстве случаев остается или бабушкиным наследством в родной деревне каждого коренного горожанина, или дачей для выращивания на грядке вкусных и полезных продуктов, или резиденцией добившихся относительного успеха граждан. В американской системе координат, той пресловутой American dream, сам концепт своего дома занимает основополагающее место. «Одноэтажная Америка» в ее современном понимании сформировалась после Второй мировой войны, после того как государство принялось предоставлять льготные ссуды на приобретение жилья вернувшимся с фронтов ветеранам. Предложение не заставило себя ждать: сразу несколько строительных компаний освоили производство небольших типовых домов индустриальным методом, и вскоре в пригородах крупных населенных пунктов начали появляться кварталы «индивидуальной застройки», олицетворившие представления среднего класса о правильном формате семейного гнезда.

Массовая автомобилизация населения лишь способствовала стремительному росту пригородов, а мегаполисы США стали приобретать привычный и сейчас вид: компактный деловой центр с высотными зданиями, окруженный бесконечными полями частных домов с гаражом и обязательной лужайкой.

По мере роста благосостояния американцев росли и их аппетиты. Простейшие типовые дома 1940—1950-х годов постепенно эволюционировали во все более крупные объекты. Росла этажность, интереснее и разнообразнее становился внешний вид зданий, к лужайке добавлялся бассейн на заднем дворе с местом для барбекю, одноместные гаражи менялись на гаражи на две машины. Мечтой уже становился не просто дом, а особняк. В начале 1980-х журналисты изобрели даже ироничный термин McMansion («МакОсобняк»), под которым подразумевался огромный, часто безвкусный жилой дом в два-три этажа с «архитектурными излишествами» на фасадах, при этом практически всегда возводившийся из дешевых строительных материалов. Тем самым он становился своеобразным аналогом еды из фастфуда: недорогой, производимой на конвейере, калорийной, но не слишком полезной для здоровья.

Несмотря на такую страсть к владению собственным домом, особенного пиетета к нему американцы не питают. У нас покупка квартиры (и тем более своего коттеджа) становится событием всей жизни. Еще с советских времен было принято, получая жилье, оставаться в нем до неизбежного конца. Переезд в качественно лучшую обстановку мог быть связан лишь с продвижением по социальной лестнице и практически всегда ограничивался пределами одного и того же населенного пункта. В США еще одним фактором «американской мечты» является мобильность населения. Принцип «Где родился, там и пригодился» абсолютно чужд американцам. Наоборот, в порядке вещей систематическая смена места жительства. Более того, подобные привычки находят отражение и в отношении к жилью.

Условная схема проста. Молодой человек, достигая совершеннолетия, легко и без особой жалости покидает «отчий дом» и уезжает в университет или колледж, часто на другом конце страны. Получив образование и первое место работы, обычно в одном из крупных городов, он (или она) снимает жилье, один или с компаньонами, предпочитая при этом жизнь вблизи рабочего места и милых молодости развлечений. Насладившись всеми прелестями жизни в городской обстановке, наш герой обыкновенно заводит семью и, остепенившись, конечно, по примеру родителей покупает свой дом в пригороде, где следующие пару-тройку десятилетий растит детей, пока уже тем не настает время уезжать в колледж. Оставшись в опустевшем доме, семейная пара часто меняет его на более скромный вариант, а выйдя на пенсию, и вовсе переезжает в регионы с лучшим климатом, в вечное лето. В этом цикле средний американец меняет жилье несколько раз, и частота может еще увеличиться при смене в зрелом возрасте места работы и переезда в другой населенный пункт. Ностальгической тоски по конкретному дому обычный житель США не испытывает, но сам принцип своего дома для большинства из них остается первостепенно важным.

Пузырь надувается

Столь долгое вступление было необходимо для объяснения всего произошедшего в середине 2000-х, ведь у шокировавшего страну кризиса были не только конкретные, но и абстрактные причины. Итак, обычному американцу владение собственным домом доставляло удовольствие, сигнализируя о том, что жизнь, в общем-то, удалась. Еще больше радости приносил тот факт, что стоимость этой недвижимости постоянно росла. В 1970 году средний по площади новый дом стоил около $26 тыс., в 2005-м, перед началом кризиса, эта цифра составила $283 тыс. Даже с поправкой на инфляцию в общественном мнении сформировалось устойчивое представление, что недвижимость будет дорожать вечно, что нет более верного вложения сбережений, чем в жилье. Действительно, что может быть надежнее, чем особняк, который через несколько лет можно продать дороже?

После незначительной рецессии, вызванной терактами 11 сентября 2001 года, в США начался небывалый приток иностранного капитала. Одновременно Федеральная резервная система (упрощая, аналог нашего Нацбанка) снизила до минимума процентную ставку, по которой американские банки предоставляют в кредит свои избыточные резервы. Это, в свою очередь, привело к резкому удешевлению кредитов для населения: ипотечных, автомобильных, потребительских (в виде кредитных карт). Для американцев ипотека оставалась абсолютно доминирующим источником финансирования, если речь заходила о приобретении недвижимости. Видя, что ипотечные кредиты становятся доступнее, а стоимость вожделенного жилья постоянно растет, условный Джон Смит побежал брать деньги в долг, тем более что, кроме двух традиционно крупнейших ипотечных агентств Fannie Mae и Freddie Mac, свои предложения по кредитованию покупки недвижимости предложили десятки других финансовых организаций.

Агрессивная реклама и статьи в СМИ тоже сыграли свою роль — американцы всегда консервативно относились к покупке домов, совершая столь важную сделку лишь тогда, когда могли позволить себе гарантированное обслуживание кредита, но теперь внезапно словно сошли с ума. В условиях стагнации роста своих реальных доходов они, боясь упустить шанс на сравнительно простое и, казалось, надежное обогащение, бросились кредитоваться, причем не только на жилье. Если в 1974 году общая сумма долговых обязательств домашних хозяйств составляла $705 млрд, то к 2008-му она увеличилась до $14,5 трлн.

Как выглядело то же самое хищническое кредитование с точки зрения банка? Банки, казалось, ничем не рисковали в такой ситуации, ведь, выдавая ипотеку, они получали в залог дом, на который она бралась. В случае неспособности должника обслужить кредит банк просто забирал дом, продавал его на рынке и компенсировал свои расходы, благо недостатка в покупателях до поры до времени не наблюдалось. У любого финансового учреждения, занимавшегося этой темой, в конечном итоге скапливалось множество долговых обязательств. Далее на сцене появляется новый игрок — крупные инвестиционные банки, не работающие непосредственно с физическими лицами, но желающие купить их долговые обязательства по ипотеке и впоследствии выпустить под их обеспечение ипотечные облигации, которые можно было еще раз (и еще более выгодно) продать. Таким образом, на ипотечную иглу прямо или косвенно подсели не только американские обыватели, но и почти вся финансовая система страны.

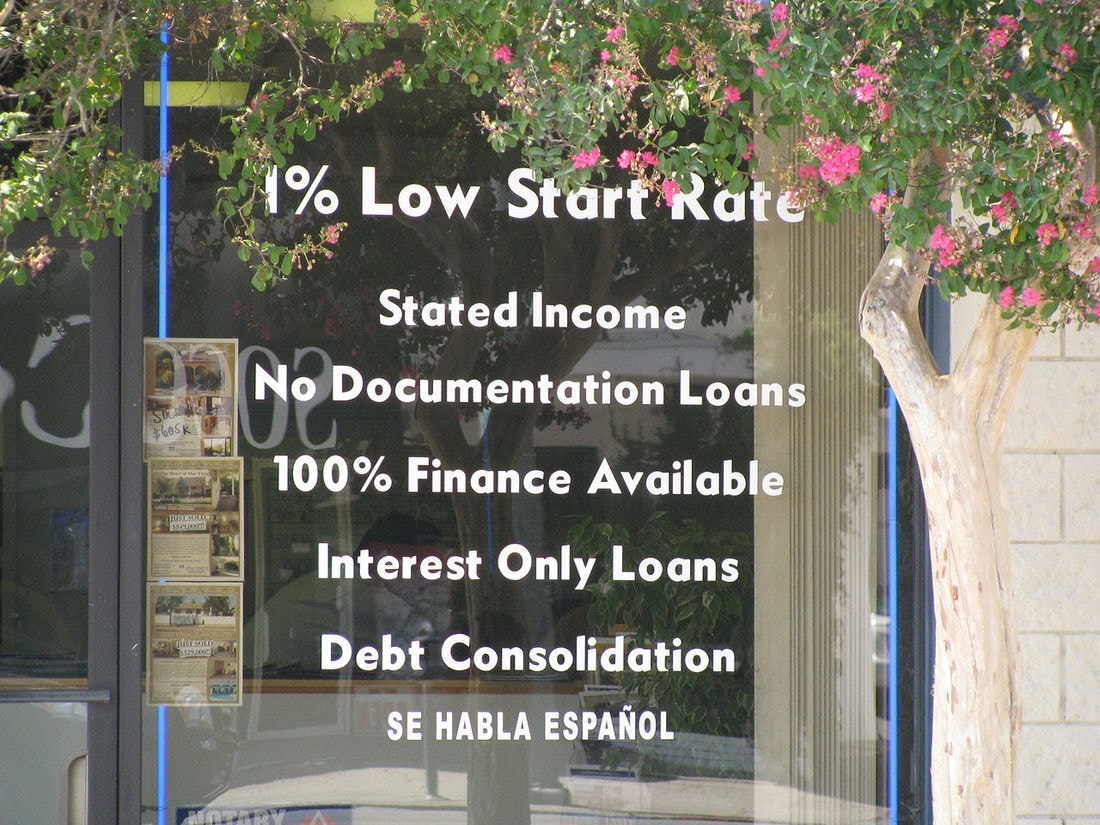

Как и при любых спекуляциях, такая система работала только при постоянном потоке новых клиентов (тех самых наивных Джонов Смитов, решивших сорвать куш). Когда их платежеспособный сегмент закончился (ведь количество Джонов Смитов, особенно имеющих стабильную работу и способных платить по долгам, ограничено), банки принялись привлекать к ипотеке тех граждан, которые в прежние времена никогда в жизни не получили бы кредит. Финансовые организации изобрели инновационные кредитные продукты, получившие название «субстандартная ипотека» (subprime mortgage). Ее начали выдавать лицам из группы повышенного риска, постепенно все более расширяя ее. Сначала такие кредиты предложили людям, имевшим доход (например, зарплату), которые просто могли подтвердить наличие денег на своем банковском счету. Истощив этот сегмент, ипотечные агентства решили выдавать «субпраймы» лицам без дохода (даже безработным), но с банковским счетом, на котором лежала какая-то сумма. Дальше — хуже. Спекулятивная истерия дошла до появления кредитов, получивших название «ниндзя» (NINJA — no income, no job or assets) — по сути, ипотечные организации были готовы выдавать десятки и сотни тысяч долларов всем желающим, людям, не имевшим ни дохода, ни работы, ни активов, то есть тех самых денег на банковских счетах. Дошло до того, что брать ипотеку в США стали даже бездомные и нелегальные мигранты. Под залог недвижимости, конечно, ведь что может быть надежнее недвижимости?

Пузырь лопается

Эти годы, с 2002-го по 2006-й, были чудесным временем. Дома американцев стоили все дороже, под рост их стоимости подсевшие на кредитную иглу обыватели их перезакладывали, рефинансировали свои прежние долги, покупали вещи, которые в других обстоятельствах не могли себе позволить. Ипотечные агентства продавали полученные долговые обязательства инвестбанкам и хедж-фондам, те выпускали на рынок ипотечные облигации. Доллары лились рекой, топ-менеджеры назначали себе миллионные бонусы за все растущую прибыль. Строительные компании возводили десятки тысяч новых домов, ведь спрос казался бесконечным. Чудесное время.

«Если вы видите, что практика кредитования становится неадекватной — например, ипотека без первоначального взноса, без подтверждения доходов и места работы, с выплатой одних только процентов в первые годы погашения кредита, — ее нужно корректировать. ФРС (Федеральная резервная система) все это видела, но предпочитала не мешать свободным рынкам: считалось, что участники рынка лучше понимают ситуацию, и, если они придумывают все эти финансовые инновации, значит, для этого есть причина и их не нужно контролировать». Эти слова профессор бизнес-школы Нью-Йоркского университета Нуриэль Рубини произнес в 2006 году, предсказав неизбежный крах американского ипотечного рынка, а затем и наступление глобального экономического кризиса. Так и случилось.

Естественно, счастливые обладатели «субстандартных ипотек», многие из которых еще недавно жили в трущобах, а то и под мостом, и не думали их оплачивать. После окончания льготного периода (чаще всего в первые два года заемщик выплачивал лишь проценты по кредиту, но не его основную сумму) они отказывались обслуживать долг. Банк забирал дом и выставлял его на продажу. С увеличением количества просрочивших оплату должников предложение подобных «проблемных» домов только росло. Банк, заинтересованный в скорейшем избавлении от такого актива, снижал цену. Это, в свою очередь, привело к падению цены и на другие, уже новые дома. Внезапно недвижимость, которая, как все думали, могла только дорожать, принялась дешеветь, и это был настоящий шок. За два года, с лета 2006-го по сентябрь 2008-го, цены на дома упали на 20—23%, и где-то в это же время миллионы американцев поняли, как они попали.

Только за один 2007-й более 25 организаций, занимавшихся предоставлением «субпраймов», обанкротились. В этом же году количество изъятых у должников и выставленных на продажу домов увеличилось на 75% (по сравнению с 2006-м) и достигло 2,2 млн штук. В следующем, 2008-м, эта цифра выросла еще на 81%. 2009-й — почти 4 млн изъятий (+21%). Лишь в 2010-м началось падение — сначала на 2%, а затем все активнее и активнее по мере выхода из кризиса.

На практике финансовые потери владельцев недвижимости составили $16 трлн — сумма поистине грандиозная. Своих домов лишились более 10 млн человек.

Ну и естественно, это была лишь верхушка айсберга. Вслед за обанкротившимися ипотечными агентствами (государство спасло лишь пару крупнейших из них, Fannie Mae и Freddie Mac, фактически проведя национализацию) посыпались и инвестбанки, вложившие десятки и сотни миллиардов долларов в ипотечные облигации, ценные бумаги, обеспеченные долговыми обязательствами, которые уже никто не собирался исполнять. К августу 2008 года различные финансовые институты списали таких облигаций на полтриллиона долларов. Из пятерки крупнейших американских инвестиционных банков Lehman Brothers обанкротился, Merrill Lynch по дешевке продали Bank of America, а Bear Stearns — банку JPMorgan Chase. Пару Morgan Stanley и Goldman Sachs спасло государство, предоставив им экстренное финансирование. И эти эпические падения прежних финансовых гигантов были лишь частью разразившегося планетарного кризиса, в идеологической основе которого лежала неукротимая страсть американцев к собственному дому.

Читайте также:

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Перепечатка текста и фотографий Onliner без разрешения редакции запрещена. nak@onliner.by

Рынок жилья в США и инфляция: что ждать?

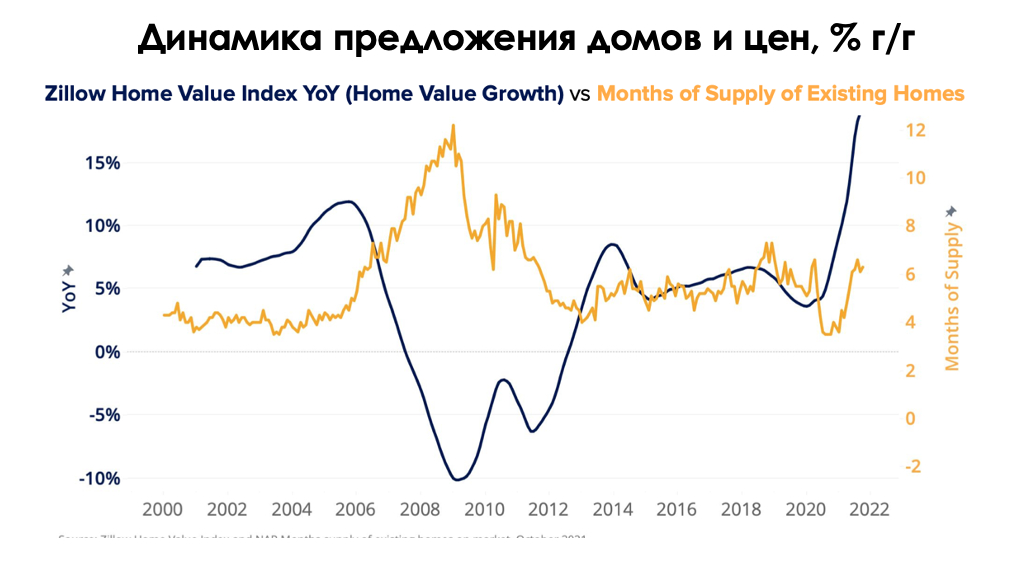

Рынок жилья в США остается горячей темой в связи с тем, что стоимость домов в США и аренды увеличивается рекордными темпами. В первую очередь это обусловлено крайне быстрым снижением запасов домов на продажу и логистическими проблемами внутри США (отсутствие свободных траков для доставки строительных материалов), что подталкивает девелоперов и дальше повышать цены вверх. Однако рынок собственного жилья и арендного жилья взаимосвязаны. Недоступность домов подогревает и без того высокий спрос на съемное жилье. Поэтому мы решили разобраться, что ожидать от рынка недвижимости в США и почему он важен с точки зрения инфляции.

В статье мы расскажем, что:

- рынок домов в США остается горячей темой;

- спрос на дома может снизиться на фоне роста ставок по ипотеке;

- домохозяйства в США переключаются на съемное жилье;

- инфляция в США останется высокой надолго.

Рынок домов в США остается горячей темой

Цены на недвижимость в США следуют базовому принципу спроса и предложения. Если есть недостаток предложения — цены вверх, избыток — цены вниз.

Сейчас на рынке рекордно низкое предложение домов для строительства (менее 1 млн домов). Согласно оценке Zillow со ссылкой на опрошенных экспертов отрасли, восстановление запасов домов до уровня 2019 года ожидается не ранее 2023 года в связи с медленной нормализацией цепочек поставок в США.

Рекордно низкие запасы будут только способствовать укреплению цен до новых локальных максимумов в 2022 году, несмотря на ужесточение финансовых условий в США (рост ставки по 30-летней ипотеке).

О том, что на рынке жилья до сих пор присутствует сильный спрос даже при текущих рекордных ценах на жилье, говорят данные по заявкам на строительство домов. Число выданных разрешений на строительство домов в США составило 1,9 млн заявлений в годовом выражении в феврале, что находится в зоне максимума за последние 10 лет. Однако мы считаем, что рост спроса на дома может замедлиться в ближайшей перспективе. Почему? Разберемся далее.

Спрос на дома может снизиться на фоне роста ставок по ипотеке

В первую очередь это связано с ужесточением финансовых условий в США, что сможет заякорить цены на недвижимость.

Обычно ставки по 30-летней ипотеке следуют за динамикой доходности 10-летних облигаций федерального займа США, так как средний срок жизни ипотеки до ее полной выплаты (рефинансирования) или объявления несостоятельности плательщика составляет чуть менее 10 лет, по данным Rocket Mortgage.

Средний спред между ставкой по ипотеке и облигациями в не кризисные года оставляет около 180 базисных пунктов, тогда как в периоды рецессии достигает 250 базисных пунктов.

Доходность десятилетних облигаций в США уже достигла 2,72%, и мы считаем, что это не предел и показатель может уйти выше 3% на фоне ускорения инфляции в США в связи усугублением ситуации с разрушенными цепочками поставок в стране, повторным закрытием портов в Китае из-за COVID-19 (поддержит ставки на фрахт в зоне максимума) и сохранением рекордно высоких цен на энергоносители. При сохранении среднего спреда в 250 базисных пунктов ставка по 30-летней ипотеке может достигнуть 5% во втором квартале 2022 года, что будет максимумом с 2008 года.

Уже в январе за счет удорожания домов в среднем на 20% г/г, а также роста ставок по ипотеке средняя плата по ипотеке взлетела на 31% г/г до $1162 в месяц, превысив уровни 2008 года, по данным Zillow. А при текущих ставках в апреле (около 4,72%), по нашей оценке, плата по ипотеке для новых заемщиков при условии внесения 20% обеспечительного платежа ускорилась до $1455 в месяц.

Уже сейчас соотношение ипотечной платы к доходу растет и достигло значения в 22% от дохода. О неблагоприятных финансовых условиях для покупки недвижимости.

Домохозяйства в США переключаются на съемное жилье

Почему домохозяйства переключаются на съемное жилье? Спрос на аренду вырос ввиду рекордно низкого предложения домов на рынке. Уже сейчас мы видим, что, по данным FRED, доля вакантного жилья под съем опустилась до минимальных значений с 1985 года.

За счет высокого спроса средняя ставка по аренде в США ускорилась в феврале до рекордных $1883. Мы считаем, что это не предел. И вот почему.

Это связано с тем, что, согласно исследованию Федерального резервного банка Далласа, стоимость арендной ставки и эквивалента арендной ставки в США (сумма арендной платы, которая была бы эквивалентна ежемесячным расходам на владение) реагируют на темп роста стоимости домов с лагом ~ в 18 месяцев. Иными словами, рост стоимости домов в 2021–2022 годах еще полностью не учтен в динамике арендной ставки. Поэтому стоимость арендной ставки сейчас растет на повышенном спросе, а затем рост ставок будет поддержан высокими ценами на дома.

Инфляция останется высокой надолго

Рынок жилья в США в значительной степени влияет на инфляцию в стране. И это не просто так. Вес стоимости недвижимости и аренды занимает около 32% в индексе потребительских цен в США, что является самым значительным весом после индекса стоимости транспортировки и продуктов питания.

За счет рекордного ускорения стоимости домов, аренды и энергоносителей 10-летние инфляционные ожидания в США достигли максимума с 2008 года в 2,86% уже в апреле. Приведенный ниже график — разница между номинальной ставкой по 10-летним облигациям в США и 10-летними TIPS. То есть инвесторы избавляются от первых и покупают вторые.

Обычно инфляционные ожидания «заякорены» около 2% на уровне таргета ФРС, однако долговременный рост цен позволил «разъякорить» ожидания, и они начали расти вместе с инфляцией. Это очень важный момент, так называемый эффект раскручивания спирали зарплат и цен. Более высокие ожидания по инфляции заставляют работников требовать более высокие зарплаты, что в свою очередь побуждает бизнес переложить растущие расходы на потребителя. Это мы сейчас и наблюдаем. Получается процесс, подкрепляющий сам себя, до того момента, пока ФРС не убедит людей, что все под контролем.

Вывод

Рынок недвижимости в США остается горячей темой ввиду все еще рекордно высокого ускорения стоимости домов и аренды из-за стремительного исчезновения запасов жилья в стране. Мы считаем, что ставка на рынок недвижимости останется актуальной до конца 2022 года в связи с сохранением повышенного спроса на недвижимость в качестве не только места проживания, но и защитного инструмента от инфляции, а также ввиду продолжающегося снижения запасов домов в стране.

Мы также считаем, что за счет роста цен на дома и будущего учета ставками по аренде текущей стоимости недвижимости инфляция в США останется высокой еще долго. В совокупности с замедлением производственной активности экономика США рискует все больше впасть в период долгой стагфляции.

Недвижимость в США — как устроен рынок и почему он такой стабильный?

Соединенные Штаты Америки — одна из самых развитых стран Мира. Также эта страна известна своей прозрачной рыночной системой. Поскольку многие экономики в Мире сильно связаны с американской экономикой, движение на американских рынках имеет эффекты по всему Миру. Если кризис начинается в США, то он происходит во всем Мире. И в наше время — это практически закон. Домовик разбирается, как в последние годы менялась американская недвижимость и как другие страны подстраивались под новые реалии.

Как влияет кризис на мировую экономику

Зависимость всего остального Мира от США стала более очевидной в 2007 году, когда локальный кризис недвижимости на американских рынках превратился в кризис глобального масштаба, и угрожал привести всю мировую финансовую систему к полному краху.

Изучение рынков недвижимости не может быть полным, если игнорировать ситуацию в США. Несмотря на то, что американская экономика начала «привязывать» к себе другие страны еще в начале прошлого века, рынок недвижимости стал зависимым от Америки лишь несколько десятилетий назад.

Очень часто люди, которые не слишком активно изучают экономику, приводят некоторые американские показатели в качестве идеальных. Но даже небольшой исторический экскурс приводит к выводу, что ничто не может быть идеальным, особенно в долгосрочной перспективе. Нынешняя ситуация — результат многих действий, в том числе ошибочных. Изучая их, мы можем сделать довольно простой вывод — влияние государства на экономику может нести в себе ужасающие последствия.

Как влияет дешевая ипотека на рынок недвижимости в США

В начале 1980-х годов на американском рынке недвижимости наблюдался спад. Он был вызван банковским кризисом, который наступил для многих довольно неожиданно. Ведь до 1980-х годов большая часть домов, приобретаемых в Соединенных Штатах, покупалась за счет кредитных денег, так что банковские проблемы сильно ударили именно по простым гражданам.

Однако в 1980-х годах Федеральная Резервная Система (сокращенно ФРС) осознала, что инфляция выходит из-под контроля. В результате чего, Пол Волкер, который в то время возглавлял ФРС, повысил процентные ставки до 20%. И это повышение процентной ставки почти уничтожило ссудно-сберегательную отрасль, поскольку они не смогли привлечь новый капитал по этим ставкам.

Кроме того, количество людей, которые взяли бы займ по этой ставке для покупки дома, значительно сократилось, что и привело к краху на рынке недвижимости.

Удар был чрезвычайно сильным, что привело к большому падению спроса на покупку подорожавшей недвижимости. Начало 80-х — это одна из самых низких точек падения в истории недвижимости Соединенных Штатов. Однако к тому времени люди понятия не имели, что их ждет в будущем.

Можно ли создать искусственный бум на покупку недвижимости

90-е годы были потрачены на то, чтобы исправить ситуацию после ссудно-сберегательного кризиса. Ссудо-сберегательные учреждения стали неплатежеспособными, а некоторые другие финансовые учреждения также оказались под серьезным давлением. Следовательно, кредитная активность была низкой.

В этот момент правительство приняло различные законы для увеличения кредитования, в частности, кредитования сектора недвижимости. Такие законодательные акты, как Закон о реинвестировании общин, были созданы с целью увеличения кредитования меньшинств. Вскоре политический мотив осуществления так называемой «американской мечты» взял верх над всей рациональностью. Сами же политические деятели были непреклонны в создании политики, которая позволила бы большому количеству людей покупать дома.

Но долгосрочные последствия этой политики просто не были продуманы. И государство делало все, чтобы люди брали ипотеку. Были лозунги, шла реклама, звучали новые условия — все это можно сравнить с тем, что происходило в 2020 году в России, когда появилась льготная ипотека. Вот только масштаб американской поддержки рынка недвижимости был куда большим.

Где ипотека выдается под 1% в год

Последовавший за этим период известен как один из крупнейших периодов бума в американской недвижимости. Этому буму в значительной степени способствовали низкие процентные ставки, то есть около 1%, которые преобладали в Соединенных Штатах в то время. Вдобавок к этому, банкам было предписано законом снизить стандарты кредитования, чтобы они могли выдавать как можно больше кредитов.

То есть теперь еще больше людей получили возможность брать кредиты, а платить им приходилось бы намного меньше, чем раньше. Естественно, подобную стимуляцию можно называть искусственной, однако она выполнила свою главную цель.

В результате всех этих действий рынок недвижимости США оказался наводнен покупателями, у которых внезапно появилось много денег. И которые были готовы покупать недвижимость, которая всегда казалась простым людям слишком дорогой. Реклама сделала свое дело, и про американскую мечту заговорили как никогда часто.

Однако экономисты все больше сходились во мнении, что к добру такая ситуация привести просто не может. И как нам известно, этот бум в американской индустрии недвижимости, длившийся с конца 1990-х по 2007 год. Закончился плачевно не только для США, но и для всей мировой экономики.

Почему случился мировой кризис

В 2007 году случился один из крупнейших финансовых кризисов в истории, которые когда-либо видел Мир. Этот кризис уходит своими корнями в американскую индустрию недвижимости. Искусственный бум, возникший в результате государственной политики, вскоре превратился в искусственный кризис. Опасаясь инфляции, в очередной раз правительство решило поднять процентные ставки.

Это повышение процентных ставок и вызвало беспрецедентный кризис 2007 года. Повышение процентных ставок привело к увеличению ежемесячных выплат по ипотеке. Многие домовладельцы не могли позволить себе увеличенную ипотеку. В результате дома были лишены права выкупа. Падение стоимости домов создало сценарий избыточного предложения, при котором цены падали еще больше, и уже ничего не могло их остановить.

В ходе этой кровавой бойни почти все рынки мира пострадали. Однако больше всего пострадал американский рынок недвижимости, который потерял почти половину своей стоимости. Зачем покупать жилье, если оно стало слишком дорогим? Падает спрос, снижаются цены, однако они все еще невыгодные из-за высоких ставок. Эта круговая порука раньше случалась и в других странах.

Например, в конце 80-х ровно тот же сценарий произошел и в Японии, где рынок недвижимости до сих пор еще не восстановился. Однако нужно понимать, что японский кризис был спровоцирован спекуляциями покупателей. А американский был связан с необдуманными действиями правительства.

Как рынок недвижимости США восстанавливается после кризиса

Рынок недвижимости Соединенных Штатов восстанавливается после депрессии, поразившей его в 2008 году. Однако это восстановление идет очень медленно. А резкие спады, которые наблюдал рынок недвижимости, теперь сменяются устойчивым подъемом.

Но хорошая новость заключается в том, что на этот раз вмешательство государства в рынок минимально, и этот умеренный рост не обусловлен безумно низкими процентными ставками. Многие эксперты смотрели на начинающуюся пандемию как на потенциальную причину нового кризиса, однако краха так и не произошло.

От чего зависит процентная ставка по ипотеке

Процентная ставка ипотеки в США зависит от многих условий, однако на сегодняшний день в среднем она составляет 3-7 процентов в год. Стандартная сумма займа колеблется от 60 до 150 тысяч долларов, что позволяет купить частный дом в большинстве штатов. Процентная ставка в последние годы медленно снижается, так как рынок постепенно приходит в себя после окончания кризиса.

Если сравнивать российский и американский рынок недвижимости, то можно увидеть огромное количество отличий. По сути, между ними мало общего. В среднем американская ставка намного ниже — особенно в случае, когда человек готов внести большой первоначальный взнос. Также сильно отличается и срок кредита — американцы спокойно берут ипотеку на 30 лет.

В России так, мягко говоря, не получится сделать — только представьте, что вы платите 10 процентов годовых, тогда общая переплата составит 300%. А помимо видимых процентов российская ипотека включает еще и массу страховок, которые разгоняют конечную стоимость кредита до пятикратной переплаты. А процентную ставку с 10 до 20 процентов годовых.

Также американские банки постоянно работают с рефинансированием кредита, позволяя людям улучшать условия в зависимости от ситуации на рынке. Пожалуй, только в этом показателе российский рынок действительно пытается нагнать американский — но нужно учитывать, что процентные ставки в России все равно остаются большими даже после рефинансирования. А само рефинансирование в России настолько сырой продукт, который на сегодняшний день способен только создать дополнительную нагрузку на заемщика, вместо реальной помощи.

Ведь именно рефинансирование кредитов, часто становится причиной дальнейшего банкротства заемщика, обогащая при этом банки предоставившие эту услугу. Так что не стоит покупаться на эту уловку, пока эта программа не будет окончательно обкатана в российских реалиях. И не начнет реально помогать заемщикам, прекратив погружать их в безнадежное финансовое состояние.

Однако главное отличие, которое помогает обычным людям — программы помощи от государства. В прошлом году российское правительство ввело несколько льготных программ, благодаря которым люди активно брали ипотеку на достаточно неплохих условиях. Но есть опасение, что искусственный бум может привести к таким же проблемам, которые были когда-то в США. А Россия не обладает такими же средствами, как Америка, так что тушить кризис будет намного тяжелее.

Как влияет американская мечта на мышление эмигрантов

Один из лозунгов, который применялся во время стимулирования рынка, отсылал население к американской мечте. Правда, из всего там вычленили только разговоры о частной собственности, точнее о приобретении своего дома. Несколько комнат, уютный двор, гараж — вот и всё, что мы видим в стандартном американском фильме.

Интересно, что нынешнее поколение американцев с большим сомнением относится к этой идее, особенно в крупных городах. Так вышло, что американская мечта теперь соответствует только провинции, а столицы штатов, как правило, активно переходят к многоквартирным домам. А многие американцы считают, что удобнее всю жизнь арендовать жилье, чем покупать свое.

Однако культурный код не так легко вытравить, он остается надолго. По этой причине американская мечта все еще существует в формате путеводной звезды для многих людей. Особенно наших мигрантов, которые едут туда за большими деньгами, а в итоге носят ночные горшки за престарелыми бургерами.

Кто больше всего страдает от действий правительства в США

Экономисты регулярно изучают кризисы, которые случались когда-либо, и пытаются найти решения для каждого из них. Но получается это не всегда. Например, вопрос об американской Великой Депрессии до сих пор является предметом споров.

Одни эксперты считают, что виновато государство. Которое своими действиями усугубило, и продлило кризис на несколько лет. Другие же считают, что при более массивном влиянии государства никаких проблем бы не было. Тот же самый спор ведется и в отношении американского рынка недвижимости.

Искусственный бум, спровоцированный правительством, в итоге привел к кризису. При этом государство активно помогало банкам, за что и подвергался критике Барак Обама, который был президентом в тот самый момент. Как бы то ни было, но страдают от кризисов обычные люди, которые не вовремя взяли кредит.

Почему от США пострадал весь Мир

Удивительно, но сфера недвижимости в одной стране повлияла на весь Мир. Многие экономики пострадали от того, что американское правительство искусственно увеличило бум — дело в валюте, которую использует огромное количество стран в качестве резервной. Спустя более чем десятилетие экономисты говорят о том, что американский кризис заставил многие страны пересмотреть свое отношение к американскому доллару.

Ведь еще не так давно за 1 доллар давали 60 копеек СССР. Тогда была мысль сделать советский рубль мировой валютой, но Сталин эту идею не поддержал, в чем и просчитался. Это была его одна из немногочисленных ошибок, которая до сих пор имеет огромное влияние на будущее нашей страны.

В качестве резервных валют стали чаще использовать йены, юани, евро. Однако спустя время доллар все равно стал возвращать свое влияние. Так уж вышло, что многие государства снова готовы идти на некий риск, и зависеть от американской экономики. Кризисы — это страшное явление, однако периоды между ними являются очень плодотворными. Особенно когда экономика связана с Америкой.

Да чего далеко ходить, и наше правительство поняло, что нам выгоден крепкий и дорогой доллар. Так как вся наша нефть продается за доллары и чем доллар дороже, тем денег поступает больше. Все здесь предельно просто и понятно, поэтому и понижения курса доллара ждать не имеет смысла.

Почему о будущем рынка недвижимости в США говорят с опасением

Если раньше на спрос сильно влияли цены и процентные ставки, то теперь появились и другие тенденции в обществе, которые тоже могут ударить по рынку недвижимости. Речь идет о различных формах коливинга — в таком случае аренды становятся более логичным вариантом для людей. Также большую роль играет увеличение процента людей, которые заняты дистанционной работой.

У них нет причин для того, чтобы оставаться в конкретном городе или конкретной стране. Так что они могут спокойно перемещаться по миру, и арендовать жилье даже без мысли о его покупке. В данный момент подобный тренд еще недостаточно повлиял на ситуацию, чтобы оценить всю его мощь. Однако уже в ближайшем будущем он может усилиться. Причем речь идет не только про Америку, но и про мировой рынок недвижимости в целом.

При этом можно предположить, что если спрос действительно будет падать, то правительство может в очередной раз попытаться создать искусственный бум. А он, в свою очередь, может спровоцировать новый кризис. Конечно, так далеко смотреть не получается (уж слишком много вводных нужно учитывать), однако подобный вариант развития событий исключать нельзя. Причем если он произойдет, то доверие к ипотеке и покупки недвижимости может подорваться еще сильнее.

Узнайте учто будет с ценами на квартиры в ближайший год и где в России продаются самые дешевые и самы дорогие квартиры, перейдя по ссылке здесь

Источник https://realt.onliner.by/2019/03/20/bubble-2

Источник https://smart-lab.ru/blog/795106.php

Источник https://domovik.guru/nedvizhimost/nedvizhimost-v-ssha-kak-ustroen-rynok-i-pochemu-on-takoj-stabilnyj.html