Сбалансированное развитие инновационной и инвестиционной деятельности промышленной корпорации тема диссертации и автореферата по ВАК РФ 08.00.05, доктор экономических наук Сельсков, Анатолий Васильевич

Оглавление диссертации доктор экономических наук Сельсков, Анатолий Васильевич

Глава 1. Теоретические основы экономического развития хозяйственных систем.

1.1. Современные тенденции и закономерности экономического развития хозяйственных систем.

1.2. Принципы экономического развития хозяйственных систем.

1.3. Основные направления экономического развития сложных хозяйственных систем.

Глава 2. Методологические особенности циклического характера развития инновационной и инвестиционной деятельности промышленной корпорации.

2.1. Комплексная характеристика экономического цикла промышленной корпорации.

2.2. Этапы и особенности взаимодействия инновационных и инвестиционных циклов промышленной корпорации.

2.3. Статическая и динамическая модели сбалансированного развития инновационных и инвестиционных циклов промышленной корпорации.

Глава 3. Формирование системы сбалансированного развития промышленной корпорации.

3.1. Внутренняя структура системы сбалансированного развития промышленной корпорации.

3.2. Влияние рыночной среды на сбалансированное развитие промышленной корпорации.

3.3. Методологический подход к развитию стратегических конкурентных преимуществ промышленной корпорации на основе сбалансированности ее инновационной и инвестиционной деятельности.

Глава 4. Организация инвестиционного обеспечения инновационных процессов промышленной корпорации.

4.1. Система управления инвестиционными потоками промышленной корпорации.

4.2. Обоснование выбора оптимального ряда управленческих решений по инвестиционному обеспечению инновационных процессов промышленной корпорации.

4.3. Развитие процессов реструктуризации инвестиционной и инновационной деятельности в приборостроительном комплексе.

Глава 5. Моделирование и эффективность сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации.

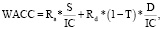

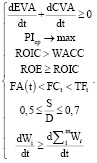

5.1. Параметрическая модель сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации.

5.2. Разработка модели стратегической карты промышленной корпорации.

5.3. Определение эффективности сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации.

Рекомендованный список диссертаций по специальности «Экономика и управление народным хозяйством: теория управления экономическими системами; макроэкономика; экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда», 08.00.05 шифр ВАК

Формирование благоприятных условий для осуществления инновационной деятельности предприятия 2012 год, кандидат экономических наук Вогман, Ольга Сергеевна

Управление инновационным развитием промышленных предприятий вертикально интегрированной структуры 2010 год, кандидат экономических наук Быков, Алексей Вадимович

Управление сбалансированным развитием инновационного и инвестиционного циклов предприятия 2010 год, кандидат экономических наук Толкаченко, Оксана Юрьевна

Механизм формирования и развития инновационных предприятий 2012 год, кандидат экономических наук Красовский, Александр Сергеевич

Методология управления инвестиционной деятельностью интегрированных корпоративных структур в промышленности 2011 год, доктор экономических наук Касатов, Алексей Дмитриевич

Введение диссертации (часть автореферата) на тему «Сбалансированное развитие инновационной и инвестиционной деятельности промышленной корпорации»

Актуальность темы исследования. Современные условия, в которых осуществляется развитие хозяйствующих субъектов, определяются отсутствием экономической стабильности. Обстоятельства мирового финансового кризиса снижают эффективность отраслей реального сектора экономики. Снижение экономической эффективности производства повышает социальную напряженность общества. В этих условиях особую актуальность приобретают вопросы сбалансированного экономического развития хозяйствующих субъектов на основе управления параметрами, определяющими их внутреннюю структуру.

Важнейшими составляющими хозяйственной деятельности является инновационная и инвестиционная деятельность. Производство и реализация инновационной продукции, как необходимый шаг выживания хозяйствующих субъектов в современных условиях, сопряжено с обновлением основных фондов, что требует аккумулирования большого объема инвестиционных ресурсов. Временной разрыв между моментом инвестирования в производство инновационной продукции и получаемой отдачей в виде выручки и прибыли требует решения проблемы управления сбалансированным развитием инновационной и инвестиционной деятельности хозяйствующих субъектов.

В российском нефтегазовом комплексе, сохраняющем значение базовой отрасли промышленного комплекса РФ, достаточно активно идет процесс формирования интегрированных корпоративных структур (промышленных корпораций), способствующих повышению жизнеспособности приборостроительного производства, предназначенного для сопровождения технологических процессов нефтегазовой отрасли в целом. Это актуализирует проблему совершенствования корпоративного управления стратегическим развитием российских компаний приборостроительного профиля с целью повышения их конкурентоспособности и укрепления рыночных позиций.

В настоящее время для поиска стратегических направлений экономического развития хозяйствующих субъектов применяется система сбалансированных показателей, предусматривающая использование минимальных объемов капитализированных ресурсов. Такая практика вполне обоснована в по-слекризисный период экономической депрессии, поскольку позволяет прогнозировать и определять возможные направления перспективного экономического развития корпорации. Вместе с тем обеспечение сбалансированного экономического развития промышленных корпораций сопряжено с рядом проблем.

Во-первых, в условиях нестабильности внешней среды возникает проблема сбалансированного развития традиционного и инновационного производства во времени при неуклонном росте доли последних. То есть существует проблема управления инвестиционными процессами создания инновационной продукции промышленных корпораций таким образом, чтобы не допускать существенных временных разрывов в хозяйственном обороте.

Во-вторых, существует проблема рационального сочетания инноваций различной степени радикальности, поскольку вероятность возврата’ инвестиций входит в противоречие с потенциальным их объемом.

В-третьих, существует проблема сбалансированного инвестирования всех основных направлений создания инновационной продукции, начиная от маркетинговых исследований и заканчивая закреплением авторских прав на инновационную продукцию за промышленной корпорацией.

В-четвертых, существует проблема запаса инвестиционных возможностей, поскольку по мере реализации (материализации) инноваций потребный объем инвестиций при выявлении новых фактов и дополнительных эффектов может изменяться как в большую, так и в меньшую сторону.

Таким образом, объективная необходимость смещения вектора экономического развития промышленных корпораций в сторону инновационного требует обеспечения сбалансированности их инновационной и инвестиционной деятельности, чему и посвящена структура и содержание настоящего исследования.

Разработанность темы исследования. Разработка проблемы сбалансированного развития инновационной и инвестиционной деятельности представляет собой относительно новое научное направление. Гносеологическими источниками ее возникновения и решения является экономическая теория, рассматривающая взаимосвязи экономических циклов хозяйствующих субъектов и результативных параметров систем экономического развития, нашедших отражение в работах М. Альберта, Г.В.Ф. Гегеля, Дж. М Кейнса, М.Кэмпбела, К. Маркса, А.Маршала, М.Мескона, Д.Норда, М.Портера, Д.Рикардо, А.Смита, Р.Скотта, Я.Тинбергена, Л.Абалкина, С.Глазьева, Н.Кондратьева, В.Леонтьева, Д.Львова, В.Маевского, В.Палтеровича и др.

Исследованию инвестиционной проблематики посвящены работы многих отечественных ученых-экономистов: Анилина В.М., Бегиджанова П.М., Белых Л.П., Булгаковой Л.Н., Валинуровой Л.С., Власовой В.М., Галанова В.А., Гальперина С.Б., Гуковой A.B., Горбунова А.Р., Егорова А.Ю., Журавлева A.A., Збрицкого А,А., Иванова Ю.В., Ивашковского С.Н., Ивчик Т.А., Ковалева В.В., Мазур И.И., Рутгайзера В.М., Савчук В.П., Самочкина В.Н., Серова В.М., Тренева H.H., Фронштейн Н.М., Четыркина Е.М., Шеремета А.Д. и другие.

В перечисленных работах ведущих ученых управление инвестиционными процессами имело стационарный характер. В текущий момент времени в процесс вовлекались доступные инвестиционные ресурсы без анализа последствий их применения именно в конкретный момент времени. Разработки по финансовому анализу производственных инвестиций основывались, прежде всего, на оценке эффективности инвестиционных ресурсов, с точки зрения определения инвестиционной стратегии развития на основе планирования финансовой деятельности. Предлагаемое исследование решает задачу управления инвестиционными ресурсами в процессе выполнения инвестиционного и инновационного проектов на базе статической и динамической теорий экономического развития. Этот процесс обеспечивает контроль параметров инвестиционных структур и инновационного проекта в режиме реального времени, что позволяет своевременно реагировать на изменения внутренней и внешней среды с целью минимизации потерь инвестиционных ресурсов.

Проблематикой управления инвестиционными процессами активно занимались и ряд зарубежных исследователей, определяющих основы управления инвестициями в условиях современного фондового рынка. Это направление получило отражение в работах: Александр Т., Бертонеш М., Бирман Г., Брейли Р., Бэйли Дж., Ли Ченг Ф., Коупленд Т., Коллер Т., Крушвиц Л., Май-ерс С., Мескон М., Муррин Д., Найт Р., Финнерти Джозеф И., Хитер Кен., Хорн Ван Дж. К., Холт Роберт Н., Шарп У., Шмаллен Г., Шмидт С., и другие.

Зарубежные классические источники, развивающие тему инвестиций, ориентированы на внешнего инвестора, удовлетворению интересов которого, в том числе, и посвящена деятельность хозяйствующего субъекта. Возникновение инвестиционного потенциала в результате эффективного управления самофинансированием при нестабильном фондовом рынке считалось нецелесообразным.

В настоящее время в условиях системного кризиса фондовых рынков самофинансирование промышленных предприятий является практически единственным источником инвестиционной деятельности при хронической нехватке оборотных средств. Следовательно, текущая оценка состояния инвестиционного проекта немыслима без моментной диагностики финансовой устойчивости предприятия. Таким образом, динамическая составляющая управления инвестиционным процессом играет важную роль.

Исследованию направлений развития инновационной деятельности хозяйствующих субъектов посвящены работы отечественных и зарубежных авторов, таких как: Алдошин В.М. Анынин В.М., Бадалов Л.М., Балабан М.А., Бандурин A.B., Бегиджанов П.М., Валдайцев C.B., Гапоненко А.Л., А.Ю.Егоров, Журавлев A.A., Ильенкова С.Д., Каширин А.И., Колганов С.К., Коленский И.А., Конотопова В.М., Кушлин В.И., Медынсий В.Г., Никитин A.A., Новицкий H.A., Пилипенко П.П., Попова Е.В., Пранович A.A., Сухарев О.С., Татаркин А.Ю., Харин И.А., Шленов Ю.В., Янковский К., Р. Каплан, Д. Нортон, Г. Хаберлер, Р. Шелтон, Й.А. Шумпетер и др. Эти исследования рассматривают инновации как продукт передового развития, обладающего повышенной прибавочной стоимостью в сравнении с традиционным продуктом, представленным на товарном рынке.

Предлагаемое исследование сосредоточено на описании и классификации инноваций, формирующихся в результате производственной деятельности I реального сектора экономики. Очевидно, что вопросы развития промышленного сектора экономики особенно актуальны в настоящее время, в период глобального экономического кризиса, выход из которого может быть осуществлен за счет ускоренных темпов развития производства совместно с оздоровлением финансовой системы государства. Реальный сектор экономики на основе сбалансированного развития инновационной и инвестиционной деятельности является движущей силой и гарантом стабильных экономических и общественных отношений.

Цель диссертационной работы заключается в развитии теоретических подходов, разработке и реализации методологических положений сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации, отвечающих требованиям и закономерностям современных рыночных отношений.

Достижение поставленной цели было обеспечено посредством решения следующих задач исследования:- выявления современных тенденций и закономерностей инновационного развития хозяйствующих субъектов;

— определения влияния инноваций различного типа на формирование структуры, содержание и длительность этапов жизненного цикла хозяйствующего субъекта;

— разработки концепции тактического и стратегического сбалансированного экономического развития промышленной корпорации, основанной на управлении параметрами инновационной и инвестиционной деятельности;

— выделения этапов и особенностей процесса взаимодействия инновационного и инвестиционного циклов промышленной корпорации;

— обоснования методологического подхода к определению стратегических конкурентных преимуществ промышленной корпорации и формирования системы ее сбалансированного экономического развития;

— разработки модели инновационной стратегии развития промышленной корпорации с использованием инструментов маркетинга;

— формирования функциональных контуров системы управления инвестиционными потоками промышленной корпорации;

— раскрытия специфики процессов реструктуризации инновационной и инвестиционной деятельности промышленной корпорации;

— разработки моделей и универсального инструментария обоснования выбора и экономической оценки вариантов сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации. Объектом исследования являются промышленные корпорации приборостроительного комплекса, осуществляющие инновационную и инвестиционную деятельность.

Предметом исследования являются социально-экономические и организационно-управленческие отношения, возникающие при формировании методологического подхода и системы сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации.

Гипотеза научного исследования. Исходя из анализа современного состояния реального сектора экономики, тенденций и закономерностей его развития, можно с высокой степенью достоверности утверждать, что существует объективная необходимость смещения вектора экономического развития промышленных корпораций в сторону инновационного, требующего обеспечения сбалансированности их инновационной и инвестиционной деятельности.

Теоретической и методологической основой диссертационного исследования явились результаты исследований отечественных и зарубежных ученых в области теории и практики инновационной и инвестиционной деятельности, нормативно-правовые акты федеральных и региональных органов законодательной и исполнительной власти. При решении поставленных задач использовались методы теории систем, теории циклов, понятия и принципы инновационного, инвестиционного и корпоративного менеджмента, экономики микро- и макроуровней, методы сравнительного технико-экономического анализа, методы экспертных оценок, методы корреляционного, регрессивного и векторного анализа, краткосрочного, среднесрочного и долгосрочного прогнозирования, конкретизированные в моделях определения показателей и функций сбалансированного развития хозяйствующих субъектов.

Выявление проблемы и её научное рассмотрение в методологическом плане осуществлено в соответствии с принципами системного подхода, предполагающими исследование инновационной и инвестиционной деятельности промышленной корпорации в «горизонтальном» разрезе: отделы, сектора, группы, с учетом их специфики, многоаспектности и взаимосвязей. В «вертикальном» разрезе система распадается на иерархически организованные уровни: инновационный и инвестиционный циклы экономического развития хозяйствующего субъекта. В этом случае выявляются связи, специфические для каждого уровня, а также связи, обеспечивающие переходы между экономическими циклами различных уровней.

Принятая методология исследования с использованием конкретных методов и инструментария, позволила обеспечить адекватность объекта, предмета и методов исследования и получить достоверные результаты, соответствующие организации функционирования и прогнозирования деятельности рассматриваемой промышленной корпорации.

В качестве информационной базы исследования использовались факты, выводы и положения, опубликованные в научной литературе и экономических изданиях России и других стран, официальные статистические материалы Федеральной службы государственной статистики, прогнозы экономического развития России до 2010 и 2015 года, разработанные Минэкономразвития РФ, материалы и экспертные оценки, представленные в работах отечественных и зарубежных институтов и отдельных ученых — ведущих специалистов в области инновационной и инвестиционной проблематики.

Основным источником фактического материала является ЗАО «Альбатрос», главным направлением деятельности, которого является приборостроительное производство. Применяемый материал основан на статистических данных, образованных на базе пятнадцатилетнего опыта работы на российском и международном рынках в различных отраслях производства таких, как нефтегазодобывающая, химическая промышленность, металлургия и т.д.

Научная новизна диссертационного исследования заключается в разработке и научном обосновании методологического подхода и системы сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации, отвечающих требованиям и закономерностям ее функционирования в условиях нестабильной рыночной среды и позволяющих обеспечить повышение ее конкурентоспособности, эффективное использование передовых технологий и инвестиционных ресурсов.

В числе наиболее важных результатов, полученных лично автором и определяющих научную новизну и значимость проведенного исследования можно выделить следующие положения:

1. На основе исследования современных тенденций и закономерностей экономического развития хозяйственных систем определено влияние инноваций различного типа на формирование структуры, содержание и длительность этапов жизненного цикла хозяйствующего субъекта.

2. Разработана концепция тактического и стратегического сбалансированного экономического развития промышленной корпорации, основанная на принципах устойчивости и непрерывности процессов взаимодействия инновационного и инвестиционного циклов, формирование которых учитывает результаты текущей хозяйственной деятельности и специфические условия функционирования хозяйствующего субъекта.

3. Выделены этапы и особенности взаимодействия инновационного и инвестиционного циклов промышленной корпорации, позволившие определить вектор ее стратегического инновационного развития, основанный на эффективном использовании интеллектуальных, финансовых и материальных активов.

4. Разработан методологический подход к формированию системы сбалансированного развития промышленной корпорации, предусматривающий использование концепции взаимодействия инновационных и инвестиционных циклов с учетом изменения рыночной среды при построении методического инструментария оценки конкурентного потенциала и рыночной стоимости головной компании, экономических возможностей и компенсационных механизмов снижения рисков в рамках инновационного проекта.

5. Разработана модель инновационной стратегии промышленной корпорации по выпуску приборной базы технологических процессов нефтяной, газовой и металлургической промышленности и алгоритм ее реализации, основанный на принципах целевой ориентации, ситуационного характера и многовариантности.

6. Сформированы функциональные контуры системы управления инвестиционными потоками с целью повышения эффективности хозяйственной деятельности с позиций ресурсно-рыночного подхода, отражающие основные параметры инновационной и инвестиционной деятельности в процессе интеграционного взаимодействия, что позволило выделить особенности процесса реструктуризации, обеспечивающего системные изменения промышленной корпорации.

7. Выделены этапы, специфические факторы и особенности развития ре-структуризационных процессов инновационной и инвестиционной деятельности в приборостроительном комплексе, позволившие сформулировать основные тенденции и цели реструктуризации в условиях глобального экономического кризиса. Разработан методологический подход к определению конкурентных позиций реструктурированных компаний на внутреннем и мировом рынках, основанный на выявлении национальных особенностей, конкурентных условий и отраслевых (кластерных) возможностей развития, внутреннего потенциала компании, а также оценке конкурентоспособности продукции.

8. Разработана методика моделирования и обоснования выбора и экономической оценки эффективного варианта сбалансированного экономического развития промышленной корпорации в виде оптимального ряда управленческих решений по организации взаимодействия циклов инновационной и инвестиционной деятельности на основе анализа результатов текущей экономической деятельности хозяйствующего субъекта в зависимости от изменения характеристик внешней среды.

9. Создана и апробирована стратегия долгосрочного развития промышленной корпорации, реализующая миссию компании путем поэтапного освоения разработанной стратегической карты «BSC» и формирования архитектуры конкурентного развития. Предложен универсальный инструментарий оценки вариантов развития компании, который в отличие от имеющихся, позволяет оценить результат экономической деятельности по разработанной системе сбалансированных показателей и функций, учитывающих отраслевую специфику ведения бизнеса.

Теоретическая и практическая значимость исследования заключается в том, что основные теоретические положения и выводы, содержащиеся в диссертации, вносят существенный вклад в теорию управления инновациями и могут быть использованы при совершенствовании системы сбалансированного развития инновационной и инвестиционной деятельности хозяйствующих субъектов. Представленные рекомендации позволяют сформировать организационно-экономические условия обеспечения сбалансированного экономического развития с учетом одновременного изменения параметров инновационной и инвестиционной деятельности хозяйствующих субъектов. Основные положения диссертации могут быть применены при разработке инновационной стратегии развития хозяйствующих субъектов на федеральном, региональном и отраслевом уровнях, при совершенствовании системы инвестиционного обеспечения инновационных проектов, в учебном процессе вузов при изучении дисциплин «Инновационный менеджмент», «Инвестиционный менеджмент», «Управление проектами», «Стратегическое управление».

Практическая значимость результатов исследования заключается в том, что их использование позволит:

— совершенствовать управление инновационной и инвестиционной деятельностью путем воздействия на их параметры вектора, определяющего направление стратегического хозяйственного развития и автоматизировать процесс принятия управленческих решений особенно в период действия экономического кризиса.

— определить объем ресурсного обеспечения, необходимого для выполнения очередного инновационного цикла экономического развития корпорации.

— эффективно распределять финансовые ресурсы, находящиеся в распоряжении корпорации между текущими хозяйственными расходами и перспективными направлениями экономического развития промышленной корпорации.

— определить вектор стратегического развития корпорации, позволяющий с наименьшими потерями преодолеть период неблагоприятного развития внешней среды.

Основные положения диссертации могут быть использованы:

— при разработке инновационной и инвестиционной политики на отраслевом и корпоративном уровнях, а также системы мониторинга производственных процессов, связанных с реальным сектором экономики.

— при определении направлений стратегического развития хозяйствующих субъектов и форм размещения вектора ресурсного обеспечения, необходимого для выполнения этой задачи.

— для определения тенденций развития экономических стратегий на основе определения характера и динамики изменения взаимодействия инновационной и инвестиционной деятельности промышленной корпорации с внешней средой.

Практические рекомендации: Применение системы сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации позволяет эффективно использовать имеющиеся в наличии ресурсы и рационально реструктуризировать или свернуть инновационный проект в случае резкого ухудшения внешних условий, таких как современный системный финансовый кризис. Своевременная реструктуризация инновационного проекта дает возможность сохранить структуру и инвестиционные возможности промышленной корпорации и довести до успешного завершения инновационный проект от нематериальной идеи до создания производственных мощностей нового поколения.

В качестве практических рекомендаций автор исследования предлагает решать задачу инвестирования инновационной и текущей хозяйственной деятельности промышленной корпорации с использованием систем сбалансированного развития «в следующей последовательности:

1. Создание вектора стратегического хозяйственного развития корпорации с использованием систем инновационного развития (СИР) на базе спектра возможных направлений хозяйственной деятельности для различных отраслей промышленности.

2. Определение вектора ресурсного обеспечения выбранного направления стратегического развития с использованием системы управления инвестиционными потоками, формирующая производственные мощности инновационного проекта.

3. Фиксация результатов хозяйственной деятельности промышленной корпорации с использованием системы сбалансированных функций и системы сбалансированных показателей, определяющих параметры экономического развития и обладающих финансовым потенциалом, необходимым для преодоления негативных последствий экономического кризиса.

Апробация и внедрение результатов исследования. Методологический подход к формированию системы сбалансированного развития инновационной и инвестиционной деятельности промышленной корпорации используется при создании инновационных мощностей на базе строительства приборостроительного производства в Северном округе г. Москвы. В качестве головной компании — разработчика инновационной идеи и основного источника инвестиционных ресурсов выступает ЗАО «Альбатрос», имеющее более чем 15 летний опыт работы в рамках приборостроительного производства.

Основные положения диссертации обсуждались на региональных, всероссийских и международных конференциях: Всероссийская научно-практическая конференция «Современная Россия: экономика и государство» (Москва, 2003, 2004, 2005, 2006, 2007 г.г.), региональная конференция «Управление развитием национальной экономики: отраслевые и региональные аспекты» (Тверь, 2007 г.), международная научно-практическая конференция «Вызовы современности в свете истории и философии мировой экономики» (Чебоксары, 2007 г.), Всероссийская научно-практическая конференция «Актуальные проблемы развития экономических систем: теория и практика» (Москва, 2008, 2009 г. г.).

Результаты диссертационного исследования используются в учебном процессе ГОУ ДПО «Государственная академия профессиональной переподготовки и повышения квалификации руководящих работников и специалистов инвестиционной сферы» (ГОУ ДПО ГАСИС) при проведении лекционных и семинарских занятий со слушателями академии и аспирантами.

Логика и структура работы: Цель исследования определила логику и структуру работы, которая состоит из введения, пяти глав, заключения и приложения. Цифровой и графический материал представлен в 15 таблицах и 68 рисунках. Материал изложен на 317 страницах со списком используемой литературы, содержащем 325 наименований.

Похожие диссертационные работы по специальности «Экономика и управление народным хозяйством: теория управления экономическими системами; макроэкономика; экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда», 08.00.05 шифр ВАК

Механизмы управления инновационными циклами в формировании кластерной структуры промышленных систем 2012 год, кандидат экономических наук Бевза, Станислав Анатольевич

Стратегическое управление инновационными промышленными корпорациями 2011 год, доктор экономических наук Доброва, Катрина Бениковна

Управление сбалансированным развитием инновационного и инвестиционного циклов на предприятиях энергетического машиностроения 2011 год, кандидат экономических наук Палихата, Владимир Миронович

Стратегические приоритеты развития корпораций в условиях трансформации экономики России: Вопросы теории и практики 2003 год, доктор экономических наук Гуржиев, Виктор Александрович

Инвестиционные стратегии финансово-промышленных корпораций в условиях нестабильности экономического развития 2009 год, кандидат экономических наук Узунчикоян, Леонтий Вадимович

Заключение диссертации по теме «Экономика и управление народным хозяйством: теория управления экономическими системами; макроэкономика; экономика, организация и управление предприятиями, отраслями, комплексами; управление инновациями; региональная экономика; логистика; экономика труда», Сельсков, Анатолий Васильевич

Экономический цикл промышленной корпорации предназначен для выполнения процесса непрерывного развития хозяйствующего субъекта. Каждый этап этого цикла содержит систему управления такими процессами, которые преодолевают негативное влияние внешней среды и минимизируют ресурсные потери или повышают эффективность экономического развития. В связи с этим экономические циклы промышленной корпорации имеют свое функциональное назначение, которое определяется особенностями развития внешней и внутренней экономической ситуации.

Первый этап экономического цикла ПК берет свое начало в момент наступления экономического кризиса и определяет направления послекризис-ного развития. В этот период товарный рынок характерен насыщением сбытового сектора товарами промышленной корпорации, которые (товары) до этого периода носили характер инновационного продукта. Ситуация насыщения рынка товарами ПК переводит оборудование корпорации из разряда инновационной продукции в группу традиционных приборов. В этих неблагоприятных обстоятельствах система сбалансированных показателей на базе нематериальных ресурсов поддерживает выпуск традиционного товара с целью субсидирования оборотного капитала корпорации. Здесь задействуются показатели внутренних бизнес процессов (ВБП) и клиентской базы (КБ). Достижение новых значений потребительской ценности на основании повышения операционного совершенства позволяет продлить жизненный цикл традиционного товара ПК и произвести подготовку к созданию нового продукта. Параметры этого продукта в сравнении с традиционными характеристиками обладают повышенным спросом на основании возросшей потребительской ценности, а прогнозируемая величина экономической эффективности позволит окупить затраты на создание производственной базы инновационного товара. Тогда рассматриваемый этап экономического цикла определяется как «инерционный», когда несмотря на возникновение экономического кризиса производство традиционного товара продолжается, а параметры спроса поддерживаются благодаря системе сбалансированных показателей. Эта «инерционность» дает временной лаг менеджменту корпорации для поиска эффективных направлений экономического развития.

Второй этап экономического цикла ПК ориентирован на поддержку проектной деятельности. Здесь проектное развитие получают те идейные решения, чей прогнозируемый доход от реализации которых превышает эффективность предыдущего экономического направления при таком уровне спроса, который позволит окупить затраты на создание средств производства. Выбор стратегического направления экономического развития осуществляет система инновационного развития (СИР) на основании ряда родственных для ПК направлений хозяйственного развития. Организационная и финансовая поддержка этих направлений хозяйствования осуществляется внешними институциональными образованиями с целью стабилизации внутриэкономиче-ской ситуации, в которой функционируют хозяйствующие субъекты. Выбор стратегического направления развития формируется на базе созданных ранее производственных мощностей и венчурных разработок, определяющих параметры инновационного товара. Тогда второй этап экономического развития определяется как «стратегический» и организует такие типы стратегий, на основании которых формируется хозяйственное направление развития экономического цикла корпорации.

Третий этап экономического развития ПК представляет собой развитие предыдущего этапа в плане воплощения того проектного решения, которое является стратегическим для ПК в текущий момент времени. В этот период времени вектор ресурсного обеспечения соответствует требованиям создания средств производства для выпуска инновационного товара. Здесь организация хозяйственной деятельности ложится на систему управления инвестиционными потоками (СУИП) или на эффективное использование вектора ресурсного обеспечения. Тогда текущий этап экономического развития определяется как «опорный», основу которого составляют производственные мощности, формирующие объем производства необходимые для ведения дальнейшей хозяйственной деятельности.

Четвертый этап экономического цикла ПК предназначен для выпуска таких объемов инновационного товара, эффективность продаж которого позволяет покрыть издержки всего экономического цикла корпорации. Главной системой определяющей процессы управления этим этапом является система сбалансированных функций (ССФ). Основной задачей ССФ является управление материальными и финансовыми ресурсами ПК, которые создаются в период реализации инновационного товара. Эти ресурсы являются основой формирования фондового капитала как базы создания нового стратегического направления экономического развития. Тогда текущий этап экономического развития корпорации определяется как «целевой», основной задачей которого является достижение главной цели экономического цикла: достижение требуемого уровня экономической эффективности хозяйственной деятельности ПК.

Таким образом, «инерционный», «стратегический», «опорный» и «целевой» этапы развития экономического цикла ПК содержат в себе системы управления хозяйственными процессами корпорации, которые являются главной движущей силой экономического развития. Параллельно-последовательное участие этих экономических систем в экономическом цикле обеспечивает непрерывность экономического развития ПК или положительную динамику роста доходности хозяйственной деятельности.

Экономический кризис определяет начало периода депрессии, когда негативные обстоятельства вынуждают менеджмент корпорации осуществлять поиск нового экономического направления способного вывести ПК из экономического кризиса. В случае если стратегическое направление развития определено, то соответствующие отделы корпорации приступают к проектной реализации этого направления. Далее финансовые структуры ПК на базе созданного фондового капитала начинают строительство новых производственных мощностей способных осуществлять это стратегическое направление хозяйственного развития. Эти средства производства представляют собой опору нового экономического направления корпорации. По окончании строительства корпорация приступает к выпуску первых партий инновационного товара, эффективность реализации которого позволит преодолеть экономические спады и выбрать новые стратегические направления развития.

Таким образом, первые два этапа экономического цикла ПК определяют направления вектора стратегического развития. Первый «инерционный» этап осуществляет венчурный тендер, направленный на поиск идейного решения нового экономического направления развития. Второй «стратегический» этап представляет проектное решение выбранного стратегического направления. Следующие два этапа экономического цикла ПК определяют величину вектора стратегического развития. Третий «опорный» этап определяет объемы ресурсов необходимых для создания средств производства с целью вывода корпорации из периода экономического застоя. Четвертый «целевой» этап определяет требуемые объемы выпуска инновационного товара, экономическая эффективность реализации которого на рынке сбыта позволит восполнить издержки произведенные при возведении средств производства и определить параметры финансовой устойчивости корпорации к воздействию негативных факторов внешней среды.

Выбор вектора стратегического развития в предлагаемой работе производится на основе анализа развития конкретной отрасли хозяйствования. Отрасль приборостроения является родственным производством для рассматриваемой корпорации. Создание приборной базы для управления технологическими процессами нефтедобывающей промышленности является основой производственного процесса ПК. Такое направление промышленного производства как добыча и транспортировка газа является родственным для корпорации. Наступление кризиса и падение эффективности нефтяного производства дает основу для коррекции линейки выпускаемого оборудования в направлении создания оборудования для управления газовым производством.

Таким образом, коррекция вектора стратегического развития в случае падения эффективности основного нефтяного производства позволит минимизировать потери корпорации в обстоятельствах экономического спада связанного с падением цен на нефть. В этих обстоятельствах вектор стратегического развития направлен в сторону наиболее эффективного в текущий момент времени родственного производства. Тогда возможности отраслевого спектра направлений хозяйственного развития позволяет смягчить негативные последствия экономического спада.

Далее приведены научные выводы по результатам исследования:

1. Современные тенденции и закономерности развития хозяйственных систем в условиях глобального финансового кризиса актуализируют проблемы сбалансированности их инновационной и инвестиционной деятельности на основе управления параметрами, отражающими цикличный характер развития субъектов хозяйствования. Волновое развитие экономических циклов с наличием фазового (временного) отставания друг от друга обеспечивает рост экономической эффективности хозяйственной деятельности, позволяющий успешно преодолеть негативные последствия периода глобального финансового кризиса. Фазовое опережение формирования вектора стратегического развития при выполнении инновационного цикла позволяет избежать ошибок, допущенных при осуществлении инвестиционного и производственного циклов, зафиксированных на предыдущем витке спирали экономического развития хозяйствующего субъекта.

2. Разработка и внедрение инноваций различных типов являются основой эффективного функционирования хозяйствующего субъекта, и определяют структуру, содержание и характер развития его жизненного цикла. Процесс непрерывного внедрения инноваций во все сферы жизнедеятельности промышленной корпорации определяет максимальную результативность инновационных процессов в рамках дефицита собственных средств и ограниченного бюджета субъектов российской федерации при условии сбалансированности инновационной и инвестиционной деятельности.

3. Современные условия экономического развития вынуждают промышленную корпорацию вести производственно-хозяйственную деятельность в направлении продления жизненных циклов выпускаемых товаров за счет использования нематериальных ресурсов. Продление жизненного цикла приводит к формированию системы ресурсного обеспечения, необходимой для обоснования выбора и реализации будущего стратегического направления экономического развития промышленной корпорации. Это направление формируется путем объединения усилий или сбалансированного развития системы управления нематериальными ресурсами и системы управления материально-финансовыми ресурсами.

4. Создание новых и эффективное использование действующих производственных мощностей для выпуска инновационного товара обеспечивается в результате сбалансированного развития инвестиционного ресурса в виде 1 фондового капитала и интеллектуального ресурса в виде инновационного проекта. Реализация инновационного товара осуществляется в рамках ело- 1 жившегося спроса и направлена на формирование ресурсного обеспечения, достаточного для успешного преодоления негативных фактов и последствий очередного экономического кризиса.

5. Определение нового стратегического вектора инновационного развития есть процесс создания повышенных значений функции экономической эффективности. Система сбалансированного развития будет эффективна только в том случае, если экономическая эффективность всех составляющих ее подсистем позволит преодолеть негативные последствия и вернуть параметры экономического развития на докризисный уровень в течение текущего жизненного цикла промышленной корпорации. Период депрессии в жизненном цикле промышленной корпорации считается экономически целесообразным только в том случае, если объем привлеченных инвестиционных ресурсов, необходимых для формирования стратегии инновационного развития, компенсируется в результате реализации востребованных обществом инновационных товаров.

Изложение и содержание предлагаемой работы состоит из двух дополняющих друг друга направлений экономического развития ГТК. Первое направление, в котором определяется максимальное значение экономической эффективности хозяйственной деятельности как инвестиционное направление, тесно взаимодействует со вторым направлением определения вектора стратегического развития корпорации как инновационным направлением. Сбалансированное взаимодействие этих видов хозяйственной деятельности определяет достаточность ресурсного обеспечения для реализации выбранного вектора стратегического развития, с другой стороны прогнозируемая доходность хозяйственной деятельности в области развития стратегического вектора обеспечивает материально-техническую базу необходимыми объемами востребованных ресурсов.

Содержание 1, 3 и 4 глав определяет устойчивость, непрерывность и стабильность как основные принципы сбалансированного развития инновационных и инвестиционных видов деятельности, на основе которых создается система управления инвестиционными потоками СУИП предназначенная во первых для взаимодействия с негативными воздействиями внешней среды с целью формирования стабильного развития экономической системы. Во вторую очередь СУИП закрывает морально устаревшие направления хозяйственного развития и формирует новые направления на основе традиционных технологий, обеспечивающих повышенные значения экономической эффективности и действует в направлении согласованном с выбранной стратегией экономического развития корпорации.

Содержание 2 и 5 глав определяет способ формирования вектора стратегического развития с точки зрения его направления и скалярной величины. Процесс экономического запаздывания инвестиционного цикла ПК относительно инновационного цикла ПК определяет направления непрерывного, устойчивого и стабильного развития этого вектора с учетом минимизации рисков неэффективного использования требуемых объемов ресурсного обеспечения. Стратегическое направление развития формируется на основе применения нематериальных активов системы сбалансированных показателей ССП отделом маркетинга ПК. Экономическая эффективность этого направления развития определяется при использовании материальных и финансовых активов менеджментом промышленной корпорации. Сбалансированное функционирование подразделений маркетинга и менеджмента формирует направление и величину вектора хозяйственного развития, обладающего наибольшим значением параметра экономической эффективности. Сбалансированное развитие инновационного и инвестиционного экономических циклов позволяет выбрать направление хозяйственного развития корпорации, создать под нее материально-техническую базу и в конечном итоге приступить к выпуску первых партий востребованного рынком инновационного товара, реализация которого на рынке сбыта восполнит затраты связанные с организацией инновационного цикла.

Тактический баланс между инновационными и инвестиционными видами хозяйственной деятельности заключается в том, что часть дохода формируемого в центре прибыли ПК направляется в центр инновационной активности с целью модернизации традиционного товара. Модернизированный товар в виде дополнительной потребительской ценности (ПЦ) поддерживает уровень спроса и соответственно требуемую величину экономической эффективности, что определяет вектор хозяйственного развития в соответствии с возможностями ресурсного обеспечения или «жизнь по средствам». Стратегический баланс между инновационными и инвестиционными видами хозяйственной деятельности заключается в том, что функционирование инвестиционного цикла направлено на формирование фондового капитала в соответствии с требованиями инновационных проектов. В момент создания инновационного проекта нового поколения фондовый капитал и доступное ресурсное обеспечение направляются на реализацию этого стратегического хозяйственного направления, что определяет технологический, социальный и экономический прорыв определяющий новую качественную ступень общественного развития.

Список литературы диссертационного исследования доктор экономических наук Сельсков, Анатолий Васильевич, 2010 год

1. Абалонин С.М., Конкурентоспособность транспортных услуг. М: Изд-во «Академкнига», 2004 г.

2. Абдуллаев Ф.Р., Раевский C.B. Инвестиционная деятельность институциональных инвесторов в регионе М: Изд-во «Экономика», 2007 г.

3. Абрамов С.И. Инвестирование. М: Центр экономики и маркетинга. 1978 г.

4. Абушидзе З.С., Александровская Л.Н., Бас В.Н. Управление качеством и реинжиниринг организаций. М: Изд-во «Логос», 2003 г.

5. Авагян Г.Л., Вешкин Ю.Г., Международные валютно-кредитные отношения. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

6. Авдашева С.Б., Розанова Н.М., Теория организации отраслевых рынков, М: Изд-во «Академкнига», 2007 г.

7. Агапова И.И., Институциональная экономика. М: Изд-во «ЭКОНО-МИСТЪ», 2006 г.

8. Адамов Н., Тилов А. Лизинг. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

9. Аистова М.Д., Реструктуризация предприятий: вопросы управления, стратегии, координация структурных параметров, снижение сопротивления преобразованиям. М: Изд-во «Альпина Паблишер», 2002 г.

10. Акимов О.Ю. Малый и средний бизнес: эволюция понятий, рыночная среда, проблемы развития. М: Изд-во «Финансы и статистика», 2004 г.

11. Анесянц С.А. Основы функционирования рынка ценных бумаг. Учебное пособие. М:, Изд-во «Финансы и статистика», 2005 г.

12. Анфилатов B.C., Емельянов A.A., Кукушкин A.A. Системный анализ в управлении. Учебное пособие. М: Изд-во «Финансы и статистика», 2002 г.

13. Аныпин В.М. Инвестиционный анализ. Библиотека современного менеджера. М: Изд-во «ДЕЛО», 2002 г.

14. Аньшин В.М., Дагаев A.A. Инновационный менеджмент: Концепции, многоуровневые стратегии и механизмы инновационного развития М:, Изд-во «Дело», 2007 г.

15. Бадалов JI.M. Эффективное управление инновациями и интеллектуальный капитал компании:- Качество, инновации, образование. №1, М.:2006 г.

16. Бадалов JI.M. Об инструментах стимулирования государством инновационной деятельности российских компаний.- в кн. «Структурные преобразования в экономике — переход на инновационный путь развития».-М.:МГУ, 2008 г.

17. Балабан М.А. Венчурное финансирование инновационных проектов. М: АНХ Центр коммерциализации технологий. 1999 г.

18. Банников С.А., Владимиров В.В., Основы страхового менеджмента. М.: Изд-во «Экономика», 2007 г.

19. Баранов В.В. Финансовый менеджмент. Механизмы финансового управления предприятиями в традиционных и наукоемких отраслях. М: Изд-во «ДЕЛО», 2002 г.

20. Барбаумов В.Е. Финансовые инвестиции. Учебник. М: Изд-во «Финансы и статистика», 2003 г.

21. Бард В.С. Инвестиционные проблемы российской экономики. М: Изд-во «Экзамен», 2000 г.

22. Барнгольц С.Б. Методология экономического анализа деятельности хозяйствующего субъекта. Учебное пособие. М: Изд-во «Финансы и статистика», 2003 г.

23. Бегиджанов П.М., Особенности инновационного предпринимательства и управление его развитием. М: Изд-во «Монолит», 2002 г.

24. Белов Г.В., Белова Г.Б. Товары и услуги на потребительском рынке. М: Изд-во «ИКЦ «Академкнига»», 2003 г.

25. Белов Г.В., Информационные технологии предпринимательства, М: Изд-во «Академкнига», 2005 г.

26. Белоглазова Г.Н. Банковское дело. Учебник. М:, Изд-во «Финансы и статистика», 2007 г.

27. Белых Л.П., Федотова М.А., Реструктуризация предприятия. М: Изд-во «ЮНИТИ», 2001 г.

28. Бельтюкова Е.А., Никулин E.H., Панфилов A.C. Высокие технологии. М: Изд-во «Гелиос АРВ», 2004 г.

29. Бережной В.И. Инвестиции на автомобильном транспорте. Учеб. пособие. М:, Изд-во «Финансы и статистика», 2007 г.

30. Бертонеш М., Найт Р. Управление денежными потоками. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

31. Беспалов A.B., Харитонов Н.И., Системы управления химико-технологическими процессами, М: Изд-во «Академкнига», 2007 г.

32. Бехтерева Е.В., Управление инвестициями. М.: Изд-во «РОСБУХ ГроссМе-диа», 2008 г.

33. Бирман Г., Шмидт С. Экономический анализ инвестиционных проектов. Перевод с английского под редакцией Л.П. Белых. М: Изд-во «ЮНИТИ», Банки и биржи. 1997 г.

34. Бланк И.А. Управление денежными потоками. Изд-во «Ника-Центр», 2002г.

35. Блауберг И.В., Юдин Э.Г. Становление и сущность системного подхода. М: Изд-во «Мысль», 1973 г.

36. Богатин Ю.В., Швандар В.А. Инвестиционный анализ. М: Изд-во «ЮНИ-ТИ», 2002 г.

37. Богатко А.Н. Основы экономического анализа хозяйствующего субъекта. М: Изд-во «Финансы и статистика», 2001 г.

38. Богомолов О.Т., Анатомия глобальной экономики, М: Изд-во «Академкнига», 2004 г.

39. Боровкова В. Рынок ценных бумаг. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

40. Бородулина Л.П., Кудряшова И.А., Юрга В.А., Международные экономические организации. М: Изд-во «ЭКОНОМИСТЪ», 2005 г.

41. Бочаров В.В. Корпоративные финансы. СПб: Изд-во «Питер», 2001 г.

42. Брейли Р., Майерс С., Принципы корпоративных финансов. М: Изд-во «Олимп-Бизнес», 1997 г.

43. Бригхэм Ю., Эрхардт М. Финансовый менеджмент. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

44. Брукинг Э. Интеллектуальный капитал. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

45. Бузова И., Маховикова Г., Терехова В. Коммерческая оценка инвестиций: Учебник для вузов. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

46. Булатов A.C., Мировая экономика: учебник.-2-е изд., перераб. и доп. М: Изд-во «ЭКОНОМИСТЪ», 2008 г.

47. Булгакова JI.H., Управление финансово-хозяйственной деятельностью предприятия. М: Изд-во «Перспектива», 2002 г.

48. Булычева Г.В., Демшин В.В. Практические аспекты применения доходного подхода к оценке российских предприятий. Учебное пособие. М: Изд-во «Финансовой академии», 1999 г.

49. Булышева Т.С., Милорадов К.А., Халиков М.А., Моделирование рыночной стратегии предприятия. М.: Изд-во «Экзамен» 2009 г.

50. Быкадоров В.Л., Алексеев П.Д., Финансово-экономическое состояние предприятия. Практическое пособие. М: Изд-во «Издательство ПРИОР», 2002 г.

51. Валдайцев C.B., Управление инновационным бизнесом. М: Изд-во «ЮНИ-ТИ», 2001 г.

52. Валинурова Л.С., Эффективное управление инвестиционными процессами современной экономики. Автореферат диссертации на соискание ученой степени доктора экономических наук. М: БАГСУ, 2004 г.

53. Васина А. Финансовая диагностика и оценка проектов. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

54. Вертакова Ю.В. Управление инновациями: теория и практика М:, Изд-во «Эксмо», 2008 г.

55. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: теория и практика. Учебное пособие. М: Изд-во «ДЕЛО», 2002 г.

56. Виноградов Г.В. Моделирование производственно-инвестиционной деятельности фирмы. М: Изд-во «ЮНИТИ», 2002 г.

57. Вине Р. Новый подход к управлению капиталом: Структура распределения активов между различными инвестиционными инструментами: Перевод с английского. М: Изд-во «Вильяме», 2003 г.

58. Виханский О.С., Стратегическое управление. М: Изд-во «ЭКОНОМИСТ!»», 2008 г.

59. Власова В.М. Основы предпринимательской деятельности: Финансовый менеджмент. Учебное пособие. М: Изд-во «Финансы и статистика», 2004 г.

60. Волынец-Руссет Э.Я., Коммерческая реализация изобретений и ноу-хау на внешних и внутренних рынках. М: Изд-во «ЭКОНОМИСТЪ», 2004 г.

61. Воробьев С.Н., Балдин К.В., Управление рисками. М.: Изд-во «ЮНИТИ-ДАНА», 2005 г.

62. Воронин В.П. Мировое хозяйство и экономика стран мира. Учебное пособие. М:, Изд-во «Финансы и статистика», 2007 г.

63. Вяткин В.Н., Вяткин И.В., Гамза В.А. Риск-менеджмент. М: Изд-во «Издательский дом Дашков и К», 2003 г.

64. Вяткин М.А., Самсонов B.C., Экономика предприятий энергетического комплекса. М.: Изд-во «Высшая школа», 2003 г.

65. Гавриков A.B., Сныткова H.A., Экономика торгового предприятия. М.: Изд-во «Новое знание», 2007 г.

66. Галанов В.А., Басов А.И., Рынок ценных бумаг. М: Изд-во «Финансы и статистика», 2003 г.

67. Галанов В.А., Производные инструменты срочного рынка. Учебник. М: Изд-во «Финансы и статистика», 2002 г.

68. Гальперин С.Б., Дороднева М.В., Минин Ю.В., Пухова Е.В., Механизм анализа и прогноза деятельности корпоративных структур. Серия «Экономика современной России», М: Изд-во «Издательский дом Новый век», 2001 г.

69. Гегель Г.В.Ф. Наука логики. М: Изд-во «Наука», 2002 г.

70. Гершун A.M., Нефедьева Ю.С. Разработка^ сбалансированной системы показателей. Практическое руководство с примерами. . М.: Изд-во ЗАО «Олимп-Бизнес», 2007 г.

71. Гиляровская JL, Вехорева А. Анализ и оценка финансовой устойчивости коммерческого предприятия. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

72. Гительман Л.Д., Ратников Б.Е. Энергетический бизнес: учебник М:, Изд-во «Дело», 2008 г.

73. Глазунов В.Н. Управление доходом фирмы: Практические рекомендации. М: Изд-во «Экономика», 2003 г.

74. Глэдстоун Л., Глэдстоун Д., Инвестирование венчурного капитала. М.: Изд-во «Баланс Бизнес Букс», 2006 г.

75. Голод И., Строгая классическая экономика. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

76. Голоктеев К.Н., Матвеев И.А., Управление производством: инструменты, которые работают. Спб.: Изд-во «Питер», 2008 г.

77. Горбунов А.Р. Дочерние компании, филиалы, холдинги. М: Изд-во «ГЛОБУС», 2003 г.

78. Горбунов А.Р., Управление финансовыми потоками. Проект «Сборка холдинга», М: Изд-во «Глобус», 2003 г.

79. Горемыкин В.А. Управление лизинговым процессом. М: Изд-во «МГИУ», 2003 г.

80. Господарчук Г.Г. Развитие регионов на основе финансовой интеграции М:, Изд-во «Финансы и статистика», 2006 г.

81. Гохан П.А. Слияния поглощения и реструктуризация компаний: Перевод с английского. М: Изд-во «Альпина», 2004 г.

82. Грачева М.В. Риск-анализ инвестиционного проекта. Учебник для вузов. М: Изд-во «ЮНИТИ-ДАНА», 2001 г.

83. Грибов В.Д., Грузинов В.П. Экономика предприятия. Учебник + практикум. М: Изд-во «Финансы и статистика», 2004 г.

84. Григорян Г.А., Будрина Е.В., Будрин А.Г., Экономика автомобильного транспорта. М.: Изд-во «ИЦ Академия», 2006 г.

85. Гукова A.B. Система управления инвестиционным капиталом предприятия. Методологический аспект. М: Изд-во «Палеотип», 2004 г.

86. Данилова Е.В., Всемирная торговая организация: регулирование торговли услугами, М: Изд-во «Академкнига», 2003 г.

87. Добровольский Е.Ю., Карабанов Б.М., Боровков П.С., Глухов Е.В., Бреслав Е.П., Бюджетирование: шаг за шагом. Спб.: Изд-во «Питер», 2006 г.

88. Дрогобыцкий И.Н., Бузулуков С.Н., Инвестиционный потенциал российской экономики. М.: Изд-во «Экзамен», 2003 г.

89. Дубров A.M., Лагоша Б.А., Хрусталев Е.Ю. Барановская Т.П. Моделирование рисковых ситуаципй в экономике и бизнесе. М: Изд-во «Финансы и статистика», 2003 г.

90. Дуброва Т.А. Статистические методы прогнозирования. М: Изд-во «ЮНИ-ТИ», 2003 г.

91. Дугельный А.П., Комаров В.Ф. Бюджетное управление предприятием М:, Изд-во «Дело», 2007 г.

92. Егоров А.Ю. Комплексный анализ в системе маркетинговой деятельности. М: СП «Вся Москва», 1994 г.

93. Егоров А.Ю., Валинурова Л.С. Современная Россия: Ситуация в инвестиционной сфере. М: Научно-аналитический журнал «Инновации и инвестиции» №1, 2004 год.

94. Егоров А.Ю., Сельсков A.B. Рынок инновационных проектов. М:, Изд-во «Палеотип», 2008 г.

95. Егорова Т.А. Организация производства на предприятиях машиностроения. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

96. Емельянов A.A. Имитационное моделирование’ экономических процессов. Учебное пособие. М: Изд-во «Финансы и статистика», 2004 г.

97. Ендовицкий Д.А. Инвестиционный анализ в реальном секторе экономики. Учебное пособие. М: Изд-во «Финансы и статистика», 2003 г.с

98. Ендовицкий Д.А., Коменденко С.Н. Организация анализа и контроля инновационной деятельности хозяйствующего субъекта. М: Изд-во «Финансы и статистика», 2004 г.

99. Жуков Е.Ф. Инвестиционные институты. М: Изд-во «ЮНИТИ», 1998 г.

100. ЮО.Журавлев A.A. Концептуальные основы инновационных механизмовуправления ресурсным обменом. М: Научно-аналитический журнал «Инновации и инвестиции», №2, 2004 г.

101. Журавлева Г.П., Смагина В.В. Экономическая теория и политика рыночной системы хозяйствования М:, Изд-во «Финансы и статистика», 2008 г.102.3аварова Е.В., Чудилина Г.И. Региональная статистика. Учебник. М:, Изд-во «Финансы и статистика», 2006 г.

102. ЮЗ.Зинов В.Г. Управление интеллектуальной собственностью. М: Изд-во «ДЕЛО», 2003 г.104.3лобин Б.К. Экономика и организация рыночного хозяйства. Учебник. 3-е издание, переработанное и дополненное. М: Изд-во «Экономика», 2004 г.

103. Зозуля В.И., Черноусенко А.И., Инвестиции: основные понятия и содержание инвестиций. М.: Изд-во «КноРус», 2008 г.

104. Юб.Ибрагимов Л.А., Инфраструктура товарного рынка. М.: Изд-во «ПРИОР», 2001 г.

105. Иванов И.В., Баранов В.В., Лысак Г.И. Высокотехнологичные предприятия в эпоху глобализации. Изд-во «Альпина», 2003 г.

106. Иванов Ю.В., Слияния, поглощения и разделения компаний: стратегия и тактика трансформации бизнеса. М: Изд-во «Альпина Паблишер», 2001 г.

107. Иванова C.B., Всемирная торговая организация. М: Изд-во «ЭКОНО-МИСТЪ», 2007 г.

108. ПО.Ивашковский С.Н. Экономика: микро и макроанализ. М: Изд-во «ДЕЛО», 2001 г.

109. Игонина Л.Л., Инвестиции. М: Изд-во «ЭКОНОМИСГЬ», 2005 г.

110. Игошин Н.В. Инвестиции. Организация, управление, финансирование. М: Изд-во «ЮНИТИ», 2005 г.

111. ПЗ.Ильенкова С.Д., Гохберг Л.М., Ягудин С.Ю. Инновационный менеджмент. Учебник для вузов. М: Изд-во «Банки и биржи ЮНИТИ», 1997 г.

112. Инновации в бизнесе (под ред. Мордвинцевой JI.) М.: Изд-во «Альпина Бизнес Букс», 2007 г.

113. Иохин В .Я., Экономическая теория. М: Изд-во «ЭКОНОМИСТЪ», 2007 г. Пб.Исаев Э.А. Финансовый потенциал крупного экономического региона М:

114. Изд-во «Экономика», 2007 г.

115. ИцхакК. Адизес, Управление жизненным циклом корпорации. Спб.: Изд-во «Питер», 2007 г.

116. Казак А.Ю., Марамыгин М.С., Прокофьева E.H., Деньги. Кредит. Банки. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

117. Календжян С.О., Беме Г. Делегирование полномочий и ответственности: система эффективного управления М:, Изд-во «Дело», 2007 г.

118. Капитан М.Е., Барановский Д.С., Паевые фонды: современный подход к управлению деньгами. Спб.: Изд-во «Питер», 2007 г.

119. Каплан P.C., Нортон Д.П. Организация, ориентированная на стратегию. М.: Изд-во ЗАО «Олимп-Бизнес», 2009 г.

120. Каплан P.C., Нортон Д.П. Сбалансированная система показателей. М.: Изд-во ЗАО «Олимп-Бизнес», 2008 г.

121. Касатонов В.Ю. Инвестиционный потенциал экономики: механизмы формирования и использования. М: Изд-во «Анкил», 2005 г.

122. Каталог продукции М: Изд-во ЗАО Альбатрос, 2009 г.

123. Качалов P.M. Управление хозяйственным риском. М:Изд-во «Наука»,2002г.

124. Кемпбелл Э., Саммерс Лачс К. Стратегический синергизм. 2-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

125. Килячков A.A., Чалдаева Л.А., Рынок ценных бумаг: курс в схемах. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

126. Клейнер Г.Б., Тамбовцев В.Л., Качалов P.M. Предприятие в нестабильной экономической среде: риски, стратегия, безопасность. М: Изд-во «Экономика», 1997 г.

127. Кобелев Н.Б. Основы имитационного моделирования сложных экономических систем М:, Изд-во «Дело», 2003 г.

128. Ковалев В. В. Инвестиции. М: Изд-во «Проспект», 2003 г.

129. Ковалев В.В. Методы оценки инвестиционных проектов. М: Изд-во «Финансы и статистика», 2002 г.

130. Ковалев В.В. Финансовый анализ: управление капиталом. Выбор инвестиций. Анализ отчетности. 2-е изд., перераб. и доп. М: Изд-во «Финансы и статистика», 1998 г.

131. Колганов С.К., Алдошин В.М., Инновационная деятельность высокотехнологичных предприятий. М.: Изд-во «Экономика», 2008 г.

132. Коленский И.Л., Харин A.A., Управление инновациями. М.: Изд-во «Высшая школа», 2003 г.

133. Колесникова H.A. Финансовый и имущественный потенциал региона: опыт регионального менеджмента. М:, Изд-во «Финансы и статистика», 2000 г.

134. Колосницина М.Г., Экономика труда, М: Изд-во «Академкнига», 2003 г., ,

135. Комараценко В.И., Гольдман Е.Л., Управление, организация и планирование геологоразведочных работ. М.: Изд-во «Высшая школа», 2004 г.

136. Комаров В.В. Инвестиции и лизинг в СНГ. М: Изд-во «Финансы и статистика», 2001 г.

137. Коменденко С.Н., Ендовицкий Д.А., Организация анализа и контроля инновационной деятельности хозяйствующего субъекта. М.: Изд-во «Финансы и статистика», 2004 г.

138. Комиссарова Т.А. Управление человеческими ресурсами. М: Изд-во «ДЕЛО», 2002 г.

139. Конаков А.П., Конаков М.А., Организация и экономические основы фермерских хозяйств. М.: «ИЦ Академия», 2004 г.

140. Кондратьев Н.Д. Большие циклы конъюктуры и теория предвидения. М: Изд-во «Экономика», 2002 г.

141. Коноваленко Е.Г., Зинчук Г.М., Кочеткова С.А., Маслова С.И., Региональная экономика и управление. Спб.: Изд-во «Питер», 2008 г.

142. Конопляник A.A. Реформы в нефтяной отрасли России (налоги, СРП, концессии) и их последствия для инвесторов. М: Изд-во «Олита», 2002 г.

143. Коршак A.A., ШаммазовА.М. Основы нефтегазового дела. Учебник для вузов. Уфа: Изд-во ООО «ДизайнПолиграфСервис», 2002 г.

144. Коршунов Н.М. Лизинг. Экономические и правовые основы. М: Изд-во «ЮНИТИ», 2004 г.

145. Косенков P.A. Системный анализ и прогнозирование фаз инновационного роста экономики: информационная технология САПФИР. Изд-во «Финансы и статистика», 2005 г.

146. Костерин А.Г. Практика сегментирования рынка. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

147. Костина Н.И., Алексеев A.A. Финансовое прогнозирование в экономических системах: учебное пособие для вузов. М: Изд-во «ЮНИТИ-ДАНА», 2002 г.

148. Котлер Ф., Маркетинг менеджмент. Санкт-Петербург, Москва, Харьков, Минск, Изд-во «Питер», 2002 г.

149. Коупленд Т., Коллер Т., Муррин Д., Стоимость компаний. Оценка и управление. М: Изд-во «ЗАО Олипм-Бизнес», 2002 г.

150. Кравченко Н. А. Инвестиционный анализ М:, Изд-во «Дело», 2007 г.

151. Красавина Л.Н. Инфляция и экономический рост: Теория и практика М:, Изд-во «Финансы и статистика», 2007 г.

152. Крушвиц Л. Финансирование и инвестирование. Неоклассические основы теории финансов. СПб: Изд-во «Питер», 2000 г.

153. Крылов Э.И., Власова В.М., Журавкова И.В. Анализ эффективности инвестиционной и инновационной деятельности. Учебное пособие. М: Изд-во «Финансы и статистика», 2003 г.

154. Кугаенко A.A. Основы теории и практики динамического моделирования социально-экономических объектов и прогнозирование их развития. М: Изд-во «Вузовская книга», 1998 г.

155. Кузнецов A.A. Инвестиционное обеспечение развития гражданской авиационной деятельности в России М: Изд-во «Экономика», 2005 г.

156. Кушлин В.И. Инновационный потенциал и инновационный тип развития. Инновации: теория, механизм, государственное регулирование. Учебное пособие. М: Изд-во «РАГС», 2000 г.

157. Лапин В.А., Крестьянинов A.B., Коновалова И.Н. Основы местного самоуправления М:, Изд-во «Дело», 2006 г.

158. Левов A.A., Семина О.С., Кухтин П.В., Управление земельными ресурсами. Спб.: Изд-во «Питер», 2006 г.

159. Леонтьев Л.И., Юсфин Е.С., Малышева Т.Я., Сырьевая и топливная база черной металлургии, М: Изд-во «Академкнига», 2007 г.

160. Лещенко М.И. Основы лизинга. Учебное пособие. М: Изд-во «Финансы и статистика», 2002 г.

161. Ли Ченг Ф., Финнерти Джозеф И., Финансы корпораций: теория, методы и практика. М: Изд-во «ИНФРА-М», 2000 г.

162. Ливенцев H.H., Костюнина Г.М., Международное движение капитала: инвестиционная политика зарубежных стран. М: Изд-во «ЭКОНОМИСТЪ», 2004 г.

163. Липсиц И.В., Коссов В.В., Экономический анализ реальных инвестиций. М: Изд-во «ЭКОНОМИСТЪ», 2004 г.

164. Литвак Б.Г. Разработка управленческого решения. Учебник. М: Изд-во «ДЕЛО», 2002 г.

165. Лукашин Ю.П. Адаптивные методы краткосрочного прогнозирования временных рядов. Учебное пособие. М:, Изд-во «Финансы и статистика», 2003 г.

166. Лялин В.Е., Ляшенко В.И., Павлов К.В., Хахулин В.В., Развитие малого предпринимательства: отечественный и зарубежный опыт. М: Изд-во «ЭКОНОМИСТЪ», 2006 г.

167. Мазур И.И. Нефть и газ. Мировая история. М: Изд-во «Экономика», 2004 г.

168. Мазур И.И., Шапиро В.Д., Ольдерогге Н.Г., Управление проектами. М: Изд-во «Экономика», 2001 г.

169. Мазур И.И., Шапиро В.Д., Реструктуризация предприятий и компаний. М: Изд-во «Высшая школа», 2000 г.

170. Макарова Т.Н., Герасимова А.Г., Экономика отрасли (строительства). М.: Изд-во «РИОР», 2007 г.173 .Макашев М.О. Бренд. М: Изд-во «ЮНИТИ», 2004 г.

171. Макдоналд. Сегментирование рынка. М: Изд-во «ДиС», 2002 г.

172. Максимов Д.В., Рябошапко В.П., Финансовая основа инвестиций в России. М.: Изд-во «Феникс», 2007 г.

173. Маркс К. Капитал Том II М: Государственное издательство политической литературы, 1954 г.

174. Маховикова Г., Кантор В. Инвестиционный процесс на предприятии. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

175. Мащенко В.Е., Системное корпоративное управление. М: Изд-во «СИРИН», 2003 г.

176. Медынский В.Г., Ильдеменов C.B. Реинжиниринг инновационного предпринимательства: Учебное пособие для ВУЗов. Изд-во «ЮНИТИ», 1999 г.

177. Мескон М., Альберт М., Хедоури Ф., Основы менеджмента. М: Изд-во «ДЕЛО», 2001 г.

178. Мицкевич А. Управление затратами и прибылью. М: Изд-во «ОЛМА-ПРЕСС», 2003 г.

179. Мишин Ю.В. Экономические основы организации конкурентоспособности производства. М: Изд-во «Новый век», 2000 г.

180. Моисеева Н.К. Управление маркетингом: теория, практика, информационные технологии. Учебное пособие. М: Изд-во «Финансы и статистика», 2004 г.

181. Молотников А.Е. АО и ООО: Две формы ведения бизнеса. Изд-во «Вершина», 2004 г.

182. Москвин В.А. Управление рисками при реализации инвестиционных проектов. М: Изд-во «Финансы и статистика», 2004 г.

183. Мухин В.И., Управление интеллектуальной собственностью. М.: Изд-во «ГИЦ Владос», 2007 г.

184. Мыльник В.В. Инвестиционный менеджмент. М: Изд-во «Академический проект (Москва)», 2003 г.

185. Найт Ф.Х. Риск, неопределенность и прибыль: Перевод с английского. М: Изд-во «ДЕЛО», 2003 г.

186. Никирова В.Д., Островская В.Ю., Государственные и муниципальные ценные бумаги. Спб.: Изд-во «Питер», 2004 г.

187. Новицкий H.A. Инновационная экономика России: Теоретико-методологические основы и стратегические приоритеты. М: Изд-во «Либ-роком», 2009 г.191.0хорзин В.А. Оптимизация экономических систем. М:, Изд-во «Финансы и статистика», 2005 г.

188. Палмад Т., Кэньон Т., Кикери С., Совершенствование инвестиционного климата: уроки для практиков. М.: Изд-во «Весь мир», 2007 г.

189. Парахина В.Н., Ушвицкий Л.И. Основы теории управления. М: Изд-во «Финансы и статистика», 2004 г.

190. Петрова Е.В. Статистика транспорта. Учебник. М:, Изд-во «Финансы и статистика», 2003 г.

191. Пилипенко A.B. Инновационная активность российских предприятий. М: Изд-во «Маркет-ДС», 2003 г.

192. Пилипенко П.П. Корпоративное венчурное инвестирование: методы анализа высокорискового бизнеса. М.:Триада, 2005г.

193. Пилипенко П.П. Внедрение инноваций в отечественную промышленность -залог будущей стабильности России. М.:Научные труды ИМПЭ им. А.С.Грибоедова, 2009 г.

194. Попов В.М. Бизнес-план инвестиционного проекта. Учебное пособие. М: Изд-во «Финансы и статистика», 2003 г.

195. Попов E.B. Рыночный потенциал предприятия M: Изд-во «Экономика», 2002 г.

196. Пранович A.A. Стратегия управления инновационно-инвестиционной деятельностью в современных условиях. М: Изд-во «РЭА», 2001 г.

197. Пузыня М.Ю. Оценка интеллектуальной собственности и нематериальных активов. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

198. Раевский C.B., Абдуллаев Ф.Р., Инвестиционная деятельность институциональных инвесторов в регионе. М.: Изд-во «Экономика», 2007 г.

199. Рид С.Ф., Лажу А.Р. Искусство слияний и поглощений: Перевод с английского. М: Изд-во «Альпина», 2004 г.

200. Ример М., Касатов А., Матиенко Н. Экономическая оценка инвестиций: Учебное пособие. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

201. Роджерс Джим, Товарные биржи: самые горячие рынки в мире. М.: Изд-во ЗАО «Олимп-Бизнес», 2005 г.

202. Савченко П.В., Национальная экономика. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

203. Савчук В.П., Управление финансами предприятия. М: Изд-во «БИНОМ. Лаборатория знаний», 2003 г.

204. Садовский В.Н. Основания общей теории систем: логико-методологический анализ. М: изд-во «Наука», 1974 г.

205. Саймон Г. Скрытые чемпионы: Уроки 500 лучших в мире неизвестных компаний М:, Изд-во «Дело», 2005 г.

206. Самодурова Н.В. Всемирный банк: кредитование экономики. М:, Изд-во «Финансы и статистика», 2003 г.

207. Самочкин В.Н., «Гибкое развитие предприятия. Эффективность и бюджетирование», М: Изд-во «ДЕЛО», 2002 г.

208. Самочкин В.Н., Гибкое развитие предприятия. Анализ и планирование. М: Изд-во «ДЕЛО», 2000 г.

209. Сельсков A.B. Система сбалансированного развития инновационного, инвестиционного и производственного процессов промышленной корпорации. Изд-во «Риалтекс», 2009, 15 п.л.

210. Сельсков A.B., Егорова Е.А., Сафронова A.A. Управление инновационными проектами промышленной корпорации: инвестиционный аспект. М.: Издательство «Палеотип», 2007, 8,5 п.л. (2,8 п.л.)

211. Сельсков A.B. Инвестиционные ресурсы промышленной корпорации: проблемы формирования и управления. М.:Изд-во«Палеотип», 2006, 7,5 п.л.

212. Сельсков A.B. Система управления инвестиционными потоками промышленной корпорации. М.: Изд-во «Палеотип», 2006, 13,5 п.л.

213. Сергеев И.В. Оперативное финансовое планирование на предприятии. М: Изд-во «Финансы и статистика», 2002 г.

214. Сергиенко Я.В. Финансы и реальный сектор. М: Изд-во «Финансы и статистика», 2004 г.

215. Серов В.М. Инвестиционный менеджмент. М: Изд-во «ИНФРА М»,2002г.

216. Синго С., Быстрая переналадка: революционная технология оптимизации производства. М.: Изд-во «Альпина Бизнес Букс», 2006 г.

217. Синявский Н.Г. Оценка бизнеса: Гипотезы, инструментарий, практические решения в различных областях деятельности. М: Изд-во «Финансы и статистика», 2004 г.

218. Слепнева Т.А., Яркин Е.В. Инвестиции. М: Изд-во «ИНФРА М», 2004 г.

219. Смирнов С.А. Оценка интеллектуальной собственности. М: Изд-во «Финансы и статистика», 2003 г.

220. Смулов A.M. Промышленные и банковские фирмы: взаимодействие и разрешение кризисных ситуаций. М: Изд-во «Финансы и статистика»,2004г.

221. Соловьева О.В., Управленческий анализ в отраслях. М: Изд-во «ЭКОНО-МИСТЪ», 2006 г.

222. Сосненко Л.С. Анализ экономического потенциала действующего предприятия. Изд-во «Экономическая литература», 2004 г.

223. Спирин И.В., Резервирование и управление хозяйственными системами (на примере транспорта). М: Изд-во «Академкнига», 2003 г.

224. Станиславчик E.H., Риск менеджмент на предприятии. Теория и практика. М: Изд-во «Ось-89», 2002 г.

225. Степанов М.В., Видялин В.И. Региональнгая экономика М:, Изд-во «ИН-ФРА-М», 2008 г.

226. Сурко Е.В. ВТО: введение в правовую систему М:, Изд-во «Финансы и статистика», 2003 г.

227. Сухарев О.С. Институциональная теория и экономическая политика. Кн 1. Институциональная теория. Методологический эскиз. М.: Изд-во «Экономика», 2007 г.

228. Сухарев О.С. Институциональная теория и экономическая политика. Кн 2. Экономическая политика. Проблемы теоретического описания и практической реализации. М: Изд-во «Экономика», 2007 г.

229. Сухарев О.С. Синергетика инвестиций. Учебно-методическое пособие М:, Изд-во «Финансы и статистика», 2008 г.

230. Тавасиева A.M. Лизинг: экономические, правовые и организационные основы. М: Изд-во «ЮНИТИ», 2004 г.

231. Такер Р.Б., Инновации как формула роста: новое будущее ведущих компаний. М.: Изд-во «Олимп-бизнес», 2006 г.

232. Татаркин А.И. Ключи к мировому рынку: инновационное предпринимательство и его возможности М: Изд-во «Экономика», 2002 г.

233. Токаренко Г.С., Риск-менеджмент. Учебное пособие. М: Изд-во «Финансы и статистика», 2004 г.

234. Томас М., Финансово-ориентированное управление проектами. М.: Изд-во ЗАО «Олимп-Бизнес», 2008 г.

235. Травин В.В. Подготовка и реализация управленческих решений. М:, Изд-во «Дело», 2005 г.

236. Трифилова A.A. Управление инновационным развитием предприятия. Изд-во «Финансы и статистика», 2003 г.

237. Трунин С.Н., Вукович Г.Г. Макроэкономика. Учебное пособие. М:, Изд-во «Финансы и статистика», 2008 г.

238. Тэпман JI.H. Риски в экономике. М: Изд-во «ЮНИТИ», 2003 г.

239. Улюкаев A.B. Проблемы государственной бюджетной политики М:, Изд-во «Дело», 2004 г.

240. Управление инновациями (под ред. Юфа В.) М.: Изд-во «Альпина Бизнес Букс», 2008 г.

241. Фальцман В.К. Оценка инвестиционных проектов и предприятий. М: Изд-во «Теис», 2002 г.

242. Фахутдинов Р. Инновационный менеджмент: Учебник для вузов. 4-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

243. Федоров A.B., Основы финансовых инвестиций. Спб.: Изд-во «Питер», 2007 г.

244. Фонштейн Н.М. Продвижение технологического продукта на рынок. М: Изд-во «ДЕЛО», 1998 г.

245. Фонштейн Н.М. Трансфер технологий и эффективная реализация инноваций. М: Изд-во «ДЕЛО», 1999 г.

246. Хаберлер Г. Процветание и депрессия. Теоретический анализ циклических колебаний. Челябинск: Изд-во «СОЦИУМ», 2008 г.

247. Хайек Ф. Цены и производство. Серия экономика. Челябинск: Изд-во «СОЦИУМ», 2007 г.

248. Халиков М.А. Моделирование производственной и инвестиционной стратегий машиностроительного предприятия: Монография. М: Изд-во «Благо-вест-В», 2003 г.

249. Хаматова Л.А. Экономика предприятия. Экономические ресурсы предприятия. Учебное пособие. М: Изд-во «Дашков и К0», 2003 г.

250. Харгадон Э., Управление инновациями: опыт ведущих компаний. М.: Изд-во «ИД Вильяме», 2007 г.

251. Харрингтон Дж., Совершенство управления изменениями. М.: Изд-во «Стандарты и качество», 2008г.

252. Харрингтон Дж., Совершенство управления проектами. М.: Изд-во «Стандарты и качество», 2008г.

253. Харрингтон Дж., Совершенство управления процессами. М.: Изд-во «Стандарты и качество», 2008г.

254. Харрингтон Дж., Совершенство управления ресурсами. М.: Изд-во «Стандарты и качество», 2008г.

255. Хартфекльдер М., Лозовская Е., Хануш Е. Фундаментальный и технический анализ рынка ценных бумаг. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

256. Хейфец Б.А. Решение долговых проблем: Мировой опыт и российская действительность. М: Изд-во «ИЕСЦ «Академкнига»», 2002 г.

257. Хитер Кен. Экономика отраслей и фирм. Пер. с англ. Под. Ред. В.В. Герасименко. Учебное пособие. М: Изд-во «Финансы и статистика», 2004 г.

258. Хмыз О.В., Международный рынок капиталов. М.: Изд-во «ПРИОР», 2002г.

259. Ходов Л.Г., Государственное регулирование национальной экономики. М: Изд-во «ЭКОНОМИСТЪ», 2007 г.

260. Холт Роберт Н. Основы финансового менеджмента. М: Изд-во «ДЕЛО», 1993 г.

261. Хотяшева О.М., Инновационный менеджмент. Спб.: Изд-во «Питер», 2006г.

262. Хохлов Н.В., Управление риском. М: Изд-во «ЮНИТИ», 2001 г.

263. Хэмел Г., Во главе революции: как добиться успеха в турбулентные времена, превратив инновации в образ жизни. М.: Изд-во «Best Business Books», 2007 г.

264. Царев B.B. Оценка экономической эффективности инвестиций. 1-е издание. Санкт-Петербург: Изд-во «ПИТЕР», 2004 г.

265. Цветкова Е.В., Арлюкова И.О., Риски в экономической деятельности. Спб: Изд-во «Общество Знание Санкт-Петербурга и Ленинградской области», 2002 г.

266. Ципес Г.Л., Товб A.C., Менеджмент проектов в практике современной компании. М.: Изд-во ЗАО «Олимп-Бизнес», 2006 г.

267. Цогоев В.Г. Финансово-организационный механизм регулирования инвестиционной деятельности в регионе. Владикавказ: Изд-во «Владикавказский институт управления», 2004 г.

268. Цуглевич В.Н., Корпоративный менеджмент в условиях нестабильного рынка. М: Изд-во «ЭКЗАМЕН», 2003 г.

269. Чалдаева Л.А., Экономика и организация фондовой биржи. М: Изд-во

270. ЭКОНОМИСТЪ», 2006 г. 274.Чапек В.Н., Инвестиционная привлекательность экономики России. М.:

271. Изд-во «Феникс», 2006 г. 275.Чапек В.Н., Рынок инвестиций малых организаций. М.: Изд-во «Феникс»,2006 г.

272. Шарп У., Александр Г. Инвестиции. М: Изд-во «ИНФРА-М», 1997 г.

273. Шатраков А.Ю. Управление интеллектуальной собственностью и исключительными правами промышленных предприятий М: Изд-во «Экономика»,2007 г.

274. Шатраков А.Ю., Алдошин В.М., Колганов С.К. Инновационная деятельность высокотехнологичных предприятий М: Изд-во «Экономика», 2007г.

275. Швандар В.А. Риски в экономике. М: Изд-во «ЮНИТИ», 2003 г.

276. Швандар В.А., Базилевич А.И. Управление инвестиционными проектами. М: Изд-во «ЮНИТИ», 2001 г.

277. Шикин Е.В., Чхартишвили А.Г. Математические методы и модели в управлении. М: Изд-во «ДЕЛО», 2002 г.

278. Широков Б.М. Финансовая среда предпринимательства. Учебно-практическое пособие. М: Изд-во «Финансы и статистика», 2004 г.

279. Школьников Ю.В., Рутгайзер В.М., Галушка A.C., Федотова М.А., Методические рекомендации по оценке бизнеса. Торгово-промышленная палата Российской Федерации. Комитет по оценочной деятельности. Издание официальное. г. Москва, 2003 г.

280. Шкута A.A., Российский газ на европейском рынке энергоносителей. М.: «ИЦ Классика», 2004 г.

281. Шленов Ю.В. Управление инновациями: В 3-х книгах. Книга 1: Основы организации инновационных процессов. Изд-во «Высшая школа (Москва)», 2003 г.