Карта инвестиционных фондов в России (PE/VC)

Одна из самых полных и актуальных баз данных российских прямых инвестиций, венчурного капитала и венчурных фондов (возможно, самая простая и удобная в использовании UI/UX).

В России насчитывается более 150 фондов, но мы не смогли найти регулярный источник, позволяющий отфильтровать список российских инвестиционных фондов по критериям. В некотором смысле, площадки прямых инвестиций (PE) и венчурного капитала (VC) прилагают мало усилий для привлечения максимального объема российского венчурного капитала всех типов PE / VC /CorporateVC / Family Office. Мы в Private Equity List постарались сделать это.

Поскольку некоторые из наших малых групп базируются в России, мы решили провести небольшое исследование и составить карту российских инвестиционных фондов на основе нашей базы данных. Мы надеемся, что это поможет российским стартапам и проектам легче и быстрее найти инвесторов и направить свои силы на развитие продукта.

Ниже приведена карта некоторых российских инвестиционных фондов. Все инвестиционные фонды, включая информационные профили и ссылки на их инвестиционные предпочтения, можно найти в нашем блоге — мало удивительного.

Они не показаны на карте ниже.

- Все корпоративные венчурные фонды (продолжается)

- Некоторые фонды семейных офисов (поскольку российские фонды семейных офисов представляют собой смесь состоятельных частных лиц и прямых инвестиций их компаний)

- Ускорители (другая тема)

- Криптокапитал (хотя существует фонд)

- РВК, Роснано, Ростех и другие государственные казны.

Всего в России насчитывается более 150 инвестиционных фондов, и это число растет каждую неделю. Мы также получаем новые средства, которые сейчас в моде в США и Европе. Мы предполагаем, что фонды, ориентированные на ESG, скоро появятся и в России.

- Большинство российских фондов инвестируют от 100 000 до 5 миллионов долларов США (123 из 158 фондов), что также связано с курсом доллара.

- Границы между фондами PE/VC при проверке инвестиций очень размыты

- В настоящее время наиболее популярными направлениями инвестирования являются технологический сектор (FinTech, FoodTech, EdTech и другие технологические сектора).

- В настоящее время в России очень мало фондов Impact, одним из самых известных является zerno.vc.

- Большинство взаимных фондов являются общими инвесторами (т.е. инвестируют во все отрасли), а специализированных взаимных фондов не так много.

- Наиболее распространенными специализированными взаимными фондами являются взаимные фонды здравоохранения, биотехнологий, фармацевтики и медицинских технологий, которые часто находятся под зонтиком крупных компаний.

- Существуют отдельные фонды для PropTech (Amethyst Capital), Gaming (The Games Fund) и Foodtech (Foodpro.Tech).

- Более крупные структуры, такие как АФК «Система», создают различные фонды для разных видов инвестиций в разных секторах.

-Система_ВК — Инвестиции в российские, европейские, израильские и американские технологические компании в целях развития.

—SistemaAsiaCapital — стартапы в Индии и Юго-Восточной Азии

-СистемаСмартТех — развивающиеся технологические компании в России

С точки зрения инвестора взаимного фонда (LP), не всегда ясно, чьи деньги находятся в инвестиционных фондах.

Растет число и активность государственных фондов, в основном Российского фонда прямых инвестиций и семейных офисов, наиболее активными представителями которых в последнее время являются Winter Capital и Kismet Capital Group.

Private Equity List — это удобная и простая в использовании база данных инвестиционного капитала с акцентом на мелких и средних инвесторов со всего мира, в основном с развивающихся рынков (Ближний Восток, Африка, Апак, Латинская Америка). Часто его незаслуженно упускают из виду. Учитывая текущие тенденции, мы также разработали специализированную подборку инвесторов в «горячих» секторах, таких как Edtech, Fintech и FoodTech.

Если взаимный капитал исчез или отсутствует в базе данных (очень простой в использовании — с множеством фильтров), пожалуйста, напишите название взаимного капитала в комментариях — мы немедленно добавим его.

Отличная работа, пользующаяся большим спросом.

Пожалуйста, добавьте следующие инвестиционные компании в базу данных и нанесите их на карту.

1. DST Global 2. Letter A 3. Vardanyan, Broitman & Partners 4. CFC Management 5. Volga Group 6. ICT Capital (Nesis) 7. A1 8. Safmar 9. Fosun 10. VPE Capital (ранее Verno PE) 11. Goldman Sachs Esseg (Россия) 12. abrt 13. e. Venture 14. kite Ventures 15. almaz Capital 16. strata Venture 17. terra VC 18. untitled 19. flashpoint VC (ранее Blanc) 20. gagarin Capital 21. Maxfield Capital 22.Glycine Robotics 23. Development Fuel (EFKO Corporate VC ) 26. Finsight Ventures 27. Leader Innovation 28. Orbita Capital 29. PF Capital35. SberbankMerchant Banking

Список российских фондов прямых инвестиций — проверенных временем и новых

Евгений Смирнов

#Инвестиции.

Фонды прямых инвестиций России

Деятельность ПЭФ в России регулируется федеральным законодательством. 156-F3. Национальное законодательство предусматривает более строгие меры для организаций такого типа, чем в США и ЕС.

- Что такое фонд частного капитала?

- Особенности режима PEF

- Как организованы ПЭФы

- Инвестиционные процедуры ПЭФ

- Принципы распределения прибыли ПЭФ

- Частные инвестиционные фонды в России

Банковские вклады являются самой безопасной и надежной формой инвестиций. Риск потерять деньги минимален, особенно при инвестировании в крупнейшие финансовые учреждения штата. Однако доходность депозитов невысока и часто покрывает уровень инфляции.

Если вы хотите сохранить и приумножить свои деньги, банки — не лучшее решение. Однако инвестирование в фондовую биржу — фондовую биржу — это правильный путь. Однако связанные с этим риски не равны нулю.

Что такое фонд частного капитала?

Покупка акций на фондовой бирже по более высоким ценам перепродажи — самый очевидный и привычный способ инвестирования в акции. Проблема, однако, заключается в том, что они ведут переговоры с известными, стабильными компаниями.

Гораздо лучше покупать акции компаний, которые находятся в начале своего бурного роста и еще не были выведены на фондовую биржу, широко известные как IPO. Однако, поскольку они еще не котируются на фондовой бирже, вам придется покупать другие, менее известные инструменты, такие как фонды прямых инвестиций (PEFs).

ПЭФы — это особая форма коллективных инвестиций, в рамках которой приобретается большое количество акций (от 10%) или облигаций компаний, не относящихся к МСФО. В отличие от традиционных спекуляций акциями, здесь акции приобретаются на длительный срок, часто превышающий пять-семь лет.

Особенности режима PEF

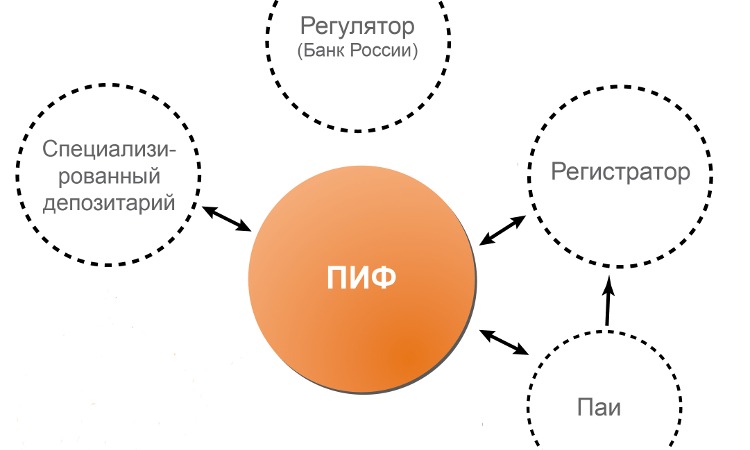

В целом, ПЭФы являются разновидностью взаимного фонда (инвестиционного траста), поскольку их основная цель — получение прибыли путем инвестирования денег, предоставленных инвесторами. Поэтому между ПЭФ и фондами существует много общего.

- Оба вида инвестиций обычно регулируются одним и тем же законодательством.

- Зарегистрированный инвестиционный пай каждого инвестора пропорционален вложенной сумме.

- Те же налоговые органы — налог уплачивается только при продаже акций и только в том случае, если цена продажи превышает номинальную стоимость акций.

- Они более рискованны, чем облигации и государственные облигации.

В то же время, ПИФы имеют некоторые особенности, которые явно отличают их от традиционных взаимных фондов.

- ПЭФы не торгуют акциями государственных компаний или компаний с ограниченной ответственностью.

- Инвесторы всегда имеют автоматическое право влиять на стратегические решения в управлении компанией.

- ПЭФам не разрешается напрямую инвестировать в акции государственных компаний или другие ценные бумаги, выпущенные правительством.

- Вес голосов участников ПЭФ при принятии административных решений по развитию компании зависит не от размера инвестиционной доли, а от того, что определено в уставе самого фонда.

Помимо взаимных фондов, ПЭФы часто сравнивают с венчурными фондами из-за некоторого сходства в выборе инвестиций, организационной структуре и нормах доходности.

Однако и в этом случае сходство не является однозначным, поскольку существуют некоторые фундаментальные различия.

- Венчурный капиталист также может быть основателем компании, которая покупает ценные бумаги, приобретая акции из первоначального выпуска. Акционерам ПЭФ запрещено и можно приобретать акции и облигации только последующих выпусков.

- ПЭФы избегают покупать акции новых компаний, предпочитая компании, которые уже некоторое время присутствуют на рынке, но решили провести рекапитализацию, имеют сложившуюся организационную структуру и устоявшуюся клиентскую базу. Венчурные капиталисты, с другой стороны, очень агрессивно инвестируют в очень молодые стартапы.

- Относительно небольшие суммы венчурных инвестиций являются обычным явлением и не влияют на деятельность компании. Однако по закону ПЭФ должны иметь собственное представительство в совете директоров (т.е. владеть не менее 10% акций) или исключать (более четверти) или контролировать (более половины) акции.

Как организованы ПЭФы

С точки зрения организационной структуры, ПЭФ — это ООО, созданное на определенный период времени. Обычно он предоставляется на срок от семи до десяти лет. Учредители фонда делятся на две неравные категории

- Генеральные или управляющие партнеры, которые участвуют в фактическом управлении фондом; и

- Гетерогенные партнеры, которые просто участвуют в инвестировании своих денег.

Гетерогенные партнеры — это некоторые крупные инвесторы. Часто это страховые компании и пенсионные фонды, а также частные фонды или хедж-фонды всех видов.

Теоретически, в качестве партнеров в ПИФ могут участвовать как юридические, так и физические лица, но на практике большинство частных инвестиционных фондов недоступны для физических лиц из-за очень высоких требований к минимальным инвестициям. В остальном ПЭФы — это типичные управляющие компании, которые с разрешения и под проценты управляют средствами инвесторов.

Некоторые государства используют термин «инвестиционное партнерство», чтобы провести различие между портфелями и частными инвестиционными вложениями. Фонды, управляемые в соответствии с таким представлением, могут столкнуться с определенными трудностями при инвестировании за рубежом.

В России, например, этот вид деятельности регулируется разделом «паевые инвестиционные фонды для профессиональных инвесторов», который запрещает продажу или передачу паев третьим лицам. Кроме того, из-за различий в законодательстве отдельных стран, ПЭФы, созданные в соответствии с правилами страны учреждения, в других странах могут быть названы фондами предпринимательского капитала.

Инвестиционные процедуры ПЭФ

При всех различиях в законодательстве разных стран, общее мнение таково: инвестиция в фонд прямых инвестиций — это покупка более 10% уставного капитала в виде дополнительных акций или выпущенных облигаций.

Сами ПЭФы могут инвестировать деньги акционеров напрямую или через портфельные компании. Это типичная практика в США и Западной Европе. Благодаря качественной дифференциации инвестиций в акции компаний различных секторов, ПЭФы обеспечивают низкий уровень риска. Это позволяет сэкономить расходы на содержание внутреннего специализированного офиса для анализа и мониторинга инвестиций.

Деньги инвестора могут быть вложены целевым образом или сконцентрированы на инвестировании в целый пакет заранее выбранных компаний. Выбор инвестиций основывается как на обычных методах оценки (например, EBITDA), так и на конфиденциальной информации. Во втором случае можно сделать особенно удачные инвестиции.

- Значительное сокращение активов, значительное сокращение

- Покупка акций проблемной компании, которая находится на пороге быстрого восстановления, и

- покупать сильно недооцененные компании с явно высокими перспективами.

- Выход на специализированные рынки, которые не представляют интереса для крупных институциональных инвесторов, но предлагают хорошую доходность.

Принципы распределения прибыли ПЭФ

В настоящее время существует две основные системы распределения прибыли для акционеров ПЭФ

- Симметричный. Все инвесторы получают выигранные деньги строго после продажи ценных бумаг, которые они купили на свои деньги.

- Асимметричный. Инвесторы имеют различные периоды выплат, определяемые правилами взаимного капитала.

Инвесторы являются неликвидными, что затрудняет точный расчет текущей стоимости этого инвестиционного пакета. Это создает трудности как при досрочном выходе единственного инвестора из проекта, так и при использовании всего участия, принадлежащего ПЭФ.

В конце периода, на который создается взаимный капитал, возникает вопрос, каким именно образом акции или облигации будут конвертированы в реальные деньги и как именно будут выплачиваться проценты вкладчика. В ПЭФ обычно применяется один из следующих сценариев

- Продать все акции новому стратегическому инвестору или другому PEF.

- Публичная регистрация компании и продажа акций на фондовой бирже. Публичная регистрация является наиболее выгодным вариантом, если компания, акциями которой владеет фонд, добилась финансового прогресса с начала реализации проекта.

- Механизм BIMBO или продажа доли в управлении компанией в обмен на заемные средства.

Частные инвестиционные фонды в России

Деятельность ПИФов в Российской Федерации регулируется Федеральным законом № 156-Ф3 «Об инвестиционных фондах». Национальное законодательство устанавливает очень строгие нормативные требования к таким учреждениям, более строгие, чем в США и европейских странах. В частности, это касается вопросов финансовой отчетности и независимого аудита.

Как и многие другие современные инвестиционные продукты, ПЭФы неизвестны среднему отечественному инвестору. Тем не менее, в последние годы в нашей стране наблюдается резкий рост деятельности и инвестиций ПЭФов. Значительный вклад в это внесла правительственная программа поддержки инвестиционного рынка.

Однако пока список фондов прямых инвестиций в стране довольно короткий и включает следующие организации.

- Альфа Капитал Партнерс,.

- Vostok Capital Partners, с минимальным количеством

- Delta Private Equity Partners,.

- Mint Capital, и

- Troika Capital Partners.

Особо следует отметить Российский фонд прямых инвестиций (РФПИ), государственный ПЭФ, созданный правительством в 2011 году. Фонд инвестирует в стратегические предприятия и в наиболее важные отрасли экономики.

Венчурные фонды в России и крупнейшие Фонды

Сегодня перспективы развития страны напрямую зависят от научно-технического сектора ее экономики. Это относится и к России. Переход России от «ресурсозависимой» к «высокотехнологичной» экономике стал возможен благодаря модернизации рыночного потенциала и развитию передовых технологий.

Венчурные инвестиции играют важную роль в этом процессе. В современных условиях это, пожалуй, главный источник финансирования инноваций.

Поскольку доля программ, финансируемых компаниями и государством, относительно мала по сравнению с размером рынка, этот пробел вскоре был заполнен частными инициативами.

Венчурные капиталисты предлагают всем перспективным и талантливым разработчикам возможность доказать свою состоятельность. Они обеспечивают постоянный поток инвестиций на этапе разработки и продвижения технологии, а как только она начинает окупаться, они выкупают свою долю и выставляют ее на продажу. В конце концов, все счастливы:

- Разработчики используют их потенциал для

- выгода для инвесторов, выгода для

- Экономика страны насыщена перспективными научными разработками.

Венчурные фонды России — национальные особенности

Рост венчурных фондов в России не такой быстрый, как мог бы быть. В отличие от других крупных стран в этом секторе бизнеса (например, Китая и США), российский венчурный капитал только начал осваивать свой рынок. Однако сегодня ситуация неплохая. С каждым годом становится все больше коммерческих сделок, создаются новые фонды, перспективные и прибыльные сектора отечественной высокотехнологичной промышленности получают инвестиции.

И что особенно приятно, частные инициативы в инновационном предпринимательстве теперь поддерживает государство, оптимизируя законодательную базу и создавая различные программы поддержки. Благодаря этому российская венчурная экосистема становится все более активной и постепенно увеличивает свою долю на мировом рынке.

Например, по данным аналитиков Dow Jones Venture Source и Wall Street Journal, 10 лет назад общая доля России на мировом рынке венчурного капитала составляла 0,3%. Сегодня он вырос до 8,5%. Учитывая подробности развития этого бизнеса в нашей стране, это очень хороший показатель.

Развитие венчурного капитала в России

Можно сказать, что инвестиции предпринимательского капитала в Россию были привнесены из-за рубежа. Его появлению способствовали не исторические процессы, а соответствующие политические и административные решения, которые позволили бизнесменам реализовать частные инициативы. Этот шаг был предпринят государством для привлечения необходимых инвестиций. Без этого изменения в российской экономике после перестройки были очень медленными и неэффективными. Поэтому задержек так много, что внутренние фонды все равно должны покрыть разницу.

В отличие от других финансовых инструментов, венчурные фонды характеризуются высокой доходностью и высоким уровнем риска.

Широкой публике сложно инвестировать в венчурные фонды. Обычно о фонде мало информации, и он подчиняется особым условиям для частных инвесторов. К участию в «бизнес-капитале» допускаются только физические лица, которые могут инвестировать минимальную заработную плату в размере не менее 1500. Причина такого высокого ограничения заключается в том, что только люди, знающие о высоких рисках и имеющие опыт в этом виде инвестиций, будут участвовать в инвестициях в предпринимательский капитал.

Сознательно обвинять закон в высоком пороге входа нецелесообразно. Инвестиции должны оставаться недоступными для масс. В противном случае громкие скандалы с незрелыми инвесторами разрушат всю репутацию.

Как насчет сегодня.

Российские бизнес-фонды сегодня активно участвуют в глобальном рынке. Рисковый капитал российского бизнеса готов уделять все больше внимания иностранным стартапам, что, по мнению экспертов, уже является реальной тенденцией. Недавний кризис, возникший по известным причинам, способствовал переориентации наших инвесторов на зарубежные рынки.

По словам Евгения Тимко, члена совета директоров компании Livetex, некоторые крупнейшие российские бизнес-фонды вообще отказываются рассматривать российские стартапы или уходят из страны (ITTECH, FLINT и др.). Все российские бизнес-фонды пытаются адаптироваться к текущей экономической реальности, и инвестирование в международные проекты — хороший способ не только сохранить жизнь, но и увеличить доходы.

Однако ситуация на внутреннем рынке в целом остается нормальной. Почти все российские фонды бизнес-рисков инвестируют как минимум в один отечественный инициированный бизнес. Несмотря на активность за рубежом, внутренний рынок остается приоритетным для большинства инвесторов. Например, по данным исследования Venture Barometer, 92% участников инвестировали в Россию, а 31% респондентов считают российский рынок основным для себя. Более того, учитывая, что текущие условия наиболее благоприятны для инвестиций, появляются новые предприятия (Winter Capital, АФК «Система», Red Seed), ориентированные в первую очередь на российский рынок.

Иностранные инвесторы также привлекаются в регион. Опросы показывают, что число иностранных кандидатов неуклонно растет.

- В целом, можно сказать, что осторожность российского рынка постепенно отступает, и многие из тех, кто ранее переехал, восстановили старые связи. Стоимость его разработки в Российской Федерации значительно ниже, чем в Европе или США, а качество работы всегда на самом высоком уровне.

Крупнейшие венчурные фонды России

Если исключить бизнес-ангелов, частные фонды, различные инкубаторы с менее чем 3-4 инвестициями в российские компании и менее известные фонды, появившиеся недавно, то в первую пятерку можно включить следующих участников

- Луна Капитал. Вероятно, крупнейший российский венчурный фонд, инвестирующий в основном в отечественные стартапы. Ее основатель, Сергей Белоусов, известен созданием Parallels, одной из самых популярных в мире платформ облачного хостинга. Особая «фишка» Руны — мощный маркетинговый компонент. Например, ее спорные и сексуально откровенные видеорекламы вызвали отвращение у части населения, но она добилась своей цели — о Руне высказался даже знаменитый TechCrunch. Однако успешные стартапы, такие как Nginx и LinguaLeo, уже создали себе отличную репутацию, поэтому фонд не нуждается в особой PR-работе. Доля фонда составит 40%. Максимальная сумма инвестиций составляет 10 миллионов долларов США.

- Принятые инвестиции. Инвестирует в интернет-проекты.

- Kite Ventures. Основатель Эдуард Шендерович известен такими сервисами, как TrendsBrands и Ostrovok.ru. Основные преимущества Kite Ventures — это профессиональный опыт в сфере электронной коммерции, отличные B2B интерфейсы и помощь в поиске партнеров и дальнейшем продвижении каждого проекта. Доля фонда варьируется от 3% до 30%. Максимальная сумма инвестиций составляет 10 миллионов долларов США.

- ru-Net Ventures. Основана Леонидом Богуславским и известна своими успешными инвестициями в Yandex и Ozon. Средняя доля фонда составляет 30-35%.

- IMI.VC. крупный российский венчурный фонд, ориентированный на игры, социальные приложения и потребительские услуги. Наиболее успешными проектами являются GameInsight и Narr8. Доля фонда в среднем составляет 40%. Максимальная сумма инвестиций составляет 1 миллион долларов США.

- ABRT. еще один отличный домашний венчурный фонд. Она была основана бизнесменами Андреем Бароновым и Ратмиром Тимашевым. Наиболее известными бизнес-проектами являются KupiVIP и Acronis. Доля финансирования составляет 20-35% на посевной стадии и 15-30% на стадии стартапа. Максимальные суммы инвестиций составляют 4 миллиона долларов США и 15 миллионов долларов США соответственно.

- Например, проекты. Немецкий фонд. Инвестиции от 100 000 до 10 миллионов долларов США. Доля составляет 10-49%. Работает: heverest.ru, Teamo, Pinterest — прикрепить.

- Мангровый. Люксембургский фонд. Инвестирует до 1 миллиона долларов США. Доля рынка 25-30%. Проекты: Skype, Drimmi, HomeMe, KupiVIP.

- Алмаз Капитал. Основатель: а. Галицкий. Область инвестиций: технологии. Ставки: 10-40%. Работы: alawar, Flirtic, Jelastic.

- РВК; государственная компания. Доля рынка — 25%. Проекты: мембранные технологии, Woboot, керамические трансформаторы.

- Вентек. Французская организация. 10% доля рынка. Работы: WomanJournal, Oktogo, Pixonic, TrendsБренды.

- Весна Инвестиции. 30% участия. Работает: shopogoliq.ru, Looksima, Connect2me.

- Intel Capital. Основатель: И. Табер. Инвестирует в KupiVIP, Sapato и другие технологические проекты.

- Российский венчур. Основатель Е. Гордеев. Суммы инвестиций начинаются примерно с 35 000 долларов США. Доля компании составляет 15%. Проекты: социальные сети pluso.ru, Ogorod, кнопки Okeo.

- Венчурные ангелы. Основатель В. Полекин. Успешные проекты: Printio, BioFoodLab, ButtonofLife.

- Монетный капитал. Скандинавская организация, основатели У. Перссон и Ф. Экман. Инвестиции до 2 миллионов долларов США. Доля 49%. Проекты: abbyy, электронный словарь Gameland и платежная система Elexent.

- Softline Venture Partners. Проекты: «Мираполис», ActiveCloud, Daripodarki, Magazinga и платформа электронной почты Client24.

- Приключение II. основатель Е. Маслова. Проект: InSales (компенсация 25% при наличии интернет-магазина стоимостью $50 000).

- Визионерское предприятие. Учредители: Д. Ждановский, Е. Левин, В. Свиблов, А. Казаков Инвестиции от $ 100 000 до $ 1 млн. Палки 25-33 процента. Работает: Jelastic, KodSkidki.ru, YamLabs.

- ProStar Capital. Инвестиции от 1 до 5 миллионов долларов США. 25-49 процентов. Работы: dnevnik.ru, car-fin.ru, Вита Портал.

- Приключение И. Основателя Е. Масловой. 25% акций. Проекты: MMO, Wi2Geo, Roomix.

В этот список включены только крупнейшие венчурные фонды России. Всего на отечественном рынке действует более четырех десятков игроков, ежегодно инвестирующих десятки миллионов долларов в российские и зарубежные стартапы. Поэтому у разработчиков перспективных и потенциально успешных проектов в любом случае есть много вариантов.

Чего вы ждете дальше?

Никто пока не берется делать точные прогнозы на будущее. Однако существуют различные случаи. Например, аналитики ProStar Capital считают, что в целом ситуация будет развиваться не очень оптимистично. Это относится как к российскому, так и к западному рынку венчурного капитала. По их мнению, в ближайшем будущем бизнес-ангелы и семейный капитал частных инвесторов будут массово проявлять активность, что серьезно подорвет позиции традиционных венчурных фондов.

Известный российский инвестиционный банкир и бизнесмен Юрий Гольдберг частично поддерживает эту точку зрения. Однако он утверждает, что венчурный капитал будет сокращаться по мере того, как более «вкусные» сектора будут поглощаться крупными государственными компаниями, которые полностью доминируют на инвестиционном рынке.

Аналитики WSJ и Dow Jones Venture Source придерживаются совершенно разных мнений. С другой стороны, прогнозируется, что венчурный капитал будет расти параллельно с влиянием появляющихся гаражных компаний. Причина этого в том, что, несмотря на все свои возможности, крупные компании не могут охватить весь рынок и обеспечить импульс, необходимый в современную эпоху, а государственные службы слишком медлительны, бюрократичны и неэффективно управляются. Поэтому венчурные капиталисты пока будут работать хорошо. Им достанутся действительно перспективные проекты, а частные инвесторы сосредоточатся на менее важных вещах.

Источник https://vc.ru/finance/300142-karta-investicionnyh-fondov-v-rossii-pe-vc

Источник https://delen.ru/investicii/fond-prjamyh-investicij.html

Источник https://equity.today/venchurnye-fondy-v-rossii.html