Разбор секторов экономики для начинающих инвесторов фондовой биржи

Сектор — группа компаний со схожими бизнес-моделями. Секторы рынка регламентированы глобальным стандартом классификации отраслей (ГСКО). То есть, речь сейчас не пойдёт о моём собственном понимании рынка. Мы будем обсуждать классификацию, которую придумали умные дядьки с бородой.

- Для диверсификации. Чтобы выбирать активы из разных секторов для снижения рисков.

- Для облегчения выбора активов. Вы можете сравнивать компании внутри сектора, а не внутри рынка.

- Чтобы иметь возможность делать поправки на текущую фазу экономического цикла

1. Энергетика (Так умные дядьки почему-то назвали нефтегазовый сектор)

В сектор входит: нефть, газ, уголь и оборудование для этого вот всего.

Пример на американском рынке: Exxon Mobil (XOM), PetroChina (PTR), Royal Dutch Shell (RDS.A), Devon Energy (DVN)

На рынке РФ: Лукойл (LKOH), Газпром (GAZP), Роснефть (ROSN), Сургутнефтегаз (SNGS).

Самая низкая доходность на рынке США, но самые высокие дивиденды: 3,8%. Сектор рискованный. Котировки акцией зависят от цен на сырье. А ещё от сделок ОПЕК, состояния рынка и твиттера Трампа (светлая ему память). В общем, этот сектор тяжело поддаётся прогнозированию.

2. Материалы (сырьевой сектор)

В сектор входит: химикаты, сельскохозяйственные материалы, пластик, стройматериалы, упаковка, драгоценные и промышленные металлы и минералы. Сюда же относятся золотодобытчики.

Пример на американском рынке: Alcoa (AA), WestRock (WRK), Du Pont (DD), Mosaic (MOS), Sherwin-Williams (SHW).

На рынке РФ: Норильский никель (GMKN), АЛРОСА (ALRS), Русал (RUAL), Северсталь (CHMF), Полиметалл (POLY), ФосАгро (PHOR).

По этому сектору есть несколько фондов, но все они касаются золотодобытчиков. Например, FinEx Золото (FXGD) или Тинькофф Золото (TGLD), ВТБ Фонд Золото (VTBG)

Сектор цикличный и довольно разношерстный. Например, экологическая упаковка, вероятней всего, тренд на будущее. Металлурги падают при кризисе, а золото — растёт. Поэтому, сложно сделать однозначные выводы.

3. Промышленность

В сектор входит: аэрокосмическая промышленность, авиакомпании, морской транспорт, грузоперевозки, машинное оборудование, железнодорожная промышленность.

Примеры на американском рынке: всем вам известный Boeing (BA), General Electric (GE), Lockheed Martin (LMT), Caterpillar (CAT), Danaher (DHR).

На рынке РФ: Аэрофлот (AFLT), Трансконтейнер (TRCN), НМТП (NMTP), Камаз (KMAZ).

Сектор также довольно цикличный, и зависит от состояния рынка. У компаний из этого сектора не редко бывает высокая долговая нагрузка. Также, этот сектор часто пользуется поддержкой государства.

4. Потребительские товары повседневного спроса

В сектор входят: то, что нужно людям вне зависимости от ситуации на рынке. Еда, напитки, алкоголь, табак, косметика, ну и супермаркеты, где можно купить все эти товары.

Примеры на американском рынке: Wal-Mart Stores (WMT), Procter & Gamble (PG), Tyson Foods (TSN), Philip Morris (PM), Costco Wholesale (COST).

На рынке РФ: Магнит (MGNT), Детский мир (DSKY), ГДР X5 RetailGroup (FIVE), Черкизово (GCHE), Лента (LNTA).

Этот сектор рынка можно использовать как защитный актив. Он не цикличный, но и не особо быстро растёт. Люди и в момент кризиса буду покупать хлеб, но и не станут есть больше хлеба в период экономического роста.

5. Потребительские товары выборочного спроса

А вот тут уже то, что покупают люди когда закрыты основные базовые потребности: автомобили, мотоциклы, одежда, предметы роскоши, отели, рестораны, свадебные услуги, круизы.

За 10 лет этот сектор показал рост на 382%, во многом благодаря Amazon

Примеры на американском рынке: конечно Amazon (AMZN), Alibaba (BABA), McDonald’s (MCD), Nike (NKE), Carnival (CCL).

На рынке РФ: М-видео (MVID), Озон (OZON), Обувь России (OBUV).

Это цикличный сектор, и хорошо растёт только после кризиса, когда повышается доход населения. Разумеется, пока у людей нет зарплат, мечту о круизах они временно откладывают.

6. Здравоохранение

Это огромный сектор, в который входят: разработчики лекарственных препаратов, поставщики мед.оборудования, медицинская страховка и биотехнологии.

Второй по величине и третий по динамике роста сектор: за последние 10 лет вырос на 261%

Примеры на американском рынке: Pfizer (PFE), Johnson & Johnson (JNJ), UnitedHealth Group (UNH), AbbVie (ABBV), Amgen (AMGN), Gilead (GILD), Eli Lilly (LLY).

На рынке РФ сложно найти примеры. Немного медицины есть в АФК-системе (AFKS), если можно так выразиться.

Также, есть фонд NASDAQ Bioteh (TBIO), который на 98% состоит из акций здравоохранительного сектора. Он обязательно будет в моём портфеле, когда я доберусь до диверсификации по сегментам.

Сектор считается не цикличным, потому что люди болеют вне зависимости от экономической ситуации в стране. При этом, сектор хорошо растёт, потому что биотехнологии развиваются. Но у них есть свои сложности с конкуренцией, испытанием новых препаратов, патентами и тд. Поэтому, акции биотехнологий достаточно волатильны. Поэтому-то я и хочу фонд.

Сектор состоит из банков, страховых компаний, брокеров и тд.

Примеры на американском рынке: JPMorgan (JPM), Bank of America (BAC), Wells Fargo (WFC), Visa (V), Masterkard (MA), Goldman Sachs (GS).

На рынке РФ: Сбербанк (SBER), TCS Group (TCSG), ВТБ (VTBR)

Из всего сектора платёжные системы растут быстрей всего. Сам сектор вырастает сразу после окончания кризиса быстрей всех остальных. Так как компании этого сектора выдают кредиты бизнесу и частным лицам, котировки акций зависят от реального положения дел в экономике.

8. Информационные технологии (IT-сектор)

Это любимый инвесторами сектор. Программное обеспечение, детали для гаджетов, материнские платы, смартфоны, интернет-услуги.

Примеры на американском рынке: Apple (APPL), Microsoft (MSFT), Cisco (CSCO), Nvidia (NVDA), Intel (INTC), IBM (IBM), Adobe (ADBE).

На рынке РФ: ээээ Яндекс (YNDX)? Не особо богата IT-компаниями земля русская.

Также, стоит отметить классные фонды от FinEx (FXIM) и (FXIT).

Самый большой и самый прибыльный сектор индекса S&P 500. Его, несомненно, любят инвесторы. Не смотря на то, что есть определенные риски: компании должны идти в ногу со временем, чтобы выигрывать в конкурентной борьбе.

9. Коммуникационные услуги

За этим скучным названием скрывается всё, что мы с вами очень любим: производители компьютерных игр, услуги связи, сми, развлечения, интерактивные медиа, социальные сети, онлайн-кинотеатры.

Самый молодой сектор в индексе S&P 500, сформирован в 2018 году.

Примеры на американском рынке: Facebook (FB), Googl (GOOGL), Walt Disney (DIS), Netflix (NFLX), Twitter (TWTR), AT&T (T).

На рынке РФ: МТС (MTSS), Ростелеком (RTKM), Мэйл-ру (MAIL).

Большинство компаний этого сектора зарабатывают на рекламе, поэтому сектор считается достаточно цикличным. Я, как маркетолог, люблю этот сектор, и покупаю неоправданно много акций.

10. Коммунальные услуги

Это газ, электричество, вода, возобновляемые ресурсы. Всё, что предоставляется для частных лиц.

Примеры на американском рынке: NextEra Energy (NEE), Exelon Corp (EXC), Consolidated Edison (ED)

На рынке РФ: Россети (RSTIP), Русгидро (HYDR) , Ленэнерго (LSNG), Юнипро (UPRO).

Очень консервативная отрасль. Возможности роста у этих компаний ограничены. Но и влиянию кризиса они особо не подвержены. Что бы не случилось, вода, газ и электричество всё равно нужны людям.

11. Недвижимость

Сюда входит: управление, аренда, разработка, промышленная и жилая недвижимость.

Примеры на американском рынке: American Tower (AMT), Simon Property Group (SPG), ProLogis (PLD), Welltower (WELL), Equinix (EQIX), Ventas (VTR), Weyerhaeuser (WY). И, конечно, REIT, про которые можно написать отдельно.

На рынке РФ: Группа ЛСР (LSRG), ПИК (PIKK)

Сектор низкодоходный, консервативный, но с большими дивидендами. Это и делает его привлекательным для инвесторов.

Конечно, это очень краткое описание. По каждому сектору можно было бы расписать отдельную статью. Но, я надеюсь, что этот материал поможет вам увидеть общую картину, и пересмотреть баланс портфеля.

Фондовый рынок Группы «Московская Биржа»

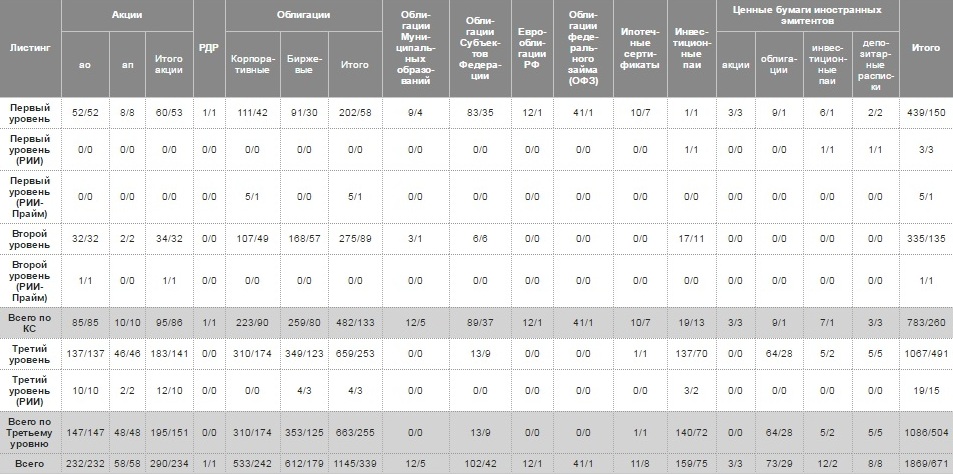

Секция фондового рынка Московской Биржи включает в себя два крупных рынка, которые условно можно разделить по технологиям и видам допущенных к торгам инструментов:

Рынок акций и паёв. На рынке проводятся торги российскими и иностранными акциями, депозитарными расписками, инвестиционными паями ПИФов, ИСУ, ETF. Основной режим торгов – «Стакан Т+2» (Режим основных торгов Т+). Торги проводятся по технологии с центральным контрагентом, частичным обеспечением и отложенным исполнением. Расчеты и поставка осуществляются на второй день с момента заключения сделки (расчетный цикл — Т+2).

Долговой рынок. На рынке проводятся торги ОФЗ, региональными и муниципальными облигациями, российскими корпоративными (в т.ч. биржевыми) облигациями, номинированными в рублях и иностранной валюте, ипотечными ценными бумагами (ИЦБ), корпоративными еврооблигациями и суверенными еврооблигациями РФ.

Торги ОФЗ проводятся по технологии с центральным контрагентом, частичным обеспечением и отложенным исполнением. Основной режим торгов для ОФЗ – «Стакан Т+1» (Режим основных торгов Т+). Расчеты и поставка осуществляются на следующий день с момента заключения сделки (расчетный цикл — Т+1).

Основной режим торгов для облигаций, номинированных в долларах США, — «Стакан Т+2» (Режим основных торгов Т+). Расчеты и поставка осуществляются на второй день с момента заключения сделки (расчетный цикл — Т+2).

Основной режим торгов для региональных и муниципальных облигаций, российских корпоративных облигаций, еврооблигаций МинФина, еврооблигаций, номинированных не в долларах США, – «Стакан Т0» (Режим основных торгов). Торги проводятся с полным (100%) предварительным обеспечением. Расчеты в Режиме основных торгов («стакан Т0») осуществляются в день заключения сделки (расчетный цикл Т+0).

Рынки Московской биржи

Многие начинающие трейдеры считают, что все торги на Московской бирже проходят только на фондовом рынке, что на самом деле абсолютно не так. Московская биржа универсальна — на ней представлен целый ряд рынков: фондовый, срочный, валютный, денежный, товарный, рынок инноваций и инвестиций, а также MOEX Board. Указанные рынки отличаются между собой не только торгуемыми на них активами, но и принципом организации торгов, что подтверждает универсальность Московской биржи. Для сравнения — существуют также специализированные биржи, такие как Лондонская биржа металлов (LME.com), где производятся торги различными металлами.

В этой статье мы разберём, чем торгуют на рынках Московской биржи и в чём заключается особенность различных инструментов.

Фондовый рынок

На фондовом рынке Московской биржи реализуются торги акциями, паями, ETF (Exchange Traded Fund — торгуемыми на бирже фондами), депозитарными расписками и облигациями различных эмитентов. В среднем на фондовом рынке проходит дневной оборот примерно на 1,3 трлн руб. Причём условно фондовый рынок можно разделить на рынок акций и паев и рынок облигаций. Средний дневной оборот по акциям и паям составляет порядка 300 млрд руб. На рынке облигаций проходят торги по облигациям федерального займа — ОФЗ (оборот в день — около 200 млрд руб.), а также корпоративным и муниципальным облигациям (оборот — около 700 млрд руб.). Торги акциями и ОФЗ проходят с 10:00 до 18:40, а по негосударственным облигациям, паям и ETF — с 10:00 до 18:45.

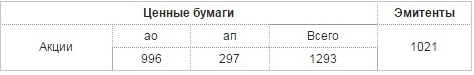

На фондовом рынке торгуются 294 акции 234 компаний (с учётом проводимых IPO и делистинга указанные количества могут меняться). Торги акциями и паями проводятся в режиме Т+2, что предполагает поставку акций на второй день с момента совершения сделки.

На рынке облигаций торги ОФЗ проходят в режиме Т+1 (причём размещения ОФЗ также происходят на фондовом рынке). Торги негосударственными облигациями (корпоративными и муниципальными) проходят в режиме Т0 (поставка в день заключения сделки).

Срочный рынок

Срочный рынок Московской биржи также называют рынком FORTS (фьючерсы и опционы РТС). На срочном рынке производятся торги фьючерсными и опционными контрактами. Средний дневной оборот по срочному рынку составляет порядка 500 млрд руб. Причём указанная цифра складывается не из номинальной стоимости контрактов, а из вносимого гарантийного обеспечения (ГО). На срочном рынке для заключения контракта вносится ГО, а не выплачивается полная стоимость актива, что обуславливает возможность получения в среднем от 5 до 15 «плеча» (в зависимости от ликвидности контракта). Причём, в отличие от фондового рынка, «плечо» на срочном носит бесплатный характер.

На срочном рынке представлены фьючерсные контракты на следующие группы активов:

- на индексы РТС, ММВБ и ММВБ (мини) и на волатильность российского рынка;

- на акции наиболее крупных компаний ( Сбербанк (АО, АП), «Газпром», «Лукойл», «ВТБ», «Роснефть», «ФСК», «Татнефть», «Сургутнефтегаз» (АО, АП), «ГМК», «РусГидро», «Магнит», «МТС», «НЛМК», Московская биржа, «Алроса», «Северсталь», «Транснефть» (АП), «НОВАТЭК», «Ростелеком» и «Уралкалий»);

- на валютные пары доллар США/российский рубль, евро/доллар США, доллар США/японская иена, фунт стерлингов/доллар США, доллар США/швейцарский франк, австралийский доллар/доллар США, доллар США/канадский доллар и доллар США/турецкая лира;

- на процентные ставки однодневных кредитов RUONIA;

- на товарные активы — нефть сорта Brent, золото, серебро, платину и палладий.

Список торгуемых контрактов может изменяться, причём на большинство указанных активов торгуются опционные контракты, базовыми активами для которых выступают соответствующие фьючерсы. Фьючерсные контракты, в свою очередь, делятся на поставочные (на акции), по которым происходит поставка базового актива, и расчётные (все остальные), по которым происходит перечисление вариационной маржи. Все опционные контракты являются поставочными.

Торговый день на срочном рынке (как по фьючерсным, так и по опционным контрактам) продолжается с 19:00 одного дня до 19:00 следующего дня, а торги проводятся с 10:00 до 23:50 с двумя перерывами на дневной и вечерний клиринг с 14:00 до 14:05 и с 18:45 до 19:00 соответственно. С помощью инструментов срочного рынка реализуется не только стандартные схемы «купил дешевле/продал дороже» или «продал дороже/купил дешевле», но и различного рода арбитражные стратегии и операции хеджирования.

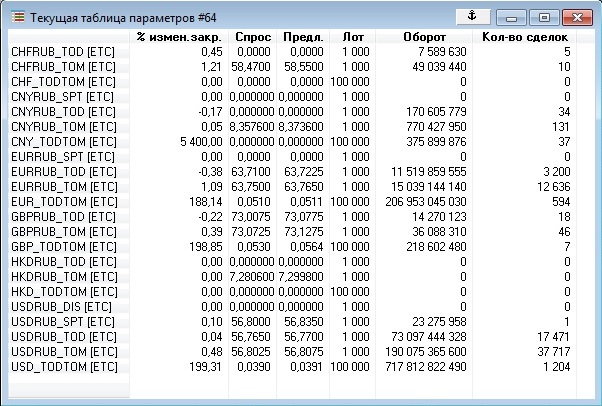

Валютный рынок

Валютный рынок Московской биржи был запущен в 1992 году. Банк России использует результаты торгов на валютном рынке для определения официальных курсов основных валют. Именно на валютном рынке физические и юридические лица — клиенты брокерских компаний — могут совершать конверсионные операции с валютой (покупать и продавать валюту с возможностью её вывода на банковские валютные счета). Но также возможны и спекулятивные методы извлечения прибыли. Для спекулянтов валютный рынок позволяет получать пятое «плечо» (возможен и больший размер плеча, например, для КПУРов — клиентов с повышенным уровнем риска). Торги на валютном рынке проходят в режимах поставки сегодня (TOD), на следующий день (TOM), в режиме Т+2 (SPT). Также присутствует возможность заключения сделок переноса SWAP (TODTOM). Торги на валютном рынке проводятся с 10:00 до 23:50.

На валютном рынке торгуются такие валюты, как доллар США, евро, швейцарский франк, фунт стерлингов, китайский юань, гонконгский доллар, а также пара евро/доллар США.

Для частных инвесторов представляют особый интерес именно фондовый, срочный и валютный рынок. Но каждый уважающий себя трейдер должен знать, чем ещЁ торгуют на Московской бирже. Поэтому предлагаем ознакомиться с краткой характеристикой всех остальных рынков.

Денежный рынок

Денежный рынок является рынком РЕПО (сделка по продаже/покупке ценной бумаги с обязательством последующего выкупа или продажи через определённый срок и по заранее оговоренной цене) и депозитно-кредитных операций. На денежном рынке проводят свои депозитно-кредитные операции такие участники, как Банк России, ВЭБ, Пенсионный фонд и Федеральное Казначейство, то есть эти участники предоставляют различным банковским структурам временно свободную ликвидность под определённый процент. Также в различных режимах заключаются сделки РЕПО, что перераспределяет ценные бумаги и деньги между участниками торгов.

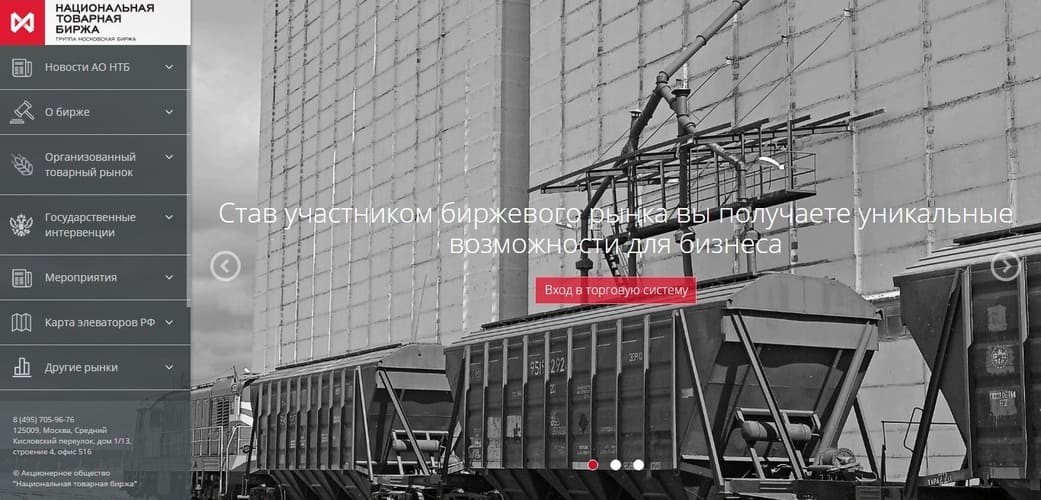

Товарный рынок

На товарном рынке представлены рынок драгоценных металлов и рынок зерна на НТБ (Национальной товарной бирже). Рынок драгоценных металлов представляет собой торги золотом и серебром за российские рубли, причём он реализован на платформе валютного рынка Московской биржи. На рынке зерна государство производит закупочные интервенции, способствуя развитию бизнеса в стране. Эти торги производятся в поставочном режиме.

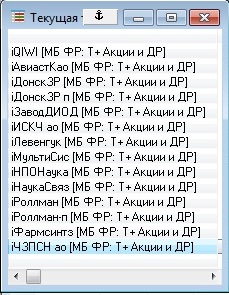

Рынок инновации и инвестиций (РИИ)

Московская биржа при сотрудничестве с РОСНАНО запустила РИИ в 2009 году для развития сектора инновационной экономики России и поддержки высокотехнологичных компаний. Данный рынок был создан на базе Сектора инновационных и растущих компаний (Сектора ИРК). Для участия в торгах РИИ компания должна иметь капитализацию не менее 150 млн руб. и быть задействованной в инновационных технологиях. Для самих же компаний участие в РИИ является способом привлечения капитала. В ходе биржевых торгов компании РИИ отмечены символом i.

MOEX Board

Board представляет собой информационный сервис индикативных котировок ценных бумаг. Этот рынок ещё называют внебиржевым рынком Московской биржи, так как на нём торгуются бумаги, не имеющие листинга на бирже. MOEX Board построен на базе RTS Board и по сути является ее преемником. Клиенты брокерских компаний могут выставлять на этот рынок имеющиеся у них пакеты акций компаний, чьи ценные бумаги не имеют листинга на бирже. Также Board интересен тем, что сделки на нём происходят в прозрачном режиме с участием биржи, а не просто оформлением ДКП между держателем и покупателем.

Московская биржа универсальна — на ней представлен целый перечень рынков, что позволяет эффективно строить, управлять и хеджировать портфели ценных бумаг, извлекать спекулятивную прибыль из различных активов и осуществлять конверсионные сделки с валютой.

Источник https://vc.ru/finance/196416-razbor-sektorov-ekonomiki-dlya-nachinayushchih-investorov-fondovoy-birzhi

Источник https://www.moex.com/s1160

Источник https://journal.open-broker.ru/investments/rynki-moskovskoj-birzhi/