Портфельные инвестиции: что это и какими бывают?

Рассказываем, как портфельные инвестиции помогают деньгам приносить доход и как новичку составить прибыльный инвестиционный портфель.

Что такое портфельные инвестиции

Портфельные инвестиции — это все активы, которые инвестор купил на бирже и которые хранятся на его брокерском счете в виде набора ценных бумаг. Портфельные инвестиции предполагают пассивное владение ценными бумагами.

В инвестиционный портфель обычно входят:

акции российских и иностранных компаний;

государственные, муниципальные, корпоративные облигации;

Инвестиционные инструменты отличаются уровнем риска и доходностью. Например, самыми рискованными считаются инвестиции в акции стартапов, а самыми низкорискованными — в облигации федерального займа.

Инвестор может сам выбрать, какие ценные бумаги войдут в его портфель, или доверить это экспертам. В Альфа-Банке есть готовые решения как для начинающих, так и для опытных инвесторов.

Виды инвестиционных портфелей

По степени риска

Инвестиционный портфель, в зависимости от степени риска, может быть низкорискованным, умеренным и высокорискованным.

Низкорискованные. В низкорискованные портфели добавляют консервативные инструменты: 60% облигаций федерального займа и 40% облигации крупных и стабильных компаний. ОФЗ — надежные государственные облигации, которые приносят доход больше, чем депозиты, но меньше, чем другие инструменты. Облигации крупных компаний приносят доход выше, чем ОФЗ.

Умеренные. В сбалансированные портфели добавляют акции и облигации крупных корпораций для дохода и ОФЗ — для сохранности денег. Даже если рыночная стоимость активов будет падать, дивиденды и купонные выплаты сбалансируют риски.

Высокорискованные. В такие портфели добавляют доходные и рискованные инструменты: например 50% акций крупных компаний и 50% акций малых и средних компаний. Еще сюда могут входить опционы и фьючерсы. По таким портфелям может быть высокий доход, но и риски тоже высоки.

По степени вовлечённости инвестора

Активный портфель требует постоянного мониторинга котировок и управления в режиме 24/7. Как правило, набор включает рискованные активы: высокодоходные и высокорискованные акции и облигации, стартапы, первично размещённые акции.

Пассивный портфель не требует высокой вовлечённости инвестора, постоянной аналитики и мониторинга. В составе пассивного портфеля чаще всего акции индексных фондов, паи ПИФов, драгметаллы.

Вовлечённость инвестора сводится к минимуму, если он выбирает программу инвестирования с доверительным управлением: эксперты банка самостоятельно создают гармоничный инвестиционный портфель для владельца брокерского счёта и совершают сделки на фондовой бирже.

По срокам достижения цели

По срокам достижения цели инвестиционный портфель может быть:

краткосрочным — до 3 лет;

среднесрочным от 3 до 10 лет;

и долгосрочным — свыше 10 лет.

Возможные ошибки при формировании инвестиционного портфеля

Из-за ошибок при формировании инвестиционного портфеля можно понести финансовые потери. Показываем, какие ошибки допускают инвесторы чаще всего

Вкладывают деньги в один-два актива. Например, покупают только доллары, золото или акции Газпрома. В этом случае высок риск потерять деньги из-за изменений цены на активы. Лучше диверсифицировать портфель.

Тратят все сбережения на инвестиции, не оставляют подушку безопасности, доверяют советам ненадёжных брокеров, спекулируют, пытаясь получить быстрый доход, и теряют деньги.

Лучше начинать с небольших вложений, постепенно докупая ценные бумаги, и ориентироваться на долгосрочную перспективу — от 3 лет.

Портфельная стратегия Asset Allocation

Инвесторы всегда пытались найти идеальный портфель с высокой доходностью и минимальными рисками.

Название портфельной стратегии Asset Allocation в переводе с английского означает «распределение активов». Её автор — Гарри Марковиц, нобелевский лауреат. Суть стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, а не от активности торговли. Если собрать активы в нужном соотношении, можно сбалансировать риски и доходность.

Принципы Asset Allocation:

формировать набор инвестиционных инструментов индивидуально под каждого инвестора;

учитывать возраст инвестора, его цели и сроки достижения, опыт в инвестициях;

применять диверсификацию по классам активов, странам, валюте;

проводить ребалансировку 1–2 раза в год.

Пример консервативного портфеля по Asset Allocation: 60% — акции, 20% — облигации, 10% — золото, 10% — страховые продукты.

Пример сбалансированного портфеля: 40% — облигации, 10% — акции иностранного биржевого фонда, 35% — акции, 15% — доллары.

Пример агрессивного портфеля: 70% — акции «голубых фишек», 25% — акции компаний развивающихся стран, 5% — облигации.

Примеры сбалансированных инвестиционных портфелей

Многолетняя практика инвестирования позволяет выделить наименее рискованные соотношения активов.

Например, есть так называемый Вечный портфель, который разработал американский финансовый советник Гарри Браун в 1980-х годах. Суть портфеля в том, что инвестор покупает акции, облигации, валюту и золото в равных пропорциях, затрачивая на каждый инвестиционный инструмент 25% средств.

Ещё один вид сбалансированного портфеля — инвестиционный портфель 50/50, который предполагает вложение половины средств в акции, а другой половины — в облигации. Внутри этих групп активы тоже диверсифицируются по странам, валютам и другим критериям.

Продвинутый портфель похож на Вечный, но в него входит недвижимость и альтернативные инвестиции — антиквариат, монеты, марки, криптовалюта.

Как начинающему инвестору собрать прибыльный инвестиционный портфель

Начинающие инвесторы могут собрать инвестиционный портфель самостоятельно, придерживаясь готовых стратегий инвестирования и принципа диверсификации.

Например, у вас есть 300 000 ₽ начального капитала. Чтобы создать сбалансированный портфель можно разместить часть денег на депозит под 7,5% годовых — это 30% общей суммы. Остаётся 210 000 ₽, 40% из них на 84 000 ₽ купить валюту. Оставшиеся 126 000 ₽ можно вложить в акции и государственные облигации — в пропорции 50 на 50. Гособлигации на сумму 63 000 ₽ будут приносить купонный доход в среднем 5,5% годовых — за 3 года это 10 395 ₽. Доходность акций будет зависеть от эмитента и ситуации на рынке.

Для начинающих инвесторов, которые не хотят рисковать и принимать ответственные решения на старте, Альфа-Банк разработал готовые инвестиционные решения и программы со сбалансированным инвестиционным портфелем.

Посмотрите наши обучающие материалы о том, как научиться зарабатывать на инвестициях. Или сразу можете открыть брокерский счёт и получить доступ к ценным бумагам или валюте.

Портфель инвестора – принципы формирования для новичков

Главный вопрос для начинающих инвесторов – как собрать инвестиционный портфель. Важно научиться понимать принципы отбора активов, основываясь на поставленных целях. Как не допустить базовых ошибок при инвестировании и сберечь портфель от непредвиденных убытков в будущем – об этом в статье.

Портфельные инвестиции

Простыми словами, портфель инвестиций – это набор активов с различным соотношением уровня риска и доходности. Несмотря на то, что главная цель на фондовой бирже – извлечение прибыли, диверсификация помогает минимизировать риск получения убытков.

Ниже мы будем рассматривать только ликвидные активы в портфеле инвестора.

Виды инвестиционных портфелей

Основная цель портфельного инвестора – создать оптимальный баланс риска и доходности своих активов.

Рассмотрим следующие способы формирования инвестиционного портфеля.

По степени риска

Выделяют три типа инвестиционного портфеля.

Защитный

Формируется из активов с пониженным риском: банковские депозиты, ПИФы, недвижимость, высоконадежные облигации и акции крупнейших компаний с регулярными дивидендными выплатами.

Агрессивный

Портфель интересен тем, кто желает в кратчайшие сроки получить значительный доход. Отличительная черта данного типа портфеля – размещение более 50% всех средств в акции. Несмотря на то, что агрессивная стратегия может показать инвестору впечатляющую доходность, вероятность полной потери вложенных средств также значительно увеличивается.

Сбалансированный

Наиболее оптимальным вариантом инвестирования служит сбалансированная стратегия. Портфель следует формировать преимущественно из государственных и корпоративных облигаций с высоким кредитным рейтингом, акций крупнейших компаний, лишь незначительную часть средств направлять на покупку высокодоходных активов.

По методу управления активами

Основные методы управления финансовыми инструментами следующие:

- пассивное управление,

- активное управление.

Ключевые особенности пассивного инвестирования:

- не требуется постоянной вовлеченности к отслеживанию рыночных котировок;

- низкий уровень риска;

- потенциальная доходность ненамного превышает ставку по банковским депозитам.

Основной принцип управления – купить и держать.

Что касается активного управления, то данный метод сводится к постоянному отслеживанию рыночных тенденций и частому изменению структуры портфеля.

По способу получения прибыли

Выделяют два вида.

Портфель роста

Рекомендуется покупать акции, по которым прогнозируется значительный рост их котировок. Основной способ получения прибыли сводится к продаже акций в будущем по более дорогой цене.

Портфель дохода

Соответствующий портфель создается для получения регулярной прибыли. Инвестору необходимо обращать внимание на дивидендные акции и купонные облигации высоконадежных эмитентов.

По срокам достижения целей

Бывают краткосрочный, среднесрочный и долгосрочный портфели.

Краткосрочный

Инвестиционный горизонт составляет 1–2 года.

Портфель формируется преимущественно из высоколиквидных активов, которые могут быть быстро проданы. Следует сконцентрироваться на дивидендных акциях крупнейших компаний и акциях роста, облигациях, валюте и банковском депозите.

Что касается облигаций, то их можно продать раньше даты погашения. Поэтому инвестор может включить в портфель как краткосрочные, так и долгосрочные облигации. По поводу эмитента облигаций необходимо сказать, что государственные облигации в приоритете, однако можно приобрести и корпоративные облигации. Единственное условие – облигация должна быть с низким уровнем риска.

Среднесрочный

Формируется на срок от 1 до 5 лет.

Среднесрочный портфель уже допускает возможность включать в себя рискованные инструменты с повышенным доходом, однако больше 50% активов должны быть всё же в виде надежных ценных бумаг с умеренной доходностью.

Добавить можно паи инвестиционных фондов и структурные ноты.

Долгосрочный

Формируется пассивным инвестором на срок от 5 лет. Подход к покупке активов основан на поиске перспективных компаний с прогнозируемым денежным потоком дивидендов. Инвестиционная привлекательность ценной бумаги – более важный фактор, нежели ее степень ликвидности.

Включить можно акции банков с госучастием, страховых компаний и металлургических концернов. Среди облигации можно рассмотреть рублевые облигации вышеназванных компаний, еврооблигации и долгосрочные государственные облигации.

Какие активы могут входить в состав инвестиционного портфеля

Оптимальное сочетание тех или иных активов связано с целью, которую преследует инвестор на фондовом рынке. Ниже представлены наиболее популярные активы, которые следует включить в свой портфель.

Акция

Плюсы: потенциально высокая доходность, возможность участвовать в управлении компании, высокая ликвидность.

Минусы: негарантированная прибыль, сильная волатильность, влияние внешних факторов на рыночную стоимость ценной бумаги.

Облигация

Плюсы: фиксированная доходность, низкая волатильность, высокая ликвидность.

Минусы: низкая доходность, при досрочной продаже возможен убыток.

Валюта

Плюсы: более надежный и стабильный курс, защита от девальвации (снижение курса национальной валюты к иностранной).

Минусы: отсутствие пассивного дохода и гарантированной прибыли от курсовой разницы.

Драгоценные металлы

Плюсы: высокая ликвидность, долговечность.

Минусы: низкая доходность, отсутствие пассивного дохода, непредсказуемость курса.

ПИФ

Плюсы: диверсификация активов, отсутствие необходимости самостоятельно анализировать рынок ценных бумаг.

Минусы: доходность не гарантирована, возможные ошибки при инвестировании со стороны управляющей компании.

Доходная недвижимость

Плюсы: пассивный доход, разнообразие выбора.

Минусы: высокий стартовый капитал, низкая ликвидность, дополнительные издержки.

Как правильно составить инвестиционный портфель новичку

Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля.

Этап 1. Определение цели

Прежде чем приступить к выбору ценных бумаг, стоит определиться с целью инвестирования. Цель необходимо формулировать ясно и с четким ожиданием результата. Например, создать финансовую подушку безопасности через 10 лет в размере 5 млн рублей или накопить на образование ребенка через 2 года в размере 1 млн рублей.

Этап 2. Выбор уровня риска

Уровень риска прямо пропорционален цели. От этого будет зависеть соотношение активов с разной степенью риска и уровнем доходности.

Этап 3. Определение структуры портфеля

Определившись с типом портфеля, необходимо подобрать соответствующие активы. Ранее в статье уже были рассмотрены инвестиционные инструменты по степени риска, которые стоит включить в свой портфель.

Стратегия Asset Allocation

Asset Allocation – стратегия, которая предполагает размещение денежных средств в активы таким образом, чтобы сбалансировать уровень риска и доходности.

Ключевые особенности стратегии:

- сформировать оптимальный портфель с учетом целей, финансовой грамотности, возраста и опыта инвестора;

- портфель должен быть максимально диверсифицированным;

- выплачиваемые дивиденды и купоны подлежат постоянному реинвестированию;

- доходность от долгосрочных инвестиций должна превышать среднегодовую инфляцию в стране.

Примеры инвестиционных портфелей

Есть три вида портфелей.

Умеренный портфель

Структура умеренного инвестиционного портфеля основана на низком уровне риска и с доходностью, незначительно превышающей ставки по банковским депозитам.

Среди ценных бумаг, входящих в состав портфеля, стоит выделить:

- государственные долгосрочные облигации,

- корпоративные облигации высоконадежных эмитентов,

- акции крупнейших компаний,

- ПИФы.

Агрессивный портфель

Портфель преимущественно состоит из высокорискованных инструментов.

Финансовые активы, входящие в агрессивный портфель:

- высокодоходные облигации,

- акции технологического сектора,

- ПИФы с высокой потенциальной доходностью.

Сбалансированный портфель

Балансировка активов обеспечивает максимально широкую диверсификацию, включая ценные бумаги различных отраслей экономики.

Сбалансированный портфель представляет собой компромиссный вариант между агрессивным и умеренным портфелями с доходностью выше среднего. Состав портфеля разделен почти поровну между высокорискованными активами и бумагами с умеренной доходностью. Небольшой перевес капитала, как правило, наблюдается в пользу второй группы активов.

Как рассчитать доходность портфеля

Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%.

Текущая стоимость портфеля – 1100 р.

Начальный объем инвестиций – 1000 р.

(1100/1000 – 1) х 100% = 10%

Таким образом, доходность за определенный период времени составила 10%

Анализ эффективности, критерии оценки

Существуют пять ключевых показателей для оценки эффективности инвестиционного портфеля.

Среднегодовая доходность

Показывает темп прироста стоимости активов за один финансовый год по отношению к размеру первоначальных инвестиций.

Стандартное отклонение

Данный критерий показывает степень рискованности портфеля. Чем выше стандартное отклонение, тем выше риск доходности активов.

Корреляция

Статистический показатель, который показывает, насколько финансовые инструменты схожи между собой. Если рост стоимости одного актива приводит к увеличению в цене другого финансового инструмента, то коэффициент корреляции положительный, что говорит о тесной взаимосвязи, и наоборот. Однако когда изменение стоимости одной ценной бумаги никак не влияет на цену другой, то корреляция в таком случае стремится к нулю.

Бета

Коэффициент, который показывает, как ведет себя отдельный финансовый инструмент относительно всего фондового рынка.

- Бета более 1. Актив очень волатилен, но изменение его стоимости идентично фондовому рынку.

- Ровно 1. Ценная бумага всегда движется в одну сторону, что и рынок, и их волатильность одинакова.

- От 0 до 1. Финансовый инструмент и рынок двигаются в одну сторону, но процентное изменение доходности актива меньше.

- От −1 до 0. Движение актива и фондового рынка направлено в противоположные стороны. Финансовый инструмент в таком случае более стабилен.

- Бета менее −1. Ценная бумага и рынок движутся разнонаправленно. Финансовый актив более волатилен по сравнению с рынком.

Коэффициент Шарпа

Данный коэффициент дает четкое понимание того, как разумно формировать свой портфель. Чтобы определить значение коэффициента, необходимо воспользоваться следующей формулой:

(Доходность портфеля – Безрисковая процентная ставка / Стандартное отклонение)

В качестве безрисковой процентной ставки стоит использовать процентную ставку по правительственным облигациям. Чем выше значение коэффициента Шарпа, тем эффективнее инвестиционная стратегия.

Значение коэффициента Шарпа

Значение показателя

Оценка эффективности управления

Актив для инвестирования правильный. Риск оправдан. Потенциальная доходность высокая.

Риск не оправдан. Потенциальная доходность актива стремится к нулю.

Актив рискованный. Потенциальная доходность отрицательная.

Пример расчета

В портфеле имеются две акции: Сбербанка и ВТБ.

Цель: рассчитать коэффициент Шарпа для каждой акции и выяснить, принесет ли данный актив в будущем прибыль для инвестора.

Рассматриваемый период – 365 дней.

Собираем данные:

Годовая доходность акции Сбербанка за прошлый год составила 10%, ВТБ – 4%.

Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%.

Теперь рассчитаем среднедневную доходность каждого актива по формуле:

(Годовая доходность, % / 365)

Получаем:

Среднедневная доходность ОФЗ равна 0.019%.

Среднедневная доходность акции Сбербанка равна 0.027%.

Среднедневная доходность акции ВТБ равна 0.011%.

Рассчитываем стандартное отклонение:

Стандартное отклонение по компании рассчитывается в excel по формуле =СТАНДОТКЛОН (), где в диапазон берется доходность актива за каждый рассматриваемый нами торговый день (в нашем примере – 365 дней).

Стандарт. отклонение по акции Сбербанка равно 0.09.

Стандарт. отклонение по акции ВТБ равно 0.03.

Примечание! Торги по акциям проводятся не все 365 дней, а гораздо меньше. 365 дней в нашем случае – это условная цифра.

Рассчитываем коэффициент Шарпа:

Коэффициент Шарпа по акции Сбербанка:

(0.027 – 0.019) / 0.09 = 0.08

Коэффициент Шарпа по акции ВТБ:

(0.011 – 0.019) / 0.03 = −0,26

Подводим итог:

Коэффициент Шарпа по акции Сбербанка равен 0.08. Это означает, что актив не высокодоходный. Рисков нет, но и доходность будет крайне мала. В данном случае акции Сбербанка подходят только для формирования умеренного портфеля.

Коэффициент Шарпа по акции ВТБ равен −0.26. Данный актив не рекомендуется включать даже в состав умеренного портфеля, так как акция, скорее всего, не принесет никакого дохода в будущем году и окажется убыточным активом.

Цели формирования финансового портфеля

Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Они могут быть различными. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т. д. Важно понимать, что правильная цель – это фундамент всей инвестиционной стратегии, поэтому от её выбора будут зависеть сумма достижения цели, срок инвестирования, приемлемый уровень риска и метод управления активами.

Ошибки начинающих инвесторов

Желание максимизировать свою прибыль в кратчайшие сроки или приобрести актив, потому что о нем говорят повсюду, часто приводит к отрицательным результатам. Ниже представлены ключевые ошибки, в результате которых инвесторы рискуют потерять вложенные средства.

Отсутствие цели инвестирования

Отсутствие четко сформулированной цели – залог неизбежных убытков. Торговля ценными бумагами требует холодной концентрации, однако постоянное колебание рыночных котировок будет заставлять инвестора принимать необдуманные решения.

Игнорирование диверсификации

Диверсификация подразумевает под собой наличие активов, различных по классам, по валюте и по стране эмитента. Вложение значительной части денежных средств в одну категорию активов или в одну компанию может привести к отрицательной доходности всего портфеля.

Концентрация на высокорискованных инструментах

Инвестирование в агрессивные активы подразумевает под собой повышенную волатильность портфеля. Без соответствующего опыта работы на фондовом рынке высокая потенциальная доходность может обернуться для новичка потерей всех денежных средств.

Спекуляция

Перспектива максимизировать свой доход за короткий промежуток времени выглядит заманчивой. Однако стоит помнить, что спекуляция – это не инвестирование, и на краткосрочной дистанции предсказать движение рыночных котировок почти невозможно.

Отсутствие финансовой подушки безопасности

Рыночные котировки постоянно колеблются, и нередко портфель может показывать отрицательную доходность. Не рекомендуется вкладывать в рынок больше, чем можно себе позволить. Отсутствие денежных средств на непредвиденные расходы неминуемо приведет к тому, что в экстренной ситуации необходимо будет продать часть своих активов и зафиксировать убытки.

Безосновательный выбор активов

Самый важный критерий отбора ценных бумаг – это финансовые показатели компании. Вкладывать средства в акции Tesla только из-за того, что вам нравится их продукция не самая лучшая идея. Опасно покупать актив только из-за личных предпочтений к соответствующей компаний, иначе можно понести огромные убытки.

Плюсы и минусы портфельных инвестиций

Портфельные инвестиции – отличный способ распределения денежных средств в различные классы активов в сочетании с оптимальным уровнем доходности. Несмотря на то, что портфельное размещение обладает рядом преимуществ, у него также есть свои недостатки.

- Небольшой стартовый капитал.

- Диверсификация.

- Пассивный доход.

- Самостоятельное управление.

- Возможность регулярной балансировки активов.

- Риск потери вложенных средств.

- Необходимость регулярного отслеживания ситуации на фондовом рынке.

Популярные вопросы

Портфель роста – это инвестиционный портфель, собранный из акций, рыночные котировки которых намерены быстро вырасти, по мнению инвестора. Структуру активов следует формировать из акций молодых компаний быстрорастущих отраслей. Инвестиции в такой портфель считаются достаточно рискованными, но потенциально дают возможность значительно увеличить капитал.

Начинающему инвестору стоит сконцентрировать свое внимание исключительно на акциях крупнейших компаний с регулярными выплатами дивидендов. К ним можно отнести МТС, Лукойл, Газпром, Сбербанк, Норильский Никель, Яндекс.

Инвестиционный портфель, как правило, представляет собой совокупность активов с различным соотношением риска и доходности. Каждая ценная бумага обладает своей рыночной стоимостью. Стоимость бумаг в портфеле означает совокупную стоимость всех ценных бумаг в портфеле одного инвестора.

Как сформировать инвестиционный портфель

2020 год стал настоящим испытанием для инвесторов, особенно новичков. Это был настоящий тест на стрессоустойчивость и проверка, насколько грамотно вложены деньги. Одни инвесторы отчитались о снижении своего капитала и нашли причины такого явления. Другие — разочаровались в инвестициях и ушли с рынка. А мой инвестиционный портфель остался в «зеленой» зоне, то есть показывал доходность на протяжении всего года. Я лишний раз убедилась, что правильно выбрала стратегию.

В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, чтобы защитить от инфляции и увеличить капитал, разберу типичные ошибки новичков.

Инвестиционный портфель — это индивидуальный инструмент, чтобы накопить и умножить капитал. У каждого человека портфель должен быть свой, настроенный под цели инвестора и сроки их достижения, отношение к риску, возраст. Инвестиционный портфель включает: ценные бумаги — акции, облигации; акции индексных фондов — ETF и БПИФ; паи ПИФов; валюту; драгоценные металлы — золото, серебро, платина; производные финансовые инструменты — опционы, фьючерсы; недвижимость; депозиты; экзотические активы — антиквариат, коллекционное вино; стартапы и другое. В зависимости от выбранной стратегии какие-то активы могут отсутствовать. Но от правильного распределения оставшихся будут зависеть уровни риска и доходности.

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску, и хотят быстро достичь финансовой цели. Например, инвестору до пенсии осталось 3–5 лет, и его цель — накопить на старость. Поэтому перед инвестором стоит задача — сохранить сбережения. Ему подойдут низкорискованные активы: депозиты, накопительные счета, облигации федерального займа — ОФЗ. У них предсказуемая доходность на уровне инфляции или чуть выше.

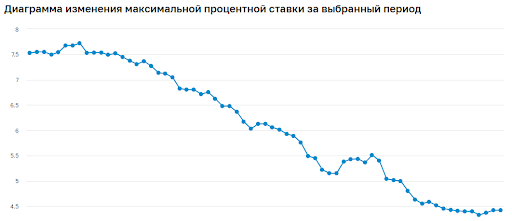

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В первой декаде ноября доходность составила 4,42%, а инфляция – 4,2%.

Вложения в ОФЗ принесут инвестору доходность около 4,5–5,5%. На сайте RUSBONDS можно посмотреть основные параметры облигаций.

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-25083-ПД составит 4,47%. Это значит, что при покупке облигации по текущей цене (105,63% от номинала) и владении бумагой до конца срока (15.12.2021), ее доходность будет 4,47% — это чуть выше средней ставки по депозитам.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Этап 1 — с формулировать финансовую цель. Она должна быть конкретной, выражаться в денежной сумме и иметь срок достижения.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Грецию семье из четырех человек в августе 2021 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

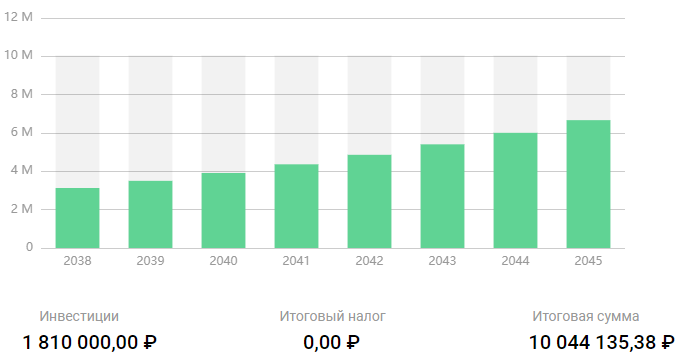

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Расчеты на калькуляторе показали: если инвестор будет ежемесячно откладывать по 5000 ₽, то за 30 лет внесет на инвестиционный счет 1 810 000 ₽.

За этот срок инвестиционный портфель с доходностью 10% увеличит его накопления до 10 044 135 ₽

Если инвестор будет вносить ежемесячно не 5000, а 10 000 ₽, то накопит итоговую сумму за 24 года.

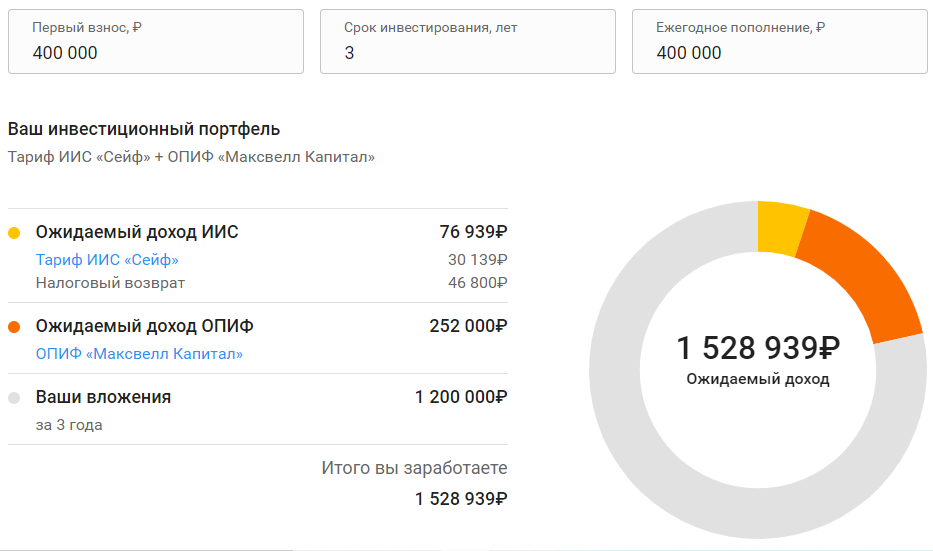

Этап 3 — определить риск-профиль. Можно воспользоваться переводом иностранных тестов от ведущих инвестиционных компаний Fidelity, Bank of America corporation, Goldman Sachs, который сделал известный российский инвестор Сергей Спирин на своем сайте. Тест поможет определить восприимчивость к риску и получить рекомендации по структуре портфеля. Необязательно проходить все, достаточно одного. Российские брокеры разработали свои программы тестирования клиентов на риск-профиль. На основе полученных результатов они дают рекомендации по составу портфеля. Например, «Ак Барс Финанс» помогает подобрать инвестиционную программу. Для этого инвестору надо ответить на 8 вопросов.

Укажите размер первоначального взноса, срок инвестирования и сумму пополнения, и программа рекомендует активы для инвестиционного портфеля

Этап 4 — выбрать вид портфеля и стратегию инвестирования. На предыдущих этапах уже подготовлена информация, которая поможет грамотно собрать инвестиционный портфель.

Пример: Я прошла тестирование на риск-профиль, которое показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций: 35% российских и 15% иностранных; 40% облигаций и 10% краткосрочных инструментов, например, фонды денежного рынка.

Но здесь не учтена моя финансовая цель. Мне нужно достичь ее за 4 года, поэтому я скорректировала цифры: увеличила консервативную часть — облигации и золото — до 65% и уменьшила рискованную часть — акции — до 35%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Пример: Портфель составлен в следующей пропорции: 50% акций, 40% облигаций и 10% золота. За год акции упали в цене, но выросли котировки золота. Следовательно, изменились и их доли — вместо 50% акций, допустим, стало 45%, а золото увеличилось до 15%. Нарушен принятый ранее баланс (50:40:10). Чтобы его восстановить, нужно либо докупить акции, либо продать часть золота.

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

Основу таких портфелей составляют индексные фонды — ETF и БПИФы, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Московской бирже есть фонды на акции, облигации, золото, денежные рынки России, США, Германии, Китая и других стран.

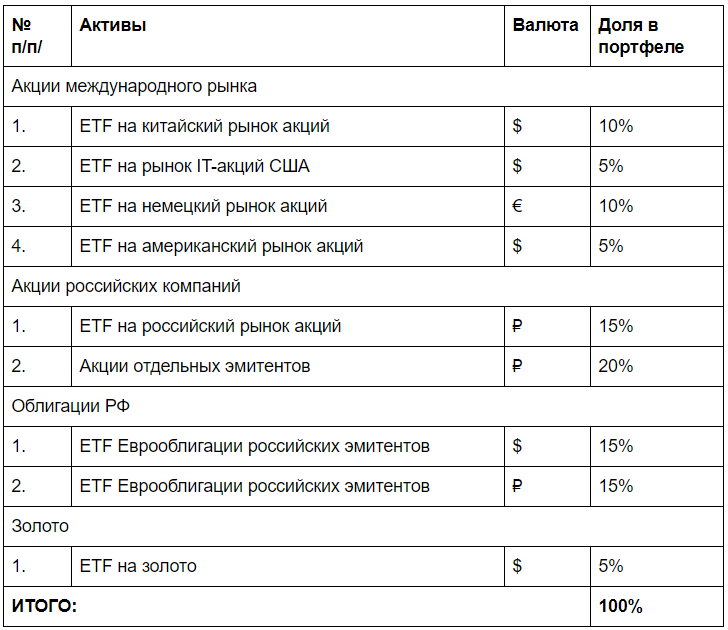

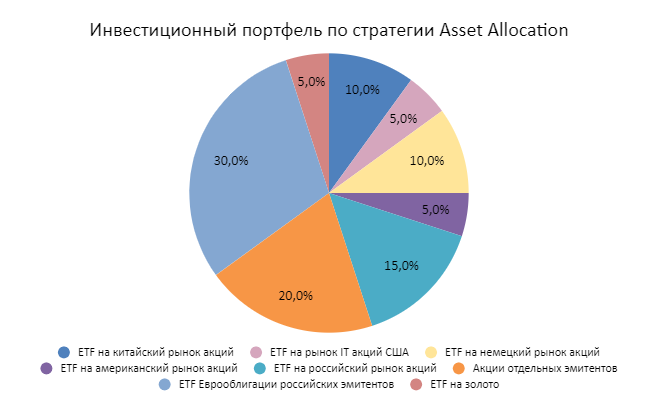

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

В примере подобрала активы минимум на 10 лет. Инвестору 20 лет, и он планирует ежемесячно пополнять свой портфель на 3000–5000 ₽. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото. Достигли диверсификации по инструментам, странам и валюте. Так как инвестор интересуется инвестициями и самостоятельно изучает фондовый рынок, в портфель добавили акции отдельных эмитентов.

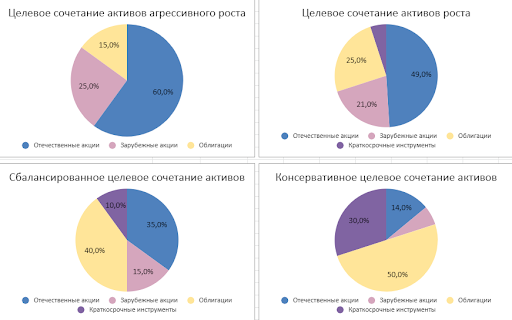

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Источник https://alfabank.ru/help/articles/investments/portfelnye-investicii-eto/

Источник https://www.vbr.ru/investicii/help/investicii/investicionnyj-portfel-dlya-nachinayushchih/

Источник https://life.akbars.ru/pf/kak-sobrat-invest-portfel/1