Где в Тинькофф инвестиции посмотреть дивиденды

В каталоге Тинькофф Инвестиций на сайте или в мобильном приложении, в карточке акции, на вкладке «Дивиденды», возможно посмотреть последнюю дату, когда можно купить бумагу, чтобы получить дивиденды.

Вся информация о дивидендах в приложении Тинькофф Инвестиции

Посередине можно видеть сумму прибыли с одной акции. Соответственно, если у вас больше одной акции, умножаете число на количество и узнаете, сколько получите дивидендов.

Справа отображается доход в процентах от стоимости акций в момент выплаты дивидендов.

Чтобы получить дивиденды от компании необязательно владеть акцией в течение квартала или года. Достаточно владеть на момент, когда происходит начисление дивидендов. То есть на ту дату, которая обозначена первой в списке и горит зеленым цветом.

Вкладка “Дивиденды” на карточке акции в Тинькофф Инвестиции

Однако, чтобы получить дивиденды, нужно купить акции минимум за два бизнес дня. Это называется Т+2. Например, начисление дивидендов происходит в понедельник. Соответственно, купить акции компании надо минимум в среду прошлой недели, так как суббота и воскресенье не являются бизнес днями. Поэтому необходимо иметь это в виду, если покупаете акции компании ради дивидендов.

Выбор даты покупки акций для получения дивидендов

Сами дивиденды придут не в день начисления, а в срок от 10 дней до двух месяцев. Российские компании выплачивают быстрее, иностранные компании медленнее. Также срок обусловлен количеством акционеров, чем их больше, тем дольше придется ждать дивиденды.

Нужно знать, что на следующий день после начисления дивидендов стоимость акций падает, это называется дивидендная отсечка. Поэтому, чтобы заработать на дивидендах, нужно дождаться, когда стоимость акций вернется к уровню цен до дивидендов. Если продать акции сразу после начисления дивидендов в период падения, то можно совершить совершенно невыгодную сделку.

Дивидендная отсечка

С дивидендов нужно платить налоги. Для владельцев акций российских компаний проценты списываются автоматически, так как Тинькофф Инвестиции выступает агентом. К вам будет зачисляться сумма, очищенная от дивидендов.

Начисление и удержание НДФЛ по дивидендам

Если вы покупаете акции американских компаний, то нужно подписать форму w-8ben. Это позволит не платить налог по ставке 30%. Тинькофф Инвестиции автоматически заполнит все бумаги, отправив в налоговую США, а все, что от вас потребуется — это подписать бумаги по смс.

Ссылка на форму w-8ben в приложении

Через один-два дня вам также придет смс, что форма принята. Таким образом, автоматически будет оплачиваться только 10%, а оставшиеся 3% нужно будет уже заплатить самостоятельно и заполнить налоговую декларацию.

Подать декларацию можно дистанционно через личный кабинет на сайте налоговой.

Сообщение о принятии формы w-8ben

Необходимо контролировать начисление налога, иногда происходят ошибки и всё равно берут налог по ставке 30%. Если такое произошло, пишите в тех поддержку.

В Тинькофф Инвестиции есть понятная инструкция, как самостоятельно заплатить НДФЛ.

Инструкция уплаты НДФЛ

Также рекомендуем в два клика оформить кредитку от Tinkoff Bank. Решение принимается мгновенно без поручителей и справок о доходах. Кроме того, кредитную карту привезут когда и куда вам удобно абсолютно бесплатно. Оформить кредитку можно

Куда поступят дивиденды

Прибыль зачислятся на ваш брокерский счет. Затем их возможно перевести на дебетовую карту Tinkoff Black.

Дивиденды поступают на счет в той валюте, в которой вы купили активы. Например, если вы купили акции российских компаний, то вам будут перечислены дивиденды в рублях. Если вы купили американские акции, то получите дивиденды в долларах.

Платформа Тинькофф Инвестиции позволяет вам научиться прибыльному и современному делу, открывая возможности не только приумножить капиталы, но и предоставляя бесплатные уроки, акции в подарок, а также специальную программу «Рост активов за 3 месяца». Переходите по ссылке здесь и безопасно обучайтесь уже сегодня!

Как вывести дивиденды с Тинькофф Инвестиции

Дивиденды можно вывести на дебетовую карту Тинькофф Банка. При подключении специальной услуги можно выводить деньги и днем и ночью в любой день недели.

Средства доходят моментально, что очень удобно. Это выгодно отличает Тинькофф от других банков, например, Сбербанка, где деньги можно ждать и два дня.

Если вы хотите отправить средства на счет в другом банке, сделать это можно обычным переводом по реквизитам счета и совершенно бесплатно.

Вывод денег с брокерского счета на карту Tinkoff Black

Ограничения на вывод средств с нивестиций

Вы можете выводить деньги с брокерского счета в течение дня сколько вам необходимо. Ограничения не устанавливаются. Также средства можно выводить в любое время дня и ночи, даже в выходные.

Сумма вывода будет зависеть от сроков продажи ценных бумаг. Возможно два варианта:

- Если деньги на счете лежат больше двух дней, то вывод средств будет осуществлен мгновенно.

- В случае когда средства нужно вывести сразу после продажи, то будут действовать ограничения. Деньги с биржи не сразу поступают к вам на брокерский счет. Можно вывести весь свободный остаток в пределах лимита 50 млн. рублей в день. Остальное на следующий день.

Мы рассмотрели основные моменты, касающиеся дивидендов, описали, как посмотреть дивиденды в приложении Тинькофф Инвестиции. Надеемся, что эта статья будет ценной для вас и практически полезной.

Видеообзор

Блог компании Тинькофф Инвестиции | Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

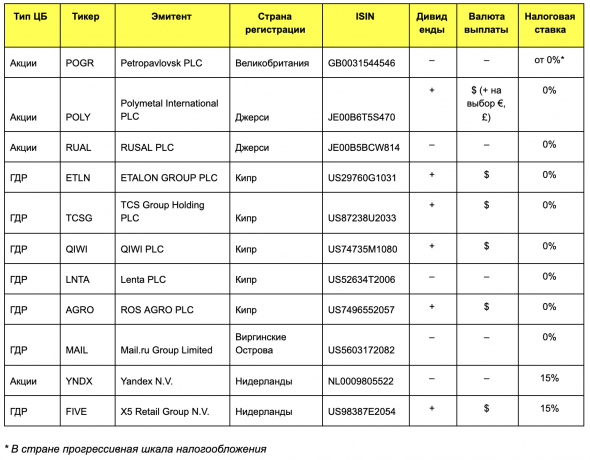

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

Из этого списка остается одиннадцать ликвидных компаний, которые доступны частным инвесторам. Из них Лента, Русал, Яндекс, Mail и Петропавловск на данный момент не выплачивают дивиденды.

У каждой ценной бумаги есть свой уникальный идентификационный код — ISIN. По первым двум буквам можно определить страну, в которой зарегистрирован эмитент. Например, у Полиметалла и Русала это JE, остров Джерси, у Яндекса — Нидерланды (NL). Однако это правило не действует на депозитарные расписки, поскольку их выпускает банк-депозитарий (например, The Bank of New York Mellon, J.P. Morgan), который зарегистрирован в другой юрисдикции. В нашем случае две буквы US — это США. Для определения страны эмитента можно использовать сайт www.isin.ru.

Как видно из таблицы, налоговая ставка отличается от принятой в нашей стране. Так, для офшорных зон (Кипр, остров Джерси) она составляет 0%, для Нидерландов — 15%. Таким образом, в первом случае вам придется самостоятельно уплатить налог с дивидендов 13%, во втором 15% уже будет удержано.

Есть дополнительный способ проверить, какую сумму дивидендов вы должны получить, — это изучить новости депозитария об эмитенте. Депозитарий публикует все важные корпоративные действия, в том числе выплаты дивидендов. Далее посмотрим последние новости о выплатах дивидендов X5 Retail Group и QIWI.

По дивидендам QIWI нет информации о ставке налога. Вы как нерезидент Кипра получаете сумму с учетом 0% ставки и должны самостоятельно уплатить 13% в бюджет РФ.

Теперь взглянем на дивидендные выплаты X5. У них указано, что удерживается налог в размере 15%, т. е. сумма придет уже за их вычетом, — вам ничего доплачивать не нужно, только задекларировать доход.

Обратите внимание на два важных момента:

- За депозитарные расписки банк-депозитарий взимает дополнительную комиссию за их учет и хранение. Эта сумма не является налогом! Комиссия только уменьшает сумму, с которой вы должны заплатить налог.

- Если ваши акции находились в РЕПО, то брокер самостоятельно удержит налог. Ничего доплачивать не потребуется.

Заблуждение 2. Налог на дивиденды списывается одинаково для всех российских компаний

А вот и нет. Есть компании, которые сами получают дивиденды от других организаций (по ставке, отличной от 0%), а затем направляют эти суммы на выплату собственных дивидендов.

На первый взгляд кажется, что все сложно, но схема довольно простая. Одна компания выплачивает дивиденды другой по ставке 13%. Вторая компания распределяет прибыль среди своих акционеров. Часть распределяемой прибыли — это дивиденды от первой компании, с которых уже был удержан налог. Поэтому для исключения двойного налогообложения из этой суммы повторно не удерживается 13%.

Это достаточно упрощенная и условная схема. Особенности определения налоговой базы в подобных случаях и формулу расчета смотрите в ст. 275 НК РФ.

Если вы изучите свой брокерский отчет, то, скорее всего, найдете много интересного. Удержанная сумма НДФЛ будет не у всех 13% — как раз по вышеуказанной причине. Кроме этого, возможна ситуация, что у вас вовсе не будет удержан НДФЛ. Например, в случае с АФК «Система», распределяющей дивиденды от компаний, в которых она владеет долей.

Как это проверить в Тинькофф Инвестициях

1. Скачиваем налоговый отчет (в приложении: Портфель → Шестеренка → Отчеты; на сайте: Портфель → Еще → О счете).

2. Внизу отчета находим «Справочная информация по дивидендам / купонам».

3. Далее в отдельном столбце необходимо удержанную сумму НДФЛ поделить на полученную сумму дивидендов до вычета НДФЛ (для удобства рекомендую удалить лишние столбцы).

Если получается менее 13% (и все корректно посчитано), то можно говорить о ситуации, которая описана выше. Для примера посмотрите дивиденды по таким компаниям, как Алроса, ФСК ЕЭС, МРСК Урала.

Автор: Валерий Храпов, частный инвестор с 2016 года, инвестиционный естествоиспытатель, профиль в Пульсе — be_strong_be_blessed

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Брокер Тинькофф инвестиции

Обзор доступных инструментов брокера Тинькофф инвестиции: акции, облигации, eврооблигации, ETF, работа с дивидендами. Тарифы, преимущества и недостатки сервиса, способы открытия брокерского счета, индивидуального инвестиционного счета, инвестиции премиум освещены в статье.

Главное Hide

Хотя всегда существуют немалые риски, на Тинькофф инвестициях есть возможность получить больше, чем в случае выбора в пользу банковского депозита. Благодаря брокеру процесс становится более современным и привлекательным, в том числе можно вкладывать с помощью смартфона. Предлагаем ознакомиться с особенностями и возможностями сервиса Тинькофф для физических лиц, а также узнать о подводных камнях и особенностях работы на бирже для новичков в направлении.

Какие инструменты доступны в Тинькофф Инвестиции

Предусмотрено все, чтобы открыть счет и быть инвестором. Это стало очень просто для всех желающих, именно поэтому мы получаем доступ к удобному интерфейсу. Понимание работы и возможностей получения дохода не вызовет проблем, достаточно дополнять свой портфель инвестиций самыми разными предложениями. Физические лица без проблем разберутся в тонкостях, поскольку в Тинькофф инвестициях каждый раздел имеет детальное описание.

Акции

В брокерское обслуживание включено все необходимое, для покупки доступны компании, которые предлагают бумаги на бирже Санкт-Петербурга и Москвы. Прогнозируемый доход виден сразу, указывается определенный период времени с учетом получения дивидендов. Это позволяет принять решение о выгоде вложений в акции, в том числе компаний Apple или Adobe.

Облигации

В категории тарифы вкладчикам позволяют зарабатывать на продаже ценных бумаг по стоимости, превышающей перечисленную в ходе их покупки. Также получается иметь доход на выплаты с учетом даты погашения. Заработать можно на облигациях федерального займа, они предусматривают выдачу средств в займы для государства.

Еврооблигации

Предложены представленные на международном рынке ценные бумаги, в качестве эмитентов выступают государства или различные компании. В том числе можно приобрести бумаги швейцарских или французских компаний либо выдать свои средства в долг министерству финансов США.

Брокерский счет позволяет внести часть средств для фондов, в том числе актуально долевое участие в Америке. Схема действий дает хорошие возможности даже без наличия значительного капитала. Также можно диверсифицировать портфель, поскольку в ходе вложения в доле, автоматически предоставляют части в разных компаниях. Отзывы по подобным вложениям обычно хорошие, ведь разные организации в один день стать банкротами не должны. По среднестатистическим данным за полгода удается увеличить капитал на 20%.

Работа с дивидендами в Тинькофф Инвестиции

Чтобы брокер Тинькофф позволил получить дивиденды, нужно присутствие бумаг с ценностью в «день отсечки». Для желающих вложить средства предоставлены описания, в том числе включены данные по следующим выплатам. Тинькофф инвестиции выдает в использованной для покупки валюте, но можно воспользоваться конвертацией. Вывод на карты банка и без комиссий, налоги высчитывают до выплат.

Тарифы брокера

Многие предпочитают иметь счет у брокера, но тарифы относятся к его слабому месту. По тарифу «инвестор» предполагается оплата 99 рублей в месяц в случае сделки. Комиссий за депозит не предусмотрено, но с оборота 0,3% уходит. Так при 2 сделках с целью покупки долларов для акций зарубежных компаний и 4 покупках активов сняли 180 рублей с оборота в 60 000 р.

На отечественные акции комиссии высокие, а на иностранные предложения нередко снимают еще больше. В Тинькофф инвестициях удобна покупка валюты, начиная с 1 доллара, обеспечена быстрая и автоматизированная конвертация. Предложения удобны при небольшом перечне сделок и покупке иностранных активах. На ИИС можно покупать зарубежные акции и доллары, а для отечественных активов цены не самые выгодные.

Тарифов несколько, на «Трейдер» стоит обратить внимание только, если ваши обороты более 77 000 за месячный срок. В этом случае 290 р за месяц уйдет на обслуживание, также дополнительно будут брать сбор с учетом суммы сделок. При обороте менее 200 000 р комиссия будет составлять 0,5%.

Индивидуальный инвестиционный счет может также работать по премиальному тарифу, бесплатно услуги предоставят при активах за месяц от 10 млн рублей, 1500 рублей нужно выплатить при сумме выше 5 млн, остальные заплатят 0,25%.

Есть дополнительные возможности, но для доступа обычно требуется добиться статуса квалифицированного инвестора (опыт в направлении, образование и баланс в 6 млн рублей). В тарифах премиум и трейдер нет КВИК, есть все для трейдинга, удобный интерфейс и виджеты.

Преимущества и недостатки сервиса

Тинькофф инвестиции отличаются рядом плюсов:

- есть соцсети для инвесторов;

- много инструментов;

- поддержка;

- робот-советник;

- вывести деньги просто;

- сохранены выгодные тарифы;

- простота вложений.

В чем подвох? Все возможности доступны только после получения высокого статуса или активации премиального аккаунта. До этого есть частичный перечень операций.

Как открыть брокерский счет

Открыть счет в Тинькофф инвестициях нужно всем, кто хочет работать с ценными бумагами, деятельность ведется от брокера.

Для получения счета нужно:

- выполнить заполнение заявки, нужен паспорт;

- документы выдаст представитель, при наличии дебетовой карты возможна онлайн подпись;

- открытие проходит в течение 5 минут, кроме выходных дней и ночного времени.

Еще проще приступить к Тинькофф инвестициям клиентам банка, можно воспользоваться личным кабинетом. Новичкам нужна регистрация, для открытия счета нужно:

- выбрать брокерский счет или ИИС;

- вбить телефонный номер, адрес почты, ФИО;

- кликнуть далее, прописав паспортные данные, адрес проживания, регистрации;

- кликнуть «оформить».

Об остальных действиях сообщат автоматически, останется заполнить форму и заказать доставку.

Индивидуальный инвестиционный счет

Отличается от биржевого выбором типа обложения налогами:

- «А». Есть возможность вернуть 13% налога (от перечислений на ИИС).

- «Б». Формируется при закрытии счета, позволяет исключить выплаты 13% в пользу государства.

ИИС имеет следующие особенности:

- открытие в рублях с возможностью покупки валюты;

- актуален для вложений на 3 года или на более длительное время, иначе будет потерян налоговый вычет, потребуется закрытие счета;

- за год можно пополнить счет до 1 млн рублей;

- можно иметь только 1 счет.

Инвестиции Премиум

Тинькофф инвестиции в формате премиум предоставляют больше возможностей:

- предоставляется менеджер для консультаций;

- есть простой аналитический сервис;

- можно пользоваться бумагами мировых бирж и внебиржевыми инструментами;

- дарят премиальную карту Тинькофф.

Нужно заполнить анкету, выбрать тип портфеля, валюты и интересы.

Как пополнить брокерский счет?

Брокер предлагает пополнить счет без ограничений, подойдет Apple Pay и Google Pay, любые карты:

- от Тинькофф (лимитов нет);

- с помощью Apple Pay и Google Pay (в пределах 15000 р за месяц);

- до 150 000 р можно переводить за раз с других банков, за месяц до 2 млн.

Перевод выполняют из личного кабинета от инвестиций к портфелю и пополнению. Также можно воспользоваться приложением, нажав на брокерский счет и «пополнить». Также можно сразу покупать активы из каталога, процесс пополнения и покупки пройдет мгновенно и автоматически.

Вывод денежных средств

При использовании Тинькофф карты, вывод денег бесплатен без учета суммы, также нет лимитов по количеству и времени транзакций. Нужно привязать карточку к счету, средства перейдут на соответствующий счет, но для валюты требуется мультивалютный тип карточки. «Вывод 24/7» поможет получить средства сразу (до 10 млн р).

Как закрыть счет у брокера

Стоит закрыть брокерский счет, если в дальнейшем инвестиции не планируются (можно просто не пользоваться счетом). В этом случае списаний нет, а подводные камни отсутствуют.

- вывод всех средств через приложение или кабинет;

- исключение процесса сделок;

- отсутствие активов, перевод бумаг или их продажа.

В закрытии поможет поддержка пользователей, достаточно воспользоваться связью в чате через приложение, сайт или телефоном: +8 (800) 755–27–56. Далее процесс проходит без участия пользователя, но в случае желания продолжения деятельности, процесс регистрации нужно будет проводить заново.

Если ИИС аннулируется ранее 3 лет использования, предстоят последствия:

- тип А – ежегодный возврат до 52 000 каждый год, если вычет использовался, средства придется вернуть или сумма увеличится за счет пени;

- тип Б – при выводе средств с них снимут 13%.

Поэтому прекращение деятельности должно проводить только после обдуманного решения и с соблюдением всех условий. Для ИИС лучше выполнять закрытие после 3 лет деятельности, иначе придется столкнуться с налоговыми последствиями.

Источник https://ecofinans.ru/investment/gde-v-tinkoff-investiczii-posmotret-dividendy/

Источник https://smart-lab.ru/company/tinkoff_invest/blog/631922.php

Источник https://beststocks.ru/journal/broker-tinkoff-investments/