Как купить акции «Газпрома»

ПАО «Газпром» — один из самых известных в России и за рубежом энергетических гигантов, крупнейший поставщик природного газа в мире. Кроме того, это крупнейшее акционерное общество в РФ, и акции «Газпрома» год за годом показывают свою ликвидность на финансовом рынке. Многие уже задумались о том, как купить акции «Газпрома» физическому лицу — и мы об этом расскажем.

Описание компании

На данный момент под контролем компании находится 71% российских запасов природного газа и 16% мировых, а её сеть охватывает 30 стран. «Газпром» — один из четырёх лидеров отрасли: его генерирующие активы составляют около 16% российской энергетической системы. По добыче газа компания занимает первое место в России. Другие направления её деятельности — газификация регионов, создание газопродуктов и формирование в стране рынка газомоторного топлива. Также «Газпром» занимается благотворительностью и ответственно подходит к добыче и использованию природных ресурсов, уделяя внимание проблемам экологии.

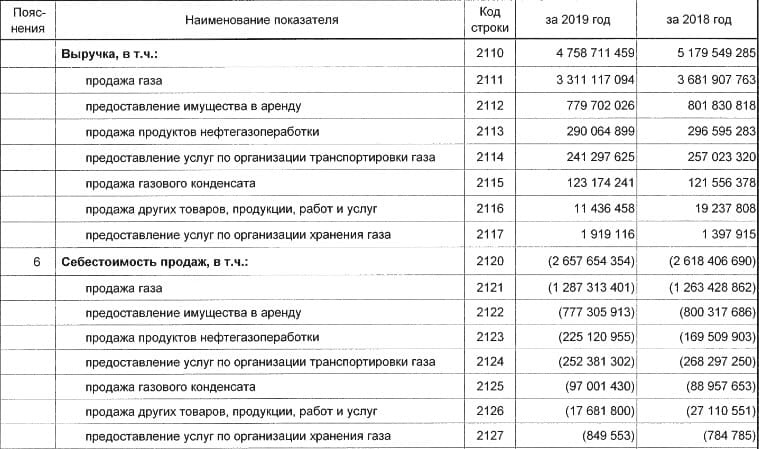

Финансовые показатели

ПАО «Газпром» выкладывает в открытом доступе ежеквартальные и ежегодные отчёты о своей деятельности. Тщательный анализ в ходе аудита позволяет сделать подсчёт всех показателей и таким образом облегчить задачу потенциальным инвесторам.

Выручка компании стабильно растёт, хотя в 2019 г. показатели несколько снизились. Доход от внешних продаж составил 4,759 млрд руб. В 2018 г. выручка «Газпрома» составляла 5,179 млрд руб., а в 2017 г. — 4,3 млрд руб. Чистая прибыль за 2019 г. составила 21 млрд долл., а выручка — более 120 млрд долл. Основной статьёй доходов (но не единственной) является продажа газа в России и за рубежом. Чистая выручка от продажи газа в РФ и страны бывшего Советского Союза в 2019 г. увеличилась на 5% и 6% соответственно по сравнению с 2018 годом. Впрочем, доход от продажи газа в другие зарубежные страны, как и общая прибыль, сократился на 8% по сравнению с тем же периодом. Увеличение и уменьшение объёмов дохода объясняется изменением средних цен — как внутри страны, так и за её пределами.

Полный годовой финансовый отчёт ПАО «Газпром» выкладывает в открытый доступ не ранее апреля следующего года — после того, как проводится аудит всех показателей. Его результаты по итогам 2019 года уже опубликованы на сайте компании.

Как купить акции «Газпрома» физическому лицу

Для начала нужно открыть брокерский счёт. Это очень легко: вот подробная инструкция, как это сделать и какие документы для этого понадобятся.

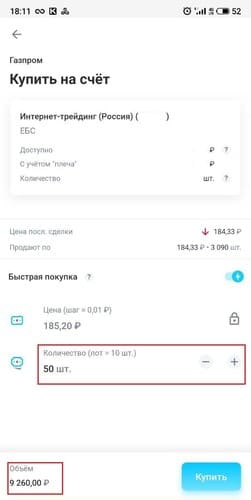

Совершать торговые операции, в том числе приобретать ценные бумаги, можно в торговых терминалах, личном кабинете или официальном приложении «Открытие Брокер. Инвестиции» для Android и iOS . Предлагаем пошаговое руководство, как можно купить акции «Газпрома» там.

1. Зайти в приложение.

2. Перейти в раздел «Торговля».

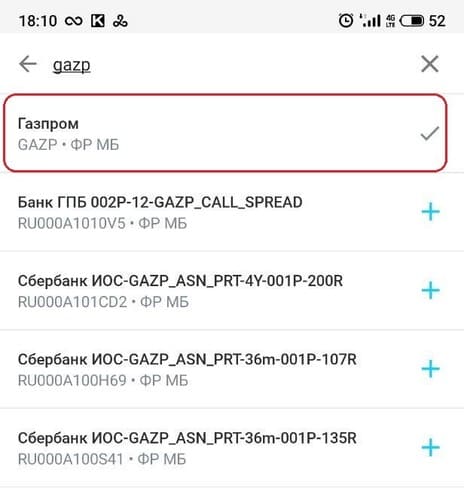

3. Найти акции в строке поиска по тикеру GAZP.

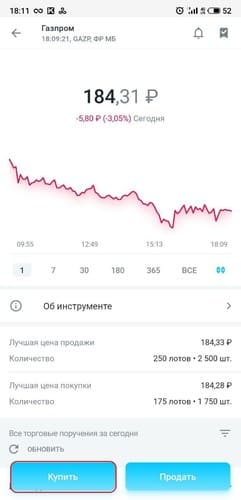

4. На вкладке инструмента можно просмотреть график котировок за различные периоды, а также другую информацию — объём торгов, размер лота и стоимость. Нажать «Купить» и ввести торговый пароль.

5. Ввести цену и количество лотов (минимальный размер одного составляет десять акций). Общая стоимость при этом рассчитается автоматически. Если указывать при покупке рыночную цену бумаг, то сделка будет совершена сразу (это функция быстрой покупки); если другую стоимость — сделка будет совершена после того, как цена акций упадёт или возрастёт до установленной цифры.

6. Нажать «Купить» и подтвердить сделку.

Перспективы вложения в компанию

Купив акции «Газпрома», акционер имеет право получать дивиденды. Согласно сделанному в апреле объявлению, их сумма равна 15,24 руб. на одну акцию (меньше, чем выплачивалось в прошлом году, но больше, чем в 2017 г.).

Как и любая публичная компания, «Газпром» обязан раскрывать финансовую информацию, в том числе отчёты и дивидендную политику. Всё это можно посмотреть в разделе «Акционерам и инвесторам» на сайте организации. Те же данные предоставляет и Московская Биржа.

Решение о размере выплачиваемых дивидендов утверждается после годового общего собрания акционеров (ГОСА). В связи с этим акции часто дорожают, поэтому их лучше приобретать заранее. На графике заметна динамика смены цен, и зачастую это было связано именно с прошедшим собранием ГОСА.

График котировок акций ПАО «Газпром» на Московской бирже за последний квартал. Источник: сайт Московской биржи

Что нужно учитывать перед приобретением акций

Одним из важных показателей, с которым нужно ознакомиться перед покупкой ценных бумаг, является режим торгов на бирже. Акции «Газпрома» торгуются в режиме Т+2, т.е. ценные бумаги поступят только через два дня после совершения покупки. Для приобретения акций на брокерском счёте инвестора должно быть гарантийное обеспечение — денежные средства, используемые в качестве залога. К моменту поступления акций на брокерский счёт должна быть внесена вся сумма, чтобы сделку можно было успешно завершить.

Необходимо учитывать и режим работы биржи: торги ведутся в определённое время. Московская Биржа работает с 10:00 до 19:00.

Свои особенности имеет приобретение акций перед дивидендной отсечкой. Это день закрытия реестра, куда вносится список всех акционеров для выплаты дивидендов. Чтобы попасть в этот список, инвестор может купить акции «Газпрома» не менее чем за два торговых дня до отсечки: если она назначена на понедельник, то покупку стоит совершить за два дня до выходных. Тогда акционер попадёт в реестр и сможет получить доход в виде дивидендов. Узнать дату закрытия реестра можно на официальном сайте компании или на сайте Московской биржи в разделе «Отчётность эмитентов» .

Стоит также иметь в виду дивидендный гэп — снижение цены акций в день, когда закрывается реестр. Снижение происходит на сумму, приблизительно равную размеру дивидендов: это деньги, которые вскоре выплатят акционерам. Те же, кто хочет приобрести ценные бумаги позже, получат на них скидку. После дивидендного гэпа цена на акции может продолжать падать или же, наоборот, вернётся к прежнему значению.

При покупке ценных бумаг также нужно учитывать комиссию. Её взимают брокер и фондовая биржа за каждую сделку. Как правило, сумма комиссии составляет от 0,055% до 0,5% от стоимости сделки: отдельно она оговорена в описании выбранного тарифного плана. Также берётся комиссия депозитария за обслуживание в течение месяца (если за это время совершались сделки). Использование специальных программ для совершения операций на бирже также может быть платным.

Вот, пожалуй, и всё, что стоит учитывать перед покупкой акций «Газпрома». Как видите, сделать это нетрудно: нужно лишь быть внимательным при анализе цифр, показателей и сумм. Оставайтесь с «Открытым журналом», и мы расскажем вам о возможностях

Звучит интересно? На практике всё будет ещё интереснее! Попробовать свои силы в биржевом деле, не потратив при этом ни копейки, можно с помощью учебного счёта «Открытие Брокер». А параллельно черпать идеи, советы, стратегии и схемы можно из наших материалов — достаточно подписаться на еженедельную рассылку, чтобы точно не упустить ничего важного.

Что делать инвесторам с акциями «Газпрома» прямо сейчас

Фото: facebook.com

56468

Прошлый год неожиданно порадовал владельцев акций «Газпрома» позитивным изменением дивидендной политики, за чем последовал внушительный рост котировок. Но далее с осени 2019 по нынешнее время акции находились в коридоре 230-250 рублей.

С одной стороны, впереди перспективы «Северного потока» и «Силы Сибири», что может повысить прибыль компании в грядущие годы, но с другой – снижение цен на газ сначала из-за торговой войны США-Китай 2018-2019, а сейчас – ввиду коронавируса, замедления ведущих экономик мира, а также из-за слишком теплой зимы, что так не факт, что можно будет рассчитывать на существенный рост прибыли, ну, как минимум, в начале 2020 года.

Да и инвесторы уже ожидают интересных дивидендов за 2019 год, так что вряд ли стоит ждать скачка цены в 2020 после объявления дивидендных выплат, как это было в 2019. А уровень прибыли за 2020 год может оказаться даже ниже, чем в 2019, если нынешние негативные факторы будут актуальны большую часть года.

Что же делать инвесторам?

Для тех, у кого нет бумаги в портфеле

Я считаю, что ситуация с коронавирусом сейчас неопределенная, плюс также непонятен прогноз по экономике США в 2020 году: если в текущем или следующем году в США начнется рецессия, то она захватит все остальные страны в той или иной мере, так что акции «Газпрома» могут еще сходить вниз по цене до конца 2020.

Поэтому мое мнение по бумаге такое: интересна для краткосрочной (до квартала) или уже достаточно долгой стратегии buy and hold, если в 2020 году все же будет масштабная коррекция и восстановление бумаги займет год и более.

Поэтому можно выделить сумму, которую вы бы готовы были разместить в акции «Газпрома», но не более 10% всего портфеля, и приобрести их в идеале по цене ниже 240 (а лучше ниже 235), при этом при отскоке выше 250 на 50% я бы вышла из бумаги, даже если отскок будет до дивидендов, а на 50% бумаги я бы осталась в бумаге в долгую, до выплаты дивидендов в 2020 и далее: если летом ситуация с коронавирусом стабилизируется, а сигнала рецессии в США не будет, то можно будет оставаться в бумаге и далее, полагаю, до уровня выше 265-270.

Если же будет просадка ниже цены входа, то как раз можно будет докупить на те деньги, что вы получили от краткосрочной продажи. Для меня интересный уровень докупки был бы ниже 220.

Для тех, кто уже в бумаге

Если она куплена ниже текущих уровней – тогда я предложила бы стратегию как описано выше: 50% продать при цене 250 и выше, а 50% оставить до дивидендов и лета в ожидании стабилизации и дальнейшего роста.

Если же бумага куплена выше текущих уровней – не считаю целесообразным выходить сейчас, не дождавшись дивидендов за 2019 год. В худшем случае дивиденды смогут хотя бы частично, если не полностью компенсировать просадку бумаги.

Если вы готовы держать бумагу долее 2020, то вполне есть шансы на восстановление цены до 250-260, даже если в текущем году случится рецессия, и восстановление займет несколько лет. По крайней мере, вы сможете получать дивиденды, пока ждете восстановления, и сможете воспользоваться льготной инвествычета, если бумага восстановится и даст прибыль по итогам 3 и более лет владения.

Тройка малоизвестных компаний с дивидендной доходностью более 7%

Конечно, можно вкладывать средства в известных лидеров рынка, таких как Apple, Amazon или Google, акции которых стабильно растут в цене.

Можно, например, рассмотреть инвестирование в Microsoft, Mastercard и JPMorgans, где рост акций сочетается с устойчивыми дивидендами. Эти стратегии вполне жизнеспособны. Но иногда инвесторам нравится идти по менее проторенным дорогам.

Если вам немного за 300. Почему акции «Газпрома» принесли разочарование и стоит ли вкладываться в российские ценные бумаги в долгосрочной перспективе?

На минувшей неделе акции «Газпрома» вновь взяли планку 300 рублей (неделя для этой бумаги закрылась чуть ниже 299,66 руб.). Это не рекорд — летом 2008 года они котировались так же. Но о повторении ценового уровня говорить можно либо от полной некомпетентности, либо с иронией. Даже без больших финансовых знаний понятно, что 1 рубль 13 лет назад и 1 рубль сегодня — это две большие разницы по покупательной способности.

Воздушные шары взлетели. А акции — не очень. Фото: www.gazprom.ru

Означает ли это, что вкладывать деньги в российские ценные бумаги невыгодно в принципе? Ведь если акции одной из крупнейших корпораций страны принесли разочарование, то что ждать от остальных?

На мой взгляд, для глобального пессимизма причины нет. Парадоксально, но пример газового монополиста показывает: акции должны быть в личном инвестиционном портфеле. Но при этом подходить к формированию этого портфеля надо с умом.

По волне моей памяти

Если прокрутить время назад и оказаться в 2008 году, то на бирже мы увидим растущий «Газпром», показавший рекорд цены 369,5 руб. История разворачивалась в апреле—мае, и доллар тогда стоил всего 23,66 руб. А летом, когда акции еще держались у трёхсотрублевой отметки, доллар был уже выше около 24,5 руб.

Казалось бы, зачем нужны акции. Тот, кто купил на 300 тыс. руб. летом 1 тысячу акций «Газпрома», заработал явно меньше, чем тот, кто купил на те же деньги американскую валюту. Доллар-то сейчас стоит 73,99 руб., и это втрое выше, чем тогда. К тому же валюту можно положить на депозит в надёжном банке.

Аналогичные горькие выводы можно сделать, если на руках были деньги не на 1 тысячу акций монополиста, а на порядок больше. Тогда можно было вместо них купить доходную недвижимость в Москве, Петербурге или Сочи — она сыграла ещё лучше доллара.

Но не будем забывать: в 2008 году радостные («бычьи») настроения на мировых рынках сменились паникой. Сигнал к обвалу дал крах американских ипотечных агентств. Паника медвежьей волной прошла по всей планете. Вниз летели акции, облигации…

Дивиденды успеха

В октябре того же года акция «Газпром» стоила уже 84,00 руб. И если вы купили «Газпром» в октябре по минимальной цене, то относительно сегодняшних цен он подорожал в 3,57 раза.

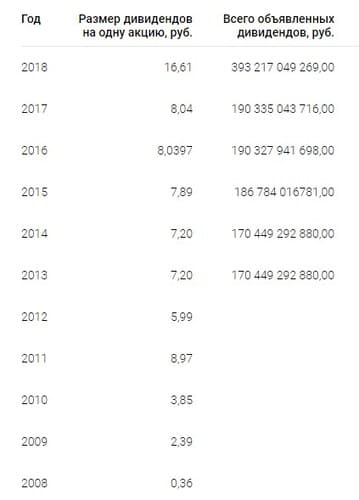

Справку о всех выплаченных дивидендах можно найти на сайте «Газпрома» — дивиденды газовый концерн платит стабильно.

На сайте «Газпрома» наглядно представлены дивиденды за все годы. Фото: gazprom.ru

Если, например, вы купили акции в 2008 году, то они принесли бы округленно 104 руб.

Это сумма дивидендов за все эти годы.

Конечно, для точности следует усложнить расчёт. Нужно вспомнить о налоге на доходы с дивидендов (это минус). Но есть и плюсы. Это возможность реинвестировать дивиденды, хотя бы в те же акции «Газпрома», или разместить их на депозит.

Но есть такое правило: «Излишняя точность — признак невежества». Общую картину уточнения не меняют. Покупка акций «Газпрома» в 2008 году не то, что по максимальным, но и по летним 300-рублёвым ценам принесла прибыль на бумаге и реальный убыток.

Но вот что интересно: если акции были куплены в том же году, но в момент ценового провала, инвестор получил прибыль не только номинальную, но и в реальном выражении.

Суммарный дивиденд на акцию «Газпрома» за тринадцатилетний период — 104,3 руб. После вычета налогов остается 90,8 руб. По данным Bloomberg, при покупке акции за 300 рублей и реинвестировании дивидендов, сейчас у покупателя были бы активы стоимостью 543,5 руб. Но делать вывод из сравнения одной конкретной акции с доходностью депозита в рублях или долларах, на мой взгляд, некорректно

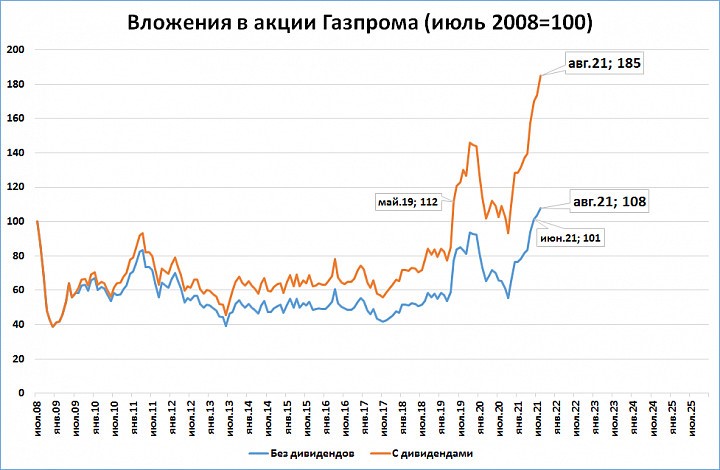

Если бы инвестор получал дивиденды и реинвестировал бы их в те же акции «Газпрома», то он получил бы +85% в рублях, подсчитал экономист, автор телеграм-канала «М2» Сергей Блинов.

Если перевести 85% в рубли, то исходные 300 руб. превращаются в 555 руб.

Разброс результатов у экспертов незначителен и вполне допустим. В главном они сходятся.

Автор телеграм-канала М2, макроэкономист, автор статей в журнале «Эксперт», газете «Ведомости» и других изданиях

Но даже с учётом дивидендов, в долларовом эквиваленте инвестор потерял целые 41%. Для понимания результата инвестирования можно обойтись и без иностранной валюты. Достаточно просто учесть инфляцию. На свои выросшие на 85% вложения инвестор смог бы купить сегодня на 22% меньше товаров, чем 13 лет назад на исходные 300 рублей. По данным Росстата, цены за этот период выросли в 2,36 раза (на 136%)

Вложения в акции Газпрома. Фото: «Выберу.ру»/Сергей Блинов

Так выгодно или нет

Получается, что всё определяет цена покупки актива. Акции «Газпрома» — частный случай.

Как же подобрать момент для удачной покупки? Или как выбрать недооцененный актив?

Вот несколько способов. Можно стать профи в инвестировании. Но это значит полностью изменить свою жизнь.

Можно доверить деньги управляющему. Но всегда будут сомнения в его квалификации и честности.

Наконец, личный портфель можно самому диверсифицировать по видам активов (покупать разные акции, облигации, валюту, валютные облигации, иностранные акции, недвижимость).

Не менее важно диверсифицировать и по времени. Покупка одних и тех же акций, но не одномоментно, а порциями дала бы совсем другой результат.

За прошедшие 13 лет шутливый риторический вопрос, когда цена акций «Газпрома» вернётся на 300 руб., стал на некоторых финансовых порталах настоящим мемом. Ответа, естественно, никто не ждал, но все эксперты сходились в понимании, что когда-нибудь это случится, но весьма не скоро. И вот час этот настал!

Пётр Пушкарёв приводит примеры, как за эту чёртову дюжину лет можно было вложиться выгодно в фондовый рынок: в американские акции или спекулировать на локальных взлетах и падениях хотя бы того же «Газпрома».

Но будем честны — спекуляции в большинстве случаев идут в минус. Вам кажется, что акция взлетела и назавтра упадёт. Вы продаете, а она продолжает рост и никогда больше не возвращается к прежним уровням….

Еще хуже одалживать акции, чтоб откупить дешевле — тут вообще, если акции, напротив, дорожают, то убытки не ограничены.

Я делаю вывод: пассивное инвестирование в акции даже очень сильной компании с серьёзным госучастием было менее выгодно, чем размещение денег на обычном депозите или в государственные облигации

ОФЗ сейчас приносят 7% годовых, а в 2008—2009 гг. на пике кризиса их доходность составляла и вовсе 12-15% годовых. Размещенные на таких условиях в кризис деньги были бы способны принести даже и без всякой ежегодной капитализации сложных процентов не меньше 150% в рублях за 13 лет.

Источник https://journal.open-broker.ru/investments/kak-kupit-akcii-gazproma/

Источник https://fomag.ru/news/chto-delat-investoram-s-aktsiyami-gazproma-pryamo-seychas/

Источник https://www.vbr.ru/investicii/novosti/2021/09/02/esli-vam-nemnogo-za-300-pocemy-akcii-gazproma/