Акции роста в 2022 году

Ранее мы обсуждали, какие акции могут принести самую высокую дивидендную доходность в следующем году. Но инвестор может получать доход и от изменения курсовых разниц ценных бумаг, для этого нужно выбрать перспективные бумаги. В этой статье обозначим возможные акции роста на 2022 год и их эмитентов. Но для начала разберёмся, что ждёт мировую экономику в наступающем году.

Перспективы мировой экономики

Сейчас во всём мире растёт инфляция, что вызывает соответствующие опасения. Всё больше аналитиков считают, что инфляция будет оставаться высокой как минимум до конца 2022 г. Одна из причин — триллионные вливания мировых центробанков в экономику. Свою лепту внесли и «вертолётные» деньги, которые выплачивало правительство своим гражданам в качестве поддержки во время пандемии. В итоге они начали тратить эти средства, спровоцировав высокий спрос на товары массового потребления, что привело к росту цен.

Что будет, если залить кризис деньгами?

Дополнительно на ценах сказался эффект «бутылочного горлышка» и нарушения в глобальных производственных и логистических цепочках. Под эффектом «бутылочного горлышка» подразумевается наличие «узких» мест в производственных процессах — нехватка чипов, комплектующих и работников.

При этом всё бо́льший вес набирают экологические стандарты и законопроекты, направленные на снижение углеродного следа. На этом фоне компании уже сейчас пытаются уменьшать своё негативное влияние на окружающую среду, а самые экологичные из них станут лидерами спроса у инвесторов. Это глобальная тенденция, которая сохранится на долгие годы. Однако уже сейчас понятно, что ВИЭ (возобновляемые источники энергии) будут очень востребованы в ближайшее 5–10 лет, подогревая спрос на используемое в их изготовлении сырьё. Побочные товары, необходимые для увеличения производственных мощностей, также вырастут в цене, что будет провоцировать увеличение инфляции и дальше.

Российские компании, активно использующие ВИЭ.

Так как пандемия коронавируса в мире сохраняется, то в следующем году будут пользоваться спросом фармацевтические компании, которые производят вакцины и лекарства для лечения инфекции и профилактики её осложнений. По-прежнему актуальным будет тренд на услуги, связанные со здоровьем и увеличением продолжительности жизни.

Будет ли кризис?

Учитывая высокий уровень инфляции, дефицит газа в хранилищах Европы и продолжающуюся пандемию, в 2022 г. мы можем столкнуться сразу с тремя кризисами — финансовым, энергетическим и пандемийным.

В текущем году Центробанк РФ уже шесть раз повышал ключевую ставку, причём темп повышения растёт, а рост инфляции не останавливается. Население продолжает брать кредиты на свои нужды, ещё больше разгоняя инфляцию и не задумываясь, что по долгам придётся платить, противостоя инфляции. Этому способствуют и социальные выплаты со стороны правительства. Если в течение 2022 г. мы столкнёмся с ситуацией, когда населению будет нечем платить по кредитам и ипотекам, это нанесёт удар по финансовому сектору, спровоцировав финансовый кризис. При этом цены продолжат расти, а люди начнут изымать деньги с вкладов, что усугубит ситуацию.

Последний раз ключевая ставка была повышена 22 октября до 7,5%.

Цены на нефть, уголь и газ уже значительно выросли в течение этого года, и есть вероятность, что рост продолжится, так как дефицит энергоресурсов увеличивается. Это может привести к сырьевому и энергетическому кризисам в мире, но сыграет на руку российской экономике, так как наша страна является крупнейшим поставщиком энергоресурсов в ЕС и Китай. Однако Европа не может позволить себе долго зависеть от одного поставщика. Саму Россию как минимум затронет энергопереход, который потребует крупных инвестиций от компаний.

Насколько страшен для России переход на зелёную экономику?

В сложившейся ситуации сложно обозначить акции роста и строить какие-либо прогнозы, но мы будем ориентироваться на цикличность экономики и компании, которые обычно выигрывают в подобных условиях.

Акции роста — 2022

Так, вновь становятся интересны акции золотодобывающих, сырьевых компаний, которые придерживаются ESG-стандартов и производят энергоресурсы и сырьё для изготовления энергоносителей. Также есть шанс и у технологического сектора.

Из золотодобытчиков мы можем выделить «Полюс», «Петропавловск» и «Полиметала», а из сырьевых компаний — «Газпром», «Роснефть», «Татнефть» и «Сургутнефтегаза» (префы), «Мечел» и «Распадскую», а также En+ Group, «РУСАЛ» и «Норникель».

«Полюс», «Полиметалл» и «Петропавловск»

Во времена экономических спадов золото является защитным активом. Но, учитывая наличие бесплатного плеча, можно покупать акции золотодобывающих компаний, а не сам металл, так как это обеспечит более интенсивный рост.

На этом фоне интересно выглядят все три крупнейших золотодобытчика России: «Полюс» (PLZL), «Петропавловск» (POGR) и «Полиметалл» (POLY). При этом каждая из компаний интересна по-своему.

«Полюс» имеет самую низкую себестоимость золота в мире, является лидером отрасли по объёму добычи и чистой рентабельности. Главным долгосрочным драйвером для компании является запуск месторождения Сухой Лог, который запланирован на 2027 г. Месторождение примечательно тем, что «Полюс» сможет дополнительно добывать 2,3 млн унций золота с себестоимостью 400 долл. за унцию.

Рис. 1. Динамика изменения стоимости акций ПАО «Полюс» на Московской бирже, 2017 — октябрь 2021. Источник: TradingView

Polymetal International plc

«Полиметалл» запустил обогатительную фабрику в Нежданинском, что позволит снизить капитальные затраты за счёт переработки руды месторождения Прогноз. Кроме того, компания планирует увеличить добычу серебра, меди и платиноидных металлов. По операционным и финансовым показателям «Полиметалл» мало отстаёт от лидера — «Полюса».

Рис. 2. Динамика изменения стоимости акций Polymetal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

«Петропавловск» является аутсайдером отрасли за счёт корпоративного конфликта и сокращения производства золота. Однако в следующих кварталах мы можем увидеть восстановление добычи, что приведёт к росту котировок. Кроме того, компании удалось обеспечить поставки концентрата в достаточном объёме, начиная с III и IV кварталов текущего года — ранее из-за корпоративного конфликта «Петропавловск» не смог заключить достаточное количество долгосрочных контрактов на поставку концентрата.

Рис. 3. Динамика изменения стоимости акций Petropavlovsk PLC на Лондонской бирже, 2017 — 2021. Источник: TradingView

Триггером для акций компании может стать возобновление выплат дивидендов, увеличение производства золота и закрытие сделки по продаже доли в IRC.

Потенциал для роста есть у всех золотодобытчиков, но, учитывая значительную недооценённость и отставание от конкурентов, можно сделать ставку на «Петропавловск» и купить его в большем количестве, чем акции конкурентов.

«Мечел» и «Распадская»

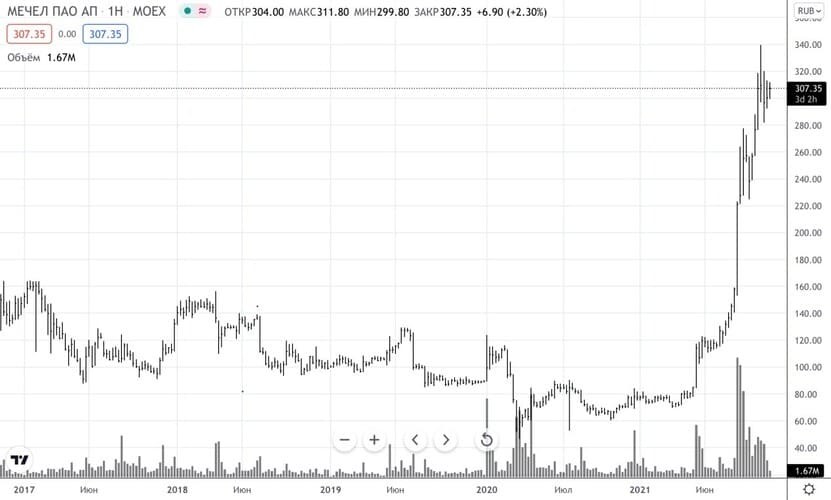

Несмотря на приверженность всего мира стандартам ESG, уголь по-прежнему в тренде, так как зелёного топлива не хватает. От этого могут выиграть «Мечел» (MTLR_p) и «Распадская» (RASP).

Привилегированные акции «Мечела» могут стать лидерами по дивидендной доходности на российском рынке, что станет и мощным драйвером для роста котировок. При этом энергетический кризис в мире будет поддерживать цены на уголь. В итоге компания может заработать достаточно средств, чтобы повторить свой дивидендный успех, и это позволит взглянуть на «Мечел» по-новому.

Чего ждать владельцам префов «Мечела»?

Рис. 4. Динамика изменения стоимости привилегированных акций ПАО «Мечел» на Московской бирже, 2017 — 2021. Источник: TradingView

«Распадская» значительно отстаёт от «Мечела» по размеру дивидендной доходности, однако бумаги резко реагируют на стоимость угля. Именно эта сырьевая корреляция может сыграть на руку инвесторам, и акции могут стать новой историей роста.

Рис. 5. Динамика изменения стоимости акций ПАО «Распадская» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции цветных металлургов

Постепенно мир движется в сторону зелёной и возобновляемой энергетики. Это на руку производителям алюминия и других цветных металлов. Из алюминия делаются лопасти для ветряных электростанций, каркасы для солнечных панелей и многое другое. А медь является отличным проводником электроэнергии в системах ВИЭ. Поэтому в выигрыше от спроса на медь и алюминий будут «РУСАЛ» (RUAL), En+ Group (ENPG) и «Норникель» (GMKN).

Положение на рынке EN+ – лидера по производству ВИЭ и алюминия.

Рис. 6. Динамика изменения стоимости акций Rusal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 7. Динамика изменения стоимости акций En+ Group на Московской бирже, март 2020 — октябрь 2021. Источник: TradingView

ГМК Норильский никель

При этом существует риск, что рост всех трёх компаний будет сдерживаться отсутствием или снижением дивидендов. С другой стороны, если «РУСАЛ» решит вернуться к практике выплат дивидендов, это станет мощным драйвером для роста котировок. «Норникель» может отказаться от пересмотра дивидендной политики, что также благоприятно отразится на капитализации компании.

Рис. 8. Динамика изменения стоимости акций ПАО «ГМК «Норильский никель» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции нефтегазового сектора

Риск затяжного энергетического кризиса провоцирует повышенную волатильность в ценах на газ и нефть, от чего выигрывают производители данных видов сырья. Из компаний нефтегазового сектора предпочтение можно отдать «Газпрому» (GAZP), «Роснефти» (ROSN) и «Татнефти» (TATN). Отдельного внимания заслуживают привилегированные акции «Сургутнефтегаза» (SNGS), которые выиграют в случае финансового кризиса и ослабления рубля.

Рис. 9. Динамика изменения стоимости привилегированных акций ПАО «Сургутнефтегаз» на Московской бирже, 2017 — 2021. Источник: TradingView

Дефицит газа в хранилищах Европы и ожидание холодной зимы могут оказать поддержку ценам на газ, что позитивно скажется на акциях «Газпрома». Кроме того, в январе планируется сертификация «Северного потока — 2». Даже если она немного затянется, то это лишь ненадолго задержит рост котировок.

Рис. 10. Динамика изменения стоимости акций ПАО «Газпром» на Московской бирже, 2017 — 2021. Источник: TradingView

Татнефть им. В.Д. Шашина

Акции нефтяных компаний будут поддерживаться ростом цен на нефть и дивидендами. «Татнефть» может вернуться к прежним выплатам — 100% свободного денежного потока. В этом случае есть шанс, что котировки вернуться к уровню 800 руб. за акцию.

Рис. 11. Динамика изменения стоимости акций ПАО «Татнефть» на Московской бирже, 2017 — 2021. Источник: TradingView

«Роснефть» продолжит развивать свой проект «Восток Ойл» в 2022 г., что поспособствует планомерному росту добычи на протяжении всего текущего десятилетия. Компания обладает самым большим производственным потенциалом в отрасли и направляет на дивиденды 50% чистой прибыли по МСФО.

Рис. 12. Динамика изменения стоимости акций ПАО «Роснефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Дополнительную помощь всем экспортёрам сырья окажет ослабление рубля.

Таким образом, акции рассмотренных компаний можно включить в инвестиционный портфель, который поможет диверсифицировать вложения, а также сохранить и увеличить капитал в условиях финансового, энергетического и пандемийного кризисов.

И помните, рынок, как пластилин, постоянно меняет форму и направление. Часто после выхода тех или иных идей и обзоров появляются новости, которые могут изменить ситуацию, поэтому подходить к формированию своего портфеля стоит с большой осторожностью.

Данный обзор выражает субъективное мнение автора и не является рекомендацией к покупке или продаже актива. Всегда стоит индивидуально подходить к рассмотрению каждой инвестиционной идеи и анализировать её согласно вашей торговой стратегии.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Куда сейчас инвестировать: 10 вариантов

Российские инвесторы оказались в сложной ситуации. Многие активы подешевели; на фондовом рынке Московской биржи три недели не было торгов; наличную валюту не купить. При этом инфляция ускорилась и надо как-то защитить деньги.

Но и сейчас есть способы инвестировать. Рассказываем про основные варианты, но учтите: это не рекомендация, а обзор. Мы не гарантируем, что все эти инвестиции окажутся выгодными. Выбирать вам.

Банковские вклады

ЦБ поднял ключевую ставку с 9,5 до 20% годовых — и ставки по вкладам выросли следом, особенно по краткосрочным. Можно найти вклады и накопительные счета с доходностью до 25% годовых

Плюсы: фиксированная доходность без лишних хлопот, страховка АСВ, доход от вкладов за 2021 и 2022 год не облагается НДФЛ

Минусы: высокая доходность обычно у вкладов на 3—6 месяцев, а также у накопительных счетов, где банк может снизить ставку. Нет длинных вкладов с высокой доходностью и возможностью пополнения

Безналичная валюта

Наличную валюту сейчас не купить, а снять можно только в долларах — и то если валюта была на счете до 9 марта 2022 года. Но можно купить валюту в банке или на бирже и держать ее в безналичном виде

Плюсы: довольно простой вариант, можно заработать, если рубль сильно ослабнет к доллару, евро или другой валюте

Минусы: в банках часто большой спред — разница между ценой покупки и продажи валюты, а на бирже за покупку долларов, евро и фунтов сейчас комиссия 12%. Кроме того, рубль может укрепиться

ОФЗ и российские акции

Фондовый рынок Мосбиржи работает лишь частично. Торгуются только облигации федерального займа, а с 24 марта — также 33 акции из индекса Мосбиржи. Но некоторым инвесторам этого достаточно

Плюсы: у ОФЗ высокая надежность, выплачиваются купоны, есть ОФЗ с привязкой к инфляции и ставке RUONIA, близкой к ставке ЦБ. Акции российских компаний могут сильно вырасти и дать высокую дивидендную доходность, если ситуация улучшится

Минусы: доходность коротких облигаций сейчас ниже, чем ставка ЦБ и доходность коротких вкладов, а доходность длинных бумаг даже ниже, чем у коротких. Акции — рискованный инструмент и могут сильно упасть. Если торги на бирже опять приостановят, не получится вывести деньги

Срочный рынок Мосбиржи

Часть фьючерсов и опционов торгуется и сейчас. Эти инструменты больше подходят трейдерам, но инвесторам тоже могут пригодиться

Плюсы: можно инвестировать в валюты, индекс S&P 500 и иные активы, и можно подстраховаться от неблагоприятного изменения цены ваших активов

Минусы: это сложные и рискованные инструменты, где можно получить большой убыток. Не получится купить и надолго забыть, так как контракты со временем исполняются и надо перекладывать деньги в новые

Акции на «СПб-бирже»

Санкт-Петербургская биржа, где в основном торгуются акции иностранных компаний, по-прежнему работает. Подходящий вариант для тех, кто интересуется иностранными бумагами

Плюсы: можно вложить деньги в акции крупных зарубежных компаний и получить доход в валюте, в том числе в виде дивидендов, — даже на ИИС

Минусы: не все брокеры дают туда доступ, особенно после санкций. А если санкции усилятся, могут быть проблемы со сделками и получением дивидендов

Ценные бумаги за рубежом

Иностранные биржи работают, поэтому технически можно инвестировать через них

Плюсы: можно вложиться в тысячи акций, облигаций и фондов с бирж разных стран. Активы мало зависят от ситуации в России, а риск того, что брокер утратит активы, часто застрахован — но это зависит от страны

Минусы: мало какие иностранные брокеры сейчас открывают счета россиянам. Есть сложности с пополнением счетов и вопросы о допустимости торговли на них. Если санкции усилятся, есть риск потерять доступ к счету

Недвижимость

Традиционно любимый россиянами актив, цена которого, как считается, всегда растет. Но есть и серьезные минусы

Плюсы: недвижимость сложнее заморозить, в отличие от вкладов и ценных бумаг, а цена вряд ли обнулится — по крайней мере если речь о недвижимости в крупном городе. Еще квартиры и коммерческие помещения можно сдавать и получать доход

Минусы: нельзя вложить небольшую сумму, быстро продать за разумные деньги или продать небольшую часть. Сложно диверсифицировать. Съемщики бывают проблемными, а стоимость съема не всегда растет. Цена недвижимости может падать и в рублях, а в долларах — еще сильнее

Физические драгметаллы

Основные варианты вложений в них — слитки и инвестиционные монеты. Теперь НДС нет и при покупке слитков, и интерес к ним вырос

Плюсы: физические драгметаллы мало зависят от финансовой системы — с ними ничего не случится, даже если экономика рухнет. В кризис цена металлов может расти в долларах, а в рублях — еще сильнее из-за падения рубля

Минусы: надо правильно хранить слитки и монеты, чтобы не повредить их и защитить от посторонних. Также есть большая разница между ценой покупки и продажи. Наконец, драгметаллы довольно волатильны, их цена способна долго падать, а процентов они не платят

Криптовалюты

Многие инвесторы не рассматривали их еще недавно. Но санкции, ограничения на наличную валюту и приостановка торгов на Мосбирже вызвали рост интереса к криптовалютам

Плюсы: криптовалюты мало зависят от традиционной финансовой системы, так что их сложнее заморозить, забрать или отследить. И есть шанс много заработать, если удачно купить и продать

Минусы: высокие риски из-за волатильности многих криптовалют и возможного мошенничества. И надо с нуля разбираться в новых терминах и механизмах: майнинг, холодные кошельки, стейкинг и так далее

Здоровье и знания

Инвестиции в себя всегда актуальны. Навыки, знания и здоровье не забрать просто так, и хорошей идеей может быть исправить зрение, вылечить зубы или подучить английский

Плюсы: вложения в себя не исчезнут из-за проблем в экономике. Своевременные траты на лечение сэкономят много денег в будущем, знания и навыки позволят зарабатывать, а полезные знакомства могут упростить жизнь

Минусы: не всегда понятно, как вложить деньги в себя, чтобы это принесло пользу, например какие курсы пройти. Также на лечение и обучение может требоваться много времени и сил

Как разобраться, куда вложить

Читайте наш Инвестник. Каждый день рассказываем в телеграм-канале, куда вложить деньги, чтобы получить доход, и как не отдать их мошенникам

Еще статьи о том, как поступать в кризис:

Новости, которые касаются всех, — в нашем телеграм-канале. Подписывайтесь, чтобы быть в курсе происходящего: @tinkoffjournal.

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Источник https://journal.open-broker.ru/investments/akcii-rosta-v-2022-godu/

Источник https://journal.tinkoff.ru/short/possible-investments/

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/