Стоит ли инвестировать в Китай в 2022 году? Топ-5 акций

Китайский рынок — это боль для многих инвесторов не только в России, но и по всему миру. После того, как власти КНР в 2020 году всерьез взялись за регулирование деятельности крупнейших компаний страны, акции китайских компаний то и дело снижаются почти на каждой новости из Поднебесной. Однако с 2020 года прошло уже много времени и уже много чего поменялось. Поэтому предлагаем вместе посмотреть, что сейчас происходит с рынком китайских акций и с экономикой Китая в целом.

Макрообзор экономики Китая

Начнем с обзора текущей экономической ситуации в КНР. Как бы ни заявляли власти Китая, что у них все идет по плану, аналитики им не верят. Начнем по порядку.

Основной проблемой в Китае все еще остается пандемия. Да, именно та пандемия Covid-19, о которой мы, казалось бы, уже забыли. Сейчас в КНР действует “политика нулевой терпимости к вирусу”. Она предполагает полное закрытие производств и самоизоляцию жителей, в которых выявлены случаи заражений.

На данный момент полная или частичная изоляция затронула 27 городов Китая или около 180 миллионов человек. Наиболее сильный удар по экономике наносят локдауны в Шанхае и Пекине. На оба этих города приходится около 7,5% вклада в общий ВВП страны, причем Шанхай помимо всего прочего является крупнейшим контейнерным портом мира, что еще больше нанесет ущерб экономике и затруднит цепочки поставок.

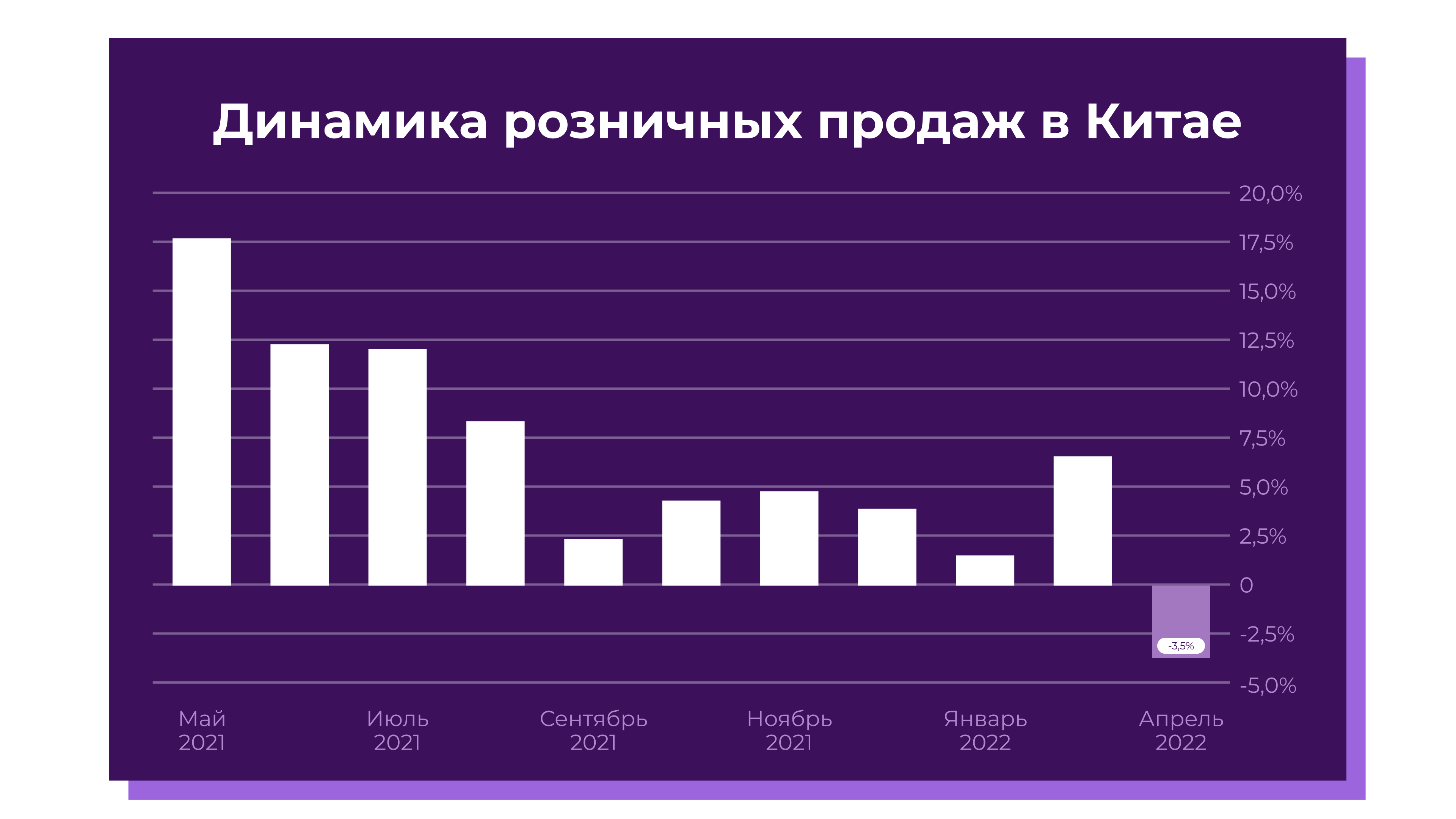

Все это уже принесло в новом году первые негативные результаты. Только по официальным данным в марте розничные продажи упали на 3,5% в годовом исчислении, а уровень безработицы вырос до рекордного с мая 2020 года уровня — 5,8%.

Рис. 1. Динамика розничных продаж в Китае. Источник i nvesting.com

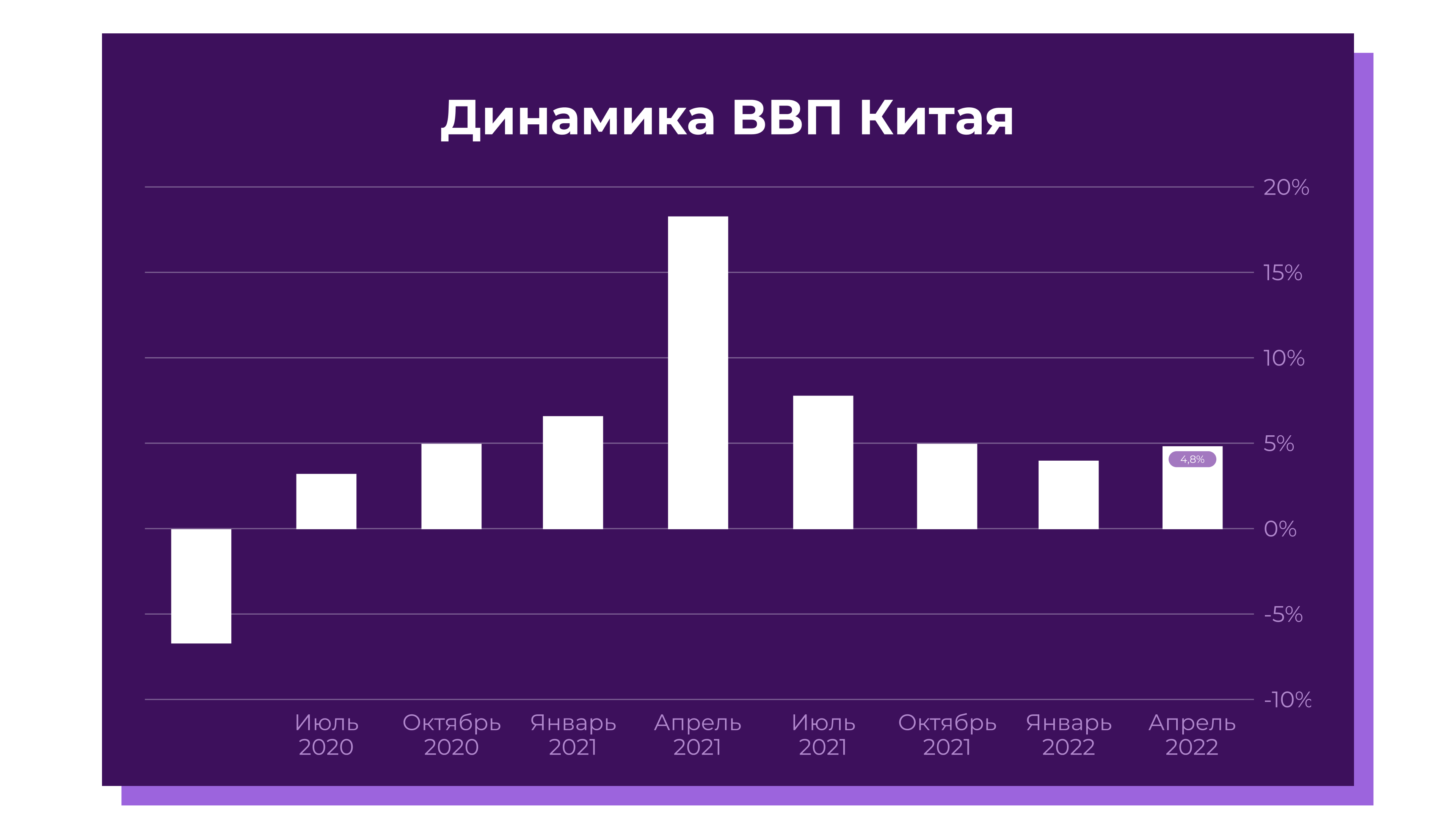

Но есть и хорошие новости: производство страны в марте выросло на 5%, а инвестиции в основной капитал — на 9,8%, что помогло стране увеличить ВВП в первом квартале на 4,8% в годовом исчислении.

Рис. 2. Динамика ВВП Китая. Источник i nvesting.com

Но западные эксперты не верят этим данным. Так, к примеру, британская компания Pantheon Macroeconomics, использующая общедоступные данные о ценах в стране, оценивает рост ВВП в первом квартале на уровне 2,4%, что вдвое меньше официального показателя.

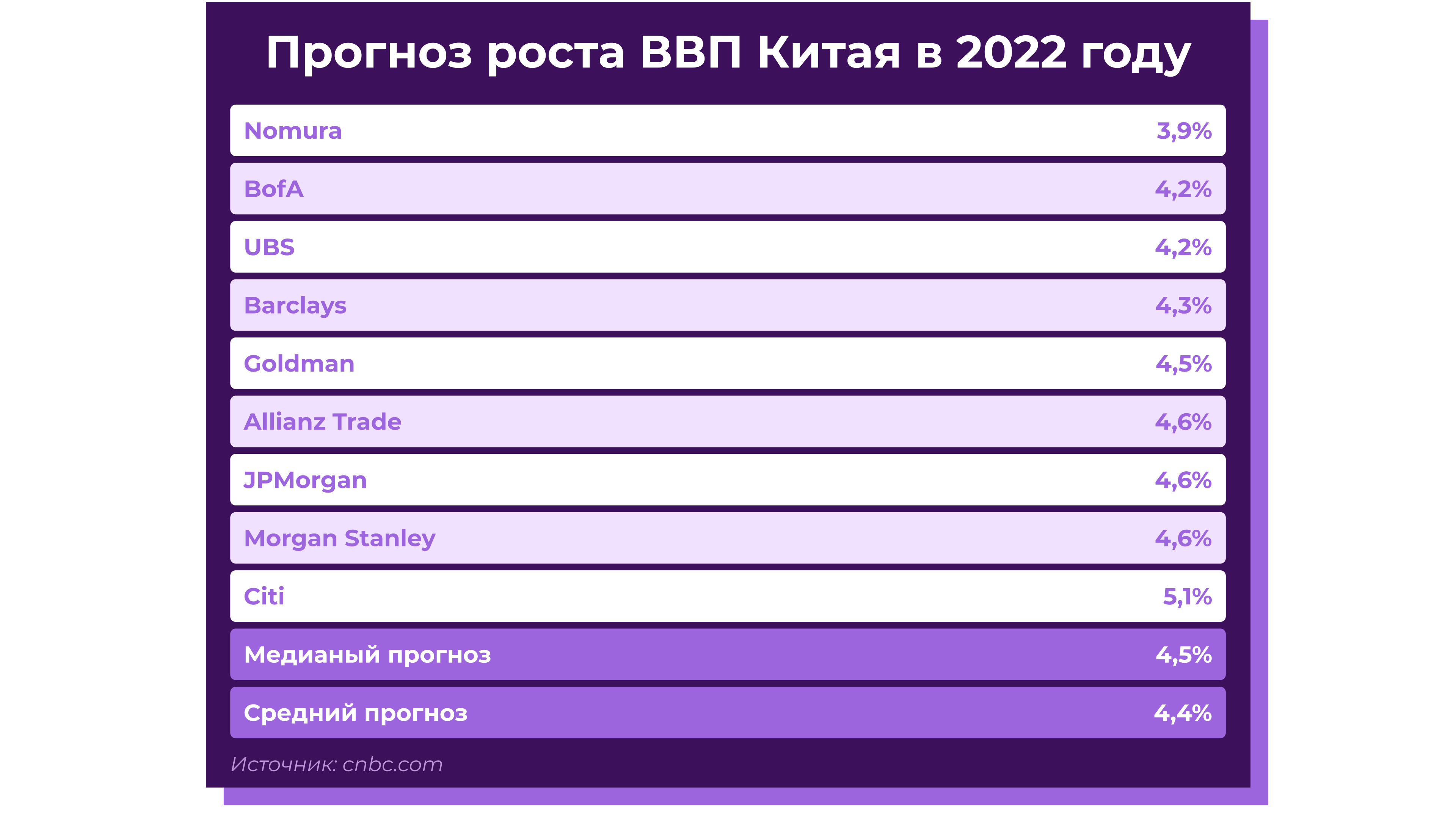

Того же мнения, по-видимому, придерживаются и другие крупнейшие финансовые корпорации. Почти все они понизили свои прогнозы по росту ВВП Китая по итогам 2022 года.

В результате средний прогноз запада по росту экономики Китая составил 4,5% по сравнению с официально установленным властями КНР таргетом в 5,5%.

Рис. 3. Прогноз роста ВВП Китая в 2022 году. Источник cnbc.com

Помимо локдаунов эксперты выделяют такие риски для китайской экономики как кризис в секторе недвижимости, связанный с закредитованностью крупнейшего девелопера КНР Evergrande, который уже вызвал падение объемов жилищного строительства на 20% в первые три месяца года. А также Российско-Украинский конфликт, который существенно повлияет на и без того растущие цены на сырье. Ведь, как нам известно, Китай является одной из крупнейших стран-импортеров в мире.

Таким образом, как мы видим, проблемы в экономике Китая все еще сохраняются, и ее дальнейшая судьба будет зависеть в основном от успехов борьбы правительства страны с вирусом, но не нужно забывать и о других рисках.

Топ-5 китайских акций

С начала года индекс 300 крупнейших компаний на внутренних биржах Шанхая и Шеньчженя, CSI 300, снизился на 20%, а крупнейший индекс компаний на Гонконгской бирже Hang Seng Index — почти на 16%. Все это сделало дешевые китайские акции еще дешевле. Давайте рассмотрим 5 наиболее интересных компаний для инвестиций в Китай, и их текущее состояние.

Alibaba (BABA)

И начнем мы конечно же с многострадальной Alibaba. Её акции снизились с максимумов 2020 года уже более чем на 70% и сейчас торгуются по цене $85 за акцию.

Рис. 4. Динамика акций Alibaba. Источник tradingview.com

В бизнесе крупнейшего китайского онлайн-ритейлера сейчас не все гладко. Во-первых, темпы роста в последнем квартале, который закончился в декабре прошлого года, оказались минимальными за последние 5 лет: выручка выросла лишь на 10%. Чистая прибыль и вовсе оказалась вдвое меньше, чем в прошлом году, но на это повлияло увеличение инвестиций и расходов, направленных на привлечение новых пользователей.

Однако больше всего участников рынка беспокоит замедление роста облачного сервиса Alibaba — Aliyun. По итогам последнего квартала выручка Aliyun оказалась меньше прогнозов аналитиков, а её рыночная доля за последние два года сократилась с 46% до 37%. Пользователи стали уходить к конкурентам, у которых отношения с государством лучше. Таковыми являются Huawei и China Telecom. К слову, доля рынка первой, за тот же период выросла вдвое.

Несмотря на это, доходы облачного подразделения Alibaba все равно увеличились на 20%, а Aliyun по-прежнему остается лидером рынка. Но вот сможет ли она удержать это лидерство — пока вопрос.

Из позитивного можно отметить, что у компании продолжает увеличиваться выручка основного сегмента онлайн-ретейла за счет роста экономики Китая, скорого достижения таргета в 1 млрд клиентов и развития международных направлений бизнеса. Это трансформируется в ожидания консенсуса по росту выручки на 15–20% в ближайшие годы.

Также из последних новостей известно, что Alibaba запустила сервис международных переводов Alibaba.com Pay и помимо этого планирует продолжать экспансию в Юго-Восточной Азии и Европе через дочернюю компанию Lazada. Кроме того, недавно компания анонсировала увеличение объема обратного выкупа акций с $15 млрд до $25 млрд до марта 2024 года, что может дополнительно поддержать котировки.

Основываясь на этих факторах, аналитики рекомендуют покупать бумаги компании с целевой ценой аж в $250. То есть потенциал роста, исходя из их прогнозов, составляет почти 300%.

Tencent

И следующая компания в нашем списке — одна из ведущих технологических компаний мира Tencent Holding. Tencent работает почти во всех интернет-сферах: социальные сети, онлайн-игры, онлайн-развлечения и повседневные сервисы, электронные платежи, облачные сервисы, цифровые решения для бизнеса, онлайн-реклама и так далее. Цена её акций со своих максимумов 2021 года снизилась уже на 57%.

Рис. 5. Динамика акций Tencent. Источник tradingview.com

В бизнесе Tencent также как и у Alibaba наблюдается замедление роста, хотя общая картина выглядит немного лучше. В последнем квартале рост выручки составил 8%, а за весь 2021 год доход увеличился на 10% по сравнению со среднегодовым темпом роста в 33%. Замедление налицо.

Однако есть и позитивные новости. Как стало известно в конце апреля, власти КНР намерены провести встречу с представителями крупнейших IT-компаний, куда входит и Tencent, чтобы обсудить регулирование отрасли. По данным WSJ, компартия может, в частности, отказаться от ограничения на использование мобильных приложений подростками.

Это может существенно улучшить финансовые показатели компании, поскольку только мессенджер WeChat насчитывает 1,2 млрд ежемесячно активных пользователей. Также компания владеет платежной системой WeChat Pay, через которую проходит около 1 млрд транзакций ежедневно. Помимо этого Tencent принадлежит п риложение Tencent Games, которое занимает первое место в КНР по числу пользователей и первое место в мире среди игровых приложений по объему выручки.

Согласно прогнозам, в этом году рост выручки компании может достигнуть 20%, а в последующие годы темпы роста останутся вблизи этого уровня. Наиболее быстрыми темпами будут расти финтех-сегмент и облачный бизнес. В среднем доходы этих сегментов увеличиваются на 30% ежегодно.

Таким образом, аналитики ставят целевую цену для акций на уровне $55, что подразумевает рост на 33% в ближайшие 12 месяцев.

Baidu (BIDU)

Следующей компанией в нашем списке является Baidu. Это самый крупный поисковик в Китае. Со своих максимумов цена акций Baidu снизилась на 60%.

Рис. 6. Динамика акций Baidu. Источник tradingview.com

За 2021 год компания смогла увеличить выручку на 10%. Несмотря на то, что темпы сопоставимы с двумя предыдущими компаниями, Baidu, в отличие от них, не замедлила свой рост, который в среднем за последние 5 лет составлял те же 10-11%.

Наращивать выручку Baidu помогает широкая диверсификация. Уже сейчас нерекламный бизнес составляет 26% от общих доходов компании, в то время как годом ранее эта доля была равна 18%.

Помимо поисковика Baidu работает в сфере искусственного интеллекта, облачных технологий, а также беспилотного вождения. Ранее компания получила разрешение на перевозку пассажиров беспилотными автомобилями на дорогах общего пользования в Пекине. С конца апреля клиентам уже доступно 10 автомобилей без водителя, позже компания добавит еще 30.

Кроме этого, ожидается, что с 2024 года Baidu начнет выпускать электромобилей совместно с автоконцерном Geely.

Исходя из этого, мы можем видеть, что бизнес китайского поисковика вполне себе процветает, что не может не радовать аналитиков. Согласно консенсус-прогнозу целевая цена акций Baidu составляет $212, что почти в два раза выше текущих отметок.

JD.com (JD)

Четвертой компанией в нашем сегодняшнем топе является онлайн-ритейлер JD.com. Акции этой компании долгое время показывали себя стабильнее остальных технологических компаний, но все же упали вместе с рынком. С максимумов падение составило около 50%.

Рис. 7. Динамика акций JD.com. Источник tradingview.com

Мы уже ни раз говорили об этой компании в нашем инвест-шоу, но думаю имеет смысл напомнить, чем она занимается.

JD.com это классический онлайн-ритейлер. Причем компания, в отличие от Alibaba, продает большую часть товаров на своей площадке собственного производства, а на сторонних продавцов приходится лишь малый процент. Также у JD очень хорошо развита логистическое подразделение: у компании более 900 складов и 190 тыс. сотрудников службы доставки.

В 4 квартале 2021 года выручка компании выросла на 23%, а за весь год рост составил 18%. Это гораздо больше, чем у той же Alibaba за аналогичный период, но здесь в основном играет роль размеры: на Alibaba приходится около 56% рынка электронной коммерции в Китае, в то время как JD занимает всего около 15%. Но это и положительный момент, ведь компании есть куда расти, а значит темпы роста в ближайшее время замедляться не будут.

Из последних новостей выделим, что в начале апреля стало известно о смене CEO компании. Основатель и генеральный директор JD.com Ричард Цяндун Лю покинет свой пост. Его место займет Сюй Лэй, который до этого был президентом компании, а еще раньше он занимал такие должности, как генеральный директор JD Retail, директор по маркетингу JD.com , и глава JD Wireless. Его успех в управлении розничными продажами, на которые в настоящее время приходится более 90% выручки, говорит о том, что смена руководства не окажет существенного влияния на бизнес компании. Более того бывший CEO не уходит окончательно из компании — он останется председателем правления и продолжит разрабатывать долгосрочную стратегию для корпорации.

В целом конкретно для компании рисков как таковых нет. Единственное, чего ей стоит опасаться — это делистинга с американских бирж, поскольку совсем недавно комиссия по ценным бумагам и биржам США (SEC) внесла её в список кандидатов на делистинг. Однако делистинг светит не только JD, поэтому об этом мы поговорим чуть позже.

Учитывая все вышеперечисленные факторы, аналитики рекомендуют покупать бумаги JD с целевой ценой в $83 или +61% к текущим отметкам.

NetEase (NTES)

Ну и последняя компания, которую мы сегодня разберем — это NetEase. NetEase — это технологическая компания, которая специализируется в основном на разработке онлайн-игр. Игровой сегмент приносит компании около 70% выручки. Остальное приходится на облачные платформы, электронную почта, музыкальные сервисы, онлайн-образование и интернет-рекламу.

Акции NetEase оказались самыми устойчивыми среди всех сегодня рассмотренных: с максимумов их цена снизилась лишь на 28% по сравнению с 50-70% у остальных. С начала года снижение составило 8%, что также ниже широкого рынка.

Рис. 8. Динамика акций NetEase. Источник tradingview.com

За 2021 год выручка компании выросла на 13,5%, а чистая прибыль прибавила 30%. Компания проводит активную экспансию на рынке видеоигр. Ранее стало известно, что NetEase приобретет 100% акций французского разработчика игр Quantic Dream, который известен своей игрой “Detroit: Become Human”. Кроме этого компания также активно открывает свои студии в Японии, и, как недавно стало известно, в США. 5 мая NetEase открыла первую студию видеоигр Jackalope Games в США в штате Техас.

Из других интересных направлений можно выделить направление блокчейна, о котором так много говорят в последнее время. В начале года NetEase анонсировала запуск платформы для работы с NFT. С помощью смарт-контрактов на NetEase Planet NFT можно будет обменивать, покупать, дарить, а также совместно использовать несколько цифровых коллекций. Платформа построена на блокчейн-протоколе собственной разработки компании Tianxuan 3.0.

Таким образом, компания NetEase выглядит достаточно перспективной для инвестиций. Аналитики Уолл-Стрит также положительно смотрят на акции NetEase и рекомендуют покупать их с целевой ценой $128, что предполагает потенциал роста на 43%.

Риски инвестиций в китайские акции в 2022 году

Прежде чем мы закончим этот ролик, важно поговорить о рисках инвестирования в китайский рынок. Рисков этих на самом деле немало, но мы выделим два основных.

Первый риск — это делистинг с американских бирж. На американских биржах зарегистрированы более 200 китайских компаний. С в 2002 году после скандала с Enron в США был принят Закон Сарбейнза — Оксли. В соответствии с новыми правилами аудит всех публичных компаний должен проверяться Наблюдательным советом по ведению финансовой отчетности публичных компаний. Однако Китай по соображениям государственной безопасности вот уже в течение 20 лет отказывается предоставлять американским органам всю необходимую информацию. Ситуация обострилась на фоне противостояния США и Китая в последние годы. В результате Комиссия по ценным бумагам и биржам США начала составлять список кандидатов на делистинг с американских бирж. Сегодня в него уже входит более 80 китайских компаний. Если эти компании в течение трех лет откажутся предоставить необходимую для аудита отчетность, их ждет делистинг с американских бирж.

На данный момент все китайские акции, доступные через СПБ Биржу, торгуются на американских площадках, а значит подвережены делистингу. Отсюда следует логичный вопрос: что будет если их все-таки снимут с торгов? Не все так страшно. Во-первых, акции остаются привязанными к брокерскому счёту инвестора и числятся за ним в депозитарии, то есть продать их все равно будет можно. Однако вопрос “где?”. На сегодняшний день СПБ Биржа просто приостановит торги этими бумагами и продать их можно будет только на внебиржевом рынке. Но это не надолго. Недавно стало известно, что СПБ Биржа получила статус квалифицированного иностранного институционального инвестора (QFII) в материковом Китае. А это значит, что уже в ближайшие сроки российские инвесторы получат прямой доступ на Гонконгскую Биржу.

Когда площадка откроет доступ к бирже Гонконга, риски, связанные с делистингом снизятся для российских инвесторов практически до нуля. Ведь в этом случае брокер просто сможет перевести акции в депозитарий Гонконга — и вы снова получите доступ к покупке и продаже «замороженных» акций. Но это будет касаться только тех акций, которые имеют двойной листинг, то есть на бирже США и на бирже Гонконга. Все компании, о которых мы сегодня говорили, имеют такой листинг. Перед покупкой на бирже США акций других корпораций важно это проверять.

Ну и не уходя от темы, отметим, что риск делистинга может так и не осуществиться. Китайские власти, судя по всему, не очень хотят этого. Недавно стало известно, что правительство КНР готовится предоставить регулирующим органам США полный доступ к аудиторским отчетам большинства из более чем 200 компаний, зарегистрированных в Нью-Йорке, уже в середине этого года, сделав редкую уступку. В этом случае, скорее всего, все технологические компании сохранят свое присутствие на американских площадках, но крупные государственные компании вероятно не будут предоставлять свою отчетность и в ближайшее время должны будут провести делистинг.

Первый риск — это делистинг с американских бирж, ну а второй — это конечно же регуляторы. Преимущественно власти КНР взялись за регулирование технологического сектора. Все началось с того, что китайский регулятор в 2020 году отменил IPO дочки Alibaba финтех-сервиса Ant Group. Это IPO должно было стать крупнейшим в истории фондовых рынков.

Позже, в 2021 году Пекин расправился с монополиями в лице интернет-гигантов вроде Alibaba и оштрафовал их. Еще одним сюрпризом стало принятое в конце июля решение о том, что китайские образовательные предприятия должны провести реструктуризацию и отказаться от иностранных инвестиций. Регулятор также потребовал удалить из магазинов приложений сервис заказа такси DiDi — и это всего через несколько дней после его IPO в Нью-Йорке.

Однако сейчас, по всей видимости, противостояние регуляторов и частных компаний начинает затухать. Ряд государственных китайских СМИ выпустили статьи, в которых говорилось о том, что регулирующие органы должны «как можно скорее завершить» разбирательства с компаниями технологического сектора. Регулятор КНР пообещал быть максимально прозрачным, координировать выпуски новостей и не расстраивать рынок капитала какими-либо внезапными сообщениями. На смягчение отношений указывает и ранее упомянутая встреча властей КНР с представителями крупнейших IT-компаний для обсуждения регулирования отрасли.

Таким образом, даже несмотря на то, что многие эксперты говорят, что об окончании регулирования говорить пока рано, первые предпосылки к этому есть, что не может не радовать. Но полностью исключать риски новых ограничений конечно же пока не стоит.

Стоит ли инвестировать в китайские акции в 2022 году?

Итак, что мы имеем по итогу? Китайская экономика остается одной из сильнейших и быстрорастущих в мире, но и у нее хватает своих проблем. В первую очередь это проблемы в экономике, вызванные пандемией, а также внутренние проблемы, связанные с противоречиями между правительством и частным сектором.

Китайские акции выглядят очень привлекательно с фундаментальной точки зрения, но здесь важно понимать одну вещь. Как хорошо подметил, управляющий директор IMA Asia Ричард Мартин, китайский рынок полностью контролируется политикой. Любой рынок, который падает на 30% за десять дней из-за политических и геополитических проблем, а затем восстанавливается после объявления правительства о поддержке, определяется политикой, а не стоимостью или эффективностью компаний, считает эксперт.

И это действительно важная вещь, которую стоит учитывать, когда вы инвестируете в китайский рынок.

Именно поэтому инвестировать в акции Поднебесной стоит лишь на небольшую долю от портфеля и с полным пониманием ситуации. В противном случае вы можете потерять и 30 и 50 и 70 процентов от вложенного капитала, и это будет очень и очень неприятно.

ТОП 10 акции китайских компаний для покупки.

Разумеется, это сомнительное время для инвестиций в Китай. Но многие китайские акции, особенно в сфере технологий и услуг, выглядят привлекательно, и, если вы готовы иметь дело с некоторой волатильностью.

Еще до вспышки коронавируса, возникшей в провинции Ухань, отношения между Китаем и Западом были напряженными. США и Китай были вовлечены в беспощадную торговую войну на протяжении большей части президентства Трампа, и в западных столицах широко распространено опасение, что телекоммуникационное оборудование 5G, изготовленное Huawei, способно к государственному шпионажу.

Торговая напряженность была достаточной причиной, чтобы заставить многих инвесторов опасаться китайских акций. Затем произошла пандемия COVID-19, обнажившая риски глобализации цепочки поставок.

Рассмотрим Apple (AAPL). Ведущий в мире производитель смартфонов с февраля сообщал о перебоях в поставках, вызванных закрытием китайских заводов, и недавно JPMorgan подсчитал, что запуск нового iPhone, который обычно выходит в сентябре или октябре, может быть отложен на несколько месяцев.

В будущем многие компании могут пересмотреть достоинства дешевого китайского производства и остаться ближе к дому. Но правда в том, что Китай давно эволюционировал после стадии развития дымовой трубы. Страна является крупным центром технологий и цифровых развлечений, даже если подавляющее большинство ее продуктов и услуг предназначено для домашнего использования.

Но следует быть осторожным при инвестировании в китайские акции, поскольку защита акционеров не совсем соответствует западным стандартам. Уже в этом году крупные бухгалтерские скандалы обострили iQIYI (IQ) и Luckin Coffee (LK). Так же вы рискуете, когда инвестируете в развивающиеся рынки, и поэтому важно диверсифицировать и избегать сильной концентрации в какой-либо отдельной акции.

Вот 10 лучших китайских акций на рынке для покупки в 2020 году. Каждый готов преуспеть независимо от того, что будет дальше коронавирус или торговая война.

Из-за блокировок коронавируса исчезла традиционная розничная торговля, но интернет-магазины, такие, как Amazon.com (AMZN), наслаждались продажами. Отчасти это связано с чистой необходимостью и не продлится долго. Но вы можете поспорить, что некоторое увеличение продаж будет постоянным. Онлайн-ритейлеры завоевывают позиции традиционных ритейлеров уже более двух десятилетий. Вирусные блокировки только ускорили процесс.

Если вам нравится бизнес-модель Amazon, вам должен понравиться JD.com (JD, 43,58 $), который по сути является домашней версией Китая. JD.com может похвастаться 32 миллионами активных пользователей и продает практически все под солнцем: электронику, одежду, технику, продукты питания и многое другое.

1. JD.com.

Продолжая сравнение с Amazon, JD.com является пионером в области быстрой доставки, предлагая доставку на следующий день и часто в тот же день для многих своих продуктов. И через свое подразделение JD Logistics, компания позволяет сторонним компаниям использовать свою обширную империю центров обработки и современных складов.

Коронавирус действительно начал сеять хаос в Китае в начале этого года, но вы никогда не узнаете об этом, посмотрев на цену акций JD.com. JD, которой мы назвали одним из лучших технологических акций в 2020 году, вырос на 24% с начала года и находится на самом высоком уровне с 2018 года. Так же, как и Amazon, продолжает оставаться одной из главных инвестиций.

Если вам нравится идея обладания китайской Amazon, имеет смысл только то, что вам также нужна версия United Parcel Service (UPS) для страны. Большой спрос на электронную коммерцию означает больший спрос на услуги доставки. Это действительно настолько просто.

2. ZTO Express (Cayman).

Крупнейший игрок в китайской экспресс-доставке посылок с долей рынка 19,1% по сравнению с прошлым годом. Компания располагает парком более 7350 линейных транспортных средств, которые обслуживают около 30 000 центров приема и доставки по всему Китаю.

Как и многие китайские акции за последние несколько лет, темпы роста ZTO поражают воображение. Объем посылок подскочил на 42% в прошлом году после скачка на 37% и 38% в 2018 и 2017 годах соответственно. Объемы продаж в первом квартале 2020 года пока недоступны, но, вероятно, повсеместные блокировки только сделали услуги ZTO еще более необходимыми. Просто поймите, что ZTO может увидеть деятельность, аналогичную UPS, в которой изменение потребительского и товарного ассортимента в краткосрочной перспективе ограничивает прибыль.

Вероятно, в этом году в Китае будет зафиксирован первый реальный спад за последние десятилетия, но вы никогда не узнаете об этом, если посмотрите на стоимость акций ZTO. Акции продолжают расти в течение всего года, и в настоящее время находятся на рекордных максимумах.

Мы не знаем много о том, что будет дальше в мире пост-коронавируса. Но можно предположить, что в любой реальности ZTO и его коллеги доставляют больше посылок.

3. Alibaba Group (BABA).

Ни один список лучших китайских акций роста не был бы полным без Alibaba Group Джека Ма, крупнейшей китайской компании с рыночной капитализацией, стоимость которой оценивается более чем в пол триллиона долларов.

Алибабу немного сложно определить. Его тезка Alibaba.com является крупнейшим оптовым онлайн-рынком для импортеров и экспортеров. Его основной сайт Taobao похож на eBay (EBAY) в том, что он в первую очередь служит платформой для частных лиц и мелких торговцев для продажи своих товаров. Его сайт Tmall служит торговой площадкой для крупных брендов и ритейлеров. А Alibaba Cloud является крупнейшим поставщиком облачных услуг в Китае, а также одним из крупнейших в мире. Компания также активно занимается цифровыми платежами и микрокредитованием.

Это разнообразный бизнес. Но у всех них есть одна общая черта: они важны для современной экономики.

Из-за акцента Alibaba на внешнюю и оптовую торговлю ее доходы могут резко упасть в течение следующих нескольких кварталов из-за обвала мировой торговли. Но эти потери будут, по крайней мере, частично компенсированы ростом облачных бизнесов и других цифровых сервисов. Помните: облачное развитие привело к возрождению Microsoft (MSFT) и превратило Amazon.com из розничного продавца в технологический (и прибыльный) центр.

Стоит также отметить, что доходы Alibaba фактически выросли в последний раз, когда глобальная торговая площадка остановилась во время кризиса 2008 года.

4. Tencent Holdings (TCEHY).

Если вам нужно было выбрать одну акцию в любой точке мира в качестве акции, которой вы бы хотели владеть в течение следующих 20 лет, то Tencent Holdings – одна из крупнейших компаний в области социальных сетей, потокового видео и видеоигр в мире-должна была, по крайней мере, участвовать в обсуждении.

Если завтра Китай и США впадут в холодную войну и торговля между странами действительно пострадает, Tencent получит гораздо меньший ущерб, чем подавляющее большинство китайских компаний. Китайские потребители вряд ли будут транслировать меньше видео или играть в мобильные видеоигры даже во время глубокой рецессии.

Доходы Tencent от социальных сетей и игр продолжали расти на хорошем уровне. Но взрывной рост произошел благодаря инвестициям в финтех и мобильные платежи, в основном через приложения Weixin и WeChat.

Задайте себе очень простой вопрос: через пять лет вы ожидаете увидеть больше людей, платящих своим телефоном, или меньше людей? Независимо от того, что произойдет в ближайшие месяцы после вспышки коронавируса и любой продолжительной враждебности по отношению к Китаю, эта тенденция, похоже, будет безопасной.

Рыночная капитализация Tencent, составляющая 511 млрд. долларов, немного меньше, чем у Alibaba. Будет интересно посмотреть, какие из этих главных китайских акций первыми пересекают отметку в триллион долларов.

5. Tencent Music Entertainment (TME).

Потоковым музыкальным сервисам, таким как Spotify (SPOT), было трудно поддерживать прибыльность на своих основных рынках США. Но Tencent Music Entertainment (TME), ведущая китайская служба потоковой передачи музыки, годами приносила прибыль, и с 2016 года увеличила свои доходы более чем в пять раз.

Для тех, кто не знаком с бизнес-моделью, потоковые музыкальные сервисы можно рассматривать как «умное» радио, которое изучает то, что вам нравится, адаптирует ваш список воспроизведения и вносит соответствующие предложения. Потому что, когда система изучает ваши шаблоны прослушивания, ее рекомендации постепенно улучшаются со временем. Это держит своих слушателей при себе.

Tencent Music Entertainment – это не просто подражатель Spotify. Он имеет ярко выраженную китайскую индивидуальность, включая местных фаворитов, таких как онлайн-караоке и групповое пение на платформах WeSing, Kugou Live и Kuwo Live.

Как следует из названия, Tencent Music Entertainment является дочерней компанией Tencent Holdings, то есть имеет поддержку одной из самых влиятельных технологических компаний в мире.

6. Bilibili (BILI).

В том же духе, Bilibili – это компания онлайн-развлечений, ориентированная на молодежь Китая. Его основным рынком являются молодые люди, родившиеся в период между 1990 и 2009 годами, и услуги компании включают потоковое видео, прямые трансляции и мобильные игры.

Хотя Bilibili не имеет признания имени некоторых крупных китайских технологических компаний, у нее долгая история (по крайней мере, для компании, занимающейся игрой и потоковым видео). Компания была основана в 2009 году и имеет стратегические партнерские отношения с Tencent Holdings и другими игроками в мобильных играх.

Стоит также отметить, что Sony (SNE) сделала крупные инвестиции в Bilibili в начале апреля, получив 5%-ную долю участия в компании.

Bilibili гораздо более умозрительный, чем некоторые другие имена в этом списке, потому что он никогда не приносил прибыль в своей публично торгуемой жизни. Но это история роста и убыточные акции могут делать все для себя, если они в конечном итоге рассчитывают на прибыль.

За последние пять лет доходы выросли. В 2015 году компания принесла скудные 15 миллионов долларов продаж, за последние 12 месяцев эта цифра выросла примерно до 960 миллионов долларов.

Учитывая более шаткий прогноз прибыли. Возможно, вы захотите сделать BILI более маленькой позицией, чем некоторые из наиболее известных китайских акций в этом списке. Но если вы хотите сделать прямую ставку на Gen Z в Китае, то это ваш вариант.

7. Weibo (WB).

У большинства западных компаний, работающих в сфере технологий и социальных сетей, есть грубые аналоги в Китае. Что ж, ближайшим китайским аналогом Twitter (TWTR) является сервис микроблогов Weibo (WB). Интересно, что «Weibo» фактически переводится как «микроблог» на английском языке.

Хотя Twitter является ближайшим аналогом Weibo, сервис также содержит элементы Instagram (FB) Facebook. Это Weibo Stories функционирует очень похоже на Instagram Stories.

Одно из главных различий между Weibo и Twitter состоит в том, что из-за строгих законов о цензуре в Китае Weibo не превращается в политическую борьбу троллей, как это делает Twitter. Его содержание имеет тенденцию быть более пушистым и более сосредоточенным на развлечении. Кроме того, имея рыночную капитализацию всего в 8 миллиардов долларов, Weibo составляет долю от размера Twitter, которая стоит около 24 миллиардов долларов.

Риск таких акций, как Weibo, заключается в том, что непостоянные пользователи приложений переходят к «следующему». Но стоит отметить, что компании удалось увеличить выручку с 656 миллионов долларов в 2016 году до почти 1,8 миллиардов долларов в 2019 году. За тот же период прибыль выросла с 48 центов на акцию до 2,18 доллара.

Weibo был добросовестным пузырчатым пакетом акций, стоимость которого в 2018 году превысила 142 долл. за акцию. Безусловно, из этого пузыря уже весь воздух вышел, поскольку на момент написания статьи акции стоили примерно 36 долларов. Теперь, Weibo похоже, готов торговать на своих основах.

Мир электронного спорта (киберспорта) или конкурентных видеоигр для публичного просмотра, вероятно, будет чужд большинству читателей. Тем не менее, это огромный бизнес, приносящий в 2019 году доход более 1 миллиарда долларов. По оценкам, в прошлом году конкурентные игры наблюдали 443 миллиона человек. Чтобы поместить это в перспективу, у Супер Боул было 102 миллиона зрителей в этом году.

8. Huya (HUYA).

Huya, да именно Хуя, это не опечатка (хУя – зуб тигра) находится в центре этой тенденции. Huya управляет платформой прямой трансляции, в том числе популярным сервисом Nimo TV, который по своей концепции похож на Twitch от Amazon. Как и в случае с Twitch, Huya зависит от пользовательского контента, который часто является бесплатным или чрезвычайно дешевым для получения. В отличие от Netflix (NFLX) или Disney (DIS) Disney +, о бюджете на производство говорить не приходится.

Huya является одним из наиболее спекулятивных имен в этом списке лучших китайских акций на рынке, поскольку его рыночная капитализация составляет 3,6 миллиарда долларов и относительно короткая торговая история. Но если вы верите в будущее игр как спорта для зрителей, это одна из немногих чистых игр.

9. New Oriental Education & Technology Group (EDU).

Поскольку мы все еще находимся в разгаре пандемии, школы и университеты учатся жить с дистанционным обучением. Для многих аудиторий – это так же просто, как заставить преподавателя читать лекцию по Zoom Video Communications (ZM) и надеяться на лучшее.

Но для New Oriental Education & Technology Group дистанционное обучение было реальностью в течение многих лет. Компания предоставляет частные образовательные услуги в Китае, в первую очередь языковые курсы и курсы подготовки к экзаменам. Для китайских родителей, пытающихся получить навыки английского языка для своих детей в соответствии со стандартами университета США, New Oriental – это спасательный круг.

New Oriental одна из лучших китайских акций и самых старых. Компания была основана еще в 1993 году. Тем не менее, компания не дремлет, поскольку с 2014 года выручка выросла более чем втрое.

За квартал, закончившийся 29 февраля, New Oriental сообщила о росте выручки на 15,9% в годовом исчислении и увеличении прибыли на 41,4%. На самом деле это замедление по сравнению с предыдущим ростом, и компания ожидает более краткосрочных проблем в текущем квартале, поскольку Китай продолжает испытывать экономический подъем.

Тем не менее, когда пандемия, наконец, закончится, электронное обучение станет еще более укоренившимся, и New Oriental будет занимать доминирующее положение на китайском рынке.

10. China Mobile (CHL).

Большинство лучших китайских акций, которые можно купить в настоящее время, основаны на программном обеспечении, и у большинства из них есть хотя бы какой-то элемент социальных сетей в их бизнес-модели. Но мы собираемся завершить это чем-то более скучным, но все же очень связанным с внутренним рынком Китая: китайский оператор мобильной связи China Mobile.

China Mobile – не очень привлекательная акция. На самом деле это совсем не интересно. Это аналог американского AT&T (T) или Verizon (VZ) – фактически скучный, но стабильные акции телекомов. Компания обслуживает 946 миллионов абонентов мобильной связи и 191 миллион абонентов проводной широкополосной связи.

Остановись и подумай минутку. База мобильных пользователей China Mobile почти в три раза больше, чем все население США (328 млн. чел).

Учитывая, что Китай уже находится вблизи точки насыщения для проникновения мобильной связи, компания вряд ли увидит, что ее пользовательская база сильно изменится в ближайшие годы. Действительно, China Mobile фактически зафиксировала снижение числа мобильных пользователей с января по февраль, поскольку Китай боролся с коронавирусом. Это нормально. CHL все еще может реально получать больше прибыли от существующих пользователей, поскольку они переходят на более дорогие тарифные планы и расширяют услуги.

Стоит также отметить, что China Mobile в значительной степени защищена от рецессии. Сегодня почти невозможно жить в Китае без мобильного телефона, и что бы ни случилось в мире после коронавируса, это не изменится.

Вы не получите взрывного роста в China Mobile, но дивиденды в 5,7% конкурентоспособны и выше, чем в Verizon в наши дни.

Топ китайских акций для покупки

Китайский фондовый рынок – один из крупнейших в мире. Акции китайских компаний представляют интерес не только для заработка на инвестициях, но и для быстрых доходов от фьючерсов и опционов.

Главное Hide

В последние годы оплот китайской экономики, технологический сектор, выглядел ослабевшим на фоне международных конкурентов. Затянувшийся торговый конфликт с США и пандемия COVID-19 нанесли Китаю серьезный урон. Аналитики не могли сойтись во мнении, хватит ли у Китая сил, чтобы оправиться от удара: страна с одной из мощнейших экономик в мире оказалась под реальной угрозой экономического кризиса. Однако в начале 2022-го года китайская технологическая индустрия выглядит намного здоровее. Самые перспективные китайские акции – те, что связаны с электронной коммерцией, социальными сетями и стриминговыми сервисами – переживают подъем, немыслимый в прежние «мирные» времена. Шанхайская фондовая биржа (SSE) и Шэньчжэньская фондовая биржа (SZSE) занимают стабильные позиции в списке фондовых бирж с наибольшей капитализацией в мире – с 5,1 триллиона и 3,6 триллиона долларов США, и рынок продолжает расти. Мы предлагаем ознакомиться с самыми перспективными китайскими акциями, которые можно купить прямо сейчас.

Alibaba (BABA)

Потенциал роста: +81,74%

Рекомендации «Активно покупать»: 90%

Alibaba Group Holding Ltd – это публичная компания, работающая в направлении интернет-коммерции, и по совместительству крупнейшая китайская компания по рыночной капитализации. На Alibaba приходится более 50% дохода от всех операций в китайском сегменте электронной коммерции, который продолжает расти с каждым годом, а значит – становится все более привлекательным для инвестирования.

Alibaba принадлежит несколько крупных проектов в Китае:

- Taobao – китайский аналог Ebay, C2C платформа для продаж, которой активно пользуются частные пользователи и крупные компании

- Alibaba Cloud – главный китайский облачный сервис с огромным охватом и потенциалом для дальнейшего расширения

- Tmall – B2C ритейлер для торговли в Китае и за рубежом.

В период мирового экономического кризиса Alibaba удалось не только пережить крах глобального фондового рынка, но и показать рост, что свидетельствует о способности компании оставаться островком стабильности даже во времена экономических трудностей. В 2022 году ситуация повторяется: мировой рынок претерпевает глобальные изменения, и аналитики советуют уделить особое внимание позициям, способным пережить бурю.

Сейчас купить акции Alibaba можно со значительной скидкой. Позиции компании все еще восстанавливаются после значительного падения в 2020 году, спровоцированного ограничениями по доставке. Однако вместе с укреплением экономики графики снова пойдут вверх, и тогда дальновидные инвесторы смогут зафиксировать значительную прибыль.

JD.com (JD)

Потенциал роста: +58,32%

Рекомендации «Активно покупать»: 85%

JD – главный конкурент Alibaba по внутренней торговле и электронной коммерции. Компания контролирует около 17% от всего оборота на китайском электронном рынке – то есть, является второй в секторе электронной коммерции.

В отличие от «большого брата», JD имеет меньше выходов на внешний рынок, поэтому экономические колебания, спровоцированные коронавирусом, затронули акции JD.com в меньшей степени. В 2022 году JD инвестирует преимущественно в улучшение логистических цепочек и развитие искусственного интеллекта. На компанию работают перспективные китайские технологические фирмы, специализирующиеся на роботехнике и беспилотных транспортных средствах.

Из европейских площадок JD ближе всего к американскому Amazon и российскому OZON: это локальный первопроходец в сфере быстрой доставки с бесконечным потоком новых продуктов. В краткосрочной перспективе JD всегда будет проще адаптироваться к меняющемуся рынку за счет более гибкой структуры. В то время как Alibaba терпела убытки из-за ограничений по доставке, JD контролировал доставки непосредственно между продавцом и покупателем, продолжая доставлять товары даже в условиях локдауна.

Быстрая приспособляемость позитивно сказалась на котировках, и, хотя с восстановлением Alibaba ее основной конкурент временно сдал, аналитики отмечают значительные перспективы роста. Акции JD стоит брать сейчас с прицелом на долгосрочное инвестирование: к концу 2022 года они имеют неплохой шанс крупно подняться в цене.

Baidu.com (BIDU)

Потенциал роста: +58%

Рекомендации «Покупать»: 75%

Baidu – хрестоматийный пример «голубых фишек». Так называют акции наиболее надежных, крупных, ликвидных компаний с постоянно растущими показателями доходности. Корпорация специализируется на технологиях, рекламе, интернет-услугах и искусственном интеллекте.

Если вы собираетесь покупать китайские акции на фондовом рынке, не пропустите Baidu. Это текущий лидер китайского рынка поисковых систем, на который приходится значительная доля фондового рынка в Китае. Компании принадлежит Baidu.com, крупнейший китайский поисковик, который получает около 76% от всех локальных поисковых запросов ежегодно. Это пятый по популярности сайт в мире и второй поисковый движок, уступающий первенство только американскому технологическому гиганту Google.

Помимо движка, Baidu дает возможность увеличить инвестиции за счет развития собственных облачных сервисов (Baidu Wangpan – один из мировых лидеров в индустрии по объему оказываемых услуг) и стремительно развивающемуся бесплатному сервису Baidu Maps, местному аналогу Google Maps.

Сейчас акции технологического гиганта все еще торгуются по скидке: как и другие лучшие китайские компании, получающие основной доход от рекламы, Baidu зафиксировал спад активности корпоративных клиентов в 2020 году. Однако аналитики считают, что по мере укрепления экономического сектора потребность в интернет-услугах поднимется до прежнего уровня и даже выше. Тогда на бирже снова будут лидировать площадки, торгующие рекламой в особо крупных объемах – а значит, для Baidu начнется новый золотой век.

NetEase (NTES)

Потенциал роста: +26%

Рекомендации «Активно покупать»: 83%

NetEase – это креативная китайская технологическая компания, которая работает по всем направлениям сразу, от собственной электронной почты и онлайн-словарей до игрового направления. Успехи в игровой индустрии – главный повод обратить внимание на NetEase в 2022 году: ведь вопреки ожиданиям инвесторов, с окончанием локдауна Китай стал играть даже больше, чем раньше.

Игровой доход NetEase связан, в первую очередь, от прибыли за предоставления контента и коммуникационных сервисов для разработки компьютерных и мобильных видеоигр. Компания сотрудничает с одним из крупнейших издателей в игровой индустрии, Blizzard Entertainment, и другими крупными мировыми брендами, в т.ч. Marvel, Microsoft и т.д., для локализации наиболее популярных игровых продуктов для активного внутреннего рынка в Китае. Под логотипом NetEase в КНР выходят такие легенды игрового мира, как Hearthstone, World of Warcraft и StarCraft II – то есть, компании удалось охватить самые популярные игры некитайского производства с монетизацией через систему подписки и внутриигровые покупки.

В 2022 году NetEase занимается разработкой собственной первой мультиплеерной игры в виртуальной реальности: большой шаг вперед для технологической индустрии развлечений Китая. Кроме того, компании принадлежат ведущие компании цифрового обучения в Китае, которые предоставляют разнообразные услуги по получению дополнительного образования и специальных навыков, а также основного образования, под брендом Youdao. Все это положительно сказывается на доходах компании, поэтому есть все основания уже сейчас внести NetEase в топ самых надежных и перспективных китайских стоков на текущий год.

Weibo Corp (WB)

Потенциал роста: +66%

Рекомендации «Покупать»: 44%

Weibo Corporation – это лучший пример того, насколько доходными могут быть социальные платформы в Китае. Weibo специализируется на микроблоггинге. Это популярный формат, который создает идеальные условия для появления локальных инфлюенсеров и развития многоступенчатой внутренней рекламы.

Жесткие законы внутри Китая ограничивают внутренний контент платформы: в отличие от Instagram и Twitter, которые развиваются в разных направлениях одновременно, Weibo держит фокус на развлечениях. Это позволяет свести на нет возможные конфликтные ситуации и репутационные риски, связанные с нарушением жесткого китайского законодательства в отношении интернет-площадок. Таким образом, Weibo стала оптимальной платформой для рекламы в интернете с колоссальным охватом и выходом на ежегодно растущую молодую аудиторию.

Инвестирование в акции, связанные с социальными сетями, может быть проблематично в условиях любой другой страны, так как тренды меняются очень быстро. В любой момент может появиться новая большая социальная сеть, которая затмит успех предыдущей площадки, и проект потеряет свой потенциал в качестве рекламной базы – а значит, перестанет быть интересным для инвесторов. Однако Weibo показывает значительный прирост активности с момента открытия, и наглядно демонстрирует потребительский консерватизм, свойственный китайским пользователям. Это хорошее долгосрочное вложение для всех, кто хочет заработать на дальнейшем росте сегмента онлайн-коммерции.

Tencent (TCEHY)

Если говорить про индустрию игровых развлечений, то нельзя проигнорировать самого большого слона в комнате – Tencent с ее капитализацией в 437 миллиардов долларов США. Tencent Holdings Ltd – это крупнейший игровой издатель в мире, который владеет самым популярным мобильным мессенджером в Китае, WeChat.

Резкий экономический рост Tencent связан не только с ее мобильными играми, которые приносят колоссальную прибыль за счет внутренних покупок, но и благодаря представлению собственного платежного сервиса WeChat Pay. Этот сервис разработан специально для онлайн платежей и ежеквартально обрабатывает суммы, сопоставимые с оборотами Alipay, собственного платежного сервиса Alibaba.

Еще одна сильная сторона Tencent – это собственный музыкальный сервис Tencent Music Entertainment, работающий по подписке, который одновременно используется для продвижения Tencent Cloud – облачного сервиса, ориентированного как на корпоративных, так и для частных клиентов. Кроме того, компания вовлечена в сегмент киберспорта и является одним из пионеров по организации игровых турниров в Китае, что дает дополнительные точки роста и привлекает еще больше внимания к основным сервисам Tencent.

Как и другие крупные китайские технокомпании, в начале 2020 года Tencent пережила крупное падение стоимости акций, спровоцированное снижением доходов от рекламы. Однако в отличие от конкурентов, Tencent восстанавливается относительно быстро; поэтому эксперты настоятельно советуют не затягивать с покупкой акций для долгосрочного инвестирования.

Китайские акции – не самый очевидный выбор для инвестора-новичка. Несмотря на популярность у трейдеров, их все еще невозможно купить на Московской бирже; они редко попадают в американские топы рекомендаций и еще реже дают стабильно растущие дивиденды. Но если вы готовы научиться работать с китайским рынком, то обнаружите, что он имеет свои преимущества, в том числе – способность сохранять позиции и быстро восстанавливаться даже на фоне глобальных внешних конфликтов и внутренних кризисов.

В первой половине 2022 года китайские акции торгуются по дискаунту – это естественное следствие слабого рынка 2020-21 года. Это создает оптимальные условия для того, чтобы собрать сильный инвестиционный портфель с нуля. Эксперты рекомендуют не упускать такую возможность: трейдеры, которые купят акции сейчас, имеют шанс удвоить капитал по основным позициям менее, чем за два года.

Источник https://investfuture.ru/articles/id/stoit-li-investirovat-v-kitaj-v-2022-godu-top-5-aktsij

Источник https://invest-journal.ru/top-10-akcii-kitajskih-kompanij-dlja-pokupki

Источник https://beststocks.ru/journal/top-kitajskih-akcii/