Венчурные инвестиции и их роль в инновационном развитии экономики Текст научной статьи по специальности «Экономика и бизнес»

ПОСЕВНЫЕ ВЕНЧУРНЫЕ ИНВЕСТИЦИИ / ИННОВАЦИИ / ВЕНЧУРНЫЙ ФОНД / ГОСУДАРСТВЕННАЯ ИННОВАЦИОННАЯ ПОЛИТИКА / ИНТЕЛЛЕКТУАЛЬНЫЙ КАПИТАЛ / КОММЕРЦИАЛИЗАЦИЯ ИНТЕЛЛЕКТУАЛЬНОЙ СОБСТВЕННОСТИ / VENTURE INVESTMENTS / INNOVATIONS / VENTURE FUND / STATE INNOVATION POLICY / INTELLECTUAL CAPITAL / INTELLECTUAL PROPERTY COMMERCIALIZATION

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Столяров Иван Игнатьевич, Авласенко Илона Васильевна

В статье раскрывается сущность венчурного капитала как одного из основных источников формирования инновационных компаний. Определяются специфика венчурного финансирования и основные направления его осуществления. Конкретизируются факторы, тормозящие инновационное развитие экономики и намечаются меры повышения эффективности венчурного инвестирования.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Столяров Иван Игнатьевич, Авласенко Илона Васильевна

Особенности венчурного финансирования как формы обеспечения инвестиционного процесса и направления его поддержки

Venture investments and their role in innovative development of economy

The essence of venture capital as one of the main sources of formation of the innovative companies reveals in the article. The specific character of venture financing and the main directions of its implementation is defined. The factors slowing down innovative development of economy are concretized and measures of increase of efficiency of venture investment are outlined.

Текст научной работы на тему «Венчурные инвестиции и их роль в инновационном развитии экономики»

Столяров И.И., Авласенко И.В.

Венчурные инвестиции и их роль в инновационном развитии экономики

На сегодняшний день, в отличие от практики ряда европейских стран, традиционный банковский капитал не способен в полной мере финансировать инновационные компании и малый бизнес, осваивающий высокие технологии. Именно поэтому необходимо развивать нетрадиционные источники инвестиций, в частности, венчурный капитал, который становится пусковым механизмом для создания новых и модернизации действующих производств на основе использования достижений научнотехнического прогресса. Участие венчурного инвестора в управлении бизнесом снижает степень риска и увеличивает норму прибыли на капиталовложения, и, таким образом, является неотъемлемым условием успешного освоения нововведений.

В становлении венчурной индустрии огромную роль играют малые и средние предприятия. Они могут многократно увеличивать свои обороты, эффективнее использовать достижения научно-технического прогресса, проводить агрессивную экспортную политику. Малые и средние предприятия являются идеальными объектами инвестирования для венчурного предпринимателя, поскольку рост стоимости таких компаний, а значит, и доход инвестора адекватны риску, который он принимает (особенно в производственной и инновационной сферах).

Реализация указанных особенностей возможна лишь в условиях развитого рынка венчурного капитала, на что в российских условиях пока рассчитывать не приходится в силу: неразвитости инфраструктуры, обеспечивающей появление новых и развитие существующих малых и средних инновационных компаний; отсутствия экономических стимулов для привлечения прямых инвестиций в предприятия высокотехнологичного сектора, обеспечивающих приемлемый риск для венчурных инвесторов, и др.

Венчурная экономика в России пока что существенно отстает от конкурентов. Если рост инвестиций в форме венчурного капитала и фондов прямых инвестиций Бразилии, Китая и Индии характеризуется довольно сильными темпами, то аналогичные показатели в России продолжают оставаться недостаточными. Например, китайские венчурные предприятия и «фирмы роста» привлекают в 20 раз больше

капиталовложений по сравнению с российскими инвестиционными фондами. Активных инвесторов в Китае в 30 раз больше, чем в России1.

Венчурная индустрия в условиях перевода нашей страны на инновационные рельсы должна стать неотъемлемой частью национальной инновационной системы. В данном аспекте главная задача — определение ключевых направлений участия государства в становлении венчурной индустрии, а также степени участия и роли частного сектора в этом процессе. Государственные программы венчурного инвестирования инновационных проектов компенсируют недостаточные объемы рынков частных инвестиций, активизируя инновационные процессы и создавая благоприятные условия для создания и развития малых инновационных компаний, чье дальнейшее благополучие и процветание не всегда просматривается частным бизнесом.

Оказываемое государством влияние на развитие венчурных инвестиций принимает две основные формы.

Одна из них связана с осуществлением государственных инвестиций в долевой капитал венчурных организаций, а также с предоставлением им грантов. Эффективными являются государственные гарантии под банковские кредиты венчурным предприятиям. Так, например, в Великобритании государство гарантирует банку 70% выданных ссуд, в США и Нидерландах объем гарантий доходит до 75% ссуды в случае, если венчурное предприятие терпит крах. Эти формы поддержки применяются также в Г ермании и в Финляндии.

Вторая форма предполагает косвенное воздействие государства на инновационную деятельность. Она охватывает нормативно-правовое регулирование, использование налоговых льгот и преференций, упрощение процедур регистрации субъектов венчурной и инновационной деятельности, содействие в подготовке кадров путем обучения специалистов в соответствующих бизнес-школах. Российское налоговое законодательство пока мало ориентировано на нужды венчурного бизнеса. Это находит отчетливое выражение как в обосновании венчурных фондов, так и в практическом отсутствии налоговых льгот для субъектов венчурной деятельности.

На законодательном уровне вопрос развития венчурной индустрии в России был впервые поднят в 1999 году: были предприняты попытки внести в

Государственную думу проект закона о венчурной деятельности, однако он был негативно воспринят со стороны венчурного сообщества. Как считают специалисты

1 Ведомости. 20 октября 2012.

российской ассоциации прямого и венчурного инвестирования, вопросы активизации развития венчурной деятельности должны решаться в рамках соответствующих отраслей права и уже существующих законодательных актов, так как ни в одной развитой стране нет самостоятельного закона о венчурной деятельности.

Тем не менее для России принятие закона «О венчурной деятельности» — важный шаг на пути построения института венчурной индустрии. Госдума планирует в ближайшее время утвердить концепцию данного законопроекта, требующего, по мнению экспертов, значительной доработки, вызванной отсутствием продуманной системы мер по стимулированию венчурной деятельности, противоречиями с Гражданским кодексом, несовершенством понятийного аппарата и связей, нерешенностью вопросов частно-государственного партнерства.

В целях дальнейшего роста венчурных компаний было бы целесообразно принять закон о таком виде деятельности, хотя бы по образу законодательства о паевых фондах. Кроме того, венчурным лизингодателям наряду с такими традиционными методами, как гарантия банка, залог имущества, страхование оборудования, можно было бы применять в своей работе производные инструменты фондового рынка (опцион, фьючерс и т. д.).

Сравнительная оценка лучших практик продвижения инноваций в странах БРИКС и по всему миру показала большую значимость правильного формирования фондов венчурного капитала. За рубежом венчурные фонды не облагаются налогами до момента получения ими прибыли на потребительском рынке. В Великобритании венчурная фирма — это предприятие, которое не продает свои акции и, следовательно, не зарабатывает деньги на открытом фондовом рынке. Инвестиции в такую фирму связаны с высоким риском, но они за это освобождаются от подоходного налога.

В национальной инновационной стратегии, принятой в 2008 году, справедливо отмечается актуальность обоснования экономической природы фондов венчурного капитала, включая их организационно-правовые формы формирования.

При создании венчурных фондов возникает много проблем, которые не относятся к компетенции юристов и связаны с участием профессиональных инвесторов и управляющих венчурными фондами. Это обстоятельство не учитывается при формировании фондов в виде инвестиционных товариществ, что предопределяет их регистрацию за рубежом. Сейчас все предпочитают регистрировать фонды на Кайманах, Британских и Виргинских островах, Кипре, в США, Европе, Сингапуре. В России, кроме Российской венчурной компании (РВК) и «Роснано», имеются паевые

инвестиционные фонды (ПИФы) и фонды в виде обществ с ограниченной ответственностью (ООО). Но они практически не подходят в связи с тем, что в фондах в форме ООО есть система корпоративного управления, которая не соответствует практике венчурного бизнеса. Кроме того, для них характерно двойное

налогообложение, что тоже не соответствует функциональному назначению.

Эти и другие проблемы требуют изменений законодательства об инвестиционных товариществах. Прежде всего нужно конкретизировать или расширить процедуру включения новых участников. Требуется устранение ситуации, когда ограниченные партнеры отвечают неограниченно всем своим имуществом. Большую остроту приобретает проблема увеличивающегося оттока стартапов из России на международные рынки, вызываемого преимущественно плохим

инвестиционным климатом и несовершенством правового поля.

Наряду с венчурными фондами важную роль призван сыграть бизнес-ангельский сектор. При решении этой задачи государство должно использовать налоговый вычет на венчурные инвестиции, разделяя с данным сектором финансирования инновационные риски, активно поддерживать развитие информационных, образовательных, методических инициатив бизнес-ангелов.

Бизнес-ангелы выполняют функцию устранения разрыва между

первоначальными вложениями собственников компаний и такими источниками функционирования, как венчурный капитал, банковское финансирование, размещение акций на бирже и т. д. Участие бизнес-ангелов необходимо, особенно когда бизнес строится без участия в его судьбе крупных компаний.

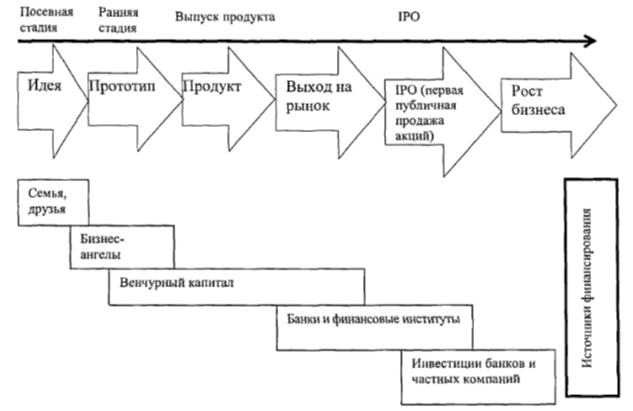

Традиционная схема начала и развития венчурного бизнеса включает несколько этапов. Для первого из них характерно наличие блестящей идеи и минимум бизнес-плана и стартового капитала. Этот этап называется посевным (seed). Его основными финансовыми агентами выступают семья, друзья и знакомые. После запуска бизнеса, его первого этапа в дело вступают бизнес-ангелы. Это частные инвесторы, которые вкладывают свой собственный капитал в дело. Чаще всего это действующие предприниматели, располагающие опытом в развитии собственного бизнеса. Нередко их денежные средства являются единственным источником дальнейшего роста формирующейся инновационной компании.

Бизнес-ангелы в обмен на вложенный капитал получают миноритарный пакет акций компании, часто блокирующий — для обеспечения контроля за бизнесом. Помимо финансов бизнес-ангелы привносят в финансируемую компанию свой опыт,

управленческие и организационные навыки, связи и оказывают помощь в поиске клиентов. Основной мотивацией бизнес-ангелов является значительный рост стоимости вложенного капитала и их доли прибыли в нем.

Роль бизнес-ангелов возрастает благодаря их объединению в синдикаты, образованию так называемых ассоциаций. Объединение их усилий и капиталов обеспечивает большие масштабы и расширяет возможности распределения рисков среди участников инновационного процесса. Широкое использование такого подхода в развитых странах дало существенный эффект экономии на масштабе и функционально приблизило сети бизнес-ангелов к венчурным фондам, увеличивая инвестиционный капитал, способствуя формированию эффективной команды и снижению рисков.

Применительно к российским условиям это направление роста инвестиционных ресурсов в области венчурного финансирования требует значительного правового и стимулирующего влияния. Учитывая, что наша страна располагает большим числом потенциальных инвесторов, владеющих свободным капиталом. Сейчас ряды российских бизнес-ангелов насчитывают около тысячи инвесторов, а потенциально они составляют десятки тысяч. Это важный источник венчурного инвестирования. Но по сравнению, например, с США он является недостаточным. В США действует несколько сотен тысяч ассоциаций бизнес-ангелов.

Как правило, следом за бизнес-ангелами начинают действовать венчурные фонды. Инвестиции бизнес-ангелов отличаются от капитальных вложений венчурных фондов тем, что фонд не вкладывает собственные средства, а занимается управлением денег, которые он привлек на рынке. Такой подход снижает возможности риска и увеличивает объем инвестиций.

Венчурные фонды обычно имеют статус финансового товарищества (партнерства) с ограниченной ответственностью. Их участники получают прибыль и несут убытки пропорционально вложенным средствам. На долю венчурных фондов приходится, по опубликованным оценкам, более 75% всего рискового капитала.

Типичная схема функционирования венчурных фондов отражена на Рисунке 1.

Широкое распространение получили специализированные венчурные фирмы, которые берут на себя управление одним или несколькими фондами рискового капитала. Часто такие фирмы, уже зарекомендовавшие себя в глазах инвесторов как умелые и надежные партнеры, выступают инициаторами формирования новых фондов. Услуги по управлению ежегодно оплачиваются в размере 2-3% от общего объема фонда рискового капитала в течение 7-12 лет, на которые рассчитано существование фонда.

Рис. 1. Схема венчурного фонда2

Особая роль в венчурных фондах принадлежит инновационным капиталистам, стоящим во главе управления. Они не вкладывают напрямую собственные средства в компании, акции которых они приобретают. Венчурный капиталист — это посредник между инвесторами и предпринимателем. В этом заключается одна из самых принципиальных особенностей данного типа инвестирования. С одной стороны, венчурный капиталист самостоятельно принимает решение о выборе того или иного объекта для внесения инвестиций. С другой стороны, окончательное решение о начале инвестиций принимает инвестиционный комитет, представляющий интересы инвесторов. В конечном итоге получаемая венчурным инвестором прибыль принадлежит не ему лично, а инвесторам. Он имеет право рассчитывать только на часть этой прибыли3.

Венчурные фонды — это особая форма инвестирования инновационных проектов, которая означает сращивание финансового и интеллектуального капиталов.

Стабильное место среди источников венчурного капитала, кроме пенсионных фондов, получивших в 1979 году право вкладывать очень ограниченную часть своих средств в инвестиционные проекты с повышенной степенью риска, также занимают промышленные и торговые корпорации, страховые компании, различные фонды. Заметную роль в венчурном бизнесе США играют и физические лица.

2 Источник: Каширин А.И., Семенов А.С. Венчурное инвестирование в России. М., 2007. С. 32.

3 Венчурное инвестирование инновационных проектов. URL: http://www.innovbusiness.ru/content/documen t г FD29945E-6FF2-4D19-9F0F-30A8524C5BD7.html.

Обычно выделяют три основные организационные формы рисковых капиталовложений, которые используются крупными корпорациями. Это — прямое венчурное финансирование деятельности малых инновационных предприятий, создание дочернего венчурного фонда за счет средств корпорации и вхождение в качестве партнера с ограниченной ответственностью в независимые венчурные фонды.

В качестве прямых инвесторов рисковых инновационных предпринимательских проектов, помимо венчурных фондов и промышленных корпораций, нередко выступают обладающие необходимым опытом и свободными денежными средствами физические лица. Кроме материального интереса, их побудительным мотивом нередко является желание поддержать своих близких или просто знакомых предпринимателей, начинающих новое дело. Условия помощи могут быть в этом случае менее жесткими и более выгодными, чем у организованных профессионалов венчурного бизнеса. Вероятно, в силу этого крупных индивидуальных инвесторов рискового капитала окрестили в предпринимательской среде «ангелами».

Некоторые инновационные проекты финансируются самими предпринимателями. Последние могут использовать механизмы первичного публичного размещения для мобилизации средств на дальнейшее развитие начатого бизнеса. Необходимым (но еще не достаточным) условием успешной реализации акций в этом случае является, как правило, очень высокая деловая репутация предпринимателя.

В России данный вид финансирования находится на начальном этапе становления. Требуются усилия со стороны государства для поддержки венчурной формы финансирования инновационной деятельности.

С целью активизации венчурной индустрии в России следует осуществить целый комплекс направлений. В первую очередь необходимо правовое регулирование бухгалтерского учета, которое нужно для того, чтобы верно отражалось финансовое положение предприятия, а также чтобы предприятие могло относить на себестоимость продукции затраты на научно-исследовательские и опытноконструкторские работы, внутренние инвестиции и т. д. Это повысит доверие инвесторов к компаниям, в которые они собираются инвестировать. Все возрастающее значение приобретает разработка приемлемых для большинства специалистов методов прогноза эффекта от инноваций и поддержка государством экспертизы инновационных проектов и развития консультационных услуг для малых

предприятий научно-технической сферы, которые являются первоочередными реципиентами венчурного капитала. Это способствовало бы увеличению числа проектов, соответствующих требованиям, общепринятым в среде рискоинвесторов.

В активизации инвестиций венчурного капитала важным фактором может быть частичное или в полном объеме государственное финансирование технических экспертиз и оценки представленных проектов. Государство может дополнительно финансировать затраты на разработку и поддержку баз данных экспертов для рассмотрения проектов или компьютерных диагностических систем, а также предоставлять субсидии на маркетинговые и технологические экспертизы, чтобы компенсировать расходы финансовых институтов на использование аккредитованных консультантов и экспертов.

Многое предстоит сделать по развитию инноваций в малом бизнесе. Большую роль призвано сыграть развитие информационной среды, позволяющей малым инновационным предприятиям и инвесторам находить друг друга, а также стимулировать кооперационные связи между малыми и крупными предприятиями. Велика значимость таких мер, как прозрачность в отношении налогообложения доходов и прироста капитала с целью ухода от двойного налогообложения; финансовые стимулы для инвесторов, вкладывающих средства в не котируемые на фондовой бирже предприятия, в форме налоговых льгот и государственных гарантий под кредиты и инвестиции для малых предприятий, основанных на прогрессивных технологиях. Финансирование венчурного капитала более привлекательно при низких процентных ставках, которые повышают ценность акционерного капитала и увеличивают вознаграждение. В свою очередь финансовая поддержка в форме целевых грантов, налоговых льгот на исследования и разработки может быть оказана проектам на этапах идей и изготовления, опытных образцов, когда перспективы получения коммерческих кредитов или венчурного финансирования еще не определены.

При этом требуется более равномерное поощрение рискового капитала по регионам. Он отличается несоответствием между предложениями и потребностями в венчурном капитале.

В условиях развития инновационной деятельности актуально развитие

человеческого капитала и нематериальных активов. Подготовка и расстановка кадров, способных эффективно руководить инновационными процессами, разрабатывать и внедрять инновационные проекты, является приоритетной региональной и федеральной проблемой. Чем больше диверсифицирована система образования, тем большими

возможностями располагают национальные компании в сфере реализации новых направлений своей производственной деятельности и обеспечения высокой производительности труда. В то же время в инновационной промышленности России в настоящее время ощущается дефицит квалифицированных специалистов и в первую очередь — технологов нового поколения.

Объективная потребность инновационного развития, становления инновационной экономики требует разработки новой концепции подготовки кадров. В ее основу должны быть положены такие принципы, как становление, развитие и самореализация творческой личности; постоянная нацеленность на генерацию перспективных научно-технических нововведений и изыскание путей и методов их практической реализации в инновации; ориентация на подготовку высококвалифицированных и высокоинтеллектуальных специалистов, системных менеджеров инновационной деятельности; рассмотрение обучения и подготовки кадров как составной части производственного процесса, а расходов на подготовку кадров — не как издержки на работников, а как долгосрочные инвестиции, необходимые для процветания предприятий, отраслей и регионов; обучение управлению социальными и психологическими аспектами процесса создания наукоемких нововведений, использованию творческого потенциала коллектива, ускоренному широкомасштабному внедрению в практику инновационных разработок; создание системы непрерывного обучения и повышения квалификации кадров, интегрированной в систему производства инновационной продукции.

Предстоит многое сделать по усилению сотрудничества университетов и других вузов региона с передовыми предприятиями региона, реализующими инновационные проекты, и их совместную деятельность в области разработки учебных программ, издания учебников и монографий по инновационным технологиям, системам машин и оборудования, в деле подготовки специалистов высшей квалификации по новым профессиям и перспективным научно-инновационным направлениям. Нуждается в реформировании система профессионального образования, перепрофилирование кадровой подготовки, направленной на переход от политики, ориентированной на «развитие основных фондов», к политике, ориентированной на «развитие кадров».

Для достижения вышеперечисленных целей следует утвердить национальные стандарты качества обучения по инновационным специальностям, определяющим многоуровневую подготовку, переподготовку и повышение квалификации

специалистов в производственно-технологической и научной сферах; разработать инновационные программы обучения по направлениям: венчурное инвестирование, инновационная деятельность систем высшего профессионального образования, менеджмент инновационной сферы; внедрить программы расширения сети образовательных центров подготовки специалистов по инновационной деятельности, активно включая региональные; принять федеральную программу государственного заказа на подготовку специалистов для инновационной деятельности в производственно-технологической и научной сферах; создать систему научнометодического, учебно-методического, финансового и материально-технического обеспечения подготовки специалистов инновационной деятельности; концентрировать ресурсы на приоритетных направлениях обучения, связанных с инновационной деятельностью и предпринимательством, к которым можно отнести: бухгалтерский учет, анализ и аудит; информационно-телекоммуникационные технологии; маркетинг; менеджмент; налоги и налогообложение; проблемы малого предпринимательства; финансы и кредит, экологический менеджмент, управление качеством, включить в число обязательных для изучения базовых дисциплин, таких как: охрана объектов интеллектуальной собственности, защита исключительных прав правообладателей, порядок передачи исключительных прав, налоговое законодательство, охрана окружающей среды и экологической безопасности, инженерная подготовка и т. д.

Все большее значение приобретает обеспечение взаимодействия компаний и молодых выпускников вузов. Это должно стать частью учебного процесса: шире практиковать полугодовые стажировки студентов в частных фирмах, как это делают во многих странах, а также командирование научных сотрудников в частный сектор, в особенности в крупные компании. Необходима также организация социальной рекламы передовых отечественных высших учебных заведений технологической направленности, в том числе с помощью российских торговых представительств за рубежом и за счет средств Банка развития, Внешторгбанка, для привлечения студентов-мигрантов и разработка дополнительной государственной программы их социальнокультурной адаптации.

Изложенный выше материал о венчурном финансировании инновационного процесса свидетельствует о множестве факторов, сдерживающих осуществление посевных и венчурных инвестиций и препятствующих развитию венчурной индустрии. Многие из них уже отмечались выше. Сейчас считаем целесообразным остановиться на институциональном обосновании венчурного капитала как специфического источника

инвестирования, как новой формы капитала. На сегодняшний день отсутствует общепринятая трактовка сущности венчурного капитала. Чаще всего, когда заходит речь о венчурном капитале, то отмечается его рискованный характер. С этим можно согласиться. Действительно, венчурному капиталу этот признак характерен, но вряд ли он составляет его сущность.

Принципиальным вопросом является источник возрастания стоимости венчурного капитала. Возникновение и расширение сферы его использования связано с появлением новых источников самовозрастания стоимости, с формированием экономики, основанной на знаниях, на человеческом капитале. Важнейшим моментом этого изменения является интеграция интеллектуального капитала с финансовым, от интенсивности и масштабов этой интеграции зависит становление и развитие венчурного капитала.

На наш взгляд, такой подход является единственно правильным. Он дает основание заключить, что венчурный капитал возникает лишь на определенной ступени исторического развития экономики, новой конфигурации факторов производства. С переходом от индустриальной стадии развития к постиндустриальной закономерно происходит возрастание роли нематериальных активов, различных компонентов человеческого капитала, интеллектуального труда. Следствием этого процесса становится упреждающее использование интеллектуального капитала, управленческого и организационного опыта, действий венчурных инвесторов по формированию команды формирующейся компании. Такая закономерная тенденция предопределила возникновение и неуклонное расширение венчурных отношений. А. Каширин и А. Семенов справедливо пишут: «Венчур — это особые экономические отношения, в которых ключевую роль в успехе компании играет участие инвестора в управлении и передаче основателям компании опыта ведения бизнеса, полезных связей и навыков. Именно такие «умные» инвестиции и помогают молодым компаниям пройти через «долину смерти» — период, когда само существование компании находится под вопросом4. Упреждающий характер инвестирования интеллектуального капитала, дополненное инвестированием финансового капитала составляет суть венчурного капитала. Это предопределяет необходимость формирования венчурных фондов, средства которых распределяются управленческими инновационными компаниями и управленческими капиталистами.

4 Каширин А.И, Семенов А.С. Венчурное инвестирование в России. М., 2007. С. 21.

Венчурный капитал — это особая форма капитала. Она не сводится к концентрации финансового капитала в рамках венчурных фондов. Формирование средств и их распределение и использование в возникающих компаниях происходит при активном участии управляющих инновационных компаний и управляющих капиталистов. Финансовый капитал в данном случае «пронизывается», «цементируется» интеллектуальным капиталом. Благодаря этому существенно снижается риск, возрастает предсказуемость возникновения новых инновационных компаний, повышается результативность инновационной деятельности.

Венчурный капитал обладает рядом свойств, отличающих его от других форм капитала. Он, прежде всего, не продается инвесторами и не покупается предпринимателями-инноваторами, создающими новый бизнес. Венчурный капитал предоставляется на безвозвратной основе с расчетом получения возможности контроля за использованием вложенного капитала и участия в распределении созданной добавленной стоимости. В своем движении венчурный капитал характеризуется многостадийностью и многосубъектностью и интегрированностью науки и производства.

Как непрерывная смена функциональных форм (денежной, производственной, товарной) является необходимым условием движения и существования промышленного капитала, так и обеспечение целостности технологического цикла инновационного процесса выступает неотъемлемым моментом воспроизводства венчурного капитала.

За последние годы многое сделано в сфере генерирования инноваций. Для полноценного функционирования инновационной системы имеется только полный набор инструментов и большинство элементов. Но они, к сожалению, слабо связаны между собой, либо вообще не связаны. Между принимаемыми мерами по развитию инноваций не всегда есть логическая связь, и практическая отдача от них пока не велика. На сегодняшний день инновационная политика уже ничего сделать не может. Первоочередное значение имеет не инвестиционная политика, а изменение в самой экономике. Без технологической, промышленной и экономической политики нельзя реализовать инновационную политику. Пока в структуре инновационного цикла нет инжиниринговых центров, преобладают устаревшие технические регламенты, высокие ставки по кредитам, отсутствуют тесные связи между компаниями и научными учреждениями, партнерские отношения между ними, никакая инновационная политика не поможет. Российская экономика остается невосприимчивой к инновациям. Нужна

диверсифицированная экономика, вовлечение большинства населения в инновационный процесс, превращение науки в эндогенный фактор развития экономики и многое другое.

Создание новой инновационной продукции невозможно без развития конкурентных отношений и рыночной системы технического регулирования, гармонизированной с ведущими мировыми экономиками. Эффективно функционирующая система технического регулирования обеспечивает безопасность продукции в течение ее жизненного цикла, а также снижение технологических и административных барьеров доступа и обращения этой продукции на рынке.

При существующем законодательстве необходима планомерная разработка технических регламентов и существенное ускорение обновления национальных стандартов. Наличие избыточных административных барьеров при допуске продукции на рынок препятствует переводу экономики на инновационные рельсы развития. В России малые и средние предприятия не имеют шансов преодоления этих барьеров, пока сохраняется архаичная система аккредитации органов по сертификации продукции.

До сих пор остается много ограничений на пути коммерциализации объектов интеллектуальной собственности и использования их для организации бизнеса. Бюджетные предприятия предпочитают не утруждать себя идентификацией, регистрацией и учетом интеллектуальной собственности. Сегодня не согласованы интересы бизнеса и государства, между ними не сложилось взаимодополняющего партнерства.

Для России наиболее приемлемым вариантом решения инновационных проблем является сочетание стратегии лидерства в некоторых сегментах, в которых государство и российские компании контролируют все цепочки добавленной стоимости или могут быстро создать конкурентные преимущества, с догоняющей стратегией в большинстве секторов экономики, ориентированных на перевооружение экономики на основе импортных технологий и на точечное стимулирование отечественных разработок и технологий.

1. Венчурное инвестирование инновационных проектов. Ц^: http://www.innovbusiness .ru/content/document г FD29945E-6FF2-4D19-9F0F-30A8524C5BD7.html.

2. Каширин А.И., Семенов А.С. Венчурное инвестирование в России. М., 2007.

Венчурное инвестирование и его роль в реализации инновационных проектов

Ульяновская, А. Д. Венчурное инвестирование и его роль в реализации инновационных проектов / А. Д. Ульяновская. — Текст : непосредственный // Молодой ученый. — 2017. — № 34 (168). — С. 47-50. — URL: https://moluch.ru/archive/168/45425/ (дата обращения: 08.07.2022).

В работе рассматривается влияние венчурных инвестиций на инновационные проекты. Отталкиваясь от момента зарождения венчурного каптала в 20 веке, приводится его роль, рассматриваются основные процессы и функции актуальные на современном этапе развития общества. Уделяется внимание компаниям, которые за счет венчурных инвестиций смогли добиться успеха на мировом рынке.На основе приведенных корпораций, выделяются наиболее эффективные формы венчурных инвестиций в инновационную деятельность. В статье рассматриваются показатели венчурной инвестиционной активности в инновационные проекты на российском рынке за последние годы.

Ключевые слова: венчурное инвестирование, инновационные проекты, инновационная деятельность, рынок венчурных инвестиций, сектор ИКТ, сегмент информационных технологий

Современное развитие общества невозможно представить без внедрения новшеств в ее социальную, политическую, экономическую сферу жизни деятельности. Для освоения и внедрения передовых технологий, требуется проводить не только научные исследования, но и привлекать инвесторов для реализации проектов. На сегодняшний день большая часть открытий, особенно инновационных проектов реализовываются за счет венчурного инвестирования.

Рассматривая опыт зарубежных стран, можно говорить о том, что более 80 % прироста регионального ВВП, находящегося в условиях современного технологического уклада, может быть достигнут с помощью применения результатов экономики знаний во всех видах хозяйственной деятельности. Соответственно в разы увеличивается роль венчурного инвестирования для достижения высоких результатов инновационных проектов в экономических системах [1, с. 16]. Инновационная деятельность, а также инновационный продукт обладает жизненным циклом, которые можно оптимизировать за счет использования венчурного капитала, так как именно он является экономическим инструментом поддержки эффективности экономики знаний.

Говоря о венчурном капитале, стоит отметить, что это капитал с очень большим риском невозврата вложенных денежных средств, который инвестируется в новые быстрорастущие фирмы, способные принести доход в десятки раз больше суммы вложений. Данный капитал способен осуществлять интеграционные и оптимизационные функции инвестиционных и инновационных процессов, с помощью которых решаются проблемы социально-экономического характера различных регионов.

Венчурное инвестирование в различные инновационные проекты является специфическим инструментом финансирования. Данный вид бизнеса зародился после Второй мировой войны, достигнув широкого распространения в 1980-е годы. Основным лидером в венчурной индустрии всегда выступает США. Россия в данной индустрии отстает от зарубежных стран, так как венчурное финансирование стало применяться только в конце 1990-х годах. Это было связано с тем, что данный вид бизнеса обладает очень высокими рисками, которые возлагает на себя инвестор, а также с очень низкой инновационной вовлеченностью российских компаний. Но зачастую риск оправдывается быстрым ростом стоимости и капитализацией бизнеса.

Возникновение венчурных фирм связано с ответной реакцией на достижения общества: появление биотехнологии, лазерных и телекоммуникационных технологий и других. За несколько десятилетий из небольших венчурных компаний выросли мощные мировые корпорации. К ним мы можем отнести: Microsoft, Intel, Apple, Facebook, Google, Twitter, Alibaba, WhatsApp и другие. На конец 2015 года объем венчурных инвестиций в США составило 59,1 млрд. долларов, при этом рыночная капитализация американских венчурных компаний в этот же год составила суммарно почти 1,5 трлн. долларов [4].

Рассматривая опыт зарубежных предприятий, можно выделить наиболее эффективные формы венчурных инвестиций инновационной деятельности:

− Совокупные инвестиции в масштабные инновационные проекты;

− Создание венчурных фондов, которые уменьшают риски одного инвестора.

У любой инновационной компании выделяют стадии жизненного цикла, и в зависимости на каком этапе она находится, и определяют источники финансирования, представленные на рисунке 1.

Инвестиции венчурных компаний направлены на высокотехнологичные проекты, которые в будущем должны стать востребованными на рынке, что в последствии принесут прибыль для инвестора за счет быстрого роста конкурентных преимуществ.

Рис. 1. Инвестиционные источники инновационных проектов на разных этапах жизненного цикла предприятия

По проведенным исследованиям было выявлено, что более 60 % новшеств, совершенных в развитых странах за счет средств венчурных компаний обеспечивают около 20 % высококвалифицированных рабочих мест.

По оценкам экспертов более 60 % нововведений осуществлено в развитых странах за счет венчурного инвестирования, причем, поддерживаемые таким образом компании обеспечивают около 20 % высококвалифицированных рабочих мест [2]. В зарубежных странах только 2 % компаний на первоначальных стадиях получают инвестиции из-за высоких финансовых рисков.

Главная функция венчурного инвестирования представляет собой поддержку перспективных проектов с позиции нового технологического уклада предприятий, так как большинство инновационных компаний не располагают теми финансовыми ресурсами, которые необходимы на всех стадиях жизненного цикла [7].

Российский венчурный рынок по сравнению с американским не достаточно развит, сумма инвестиций и количество заключенных сделок в несколько раз ниже. По результатам исследования российского рынка прямых и венчурных инвестиций 2016 года было отмечено, что макроэкономическая и социально-политическая ситуации являются основными факторами, которые оказывают значительное воздействие на динамику сегмента прямых инвестиций и венчурного капитала [5].

Рассматривая показатели 2016 года, стоит отметить, что наблюдалась достаточно высокая инвестиционная активность: было осуществлено 210 инвестиций, что на 11 % превысило аналогичный показатель 2015 года (190 инвестиций), но при этом совокупный объем финансовых вложений снизился и составил 128 млн. долларов (это соответствует 85 % от уровня 2015 года) [5]. Основная причина состоит в том, что размер самих сделок стал уменьшаться, и в 2016 году средний размер сделки снизился до 1,1 млн. долларов США по сравнению с 1,5 млн. долларов США в 2015 году.

Венчурные инвестиции распределяются достаточно неравномерно по отраслям и регионам (табл.1). Основной интерес инвесторов направлен на сектор ИКТ, примерно около 75 % от общего объема инвестиций, представленных в таблице 2. Около 90 % объема сделок направлены на сегмент информационных технологий, остальные 10 % в совокупности приходятся на сегменты промышленных технологий и биотехнологий. Приведенные данные показывают, что возрастает роль ИТ технологий в различных сферах бизнеса [5, с. 16].

Распределение числа иобъемов венчурных инвестиции по регионам Российской Федерации

Венчурные инвестиции: что это и как заработать

Венчурными инвестициями называются рискованные вложения средств в новые, развивающиеся бизнесы, имеющие высокие риски и неизвестный потенциал. Венчурный инвестор обычно вкладывает деньги в совершенно новые проекты, которые претендуют стать сверхприбыльными, зачастую веря только словам и обещаниям. В свое время таким стартапом были Google, Facebook, Amazon.

Согласно данным статистики, венчурный стартап приносит прибыль только в 25% случаев, в остальных 75% инвестиция не оправдывает себя.

Венчурные проекты отвечают следующим критериям:

- инновационные, предлагающие то, чего нет на рынке. Это может быть новейшая технология, метод и т. д. ;

- технологичные, позволяющие сделать шаг вперед в развитии технологий, производств, науки, промышленности;

- масштабируемые, способные быстро захватить рынки не только в масштабах одного региона, но и всей страны, мира.

Венчурный проект объединяет создателей технологий и инвесторов. Благодаря ему стартапы находят финансирование и могут от простой идеи пройти путь к мировому успеху. Как в свое время сделала крупнейшая социальная сеть — Facebook.

Какие инвестиции называют венчурными

Рискованные вложения в стартап, новый, никому не известный бизнес, претендующий на резкий взлёт, называют венчурными инвестициями. В большинстве случаев на таких стартапах инвесторы теряют деньги, но могут и получить огромную прибыль. Именно надежда на сверхприбыль и славу спонсора гениального проекта заставляют инвесторов идти на риск.

Приведем два примера, показывающих отличия инвестора от венчурного инвестора:

- Решили вложить деньги в салон красоты, который открывается в вашем доме? Там работают отличные мастера, но нужен ремонт и современное оборудование. Вы рассчитываете на хорошую, стабильную отдачу от вложений. От одного вида стильного салона у клиентов должно появиться желание его посетить. Вы — инвестор.

- Познакомились с командой талантливых ребят, которые разрабатывают новую социальную сеть. Проект обещает быть прорывным. Такого в России, да и во всем мире, еще не было. Перспективы огромные, но и велик риск, что слова о перспективах и успехе, так и останутся словами, а инвестиции через венчурный проект уйдут в небытие. Решили вложить деньги? Вы — венчурный инвестор.

Как работает венчурное инвестирование

Инвестиции в венчурные проекты работают следующим образом:

- Инвестор находит несколько венчурных проектов, вкладывает деньги.

- Компании пытаются развиваться, кто-то разоряется сразу, другому проекту везет больше, он работает, но с незначительным успехом.

- Один проект резко идет вверх, принося просто нереально большую прибыль, увеличивая начальное вложение в несколько раз.

Это идеальная схема венчурной инвестиции. Но всё может быть и не так. Управлять рисками в таких проектах невозможно. Стартапам везет редко. Уменьшить потери можно, если вкладывать деньги в компании, которые уже растут. Но здесь потребуются большие вложения, и сверхдоходов практически никогда не бывает.

В общем виде правичурных инвестиций выглядят так: чем раньше заходите в проект, тем больше рисков, тем выше прибыль.

Зачем вкладываться в венчуры

Самое привлекательное в венчурных инвестициях — высокая доходность. Рискнув, можно получить сверхприбыль и войти в список Forbes.

Первые инвестиции в начинающую компанию Apple составили 150 тысяч долларов. Сегодня собственный капитал Apple Inc. составляет более 65 миллиардов долларов.

В 2004 году первую инвестицию в Фейсбук внес Питер Тиль, она составила 500 тысяч долларов. Инвестор получил 10,2% компании и место в совете директоров. Сначала он встретился со студентом Марком Цукербергом и Паркером, выслушал их, согласился участвовать в проекте. Через 8 лет продал свои акции на сумму более миллиарда долларов. Рост от 500 тысяч долларов до миллиарда — впечатляющий.

Примеры удачных инвестиций вдохновляют, стимулируют участвовать в венчурных проектах, несмотря на риски стартапов.

Преимущества и недостатки

Вложения в развивающийся бизнес, помощь стартапу неоднозначна, перспективы непонятны. Но как заманчиво получить быструю прибыль, ведь это проще, чем копить годами. Давайте посмотрим, что привлекает инвесторов и какие проблемы их ждут.

Доходность венчурных инвестиций

К основным преимуществам инвестиций в венчурные проекты относятся:

- Высокая доходность. Прибыль от стартапа в среднем составляет 25% годовых, но может и в несколько десятков, а то и сотен раз превысить вложения.

- Быстрая прибыль. Средний срок нахождения инвестора в проекте не более пяти лет.

Риски венчурных вложений

К основным недостаткам венчурного инвестирования относится:

- Высокий риск. Венчурная инвестиция не возвращается примерно в 75% случаев. Пятая часть проектов закрывается уже в первый год, еще треть работает не более двух лет.

- Невозможность прогнозов. Изучение отчетности, проектов не позволяет точно спрогнозировать, будет ли успех в ближайшие годы. От самого простого проекта иногда больше прибыли, чем от сложной системы. Некоторые стартуют и быстро добиваются успеха, другому проекту нужно время, чтобы раскрутиться.

- Сложность выбора. Зачастую под венчурным проектом скрываются мошенники, финансовые пирамиды, лишающие всех вложений. Найти хороший проект сложно, новички не умеют себя рекламировать. Поэтому инвестору приходится самостоятельно искать, выбирать, на каком стартапе остановиться. Совмещать поиски с основной работой тяжело, рекомендуется обращаться в фонды.

Проще всего инвестировать на этапе IPO, когда компания продает акции. Можно воспользоваться венчурным фондом. Они собирают деньги инвесторов и распределяют их между перспективными проектами.

Виды венчурных инвестиций

Венчурные инвестиции классифицируют по стадии и моменту развития бизнеса. Специалисты выделяют четыре основные группы. Рассмотрим подробнее каждый вид.

Вложения в стартап

Деньги вкладываются на этапе пилотной версии. Компания обычно уже зарегистрирована на рынке, тестирует свою деятельность, но для дальнейшей работы ей необходимо дополнительное финансирование. По оценке аналитиков половина стартапов просуществует не более пяти лет. Поэтому такие вложения обладают самым высоким риском, но и способны принести максимальную выгоду.

На развитие

Вложение осуществляется в уже существующую компанию, продукция которой принята рынком, есть рост спроса. Деньги инвесторов идут на расширение или развитие производства, внедрение идей, выпуск новых видов продукции, закупку оборудования, другие цели. Поскольку банки неохотно выделяют кредиты венчурному проекту, особенно тому, кто недавно начал работать и пока не показал существенных результатов, бизнес ищет инвесторов — тех, кто поверит в успех дальнейшего развития, сделает венчурную инвестицию, пойдет на риск и выделит деньги.

Инвестирование операции

На венчурном рынке можно инвестировать операции. Когда деньги вкладываются для выполнения определенного действия, реализации одной, конкретной цели. Целевая поддержка может предназначаться, например, для замены вышедшего из строя дорогостоящего оборудования. В обмен компании предоставляют место в совете директоров, крупный пакет акций или другие преференции.

Возрождение предприятия

При наступлении угрозы банкротства компания может быть спасена инвестициями. Это происходит, если инвестор видит хорошие перспективы данного бизнеса и предполагает, что он вернет вложенные средства, если изменит руководство или принципы ведения дел. Обычно спасение предприятия от кризиса происходит в обмен на контрольный пакет акций, руководящую должность.

Стадии

Стартапы проходят несколько стадий развития — начальную, среднюю и позднюю. Чем ниже стадия, тем меньше вложений потребуется и тем выше риск для инвестора. Инвестициями могут быть не только деньги. Вложением в проект является юридическая поддержка, проведение рекламных кампаний, предоставление специалистов необходимого уровня и другая помощь.

Как заработать

Оптимальная доходность обеспечивается, если в инвестиционном портфеле не менее десяти различных проектов. Выбирая, куда инвестировать, рекомендуется обращать внимание на возможность масштабирования нового бизнеса, позитивную юнит-экономику, хорошо налаженную систему принятия решений, отстроенные процессы их воплощения. Даже неочевидно прибыльные, но хорошо выстроенные при отличной организации процесса идеи могут вывести компанию на высокую прибыль.

Ограничений по отраслям не бывает. Каждая идея имеет право на успех. Можно выбирать хорошо знакомые отрасли или те, в которых никогда не участвовали. Качественные проекты есть на акселераторах, в венчурных фондах, у друзей и знакомых.

Венчурные инвесторы, вкладывая средства в проекты, рассчитывают на многократный рост, быстрый успех, возможность выйти с максимальной прибылью. Венчурный рынок имеет высокую маржинальность и большие риски. Это его главная особенность.

Кто может стать венчурным инвестором

Инвестициями могут заниматься как успешные бизнесмены, которые достигли всего в своей отрасли, но хотят большего, так и начинающие инвесторы со свободным капиталом. Начинающие венчурные инвесторы могут пойти по пути самостоятельных вложений, искать и выбирать проекты, анализировать предложения, идеи или воспользоваться помощью опытных участников рынка — клубов, сообществ, фондов, аналитиков, которые объяснят специфику, плюсы и минусы.

Важно помнить, что соинвесторы, фонды, даже имеющие большой опыт, не могут гарантировать успех венчурного проекта. Однако у них есть проторенный путь, известны основные проблемы, моменты, которые важно учитывать. Поэтому они смогут помочь подобрать портфель стартапов с наибольшим потенциалом.

Как найти проекты для вложений

Проще всего помогать своим друзьям, знакомым, увлеченным перспективным проектом. Главное — не забывать о рисках и не обвинять никого в случае потери вложений.

Для самостоятельного поиска проектов рекомендуется изучать информацию, публикуемую в специализированных сообществах, посещать технопарки, бизнес-инкубаторы. Они открыты практически во всех регионах. Есть клубы инвесторов, их тоже следует мониторить. Если инвестор создал себе положительную репутацию в венчурной сфере, к нему может обратиться за помощью любая молодая компания.

Небольшие суммы можно инвестировать в онлайн-режиме через специальные платформы, созданные для венчурных инвесторов. Сделки проходят дистанционно, комиссии обычно нет. Каждый проект публикует сведения о своем стартапе, отчетность о деятельности. Это простые варианты, когда можно попробовать себя в венчурных инвестициях.

Наиболее надежные инвестиции вносятся через венчурные фонды. Там нужно платить комиссию, но и риски самые низкие.

Рекомендуем начальные инвестиции вкладывать в хорошо знакомые сферы. Это позволит избежать ошибок на старте, поможет задать правильные вопросы создателю бизнеса, обсудить проект, понимая его суть.

Как инвестировать через венчурный фонд

Зайти на венчурный рынок можно несколькими способами:

- венчурный фонд;

- сообщество бизнес-ангелов;

- клуб;

- краудфандинговая площадка.

Инвестиции через венчурные фонды занимают более 70% общего рынка финансирования стартапов. Это классический, наиболее надежный вариант. Фонд собирает средства инвесторов, вкладывает их в несколько проектов на определенный срок, после выплачивает прибыль в соответствии с долей вложений.

Процесс инвестирования выглядит так:

- Находите венчурный фонд.

- Проводите переговоры с менеджером.

- Выбираете стратегию.

- Заполняете анкету, заключаете договор.

- Открываете счет, вносите деньги.

Договор с фондом обычно подписывается в офисе компании или удаленно. Документы привозит курьер или отправляют почтой. Детали всегда можно согласовать с менеджером.

Для работы с венчурным фондом не нужно особых знаний, это не требует много времени; риски, если сравнивать с другими вариантами, минимальны. Капитал передается в управление, инвестор не контролирует, куда осуществляются вложения. Фонд берет с клиентов комиссию, её размер зависит от суммы вложений, выбранной стратегии, других факторов.

Венчурные инвестиции в России, развитие рынка

Россия — участник венчурного рынка. В 2019 году доля российских инвестиций составила более 800 миллионов долларов, порядка 10% стартапов смогли привлечь финансирование. В 2020 году венчурное вложение немного снизилось. Наиболее привлекательные отрасли — искусственный интеллект, финансово-технический сектор, IT-технологии, образование.

Какими будут перспективы рынка, предсказать невозможно. Санкции сокращают вливание зарубежного капитала. Российские фонды и частные инвесторы интересуются больше зарубежными проектами. Крупных венчурных фондов, ориентированных только на рынок России, нет, как и единого российского венчурного рынка.

Общие итоги

Венчурные инвестиции — самые высокодоходные и рискованные на финансовом рынке. Результат вложений непредсказуем. В случае успеха можно получить сверхприбыль, но удается это единицам. Рекомендуется рисковать только свободными средствами, от потери которых не наступит финансовая катастрофа в жизни инвестора.

Популярные вопросы

После того как финансовый план стартапа готов, модель бизнеса продумана, начинается поиск инвесторов. Тех, кто готов вложить деньги, свой опыт, поделиться контактами, методами управления, кто играет активную роль в развитии нового дела, называют бизнес-ангелами. Это могут быть компании, частные лица.

Венчурные инвестиции являются вложением денежных средств в обмен на акции компании, в которую осуществляется инвестирование. Учитывая основную цель стартапа — достижение общей цели инвестора и автора, количество акций определяется индивидуально и закрепляется в договоре.

Рынком неформального венчурного капитала являются индивидуальные венчурные инвесторы, обычно финансирующие самые ранние стадии развития бизнеса, зачастую инновационного. Неформальный сектор — важный источник венчурного капитала для малых и средних форм бизнеса.

Источник https://cyberleninka.ru/article/n/venchurnye-investitsii-i-ih-rol-v-innovatsionnom-razvitii-ekonomiki

Источник https://moluch.ru/archive/168/45425/

Источник https://www.vbr.ru/investicii/help/investicii/venchurnye-investicii-chto-ehto-i-kak-zarabotat/