«Будет мрак и жесть»: коммерческая недвижимость переживает кризис спроса

Все сегменты коммерческой недвижимости Московского региона в первой половине 2022 года столкнулись с падением спроса. Это привело к снижению или заморозке ставок аренды. По словам участников рынка, опрошенных Forbes, на разворот тренда можно надеяться в лучшем случае в конце 2022 года.

По итогам первого полугодия рынок коммерческой недвижимости опроверг все прогнозы, которые делались в конце 2021 года. Рост вакансии и падение ставок характерны абсолютно для всех сегментов.

Склады теряют арендаторов

В складском сегменте ситуация за полгода изменилась наиболее драматично. В конце 2021 года склады были самым растущим сектором коммерческой недвижимости. Ставки, объем ввода и спрос росли, эксперты говорили о дефиците. Первая половина 2022 года завершилась для складской недвижимости ростом вакансии, падением спроса и снижением ставок, рассказали эксперты, опрошенные Forbes.

Уровень вакансии на данный момент не выглядит катастрофичным, хотя в начале года он был нулевым. По оценке Knight Frank Russia, в Московском регионе сейчас свободны 464 000 кв. м (или 2,2% объема качественного складского предложения в регионе) по схеме прямой аренды и 242 000 кв. м в субаренду (1,2% предложения, итого 3,4%. — Forbes). CORE.XP оценивает вакансию в 600 000 кв. м, или 3,3%, при этом уточняя, что за полгода объем доступных площадей вырос в восемь раз.

«Если по итогам первого квартала большинство (82%) складов предлагалось в субаренду, то на данный момент половину доступного объема можно взять по прямому договору аренды», — говорит старший директор, руководитель отдела складской и индустриальной недвижимости CORE.XP Антон Алябьев.

Прежний дефицит рассосался. «Еще в январе у нас был сверхдефицит складских площадей, на большинство именитых логопарков лист ожидания пополнялся потенциальными арендаторами. Сейчас же почти на всех крупных объектах проявилась вакансия, которая быстро вышла в рынок, то есть листы ожидания не помогли», — констатирует CEO индустриального агентства Herzen Ярослав Туа.

Снижение спроса заморозило ставки на уровне начала года, но эксперты ожидают, что склады будут дешеветь. «Можно ожидать снижение ставки аренды до уровня 5300–5400 рублей за квадратный метр в год», — говорит региональный директор, директор департамента индустриальной и складской недвижимости Knight Frank Russia Константин Фомиченко. На данный момент ставка составляет 5500 рублей за квадратный метр в год, то есть эксперт прогнозирует падение на 2-4%.

«Роста ставок в этом году мы не ждем. В морозильных складах ставка остается на уровне 14 500 рублей за квадратный метр в год. В сухих складах — около 4500-5000 рублей. В конце 2021 года сделки BTS заключались в районе 5500-5700 рублей», — отмечает управляющий директор компании «Мультиколд» Ханяфи Хасянов.

Некоторые владельцы стали давать скидки, уточняет региональный директор департамента складской и индустриальной недвижимости Nikoliers Виктор Афанасенко. Нынешний размер ставки, по его оценке, составляет 5500-6000 рублей за квадратный метр в год. «Есть определенные ожидания рынка, что ставки пойдут вниз из-за экономической ситуации, которая привела к росту вакансии. Арендаторы пытаются подготовить почву для переговоров с текущим арендодателем», — поясняет директор Ricci | склады Дмитрий Герастовский.

Насколько обвалятся ставки, зависит от решения иностранных компаний покинуть российский рынок и скорости, с которой им найдется альтернатива, говорят эксперты. На данный момент большинство прогнозирует дальнейший рост вакансии.

«Можно ожидать вакансию в 10-15% к началу следующего года», — полагает Туа из HERZEN. Фомиченко из Knight Frank Russia ожидает, что вакансия составит порядка 8-9%. «Склады западных компаний — те самые 8% объема существующего предложения — во многом стоят без товара», — поясняет он.

Офисы рассчитывают на госкомпании

Характерной чертой офисного рынка стал существенный рост площадей, предлагаемых в субаренду. IT-компании перестали быть самым активным игроком на этом рынке, теперь надежды офисных девелоперов связаны с государственными структурами и компаниями.

Ситуация на офисном рынке довольно необычна: «официальные» ставки не снижаются, но заключается много субарендных договоров на условиях ниже рынка. «Прямая вакансия не сильно увеличилась, но появилась конкуренция в виде множественных субаренд. По таким субарендам мы часто видим готовность к заключению сделок на условиях ниже рыночных, что обусловлено естественным желанием сократить затраты на неиспользуемые помещения», — говорит директор департамента офисной недвижимости Nikoliers Карина Анаевская.

«Средневзвешенная базовая ставка аренды по классам А и В составляет 19 549 рублей за квадратный метр в год», — подсчитала старший аналитик департамента офисной недвижимости Commonwealth Partnership Полина Афанасьева. «В среднем ставки составляют приблизительно 28 000 рублей за квадратный метр в год для помещений класса А и 19 000 рублей в сегменте класса В», — уточняет старший директор, руководитель департамента офисной недвижимости и направления интегрированных решений для клиентов СORE.XP Ирина Хорошилова.

Свободных площадей на рынке все больше. «Доля вакантных площадей растет — в начале года показатель составлял 6,7% по всему рынку, в конце первого квартала 2022 года — 6,9%, сейчас, по предварительным данным, вакантность составляет 7,5%-7,7% и продолжает расти. Сильной динамики в отношении ставок нет, с течением времени они могут снизиться», — отмечает директор департамента офисной недвижимости Knight Frank Russia Мария Зимина.

Объемы субаренды тоже растут. «Предложение офисов во временное пользование увеличилось за пять месяцев в три раза – ориентировочно с 30 000 квадратных метров до 90 000», — говорит Анаевская из Nikoliers. СORE.XP оценивает объем офисов в субаренду в три раза выше — 300 000 квадратных метров, уточняя, что в эту цифру входят не только помещения в субаренду, но и площади, предлагаемые по договорам уступки права аренды. «Лишними» площади становятся по разным причинам, но чаще всего из-за того, что офисы были арендованы с расчетом на рост компании, говорят эксперты.

«Ozon арендовал 25 000 квадратных метров в БЦ «Искра Парк». Ozon это сделал, когда у него все шло хорошо, но на сегодняшний день эти помещения ему не нужны, а договор жесткий. Возможности расторжения нет, поэтому Ozon остается только платить за помещения и искать субарендаторов, чтобы возместить потери», — приводит пример генеральный директор сети корпоративных коворкингов CODE Гурген Шекоян. Представитель пресс-службы Ozon подтвердил Forbes, что компания допускает возможность субаренды в БЦ «Искра Парк», на данный момент площади в субаренду не сданы.

«Основная причина высвобождения площадей — это уход и сокращение деятельности иностранных компаний на российском рынке. Некоторые российские компании также принимают решение об оптимизации расходов и занимаемой площади», — добавляет Зимина из Knight Frank. После двух лет пандемийных вызовов и нынешнего кризиса договоры аренды офисов стали меняться, отмечают эксперты.

«Кризис стимулировал собственников к более гибким ставкам аренды и готовности идти на другие уступки: сокращение сроков аренды с 5-7 лет до 1-2 лет и смягчение условий досрочного расторжения арендного договора», — отмечает заместитель генерального директора Asterus Константин Ковалев.

Эта тенденция наметилась давно: средний цикл аренды с 2017 года составлял три — пять лет, а с 2019 уже три года, добавляет руководитель направления аренды Central Properties Анастасия Панькова. Да и штрафы за досрочное расторжение есть сейчас далеко не во всех договорах, собственники становятся гибче, говорит Шекоян из CODE.

Основной причиной роста вакансии в офисах все опрошенные эксперты назвали сокращение присутствия или полный уход из России иностранных компаний. А будущее восстановление рынка они связывают с компаниями российскими. «Скорее всего, демонстрировать какую-либо активность в текущих реалиях будут только государственные структуры и компании с госучастием. При оптимистичном сценарии в среднесрочной перспективе возможно появление потенциальных арендаторов среди отечественных игроков, которым удастся успешно заместить уходящие бренды и форматы», — прогнозирует Афанасьева из Commonwealth Partnership.

Все опрошенные эксперты едины в оценке, что именно госсектор будет обеспечивать спрос на офисном рынке.

Торговые центры мельчают

В сегменте торговых центров тенденции разнонаправленные: крупные объекты страдают от потери трафика и арендаторов, а небольшие районные ТЦ демонстрируют рост.

Судя по заявленному и фактическому вводу, малоформатные торговые центры развиваются. «В первом полугодии были открыты ТЦ Discovery (GLA (арендуемая площадь) 13 000 кв. м), «Место встречи. Байконур» (GLA 8400 кв. м) и ТЦ «Нагорный» (GLA 4000 кв. м). Мы продолжаем наблюдать тренд на открытие малоформатных торговых центров (они формируют 80% всего объема нового строительства в этом году), а также проектов транспортно-пересадочных узлов», — говорит партнер Nikoliers Анна Никандрова.

В целом по сектору ситуация далеко не радужная, отмечают опрошенные участники рынка. «Вакансия по итогам второго квартала составила 9,6% (+2,3 процентного пункта относительно первого квартала). «Скрытая вакансия», то есть доля площадей, которые занимают иностранные арендаторы, приостановившие деятельность и закрывшие магазины, составляет 10-30%», — добавляет директор, руководитель направления аренды торговых помещений CORE.XP Надежда Цветкова.

Аналитики Nikoliers оценили уровень вакансии в 13%, Commonwealth Partnership — в 12%, Knight Frank — в 13,4%. «В районных объектах процент вакантных площадей стремится к нулю: 1-2 свободных помещения и парочка под ротацию, а трафик и обороты ретейлеров даже растут», — отмечает генеральный директор консалтинговой компании DNA Realty Антон Белых. Большинство опрошенных экспертов согласны с этим наблюдением.

«Районные ТРЦ сейчас действительно пользуются популярностью, средний чек растет, посещаемость сохраняется либо на прежнем уровне, либо наблюдается небольшой рост. В текущей ситуации отсутствие падения трафика — большая победа», — соглашается генеральный директор Ricci | BlackStone Евгений Кузьмин.

«Вакантность может расти кратно»

Если торговые площади, сейчас занятые «временно закрытыми» арендаторами, опустеют, то их особо некем заменить, поскольку российский ретейл приостановил программы по расширению, говорят участники рынка. «После 24 февраля в России осталось 17 из примерно 180 развивающихся ретейлеров. Понятно, что явление может оказаться временным, но это в десять раз меньше. А значит, вакантность может расти кратно», — констатирует партнер, руководитель департамента торговой недвижимости Commonwealth Partnership Ольга Антонова.

«В совокупности с «упавшими» кинотеатрами, нехваткой арендаторов сферы развлечений, ситуацией, в которой оказались другие арендаторы из-за упавшего трафика, мы имеем эффект домино. Просто все рушится. Заменить ушедшие бренды некем, и если международные операторы окончательно уйдут, будет мрак и жесть», — сетует генеральный директор компании «Этерна» Дмитрий Томилин.

Президент Российского совета торговых центров (РСТЦ) Дмитрий Москаленко настроен более оптимистично, он перечисляет ряд компаний, которые продолжают активно заходить в ТЦ. «Активно ведут себя Melon Fashion Group, «Стокманн», сетевые магазины электроники типа «М.Видео». Они активны с точки зрения ведения переговоров по изменению форматов, лоббированию своих условий», — уточняет Москаленко.

«Если говорить о перспективах развития, у локальных игроков сегодня максимальные возможности в отношении ТЦ. Там, где их раньше никто не хотел видеть, сегодня готовы помочь завезти товар. «Завози товар и открывайся» — лозунг сегодняшнего рынка торговой недвижимости», — констатирует президент Magic Group Александр Перемятов.

«На следующий квартал я смотрю без пессимизма или оптимизма, но он будет переломным. В следующем квартале точно будем знать, кто не будет работать с осенней коллекцией. Будет уже семь месяцев, как закрыты магазины. Квартал станет опорным для [выбора] дальнейших решений для торговых центров», — заключает Москаленко из РСТЦ.

Отелям не хватает иностранцев

Гостиничный сегмент не смог «собрать сливки» от отмены ковидных ограничений, без иностранных гостей восстановить традиционную летнюю загрузку не получается. «Потери в тарифе составили в среднем от 5 до 15%. Загрузка объектов самых высоких сегментов упала в 2-3 раза, средних сегментов снизилась примерно в 1,5 раза. Меньше всего пострадала загрузка гостиниц низких ценовых сегментов», — описывает ситуацию заместитель директора отдела стратегического консалтинга и индустрии гостеприимства CORE.XP Михаил Багдасаров.

«В мае загрузка люксовых гостиниц Москвы упала на 20 процентных пунктов по сравнению с маем 2021 года, когда отели были заполнены примерно на 60%», — уточняет партнер, руководитель департамента гостиничного бизнеса и туризма Commonwealth Partnership Марина Смирнова.

Цены в московских отелях немного снизились за год, отмечает вице-президент Becar asset management Ольга Шарыгина. По ее данным, номер в отеле пять звезд стоит в среднем 16 710 рублей в сутки (+6% ко второму кварталу 2021-го, +11% ко второму кварталу 2019-го), в четырехзвездочном — 5485 рублей (-2% ко второму кварталу 2021-го, -14% ко второму кварталу 2019-го), трехзвездочном — 3710 рублей (-2% ко второму кварталу 2021-го, -9% ко второму кварталу 2019-го). «В целом мы видим, что средние показатели ниже, чем в 2019-м», — констатирует она.

Росту сегмента мешает отсутствие туристов-иностранцев и низкая деловая активность, отмечают эксперты. «Во-первых, мы видим изменение бизнес-активности, поскольку многие компании продолжают работать в дистанционном или смешанном формате, что ведет к снижению количества бизнес-поездок. Во-вторых, сильно просел сегмент деловых мероприятий, и это тоже влияет на загрузку отелей, особенно крупных объектов в больших городах. Количество такого рода мероприятий и число их участников сокращаются», — поясняет директор по гостиничному консалтингу Knight Frank Russia Наталия Розенблюм.

В Россию почти перестали приезжать иностранные туристы. По словам Багдасарова, на турпоток в Россию существенно влияют напряженная обстановка на Украине и вспышки коронавируса в Китае. «Все отельеры отчаянно ждут Азию в гости», — добавляет Шарыгина.

Как рынок коммерческой недвижимости чувствует себя в 2022 году?

Циан и Knight Frank 26 мая провели прямой эфир «Офисный рынок — 2022: от уравнения со множеством неизвестных к четкой стратегии». Представляем главные тезисы его участников — директора по аналитике бизнес-юнита «Коммерческая недвижимость» Циан Александра Павленко и директора департамента офисной недвижимости Knight Frank Марии Зиминой.

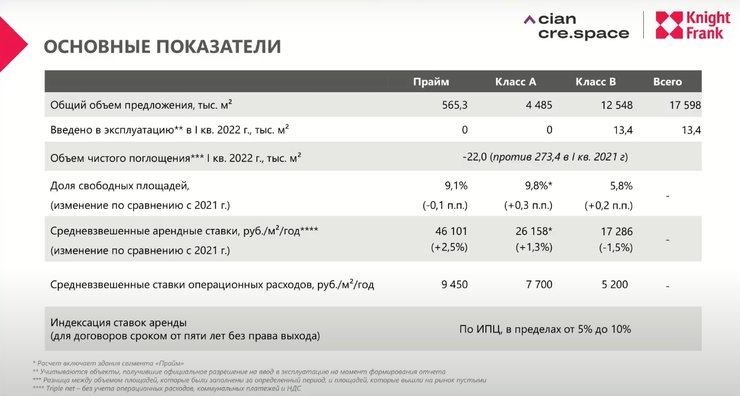

Основные показатели

Аналитики Циан и Knight Frank подвели итоги I квартала 2022 года в сегменте офисной недвижимости Москвы. Как рассказала Мария Зимина, конец 2021 года стал для него просто потрясающим. Это было время подъема, ажиотажного спроса на офисные помещения, равного которому не наблюдалось восемь лет.

После этой сказки февраль 2022 года был похож на ушат холодной воды: по итогам I квартала в эксплуатацию введено лишь 13 тыс. кв. м офисных площадей, то есть примерно одно здание.

В связи с тем что собственники в основной массе стараются отложить строительство до тех пор, пока им не будет понятна динамика развития рынка, к концу декабря Knight Frank ожидает ввода 150–200 тыс. кв. м.

Основные показатели I квартала офисного рынка по данным Knight Frank

По итогам прошедшего квартала в Knight Frank зафиксировали хорошие показатели объема сделок. Тем не менее объем чистого поглощения составил –22 тыс. кв. м. Это говорит о том, что спрос на офисные площади снижается. Такой тренд знаком нам с пандемии 2020 года.

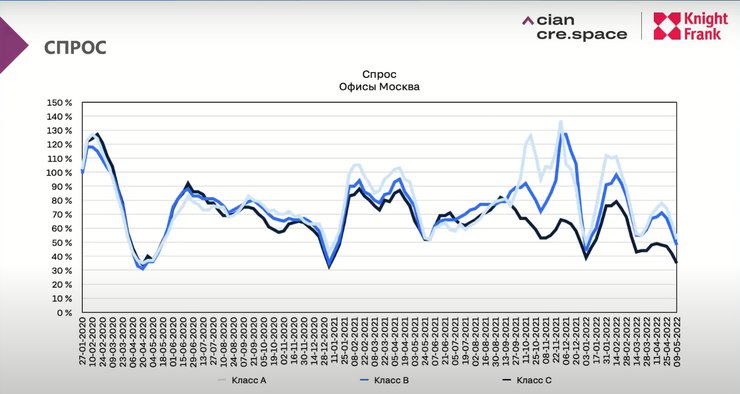

Динамика спроса

В первый локдаун (март–апрель 2020 года) Циан в зависимости от класса недвижимости зафиксировал падение спроса в Москве до 30–35% относительно доковидного уровня.

После снятия ограничений рынок «догнал» отложенный спрос и показатели выросли до 80–90% относительно допандемийных с последующим падением до 60%.

В прошлом году мы наблюдали несколько всплесков. В I квартале спрос достигал доковидных показателей, а с конца 2021-го и до начала 2022 года в сегментах А и В результаты даже превысили доковидные показатели. В то же время показатели класса С начали снижаться и только накапливали отставание.

Динамика спроса в сегменте офисной недвижимости с 2020 по 2022 год

В 2022-м спрос стал стабильно снижаться (до 40–45%) уже во всех классах офисной недвижимости. В конце апреля — начале мая он достиг 30% от доковидного в классе С и 50% в классах А и B.

Уровень падения спроса в 2022 году схож с показателями первого локдауна 2020-го. Однако причины у них совершенно разные. Если во время локдауна участникам рынка было тяжело проводить сделки технически, то сейчас арендодателям и арендаторам непонятно, по какой цене их нужно совершать.

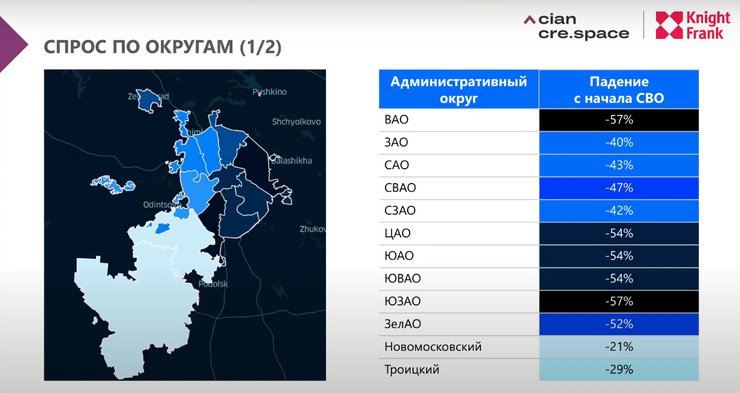

Падение спроса в административных округах Москвы

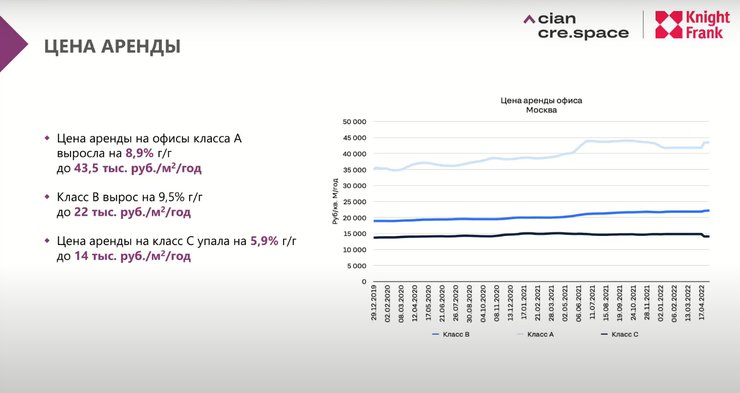

Цена аренды

С начала 2022 года цена аренды офисов класса А, в отличие от других, сильно выросла. Это связано с тем, что на рынке появились новые помещения.

Динамика цены аренды офиса в Москве с 2019 по 2022 год

Субаренда

Сегодня компании пытаются реализовать помещения самостоятельно. В Москве на субаренду вышло очень много площадей — 150 тыс. кв. м. Это гораздо больше, чем в период локдауна.

Больше всего субарендных помещений появилось в ключевых деловых районах Москвы (от 40 до 45 тыс. кв. м). Knight Frank ожидает, что эта цифра будет только расти.

Рынок субаренды офисов в Москве в апреле 2022 года

Мария Зимина уверена, что рост субаренды — это хорошее «лекарство» от строительства новых офисов в ближайшее время. Стоимость возведения любых зданий сейчас так высока, что инвесторы трижды думают над тем, нужны ли им новые бизнес-площади.

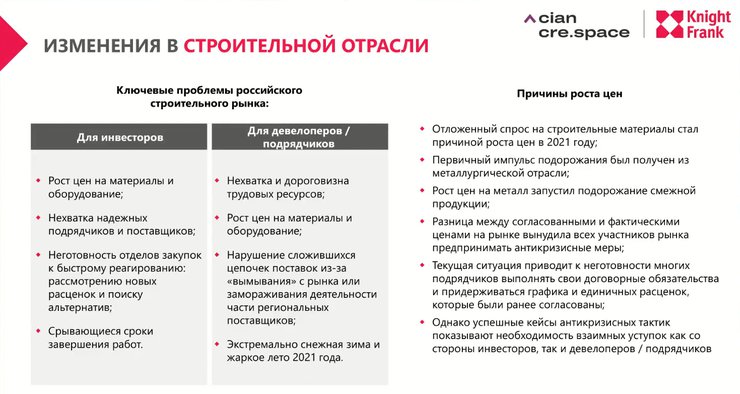

Изменения в строительной отрасли, произошедшие в 2021 году

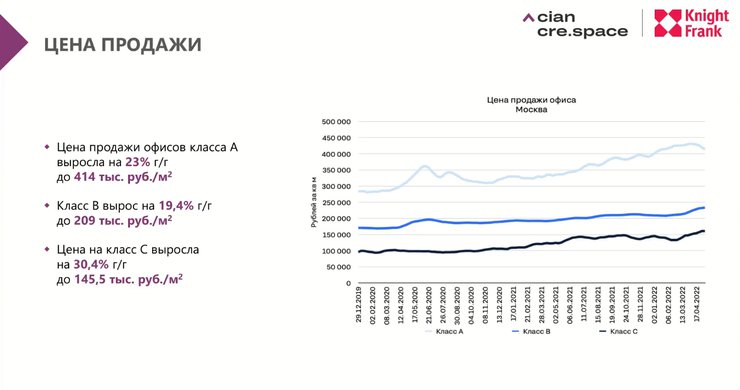

Цена продажи

Александр Павленко отмечает, что стоимость продажи растет быстрее, чем цена аренды. Одна из причин этого — дисбаланс спроса и предложения на рынке строительных материалов, которые выросли в цене.

Динамика цены продажи офиса в Москве с 2019 по 2022 год

В Knight Frank отмечают, что сделок по аренде офисов всегда совершается больше, чем сделок по их продаже: арендный рынок более гибкий. Чтобы купить новый офис, сегодня нужно расстаться с непривычно большой суммой и при этом ждать окончания строительства, что не устраивает бизнес. Более того, бренды достаточно быстро меняют свои потребности, поэтому отдают предпочтение аренде.

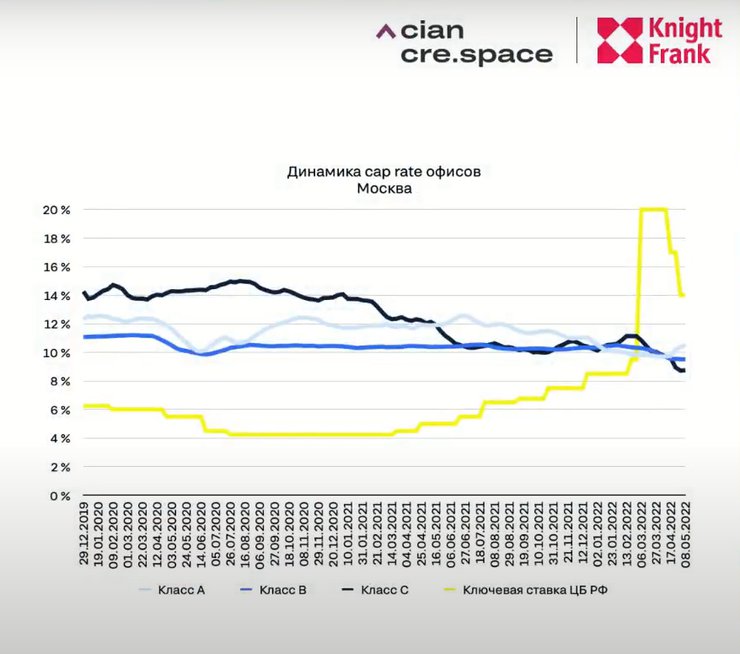

Рентабельность

В Циан рентабельность рассчитывается на основании показателя cap rate — отношения цены аренды за год к цене продажи. Чем больше разница между этим показателем и ключевой ставкой, тем интереснее инвестиции в данный сегмент коммерческой недвижимости.

Динамика cap rate офисов в Москве с 2019 по 2022 год

В отличие от периода пандемии сейчас разница между cap rate и ключевой ставкой стала отрицательной. Из-за ускорения инфляции цена продажи последнее время росла гораздо быстрее, чем ставка аренды, поэтому покупка офисов для сдачи в аренду становилась все менее выгодной в процентах годовых.

После того как Центробанк снизил ключевую ставку до 11%, она сравнялась с показателем cap rate. Это улучшает ситуацию. Возможно, альтернативные инвестиционные инструменты сейчас имеют сопоставимую доходность, но они учитывают только пассивный доход и не включают процент дохода от возможной продажи недвижимости.

С учетом этого она остается активом, способным защитить от инфляции: чем больше обесценивается рубль, тем быстрее растет стоимость будущей продажи объекта.

Возможные сценарии поведения рынка

В течение трех последних месяцев многие иностранные компании заявили о своем уходе из России. Однако, как заметили в Knight Frank, не всё, о чем пишут СМИ, действительно реализуется. Часто зарубежный бизнес останавливает производство или продажи, но сохраняет офисы и структуры управления.

Если посчитать все офисные площади, которые сейчас занимают компании, заявившие об уходе из России, наберется 500–600 тыс. кв. м.

Мария Зимина предсказывает два сценария:

- Половина компаний действительно уйдет и освободит свои офисные площади.

- Уйдут все иностранные фирмы, заявившие о завершении работы в России. Свои офисы они продадут.

Если мы допустим, что строительство офисов останется на нынешнем уровне и будет сдана только половина возводимых сейчас помещений, то в классе А при первом сценарии рынок достигнет вакансии 14–17%, а при втором — 21–22%.

Смягчить последствия «глобального исхода» может приобретение и объединение зарубежных предприятий местными компаниями. IT-сектор и госструктуры, которые перекупают уходящий бизнес, будут поддерживать спрос на рынке.

Два потенциальных сценария развития рынка офисной недвижимости на 2022–2023 годы

Напоминаем вам о том, что Циан запустил сервис CRE.Space. Это информационно-аналитическая платформа, консолидирующая всю важную информацию о рынке коммерческой недвижимости.

Платформа CRE.Space имеет самую большую базу коммерческой недвижимости с контактами собственников и управляющих компаний, а также информацию о вакантных площадях в каждом из объектов. Сервис предназначен для профессионалов рынка коммерческой недвижимости. Подробнее о том, как он устроен, — в записи прямого эфира.

Коммерческая недвижимость в кризис 2020: продавать, покупать или ждать

Как коронавирус повлиял на бизнес и коммерческую недвижимость?

Один из главных вопросов, которые задают наши коллеги, друзья и клиенты: «Как изменился рынок коммерческой недвижимости за февраль и март 2020 года?». Как вы помните, началось все с того, что «РосПотребНадзор» потребовал от ресторанов усилить меры борьбы с угрозой коронавируса. Обороты в этом сегменте бизнеса упали. Постепенно ситуация становится критической. Федерация рестораторов и отельеров накануне направила письмо председателю правительства России, Михаилу Мишустину, сообщив, что часть московских ресторанов в связи с распространением коронавируса приостанавливает работу и переходит на формат доставки еды.

Сергей Собянин призвал собственников бизнеса по возможности перевести сотрудников на удаленный график работы. Помещения пустуют. И тут возникает не менее серьезный вопрос: «Не начать ли избавляться от коммерческой недвижимости?». Ведь помимо вируса, мы наблюдаем тяжелую экономическую ситуацию во всем мире. После резкого падения курса российского рубля по отношению к иностранной валюте, многие арендаторы выступают с обращением о пересмотре договоров аренды… потому что терпят колоссальные убытки.

Стоит ли покупать коммерческую недвижимость в кризис?

В связи со сложившейся ситуацией собственники коммерческой недвижимости, боясь уйти в минус, начинают распродавать свое имущество. Покупателю с «кошельком» рекомендуем обратить внимание на нежилые площади. На наш взгляд, сейчас самое время приобретать их по сниженной цене! Покупка коммерческой недвижимости – популярный объект инвестиций. Но этот вид заработка непрост и требует определенных знаний. На этом рынке нет места тем, кто слаб в коленках, поэтому трезво оценивайте свои возможности.

Настоятельно рекомендуем обращаться в грамотное агентство недвижимости, если хотите сделать выгодное вложение, воспользовавшись паническими настроениями в стране. Специалист проверит документацию, устранит какие-либо недостатки, которые могут повлиять на стоимость объекта или препятствовать покупке, и подскажет, на что лучше обратить внимание. Так же, как и продажа офисов через агентство поможет гораздо быстрее найти покупателей и выйти на сделку.

Владельцы бизнеса, прошедшие кризисы 2008 и 2014 года в этот раз действуют на опережение, стараясь минимизировать постоянную расходную часть. В первую очередь это относится к арендным платежам. Мы уже наблюдали волну миграции из ЦАО за пределы ТТК, из больших офисов с кабинетной системой в agile-офисы с опенспейсами и т.д. Сейчас не только волатильность рубля сказывается на арендаторах, но и переход в режим удаленной работы, рекомендованный «РосПотребНадзором» и мэром Москвы. Предполагаю, что часть бизнесов просто не выдержит новых условий и скорее всего прекратит существование. А другая часть бизнес-среды перестроит свою работу таким образом, что им понадобятся меньшие площади.

В связи с этим предполагаю, что собственники офисных пространств сейчас должны оперативно разработать систему скидок, рассрочек оплаты арендных платежей для удержания постоянных стабильных арендаторов. Тем не менее, часть офисных пространств высвободится и будет доступна не только для аренды, но и для покупки. И в летний период мы получим интересные и выгодные проекты.

Екатерина Никитина, генеральный директор компании «PRO ОБМЕН»

Зачем нужна коммерческая недвижимость, если все работают удаленно?

Помните, что рано или поздно вакцину от коронавируса найдут, а население столицы вернется на свои рабочие места. Мало, кому понравилось работать, когда отвлекает ребенок, бухтит кто-то из членов семьи или щелкает каналы на телевизоре.

Покупка коммерческой недвижимости — это уверенность в завтрашнем дне. Договор аренды временное решение (вести долгие переговоры, где каждый отстаивает для себя наиболее выгодные условия. согласовывать ремонт и прочее, прочее). Свобода творчества. Когда помещение в собственности — можно делать с ним абсолютно все.

А что, если попробовать новый формат? Кризис — удивительное время, поскольку заставляет многие умы напрягаться и искать пути и выходы из затруднительных ситуаций, так появляются новые идеи и передовые направления. К последним относятся интересные решения на рынке коммерческой недвижимости. Стрит-ритейл? Коворкинг? Кластер? Чтобы бы Вы ни выбрали, трезво оцените возможности вашего бизнеса, проанализируйте локацию, конкурентов, проходимость. А лучше, если этим займутся профессионалы.

Что делать, если вы уже владелец коммерческой недвижимости?

Если вы уже владелец коммерческой недвижимости, и Вам нужно покрыть расходы (убыток) компании — продавать! Если вы уверены, что цена объекта в дальнейшем будет снижаться (плохая проходимость, платная или вообще отсутствие парковки) — продавать! Если цель была заработать на строящемся — продавать. Для всех остальных ситуаций, мы бы порекомендовали или сдать помещение в аренду или немного подождать.

Источник https://www.forbes.ru/biznes/470497-budet-mrak-i-zest-kommerceskaa-nedvizimost-perezivaet-krizis-sprosa

Источник https://www.cian.ru/stati-kak-rynok-kommercheskoj-nedvizhimosti-chuvstvuet-sebja-v-2022-godu-325507/

Источник https://obmenkvartir.pro/kommercheskaya-nedvizhimost-v-krizis-2020-prodavat-pokupat-ili-zhdat/