Как инвестировать в недвижимость на бирже

Я у мамы инвестор: 4 способа заработать на недвижимости, не покупая ее — Недвижимость РИА Новости, 24.03.2021

Растущие цены на жилье намекают, что на этом рынке снова можно заработать, но свободные деньги для покупки «инвестиционной» квартиры есть далеко не у всех –. Недвижимость РИА Новости, 24.03.2021

Растущие цены на жилье намекают, что на этом рынке снова можно заработать, но свободные деньги для покупки «инвестиционной» квартиры есть далеко не у всех – все-таки речь идет о нескольких миллионах. Но способы заработка на рынке недвижимости все равно есть, даже для людей с куда более скромным стартовым капиталом, о них эксперты инвестиционного рынка рассказали сайту «РИА Недвижимость».Паевые инвестиционные фонды (ПИФ)Если говорить именно о вложениях в недвижимость, то нужно рассматривать закрытые паевые инвестиционные фонды недвижимости – ЗПФИн, или просто паевые инвестиционные фонды – ПИФ.Это инструмент для инвестирования в недвижимость, суть которого в следующем: инвесторы объединяются деньгами, сумма которых и составляет базу фонда, объясняет основатель инвестиционной компании Realiste Алексей Гальцев. Взамен инвестор получает пай – ценную бумагу, которая говорит, что часть средств фонда принадлежит ему. ПИФы недвижимости приобретают объекты на деньги, привлеченные от учредителей и сторонних пайщиков, и в этом смысле весьма похожи на инвестиции в квартиру на стадии стройки, где часть вкладывает строительная компания, а основную сумму приносят дольщики, с которыми организатор проекта потом расплачивается квартирами, добавляет аналитик «Фридом Финанс» Валерий Емельянов. В ПИФе все проще: вложили деньги, отстроились, продали, получили деньги, разделили деньги. Чаще всего фонды покупают коммерческие объекты (офисы, склады, промышленные парки) или землю, а не жилье – так выгоднее с налоговой точки зрения, уточняет он.Если говорить простыми словами, то процесс инвестирования в ПИФ больше похож на открытие депозита в банке, рассказывает руководитель единого центра инвестиций «Переуступки.РФ» Роман Корякин. Человек отдает свои средства компании, чтобы получить прибыль в виде процентов от вложенной суммы. Между инвестором и компанией подписывается соответствующий договор. Управляющая компания ПИФа сама выбирает модель и объект для инвестиций, оценивает риски, контролирует все процессы.Порог входа в ЗПФИнПорог входа (то есть минимальная стоимость пая) может быть разным, рассказывает руководитель фонда коллективных инвестиций «Рентавед» Руслан Сухий. Иногда от 100-300 тысяч рублей, а иногда от нескольких миллионов. Однако существуют фонды для непрофессиональных инвесторов, где порог входа начинается с 5 тысяч рублей.Чаще всего для неквалифицированных инвесторов порог входа составляет от 300 тысяч рублей. «Есть исключения, когда фонд зарегистрирован до этих ограничений, и тогда вход может стоить дешевле», – уточняет Гальцев.Где приобрести паи – зависит от конкретного ЗПФИн, продолжает Гальцев. Есть обращающиеся на бирже ЗПИФ и небиржевые. Соответственно, обращающиеся можно купить на бирже, где торгуются паи фонда, через приложение брокера. Паи фонда, если они не торгуются на бирже, покупаются напрямую в управляющей компании.Доходность и рискиДоходность ЗПФИн зависит от стратегии, объясняет Гальцев. Если это аренда недвижимости, то такой фонд может предложить доходность около 10% годовых. Если это фонд, инвестирующий в девелоперские проекты или в активную куплю-продажу недвижимости, то ожидаемая доходность может быть и выше. Могут быть ЗПИФн с валютным хеджированием, чтобы подстраховаться на случай резкого обесценивания рубля.»Когда мы говорим о 8% доходности, то управляющие фондом исходят из того, чтобы дать ставку клиенту, которая будет превышать доходность от размещения пассивов в банках и при этом оставить прибыль управляющей компании фонда. А поскольку реальная доходность до overhead УК составляет обычно 10-12%, то соответственно, 8% – то, что может дать УК своему клиенту», – поясняет руководитель департамента продаж РАД, советник генерального директора Наталья Круглова.Как правило, раз в год прибыль с паев делится на всех инвесторов в зависимости от размера пая и выдается им. Так происходит до тех пор, пока не будет принято решение расформировать фонд, продать всю купленную недвижимость и сумму с продажи раздать пайщикам. Фонд формируется минимум на 3 года, но чаще на 5 лет, отмечает Гальцев. Эксперт предупреждает, что при вложении в ЗПФИн есть и риски. Так, цена на приобретаемую недвижимость может упасть. Если ставки делаются на арендные коммерческие помещения и для управления покупается, например, ТЦ, то в случае с внезапной эпидемией аренда перестает приносить доход, а сам ТЦ дешевеет, потому что спрос на помещения в нем падает, и все уходят в онлайн. В таком случае выплаты пайщикам могут прекратиться, а при расформировании фонда и продаже недвижимости инвестор получит меньше, чем вложил при покупке, так как здание продали дешевле, чем купили.Все что находится в диапазоне 11-12-25%, а кто-то даже обещает 30% доходность – это уже «зона рискованного земледелия», добавляет Круглова. Ипотечные ценные бумаги (ИЦБ)Ипотечные облигации – это банковские долговые бумаги, обеспеченные закладными по ипотеке, объясняет Емельянов. В одной облигации собраны права требования к нескольким тысячам ипотечников сразу. Клиенты банков платят за жилье по своим кредитам, и эти средства конвертируются в купоны для выплаты инвесторам за вычетом комиссии организаторам выпуска. Например, сейчас россияне в среднем платят по ипотеке 7-8% годовых, а до держателей ИЦБ из них доходит 5-6%.ИЦБ можно приобрести на бирже, и у них максимально доступный порог входа – достаточно 1000 рублей, поясняет Гальцев. Однако здесь есть подвох, точнее, обстоятельство, к которому нужно быть готовым. Выплаты по ИЦБ периодические, например, раз в полгода или квартал, но вот выйти из актива до окончания срока погашения ипотеки заемщиками нельзя (то есть в среднем вы должны зайти в актив на 20 лет, либо вам придется перепродавать облигации).Да и сами ИЦБ пока являются редкостью, есть несколько выпусков от Сбербанка и «Дом.РФ» с доходностью, близкой к ОФЗ (5-6% годовых), добавляет Емельянов.Но сейчас этот сегмент можно назвать растущим, отмечает в свою очередь генеральный директор Key Capital Сергей Камлюк. «По ИЦБ 2020 год стал рекордным по объему секьюритизации. Размещено 13 выпусков ипотечных облигаций общим объемом более 374 миллиардов рублей, из которых более 90% – 12 выпусков объемом 371,3 миллиарда рублей – приходятся на ипотечные ценные бумаги «Дом.РФ», – подчеркнул он.И физические лица отреагировали на это, в прошлом году они впервые активно участвовали в размещении ИЦБ, так что их общее количество превысило 2,7 тысячи человек. «При этом ИЦБ «Дом.РФ» – надежный финансовый инструмент для физических лиц, внесенный Банком России в список инструментов, доступных для неквалифицированных инвесторов», – добавил Камлюк. Акции застройщиковАкции застройщиков приносят два вида дохода: за счет роста стоимости самой бумаги, а также выплаты дивиденда – как и в любой другой акции, объясняет Емельянов. Бизнес растет, если растут продажи, а с ними растет рыночная оценка компании.Можно продать такую бумагу, чтобы временно зафиксировать накопленную прибыль и откупить ее обратно, когда акции упадут на коррекции. Есть и другой вариант – держать акции в портфеле как источник пассивного дохода. Российские застройщики сейчас платят до 9% годовых от стоимости купленной акции, иностранные – около 1%, зато в долларах, говорит он.Акции российских застройщиков на многолетнем горизонте практически не растут, напоминает Емельянов. Возможно, это изменится в скором времени, потому что строительный рынок сейчас укрупняется, и как раз торгуемые на бирже застройщики очень неплохо себя показывают. В этом случае можно закладывать до 30% роста в год по некоторым из компаний. Порог входа в этом сегменте тоже вполне щадящий, продолжает Емельянов. Акции российских девелоперов стоят несколько сотен рублей за штуку, иногда чуть больше 1000. Иностранные (например, Dr. Horton, Lennar, два крупнейших застройщика в США, они торгуются на СПб бирже) – в пределах 100 долларов за штуку.Риск здесь в том, что акции компании может резко упасть, как и дивиденды, предупреждает Гальцев. Дивиденды, если это обыкновенные акции, могут вообще не выплатить.Облигации застройщиковПомимо акций можно приобрести и долговые обязательства застройщиков, то есть облигации. Это хороший вариант инвестиций, поскольку могут давать доходность больше 12% — 15%, говорит Круглова. Есть облигационные займы, которые размещают девелоперские компании. Это инструмент инвестирования, который позволяет получить определенную доходность не приобретая, например, у того же застройщика пул квартир с инвестиционной целью, продолжает она. «Эта ценная бумага уже имеет биржевое обращение и также дает купонный доход и имеет свой срок погашения. То есть фактически это деньги, которые инвестор дает взаймы девелоперской компании для того, чтобы она развивала свои проекты, и в течение какого-то оговоренного срока девелопер обязан вернуть основное тело займа покупателю с доходностью, которую он тоже готов обеспечить на эту облигацию», – объясняет Круглова. Среди наименее рискованных можно выделить облигации застройщиков ПИК, ЛСР и других, добавляет эксперт по фондовому рынку «БКС Мир инвестиций» Павел Гаврилов.Однако риски здесь также есть, это может быть и банкротство застройщика, и несбалансированность портфеля, и рыночная конъюнктура. Все это может привести к тому, что застройщик не может выполнить свои обязательства перед своим заимодавцем, предупреждает Круглова.»Но в таких историях всегда существенно выше порог входа, чем порог входа в розничные продукты, такие как ЗПИФы или покупка облигаций. Как правило в этом случае речь идет о сумме 200-300 миллиона рублей и выше, потому что с более мелкими партнерами очень сложно работать самому провайдеру услуги, в силу большого количества акционеров», – отмечает собеседница агентства. Так что данный инструмент доступен очень небольшому кругу лиц.

Все, что нужно знать об оценке REITs

Real Estate Investment Trust (REIT) — компания, которая владеет приносящей доходы недвижимостью или финансирует соответствующие операции.

Существует два основных вида REITs: долевые (Equity, входят в сектор недвижимости) и ипотечные (Mortgage, входят в финансовый сектор). Помимо этого, существуют гибридные REITs.

Долевые собирают ренту с принадлежащих им объектов, также возможно получение доходов от продажи недвижимости из портфеля. Инструмент этот позволяет инвестировать в портфель объектов недвижимости и получать регулярный доход от их эксплуатации. Ипотечные — получают доход от инвестиций в ипотеку или ипотечные ценные бумаги, связанные коммерческой и жилой недвижимостью.

Бумаги публично торгуемых REITs подобны акциям и обращаются в большом количестве на рынке США. Давайте поговорим об их оценке.

Признаки REIT

Чтобы соответствовать характеристикам REIT, компания должна:

— инвестировать минимум 75% совокупных активов в недвижимость;

— получать минимум 75% валового дохода от ренты, процентов по ипотечным вложениям, финансирующим реальную недвижимость, или от продажи недвижимости;

— выплачивать не менее 90% налогооблагаемого дохода в качестве дивидендов;

— выплачивать налоги в качестве корпорации;

— управляться советом директоров или попечителями;

— иметь не менее 100 акционеров;

— 5 или меньше лиц не должны владеть более 50% акций.

Преимущества REIT

• Ликвидность

Это выгодно отличает бумаги REIT от прямых инвестиций в недвижимость, которые зачастую неделимы и имеют высокий барьер для входа. На рынке США обращается более 250 бумаг REITs, а за пределами Штатов — еще более 400.

Бумаги подобны акциям, это биржевые инструменты, по ним могут проводиться сделки в течение каждого торгового дня. REIT, разместившие бумаги на американских биржах, отчитываются перед Комиссией по ценным бумагам и биржам США (SEC).

• Регулярный доход

Из-за регуляторных особенностей многие бумаги REIT характеризуются высокой дивидендной доходностью — около 4% годовых в среднем по долевым бумагам США. В некоторых случаях речь идет о 6–10% годовых. Доход в долларах США намного выше, чем средняя дивдоходность S&P 500 (около 1,3%). В долгосрочном периоде высокая дивидендная доходность заметно увеличивает инвестиции за счет эффекта сложного процента.

Дивидендная доходность индекса S&P 500

• Диверсификация

На длительных временных промежутках бумаги REITs имеют низкую корреляцию с остальным фондовым рынком США. Инвестиции способны снизить волатильность портфеля. Помимо этого, в REITs сделают портфель более разнообразным.

• Страховка от инфляции

Как правило, стоимость недвижимости и рента увеличиваются вслед за инфляцией. По данным NAREIT, за последние 20 лет в 18 случаев увеличение дивидендов по REITs в среднем опережало рост потребительских цен. В долгосрочном периоде рост долговой нагрузки Штатов способен усилить инфляцию.

Динамика индекса CPI в США за последние 70 лет

Риски REIT

Как и акции, бумаги REIT подвержены рыночному риску. Помимо этого, динамика их цен и дивиденды зависят от циклов на рынке недвижимости, состояния экономики и уровня процентных ставок.

Более надежными в этом плане являются REIT, ориентированные на предоставление площадей для сферы здравоохранения или, напротив, диверсифицированные структуры, которые имеют более стабильные источники доходов.

Специализированные риски ипотечных REIT:

• Риск процентных ставок. Рост ставок может позитивно сказаться на чистой процентной марже REIT. При этом стоимость ипотечных активов структуры упадет. Ипотечные REIT стараются управлять этим риском при помощи хеджирующих стратегий на рынке деривативов и таргетирования средней доходности активов.

• Кредитный риск. В случае REIT, ориентированных на рынок жилой недвижимости, он минимален. Подобные структуры предпочитают вкладываться в агентские бумаги, застрахованные правительством США.

• Риск досрочного погашения. Связанный с тем, что заемщик может досрочно погасить свой долг (ипотеку), и в этом случае кредитор будет вынужден реинвестировать возвращенные средства в менее доходный инвестиционный инструмент. Это риск обратен риску процентных ставок и также хеджируется многими REIT.

+ Стоит упомянуть повышенный налог с дивидендов на бумаги. Для россиян, купивших акции на Московской или Санкт-Петербургской бирже — 30% (для других американских акций — в совокупности 13% для инвесторов, подписавших у брокера форму W-8BEN).

Как инвестировать в REIT

1) Бумаги на СПБ Бирже

2) ETF на Московской бирже — в состав FXRE входит более 120 компаний сектора недвижимости США

3) Бумаги на NYSE и NASDAQ

4) ETF на рынке США — крупнейший Vanguard Real Estate ETF (VNG)

5) ЗПИФЫ (закрытые паевые инвестиционные фонды) на МосБирже

Оценка REIT

Макроуровень — стоит ли инвестировать в REITs

Общие тенденции на американском рынке акций — рыночные риски. Крупнейший ETF на REITs — фонд Vanguard REIT (VNQ). Анализируя график этого инструмента, можно понять, где в целом находится сегмент REITs с точки зрения рыночных условий.

График Vanguard REIT ETF за 10 лет

Процентные ставки. Движения REITs в целом отрицательно зависят от динамики рыночных процентных ставок, которая хорошо прослеживается на графиках доходностей Treasuries. Помимо фактора кредитования в сегменте недвижимости и влияния ставок на балансы REITs, есть еще один момент. Чем ниже доходности гособлигаций США, тем более конкурентоспособны дивидендные сектора, к которым относятся REITs. Фокус — на динамику доходностей Treasuries, прежде всего длинных выпусков (10- и 30-леток), и поведение ипотечных ставок. Бенчмарк в США — фиксированная ставка по 30-летней ипотеке.

Ситуация на рынке недвижимости. Привязана к экономическим циклам. Как правило, рынок недвижимости начинать ослабевать раньше начала общеэкономического спада. Низкие процентные ставки могут поддержать сегмент, но если экономика замедляется, то настроения потребителей все рано начинают ухудшаться, население начинает бояться брать ипотеку, меньше посещает торговые центры и т.д.

Наиболее известные показатели рынка жилой недвижимости — число новостроек и разрешений на строительство (housing starts и building permits), продажи домов на первичном и вторичном рынке (new home sales и existing home sales), индекс цен на жилую недвижимость Case Shiller. NCREIF Property Index отражает цены на коммерческую недвижимость в США — офисную, складскую, в сфере ритейла и пр. National Rent Index отражает динамику стоимости аренды в Штатах.

Секторальный уровень — структура активов

Позволяет понять, во что собственно вы вкладываетесь и что наиболее подходит для нынешней стадии экономического цикла, а также насколько REIT соответствует вашей склонности к риску.

Существуют офисные (Office), промышленные (Industrial), розничные (Retail), отельные (Lodging), связанные с жильем (Residential), лесные (Timberland), сферы здравоохранения (Health Care), складские (Self-storage), инфраструктурные (Infrastructure), диверсифицированные (Diversified), специализированные (Specialty) долевые REITs.

Ипотечные REITs более сложны для анализа. Общее правило — в случае ипотечных REIT, ориентированных на рынок жилой недвижимости, кредитный риск минимален. Подобные структуры предпочитают вкладываться в агентские бумаги, застрахованные правительством США. Более надежные — REIT, ориентированные на предоставление площадей для сферы здравоохранения или, напротив, диверсифицированные структуры, которые имеют более стабильные источники доходов.

Микроуровень — выбор конкретных бумаг

Финансовые метрики. Наиболее известный показатель — FFO (funds from operations). FFO равна чистой прибыли, к которой прибавляется амортизация собственности и из которой вычитается прибыль (прибавляются убытки) от продажи объектов недвижимости. Своего рода аналог показателя денежных потоков. Adjusted Funds From Operations (AFFO) — это скорректированная версия FFO, учитывающая регулярные доходы и расходы. Для расчета AFFO к FFO прибавляется увеличение арендных доходов, вычитаются капитальные расходы и нормальные затраты на поддержание недвижимости в надлежащем состоянии. Значения FFO и AFFO можно найти в отчетности REIT. Их полезно отслеживать в динамике — за 1, 3, 5 лет.

Мультипликаторы. Соотношения P/FFO и P/AFFO позволяют сравнивать бумаги между собой. При прочих равных условиях, чем ниже мультипликатор, тем более привлекательна бумага. Соотношения доступны в базах Reuters и Bloomberg. В открытом доступе их зачастую найти непросто. Желающие детально проанализировать REITs могут рассчитать их самостоятельно. Если P/FFO и P/AFFO получить сложно, то на помощь может прийти традиционный P/E, хотя полученные при помощи него выводы могут быть менее корректными.

Дивидендный фактор. Американские REITs обязаны выплачивать не менее 90% налогооблагаемого дохода в качестве дивидендов. Из-за регуляторных особенностей многие бумаги REIT характеризуются высокой дивидендной доходностью. В случае крупнейших REITs из S&P 500 дивдоходность относительно умеренная, сейчас характерны значения 3-5% годовых. Для оценки устойчивости выплат стоит обращать внимание на дивидендную историю фонда, уровень выплат из доходов, долговую нагрузку предприятия.

Технический анализ. В случае ликвидных бумаг из S&P 500 технический анализ помогает с определением корректной зоны для входа в позицию или выхода из нее. Полезны длительные таймфреймы — не менее года, так как этот сегмент дивидендный, а значит, более полезен для долгосрочных инвесторов. Для «отлова» возможных сильных движений в отдельном инструменте, например, в случае неадекватного, на ваш взгляд, обвала котировок, на помощь придут более локальные графики.

БКС Мир инвестиций

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с:уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Обзор ETF на REIT

Российский инвестор не избалован качественными инвестиционными решениями в сфере недвижимости. Всё, что ему может предложить отечественная финансовая индустрия, — это фонды жилой недвижимости, в состав которых включены многоквартирные дома, и фонды коммерческой недвижимости. Говорить о широкой диверсификации вложений не приходится, поскольку в случае жилья в состав фонда включаются квартиры из одного жилого комплекса, предназначенные для продажи, а в случае коммерческих вложений зачастую фонды формируются по принципу «один фонд — один объект инвестиций». Причём в качестве объекта часто выступают складские помещения или торговые центры.

Однако опыт изучения американской индустрии REIT показывает, что недвижимость это не только склады, торговые центры или квартиры на продажу. Это и офисные помещения, и медицинские центры. Конечно, инвесторам доступны и вложения в жилые помещения. Причём доступно как жильё для долгосрочной аренды, так и гостиничные комплексы. В первом случае в качестве объектов инвестиций могут выступать обычные квартиры, элитные апартаменты, одноквартирные дома и даже трейлерные городки в курортных зонах! Каждый REIT имеет широкую диверсификацию как по географии, так и по количеству объектов. Зачастую портфели REIT состоят из сотен и даже тысяч объектов недвижимости.

Тем не менее, несмотря на широкую диверсификацию и все преимущества, REIT — это обычная компания со всеми присущими рисками, и при формировании портфеля недвижимости желательно включать в него несколько компаний. Составление подобного портфеля требует соответствующих временных и трудовых затрат. Но эта проблема решается, если обратиться к индустрии ETF — американский фондовый рынок предлагает инвестору соответствующие инвестиционные решения.

По данным etfdb.com, в США существует 44 ETF на REIT. Остановимся на наиболее интересных: пять самых крупных, пять фондов с максимальной дивидендной доходностью и пять фондов с максимальной полной доходностью.

Самые крупные

Vanguard Real Estate Index Fund (VNQ)

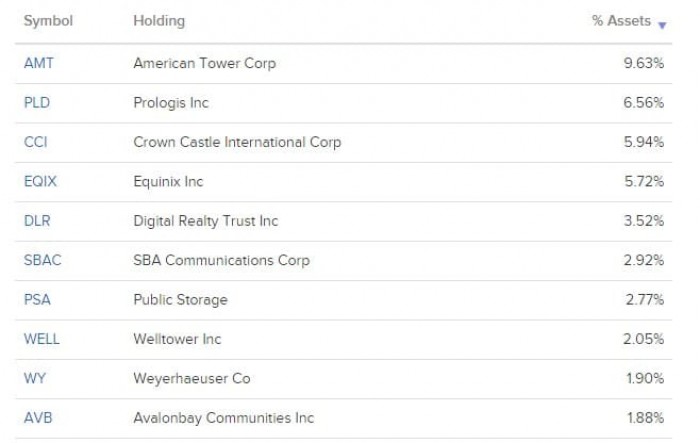

Самый крупный фонд недвижимости, торгующийся на американских биржах. Его активы составляют 29 млрд долл. Фонд отслеживает индекс MSCI US REIT Index, который покрывает две трети всего рынка REIT в США. В сентябре 2020 г. VNQ включал в себя 181 позицию. Дивиденды по паям выплачиваются ежеквартально, по данным etfdb.com, дивидендная доходность составляет 3,77%. Комиссии за управление — 0,12%. Согласно справке фонда, десять крупнейших позиций приведены в таблице.

За исключением SBA Communications Corp, все акции из топ-10 фонда доступны на Санкт-Петербургской бирже.

Vanguard Global ex-U. S. Real Estate Index Fund (VNQI)

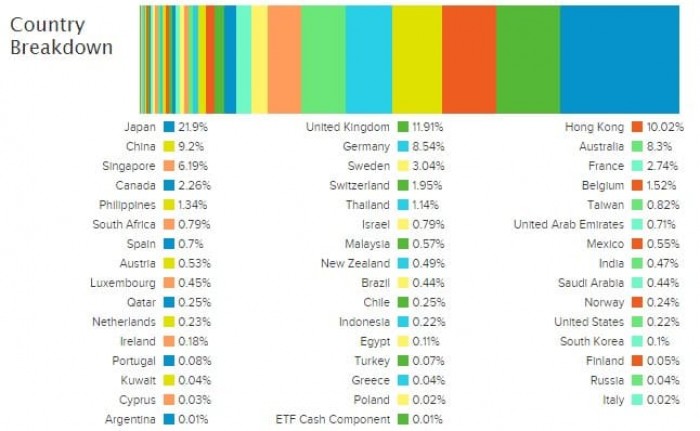

Активы фонда составляют 4,5 млрд долл. VNQI отслеживает S&P Global ex-U.S. Property Index, в составе которого 425 различных акций из 35 стран мира (за исключением США, как следует из названия). Значительная доля приходится на Японию, Великобританию и Гонконг — совместно более 40% активов фонда.

Десятка крупнейших позиций по акциям выглядит следующим образом.

Обратите внимание на числовые тикеры некоторых акций. Это характерная особенность листинга на Гонконгской бирже.

Суммарные расходы на управление фондом составляют 0,12%. Дивидендная доходность, по данным etfdb.com, — 8,41%, дивиденды выплачиваются ежеквартально.

Schwab US REIT ETF (SCHH)

Фонд отслеживает индекс Dow Jones U.S. Select REIT, в который включаются компании с рыночной капитализацией свыше 200 млн долл. В сентябре 2020 г. в составе фонда находились акции 144 американских компаний. Десять наиболее крупных позиций практически повторяют состав топ-10 в VNQ, присутствуют лишь незначительные отличия в долях.

Источник https://realty.ria.ru/20210324/investor-1602648355.html

Источник https://bcs-express.ru/novosti-i-analitika/vse-chto-nuzhno-znat-ob-otsenke-reits

Источник https://journal.open-broker.ru/investments/obzor-etf-na-reit/