ЭКОНОМИЧЕСКАЯ ЭФФЕКТИВНОСТЬ ИННОВАЦИОННО-ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Условия перехода экономики России к рыночным отношениям потребовали разработки соответствующих подходов к системе показателей и методам оценки эффективности хозяйственных решений на различных уровнях управления.

В соответствии с постановлением Правительства РФ от 05.07.1993 г. № 683 были подготовлены Методические рекомендации по оценке эффективности инвестиционных проектов и их отбору для финансирования, утвержденные Госстроем РФ, Минэкономики РФ, Минфином РФ и Госкомпромом РФ 31.03.1994 г. № 712/47.

В 2000 г. вышло второе издание указанных Методических рекомендаций, которое учитывает опыт использования первого издания и изменения, произошедшие за период 1994—2000 гг. в российской экономике, основывается на методологии, используемой в современной международной практике, содержит более полное и конкретизированное описание основных методов расчета эффективности инвестиционных проектов.

В основу оценки эффективности инвестиционных проектов положены следующие принципы, применяемые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

- • рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) — от проведения предынвестиционных исследований до прекращения проекта;

- • моделирование потоков продукции, ресурсов, денежных средств;

- • приведение предстоящих разновременных доходов и расходов к условиям их экономической соизмеримости в начальном периоде;

- • определение эффекта посредством сопоставления ожидаемых интегральных результатов и затрат с ориентацией на достижение требуемой нормы дохода на капитал;

- • использование текущих (базисных), прогнозных и дефлирован- ных (расчетных) цен.

Эффективность проекта оценивается в целях определения потенциальной привлекательности проекта для возможных участников финансирования, с точки зрения общественной (социально-экономической) и коммерческой эффективности.

Показатели общественной эффективности учитывают социально- экономические последствия осуществления инвестиционного проекта для общества в целом (непосредственные результаты проекта, внешние затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты).

Показатели коммерческой эффективности учитывают финансовые последствия осуществления инвестиционного проекта для участника, его реализующего, предполагая, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

Коммерческая эффективность участия в проекте определяется в целях проверки реализуемости инвестиционного проекта и заинтересованности в нем всех участников.

Под эффективностью участия в проекте понимают:

- • эффективность участия предприятий в проекте (эффективность инвестиционного проекта для предприятий — участников инвестиционного проекта);

- • эффективность инвестирования в акции предприятия (эффективность для акционеров акционерных предприятий — участников проекта);

- • эффективность участия в инвестиционном проекте структур более высокого уровня по отношению к предприятиям — участникам проекта, в том числе:

- — региональную и народнохозяйственную эффективность — для отдельных регионов и народного хозяйства России;

- — отраслевую эффективность — для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур;

- — бюджетную эффективность инвестиционного проекта (эффективность участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

Эффективность инвестиционного проекта должна оцениваться в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения. При этом расчетный период разбивают на шаги — отрезки, в пределах которых производят агрегирование данных, используемых для оценки финансовых показателей.

Проект, как и любая финансовая операция, связанная с получением доходов и (или) осуществлением расходов, порождает денежные потоки (потоки реальных денежных средств). Денежный поток инвестиционного проекта — это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода. На каждом этапе значение денежного потока характеризуется:

- • притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении);

- • оттоком, равным платежам;

- • сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток обычно состоит из (частичных) потоков от:

- • инвестиционной деятельности;

- • операционной деятельности;

- • финансовой деятельности.

Важнейшие — первые два вида денежных потоков. Для денежного потока от инвестиционной деятельности к притокам и оттокам относятся:

- • к притокам — выручка от продажи активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала;

- • к оттокам — капитальные вложения, затраты на пусконаладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды.

Для денежного потока от операционной деятельности к притокам и оттокам относятся:

- • к притокам — выручка от реализации, а также прочие и внереализационные доходы, в том числе поступления от средств, вложенных в дополнительные фонды;

- • к оттокам — производственные издержки, налоги.

Финансовая деятельность — операции со средствами, внешними

по отношению к инвестиционному проекту, поступающими не за счет осуществления проекта. Эти средства состоят из собственного (акционерного) капитала предприятия и привлеченных средств. Для денежного потока от финансовой деятельности к притокам и оттокам относятся:

- • к притокам — вложения собственного (акционерного) капитала и привлеченных средств: субсидии и дотации, заемные средства, в том числе за счет выпуска предприятием собственных долговых ценных бумаг;

- • к оттокам — затраты на возврат и обслуживание займов и выпущенных предприятием ценных бумаг (в полном объеме независимо от того, были они включены в притоки или в дополнительные фонды), а также (при необходимости) на выплату дивидендов по акциям предприятия.

Денежные потоки от финансовой деятельности учитывают, как правило, только на этапе оценки эффективности участия в проекте.

Денежные потоки могут выражаться в текущих, прогнозных или дефлированных ценах в зависимости от того, в каких ценах выражаются на каждом шаге притоки и оттоки. При этом текущими являются цены, заложенные в проекте без учета инфляции; прогнозными — цены, ожидаемые (с учетом инфляции) на будущих этапах расчета, дефлированными — прогнозные цены, приведенные к уровню цен фиксированного момента времени делением на общий базисный индекс инфляции.

Сравнение различных инвестиционных проектов (вариантов проекта) и выбор лучшего из них производится с использованием следующих показателей:

- • чистый дисконтированный доход (ЧДД);

- • индекс доходности (ИД);

- • внутренняя норма доходности (ВИД);

- • срок окупаемости капитальных вложений (?ок).

Чистый дисконтированный доход (ЧДД) при расчете в текущих (базисных) ценах и постоянной норме дисконта определяют по формуле:

где Rf — результаты, достигаемые на t-м шаге расчета (реализации проекта); 3, — затраты, осуществляемые на t-м шаге расчета; К? — капитальные вложения на t-м шаге расчета; Е — норма дисконта (норма дохода на капитал), доли единицы; t — номер шага расчета (/ = О, 1,2, 3. 7); Т— горизонт расчета, равный номеру шага расчета (месяц, квартал, год), на котором проводится ликвидация объекта (проекта); а, = 1 / (1 + Е)’ — коэффициент дисконтирования (приведения) на t-м шаге расчета при постоянной норме дисконта, относит, ед.

Если же норма дисконта меняется во времени и на t-м шаге расчета равна Е, коэффициент дисконтирования при t > 0 определяют следующим образом:

где Ер Е2, Е3. Et — норма дисконта на 1-м, 2-м, 3-м, /-м шагах расчета.

Для промышленных предприятий результаты (R) формируются как выручка (нетто) от продажи (реализации) продукции за минусом налога на добавленную стоимость, акцизов и обязательных аналогичных платежей.

Сумма затрат (3,) формируется как себестоимость проданной продукции (за вычетом амортизационных отчислений) плюс первоочередные налоги и платежи, отнесенные на финансовые результаты хозяйственной деятельности, а также налог на прибыль.

В итоге денежный поток (ДП) по операционной деятельности (эффект), достигаемый на t-м шаге расчета, определяют выражением:

где С — полная себестоимость продукции на /-м шаге расчета; Н, — совокупные налоги на Ам шаге расчета; П? — чистая прибыль на t-м шаге расчета; А — амортизационные отчисления на t-м шаге расчета.

Таким образом, чистый дисконтированный доход — разница между суммой элементов денежного потока по операционной деятельности (эффектов) и приведенной к тому же моменту времени величиной капитальных вложений денежного потока по инвестиционной деятельности — является основным критерием при оценке эффективности инвестиционного проекта.

Если чистый дисконтированный доход инвестиционного проекта положителен, то проект является эффективным и может рассматриваться вопрос о его реализации. При этом чем выше уровень чистого дохода, тем эффективнее проект.

Второй показатель — индекс доходности — определяют отношением суммы приведенных эффектов к величине дисконтированных капитальных вложений

Оценка экономической эффективности инвестиционных проектов в инновационной экономике Текст научной статьи по специальности «Экономика и бизнес»

Анализируются подходы к оценке экономической эффективности инвестирования инновационных проектов. Предложены модифицированные показатели их оценки, кото-рые обоснованы с экономической позиции и могут быть использованы для любых инно-вационных проектов.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Западнюк Е. А.

Тридцать три типовых заблуждения при оценке эффективности реализуемых в России инвестиционных (инновационных) проектов[1]

Проектное управление инноватизацией инвестиционных структур в экономических системах: функциональный анализ

Текст научной работы на тему «Оценка экономической эффективности инвестиционных проектов в инновационной экономике»

ЭКОНОМИКА И УПРАВЛЕНИЕ НАРОДНЫМ ХОЗЯЙСТВОМ

ОЦЕНКА ЭКОНОМИЧЕСКОЙ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

В ИННОВАЦИОННОЙ ЭКОНОМИКЕ Е. А. ЗАПАДНЮК

Учреждение образования «Гомельский государственный университет имени Ф. Скорины», Республика Беларусь

В основе принятия управленческих решений по инвестированию инновационных проектов лежит оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Применение методов оценки и анализа проектов предполагает множественность используемых прогнозных оценок и расчетов. Множественность определяется как возможностью применения ряда критериев, так и безусловной целесообразностью варьирования основными параметрами. К основанным на дисконтировании критериям, используемым в анализе инвестиционной деятельности, относятся внутренняя норма доходности (ВНД — Internal Rate of Return), чистый дисконтированный доход (ЧДД, Net Present Value), индекс рентабельности инвестиций (ИР — Profitability Index,) дисконтированный срок окупаемости инвестиций (ДСО — Discounted Payback Period). Подробный анализ существующих показателей оценки экономической эффективности инновационных проектов дан в работах Дж. К. ван Хорна [1], П. Л. Виленского, В. Н. Лившица, С. А. Смоляка [2], В. В. Ковалева [3]. К этой проблеме с той или иной степенью детализации обращаются, например, В. З. Беленький [4], Н. А. Аймалетдинов, С. В. Ковалев [5] и ряд др.

Указанные авторы обращают внимание на ряд недостатков в показателях оценки экономической эффективности инновационных проектов — ЧДД, ИР и ДСО. В первую очередь это касается принципа дисконтирования, применяемого при расчете данных показателей: речь идет о возможности неограниченного привлечения и вложения финансовых средств по ставке дисконта. При этом у показателя ВНД выявляются еще большие недостатки:

— у некоторых проектов может не существовать внутренней нормы доходности или существовать несколько значений нормы дисконта, при которых значение чистого дисконтированного дохода становится равным нулю. В связи с этим непонятно, какое из значений будет являться ВНД и можно ли говорить в этом случае о существовании ВНД проекта;

— расчет ВНД предполагает возможность как заимствования, так и использования финансовых средств по ставке, равной ВНД;

— существует слишком много ограничений, чтобы считать ВНД максимальной ставкой, под которую можно брать кредит для реализации проекта, не превращая его в неэффективный.

В исследуемой в статье работе В. З. Беленького [4] предложена модификация показателя ВНД, названная им «Индуцированная норма доходности» (ИНД). В этой связи проанализируем эффективность применения данного показателя для инвести-

Работа выполнена в рамках гранта БРФФИ Г11М-072 «Информационная экономика как основа модернизации национальной инновационной инфраструктуры в посткризисный период».

ционных проектов и предложим альтернативные (усовершенствованные) показатели, основанные на работе В. З. Беленького [4].

Произведем анализ предложения В. З. Беленького по определению индуцированной нормы доходности и, развивая данный подход, введем ряд новых показателей оценки экономической эффективности проекта.

Рассматривается проект Г = , где/, суть денежные потоки, связанные с реализацией проекта, — моменты поступлений этих потоков (все они различны и упорядочены по возрастанию, причем ‘0 = 0). Положительные значения /,+ отвечают доходам, отрицательные /,_ — расходам (более точно /, есть итоговое сальдо, т. е. разность между суммой получаемых и затрачиваемых в момент ‘, средств). Для инвестиционного проекта /0 < 0.

С проектом Г ассоциируется функция доходности, аргументом х > 0 которой является норматив дисконтирования, считаемый переменной величиной:

Ф (х) =ФГ(х): = Х‘‘ Х е Я

Функция ф(х) соответствует определению ЧДД при х = 1п(1 + г) (где г _ норма дисконта). ВНД отвечает такому значению х, при котором ф(х) = 0.

Основой рассуждений В. З. Беленького является утверждение, что при оценке любого проекта нужно учитывать условия его реализации. Введенный им термин «индуцированная» был призван отразить тот факт, что реализация проекта происходит в некоторой «окружающей среде», в рамках конкретной экономики; воздействие (индукция) среды реализации оказывает влияние на его оценку. С финансовой точки зрения важнейшей характеристикой среды являются банковские ставки кредита а и депозита 9 (естественно, что а > 9). При оценке проекта надо учитывать, что если в процессе его реализации образуются свободные средства, то всегда есть возможность депонировать их в банк по ставке 9. В то же время использовать свободные средства с отдачей, превосходящей 9, можно только в том случае, если в портфеле компании есть какой-либо другой проект, с доходностью большей 9. Поэтому, оценивая проект изолированно от остальных (возможно также имеющихся в портфеле), доступным и одновременно наиболее эффективным способом использования свободных денег на его текущем счете можно считать их депонирование в банк.

Вводится в рассмотрение текущий счет компании. Это _ функция времени (зависящая от ставки дисконтирования х как от параметра), определенная на всей вещественной прямой ‘ е Я; обозначается она 5Х(‘). В каждый момент времени ‘ величина 5(‘) показывает объем финансовых средств, накапливаемых на счету компании (проекта) к моменту ‘ в процессе реализации проекта. Эти средства складываются из потоков всех поступлений до момента ‘ включительно, дисконтированных к текущему моменту при условии отсутствия начального капитала компании, реализующей проект:

Если в момент ‘ значение текущего счета компании 5(‘) > 0, то компания имеет в данный момент свободные средства. Если же 5(‘) < 0, то это означает, что компанией взят кредит.

С учетом указанного в начале данной статьи недостатка об использовании единой нормы дисконта, как для положительных, так и для отрицательных потоков, в [4] модифицируется функция (1); в качестве коэффициента дисконтирования используется депозитная ставка 9, если 5(‘) > 0, а заемная ставка считается переменой х. Таким образом, вместо (1) получается:

При таком определении устраняется главный недостаток функции (1) _ немонотонность по аргументу х. Новая функция монотонно убывает по х. Если ввести в рассмотрение значения функции (2) в контрольные моменты времени, полагая = 5(‘г), то значения Г, связаны рекуррентными соотношениями:

Моменту завершения (рассмотрения) проекта Т отвечает значение текущего сче-

Это итоговый доход, приведенный к начальному моменту времени.

На основе ТФД вводится определение индуцированной функции доходности

ИФД убывает по х на всей вещественной оси Я и имеет единственный корень, каковой Беленький называет индуцированной нормой доходности (ИНД) проекта,

В силу монотонного убывания функции (Т) по х ИНД важно наибольшее значение заемной ставки х, при которой итоговый доход неотрицателен. Отсюда следует, что если а(Г) < 9, то проект неэффективен (выгоднее денежные средства вложить в депозит, чем в проект); такой проект заведомо должен быть отброшен.

Если а(Г) > 9, то такой проект назван эффективным. При этом возможны два случая:

2) а(Г) > а _ такой проект назван, безусловно, эффективным, так как он может быть реализован компанией в рамках заданной финансовой среды.

Формулы (4) будут работать и в случае наличия начального капитала компании К, используемого для реализации оцениваемого проекта. В этом случае нужно заменить /0 на /0 + К.

где д: = м(з(і)), и двузначная функция задается ^(з) задается формулой

(ИФД): ¥(х) = (х): = Фе(х)е~вТ = зхе(7Хег.

обозначив его а = а(Р) = ае(Р).

Модифицированные показатели использования оценки экономической

В соответствии с изложенной логикой видится целесообразным применять следующие показатели для оценки экономической эффективности инвестиций.

1. Чистый индуцированный доход. Следует отметить, что при значении норматива дисконтирования х, равном кредитной ставке а, величина s® (К, T) может рассматриваться как альтернатива такого показателя оценки эффективности инвестиций, как чистый накопленный доход (ЧНД, Net Future Value), равного s®(T).

Развивая это, предлагается использовать в качестве альтернативы показателя ЧДД значение индуцированной функции доходности при значении норматива дисконтирования х = а, назовем его чистым индуцированным доходом (ЧИД):

Как видим, ЧИД представляет собой доход, который дает реализация проекта, приведенный к моменту t = 0 с учетом параметров рассматриваемой экономической среды. Если ЧИД > 0 — проект является эффективным, если ЧИД < 0 - проект является неэффективным.

Очевидно, что для ЧИД характерно свойство монотонности, т. е. при улучшении проекта (небольшом увеличении доходов или снижении затрат) ЧИД увеличивается, так как увеличивается соответствующее значение текущего счета s® (К, T).

Нетрудно показать, что показатель ЧИД (К, Т) является выпуклой вверх функцией от К при фиксированных значениях всех других параметров.

Обратим внимание, что до настоящего момента при расчете величины текущего счета косвенно предполагалась неизменность процентных ставок со временем. Предлагается при расчете ЧИД учесть зависимость депозитных ставок от срока действия депозита и от даты его оформления (от даты начала), т. е. ставка 9 становится функцией от двух аргументов 9 (m, t) — от срока действия депозита m и от даты его оформления t. Для конкретного проекта для каждого контрольного момента ti значение срока действия депозита m = mi может быть рассчитано.

Примечание. Условием предоставления заемных средств кредитором в подавляющем большинстве случаев предполагается, что кредитор обладает информацией о характере использования его денежных средств компанией. Поэтому ставка кредитования а фиксируется единая на весь срок оценки реализации проекта.

2. Капитал, достаточный для реализации проекта. Кш;п будем обозначать такую величину начального капитала компании К, которая достаточна для реализации проекта без осуществления дополнительных заимствований. Согласно определению текущего счета проекта в данном случае его значения в контрольные моменты времени [Fi] будут неотрицательны, и поэтому всегда будет использоваться ставка депозита 9, т. е. должны выполняться следующие неравенства:

F = (К + f0)e0 + f > 0;

Ftj = Ке01 + ]Tee'(t-tj)f >0; i = 0

Эти условия эквивалентны следующим:

поэтому формула для определения Кш;п имеет вид:

Кmin = max-lEе_6tifj Г = «ГпlEе_6tif

j = 0- П i = 0 I j = 0. П i = 0

Очевидно, что Ктш > 1Л| > 0.

Данный показатель позволяет оценить возможности компании по финансированию своего проекта самостоятельно с учетом данной экономической среды.

3. Индуцированная доходность проекта. Как и ранее, рассмотрим проект с позиции компании, с имеющимися свободными денежными средствами в объеме К. Одним из показателей эффективности вложения денежных средств является рентабельность данных вложений.

Для проектов, требующих единоразовых инвестиций в начальный момент времени (так называемые ординарные проекты), рентабельность рассчитывается с помощью индекса рентабельности (ИР). Для неординарных проектов рассчитывают отношение выгоды/затраты или прибыли/издержки (Benefits to Costs Ratio); в российской экономической литературе данный показатель часто называют индексом дисконтированной доходности капиталовложений (ИДДК). Введем новый показатель индуцированная доходность проекта (ИДП):

где К — размер денежных средств компании, используемых в данном проекте.

Примечание. Ни одна кредитная организация не будет кредитовать компанию, если доля заимствования для реализации проекта превышает определенную величину (обычно 30-75 %) от требуемых инвестиционных затрат, поэтому можно предположить, что для всех проектов К * 0.

Введенный показатель зависит от депозитной банковской ставки 9, от кредитной ставки а и объема собственных денежных средств, которые компания считает возможным использовать на проект.

Экономический смысл введенного проекта следующий: он характеризует доход от проекта (определенную через показатель ЧИД) на единицу капитальных вложений, осуществляемых компанией. Показатель ИДП является аналогом показателей ИР и ИДДК, но с тем отличием, что показатель ИДП применим для оценки любых инвестиционных проектов, и что новый показатель позволяет более строго оценить эффективность проекта, так как в отличие от показателя индекса дисконтированной доходности капиталовложений показатель ИДП не предполагает необходимость оценивать денежные оттоки и поступления в течение функционирования проекта по одинаковой ставке (например, по требуемой норме доходности на капитал).

Очевидно, что, как и для показателя ЧИД, для показателя ИДП характерно свойство монотонности, т. е. при улучшении проекта (небольшом увеличении доходов или снижении затрат) ИДП увеличивается.

Рассмотрим более подробно зависимость показателя ИДП от начального капитала К. При анализе будем предполагать, что рассматриваются только эффективные проекты (что совершенно естественно), т. е. проекты, для которых ЧИД > 0. Утверждение 1. ИДП является убывающей по К функцией.

Доказательство. Продифференцируем ИДП по К:

Так как ИДП убывает по К, то для увеличения рентабельности использования собственных средств компания должна стремиться договориться с кредитором о максимально возможном финансировании своего проекта.

Примечание. Полученный результат полностью соответствует широко известному в экономике принципу финансового рычага.

4. Индуцированный срок окупаемости. Индуцированным сроком окупаемости (ИСО) назовем продолжительность наименьшего периода, по истечении которого текущий счет компании становится и в дальнейшем остается неотрицательным:

Показатель ИСО является аналогом показателя дисконтированный срок окупаемости (ДСО), но с тем отличием, что новый показатель позволяет более строго оценить срок окупаемости проекта с учетом требуемой доходности. В отличие от ДСО показатель ИСО не предполагает необходимость оценивать денежные оттоки и поступления в течение функционирования проекта по одинаковой ставке (например, по требуемой норме доходности на капитал). Введенный показатель зависит от 9, а и К. Таким образом, показатель ИСО позволяет более точно определять срок окупаемости проекта с учетом стоимости ресурсов для покупателя.

К недостаткам метода ИСО можно отнести недостатки, присущие ДСО показателю:

— не учитывается влияние денежных притоков последних лет, т. е. при увеличении доходов или при уменьшении расходов по проекту в долгосрочном плане расчетного периода срок окупаемости может не измениться (отсутствие монотонности показателя ИСО);

— не делается различия между накопленными денежными потоками и их распределением по годам;

— отсутствие свойства аддитивности, а именно дисконтированный срок окупаемости суммы совместной реализации проектов Г и О не равен сумме дисконтированных сроков окупаемости отдельно проекта Г и О.

Тем не менее, как и показатель ДСО, показатель ИСО предлагается широко использовать на практике не столько в качестве показателя эффективности проекта, а в качестве ограничительного условия (проекты с большими сроками окупаемости к реализации не рекомендуются).

(К ЧИД — ЧИД) = ^2 V(К), К

Широко используемые на практике показатели экономической эффективности инвестиций ВНД, ЧДД, ИР, ИДДК, ДСО имеют свои сферы применения, обладают как достоинствами, так и недостатками. Предложенные в статье показатели экономической оценки инвестиций:

— применимы для любых инвестиционных проектов;

— обладают свойством монотонности, необходимым для экономической рациональности показателя;

— сохраняют полезные свойства показателей-аналогов;

— экономически более обоснованы.

1. Хорн, Дж. К. ван. Основы управления финансами / Дж. К. ван Хорн. — М. : Финансы и статистика, 1996.

2. Виленский, П. Л. Оценка эффективности инвестиционных проектов / П. Л. Виленский, В. Н. Лившиц, С. А. Смоляк. — М. : Дело, 2001.

3. Ковалев, В. В. Методы оценки инвестиционных проектов / В. В. Ковалев. — М. : Финансы и статистика, 2001.

4. Беленький, В. З. К дискуссии о понятии «внутренняя норма доходности проекта» / В. З. Беленький // Моделирование механизмов функционирования экономики на соврем. этапе : сб. тр. — М. : ЦЭМИ РАН, 2000. — Вып. 4.

5. Ковалев, С. А. Проблемы применения методологии оценки инновационных рисков инновационных проектов научно-производственных структур / С. А. Ковалев, Н. А. Аймалетдинов // Вестн. экон. интеграции. — 2012. — № 5. — С. 74-80.

Как проводить оценку эффективности инвестиционного проекта

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Блок «Инвестиционные проекты» на базе «1С:Управление холдингом» предоставляет ресурс для автоматизации абсолютно всех фаз жизненного цикла стартапа, начиная с инвестиционной фазы, далее – выхода на проектную мощность, и заканчивая анализом итоговых достижений проекта

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

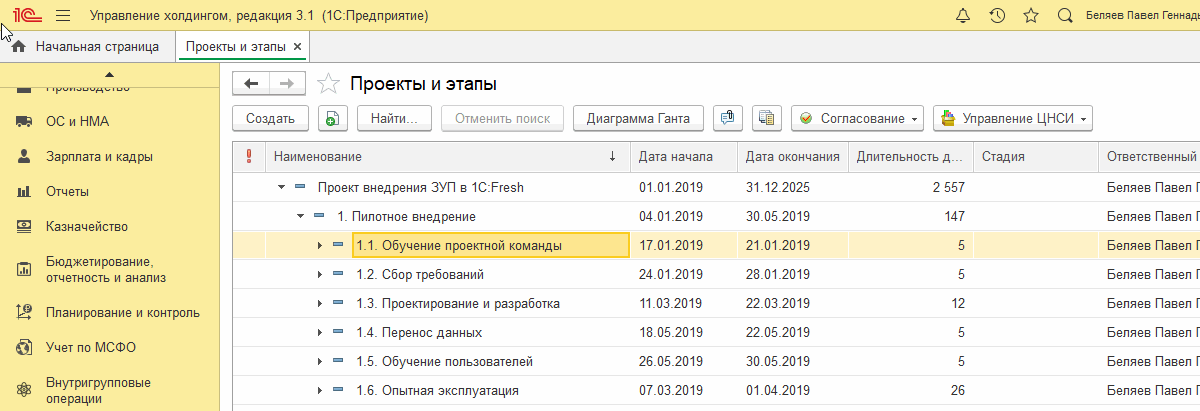

В системе 1С:Управление холдингом реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

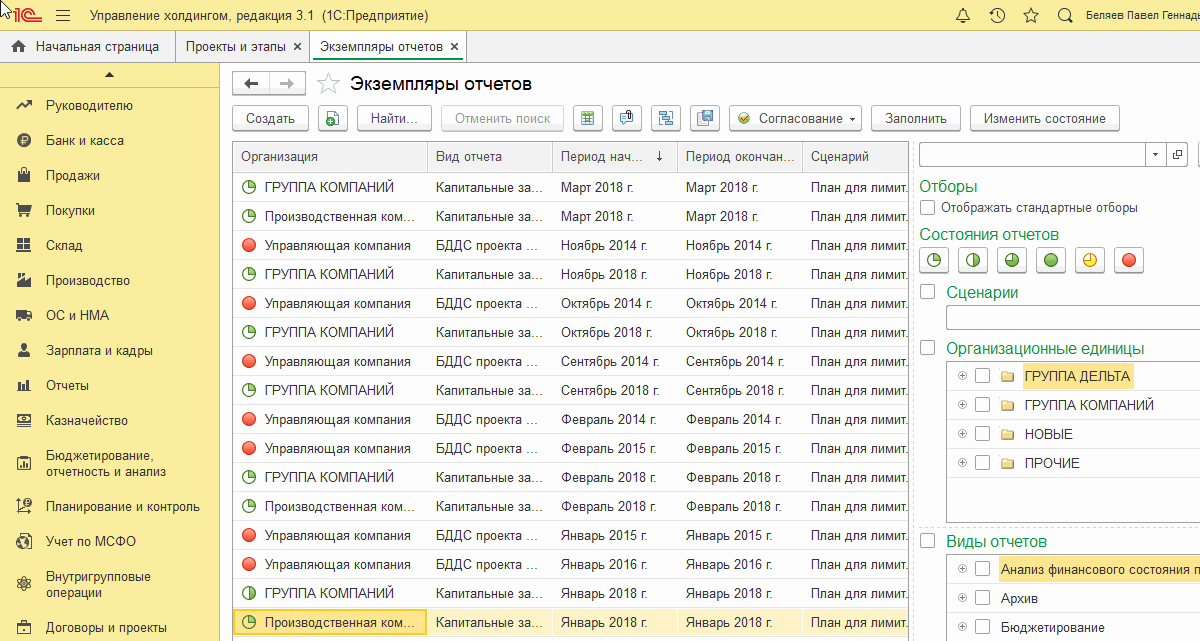

Рис.1 Проекты и этапы

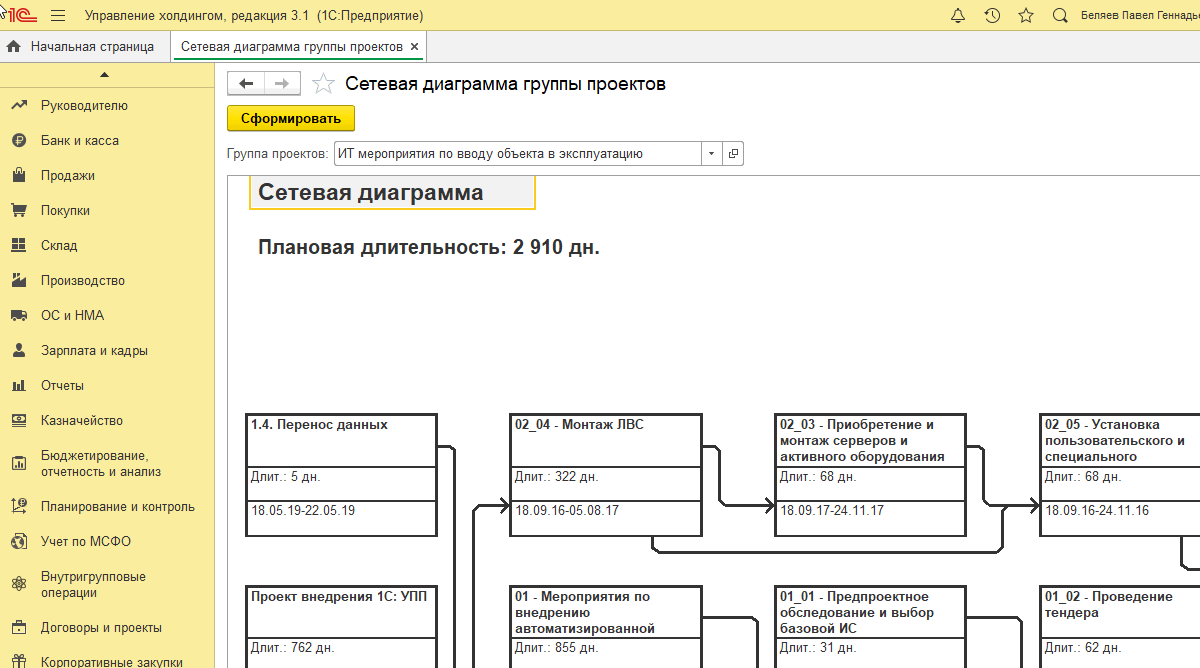

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Рис.2 Сетевая диаграмма группы проектов

Этапы анализа

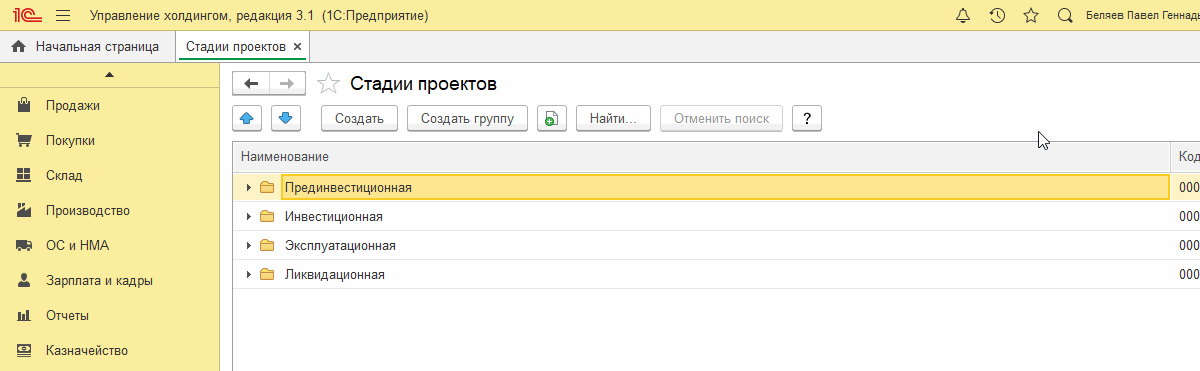

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

Рис.3 Стадии проектов

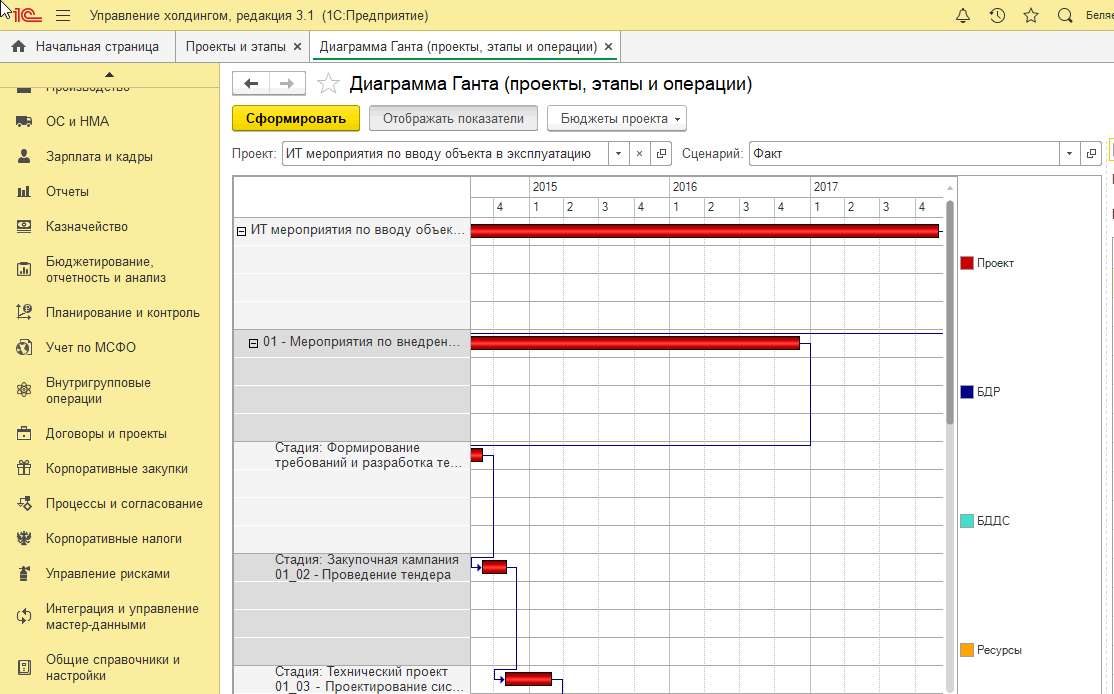

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Рис.4 Диаграмма Ганта

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

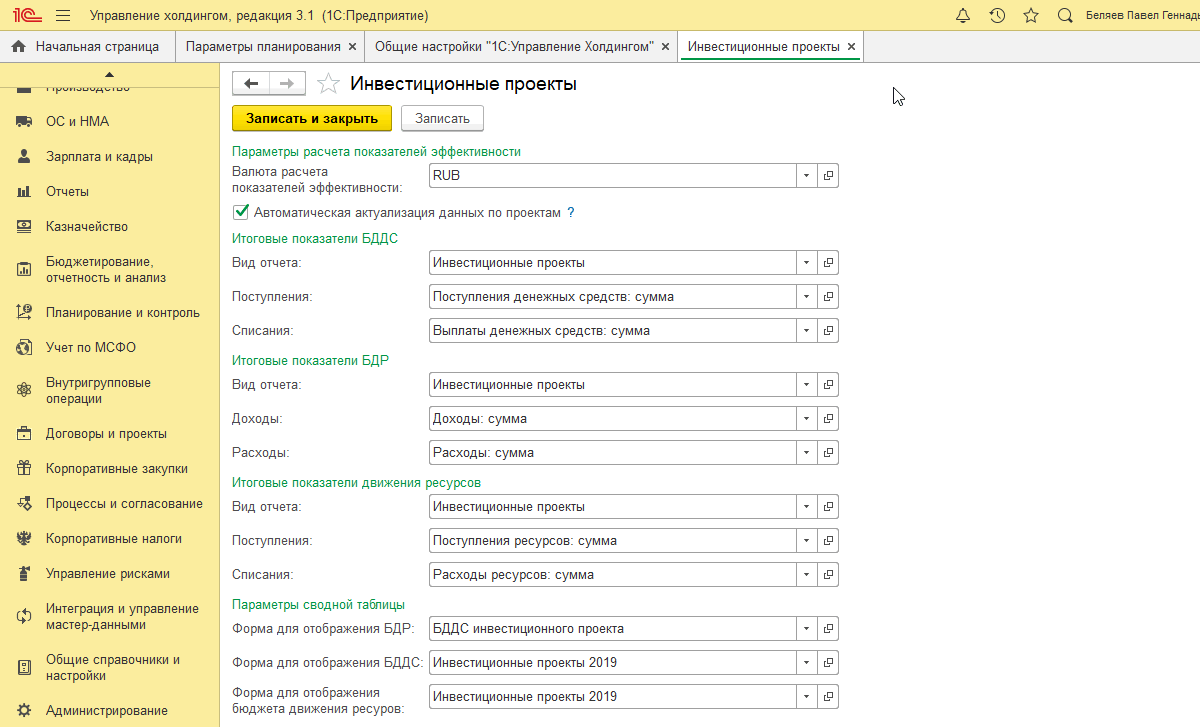

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Рис.5 Экземпляр отчета

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

Рис.6 Настройка параметров бюджетов

Чистый дисконтированный доход

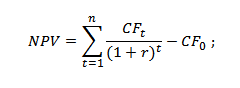

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

Рис.7 Формула расчета NPV

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

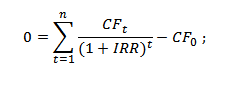

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

Рис.8 Формула расчета IRR

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR

Дисконтированный срок окупаемости

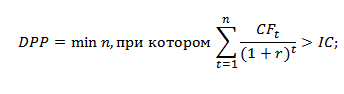

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

Рис.9 Формула расчета DPP

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

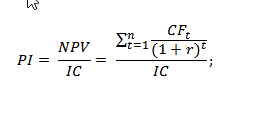

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

Рис.10 Формула расчета PI

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

- PI

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

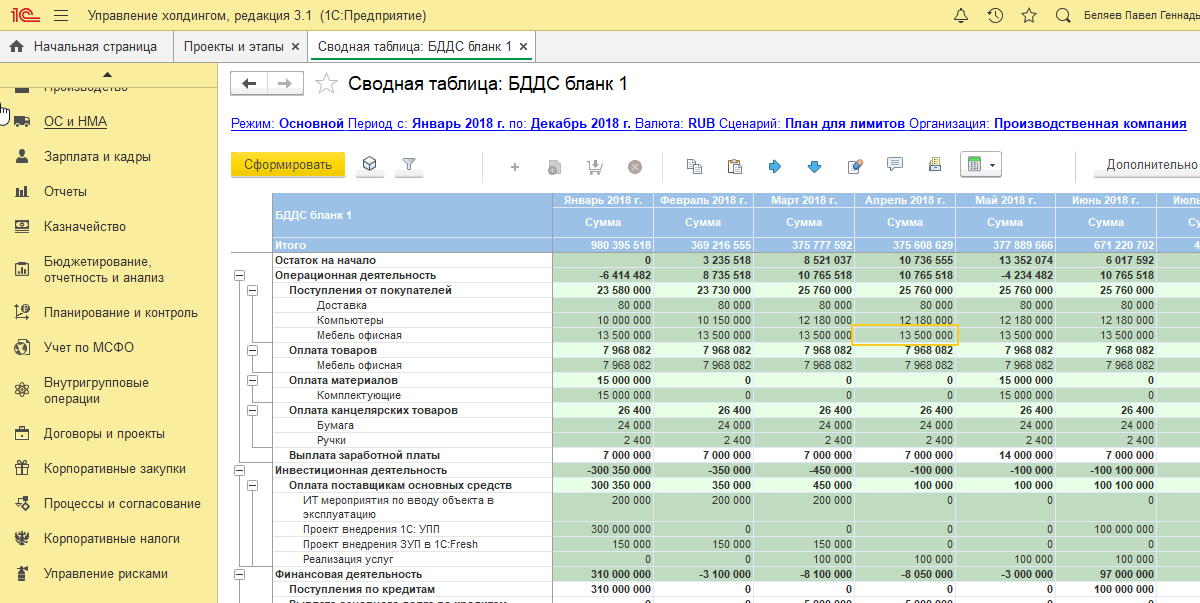

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Рис.11 Сводная таблица

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

Рис.12 Ключевые показатели

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

1С:УХ для управления инвестициями

Программа для полного цикла управления и оценки эффективности инвестиционных проектов

Источник https://studref.com/645565/menedzhment/ekonomicheskaya_effektivnost_innovatsionno_investitsionnyh_proektov

Источник https://cyberleninka.ru/article/n/otsenka-ekonomicheskoy-effektivnosti-investitsionnyh-proektov-v-innovatsionnoy-ekonomike

Источник https://wiseadvice-it.ru/o-kompanii/blog/articles/zachem-i-kak-provodit-ocenku-effektivnosti-investicionnogo-proekta/