Сравнительно-статистический анализ структуры инвестиций в основной капитал по отраслям экономики Текст научной статьи по специальности «Экономика и бизнес»

ИВАНОВСКАЯ ОБЛАСТЬ / ИНВЕСТИЦИИ В ОСНОВНОЙ КАПИТАЛ / ИНДЕКС РАЗЛИЧИЙ / ЛИНЕЙНЫЙ КОЭФФИЦИЕНТ АБСОЛЮТНЫХ СТРУКТУРНЫХ СДВИГОВ / РОССИЙСКАЯ ФЕДЕРАЦИЯ / ОТРАСЛЕВАЯ СТРУКТУРА / ТЕМП ПРИРОСТА / IVANOVO REGION / INVESTMENTS IN FIXED CAPITAL / INDEX OF DISTINCTIONS / LINEAR FACTOR OF ABSOLUTE STRUCTURAL SHIFTS / THE RUSSIAN FEDERATION / BRANCH STRUCTURE / GROWTH RATE

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Миролюбова Анастасия Александровна

Представленный в статье анализ раскрывает основные направления движения и объемы инвестиций в основной капитал экономики Ивановской области по видам экономической деятельности в сравнении с Российской Федерацией . В результате исследования сформулированы существенные различия и сходства изменений отраслевой структуры инвестиций экономики Ивановской области и страны в целом

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Миролюбова Анастасия Александровна

Структурный анализ инвестиций в основной капитал мезоэкономики по различным направлениям финансирования

Инструментарий макроструктурного регионального прогнозирования: методические подходы и результаты расчетов

Статистическая оценка инвестиционного процесса региона в условиях развития рыночных отношений: воспроизводственный аспект

COMPARATIVE STATISTICAL ANALYSIS OF STRUCTURE OF INVESTMENTS IN FIXED CAPITAL AMONG BRANCHES OF ECONOMICS

Analysis presented in the article reveals the basic directions of movement and volumes of investments into fixed capital of Ivanovo region economics among the types of economic activities in comparison with the Russian Federation . As a result of research essential differences and similarities of changes in branch structure of investments of economics of Ivanovo region and the country as a whole are formulated.

Текст научной работы на тему «Сравнительно-статистический анализ структуры инвестиций в основной капитал по отраслям экономики»

СРАВНИТЕЛЬНО-СТАТИСТИЧЕСКИЙ АНАЛИЗ СТРУКТУРЫ ИНВЕСТИЦИЙ В ОСНОВНОЙ КАПИТАЛ ПО ОТРАСЛЯМ ЭКОНОМИКИ

Структурные изменения в современных условиях являются определяющим фактором в развитии экономических систем, как на уровне экономики страны, так и на уровне отдельных регионов. Анализ структуры экономики становится необходимым инструментом для выявления факторов, влияющих на эффективность и конкурентоспособность экономической системы. В данной работе проводится исследование структурных сдвигов инвестиций в основной капитал экономики Ивановской области в разрезе различных видов экономической деятельности и выявление основных черт сходства и различия отраслевой структуры инвестиций региона в сравнении с макроуровнем.

Отраслевая структура инвестиций в основной капитал экономики Ивановской области и Российской Федерации представлена в табл.1,2.

Структура инвестиций в основной капитал по видам экономической деятельности

(в процентах к итогу) [1,2]

Вид экономической деятельности 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008

Сельское хозяйство 3,9 3 2,6 3,1 3 3,2 4,1 4,8 4,2 4 4 4,9 5,1 4,45

Обрабатывающие производства 14,8 13,9 14,1 15,1 18,8 16,3 15,9 15,9 15,6 16,4 16,4 15,6 14,7 15,6

Производство и распределение 7,6 6 6,9 6,1 4,5 6 5,5 5,8 6,6 6,9 6,8 6,3 6,9 7,7

Строительств 4,5 4 4,2 4,1 3,9 6,4 5,2 5,4 4,9 3,5 3,6 3,7 4 3,4

Оптовая и розничная торговля 2 2,2 2,2 2,5 2,4 2,7 2,9 3,6 3,5 3,5 3,6 3,5 4,3 3,1

Транспорт и связь 12,6 15,3 18 17,6 21,7 21,2 22,2 18,5 22,3 22,7 24,5 23,6 22,2 24,8

Операции с недвижимым имуществом, аренда и предоставление услуг 25,3 Н.Д.* Н.д. Н.д. Н.д. 15,2 14,7 18,1 17,7 17,3 16,8 17 18,3 16,7

Образование 1,8 1,5 1,6 1,8 1,6 1,3 1,5 1,5 1,5 1,8 1,9 2,1 2,2 2

Здравоохранение и предоставление 2,5 2,3 2,8 2,7 2,6 2,6 2,4 2 2 2,5 2,6 2,7 2,5 2,4

Прочие виды деятельности 25 51,8 47,6 47 41,5 25,1 25,6 24,4 21,7 21,4 19,8 20,6 19,8 19,85

*Условные обозначения: н.д. — нет данных

Структура инвестиций в основной капитал Ивановской области по крупным и средним предприятиям по видам экономической деятельности (в процентах к итогу)

Вид экономической деятельности 1996 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008

Инвестиции в основной капитал, всего в том числе: 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0 100,0

Сельское хозяйство, охота и лесное хозяйство 5 7 6 7,0 14,9 10,7 9,0 11,2 3 4,0 3 5 7 4,0

Обрабатывающие производства, из них: 32 38,1 37 42,0 30,9 32,1 23,0 26,5 21 32,0 28 14 23 11,0

производство пищевых продуктов, включая напитки, и табака 15 16 6 3,0 6 17 9,0 9,0 10 3,0 2 2,6 3 3,1

текстильное и швейное производство 5 5 6 3,0 5,0 6,0 5,0 5,0 5 13,0 5 4,8 14 3,2

обработка древесины и производство изделий из дерева н.д. н.д. н.д. н.д. н.д. н.д. н.д. н.д. н.д. 15,0 19 2,6 0,4 1,1

химическое производство 1 1 1 1,0 1,0 0,7 0,7 0,8 0,3 0,1 0,3 0,2 0,3 0,1

металлургическое производство Н.Д. Н.д. н.д. н.д. Н.Д. Н.Д. н.Д. н.д. 0,7 0,2 0,3 0,6 21 0,9

производство машин и оборудования 2,0 3,0 5,0 4,0 6,0 4,0 6,0 5,0 3 0,6 0,5 0,8 1,4 1,0

производство электрооборудования, электронного и оптического оборудования н.д. н.д. н.д. н.д. н.д. н.д. Н.д. Н.д. 0,3 0,1 0,4 0,2 0,1 0,1

производство транспортных средств и оборудования н.д. н.д. н.д. н.д. Н.д. н.д. Н.Д. Н.Д. 0,6 0,1 0,1 1,9 0,2 0,1

Производство и распределение электроэнергии, газа и воды 5 10 13 8,0 6,0 4,0 7,0 6,0 14 10,0 25 44 30 37

Строительство 4 1 1 4,0 21,1 28 27,0 29,9 19 3,0 2 1

Оптовая и розничная торговля, ремонт АТС, мотоциклов, бытовых изделий и предметов личного потребления 4 4 4 2,0 2,9 3,2 3,0 4,2 3 1,0 2 3

Транспорт и связь, в том числе: 17,0 11,4 18,0 8,0 5,8 6,2 7,0 7,4 17 37,0 26 16 15 19

транспорт 11,0 9,5 11,0 1.0 0,7 3,5 3,0 1,9 6 27,0 15 9 9 16

связь 6,0 1,9 5,0 7,0 5,1 2,7 4,0 5,5 11 10,0 11 7 6 3

Операции с недвижимым имуществом, аренда и предоставление услуг Н.Д Н.Д Н.Д Н.Д Н.Д Н.Д Н.д Н.Д 8 5,0 6 6 7 14

Образование Н.д 0,4 Н.д 1,3 2,4 2,2 1,3 1,2 2 1,0 2 3 4 3

Здравоохранение и предоставление социальных услуг Н.д 2,4 Н.д. 1,5 1,7 1,3 1,8 2,5 2 2,0 2 5 4 4

Прочие виды деятельности 15 20 10 29,0 14,3 12,3 20,9 11,1 6 5 6 5 6 4

Для выявления позитивных и негативных моментов в распределении инвестиций в основной капитал региона по отраслям важно провести структурно-динамический анализ с помощью обобщающих показателей структурных сдвигов [5].

Интенсивность изменений в структуре инвестиций по сферам деятельности может быть измерена линейным коэффициентом абсолютных структурных сдвигов:

где ф, -показатели удельного веса, выраженные в долях; п — число выделяемых элементов совокупности.

При отсутствии сдвигов в структуре этот показатель равен 0.

Динамика изменения структуры инвестиций региона в сравнении со статистическими показателями по РФ оценивается на основе расчета индекса различий:

Чем ближе значение индекса к 1, тем более значительны изменения структуры.

Показатели анализа структурных сдвигов в инвестиционной сфере Ивановской области и Российской Федерации приведены в табл. 3. Сравнивая их значения, можно увидеть превышение аналогичных величин для Ивановской области практически на протяжении всего исследуемого периода. Следовательно, можно говорить о том, что в структуре инвестиционных вложений в регионе произошли более значительные изменения, чем в стране в целом. Значения линейного коэффициента абсолютных структурных сдвигов в целом за исследуемый период времени в РФ и Ивановской области показывают, что удельные веса объема инвестиций отклоняются в 2008 г. по сравнению с 1995 г. в среднем на 6,5% и 10,6% соответственно. Индекс различий структурных сдвигов в инвестиционном процессе страны и региона свидетельствует, что распределение инвестиций по видам экономической деятельности изменилось на 33 и 59% соответственно. При этом среднее значение индекса различий в Ивановской области в три раза выше, чем по России в целом.

Показатели структурных сдвигов инвестиционного процесса_______________

Год 1996 1997 1998 1999 2000 2001 2002

Линейный коэффициент абсолютных структурных сдвигов, % 3,8 1,0 0,4 1,6 3,9 0,6 1,1

Индекс различий 0,20 0,05 0,02 0,08 0,19 0,03 0,05

Линейный коэффициент абсолютных структурных сдвигов, % 4,1 2,3 4,5 6,0 2,0 2,9 2,4

Индекс различий 0,15 0,08 0,16 0,27 0,09 0,13 0,11

Год 2003 2004 2005 2006 2007 2008 В целом за период исследования

Линейный коэффициент абсолютных структурных сдвигов, % 0,9 0,5 0,4 0,5 0,7 0,9 6,5

Индекс различий 0,05 0,02 0,02 0,02 0,03 0,04 0,33

Линейный коэффициент абсолютных структурных сдвигов, % 5,3 6,2 3,6 5,0 3,2 3,8 10,6

Индекс различий 0,26 0,31 0,18 0,25 0,16 0,19 0,53

Необходимо заметить, что наибольшие значения показателей структурных сдвигов инвестиционного процесса в РФ и Ивановской области соответствуют разным временным периодам: в РФ — это 1996 и 2000 гг, в Ивановской области — 1999 и 2004 гг. По-видимому, отсюда следует, что влияние реструктуризации инвестиционного процесса РФ на

аналогичный процесс Ивановской области носит запаздывающий характер с лагом запаздывания три и четыре года.

О характере изменений динамики инвестиций в основной капитал в разрезе различных видов экономической деятельности Ивановской области можно судить по темпам роста их объема. Обобщённую характеристику интенсивности экономического развития, за несколько лет дают среднегодовые темпы роста, которые исчисляются как средняя геометрическая из годовых темпов по формуле:

где К — годовые темпы роста, выраженные в коэффициентах, п — число лет. В нашем случае п=4.

Среднегодовые темпы роста объема инвестиций в основной капитал экономики, %

(стоимостные показатели в сопоставимых ценах)

Виды экономической деятельности Ивановская область Российская Федерация

1995- 1999 2000- 2004 2005- 2008 1995- 1999 2000- 2004 2005- 2008

Сельское хозяйство +31,4 +14,2 +27,7 +8,6 +34,9 +35,5

Обрабатывающие производства -0,9 +45,9 -2,2 +23,1 +27,8 +30,3

Производство и распределение электроэнергии, газа и воды +4,7 +83,7 +77,1 +1,8 +32,1 +35,6

Строительство +51,5 -16,4 -3 +11,9 +9,7 +30,9

Оптовая и розничная торговля -7,7 +9,2 +68 +21,4 36,1 +28

Транспорт и связь -23,6 +128,3 +8,1 +32,9 29,8 +34,9

Операции с недвижимым имуществом, аренда и предоставление услуг н.д. н.д. +65,2 н.д. +31,8 +30,7

Образование н.д. +19,9 +68 +12,6 +38,4 +35,4

Здравоохранение и предоставление социальных услуг н.д. +62,7 +51,8 +17,1 +26,3 +30,6

Прочие виды деятельности -18,9 +16,6 +20,8 +31,7 +22,6 +29,4

Изучение данных табл.4 показывает, что реструктуризация основного капитала региона и страны в целом имеет существенные отличия. Во-первых, структура инвестиций в основной капитал РФ в исследуемый период времени характеризуется положительными темпами роста в сравнении с Ивановской областью. Отличительной особенностью воспроизводственного процесса Ивановской области является преобладание отрицательных темпов роста в период 1995-1999 гг. Во-вторых, изменение структуры инвестиционных вложений Ивановской экономики соответствует спонтанное обновление капитала по сравнению с более равномерным развитием инвестиционных процессов РФ. В-третьих, интенсивность обновления основного капитала в ряде отраслей Ивановской области выше, чем в РФ. К таким отраслям относятся производство и распределение электроэнергии, газа и воды, транспорт и связь, оптовая и розничная торговля, здравоохранение и предоставление социальных услуг, образование и операции с недвижимым имуществом, аренда и предоставление услуг.

Исключительно высокая инвестиционная активность Ивановского региона наблюдалась в производстве и распределении электроэнергии, газа и воды. Объем инвестиций в сопоставимых ценах в этой сфере вырос за четырнадцать лет в 21 раз. В 2008г. на территории области проходила реализация крупных инвестиционных проектов двух энергоблоков ОАО «Ивановские ПГУ», проект строительства региональной сети автозаправочных комплексов ООО «Петрол систем» с объемом инвестиций 1,4 млрд. рублей, а также проект реконструкции международного аэропорта «Иваново-Южный» (объем инвестиций — 4,8 млрд. рублей).

К сожалению, масштабные инвестиционные вливания в этом же году в сферу образования произошли не в результате внедрения инновационных технологий, а за счет покупки 9 новых автобусов марки «ПАЗ» муниципальным общеобразовательным учреждениям области, которая обошлось областной казне почти в 8,5 миллионов рублей.

Оживление инвестиционных процессов в сфере транспорта связано с усилением мобильности рабочей силы и расширением городского частного транспорта для перевозки граждан, а также развитием предпринимательства.

Бурное развитие торговли в Ивановской области, являющейся текстильным краем, отчасти связано с кризисом легкой промышленности и как следствие оттоком капитала и труда в рентабельные виды деятельности. Так, например, в 2008 г. рентабельность продукции в текстильном и швейном производстве составляла (-0,5%), в оптовой и розничной торговле -2,2%; рентабельность активов — (-4,7%) и 5% соответственно.

Практически одинакова интенсивность вложений Ивановской области в сравнении с РФ в сельское хозяйство. Устойчивые положительные изменения в этой области некоторым образом обусловлены принятием федерального и областного законов в 2006 г. «О развитии сельского хозяйства» и в 2008 г. «Об областной целевой программе «Развитие сельского хозяйства и регулирование рынков сельскохозяйственной продукции, сырья и продовольствия в Ивановской области на 2008 — 2012 годы».

Отрицательные темпы прироста на конец исследуемого периода наблюдаются в структуре инвестиционных вложений в экономику Ивановской области у двух материальнозначимых отраслей — строительство и обрабатывающее производство.

В строительстве, где создаются основные фонды производственного и непроизводственного назначения, сокращение объема инвестиций произошло в 2000-2004 гг. и 2005-2008 гг. на 16,4 % и 3% соответственно.

Для выяснения причин падения темпов роста в инвестиционном процессе обрабатывающих производств необходимо проанализировать динамику инвестиций по отраслям промышленности (табл.5).

Динамика инвестиций в отрасли промышленности (темпы изменения к соответствующему периоду прошлого года), в %

Показатель 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008

Промышленность в целом -25,6 +18,8 -2,6 +35,1 -38 +9,7 -11,8 -10 +29,6 +20 +26,2 -50,0 +64,3 -52,2

пищевая -44,4 +6,7 -62,5 -50 +100 +183 -47,1 — +11,1 -70 -33,3 +30 +15,4 +3,3

текстильное и швейное производство -16,7 — +20 -50 +66,7 +20 -16,7 — — +160 -61,5 -4,0 +192 -77,1

химическое производство — — — — — -30 — +14,3 -62,5 -66,7 +200 -33,3 +50,0 -66,7

производство машин и оборудования — +50 +66,7 -20 +50 -33,3 +50 -16,7 -22 -79,5 +25 +60,0 +75,0 -28,6

электроэнер- гетика — +100 +30 -38,5 -25 -33,3 +75 -14,3 +133 -28,6 +150 +76 -31,8 +23

строительство +300 -75 — +300 +425 +33,3 -3,6 +11,1 -36,7 -84,2 -66,7 — +100 -50

Изучение пропорций инвестиций в основной капитал промышленности за анализируемый период показало, что динамика доли инвестиций в промышленность изменяла свое направление. По всей вероятности, это обусловлено увеличением объема капиталовложений в отрасли «услугопроизводящей» сферы. С 2003 г. темп прироста имеет только положительные значения. Такая тенденция согласуется с характером хозяйственного оживления, предполагающего первоочередные сдвиги в материальном производстве, хотя увеличение общего объема капитальных вложений на конец периода незначительно. Обратим внимание, что в кризисный 1998 г. прирост инвестиций в промышленность составил 35,1%, что выше на 208% по сравнению с 1999 г. С переменными успехами осуществляется вложение инвестиций в пищевую, текстильную и швейную отрасли, работающих на удовлетворение конечного спроса населения. Положительная динамика инвестиционных процессов в 2006-2008 гг. заметна в производстве пищевых продуктов, что способствовало улучшение качества и расширение ассортимента выпускаемой продукции, внедрение инновационных технологий, освоение новейших видов упаковки.

Изучение структуры инвестиций по отраслям промышленности показало, что наибольший объем инвестиций в Ивановской области приходится на текстильную отрасль, несмотря на отрицательный темп прироста за исследуемый период. Это объясняется тем, что текстильная промышленность является ведущей отраслью промышленности

Ивановской области. «Сальдированный финансовый результат» текстильной и швейной отрасли на протяжении всего промежутка времени отрицательный (кроме 1999 и 2000 гг.). Очень существенный темп изменения динамики инвестиций в текстильную промышленность в 2004 году связан с поступлением иностранных инвестиций в эту отрасль из Турции и Великобритании.

Инвестиционная активность в электроэнергетике также скачкообразна, не смотря на актуальность приобретения услуги. Из числа отраслей промышленности — это единственная отрасль, которая имеет за весь период исследования положительную рентабельность услуги.

Очень слабо инвестиционный процесс идет в химической отрасли, что не могло отразиться на отрицательной рентабельности активов в последние годы (в 2005 г. — (-5,1)%; 2006 г. -(- 6,7%); 2008г. — (-8%)).

Провальным периодом инвестирования для производства машин и оборудования оказался 2002-2004 гг. Поэтому рентабельность, как продукции, так и активов отрицательна (2002 г.- -2,5 и -5,7%; 2003 г. — -10,7 и -11,3 %; 2004 г.- -4,5 и -5,8 % соответственно).

Наиболее примечательным моментом является заметное увеличение в 1995, 1998, 1999 и 2007 гг. удельного веса капвложений в сферу строительства, тогда как в предшествующие года этот показатель колеблется от (-3,6) до (-84,6)%. Фиксируемые нами положительные изменения согласуются с реалиями хозяйственного оживления, хотя абсолютные цифры достаточно скромные. Эта отрасль работала с прибылью весь исследуемый период, когда пищевики имеют противоположные результаты.

Проявление современного кризиса отразилось практически во всех отраслях промышленности экономики Ивановской области, кроме электроэнергетики. Отрицательный темп прироста инвестиций в 2008 г. обосновывается гипертрофированным развитием финансового сектора за счет клонирования вторичных активов и деривативов. Реальный сектор экономики, создающий подлинные блага, остается на втором плане.

Таким образом, статистический анализ отраслевой структуры инвестиций экономики Ивановской области в сравнении с экономикой Российской Федерации позволил выделить существенные различия и сходства таких изменений. Отличия федеральной и региональной реструктуризации инвестиционного процесса отражены в следующих моментах:

• реструктуризация инвестиционного процесса на уровне региона имеет более выраженный характер, чем на уровне Федерации;

• наибольшие изменения в распределении инвестиционных вложений по видам экономической деятельности в регионе и в стране соответствуют разным временным периодам;

• наиболее крупные вложения в период исследования в РФ — операции с недвижимым имуществом, аренда и предоставление услуг; транспорт и связь; в Ивановской области -обрабатывающие производства, производство и распределение электроэнергии, газа и воды, транспорт и связь, строительство;

• в структуре инвестиций в основной капитал экономики Ивановской области есть отрасли, имеющие отрицательный темп прироста в отсутствии их в структуре РФ;

• интенсивность вложений в отрасли РФ практически одинаковая, в отличие от Ивановской области. Темп прироста объема инвестиций по видам экономической деятельности в РФ в среднем за период колеблется от 24 до 32%; в Ивановской области -от 6 до 65%;

• интенсивность обновления основного капитала в ряде отраслей Ивановской области выше, чем в РФ.

Одной из причин перечисленных отличий в отраслевой структуре инвестиций является различие в масштабах, т.е.

К сходству отраслевых структур можно отнести только одинаковую интенсивность вложений в сельское хозяйство.

Таким образом, различия в тенденциях довольно существенны. Их можно объяснить, в первую очередь, тем, что большие системы, к которым относится экономика РФ, более инерционны и может более гибко реагировать на изменяющиеся условия среды, в то время как региональной экономике довольно сложно перестраиваться в соответствии с этими изменениями.

Нет длинных денег – нет роста

Длинные деньги используются в течение трех и более лет – главным образом на инвестиции в основной и человеческий капитал. На длинных деньгах базируется рыночный механизм социально-экономического роста и прежде всего рынок капитала.

Деньги есть, роста нет

В 2019 г. ВВП в России был всего на 10% выше уровня 1990 г. При этом инвестиции в основной капитал составили около 70%. Объем промышленности в 2019 г. немного не дотянул до размеров, которые он имел в советской России. Доля фонда потребления населения в ВВП существенно возросла, поэтому реальные доходы в расчете на душу населения в 2019 г. превысили уровень 1990 г. на 25%. Это превышение произошло главным образом за счет формирования немногочисленной прослойки богатых людей. 10% самых богатых семей имеют душевой доход в размере около 100 000 руб. в месяц, в то время как 10% самых бедных семей – только 6000 руб., в 15 раз меньше. В 1990 г. это социальное неравенство было всего четырехкратным, в 80-х гг. – трехкратным. Так что реальные доходы 2/3 населения находятся либо на уровне, либо ниже показателей советской России.

4,4 трлн руб. (4% ВВП)

планируется выделить на антикризисную программу. Это в 2,5–3 раза меньше, чем в 2009 г. Так восстановление экономики и уровня жизни растянется на 1,5–2 года, и с 2022–2023 гг. Россия опять окажется в стагнации

В мире нет сколь-нибудь крупной страны с такими низкими темпами социально-экономического развития в последние 30 лет. За эти годы ВВП стран ЕС вырос в 2 раза, США – в 2,5 раза, Китая – в 3,5 раза. При этом уже сегодня из-за девальвации рубля втрое по сравнению с 2008 г. ВВП России, по оценке Всемирного банка (ВБ), опустился среди крупных стран на 10-е место, а по оценке МВФ и ООН – даже на 12-е. А по уровню экономического развития (ВВП на душу населения при оценке по паритету покупательной способности) Россия занимает 50-е место (оценка ВБ и МВФ).

В 2019 г. доля инвестиций в основной капитал в ВВП России составляла 17%, а доля вложений в человеческий капитал – только 14%. При таких показателях закономерный социально-экономический рост невозможен. Рост в размере 3% начинается обычно при удельном весе инвестиций в ВВП в размере 20–22%. Чтобы перейти к устойчивому многолетнему росту в 3–4%, эту долю нужно поднять до 25%. Учитывая крайне низкую долю инвестиций в ВВП, форсированный рост для России возможен при обеспечении роста инвестиций на 10–15% ежегодно.

В отличие от стагнации кризис содержит внутренний механизм отскока от дна падения. Цена на российскую нефть Urals, достигнув нижней точки в апреле ($18/барр.), в мае – июне превысила $40. Если в период такого отскока от дна социально-экономических показателей их серьезно поддержать инвестициями, то можно перескочить через стагнацию и сразу от кризиса перейти к росту.

Так было при выходе из глубокого кризиса 2008–2009 гг. в России после падения на 7,8% в 2009 г. ВВП в 2010 г. вырос на 4,5%, в 2011-м – еще на 4,3%, а в 2013 г. его объем превысил докризисный размер. Еще быстрее восстановилась промышленность – уже в первой половине 2011 г. она превысила докризисные значения. Розничный товарооборот, снизившийся в кризис на 5,6%, поднялся в 2010 г. на 6% и сразу превзошел докризисный уровень. Цена на нефть быстро восстановилась, и объем внешней торговли в 2010–2011 гг. возрастал по 30%, возместив за полтора года кризисное падение.

Чтобы добиться резкого подъема экономики, была осуществлена крупнейшая в истории России антикризисная программа, объем средств на которую составил 10,9% ВВП, что применительно к объему ВВП 2019 г. составило бы 12 трлн руб. При этом из $597 млрд золотовалютных резервов (ЗВР) было затрачено $211 млрд – 35%. Кроме того, наши крупнейшие госкорпорации в 2010–2013 гг. заняли с мирового финансового рынка еще $280 млрд под низкий процент и увеличили внешний долг России до $732 млрд.

Если с этих позиций оценивать деятельность по преодолению кризиса 2020 г., то пока на антикризисную программу намечено выделить 4,4 трлн руб. (4% ВВП) – в 2,5–3 раза меньше, чем в 2009 г. Возможно, кризис 2009 г. был немного глубже кризиса 2020 г. по падению ВВП и промышленности: в 2020 г. ожидается падение экономики России примерно на 7%, промышленности – на 5%. Но зато реальные доходы в 2020 г. существенно сократятся, в то время как в 2009 г. они не снизились. На треть также сокращается малый и средний бизнес, чего не было в кризис 2009 г. Так что вряд ли запланированных средств достаточно, чтобы не просто выйти из кризиса, но и перейти к росту. При таких затратах восстановление экономики и уровня жизни населения растянется минимум на 1,5–2 года, и мы опять окажемся в стагнации с 2022–2023 гг.

17% от ВВП

составляет сейчас внешний и внутренний долг России. А безопасным и допустимым считается долг в 60%. Руководствуясь ложными догмами, мы отказываемся от финансирования экономического роста

Из ЗВР на антикризисную программу 2020 г. собираются потратить часть только фонда национального благосостояния – 3 трлн руб. (из примерно 12 трлн). Это около $40 млрд, или менее 7% от общего объема ЗВР, объем которых в августе 2020 г. даже немного превысил максимальный размер, достигнутый накануне кризиса 2008–2009 гг., и составил около $600 млрд.

На антикризисную программу для выхода на ускоряющиеся темпы развития надо выделить втрое больше средств, чем сегодня намечает правительство на 2020–2021 гг. При этом до 40% этой суммы могло бы быть покрыто бюджетом, а 60% – долгосрочными инвестиционными кредитами банков. До 2025 г. целесообразно также для перехода к росту вложить до половины всех ЗВР, т. е. $300 млрд. Тем более что объемы ЗВР в России в 8 раз превышают рекомендуемые международными критериями объемы.

В 2019 г. объем инвестиций в основной капитал в России составил 18 трлн руб., а объем инвестиций в человеческий капитал – 15 трлн руб. из 110 трлн объема ВВП. Для форсированного роста ежегодно нужно изыскивать дополнительно минимум 2 трлн руб. для инвестиций в основной и 1,8 трлн – в человеческий капитал.

Где взять длинные деньги

В общем объеме инвестиций около 60% формируют предприятия за счет своей прибыли и амортизации. Чтобы заинтересовать их в увеличении собственных инвестиций из прибыли, следовало бы освободить от налогообложения ту часть прибыли, из которой они черпаются. Если дать налоговую льготу на треть прибыли (как правило, такая часть и направляется на инвестиции), инвестиции можно увеличить на 1 трлн руб. в год. Еще минимум 1 трлн руб. дополнительных инвестиций можно получить за счет увеличения амортизации при сокращении в 1,5–2 раза ее сроков, как это сделал Рейган при переходе к «рейганомике» в 1982 г. Целесообразно также на время смены технологий и оборудования предоставлять бизнесу налоговые каникулы, дешевые инвестиционные кредиты, таможенные и административные льготы. От государства потребуются относительно небольшие суммы по компенсации банкам заниженного процента по инвестиционному кредиту и недополученной прибыли, что будет возмещено в последующие 2–3 года технологически обновленными предприятиями.

Дополнительные инвестиции в основной капитал следовало бы обеспечивать преимущественно на возвратных условиях за счет инвестиционного кредита. Это касается и значительной части бюджетных расходов, сейчас безвозвратных. При технологическом перевооружении действующего производства окупаемость в среднем составляет 5–7 лет – и в этих случаях инвестиционный кредит мог бы предоставляться под ставку 4–5%. При создании новых мощностей высокотехнологических производств окупаемость оценивается обычно в 10–12 лет, поэтому ставка кредита нужна более низкая – 3–4%. Наконец, крупные инфраструктурные проекты, которые окупаются за 20–25 лет, могут быть переведены на долгосрочный инвестиционный кредит под 2–3% годовых.

За счет перехода на инвестиционное кредитование бюджетных расходов на окупаемые проекты в федеральном и региональных бюджетах высвободится до 5 трлн руб., из которых лишь небольшая часть может потребоваться для возмещения коммерческим банкам заниженной процентной ставки. Размер этих средств будет зависеть от ключевой ставки ЦБ, которая в связи со снизившейся инфляцией должна сократиться до 4% осенью этого года и до 3–3,5% в 2021 г.

Сейчас объем инвестиционного кредита в России со стороны банковской системы составляет всего 8–10% в общем объеме инвестиций. В развитых странах эта доля составляет 30–50%, в развивающихся, включая Китай, – 20–30%. Банк России мог бы стимулировать инвестиционное кредитование посредством рефинансирования банков под залог ценных бумаг, обеспеченных портфелем их кредитов, выданных на инвестиции. Также возможен выкуп со стороны регулятора таких бумаг у коммерческих банков (так делает, например, ЕЦБ). Так или иначе, видится троекратный рост инвестиционных кредитов в ближайшие два года.

Вдвое нужно увеличить инвестиции на строительство жилья. Их доля в общем объеме в России составляет 12,7%, тогда как в Германии, где обеспеченность комфортным жильем вдвое выше, – 39,3%. Даже в США, где жилищная обеспеченность втрое выше, инвестиции в жилье составляют 18,2% (все данные за 2018 г.).

На инвестиционные кредиты должна использоваться и часть ЗВР. Из имеющихся в наличии $600 млрд резервов в России $300 млрд могли бы быть потрачены – по $30–40 млрд в год – на возвратные проекты в виде инвестиционных кредитов на основной и человеческий капитал. В последнем случае следовало бы сотням тысяч людей ежегодно выдавать 15–20-летние кредиты в размере нескольких сотен тысяч рублей на профессиональное образование. Государство могло бы выступить гарантом этих займов, чтобы снизить процент по ним и, если потребуется, доплатить банкам за сниженные процентные ставки.

С 2020 г. государственный бюджет будет дефицитным. В России это принято считать недостатком. Но проблема – это профицит при стагнации. Во многих ведущих странах бюджетный дефицит в течение длительного периода является механизмом, стимулирующим экономический рост. В частности, в США, Великобритании, Японии и многих странах ЕС дефицит является устойчивым источником финансирования экономики (за последние 44 года дефицит в США отмечался 41 год). Покрывается дефицит, как правило, посредством целевой эмиссии национального центрального банка, потому что за длительный период прирост экономики в этих странах превышает накопленный объем дефицита бюджетов.

Безопасным и допустимым считается долг в 60% ВВП. В России внешний и внутренний госдолг – 17% ВВП. Фактически, руководствуясь некорректными экономическими догмами, мы отказываемся от экономического роста.

Сейчас мы вполне можем себе позволить иметь долг в размере, скажем, 30–40% ВВП, а это около полутриллиона долларов. Главное, что не учитывается и, по-видимому, не понимается, что за счет дефицита бюджета, долгов государства, ЗВР мы сразу получаем длинные деньги и стимулируем рост экономики.

Россия может за 10–15 лет выйти на технологический уровень ведущих стран мира, если начнет с 2021–2022 гг. техническое перевооружение действующего производства в рамках перспективного плана с конкретными национальными программами. И нечего стесняться планирования – все развитые страны его так или иначе практикуют, и мы умеем.

Механизмы мобилизации длинных денег

После финансового кризиса 2007–2009 гг. ведущие страны стали более активно использовать механизмы целевой сверхдлинной эмиссии. Это расширяет возможности устойчивого роста на внутренней основе с учетом национальных приоритетов развития.

Такой механизм предполагает, что центральные банки стран покупают госбумаги, выпущенные минфинами; одновременно осуществляется целевая длинная (до 30–40 лет) эмиссия на необходимые программы. При этом купленные центральным банком бумаги хранятся у него в течение всего срока, а не поступают на рынок, оттягивая оттуда деньги: ЦБ, по сути, дает долгосрочный кредит экономике. Более того, когда приходит время погасить бумагу, т. е. изъять ресурсы из экономики, при необходимости осуществляется новая эмиссия, что обеспечивает новый приток длинных денег и делает ресурсы для экономики фактически бессрочными. Кроме того, участие ЦБ в указанных механизмах позволяет осуществлять финансирование бюджетных задач. В результате в развитых странах 80–95% всей эмиссии национальной валюты приходится на свои национальные (в первую очередь долгосрочные) госбумаги.

В условиях санкций главным источником финансирования для российских компаний становится внутренний финансовый рынок, но его возможности ограничены. Банки выдают деньги на относительно короткие сроки, кроме того, ставки по кредитам остаются довольно высокими: цена денег выше, чем доходность, которую принесет проект при реализации. Значит, нужно взаимодействие ЦБ и Минфина. Минфин уже выпускает длинные бумаги (более 10 лет). Однако эта эмиссия облигаций не способствует удлинению финансовых ресурсов в реальной экономике, так как основными их покупателями являются банки, что означает изъятие денег из экономики.

В России целевая эмиссия и ее направление в приоритетные сферы экономики с максимальным мультипликативным эффектом для экономического роста позволит осуществить монетизацию с наименьшей инфляцией. В целом использование механизма целевой долгосрочной эмиссии будет способствовать насыщению экономики длинными деньгами, диверсификации инструментов на рынке, оживлению соответствующего сегмента рынка и снижению ставок. При этом российские денежные власти имеют значительный потенциал для наращивания целевых средств на финансирование экономического роста, о чем свидетельствует небольшой объем гособлигаций на балансе Банка России (см. график 2).

Также необходимо стимулировать формирование длинных пассивов у коммерческих банков. Это возможно, например, посредством введения более льготных норм резервирования по ним. В результате формирования длинных денег естественно расширятся возможности пенсионных, страховых и иных долгосрочных механизмов.

По оценкам Boston Consulting Group, богатство россиян составляет $1,6 трлн, из которых $400 млрд сосредоточено в офшорах. Что мешает создать в России выгодные условия для их инвестирования? Дональд Трамп, например, вернул из офшоров более триллиона долларов, включая все 100-миллиардные активы компании Apple.

Необходимо снять налоги с доходов, которые используются на прирост инвестиций в основной и человеческий капитал. Важно снизить налог с дивидендов, которые приносят эти инвестиции, и с предпринимательского дохода, если он опять-таки используется для развития. Все, что используется на цели развития и на благосостояние, должно быть безналоговым или низконалоговым.

Нужно снизить налог для предприятий, производящих массовую качественную потребительскую продукцию. При этом должны быть высокие налоги для тех, кто строит и продает жилье по 100 000 руб. и более за 1 кв. м, на 4–5-звездные гостиницы с высокими ценами и сверхдорогие торговые сети, недоступные среднему классу, не говоря уже о бедном населении. А то у нас даже средства на благотворительность облагаются налогом, даже заработки, которые после налогов ниже прожиточного минимума. Все это должно быть исправлено.

Россия занимает 50-е место среди 150 стран по уровню реальных доходов, по индексу социального развития – только 80-е место, по численности бедных и социальному неравенству – 100-е место, по уровню жизни пенсионеров – 78–98-е место. Только у нас минимальная зарплата в 4–5 раз ниже среднего уровня. Минимум зарплаты должен составлять 50% от средней в стране, а размер пенсий – 40–60% к среднему заработку, тогда как в России он немногим больше 30%. Кризис – самое подходящее время для повышения минимума зарплаты – с 12 100 до 20 000 руб. в месяц и увеличения пособия по безработице – с 4500–12 100 руб. хотя бы до 12 100–30 000 руб. В 2021 г. целесообразно увеличить средний размер пенсий до 20 000 руб. с возможностью выхода на пенсию по прежним возрастам. А в 2022 г. можно было бы освободить от подоходного налога семьи, доход которых ниже прожиточного минимума.

Значительную часть этих расходов – особенно по обеспечению нового минимума зарплаты и по повышению пособий по безработице – можно осуществить в первую очередь за счет сверхприбылей относительно крупных предприятий и организаций. Финансовый результат предприятий и организаций за 2018 и 2019 гг. вырос на 72%. На их счетах в банках скопилось 30 трлн руб. (не считая средств в офшорах).

Важно также с 2021 г. создать условия для приоритетного повышения доходов в сельской местности и на предприятиях малых городов, где живет 60 млн человек. Душевой доход там в 1,5 раза ниже среднего по России и вдвое ниже, чем у населения крупных городов. Главный способ – резкое расширение фермерства за счет включения в него значительной части семей, преимущественно занятых личным подсобным хозяйством. Для этого надо создать льготы для фермерства, предоставлять им беспроцентные или льготные займы, обеспечивая дешевыми домашними кормами, ветеринарной помощью и т. д. От государства это потребует до 3 трлн руб. ежегодной поддержки.

Управление длинными деньгами

Эффективное использование длинных денег нужно прежде всего для технологического прорыва за 10–15 лет и утроения за это время человеческого капитала. В более широком смысле это переход от фискального накопительства к стимулированию инвестиций.

Россия имеет самую отсталую банковскую систему среди крупных стран Европы: банковские активы у нас не достигают даже размера ВВП, в то время как в странах Европы и в Китае они превосходят ее в 2–3 раза. Соответственно, объем кредитования в России втрое ниже по отношению к объему ВВП, а инвестиционного кредитования – в 5 раз ниже. Надо создать условия для форсированного роста банковских активов.

Необходимо также ставить задачу к 2025 г. увеличить внебанковские фонды длинных денег (пенсионные фонды, фонды страхования, паевые и другие фонды) минимум в 2 раза, а к 2023 г. – хотя бы в 5 раз. Для этого надо перейти к новой накопительной пенсионной системе, развивать страхование, расширив его на все рискованные случаи и сделав вложение этих средств безналоговым и дающим больше выгоды, чем хранение денег на срочных депозитах. Все это значительно повысит монетизацию экономики, которая сейчас крайне низка – около 47% ВВП, тогда как в других странах часто находится в диапазоне 100–200% ВВП.

В качестве дополнительного механизма роста следует использовать возврат России к планированию, систему которого по примеру других рыночных экономик надо модернизировать для нашей страны. В настоящее время 39 стран, по нашим подсчетам, используют систему планирования, а «пятилетки» использовались для быстрого подъема Японией, Южной Кореей, послевоенной Францией и другими государствами.

Авторы — Абел Аганбегян, академик РАН, завкафедрой РАНХиГС при президенте РФ; Михаил Ершов, д. э. н., Институт энергетики и финансов, Финансовый университет при правительстве РФ

Россия становится менее привлекательной для зарубежных инвесторов?

В 2020 г. объём прямых иностранных инвестиций в Россию снизился в четыре раза по сравнению с 2019-м. На это повлияли два фактора: пандемия коронавируса и напряжённая геополитика.

Давайте рассмотрим динамику и структуру прямых иностранных инвестиций в российские активы, сравним данные с показателями стран Европы и определим перспективы зарубежных инвестиций в экономику РФ на ближайшие несколько лет.

Прямые иностранные инвестиции в Россию

Иностранные инвестиции, поступающие в экономику другой страны, делятся на прямые, портфельные и прочие.

Прямые иностранные инвестиции — финансы, которые поступают в экономику РФ напрямую от иностранных инвесторов и вкладываются в российские проекты. При этом инвестор должен владеть 10% акций компании.

Прямые иностранные инвестиции могут поступать:

- в российские банки;

Портфельные инвестиции — покупка акций, паёв, облигаций, векселей и других долговых ценных бумаг, доля которых составляет меньше 10% в уставном капитале финансируемой организации.

Прочие инвестиции — торговые кредиты, кредиты правительств иностранных государств под гарантии Правительства РФ, кредиты международных финансовых организаций и другие.

Остановимся на прямых иностранных инвестициях в прочие секторы, на которые приходится 85% в общей структуре зарубежного финансирования в Россию.

По данным Банка России , в 2020 г. прямые иностранные инвестиции снизились в четыре раза, составив 8,6 млрд долл. Из них 7,2 млрд долл. — зарубежные вложения в российские инвестиционные проекты.

За последние десять лет меньше всего инвестиций в российскую экономику зарубежные инвесторы вложили в 2015 г., после мирового кризиса и введения экономических санкций в отношении России из-за событий на Украине. Общий объём составил 6,8 млрд долл.

Больше всего иностранных инвестиций Россия получила в 2013 г. — 70 млрд долл.

Динамика прямых иностранных инвестиций в Россию, млрд долл.

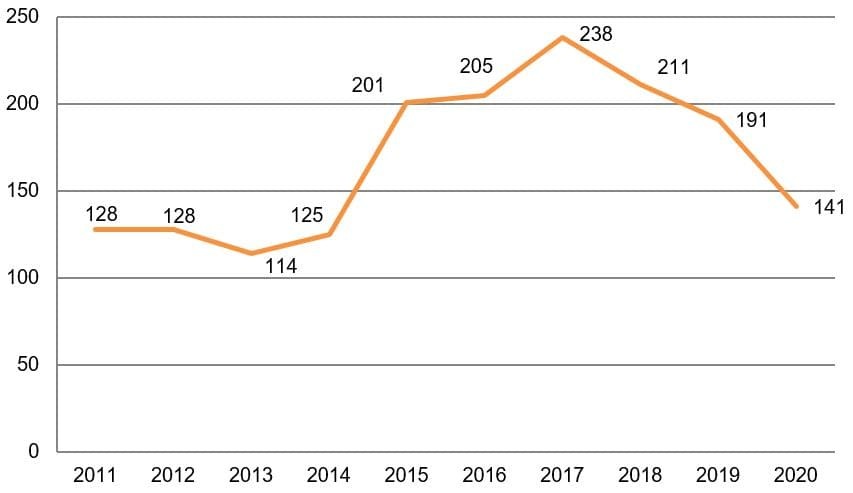

Если объём прямых иностранных инвестиций сократился в четыре раза в 2020 г., то по количеству проектов падение составило 26,1% — до 141 проекта. Это самое маленькое количество проектов с 2013 г. Максимальное количество проектов, которые получили финансы от зарубежных инвесторов, было в 2017 г. — 238 проектов.

Динамика общего количества проектов прямых иностранных инвестиций в России, шт.

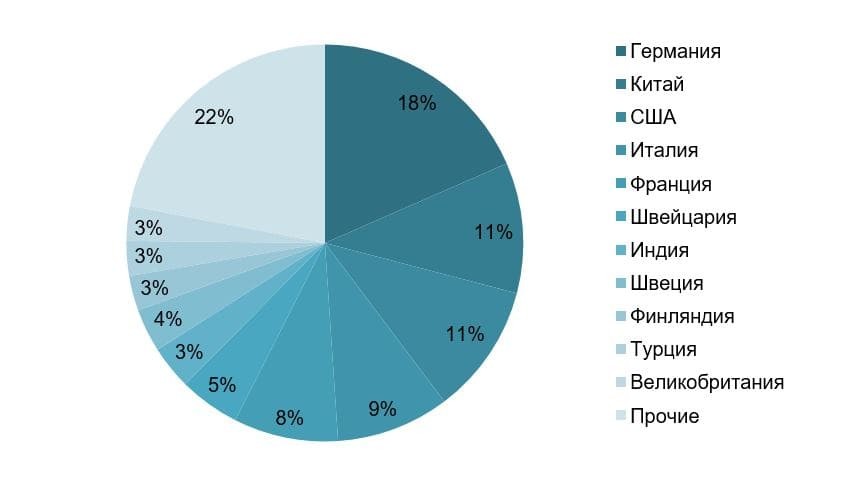

Лидеры среди стран-инвесторов активно финансирующих российские инвестиционные проекты — Германия, Китай и США. В 2020 г. Германия профинансировала 26 российских проектов (против 36 в 2019 г.), в основном из агропродовольственного сектора. Рост российского экспорта сельскохозяйственной продукции за рубеж, который превысил импорт в 2020 г., делает агропромышленный комплекс России одним из самых инвестиционно-привлекательных в Европе.

В 2020 г. Китай профинансировал 15 российский проектов, против 22 в 2019 г. Поднебесная активно финансирует российские проекты высокотехнологичного сектора: электронику, программное обеспечение и IT-услуги.

Инвесторы из США и Китая в 2020 г. вложили финансы в 15 российских проектов, против 20 в 2019 г. Также инвесторы из США и Германии вкладывают в российский АПК. Несмотря на снижение количества проектов, объём прямых иностранных инвестиций из США в 2020 г. вырос в 3,3 раза за предыдущие несколько лет. На прямых инвестициях не сказались санкции и сложные геополитические отношения.

Структура стран-инвесторов по количеству проектов в Россию, %

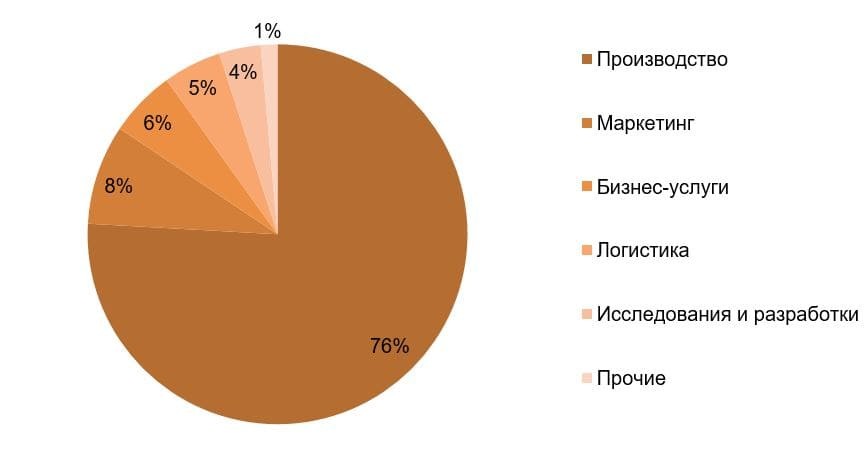

Охотнее всего иностранные инвесторы вкладывают свои активы в российский сектор производства — 107 проектов в 2020 г. Российское производство финансируют инвесторы Германии, США, Китая и Италии.

Из-за спада деловой активности в 2020 г., инвестиции в маркетинговые проекты сократились на 80%. Многие компании стали меньше ресурсов тратить на рекламу и продвижение.

Ещё один крупный сегмент, который является привлекательным для зарубежных инвесторов — бизнес-услуги. В 2020 г. иностранные инвесторы профинансировали восемь российских проектов данного сектора: они связаны с иностранными инжиниринговыми и консалтинговыми компаниями. Половина этих проектов сосредоточена в крупных российских финансовых центрах — Москве и Санкт-Петербурге.

Отраслевая структура прямых иностранных инвестиции в Россию, %

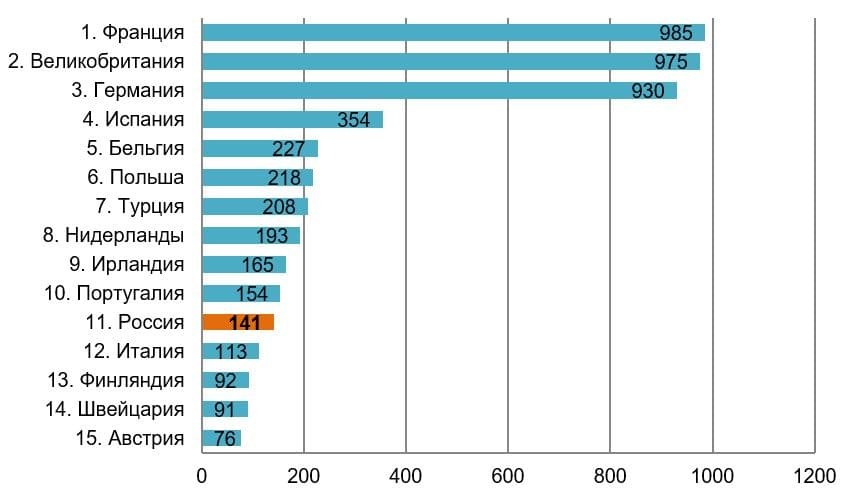

Россия и страны Европы

Согласно ежегодному исследованию крупнейшей аудиторско-консалтинговой компании Ernst & Young, в 2020 г. Россия заняла одиннадцатое место в Европе по количеству проектов с прямыми иностранными инвестициями. В 2020 г. иностранные инвесторы профинансировали 141 российский проект, что ниже показателей 2019 г. Однако это не означает, что менее привлекательной для инвестиций стала только Россия. Из-за пандемии коронавируса и мирового кризиса по всей Европе количество инвестиционных проектов уменьшилось в 2020 г. на 21%. Во всём мире этот показатель ещё ниже — глобальное падение инвестиций составило 42%.

Топ-15 стран Европы по количеству проектов прямых иностранных инвестиций, шт.

Перспективы иностранных инвестиций в российскую экономику

В I квартале 2021 г. прямые иностранные инвестиции в Россию составили 4,7 млрд долл. против 4,1 млрд долл. за аналогичный период в 2020 г. По мере восстановления деловой активности и на фоне рекордно низкой базы прошлого года можно прогнозировать рост зарубежных инвестиций в российскую экономику в 2021 г.

Несмотря на западные санкции, Россия остаётся одной из самых привлекательных стран для инвестирования не только в Европе, но и в мире. Самыми «лакомыми» отраслями для финансирования остаются сектор АПК и высокотехнологичный сегмент, в которых наша страна преуспевает в последние годы.

У России один из самых низких в мире размер государственного долга благодаря нефтегазовым доходам, которые составляют основу федерального бюджета, и значительному объёму ликвидных активов — в виде средств Фонда национального благосостояния.

Уровень долговой нагрузки напрямую влияет на уровень риска финансирования инвестиционных проектов в ту или иную страну. По отношению госдолга к ВВП определяется место государства в рейтинге наиболее привлекательных стран для инвестирования.

Ужесточение монетарной политики Банка России путём повышения ключевой ставки в ближайшие пару лет может создать ещё более привлекательные условия для притока иностранных инвесторов: в остальных странах наблюдается низкий уровень процентных ставок.

В 2021 г. российская экономика чувствует себя лучше и увереннее, чем экономики других стран мира, постепенно восстанавливаясь после кризисного 2020 г. Поэтому можно ожидать притока зарубежных инвестиционных ресурсов.

Напоминаем, что для вашего удобства мы еженедельно собираем эту и другие статьи в один большой дайджест – вы сразу выбираете нужное и отсекаете лишнее. Чтобы получать такую рассылку еженедельно, просто подпишитесь на неё внизу страницы.

Источник https://cyberleninka.ru/article/n/sravnitelno-statisticheskiy-analiz-struktury-investitsiy-v-osnovnoy-kapital-po-otraslyam-ekonomiki

Источник https://www.vedomosti.ru/economics/articles/2020/09/08/839227-dlinnih-deneg

Источник https://journal.open-broker.ru/research/snizhenie-inostrannyh-investiciy-v-rf/