Топ-10 легендарных инвесторов

Как и в любой сфере нашей жизни, в финансовом секторе есть свои звезды, на которых принято равняться и с которых принято брать пример.

С самых ранних этапов развития предпринимательства и инвестирования множество мужчин и женщин пытались добиться успеха в этом деле, однако с разной степенью успешности.

Конечно, вряд ли среднестатистическому человеку удастся повторить успех гуру инвестирования. Однако мы можем в чем-то опираться на их опыт.

Ниже мы расскажем о 10 легендарных инвесторах, которые со временем стали примером для подражания.

Билл Гросс

Активы под управлением : $1,75 трлн

В 1962 г. Гросс получил стипендию от Университета Дьюка, который окончил в 1966 г. бакалавром психологии.

Свой первоначальный капитал сколотил на игре в блэкджек в Лас-Вегасе.

Затем в 1971 г. получил степень MBA в управленческой бизнес-школе Калифорнийского университета в Лос-Анджелесе.

С 1971 г. аналитик Pacific Mutual Life Insurance Co. Тогда же на протяжении ближайших нескольких лет получил Chartered Financial Analyst.

Сооснователь и до 27 сентября 2014 г. один из руководителей PIMCO, образованной в 1971 г.

Миллиардер, его состояние оценивается в $2,3 млрд.

Билл Гросс известен тем, что ратует за инвестирование в реальную экономику против «зомби-корпораций».

Он полагает, что инвестиции должны приносить чувство удовлетворения как с этической точки зрения, так и с финансовой.

Он также делает акцент на диверсификации инвестиций.

Кроме того, он ратует за глубокие и тщательные исследования, а также за то, чтобы держать часть денег наличными на стороне.

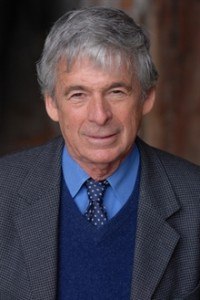

Питер Литч

Фото:World Top Investors

Управляющий Fidelity Investments

Активы под управлением : $2,4 трлн

В 1963 г. в возрасте 19 лет Питер Линч купил свои первые акции — это были акции компании грузовых авиаперевозок Flying Tigers Airlines.

Он заплатил по $7 за акцию, через год цена составила $32,75. Вложения в эту компанию позволили Линчу впоследствии оплатить MBA в Уортонской школе бизнеса Пенсильванского университета.

В 1969 г. был принят в Fidelity Investments.

В 1974 г. его повысили до должности директора исследовательского отдела фонда Fidelity.

В 1977 г. — назначили руководителем фонда Magellan.

С 1977 по 1990 гг., когда Питер Линч возглавлял фонд, его доходность составила 29,2% годовых, объем активов увеличился с $18 млн до $14 млрд, что превратило Magellan в самый крупный фонд в мире.

В возрасте 46 лет Питер Линч отошел от дел и занялся благотворительностью.

Инвестор известен своей фразой: «Инвестируйте в то, о чем вы знаете».

Уоррен Баффетт

Глава Berkshire Hathaway

Активы под управлением : $702,1 млрд

Баффетт — крупнейший в мире и один из наиболее известных инвесторов, состояние которого на март 2018 г. оценивается в $100,1 млрд.

Уоррен Баффетт является одним из самых богатых людей в мире и вторым по размеру состояния жителем США. Известен под прозвищами «Провидец», «Волшебник из Омахи», «Оракул из Омахи».

Крупнейший благотворитель в истории человечества.

В 11 лет Уоррен впервые попробовал себя на бирже. Вместе со своей сестрой Дорис он купил три привилегированные акции Cities Service по $38,25 за штуку.

Сначала их цена опустилась до $27, потом поднялась до $40 и Баффетт продал их, чтобы получить прибыль в $5 долларов. Первоначальный капитал в $10 тыс.

Уоррен заработал, осуществив удачную деловую идею — автоматы для пинбола в парикмахерских.

В 1965 году Баффетт купил контрольный пакет акций производящей текстиль компании Berkshire Hathaway, которая стала его основной инвестиционной компанией на все последующие годы.

В 1976 году Баффетт купил «National Indemnity Co», потом GEICO, выложив за покупку $8,6 млн и $17 млн. В период биржевого кризиса 1973 года приобрёл за $11 млн акции газеты «Вашингтон Пост».

В феврале 2018 года инвесткомпания Уоррена Баффетта Berkshire Hathaway совершила сразу несколько крупных покупок.

Было приобретено 18,9 млн акций израильской фармацевтической компании Teva на $358 млн и 31,2 млн акций Apple.

При этом инвесткомпания практически полностью избавилась от акций IBM, сократив их с 37 млн до 2 млн.

Ученики Баффета обращают внимание на баланс компании и другие показатели, которые имеют значение при принятии решения о том, стоит ли инвестировать в ту или иную компанию.

Джон Богл

Основатель The Vanguard Group

Активы под управлением : $5.1 трлн

Джон Богл — американский предприниматель, известный инвестор, основатель и бывший генеральный директор The Vanguard Group — крупнейшей инвестиционной компании в мире.

Автор бестселлера «Взаимные фонды с точки зрения здравого смысла. Новые императивы для разумного инвестора».

Богл учился в частной школе-интернате Академии Блэр на полной стипендии, в 1951 году получил степень бакалавра в Принстонском университете, посещал вечерние и воскресные занятия в Университете Пенсильвании.

Дипломная работа Богла «Экономическая роль инвестиционной компании», в которой он описал принципы деятельности недавно возникших взаимных фондов, повлияла на целую отрасль, изменив подход к инвестированию.

В 1974 году Богл основал компанию The Vanguard Group. Под его руководством она стала крупнейшей управляющей компанией в мире.

В книге «Взаимные фонды с точки зрения здравого смысла» Джон Богл сформулировал основные правила инвестирования на рынке коллективных инвестиций:

— Выбирайте фонды с низкими издержками.

— Относитесь осторожно к дополнительным расходам, которые вызваны полученным советом.

— Не переоценивайте показатели фонда в прошлом.

— Используйте показатели фонда за прошедший период, чтобы оценить стабильность и риск.

— Опасайтесь звезд (имеются в виду управляющие фондами).

— Остерегайтесь крупных фондов. — Не владейте слишком большим числом фондов.

— Купите портфель фонда и удерживайте его.

Билл Миллер

Возраст : 68

Бывший глава по инвестиционной политике в Legg Mason Capital Managemen

Активы под управлением : $752.3 млрд

Билл Миллер – портфельный менеджер в фонде Legg Mason Value Trust, в котором под его руководством была зафиксирована одна из самых длительных «беспроигрышных серий» в истории взаимных фондов.

С 1991 по 2005 год общая доходность фонда превышала Индекс S&P 500 15 лет подряд.

Билл Миллер называет себя стоимостным инвестором, однако его определение стоимостного инвестирования приводит в некоторое замешательство традиционных стоимостных инвесторов.

Миллер считает, что любая акция может быть недооцененной, если она торгуется со скидкой относительно внутренней стоимости.

Индивидуальные инвесторы могут научиться у Миллера применению этого инвестиционного принципа, который, как он утверждает, стал основой для пятнадцатилетнего рекорда по превышению базовых показателей фондом Legg Mason Value Trust.

Хуэй Ка Янь

Основатель Evergrande Real Estate Group

Активы под управлением : $275 млрд

У доктора Хуэя за плечами более четверти века опыта в инвестициях в недвижимость, строительстве и управлении предприятиями.

Он возглавляет еще и список самых щедрых китайских филантропов, пожертвовав 62 миллиона долларов на благотворительность в 2011 году.

Помимо ‘Evergrande Real Estate Group Limited’, крупнейшего игрока на рынке недвижимости провинции Гуандун, Хуэй Ка Янь владеет футбольной командой и киностудией.

Он получил огромную прибыль за счет инвестиций в строительные проекты жилой и офисной недвижимости.

В прошлом году он стал самым богатым человеком Китая, а стоимость акций его компании выросла на 469%.

Бенджамин Грэм

Фото:World Top Investors

Годы жизни : 1894-1976

Основатель Graham-Newman Partnership

Грэм — известный американский экономист и профессиональный инвестор. Его часто называют отцом стоимостного инвестирования.

Его карьера началась с должности посыльного в брокерской фирме Newburger, Henderson & Loeb. За 12 долларов в неделю.

Помимо прямых обязанностей посыльного, он должен был отмечать курсы облигаций и акций на котировочной доске. К 1919 году заработная плата Грэма составляла 600 тысяч долларов.

В 1926 году Бенджамин вместе с Джеромом Ньюменом организовали инвестиционное товарищество. Именно эта фирма тридцать лет спустя наняла на работу Уоррена Баффетта.

В 1928—1956 годах, занимаясь делами компании Graham-Newman, Грэм одновременно преподавал курс «Финансы» в Колумбийском университете.

Грэм призывал инвестиционное сообщество провести фундаментальное различие между инвестициями и спекуляциями.

Инвестицию он определял как операцию, основанную на тщательном анализе фактов, перспектив, безопасности вложенных средств и достаточном доходе. Всё остальное признавалось спекуляцией.

Он рекомендовал инвесторам концентрировать свои усилия на анализе финансового состояния компаний.

Когда акции компании продаются на рынке по ценам ниже их внутренней стоимости, существует, так называемый, запас надёжности, что делает их привлекательными для инвестиции.

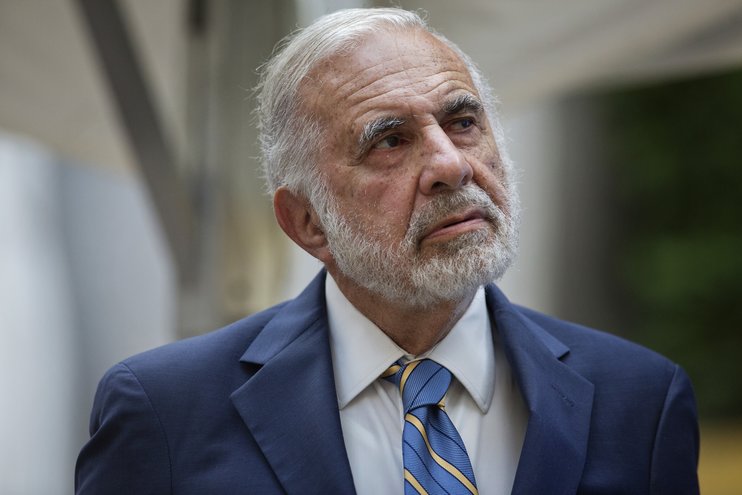

Карл Айкан

Возраст : 82

Основатель Icahn Enterprises

Активы под управлением : $33,3 млрд

Карл Айкан — американский предприниматель, финансист и корпоративный рейдер, состояние которого на 2014 г. оценивалось в $24,5 млрд.

Айкан пришел на Уолл-стрит в 1961 г. стажером в фирму Dreyfus & Company. После нескольких лет работы на Уолл-стрит открыл собственную брокерскую компанию.

Как и многие другие в 1980-х гг., он начал делать свое многомиллиардное состояние с помощью «мусорных» облигаций финансиста Майкла Милкена.

Айкан считается одним из первых, кто начал специализироваться на гринмейле, сам же он именует себя инвестором-активистом и защитником интересов акционеров.

В 2004 г. основал хедж-фонд Icahn Capital, в 2011 г. закрыл его для посторонних инвесторов и вернул деньги своим клиентам.

В прошлом году Айкан занимал 26-е место среди самых богатых людей по версии Forbes.

Избранный президент США Дональд Трамп в декабре 2016 г. выдвинул Карла Айкана на пост специального советника президента по вопросам, касающимся реформы регулирования бизнеса.

Чарльз Мангер

Вице-председатель совета директоров в Berkshire Hathaway

Активы под управлением : $702,1 млрд

Чарльз Мангер — американский адвокат, известный экономист и профессиональный инвестор.

В рейтинге журнала Forbes в 2015 г. его состояние оценивается в $1,3 млрд.

Он инвестировал преимущественно в акции, котировавшиеся на бирже с большим дисконтом к их «справедливой стоимости».

С 1962 по 1975 гг. товарищество Мангера давало 19,8%в год, что практически в четыре раза превышало показатели по рынку.

В 1976 г. состоялось слияние Berkshire и Blue Chip Stamps, где Мангер занял пост вице-председателя совета директоров.

В настоящее время Чарльз Мангер продолжает занимать пост вице-председателя совета директоров компании Berkshire Hathaway.

С самого начала Мангер полностью признавал ценность компаний с хорошими качественными характеристиками и считал целесообразным платить за такие компании справедливую цену.

Джеральдин Вайсс

Фото:The Globe and Mail

Основатель Investment Quality Trends

Джеральдин Вайсс – одна из первых женщин, сделавших себе имя в области финансов и доказавших, что женщины могут быть успешными инвесторами.

Она решила начать выпуск собственного инвестиционного бюллетеня в 1966 г., когда ей было 40 лет, и публиковала его в течение 37 лет, пока не ушла на пенсию в 2003 г.

Вайсс разработала две успешные стратегии для трейдинга, которыми сегодня пользуются во всем мире.

Стратегия распределения акций с ориентацией на дивиденды, которую предлагала своим клиентам Вайс, опередила другие стратегии и достигла высокого уровня доходности даже на «медвежьих» рынках.

Кто самые успешные инвесторы на фондовом рынке

Рынок награждает инвесторов не за то, сколько времени они провели в активах, а за то, что они провели в активах те моменты времени, когда всем остальным было страшно. Как страх инвесторов приводит к обвалам и коррекциям, рассуждает директор по развитию бизнеса Alfa Asset Management (Europe) S.A. Вадим Погосьян.

Несколько лет назад в инвестиционном сообществе была популярна история про внутреннее исследование, проведенное в одной из старейших финансовых компаний мира Fidelity. Ее специалисты якобы решили провести анализ самых успешных клиентских счетов, чтобы найти секрет успеха этих инвесторов.

Исследование показало, что самые успешные клиенты «были либо мертвы, либо неактивны». И хотя подтверждения подлинности этой истории найти никому не удалось, рациональное зерно в ней все же есть. Мертвые и неактивные инвесторы, очевидно, не проявляют ни жадности, ни страха — тех двух эмоций, которые на протяжении сотен лет делают людей беднее. И если стоимость жадности оцифровать проблематично, то посчитать стоимость страха достаточно просто.

Представьте, что в январе 2000 года вы решили вложить деньги в рынок акций. Например, пусть это будет американский рынок и его основной индикатор — индекс S&P 500. В тот момент вы еще не знали, что впереди вас ждет три крупных обвала: пузырь на рынке IT-компаний в 2000 году, ипотечный кризис в США 2008 года и «коронакризис» 2020 года. Помимо этого, вам предстоит встретить еще восемь коррекций со снижениями индекса на 10% и более. Тем не менее если вы стойко выдержали все испытания, то по итогам 2020 года ваши сбережения увеличились бы на 287,5%.

Но что будет, если из этого роста вычесть динамику нескольких самых успешных торговых дней? Интуитивно кажется, что трагедии не произойдет, но реальность может вас удивить. Если из роста индекса S&P 500 (с учетом выплаченных дивидендов) за период с января 2000 года по декабрь 2020 года вычесть динамику десяти самых прибыльных дней, то доходность инвестиций упадет до скромных 77,5% в абсолютном выражении, или до 2,77% годовых. А если вычесть 25 дней, то вместо дохода уже будет убыток в размере 16,32%.

На графике ниже приведены те самые десять самых важных дней. Их объединяет два существенных факта. Во-первых, все они приходятся на кризисные периоды, а не на моменты эйфории на рынке. Первые семь дней – ипотечный кризис в США, оставшиеся три – обвал рынков из-за карантина и пандемии COVID-19. В-вторых, абсолютно во всех случаях за день до бурного роста рынки падали. То есть именно в те дни, когда многие инвесторы продавали свои активы в надежде спасти их от дальнейшего падения, они на самом деле, наоборот, потенциально ухудшали свой конечный финансовый результат.

Совокупный рост рынка за эти десять дней составляет 218,28%, притом что в сумме за 21 год индекс вырос на 287,5%. Получается, что рынок награждает инвесторов не за то, сколько времени они провели в активах, а за то, что они провели в активах те моменты времени, когда всем остальным было страшно.

Справедливости ради стоит отметить, что, продавая во время коррекций свои активы, среднестатистический инвестор пропускает не только лучшие дни, но и худшие. Однако предугадать заранее их наступление тоже практически невозможно. Именно по этой причине те, кто активно совершает сделки по своим счетам, в большинстве своем проигрывают в доходности тем, кто купил и держит.

Эксперименты, подобные тому, что мы провели с индексом S&P 500, моделировали и с отдельными акциями и облигациями, и с индексами разных стран. От актива к активу менялись значения доходов и убытков, но главный принцип оставался неизменным. Вы можете перечеркнуть годы инвестиций в ценные бумаги, оставшись в деньгах в течение лишь нескольких дней. Это и есть цена вашего страха.

Очевидно, что впереди нас еще ждут серьезные обвалы и коррекции. Они регулярно случались в предыдущие 500 лет и являются скорее свойством фондового рынка, а не его ошибкой. В те моменты, когда вам будет особенно страшно за свои сбережения, подумайте о том, как на вашем месте поступили бы мертвые или неактивные инвесторы. Ведь они, если верить цифрам и исследованию Fidelity, как раз и входят в число самых успешных.

Лучшие трейдеры мира — профессионалы своего дела, у которых есть чему поучиться

Если вы хотите быть успешным в торговле, стоит подумать о тех, кто уже достиг успеха в трейдинге. Умение зарабатывать на финансовых рынках — это не случайность и не наличие каких-либо экстраординарных способностей. Не забывайте об этом! Ниже мы составили список людей, которые нашли способ эффективно зарабатывать с помощью торговли. Это великие трейдеры мира, которые достигли вершины инвестиционных возможностей.

- Энди Кригер

- Билл Липшуц

- Билл Уильямс

- Брюс Ковнер

- Джордж Сорос

- Джо Росс

- Ларри Уильямс

- Нил Фуллер

- Стэнли Дракенмиллер

- Уильям Делберт Ганн

- Джесси Ливермор

- Эд Сейкота

- Джон Полсон

- Пол Тюдор Джонс

- Ричард Деннис

- Стэнли Дракенмиллер

- Джим Роджерс

- Рэй Далио

- Уоррен Баффет

Энди Кригер

Энди Кригер

Энди Кригер — трейдер, который работал в инвестиционном банке Salomon Brothers и в одном из крупнейших банков США 20 века — Bankers Trust .

Он присоединился к Bankers Trust в 1986 году и очень быстро получил репутацию отличного трейдера. Благодаря Эдни, его работодатель повысил лимит управляемого им капитала на 700 миллионов долларов со стандартных 50 миллионов.

Самая успешная его сделка приходится на 19.10.1987 года, так называемого черного понедельника. В октябре 87 года индекс Dow Jones провалился на 22.6%, поэтому инвесторы стали инвестировать в другие, более устойчивые активы. Энди понял, что раз все инвестируют во все подряд, то есть 1-2 национальные валюты, которые являются переоцененными. Поэтому, он сосредоточился на новозеландском долларе, который считал отличной валютой для коротких продаж в случае паники на мировых финансовых рынках. Во время этого кризиса Эндрю Кригер применил рычаг 1:400 на отведенный ему капитал и, тем самым, открыл короткую позицию на паре NZU/USD стоимостью больше, чем составляла тогда денежная масса в Новой Зеландии (Центральный банк страны не был к этому готов, поэтому курс валюты снизился на 5%) . По предварительным подсчетам, реально было вложено от 30 до 40 млн. долл. США.

Благодаря этой сделке Энди заработал для Bankers Trust 300 миллионов долларов. Чтобы прекратить финансовую атаку, глава Центробанка Новой Зеландии звонил и угрожал начальникам америанского банка.

В 1988 году Энди Кригер уволился из Bankers Trust и устроился работать в фонд Д. Сороса. Позже, он рассказывал журналистам что уволился из-за чувства обиды — она заработал для банка 300 млн. долларов, а получил в благодарность всего 3 млн.

Билл Липшуц

Билл Липшуц

Билл Липшуц родился в 1956 году в Фармингдейле, Нью-Йорк. Он начал свой путь на финансовых рынках в конце 1970-х годов во время учебы в Корнельском университете. В те годы ему удалось превратить первоначальный капитал в размере 12 тысяч долларов в четверть миллиона, а затем потерять его за одну транзакцию. Билл — трейдер, соучредитель и директор по управлению портфелем в Hathersage Capital Management и бывший глава валютного отдела в Salomon Brothers. В 1985 году, во время своей карьеры в Salomon Brothers, он заработал 300 миллионов долларов для своего работодателя.

В 1988 году он возглавил епартамент валютных операций в нью-йоркском офисе Solomon Brothers,а в 1989 году стал руководить банковским управлением по работе на зарубежных биржах.

Билл Вильямс

Билл Вильямс — американский трейдер, родившийся в 1932 году, автор многих книг по рыночной психологии, техническому анализу и теории хаоса. Билл Уильямс занимается фондовыми, товарными и валютными рынками . Его опыт работы с финансовыми рынками и многолетние исследования рыночных тенденций позволили ему создать индикаторы технического анализа, используемые по сей день:

- AC — Стандартный индикатор каждой торговой платформы

- Alligator — Основная цель сигнализировать о начале тренда

- осциллятор AO (Awesome Oscillator)

- Фракталы,

- Индекс упрощения рынка

- Gator — Осциллятор на основе Alligator

Наиболее известны 5 книг Билла Вильямса:

- «Торговый хаос» 1 и 2 издания

- «Новые измерения в биржевой торговле»

- «Хаос, толкающий прибыль»

- «Инструменты преодоления трейдеров».

Основная идея всех его работ — чем проще торговля, тем она легче. По мнению Вильямса к деньгам нужно относиться спокойно. Сам он половину заработанного отдает на благотворительность. Основные его концепции торговли — это «Три мудреца», «Принцип Аллигатора», «Индикатор Фрактал».

Более подробно о том, как торгует Билл Вильямс можно понять из его книг, но если кратко, то он вывел закономерность движения рынка, которая дает возможность предсказывать рост тех или иных котировок.

Брюс Ковнер

Брюс Ковнер родился в 1945 году в Бруклине, Нью-Йорк.

Брюс начал свою карьеру на финансовых рынках очень поздно, только в 1977 году, когда ему было уже 32 года. Он профинансировал свои первые инвестиции деньгами с его кредитной карты — это были фьючерсы для сои, на которых он заработал 20 000 долларов.

Позже он присоединился к Commodities Corporation в качестве трейдера и получил там репутацию успешного и прибыльного специалиста, заработав миллионы долларов для своего работодателя. В 1982 году он основал альтернативное управление Caxton, которое превратилось в лучший хедж-фонд в мире с управлением в 14 миллиардов долларов.

Управляемый капитал, разделенный между товарным и валютным рынками, сделал Ковнера одним из крупнейших игроков на рынке Forex в мире. В 2011 году он вышел на пенсию.

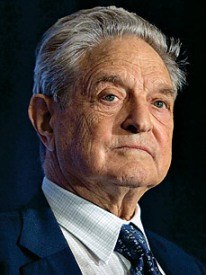

Джордж Сорос

Джордж Сорос — венгерско-еврейско-американский финансист. Он родился 12 августа 1930 года в Будапеште.

Сорос — один из самых известных валютных спекулянтов, филантроп, основатель фонда «Открытое общество» и многих других фондов, в том числе Фонда им. Стефана Батория.

Джордж Сорос жил и учился в Венгрии до 1946 года, потом уехал на запад. В молодости он пытался торговать валютами на черном рынке во время немецкой оккупации Венгрии. В 1947 году он поселился в Великобритании, а в 1952 году окончил Лондонскую школу экономики. В 1956 году он переехал в США. Он написал много книг по финансам (и не только):

- Сорос о Соросе.

- Алхимия финансов.

- Мыльный пузырь американского превосходства. На что следует направить американскую мощь.

- Открытое общество. Реформируя глобальный капитализм.

- О глобализации.

- Кризис мирового капитализма

- Новая парадигма финансовых рынков

«УВЕЛИЧЬТЕ СВОИ ПОЗИЦИИ, КОГДА ВЫ БУДЕТЕ УВЕРЕНЫ, И УМЕНЬШИТЕ СВОИ ПОЗИЦИИ, КОГДА ВАМ НЕ ХВАТАЕТ УВЕРЕННОСТИ», ДЖОРДЖ СОРОС

Джордж Сорос был особенно известен одним из своих инвестиционных решений, благодаря которому он получил прозвище «человек, который сломал Банк Англии». Однако, прежде чем он это сделал, он накопил значительное состояние благодаря спекуляции на так называемых «мусорных предприятиях». Это были акции компаний, которые были на грани банкротства. Сорос инвестировал свои средства в компании со сложной финансовой ситуацией, думая, что их выживание в кризисе свидетельствует оспособности получать прибыль и . он не ошибся, заработав целое состояние.

Он использовал это состояние 22 сентября 1992 года, когда поставил 10 млрд долл. на то, что курс фунта стерлингов упадет. В результате этой транзакции Банк Англии был вынужден снять фунт стерлингов с механизма обменного курса (ERM II) , а Сорос заработал около 1 миллиарда долларов в этой сделке.

Вот еще одна известная его цитата:

Вот известная цитата из Сороса:

«Рынки находятся в состоянии постоянной неопределенности и колебаний, и зарабатывать деньги значит игнорировать очевидное и делать ставку на неожиданное».

«Цитата выше — одна из главных причин, почему я люблю Сороса» — отмечал в своей статье Нил Фуллер:

То, что он говорит, отражает мое мышление о рынке и часть моей стратегии. Ложный паттерн (Fakey) и стратегия ложного прорыва — это сетапы, которые показывают, как мы можем использовать Price Action, чтобы «игнорировать то, что очевидно и делать неожиданное». Обычно большинство участников рынка сосредотачиваются на том, чтобы смотреть на рынок с одной точки зрения, в определенном направлении и забывают, что оно может измениться в любое время. Вы должны быть готовы ко всему и адаптироваться к рынку, если хотите зарабатывать в долгосрочной перспективе. Для Сороса ставки против фунта в ситуации, когда весь мир открывал на нем длинные позиции, определенно окупились. Это хороший пример, показывающий, что не стоит следовать за стадом и быть привязанным к своейму мнению о будущем направлении цены.

График ниже показывает, что нисходящий сигнал сформировался за день до падения GBP / USD в 1992 году, когда Джордж Сорос сделал свой знаменитый ход.

Джо Росс

Джо Росс — всемирно известный трейдер и инвестор с более чем 50-летним опытом работы на рынке. Он получил образование в Калифорнийском университете в Лос-Анджелесе и Университете Джорджа Вашингтона в Норфолке, штат Вирджиния. Он начал свою. работу на финансовых рынках очень рано, в возрасте 14 лет. Благодаря своей стратегии, в которой низкий операционный риск является ключевым, постоянно адаптированным к текущим рыночным условиям, он пережил не один финансовых мировой кризис.

Джо Росс является автором нескольких оригинальных инвестиционных стратегий, и в течение многих лет (именно с 1980-х годов) учит молодых студентов, как ориентироваться на финансовых рынках и минимизировать инвестиционный риск. Кроме того, Джо Росс является автором 12 книг по инвестированию. Самые известные из них:

Ларри Уильямс

Ларри Уильямс родился 6 октября 1942 года в городе Майлз. В 1960 году он окончил среднюю школу Биллингса, а в 1964 году — Университет штата Орегон. Он начал торговать на финансовых рынках в 1962 году. В 1966 году Ларри Уильямс стал профессиональным биржевым трейдером. Он также является писателем — автором многих книг, связанных с техническим анализом:

Ларри Уильямс в 1987 году выиграл чемпионат мира по фьючерсам, достигнув коэффициента возврата 11 376%. В свою очередь, во время тренингов, где он проводил живые торговые сессии, он заработал 1,2 миллиона долларов (в 1999-2006 годах).

Нил Фуллер

Нил Фуллер

Nial Fuller является прибыльным трейдером, тренером и автором статей о широко понятной торговой методике. У него более 12 лет финансового опыта. Он является экспертом по торговле на основе Price Action.

С момента основания своего блога, в 2008 году Nial Fuller является самым популярным трейдером Forex в мире — он имеет более четверти миллиона читателей в месяц. Вы можете найти больше о Price Action здесь .

Стэнли Дракенмиллер

Стэнли Дракенмиллер вырос в семье среднего класса в пригороде Филадельфии. Он начал свою карьеру на финансовых рынках в 1977 году в качестве ученика в банке в Питтсбурге. Он добился быстрого успеха, благодаря которому через четыре года на финансовых рынках, открыл собственное предприятие — Duquesne Capital Management. В течение нескольких лет он был связан с Джорджем Соросом, занимаясь управлением его фондами.

Стэнли Дракенмиллер сделал огромную карьеру в качестве менеджера в Quantum Fund с 1988 по 2000 год. Его слава настигла его в 1994 году, когда был опубликован бестселлер «Новые маги рынка: беседы с лучшими трейдерами Америки» (The New Market Wizards) , в который была включена и его история. Он закончил свою карьеру в 2010 году, через два года после начала последнего финансового кризиса.

Уильям Делберт Ганн

Уильям Делберт Ганн родился 6 июня 1878 года в Луфкине, штат Техас, и умер 18 июня 1995 года. Он родом из фермерской семьи — его отец участвовал в выращивании хлопка. Ганн был очень религиозным человеком — он считал Библию величайшей книгой, когда-либо написанной, что можно увидеть во всех его публикациях.

Он также являлся масоном 32-й степени Шотландского устава. Считается, что именно отсюда Ганн и получил знания о древней математике и культуре древней Греции и Египта. Прежде всего, Уильям Делберт Ганн был трейдером, который, основываясь на своем опыте, математических отношениях и древней математике, геометрии, астрономии и астрологии, разработал методы прогнозирования рыночных изменений, названные потом квадраты Ганна, углы Ганна и т.п.

Библиография Уильяма Ганна:

- Truth of The Stock Tape (1923)

- Tunnel Thru The Air (1927)

- Wall Street Stock Selector (1930)

- New Stock Trend Detector (1936)

- Face Facts America (1940)

- How to Make Profits in Commodities (1941

- How to Make Profits Trading In Puts And Calls (1941)

- 45 Years in Wall Street (1949)

- The Magic Word (1950)

Ганну удалось несколько раз достичь исключительной рентабельности инвестиций, прежде чем он получил известность трейдера и аналитика. В 1908 году в течение 30 дней его счет, на котором была первоначально сумма 130 американских долларов, вырос до 12 тысяч долларов. В 1923 году в течение 60 дней поднял капитал с 973 долларов до 30 тысяч долларов. В 1933 году он мог похвастаться такой эффективностью — из 479 открытых сделок 422 были закрыты с прибылью, что дало эффективность на уровне 88% и доходность порядка 4 000%.

Джесси Ливермор

Ливермор, автор книги «Как торговать акциями» (1940), был одним из лучших трейдеров всех времен. На пике его карьеры в 1929 году его состояние составляло около 100 миллионов долларов, что в настоящее время соответствует 1,5-13 миллиардам долларов, в зависимости от используемого индекса. Он получил наибольшую известность после того, как продал акции до краха в 1929 году, увеличив свой счет до 100 миллионов долларов.

«Входите в рынок только тогда, когда все факторы в вашу пользу. Никто не может быть в рынке все время и постоянно побеждать. Иногда вы должны быть вне рынка — по эмоциональным и экономическим причинам.»

Нил Фуллер отмечает, что:

Приведенная выше цитата является одним из моих любимых. Я сторонник низкочастотной торговли. Вход в рынок в благоприятной ситуации означает торговлю с наличием слияния нескольких благоприятных для сделки сигналов. Джесси Ливермор также говорит, что иногда стоит не торговать, потому что это будет полезно как для вашей психики, так и для состояния вашего счета. На самом деле, вы не должны торговать большую часть времени — это, наверное, самый важный элемент моей торговой философии.

Эд Сейкота

Эд Сейкота

Основываясь на торговле по тренду Эд Сейкота за 12 лет конвертировал 5000 долларов в 15 миллионов долларов. В начале семидесятых Сейкота работал аналитиком в одном из крупнейших брокеров. Сейкота изобрел и создал первую компьютеризированную торговую систему для управления средствами клиентов на срочном рынке.

«Фундаментальные сообщения, о которых вы читаете, обычно не имеют значения, потому что рынок их уже обесценил. Я прежде всего трейдер, который следит за трендом и своей интуицией, которые у меня есть после более чем 20-летнего опыта работы на рынке. Наиболее важными для меня являются: (1) долгосрочный тренд, (2) текущее формирование на графике, (3) хорошее место для продажи или покупки. Это три основных компонента моей торговли. Еще дальше, на четвертом месте, мои мысли о фундаментальном анализе, которые принесли мне больше потерь, чем прибыли ».

Вот что пишет по этому поводу Нил Фуллер:

«Я полностью согласен с тем, что говорит Эд в приведенной выше цитате, и это то, чему я учу в своих курсах. Кроме того, я сосредотачиваюсь в первую очередь на следовании тренду и использую интуицию, которую можно приобрести только, когда проведешь много часов перед экраном компьютера и после надлежащего обучения. Эд также говорит о формациях, что для меня означает паттерны Price Action, и я их большой сторонник.

Выбор хорошего места для покупки или продажи-это то, что он описывает как торговлю со слиянием. Чтобы найти такое хорошее место, требуется знание Price Action и способность читать историю, написанную на графиках. Эд также упоминает фундаментальный анализ, и, как и он, я тоже не придаю ему большого значения, потому что потому что рынок обычно сразу же обесценивает его. Другими словами, price action отражает все переменные на рынке. Price Action дает вам все, что вам нужно, чтобы проанализировать рынок и найти сценарии входа и выхода с высокой вероятностью успеха, поэтому не усложняйте себе чрезмерную работу, пытаясь проанализировать каждую возможную переменную.»

Джон Полсон

Джон Полсон

Полсон прославился после открытия коротких позиций на рынке недвижимости, когда предсказал финансовый кризис, начинающийся в 2007 году. Иногда говорят, что это была лучшая игра в истории торговли. Компания Полсона разбогатела на этом, и он получил более 4 миллиардов долларов.

«Многие инвесторы совершают ошибку, покупая по высокой цене и продавая по низкой цене, а эффективная стратегия с точностью до наоборот».

Он имеет в виду, что большинство трейдеров будут пытаться покупать по высоким ценам, потому что тогда ситуация выглядит хорошо, и покупка заставляет их чувствовать себя хорошо. Однако, если рынок уже значительно изменился, обычно можно ожидать коррекции, поэтому лучше покупать в основном на коррекциях.

Вы не хотите продавать в самом низу. Подождите, пока цена не отскочит и не вернется в значительную область, затем дождитесь сигнала на продажу, чтобы присоединиться к нисходящему движению после коррекции.

Пол Тюдор Джонс

Пол Тюдор Джонс

Шорт Пола Тюдора Джонса перед Черным понедельником — одна из самых известных сделок всех времен. Основываясь на графиках, Пол Тюдор Джонс предсказал в 1986 году, что рынок движется к огромному краху. Фактически, крах произошел осенью 1987 года и был самым большим за один день (в процентах) снижением на фондовом рынке США. По сообщениям, Джонс утроил свои деньги и заработал почти 100 миллионов долларов, когда индекс Dow Jones Industrial Average упал на 22%. Он получил состояние, в то время как многие другие трейдеры потерпели крах. Его фонды приносили систематическую прибыль на протяжении десятилетий.

Цитати из книги “Market Wizards” (Новые маги рынка: беседы с лучшими трейдерами Америки):

«. это был первый раз, когда я изучил дисциплину и управление капиталом. Это был очищающий опыт для меня, в том смысле, что я уже был на грани краха, подвергая сомнению себя как трейдера, но решил, что не сдамся. Я был полон решимости вернуться и бороться. Я решил стать очень дисциплинированным и относиться к трейдингу как к бизнесу ».

Здесь Джонс говорит, что если трейдер в какой-то момент совершает огромную ошибку в управлении деньгами, то ему придется посмотреть на себя со строны и решить, что делать дальше. Будете ли он продолжать проигрывать и по-прежнему принимать плохие решения по управлению рисками? Или он решит в конечном итоге стать дисциплинированным, как бизнесмен? Управление капиталом определяет вашу судьбу в трейдинге (в буквальном смысле), поэтому вам нужно обратить на это пристальное внимание на раннем этапе, если вы хотите иметь какие-либо шансы на успех

Ричард Деннис

Ричард Деннис

Ричард Дж. Деннис, спекулянт, ранее известный как «Принц ямы», родился в январе 1949 года в Чикаго. В начале семидесятых он одолжил 1600 долларов и заработал 200 миллионов за 10 лет. Деннис и его друг Уильям Экхардт известны тем, что создали группу под названием Turtle Traders (Черепахи — трейдеры), в состав которой было набрано 21 обычных человек. Деннис научил их принципам стратегии и доказал, что после надлежащего обучения каждый может хорошо торговать (принципы торговли Денниса описаны в книге «Путь Черепах. Из дилетантов в легендарные трейдеры»)

Ричард Деннис был известен тем, всегда стремился торговать по тренду.

Стэнли Дракенмиллер

Стэнли Дракенмиллер

Стэнли Дракенмиллер — американский инвестор, глава хедж-фонда и филантроп.

В 1988 году он был нанят Соросом для замены Виктора Нидерхоффера в Квантовом (Quantum) фонде. Стэнли и Сорос «обыграли Банк Англии», когда открыли короткие позиции и заработали более миллиарда долларов в фунте в 1992 году. Они подсчитали, что у Банка Англии не было достаточно валютных резервов, чтобы купить достаточно для стабилизации обменного курса, и повышение процентных ставок было бы политически неоправданным.

«Я многому научился у Сороса, но, вероятно, наиболее важным из них является то, что не имеет значения, правы вы или нет — важно, сколько денег вы зарабатываете, когда вы правы, и сколько вы теряете, когда ошибаетесь».

Большинство трейдеров слишком обеспокоены количеством выигранных и проигранных сделок, и на самом деле им следует сосредоточиться на соотношении риск/вознаграждение.

Джим Роджерс

Джим Роджерс

Джеймс Билэнд «Джим» Роджерс — младший является деловым магнатом из Сингапура, однако он американского происхождения. Описанный деловым миром как отличный инвестор, Роджерс также является автором и финансовым комментатором. Он был соучредителем Quantum Fund вместе с Соросом

«Я жду ситуации, когда деньги лежат на виду, и все, что мне нужно сделать, это просто наклониться и забрать их». Тем временем я ничего не делаю. Люди, которые проигрывают на рынке, часто говорят: «Я только что потерял свои деньги, теперь я должен что-то сделать, чтобы вернуть их». Нет, вам не нужно. Ты должен сидеть и ждать, пока ты что-нибудь найдешь «.

Роджерс абсолютно прав в приведенных выше цитатах; большинство трейдеров делают слишком много . нет ничего плохого в том, чтобы ничего не делать, особенно, если нЕчего делать! Другими словами, не открывайте позиции просто так, когда нет действительно хорошей возможности — подождите, пока она не появится, и сохраните свой капитал, чтобы вы могли использовать его, когда наступит этот момент.

Рэй Далио

Рэй Далио

Раймон Далио — американский инвестор и миллиардер, глава хедж-фонда и филантроп. Далио является основателем инвестиционной компании Bridgewater Associates — одного из крупнейших хедж-фондов в мире. В январе 2018 года он был в списке 100 самых богатых людей мира (по данным Bloomberg).

«Я считаю, что самой большой проблемой человечества является эмоциональная чувствительность в ситуациях, когда мы выясняем, правы мы или нет, и определяем наши сильные и слабые стороны».

Эта цитата очень глубокая по нескольким причинам. Прежде всего, чувствительность крайне нежелательна в торговле. Если вы будете слишком переживать из-за каждой проигрышной сделки, то начнете совершать серию серьезных ошибок. Во-вторых, правы ли вы, должно быть на 100% неважно для вас. По словам Марка Дугласа, вы можете ошибаться чаще, чем правы, и все же зарабатывать. В конечном счете, вы должны определить свои сильные и слабые стороны, прежде чем вы сможете добиться успеха в торговле. Наша личность влияет на нашу торговлю, и это влияние может быть как негативным, так и позитивным.

Уоррен Баффет

Известный как «Оракул Омахи», Уоррен Баффет является одним из лучших инвесторов всех времен. Он управляет холдингом Berkshire Hathaway, в который входят более 60 компаний, в том числе Geico, производитель аккумуляторов Duracell и сеть ресторанов Dairy Queen. Он пообещал пожертвовать более 99% своего состояния на благотворительность. Он уже пожертвовал более 32 миллиардов.

«Предложения появляются редко. Когда сыпется золото, подготовьте ведро, а не наперсток.”

Надеемся, что это статья позволила хоть немного понять как думают и действую величайшие трейдеры всех времен.

Источник https://investfuture.ru/news/id/top-10-legendarnyh-investorov

Источник https://brodv.ru/2021/03/06/kto-samye-uspeshnye-investory-na-fondovom-rynke/

Источник https://forex-method.ru/uspeshnye-treydery-mira