Топ самых прибыльных и самых убыточных инвестидей 2020 года

Прошедший 2020 год был необычным. Многие из тех, кто даже не знал, что такое акции и фондовый рынок, начали делать свои первые шаги на этом нелёгком поприще. При этом рынок встретил новичков не очень дружелюбно — высокой волатильностью на фоне локдаунов и разнонаправленной динамики нефти и курсов валют.

Поэтому, чтобы не наделать ошибок, «юные» инвесторы часто обращались к рекомендациям и инвестиционным идеям брокеров. Давайте рассмотрим топ-5 самых доходных и самых провальных идей 2020 года.

Топ-5 самых доходных инвестидей

Предлагаю начать с самой высокодоходной инвестиционной идеи — покупка акций «М. Видео» (MVID). Итоговая доходность составила 70,68%.

Идея была обусловлена улучшением финансовых показателей компании и высокой дивидендной доходностью. При этом альянс с «Эльдорадо», как ожидается, поможет компании в будущем дополнительно увеличить выручку на 5–25%. Планируется, что дополнительным стимулом для роста акций станет интернет-сегмент.

Инвестидея сформировалась в июне со сроком до конца года, однако котировки достигли цели уже через три месяца. Это позволило стать ей самой высокодоходной идеей 2020 года.

Акции выросли, но причины роста были отличны от аргументов аналитиков. Рост начался в преддверии собрания совета директоров, на котором было принято решение не выплачивать дивиденды по итогам 2019 г. Однако продаж не последовало. Наоборот, инвесторы приободрились из-за значительного увеличения реализации смартфонов и ноутбуков, а также из-за роста интернет-продаж на 300%. Такой эффект возник на фоне перехода значительной части населения на удалённую работу и дистанционное обучение.

Дополнительные продажи группа смогла получить благодаря реализации своих товаров через маркетплейсы, которые росли значительно быстрее омниканальных магазинов и классических интернет-магазинов.

Заключительным драйвером для продолжения роста стало высказывание менеджмента о планах выплатить промежуточные дивиденды по итогам I полугодия.

2. «Детский мир» переходит в руки народа

В середине июня вышла рекомендация покупать акции «Детского мира» (DSKY). И это вопреки тому, что АФК «Система» и РКИФ продали 16% акций по 112 руб. Однако в итоге эта инвестидея принесла инвесторам почти 57% доходности. Её суть заключалась в получении высокой дивидендной доходности на фоне распределения компанией 100% чистой прибыли по РСБУ и двузначным темпам роста. Дополнительным стимулом мог стать возможный бай-бэк и включение акций в индекс MSCI Russia.

Рост котировок начался на фоне выплат государством детских пособий и снятия режима всеобщей самоизоляции.

Дисконт в 4% по SPO мог надавить на растущие котировки компании, но этого не произошло, так как восстанавливающаяся прибыль сулила хорошие дивиденды. В итоге, в течение года инвесторы получили дивиденды три раза, а общая выплата составила 10,58 руб. на акцию.

3. Petropavlovsk теперь «Петропавловск»

Июнь был богат на высокодоходные идеи. Очередной идеей, с доходностью 55,64%, стала покупка акций золотодобывающей компании «Петропавловск» (POGR).

Как раз летом 2020 г. Petropavlovsk провёл вторичный листинг акций на Московской бирже, тем самым повысив ликвидность бумаг. Аналитики предположили, что рост цен на золото принесёт компании существенную прибыль, которая может вылиться в дивидендную доходность на уровне 5–7%. Дополнительным триггером к росту может стать запуск автоклавов, благодаря чему компания сможет обрабатывать не только собственные сульфиты, но и извлекать золото из упорных руд других российских и казахстанских золотодобытчиков.

Идея аналитиков полностью оправдалась: акции компании выросли вслед за ценами на золото. Не помешала росту даже корпоративная междоусобица.

4. Купи дно — получи «Магнит» в подарок

На фоне роста спроса на продукты, прогноза растущей динамики LFL продаж и увеличения рентабельности аналитики рекомендовали покупать акции «Магнита» (MGNT) ещё в марте, и в итоге доходность инвестиционной идеи составила 55,31%.

Дополнительным сигналом на вход в позицию стал технический анализ, на котором аналитики увидели сигнал продолжения роста — «Вымпел».

Несмотря на хорошую доходность, идея была закрыта преждевременно, так как акции вошли в устойчивый восходящий тренд.

Основной причиной роста стало наименьшее снижение выручки по итогам I квартала по сравнению с другими отраслями. В итоге крупные инвесторы поняли, что у сектора огромный потенциал.

5. «Северсталь»: чёрные металлурги на стороне света

В самом начале 2020 г. аналитики ещё не знали, каким он будет, но уже рекомендовали покупать акции «Северстали» (CHMF) с целью 1354 руб. за акцию. В итоге доходность инвестиционной идеи составила 55,24%.

Причина покупки акций «Северстали» проста — сохранение дивидендных выплат несмотря ни на что.

Ранее менеджмент компании заявил, что на плечи 2020 года ляжет резкий рост капитальных затрат, что повысит риски, так как рост показателя NetDebt/EBITDA до уровня 1 и выше снизит выплаты дивидендов в два раза — до 50% FCF (свободный денежный поток). Но аналитики посчитали, что руководство приложит все усилия, чтобы не допустить снижения дивидендных выплат. Так и вышло.

В течение года «Северсталь» выплатила дивиденды четыре раза, а общий размер выплат составил 106,39 руб. на акцию.

Как видите, лидерами года стали в основном акции ритейлеров. Такой спрос на компании этого сектора был обусловлен локдаунами на фоне пандемии коронавируса, когда многие жители были вынуждены перейти на удалённую работу и дистанционное обучение. Благо, ритейлеры смогли быстро приспособиться к этой ситуации и начали развивать сегмент онлайн-заказов и доставки, что способствовало росту показателей компаний.

Вторым по популярности сектором стали золотодобывающие компании, которые показали высокую доходность на фоне роста цен на драгоценный металл. Не секрет, что золото является защитным активом во время кризиса, соответственно, фонды, инвестирующие в золото, и золотодобытчики «садятся на коня».

Пользовались спросом и дивидендные фишки, которые смогли дать своим инвесторам доходность выше депозита. Именно одной из таких компаний и стала «Северсталь».

Топ-5 самых провальных инвестиционных идей

Кроме прибыльных идей, на рынке были и убыточные. Примечательно, что в одной из них шла речь об акциях золотодобытчика «Полиметалл». При этом бумаги другого золотодобытчика вошли в топ-5 самых прибыльных идей на российском фондовом рынке.

1. «Полиметалл» — неоправданно дорог

Именно так аналитики озаглавили свою идею, тем самым предложив зашортить акции «Полиметалла» (POLY). Они решили, что покупка инвесторами защитных активов разогнала акции компании выше её фундаментальной стоимости. Кроме того, годовая дивидендная доходность составляет всего 3%, что слишком мало для российского рынка.

С технической точки зрения, акции подошли к значимому сопротивлению, что ещё больше уверило аналитиков в правильности этой идеи. Однако рынок решил иначе, и убыток от сделки составил 76,84%.

Основной ошибкой данной инвестиционной идеи стала надежда на быстрое окончание пандемии и отсутствие стоп-лосса.

Однако золотодобывающие компании имеют своеобразный механизм плеча, то есть при росте цен на золото на несколько процентов прибыль компании за унцию может вырасти на десятки и даже сотни процентов. Вследствие этого акции золотодобытчиков могут показать значительный рост, что и произошло в данной ситуации.

В периоды высокой волатильности лучше уменьшать свой аппетит к риску и не открывать короткие позиции по акциям либо использовать стоп-заявку для ограничения рисков.

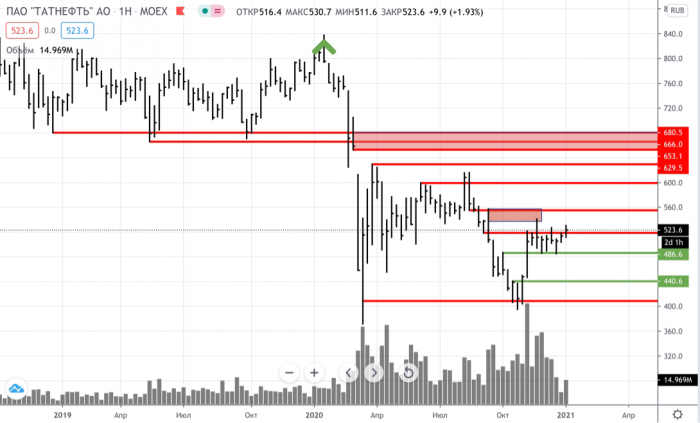

2. Один за всех и все за «Татнефть»

Второй инвестидеей с убытком 38,86% стали обыкновенные акции «Татнефти» (TATN). Рекомендация основывалась на сложившемся дисконте между привилегированными акциями и обычными, справедливой оценкой обычных акций «Татнефти» в районе 1100 руб. за акцию и высокими дивидендами.

В то время, а именно 20 января 2020 г., акции торговались на отметках 830 руб. за бумагу, и цель казалась вполне достижимой. Но аналитики прогадали, так как не ожидали пандемии и локдаунов, которые в итоге снизили спрос и цены на чёрное золото до минимумов последнего десятилетия. Масла в огонь подлила игра в догонялки между Россией, Саудовской Аравией и США, которые стали наращивать добычу нефти, тем самым развязав нефтяную войну.

Дополнительным ударом для «Татнефти» стало решение Минфина по отмене льгот для выработанных месторождений и сверхвязкой нефти. Это обойдётся компании в дополнительные 80 млрд руб.

Снижение цен и спроса на нефть, а также отмена льгот обвалили котировки акций до уровня января 2017 г. В эту ловушку попались многие аналитики.

Я не поставил точку закрытия сделки, так как сама идея ещё не закрыта, но, скорее всего, до 17 января бумага не успеет выйти в плюс.

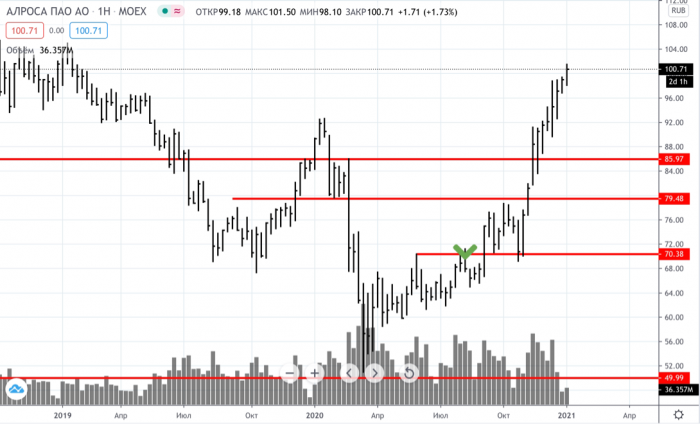

3. «АЛРОСА»: расходимся, дивидендов не будет

Аналитики предлагали также открыть шорт по «АЛРОСЕ» (ALRS) в августе с уровня 68,45 до уровня 61. В итоге, сейчас цена находится вблизи уровня 101 руб. за акцию. Как и по «Татнефти», идея ещё не закрыта, так как горизонт инвестирования увеличен до 13 февраля, но на растущем потребительском спросе сложно ожидать закрытия сделки в плюсе.

Причиной открыть короткую позицию послужила слабая отчётность за I полугодие и свободный денежный поток, который стал отрицательным, а значит, компания не сможет выплатить дивиденды.

«АЛРОСА» сыграла злую шутку, начав расти. Причинами роста стало постепенное восстановление спроса в США и Китае на 13% и 14% соответственно. Кроме того, правительство решило поддержать алмазную отрасль и сообщило, что ГОХРАН может выкупить алмазы у «АЛРОСЫ» на сумму 0,5–1 млрд долл., что стало дополнительным стимулом.

4. «Газпром нефть» — самая красивая дочка на выданье

Убыток от идеи по покупке акций «Газпром нефти» (SIBN) составил 36% по таймауту. Аналитики предложили идею, аргументируя это ожиданием выплат в виде дивидендов в размере 50% от чистой прибыли по МСФО и дешевизной по мультипликаторам при растущих финансовых показателях.

Ситуация в «Газпром нефти» сложилась точно такая же, как и в «Татнефти», — снижение цен на нефть на фоне падения спроса из-за локдаунов и нефтяной войны и, как следствие, появление давления со стороны продавцов.

Аналитики рекомендовали покупать акции «Киви» (QIWI) ещё в сентябре. В итоге на текущий момент бумага торгуется в −37% от цены входа в позицию. Однако аналитики считали, что компания недооценена по мультипликаторам, а также прогнозовали высокий уровень дивидендов и сильные финансовые результаты за I полугодие 2020 г.

Планы аналитиков испортил Центробанк, оштрафовавший и ограничивший операции «Киви Банка» после проверки. Кроме того, в сети появилась информация, что американские юридические компании готовят коллективные иски от пострадавших инвесторов.

Шансы на скорейшее восстановление маловероятны, так как, скорее всего, в ближайшем будущем последует отток клиентов из банка, что приведёт к снижению финансовых показателей.

А из следующей статьи вы узнаете три лучшие инвестидеи 2020 года от аналитиков «Открытие Брокер».

Написанный выше обзор выражает субъективное мнение автора и не является рекомендацией к покупке или продаже актива. Всегда стоит индивидуально подходить к рассмотрению каждой инвестиционной идеи и анализировать её согласно вашей торговой стратегии.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как заработать во время пандемии? Акции 36 компаний, которые стоит сейчас покупать

Мировая экономика в 2020 году упадет на 3%, это будет худший показатель со времен Великой депрессии, сообщил МВФ. Но если с пандемией удастся справиться, то уже в 2021 году глобальный ВВП вырастет сразу на 5,8%. Акции каких компаний покупать, чтобы выиграть?

С конца февраля и почти весь март мировые фондовые рынки находились в свободном падении. Индекс крупнейших по капитализации компаний на рынке США S&P 500 c 19 февраля по 23 марта упал с рекордных величин примерно на треть. Примерно столько же за это время потерял индекс Мосбиржи. Причины хорошо известны — пандемия COVID-19 и низкие цены на нефть. Акции каких компаний и секторов наиболее устойчивы даже в эти непростые времена? На какие бумаги стоит обратить внимание, помня про то, что пандемия когда-нибудь закончится? Об этом Forbes поговорил с аналитиками и управляющими.

В опросе участвовали инвестиционный стратег «БКС Премьер» Александр Бахтин, глава аналитического центра Санкт-Петербургской биржи Павел Пахомов, управляющий УК «Альфа-Капитал» Дмитрий Михайлов и аналитик УК «Открытие» Ирина Прохорова.

Ситуация на рынке сейчас очень быстро меняется, и рынок акций не остается в стороне, поэтому сейчас давать рекомендации на короткий горизонт — один-три месяца — неблагодарное дело. Но если смотреть на более длинный горизонт — год и более, то в большей степени нужно обратить внимание на акции иностранных компаний, а не российских, говорит Михайлов. По экономике России, как и по другим сырьевым экспортерам, больно бьет дешевая нефть, в то время как США, Европа и Азия (нефтяные нетто-импортеры) в таких условиях выигрывают, указывает Михайлов. Также он отмечает масштабные меры помощи бизнесу, которые предпринимаются в США и Европе.

Фармацевтическая отрасль

- Gilead Sciences Inc (+14%, до $74,6 за бумагу, здесь и далее данные с начала года по закрытие 15 апреля)

Причина. Компания тестирует препарат ремдесивир против коронавируса, ранее он применялся для лечения лихорадки Эбола.

- Moderna (+94%, до $37,3 за бумагу)

- Johnson and Johnson (JNJ) (+1%, до $148 за бумагу)

- Pfizer (-8%, до $36 за бумагу)

Причина. Moderna уже начала тестировать вакцину против коронавируса, JNJ намерена начать испытания своего препарата на людях в сентябре, сообщил CNBC, а Pfizer — в апреле.

- Биотехнологический ETF

Причина. Сейчас уже более 20 компаний объявили, что они работают над созданием лекарств и вакцин от коронавируса. Поэтому, скорее всего, стоит делать ставку не на одну лошадку, а купить индекс, считает Павел Пахомов. Именно в этом секторе могут быть самые интересные с точки зрения инвестора доходности. Волатильность здесь также высока, предупреждает Бахтин из «БКС Премьер». К примеру, SPDR S&P Biotech ETF с начала года потерял 11%, до $84,5 за бумагу.

Ретейл и пицца

- Amazon (+22%, до $2308 за бумагу)

- Walmart (+8%, до $129 за бумагу)

- Target Corporation (-16%, до $106 за бумагу)

- Dollar General (+12%, до $176 за бумагу)

Причина. Ретейлеры, которые активно развивают онлайн-продажи, зарабатывают на нынешней ситуации, говорит Павел Пахомов. Но нельзя сбрасывать со счетов и весь американский ретейл, который, безусловно, понимает, что надо идти за Amazon.

- Domino’s Pizza Inc (+21%, до $355 за бумагу)

Причина. Режим самоизоляции по всему миру резко увеличил востребованность услуг по доставке еды, а также вызвал всплеск спроса на продукты питания. Domino’s Pizza интересна в том числе за счет доли рынка по доставке пиццы, говорит Бахтин.

Развлечения

- Netflix (+30%, до $427 за бумагу)

- Disney (-30%, до $103 за бумагу)

- AT&T (-23%, до $31 за бумагу)

Причина. Эти компании также зарабатывают на нынешней ситуации. Помимо Netflix, это и его прямые конкуренты на поле стримингового TV. Это, прежде всего, Disney, который включился в достаточно конкурентную борьбу с ноября прошлого года (правда, у Disney есть «тяжелые гири на ногах» в виде пустующих «Диснейлендов»). Кроме того, в ближайшее время в борьбу за зрителя вступит AT&T, купившая Time Warner в прошлом году и собирающаяся с июня запустить свои развлекательные каналы в интернете, отмечает Пахомов.

- ActivisionBlizzard (+12%, до $66 за бумагу)

- Electronic Arts (+7%, до $114 за бумагу)

- Take-Two Interactive Software (+1%, до $123,5 за бумагу)

Причина. Будут востребованы услуги компаний, разрабатывающих и продающих видеоигры. Перечисленные компании — в лидерах отрасли.

Для тех, кто хочет инвестировать в IT

- NVidia (+17%, до $281 за бумагу)

- Micron Technology (-16%, до $46 за бумагу)

- Western Digital (-35%, до $43 за бумагу)

- Applied Materials (-19%, до $50,4 за бумагу )

- Advanced Micro Devices (+12%, до $55 за бумагу)

Причина. Мы наблюдаем сейчас востребованность всей электронной индустрии, а значит, стоит посмотреть на компании, производящие чипы для процессоров. Спрос на них будет расти, считает Павел Пахомов.

- Atlassian Corp PLC (+17%, до $144 за бумагу)

Причина. Эта компания — разработчик решений для управления разработкой программного обеспечения. Так как карантинные меры повышают спрос на услуги по удаленным рабочим местам, электронную коммерцию и облачные сервисы, компании, которые работают в этом секторе, окажутся в выигрыше, прогнозирует Александр Бахтин.

Для любящих риск

- Boeing (-56%, до $146 за бумагу),

- US Steel (-40%, до $6,5 за бумагу),

- Alcoa (-66%, до $7 за бумагу)

Причина. Это вариант для тех, кто готов принять на себя риски, связанные с пока еще бурно развивающейся эпидемией и неопределенностью дальнейшего развития мировой экономики, предупреждает Пахомов. Таким людям можно посоветовать «начать подбирать акции компаний, потерявших несоразмерно много их значимости».

- American Airlines Group (-59%, до $12 за бумагу),

- Delta Airlines (-59%, до $24 за бумагу),

- United Airlines Holdings (-64%, до $32 за бумагу)

Причина. «Если вы верите в достаточно скорое завершение эпидемии, то уже точно можно покупать акции крупнейших авиакомпаний, чьи акции в настоящий момент загнали ниже плинтуса, и они стоят буквально копейки, — советует Пахомов.

- Dow Chemical Company (-20%, до $92 за бумагу),

- 3M (-20%, до $145 за бумагу),

- Basf (-35%, до $44 за бумагу)

Причина. Это крупные химические и промышленные компании США и Германии, чьи акции снизились на 30% и более с января 2020 года. Но они выигрывают от снижения цен на нефть и газ и низких процентных ставок, а падение продаж, скорее всего, окажется краткосрочным и будет компенсировано в 2021-2022 годах, считает Дмитрий Михайлов.

Для тех, кто хочет инвестировать в компании, работающие в России

- «Полюс» (+57%, до 11 427 рублей за бумагу)

- «Полиметалл» (+45%, до 1 432 рублей за бумагу)

Причина. Золотодобывающая отрасль стала основным бенефициаром «вирусного падения» рынка, акции этих компаний прибавили по несколько десятков процентов и продолжают расти. Однако вышедший несколько дней назад мартовский индекс потребительских цен в США свидетельствует о начале периода дефляции в стране, доллар становится более привлекательным активом, и спрос на золото может снизиться, предупреждает Ирина Прохорова из УК «Открытие».

- «Интер РАО» (-4%, до 4,9 рубля за бумагу)

Причина. Компания окажется менее всего подвержена негативным последствиям коронавируса даже среди других представителей сектора за счет большой доли долгосрочных контрактов и маленькой доли поставок по ценам рынка на сутки вперед, считает Прохорова.

- «Юнипро» (-5%, до 2,68 рубля за бумагу)

Причина. Компания ранее заявляла, что в 2020-2022 годах направит на дивиденды по 20 млрд рублей в год (в 2019 году направила 14 млрд рублей). Это позволит увеличить дивидендные выплаты с 0,22 до 0,32 руб. на акцию в этом году, а дивидендная доходность вырастет с 8% до 11,8%, сказала Прохорова.

- «Московская биржа» (-4%, до 103,1 рубля за бумагу)

Причина. Рекордное мартовское увеличение оборотов бумаг на всех площадках создает хороший задел для акций компании как по итогам первого квартала, так и на весь 2020 год. Даже в случае стабилизации ситуации на рынке и спада волатильности уже сейчас можно сказать, что результаты год к году будут выглядеть хорошо, считает Прохорова.

- МТС (-6%, до 304 рублей за бумагу)

Причина. «Еще один яркий представитель защитного сектора. Помимо стабильного бизнеса и ряда новых точек для роста бизнеса в будущем, компания предлагает весьма щедрые и прогнозируемые дивиденды. В 2020 году оператор выплатит инвесторам не менее 28 рублей на акцию, а это 9,1% годовых дивидендной доходности по текущим ценам», — говорит Ирина Прохорова.

Куда вложить деньги во время кризиса 2020 — ТОП вечных активов

Кризисы — это нормально. Время от времени они случаются в любой экономике, где есть кредиты, и длятся от полугода до нескольких лет. В этот период простым людям важно не столько преумножить, сколько сберечь накопления, вложив в их надежные активы. Bankiros.ru разбирается, как это сделать с минимальными рисками.

Что делать с деньгами во время кризиса?

В последние годы о приближении кризиса много говорилось в среде финансистов. Но всерьез опасения подогрели события 2020 года — закрытие границ из-за коронавируса, карантин в ведущих экономиках мира, сорванная сделка ОПЕК+. В итоге обрушились сырьевые и фондовые рынки, подешевели валюты. Россияне массово опасаются безработицы и безденежья.

Эксперты советуют не впадать в панику. Есть пять простых советов, которые не дадут лишиться сбережений в случае финансового краха:

- Будьте при деньгах. Если не делали этого раньше, срочно начинайте копить — в вашем распоряжении должна быть заначка хотя бы уровня шести месячных зарплат. В случае безработицы из личного «стабфонда» оплачивается необходимое — еда, коммуналка, связь. Это дает пережить трудные времена без лишней нервотрепки и долгов.

- Пополняйте резерв. Заначку нужно регулярно пополнять. Если уже сформировали минимум, в плюс к нему откладывайте 10-15% с каждой зарплаты — этих денег должно хватить, чтобы остаться на плаву. А если кризис не случится, сбережения можно выгодно инвестировать (например, в более рискованные и доходные инструменты).

- Сократите траты. Современное общество неспроста называют обществом потребления. Мы действительно много нужного и ненужного покупаем под влиянием рекламы. Простые меры — учет расходов, ведение бюджета, составление вишлистов — помогут сэкономить до трети месячного дохода.

- Не берите кредиты. Занимать деньги в кризис — крайне нежелательно. Особенно это касается валютных кредитов: если у вас рублевый доход, из-за колебания курсов вы рискуете потерять в разы больше, чем планировали момент заключения договора. . Переоформите кредит под более низкие ставки.

- Инвестируйте с умом. Деньги нельзя просто хранить под подушкой или на карточке, их нужно вкладывать. При этом не поддавайтесь импульсам — формируйте стратегию с учетом ваших доходов и с оглядкой на опыт других инвесторов.

В целом, во время кризиса сберечь важнее, чем приумножить. Потому ориентироваться нужно на надежность — выбирать такие инвестиции, которые гарантированно принесут доход. Но есть зависимость: чем безопаснее вложение, тем меньший доход вы с него получите. Учитывайте это, выбирая между высоко- и низкорисковыми инструментами.

Куда не стоит вкладывать?

Нет однозначного мнения о том, какие инвестиции нужно избегать в кризис: многое зависит от вашей стратегии, уровня доходов, тяжести экономической ситуации. Но у активов ниже есть значимые недостатки:

Вклады

Проблема вкладов состоит в очень низкой доходности. Если разразится кризис, процентная ставка может не покрыть темпы инфляции. В итоге вы не только не заработаете, но и потеряете деньги.

- Вторая проблема — в кризис сложно выбрать надежный банк. Если банк разорится, деньги с вклада не получится вернуть быстро.

- Третья — придется заплатить налог на доход от вклада от 1 млн рублей.

- Четвертая — банки в последнее время закрывают валютные вклады.

Но есть и плюсы. Вкладами легко управлять: достаточно открыть счет, чтобы потом просто получать деньги. Другое преимущество — вклады на сумму до 1,4 млн. рублей застрахованы государством, а это значит, что в случае дефолта потери вкладчику возместят.

Акции

Да, на акциях зарабатывают. Можно купить ценную бумагу в момент, когда котировки упали, затем дождаться ее подорожания. Кроме купли-продажи, с акций получают дивидендный доход. В некоторых компаниях он значительно (например, в нефтегазовом секторе).

Минус акций — в высоких рисках, неоправданных в ситуации финансово-экономического кризиса. Чтобы успешно торговать, нужно понимать, как работает фондовый рынок, либо платить большие деньги консультантам и доверительным управляющим. Но даже экспертная поддержка не гарантирует дохода: терять деньги умудряются опытные инвесторы, не говоря уже о новичках.

Валюта

Спекулировать на скачках курсов не посоветует ни один эксперт: валютный рынок слишком волатилен и рискован, чтобы на нем зарабатывать. Из-за резких колебаний вы легко потеряете деньги. Сейчас валюту покупать уже поздно.

Другое дело — держать в валюте свой стабфонд. Доллар и евро — две основные резервные валюты мира, поддерживаемые экономиками США и ЕС. По сравнению с рублем, они менее подвержены инфляции, даже если нагрянет кризис. Чтобы разнообразить свою заначку, можете купить швейцарские франки и японские иены — это тоже стабильные валюты, правда, найти в обменниках их будет сложнее.

Во что вкладывать деньги в кризис?

В кризис эксперты советуют вкладывать деньги в защитные активы. Лучшие, если портфель будет состоять из нескольких надежных инструментов сразу — так риск потерять сбережения ощутимо снижается. О каких активах речь:

Драгметаллы

Прежде всего, речь о золоте. Этот металл востребован в периоды политической и экономической нестабильности, поскольку выполняет монетарную функцию. Золото невозможно напечатать, а значит обесценится как бумажные деньги оно не может. Для частных инвесторов этот металл — долгосрочная инвестиция. Финансисты советуют вкладываться в золото на длительный срок — от пяти лет. Это как раз позволит перестраховаться и переждать любой кризис.

Кстати, вкладывать деньги можно еще в три металла — серебро, платину и палладий. Но, в отличие от золота, инвестиции в эти активы более спекулятивны. Это связано с большим колебанием цен и рисками при купле-продаже.

Облигации

Акции имеют большой потенциал к подорожанию, но есть и обратный эффект — в отдельные периоды они могут серьезно проседать в цене. Чтобы зарабатывать на фондовом рынке, но с меньшими рисками, инвесторы хотя бы часть денег предпочитают вложить в облигации. Прелесть последних — в более стабильной, предсказуемой цене.

Да, на облигациях не получится зарабатывать так много, как на акциях. Зато можно вкладывать деньги с гарантией. Например, Минфин РФ выпускает ОФЗ-н — облигации федерального займа. По ним государство обязуется выплачивать проценты, или т.н. купонный доход. В этом облигации похожи на депозиты, но они приносят даже больший доход — в среднем, на 20% выше депозитов. В ситуации кризиса именно облигации считаются главным защитным активом.

Недвижимость

Покупать жилые и коммерческие объекты нужно с заделом на будущее. Да, во время кризиса цены на квадратный метр падают (проседание на рынке может достигать 30%). Но у недвижимости есть огромный плюс — на нее всегда был, есть и будет спрос. Поэтому с выравниванием экономической ситуации поползут вверх и цены.

Рабочая стратегия для инвестора — вложить деньги в пиковый момент кризиса. Пока цены невысоки, заняться отделкой объекта под жилые или коммерческие нужды. В будущем недвижимость можно перепродать или сдавать в аренду. Хорошо, если расположение объекта инвестор выбирал с умом — например, возле линий метро, крупных транспортных магистралей или в бурно строящемся районе.

Куда еще можно инвестировать в период кризиса?

Необязательно ограничивать себя финансовыми инструментами. Вложить деньги можно в знания и квалификацию — активы, которые всегда останутся при вас. А еще кризис — это хорошая возможность получить другую профессию, освоить смежные области и просто попробовать что-то новое. Доходность таких инвестиций заранее просчитать нельзя, но их итоговая польза может превзойти все ожидания. Например, на фоне кризиса попробуйте:

Инвестировать в образование

Можно поступить в университет, найти хорошие очные или онлайн-курсы. Вкупе с платой за обучение придется прилагать усилия: читать литературу, слушать лекции, выполнять задания. Зато после обучения вы становитесь более квалифицированным, а значит — потенциально более ценным для рынка труда и можете найти удаленную работу.

Купить интернет-проект

Во время кризиса даже перспективные ресурсы дешевеют. Если такой проект по низкой цене, то после выхода из кризиса можно прилично на нем заработать — например, раскрутить сервис для работы с клиентами или сайт в онлайн-консультациями.

Покупку сайта можно считать инвестицией в бизнес, но с важной оговоркой: на момент запуска маленькие интернет-проекты стоят дешево, поэтому в случае неудачи вы потеряете минимум. А другие направления бизнеса — торговля или услуги населению — обычно требуют больших вливаний. Поэтому в кризис не спешите реализовывать бизнес-идеи — новичкам это сулит высокие риски.

Источник https://journal.open-broker.ru/investidei/top-samyh-pribylnyh-i-samyh-ubytochnyh-investidej-goda/

Источник https://www.forbes.ru/finansy-i-investicii/398301-kak-zarabotat-na-pandemii-akcii-36-kompaniy-kotorye-stoit-pokupat-vo

Источник https://bankiros.ru/wiki/term/kuda-vlozhit-dengi-vo-vremya-krizisa