Посмотреть доходность счета

Где можно узнать доходность вложений в Тинькофф Инвестициях?

Вы можете посмотреть доходность своих вложений в приложении Тинькофф Инвестиций двумя способами: на главном экране на вкладке «Портфель» и в разделе «Аналитика портфеля».

На вкладке «Портфель» в верхней части экрана отображается суммарная доходность всего вашего инвестиционного портфеля на конкретном брокерском счете или на ИИС, а ниже, в списке позиций, — доходность по каждому из активов.

Нажмите на стоимость своего портфеля, чтобы поменять валюту отображения, или на сумму дохода, чтобы поменять период расчета доходности: за день или за всё время

Доходность инвестиционного портфеля отображается сразу в двух вариантах.

В рублях, долларах или евро — это абсолютная доходность, она показывает накопленный доход или убыток с момента, когда вы открыли позицию.

В процентах — это относительная доходность, она показывает процентное изменение ваших позиций относительно их стоимости на момент покупки.

Оба вида доходности можно смотреть за два периода времени: «За всё время» и «За сегодня».

Доходность «За сегодня» — показывает изменения в доходности за текущий день. Точкой отсчета выступает цена закрытия торгов по позиции за прошлый рабочий день биржи.

Доходность «За всё время» — показывает, как изменилась стоимость всех имеющихся активов с момента их приобретения.

Получить еще более подробную информацию можно в разделе «Аналитика портфеля». Там можно увидеть полную доходность за месяц, полгода, год или всё время существования портфеля. В этом разделе доходность рассчитывается с учетом открытых и закрытых позиций, а также дивидендных и купонных выплат.

Чтобы перейти в раздел «Аналитика портфеля», нажмите на одноименную кнопку на главном экране приложения Тинькофф Инвестиций

Как рассчитать доходность портфеля в приложении Тинькофф Инвестиций?

На главном экране приложения (вкладка «Портфель») доходность рассчитывается по следующим формулам.

Абсолютная доходность всего портфеля «За всё время»

(Доходность первой позиции) + (Доходность второй позиции) +… = (Абсолютная доходность портфеля)

Например, в вашем портфеле есть акции компаний A, B и C, которые вы купили месяц назад. С момента покупки акции А принесли доход в 300 ₽, акции B принесли доход в 700 ₽, а акции C показали убыток в 200 ₽.

Абсолютная доходность портфеля с момента покупки будет рассчитываться так: 300 + 700 − 200 = 800 ₽.

Доходность на вкладке «Портфель», показанная в рублях, учитывает изменение курса валюты — это важно, если вы торгуете валютными активами. Валютная переоценка в доходности отдельной позиции не учитывается.

Например, год назад вы купили акцию A за 100 $ и акцию B за 70 $. Курс доллара на момент покупки — 50 ₽. Сейчас акция A по‑прежнему стоит 100 $, а акция B выросла в цене до 80 $. Курс доллара вырос до 70 ₽.

Абсолютная доходность акции A без учета валютной переоценки: 100 − 100 = 0 $. Абсолютная доходность акции A в рублях, то есть с учетом валютной переоценки: (100 × 70) − (100 × 50) = 2000 ₽.

Абсолютная доходность акции B без учета валютной переоценки: 80 − 70 = 10 $. Абсолютная доходность акции B в рублях, то есть с учетом валютной переоценки: (80 × 70) − (70 × 50) = 2100 ₽.

Абсолютная доходность всего портфеля без учета валютной переоценки: (100 − 100) + (80 − 70) = 10 $. Абсолютная доходность всего портфеля в рублях: 2000 + 2100 = 4100 ₽.

Относительная доходность всего портфеля «За всё время»

(Абсолютная доходность портфеля за всё время) / ((Стоимость портфеля*) − (Абсолютная доходность портфеля за всё время)) × 100% = (Относительная доходность)

*Стоимость портфеля = стоимость всех активов на вашем счете + свободные деньги на счете.

Например, в вашем портфеле есть акции трех компаний: 10 акций A по цене 100 ₽, 20 акций B по цене 150 ₽ и 5 акций C по цене 200 ₽, а также 2500 ₽ в свободных деньгах.

С момента покупки акции А выросли в цене до 150 ₽, акции B выросли до 170 ₽, акции C упали в цене до 120 ₽.

Абсолютная доходность акций А: (10 × 150) − (10 × 100) = 500 ₽. Абсолютная доходность акций В: (20 × 170) − (20 × 150) = 400 ₽. Абсолютная доходность акций С: (5 × 120) − (5 × 200) = −400 ₽.

Абсолютная доходность всего портфеля: 500 + 400 + (−400) = 500 ₽. Стоимость портфеля: (10 × 150) + (20 × 170) + (5 × 120) + 2500 = 8000 ₽. Относительная доходность портфеля: 500 / (8000 − 500) × 100% = 6,67%.

Абсолютная доходность портфеля «За сегодня»

(Дневная доходность позиции 1) + (Дневная доходность позиции 2) + (Дневная доходность позиции 3) +… = (Дневная доходность всего портфеля)

Например, в вашем портфеле есть акции компаний A и В. Сейчас акции А стоят 250 ₽, а вчера цена акций закрылась на отметке 200 ₽. Акции В сейчас стоят 400 ₽, вчера их цена закрылась на отметке 320 ₽.

Абсолютная доходность портфеля относительно вчерашних цен закрытия: (250 − 200) + (400 − 320) = 130 ₽.

Доходность на вкладке «Портфель», показанная в рублях, учитывает изменение курса валюты — это важно, если вы торгуете валютными активами. Валютная переоценка в доходности отдельной позиции не учитывается.

Относительная доходность портфеля «За сегодня»

(Абсолютная доходность портфеля за сегодня) / (Стоимость открытых позиций по цене закрытия прошлого торгового дня) × 100% = (Относительная доходность)

Например, в вашем портфеле есть акции двух компаний A и В. Сейчас акции А стоят 250 ₽, а вчера цена акций закрылась на отметке 200 ₽. Акции В сейчас стоят 400 ₽, вчера их цена закрылась на отметке 320 ₽.

Абсолютная доходность портфеля относительно вчерашних цен закрытия: (250 − 200) + (400 − 320) = 130 ₽. Стоимость открытых позиций по цене закрытия прошлого торгового дня: 200 + 320 = 520 ₽. Относительная доходность портфеля относительно вчерашних цен закрытия: 130 / 520 × 100% = 25%.

Если вам нужна полная историческая доходность ваших вложений с учетом закрытых позиций, дивидендов, пополнений и выводов — ее можно посмотреть в разделе «Аналитика портфеля».

Почему доходность на главном экране отличается от доходности в разделе «Аналитика портфеля»?

Доходность на главном экране приложения Тинькофф Инвестиции — это только тот доход, который накопился по открытым позициям в вашем портфеле. Но фактически этот доход еще не реализовался, то есть вы пока не продали актив и не зафиксировали прибыль.

Доходность в разделе «Аналитика портфеля» учитывает доходность как открытых, так и закрытых позиций, а также полученные дивидендные и купонные выплаты.

Например, вы купили акции двух компаний: 10 акций компании А по цене 200 ₽ и 10 акций компании В по цене 150 ₽.

Через неделю цена акций обеих компаний выросла на 20%: акции компании А теперь стоят 240 ₽, акции компании В стоят 180 ₽. Кроме того, по акциям компании В заплатили дивиденды в размере 10 ₽ на акцию.

Вы решили продать акции компании В. Комиссиями и налогом в примере можно пренебречь. Ваш доход с продажи акций В: (180 × 10) − (150 × 10) = 300 ₽. Кроме дохода с продажи вы получили дивиденды в размере: 10 × 10 = 100 ₽. Ваш общий доход от акций В: 300 + 100 = 400 ₽.

По акциям компании А вы получили доход в размере: (240 × 10) − (200 × 10) = 400 ₽. Однако так как эти акции вы еще не продали, доход считается незафиксированным.

На вкладке «Портфель» будет учитываться доход только по открытой позиции: 400 ₽ от акций А. В разделе «Аналитика портфеля» будет учитываться общий доход по открытым и закрытым позициям: 300 + 100 + 400 = 800 ₽.

Как доходность портфеля влияет на сумму налогов?

Текущая доходность портфеля, которая отображается в приложении Тинькофф Инвестиций, не влияет на сумму налогов напрямую.

Доходность портфеля на главном экране приложения отображает доход по открытым позициям. А доходность в разделе «Аналитика портфеля» учитывает доход как от открытых, так и от закрытых позиций, а также полученные дивиденды и купоны.

Но чтобы рассчитать налог от сделок с ценными бумагами, необходимо использовать другой метод расчета доходности — он учитывает только доход от закрытых позиций.

Например, вы купили акцию Х за 1000 ₽, и через некоторое время она выросла до 1500 ₽. Доход этой открытой позиции — 500 ₽. Именно эта доходность будет отображаться на главном экране приложения. Однако пока вы не продадите акцию, платить налог с этого дохода не придется.

Если вы все же продадите акцию Х, то доход будет считаться зафиксированным, и с него придется заплатить 13% НДФЛ: (1500 − 1000) × 13% = 65 ₽.

При этом, если после продажи акции Х на вашем счете не останется ценных бумаг, то на главном экране приложения будет указано, что дохода по открытым позициям нет.

Еще может возникнуть ситуация, когда по открытым позициям будет отображаться убыток, но при этом в текущем году были закрыты другие прибыльные позиции. Тогда налог платить тоже придется: текущие убыточные позиции не уменьшат налогооблагаемую базу, пока не будут зафиксированы.

Продолжим наш пример: на счете зафиксирована прибыль 500 ₽ от проданной акции Х. Затем за 750 ₽ была куплена акция Y. Если в течение того же календарного года ее стоимость упадет до 400 ₽, то на главном экране в приложении Тинькофф Инвестиций будет отображаться убыток в 350 ₽.

Однако налог будет считаться все еще только по доходу от закрытой позиции по акции Х. Убыток по акции Y на налог никак не повлияет.

Совет: если у вас есть доход по закрытым позициям и убыток по открытым, то в конце календарного года — перед уплатой налога — можно закрыть убыточные позиции. Тогда налогооблагаемый доход снизится на сумму убытков, то есть уменьшится и сумма самого налога. А проданные в убыток ценные бумаги можно будет купить назад сразу после продажи.

Налог по доходу от сделок с ценными бумагами за своих клиентов рассчитывает и уплачивает брокер. Деньги списываются с брокерского счета в конце календарного года или в момент вывода денег, но только если на момент вывода имелась зафиксированная прибыль.

Чтобы проверить актуальную сумму налога, которую придется уплатить по итогам календарного года, скачайте налоговый отчет в приложении Тинькофф Инвестиций или в личном кабинете на сайте tinkoff.ru.

Как посчитать доходность портфеля инвестиций?

Слежу за вашими статьями про инвестиции. Благодаря им смог купить свои первые ценные бумаги.

В конце года решил оценить доходность своего портфеля. Собрал всю информацию с датами и ценами покупки, зафиксировал цены акций и облигаций на конец года, посчитал годовую доходность по каждой из купленных серий и впал в ступор. Теперь все эти проценты нужно свести воедино, чтобы получить доходность для портфеля в целом. Но доли ценных бумаг в структуре портфеля не одинаковы.

Как быть, если покупал ценные бумаги не в один день, а на протяжении всего года? Хочу получить доходность по каждой ценной бумаге в отдельности и по портфелю в целом, но не знаю, как действовать.

Богдан, вы задали очень важный вопрос. Действительно, пока инвестор не считает точную доходность своего портфеля, ему сложно двигаться вперед и эту доходность увеличивать.

Как следить за портфелем

Удобнее считать доходность в таблице в экселе. В нее надо заносить все ваши сделки, движение средств по вашему портфелю, дивиденды, комиссии и так далее.

Такие отчеты вам и так будут предоставлять брокеры. Но я рекомендую переносить информацию из них в собственную эксельку, где вы структурируете все удобным для вас образом. Я считаю, что инвестор действительно в курсе своих инвестиций, только если он постоянно ведет такую таблицу.

Как считать доходность

Базовая формула определения доходности такая:

Прибыль / Вложения × 100%

Где прибыль — это разница между суммой продажи и суммой покупки акций

Но в реальной жизни и в реальных портфелях этого недостаточно. Если вы ведете табличку со всеми сделками, уплаченными комиссиями и полученными дивидендами, вы сможете точнее посчитать свою прибыль по этой формуле:

Прибыль = Прибыли и убытки по каждой сделке + Дивиденды − Комиссии

Часто бывает так, что вы покупаете ценные бумаги не на все деньги, которые перевели на брокерский счет, и часть средств вообще остаются нераспределенными, а эксель-таблицы у вас нет. Тогда можно поступить проще и посчитать прибыль как разницу между тем, сколько денег у вас сейчас, и тем, сколько вы изначально вложили.

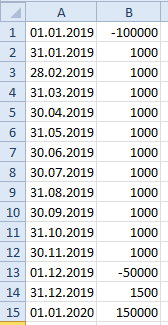

Но за год вы могли довносить или выводить деньги со счета. Тогда поможет функция экселя ЧИСТВНДОХ (на английском XIRR): она считает доходность для графика денежных доходов.

Чтобы воспользоваться ею, заполните эксельку.

Чтобы воспользоваться таблицей, перейдите по ссылке и выберите в меню «Файл» пункт «Создать копию»

Как рассчитать доходность инвестиционного портфеля

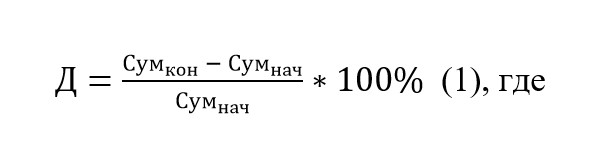

Существуют разные способы расчёта доходности, и все они имеют право на жизнь в той или иной ситуации. Самый простой вариант: вы внесли деньги на брокерский счёт, и никаких пополнений и изъятий в течение отчётного периода не было. Здесь доходность портфеля вычисляется просто:

Д — доходность портфеля,

Сумкон — сумма на счёте в конце отчётного периода,

Сумнач — сумма на счёте в начале отчётного периода.

Однако этот способ не всегда применим. Часто пополнения и изъятия имеют место быть. В этом случае вычисления немного усложнятся: нужно сделать поправку на пополнения и изъятия, а также определить инвестиционный доход. Делается это следующим образом:

Сальдо = Изъятия — Пополнения (2), где

Сальдо — размер поправки,

Изъятия — сумма всех средств, выведенных со счёта,

Пополнения — сумма всех средств, на которые счёт пополнялся.

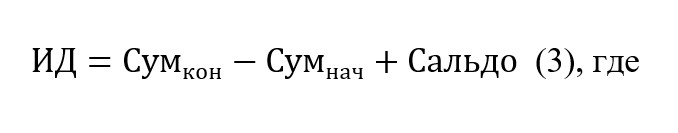

Инвестиционный доход вычисляется следующим образом:

ИД — инвестиционный доход,

Сумкон — сумма на счёте в конце отчётного периода,

Сумнач — сумма на счёте в начале отчётного периода,

Сальдо — размер поправки.

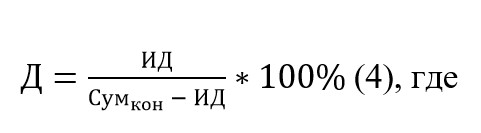

Когда мы вычислили промежуточные величины, можно приступать непосредственно к определению доходности инвестиций с учётом изъятий и пополнений. Она вычисляется следующим образом:

Д — доходность портфеля

ИД — инвестиционный доход,

Сумкон — сумма на счёте в конце отчётного периода.

Тут появляются спорные моменты: что ставить в знаменатель — сумму на конец отчётного периода или сумму на начало отчётного периода; надо ли в знаменателе вносить поправку на полученный инвестиционный доход или нужно указывать среднее арифметическое. У любого варианта найдутся свои приверженцы, которые будут доказывать его единственную правильность. Все способы объединяет одно — они не учитывают срок, который отработал капитал. Поясню эту мысль на примере.

Предположим, у вас есть банковский депозит. В конце каждого месяца банк начисляет 1% на сумму депозита. Полученные выплаты снимаются со счёта. 1 января вы внесли 100 тыс. руб., и 1 декабря — ещё 50 тыс. руб. Какая сумма у вас будет на 1 января следующего года (суммируем средства на депозите и все полученные выплаты), какая будет доходность ваших вложений в процентах годовых?

Сначала определимся с размером капитала в конце срока. Одиннадцать месяцев мы будем получать по 1 тыс. руб. (1% от 100 тыс.) и в декабре — 1,5 тыс. руб. (1% от 150 тыс. руб.). Итого процентные выплаты составят: 11 * 1 000 + 1 500 = 12 500 руб.

Теперь подсчитаем доходность. Поскольку речь идёт о депозите, и каждый месяц нам начисляют 1%, то очевидно, что должно быть примерно 12% годовых. В реальности всё будет немного сложнее: в месяцах разное количество дней, поэтому в конце каждого месяца не будет начисляться ровно 1% от суммы вклада.

Давайте посмотрим, какой будет результат, если воспользоваться формулами (2)—(4). В примере все процентные выплаты выводятся со счёта — это изъятия. В декабре на счёт вносится 50 тыс. руб. — это пополнение.

Сальдо = 12 500 — 50 000 = −37 500 руб.

В конце года на счёте — 150 тыс. руб.: 100 тыс. было внесено в январе, 50 тыс. в декабре. Соответственно, Сумнач = 100 тыс. руб., Сумкон = 150 тыс. руб.

ИД = 150 000 — 100 000 + −37 500 = 12 500.

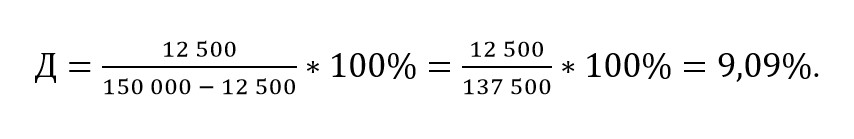

Считаем доходность вложений:

Отчётный период — год, значит, полученная доходность — в процентах годовых. Как мы видим, рассчитанная доходность отличается от того, что должно было получиться. Это произошло потому, что почти весь год мы получали доход со 100 тыс. руб. и только один месяц — со 150 тыс. Чтобы учесть эти нюансы, необходимо считать доходность капитала, взвешенного по времени. Рассмотрим вариант, как можно автоматизировать эти расчёты.

Для этого воспользуемся Excel и функцией (ЧИСТВНДОХ()). Посмотрим, как рассчитать доходность для нашего примера. Первое, что надо сделать, — составить график платежей. Выглядеть он будет примерно так.

Отрицательные величины — суммы, на которые мы пополняем депозит. Положительные величины — суммы, которые снимаем.

Если в реальной ситуации вам нужно узнать доходность вложений без вывода средств, то для расчётов по формуле просто укажите дату, на которую нужно выполнить расчёт и стоимость ваших активов на эту дату со знаком плюс.

Теперь в любую пустую ячейку листа вводим формулу с функцией (ЧИСТВНДОХ()). В параметрах функции «Значения» указываем диапазон с денежными потоками (столбец В), в параметрах «Даты» — диапазон с датами (столбец А). В результате функция подсчитает нам ставку депозита — 12,68% годовых. Это и есть доходность ваших вложений.

Остались вопросы по статье, хотите предложить интересную тему или знаете, как сделать «Открытый журнал» ещё лучше? Скорее пишите нам через форму обратной связи – мы с удовольствием ответим, тщательно изучим и обязательно примем во внимание.

Источник https://www.tinkoff.ru/help/invest/tools/yield-analysis/profit-check/

Источник https://journal.tinkoff.ru/ask/portfel/

Источник https://journal.open-broker.ru/investments/kak-rasschitat-dohodnost-investicionnogo-portfelya/