Основы рынка ценных бумаг

Ценная бумага — документ, обладающий формальными признаками и предоставляющий его владельцу определённые права. В нашей стране их функционирование определяется следующими актами:

- Гражданский кодекс РФ ч. 1, глава 7;

- Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг»;

- Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

На основе данных актов решают, что относится к ценным бумагам, на какие группы они делятся и так далее.

Помимо основных актов, существуют и дополнительные, такие как Положения ЦБ РФ, регулирующие различные аспекты рынка ценных бумаг.

Классификация ценных бумаг

Ценные бумаги можно разделить по правам, которые они дают владельцу, по базовым активам и иным признакам. Выделим основные группы.

Природа базового актива

Различают долевые, долговые и производные ценные бумаги.

Долевая ценная бумага удостоверяет собственность её владельца на часть капитала компании, а также даёт ему право участвовать в управлении в соответствии с величиной доли. Акции выпускаются в публичный доступ в ходе процедуры эмиссии. Владельцам акций компания-эмитент может выплачивать часть доходов в форме дивидендов, но эти выплаты во многих случаях носят добровольный характер.

Долговая ценная бумага представляет собой обязательство эмитента выплатить сумму долга её владельцу в определённый срок. Самый распространённый представитель данного типа — облигация. Их владельцы получают доход в форме процентов или в виде разницы между величиной номинала и ценой покупки — дисконт.

Ещё одна разновидность данных инструментов — депозитарная расписка, удостоверяющая право собственности на акции и облигации иностранных эмитентов.

Производная ценная бумага — дериватив — срочный инструмент, цена которого зависит от стоимости базового актива. Таким активом могут быть другие ценные бумаги, сырьё, биржевые индексы и так далее. Различают четыре их разновидности: форварды, фьючерсы, свопы и опционы. Именно производные инструменты доминируют на мировом фондовом рынке: в первом полугодии 2019 года объём сделок только по внебиржевым деривативам составил более 640 трлн долл.

Место обращения

Различают биржевые и внебиржевые ценные бумаги. К участию в торгах допускаются акции, облигации, депозитарные расписки, фьючерсы, опционы и прочие. Чеки и иные ценные бумаги индивидуализированного характера — нет.

Также перед допуском на биржу ценная бумага должна пройти процедуру листинга. Что значат для инвесторов прошедшие листинг ценные бумаги? Они удостоверяют, что биржа проверила качество компании-эмитента и оно её устроило.

В нашей стране биржевые ценные бумаги обращаются на Московской бирже. На начало июня 2020 года в Котировальном списке биржи находились 924 бумаги 205 эмитентов. В мае объём торгов по ним на фондовом рынке превысил 3,8 трлн руб. На облигации пришлось 2,2 трлн руб., а остальное — на акции и иные долевые ценные бумаги. Для сравнения, объём торгов деривативами составил 7,6 трлн руб., свыше 95% из которых пришлось на фьючерсы, а на опционы менее 5%.

Тип владельца

Выделяют две разновидности ценных бумаг: именные и на предъявителя. Именные включают идентификационные данные владельца, а собственником предъявительской бумаги является по факту её владелец.

Существуют и иные классификации: по отечественным и иностранным эмитентам, эмиссионные и неэмиссионные и прочие.

Общей тенденцией по всем вышеперечисленным инструментам является их перевод в электронный формат и ликвидация бумажных номиналов. Так, принятый 27 декабря 2018 г. ФЗ № 514 заменил бумажные сертификаты собственника по эмиссионным ценным бумагам записями в электронной форме.

Характеристики ценных бумаг

Разберём особенности финансовых инструментов более подробно.

Акции — это, пожалуй, наиболее известные ценные бумаги. Хотя существует много их разновидностей, но для операций на фондовом рынке рекомендуются те, которые:

- ликвидны (их легко купить и продать);

- выпущены надёжными компаниями;

- прошли процедуру листинга (допуска к биржевым торгам).

На бирже котируются как обыкновенные акции (АО), так и привилегированные (префы, АП). Что дают эти ценные бумаги? АО — право голоса в управлении, сообразно с их количеством. Владельцы АП лишены такого права, но им гарантирована первоочередная выплата дивидендов по акциям. Впрочем, дивиденды могут получать и владельцы АО, но такая выплата носит добровольный характер со стороны компании-эмитента.

Облигации — долговые ценные бумаги разного качества. Обычно им присваивается рейтинг специальными рейтинговыми агентствами. По качеству можно выделить несколько типов облигаций;

- Государственные (ОФЗ). Риск по ним минимален, но доходность может быть меньше уровня банковских депозитов.

Далее идут облигации менее надёжных компаний, компенсирующих риск повышенной доходностью. По всем облигациям, кроме дисконтных, регулярно выплачиваются проценты на обязательной основе — купонные выплаты. По характеру получения дохода облигации схожи с банковскими депозитами, но ими можно торговать на рынке, извлекая выгоду от изменений курсов. В целом, облигации считаются более устойчивыми ценными бумагами, благодаря купонам и долговой природе, но они не обладают таким потенциалом роста, как акции.

Депозитарные расписки применяются для выхода на иностранный рынок отечественных эмитентов. Торги депозитарными расписками многих крупных российских компаний ведутся на американских, азиатских и европейских биржах. Чем отличаются данные ценные бумаги — их зарубежная форма обращения влечёт дополнительные валютные риски.

Фьючерс — договор купли-продажи базового актива в будущем, который становится доступен в текущий момент времени после внесения наличными от 1 до 10% его цены.

Опционы дают возможность продать или купить базовый актив в будущем по заранее оговорённой цене исполнения — цена страйк. В первом варианте опцион называют пут (put), во втором — колл (call). Стоимость опциона — премия — зависит от волатильности курсов, сроков, отличия текущей цены от цены страйк.

Помимо спекуляций, фьючерсы и опционы дают возможность страховать стоимость базового актива (хеджировать) благодаря их срочной природе сделок.

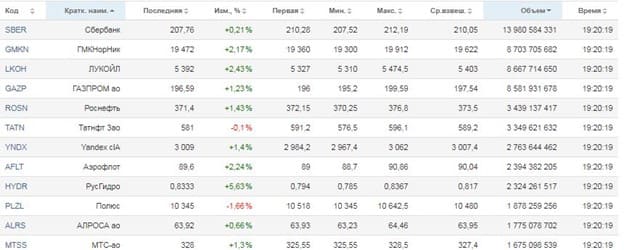

С основными показателями вышеперечисленных биржевых ценных бумаг можно ознакомиться на странице «Котировки» раздела «Частным инвесторам» Московской биржи.

Для более глубокого изучения конкретной ценной бумаги нужно кликнуть по её наименованию.

При анализе данных показателей торгующие биржевыми инструментами трейдеры обращают внимание на:

- волатильность — разброс значений цен на актив;

- спред — разницу цен покупки и продажи;

- объём сделок;

- текущую рыночную ситуацию и перспективы её развития;

- действия государственных регуляторов;

- состояние конкретного эмитента.

Эти и другие индикаторы влияют на их стратегии:

- короткая продажа (short) — игра на понижение, когда трейдер продаёт взятую взаймы у брокера ценную бумагу, чтобы потом выкупить её дешевле;

Также существуют чеки, сберегательные сертификаты, векселя и закладные.

Чек — распоряжение чекодателя банку уплатить определённую сумму.

Вексель — обязательство векселедателя выплатить в оговорённый срок векселедержателю определённую сумму.

Сберегательный сертификат — документ, удостоверяющий факт внесения его владельцем определённой суммы в банк.

Закладная — именной документ, удостоверяющий право на получение его владельцем обязательства, обеспеченного находящимся в ипотеке объектом.

Данные ценные бумаги представляют второстепенный интерес для трейдеров, хотя информация, к примеру, о непогашенном эмитентом векселе может значительно повлиять и на биржевые котировки его акций.

В чём значение ценных бумаг для инвесторов? Они многообразны и поэтому позволяют реализовывать торговые стратегии на любой вкус. Для начала торгов необходимо открыть брокерский счёт, с помощью которого можно оперировать российскими и зарубежными ценными бумагами.

Инструменты фондового рынка, доступные квалифицированным и неквалифицированным инвесторам

Начинающий инвестор обычно не представляет, насколько широкий спектр возможностей открывается перед ним при подписании договора с брокером. Инструментов инвестирования много, но поначалу лучше ограничиться самыми известными.

Даже с учетом изменений законодательства со стороны Центробанка (напомним, что с 1 октября закон запретит продавать сложные финансовые продукты неквалифицированным инвесторам), новичок по-прежнему, выходя на биржу, будет иметь дело с риском потерять деньги практически на всех биржевых и даже внебиржевых рынках.

Один из уважаемых российских частных инвесторов недавно пояснял: все, что в долларовом выражении сулит доходность более 6% годовых, рождает повышенные риски. Причём в арифметической прогрессии. Возьмем к примеру такой инструмент как частные инвестиции в МФО. Доходность по ним гораздо выше среднего. Но стоит в СМИ прокатиться слуху о неблагополучной ситуации хотя бы в одной микрофинансовой компании, инвесторы впадают в панику и начинают выводить средства, не считаясь с накладными потерями.

Все вышесказанное должно исключительно предостерегать, а не мешать инвесторам претендовать на высокую доходность. Аппетит к риску, как уже обсуждалось, зависит от выбранного риск-профиля.

Итак, настало время разобраться в терминах.

Фондовый рынок

Биржа объединяет несколько рынков, и уже при первом знакомстве на новичка сыплются незнакомые слова. Так, есть «спот-рынок» – торговля неким имуществом, а есть «рынок деривативов» («срочный рынок») – то есть правами на это имущество в будущем.

Инвестпродукты на бирже присутствуют в двух ипостасях – права на доли существующих объектов и права на то, что с этими объектами случится через некоторое время.

О срочном рынке поговорим отдельно. Пока запомним, что фондовый рынок – это спот-рынок.

Неустоявшаяся терминология

Иногда под термином «фондовый рынок» подразумевают все доступные на бирже операции. В узком значении речь может идти о торговле облигациями, акциями, паями инвестфондов, депозитарными расписками – но не срочными инструментами. А иногда под «фондовым» подразумевается только торговля акциями и их производными. Привыкайте: с неустоявшейся терминологией начинающему инвестору придется встречаться постоянно.

Акции

Акции являются главной составляющей фондового рынка. С юридической точки зрения, акция – это доля компании, эмитировавшая (выпустившая) ценную бумагу. Назовем две основные категории акций – привилегированные ценные бумаги и непривилегированные. Привилегированные акции кроме дивидендов (иногда фиксированных) дают больше прав на имущество компании, если она обанкротится. Очевидно, что срок жизни акции – это срок жизни самой компании.

Начинающему инвестору предстоит иметь дело с непривилегированными акциями. Владение акциями предполагает выплату дивидендов. Их размер определяется на Совете директоров при расчете годовой прибыли компании, а потом утверждается на Собрании акционеров.

Право участия в общих собраниях акционеров как раз и дает непривилегированная акция. Если говорить точно, право на участие плюс право на дивиденды есть у владельца, который держал акцию на день закрытия реестра (так называемый «день отсечки»). Из этого положения следует простой вывод: держать акцию в портфеле весь отчетный год для получения дивидендов не нужно.

Доход инвестору приносят не только дивиденды, но и рост курсовой цены акции на бирже. Цены на акции скачут по заметно более широкой амплитуде, чем, например, на облигации. Соответственно, чем больше риска – тем выше и доходность. Переходить из рук в руки акция может неограниченное число раз.

CFD-контракты

«CFD-контракты» (Contract For Difference) следует отнести к производным инструментам фондового рынка. По сути, инвестор заключает контракт с юрлицом, и игра идет на разнице цены на активы. Сам базовый актив – те же акции, пшеница или любой другой выбранный актив – не покупается.

Между строк отметим: внебиржевая торговля манит начинающего инвестора, и именно на таких контрактах половина из них и теряет все свои инвестиции.

Депозитарные расписки

«Депозитарные расписки» не относятся к распространенным продуктам и обычно упоминаются «для общего образования». Это инструмент, позволяющий владеть акциями или облигациями заграничных компаний, не представленных на российских биржах. Но при этом оставаться в налоговом режиме России.

Облигации

Облигации в списке инструментов фондового рынка стоят отдельно. Рынок облигаций имеет даже собственное название – «долговой рынок».

Облигации представляют собой аналоги долговых расписок. Иначе говоря, заемщик обещает кредитору вернуть долг с прибылью в конкретную дату: в проспекте эмиссии указываются процентная премия, даты погашения и выплаты купона. Процентный доход по этим ценным бумагам складывается из процентной ставки купона и доходности к моменту погашения. Или доходности при продаже – если владелец посчитает более выгодным погашения не ждать.

По сроку погашения облигации подразделяются краткосрочные (менее года), среднесрочные (1- 5 лет) и долгосрочные (более 5 лет). По валюте выпуска бывают рублевые или в одной из резервных валют – наверное, все слышали про «евробонды».

Сегодня у частных инвесторов рынок облигаций даже популярней рынка акций. Что интересно, частные инвесторы теснят и корпоративных игроков. Так, в первом квартале 2021 года на долю физлиц пришлась покупка 37% размещенного на Мосбирже объема корпоративных облигаций.

На слово «корпоративных» стоит обратить внимание, так как кроме корпораций (бизнес-структур) облигации могут выпускать как государства («государственные облигации»), так и отдельные регионы («муниципальные облигации»). Кстати, с прибыли от последних не начисляется подоходный налог, за расчет и отчисление которых, как мы помним, отвечает наш брокер.

Паевые Инвестиционные Фонды (ПИФы)

В сегменте ПИФов также много градаций. По категориям ПИФы делятся на фонды рыночных инструментов, финансовых инструментов, недвижимости и комбинированные.

По типам – на открытые паевые фонды (ОПИФы) – в таком случае паи могут менять собственника в любой рабочий день; закрытые (ЗПИФы) – когда покупка паев допускается только на старте, а продажа лишь по окончании срока действия договора; и интервальные (ИПИФы) – когда покупки и продажы возможны только по обговоренным датам.

Есть несколько причин, по которым частному инвестору выбирать паи биржевого ПИФа выгодней, чем самостоятельно приобретать акции и облигации, повторив портфель интересующего фонда. Одна из них заключается в том, что частному инвестору доступны далеко не все бумаги доступны и в цене бумаг тоже могут быть различия.

ETF (Exchange Traded Fund). Это аналог российских ПИФов с одним различием. Вместо паев на бирже торгуются акции фонда. Внутри такие фонды состоят из портфелей акций, обычно копирующих «начинку» одного из фондовых индексов.

В подавляющем большинстве случаев ETF содержат инструменты для квалифицированных инвесторов. То есть, в обход конкретного фонда не всегда доступных.

Биржевые индексы

Это индексы, рассчитываемые на основе цен определенной группы ценных бумаг. Соответственно, можно инвестировать, например, в ПИФ недвижимости, можно собрать собственный инвестиционный портфель, а можно «сесть в вагон» одного из биржевых индексов.

Теоретики делят все известные индексы на несколько групп. По виду актива, по географической локации, по формуле расчета, по отраслям, по операторам. К последним, например, относится, наверное, самый известный в РФ Индекс Мосбиржи.

Как устроен фондовый рынок: полный гид для начинающего инвестора

В 2021 году оборот инвестиций составил больше 1 квадриллиона рублей на российском фондовом рынке. Что это за рынок и каковы его особенности, кто и с кем проводит сделки, почему эти сделки безопасны — в статье.

Фондовый рынок — это место, на котором покупают и продают ценные бумаги: акции, облигации и паи биржевых фондов. Поэтому его еще называют рынком ценных бумаг.

Что такое фондовый рынок

По задачам он похож на любой другой рынок — сводит вместе покупателей и продавцов и обеспечивает им безопасную сделку по рыночной цене. Эта цена формируется в результате спроса и предложения. Если бумага подорожала, значит, спрос на нее превысил предложение участников торгов. Если подешевела, значит, желающих ее продать больше, чем желающих купить.

Для фондового рынка характерна чуткость — бумаги практически мгновенно реагируют на новости. Например, в начале апреля 2022 года стало известно, что Илон Маск стал крупнейшим акционером Twitter. После этой новости стоимость акций компании резко выросла.

4 марта акций Twitter выросли на 28% за торговый день. Источник данных: приложение Газпромбанк Инвестиции

Кто есть кто на фондовом рынке

Большая часть операции фондового рынка происходят на фондовой бирже. Именно на ней лежат функции организатора необходимой инфраструктуры для торгов: биржа разрабатывает правила и следит за безопасностью сделок.

В торгах с ценными бумагами участвуют покупатели, продавцы и профессиональные участники рынка.

Чтобы попасть на биржу, инвестору нужен посредник. Таким посредником выступает брокер, именно он передает бирже все поручения инвестора о покупке или продаже бумаги. Поэтому инвестор сначала выбирает брокера — проверяет наличие лицензии, финансовую информацию и изучает отзывы. Потом подписывает с брокером договор, открывает у него счет и пополняет его деньгами. Эти деньги будут списываться при покупке бумаг и удержании комиссии брокера.

Кроме передачи поручений на биржу, в некоторых случаях брокер рассчитывает и удерживает налог на прибыль с операций, обычно он составляет 13%. Подробнее о налогообложении на фондовом рынке — в статье Как платить налоги на доходы от инвестиций и экономить.

Как ведут себя инвесторы на рынке

Инвестор покупает и продает бумаги с помощью брокера в рабочие часы биржи. Обычно сделки происходят в приложении брокера за считаные минуты, но за видимой частью скрывается сложный и хорошо отлаженный процесс:

- Инвестор принимает решение о покупке или продаже через приложение брокера.

- Брокер передает заявку инвестора в электронную систему биржи.

- Система сверяет параметры сделки у покупателя и продавца.

- Делается клиринг: биржа все проверяет и оформляет сделку.

- Происходит сделка: покупатель забирает бумаги, а продавец — деньги.

- В депозитарии появляется запись о сделке, которая подтверждает право собственности инвестора.

Регистратор вносит бумагу и владельца в реестр, который чаще всего используется при заключении внебиржевых сделок. А для инвестора работает депозитарий, который хранит и учитывает активы по каждому клиенту. Сколько бумаг есть у инвестора, какие он проводил сделки — вся информация собрана в депозитарии.

Любая операция на бирже строго фиксируется, поэтому инвестор всегда знает, сколько у него бумаг и в каком количестве.

Компании-эмитенты проходят сложные проверки и процедуры, чтобы выпустить свои ценные бумаги на рынок. Этот процесс называется листингом, и биржа тщательно следит, чтобы эмитент и его бумаги соответствовали всем требованиям. Подробнее об этом процессе можно узнать из статьи Как биржа оценивает надежность ценных бумаг.

Самые популярные активы и их доходность

Активы отличаются друг от друга по своей сути, рискам и доходности.

Акции — ценные бумаги, подтверждающие долю инвестора в уставном капитале компании. Покупая акции, он становится владельцем небольшой части бизнеса. На акциях можно заработать, покупая дешевле, а продавая дороже; а еще некоторые эмитенты платят дивиденды. Подробно об этом активе — в статье Что такое акции и как они появляются. Акции считаются высокорисковым активом, но могут принести более высокую доходность, нежели облигации.

Облигации — это своего рода долговые расписки. Покупая облигацию, инвестор как бы дает свои деньги в долг эмитенту. Через установленный заранее срок эмитент возвращает долг, а до срока погашения выплачивает проценты по облигациям — купоны. Этот актив считается надежнее акций, может регулярно приносить фиксированную доходность. Что такое облигации и как рассчитать их доходность — в статье Как инвестировать в облигации.

Паи биржевых фондов — это ценная бумага, подтверждающая долю инвестора в праве собственности на имущество, составляющее паевый инвестиционный фонд. В состав фонда может входить различное имущество, в том числе готовые портфели, иногда состоящие из десятков ценных бумаг разных компаний. В этом случае инвестор получает возможность инвестировать сразу во все бумаги, входящие в состав фонда. О том, как работают фонды, — в статье Что такое инвестиционные фонды.

В каталоге сервиса Газпромбанк Инвестиции нужную бумагу можно найти по названию самой бумаги или эмитента, тикеру или ISIN — международному идентификационному коду. Источник данных: приложение Газпромбанк Инвестиции

Как считать доходность активов

Чтобы оценить эффективность своих вложений, инвестор оценивает доходность — сколько ему принес каждый вложенный рубль. Она рассчитывается по формуле:

Доходность инвестиций = 100% х (Стоимость бумаг в конце периода + Сумма полученных дивидендов или процентов – Стоимость бумаг в начале периода – Комиссии – Налоги) / Стоимость бумаг в начале периода

Допустим, инвестиции составили 100 000 рублей. Через год стоимость портфеля выросла до 110 000 рублей, а еще инвестор получил 5000 рублей дивидендов. Комиссия брокеру составила 500 рублей, а налоги на дивиденды и прибыль — 13%.

Сначала рассчитаем прибыль: (110 000 + 5000 – 100 000 – 500) х (100% — 13%) = 12 615 рублей. Доходность инвестиций составит: 100% х 12615 / 100 000 = 12,6%.

Инвестируя в ценные бумаги, важно помнить о рисках: доходность большинства инструментов может превышать проценты по депозитам, но никто ее не гарантирует. Кроме того, инвестиции на фондовом рынке не страхуются государством.

Кто следит за фондовым рынком: регулятор и законы

За всеми сделками на фондовом рынке наблюдает государственный регулятор. Он защищает интересы инвесторов и контролирует, чтобы участники торгов соблюдали правила — соответствовали всем требованиям законодательства, работали на основании лицензий и регулярно публиковали свою отчетность для инвесторов. Также регулятор расследует нарушения, штрафует и лишает лицензии недобросовестных участников рынка.

В России таким регулятором выступает Банк России, на его сайте можно найти все нормативные документы.

Основной закон фондового рынка — Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг». В нем описаны права, обязанности и требования к участникам рынка, ответственность за нарушения. Также здесь подробно расписаны правила выпуска и торговли ценными бумагами, принципы прозрачности и открытости деятельности эмитентов.

Функционирование фондового рынка регламентируется и другими законами:

- регулирует взаимоотношения между профессиональными участниками торгов и ответственность за достоверность данных компаний-эмитентов: отчетности, исках, судебных процессах. Еще закон рассказывает, что делать инвестору, если организация предоставила недостоверные данные. описывает правила лицензирования и проведения торгов. дает детальное описание этим терминам и описывает наказания за подобные действия.

Кроме перечисленных законов есть и другие законодательные акты. Все они направлены на то, чтобы рынок ценных бумаг работал по правилам, а инвестор был максимально защищен от мошенничества.

Как оценивают фондовый рынок

Фондовый рынок оценивают по динамике его индекса. У каждой биржи есть свой индекс, в России это индексы Московской биржи: МОЕХ и РТС. Индекс Мосбиржи формируется на основе 50 акций наиболее значимых компаний из разных секторов экономики. По состоянию на 25.02.2022 индекс включает в себя акции более 40 компаний. РТС по структуре повторяет индекс Мосбиржи, но номинирован в долларах США.

График индекса Московской биржи за пять лет. По нему можно оценить, в какие периоды российский фондовый рынок рос, а в какие падал. Источник данных: ru.tradingview.com

Подробнее о главных индексах в России в статьях — Индекс Мосбиржи: какие акции в него входят и для чего он нужен и Что такое индекс РТС и что он значит для инвестора.

Кратко

- На фондовом рынке инвестор может купить или продать ценные бумаги, а эмитент — выпустить их и привлечь инвестиции.

- Действия всех участников торгов регламентированы законодательством и контролируются биржей и регулятором.

- Преимущества инвестиций в фондовый рынок — низкий порог входа, простота совершения сделок и безопасность.

Данный справочный и аналитический материал подготовлен компанией ООО «ГПБ Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «ГПБ Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «ГПБ Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

- Регистрация

- Вход

- Блог

- Справка

- Соглашение

- О компании

- Раскрытие информации

- Контактная информация

- Продукты партнёров

- Получателям финансовых услуг

- Информация депозитария

- Карта сайта

- Подписка «Огонь»

- Демосчет

- Безопасность

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет деятельность на основании лицензии профессионального участника рынка ценных бумаг на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а так же лицензии на осуществление дилерской деятельности N045-14084-010000, лицензии на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100, выданных Банком России 08.04.2020.ООО «ГПБ Инвестиции» не гарантирует доход, на который рассчитывает инвестор, при условии использования предоставленной информации для принятия инвестиционных решений. Представленная информация не является индивидуальной инвестиционной рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении операции принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несёт ответственности за возможные убытки инвестора в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «ГПБ Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также с реализуемыми ООО «ГПБ Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте. Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не хотите использовать куки-файлы, измените настройки браузера.

Источник https://journal.open-broker.ru/investments/osnovy-rynka-cennyh-bumag/

Источник https://www.vbr.ru/investicii/help/investicii/instrumenty-fondovogo-rynka-dlya-investorov/

Источник https://gazprombank.investments/blog/education/stock-market-guide/