Кредитная карта

Кредитная карта — это платежная карта, на которой лежат деньги банка. Когда вы покупаете что-то по кредитке, вы берете у банка взаймы и потом отдаете.

Кредитной картой можно расплачиваться в интернете, магазинах, кафе, ресторанах, аптеках и торговых центрах — в любых местах, где принимают к оплате банковские карты. С точки зрения магазина кредитная карта ничем не отличается от дебетовой: это те же деньги.

Деньги на кредитной карте принадлежат банку. Когда вы ими рассчитываетесь, вы берете эти деньги взаймы у банка. Несмотря на то, что купленная на кредитные деньги вещь становится вашей, сами деньги не ваши. Их нужно будет вернуть. Сумма, которую вы взяли у банка, называется задолженностью. Банк дает вам деньги не просто так, а за плату: процент от задолженности.

У большинства кредитных карт есть беспроцентный период. Это срок, за который вы можете полностью погасить задолженность по кредитной карте и не платить проценты за займ у банка. Банку выгодно, когда вы быстро возвращаете деньги, поэтому он готов простить вам проценты.

Беспроцентный период распространяется только на безналичные платежи. Если вы снимете наличные в счет кредитных средств, банк сразу спишет проценты с вашего счета за использование кредитной карты.

Помимо банковских денег на кредитной карте также могут лежать и ваши собственные деньги. За их использование банк не берет проценты, если в этот момент вы ничего не должны банку.

Например, баланс вашей кредитной карты — 100 000 Р , а ее кредитный лимит — 70 000 Р . Это значит, что из всей суммы 30 000 Р — ваши деньги, остальное — деньги банка. Если вы купите айфон за 60 000 Р и расплатитесь картой, то потратите 30 тысяч собственных денег и возьмете у банка в долг еще 30 тысяч.

Какой кредит можно получить с кредитной картой?

Сумму кредита по карте банк определяет индивидуально для каждого клиента. Она зависит от вашей кредитной истории, ежемесячного дохода и вида кредитной карты. Если у вас плохая кредитная история или небольшой ежемесячный доход, банк может отказать в выдаче кредитной карты или предложить небольшой кредитный лимит.

Если вы давно сотрудничаете с банком и вовремя выплачиваете кредиты, банк может увеличить ваш лимит. Для этого выплачивайте задолженность по кредиту минимум за три рабочих дня до даты погашения, чтобы деньги вовремя поступили на счет, и исправьте ошибки в кредитной истории.

Например, максимальная сумма кредита по карте — 700 000 Р . Но для вас банк одобрил только 30 000 Р . Если в течение года вы вовремя погашаете задолженность по кредиту, то в какой-то момент банк увеличит ваш кредитный лимит до 50—100 тысяч. Если в течение следующего года вы продолжаете пользоваться картой и исправно возвращать долги, то банк может увеличить лимит до 200 и даже до 700 тысяч.

По какому принципу банк принимает решения о лимитах — секрет банка. Но общее правило неизменно: хорошим заемщикам — хорошие кредиты.

Как оформить кредитную карту?

Чтобы оформить кредитную карту, обратитесь в отделение банка или оставьте заявку на сайте банка. Для оформления карты вам нужен паспорт. Некоторые банки попросят справку с места работы по форме 2-НДФЛ за последние полгода и документы, подтверждающие трудовую занятость, — это нужно, чтобы подтвердить ваши доходы и платежеспособность.

Банк может одобрить выпуск кредитной карты без запроса со стороны клиента. Например, позвонить или прислать смс с суммой кредита. Вы можете согласиться оформить карту или отказать банку. Если вы согласитесь, будьте готовы предоставить банку все необходимые документы.

Можно ли получить кредитную карту с доставкой на дом?

Часто кредитную карту можно доставить на дом. Такой способ предлагают онлайн-банки. Это удобно: не нужно тратить время на дорогу в банк и стоять в очереди. Вы заполняете заявку на сайте и, если нужно, высылаете фото или сканы документов. Банк выпустит именную кредитную карту и организует ее доставку к вам домой или на работу.

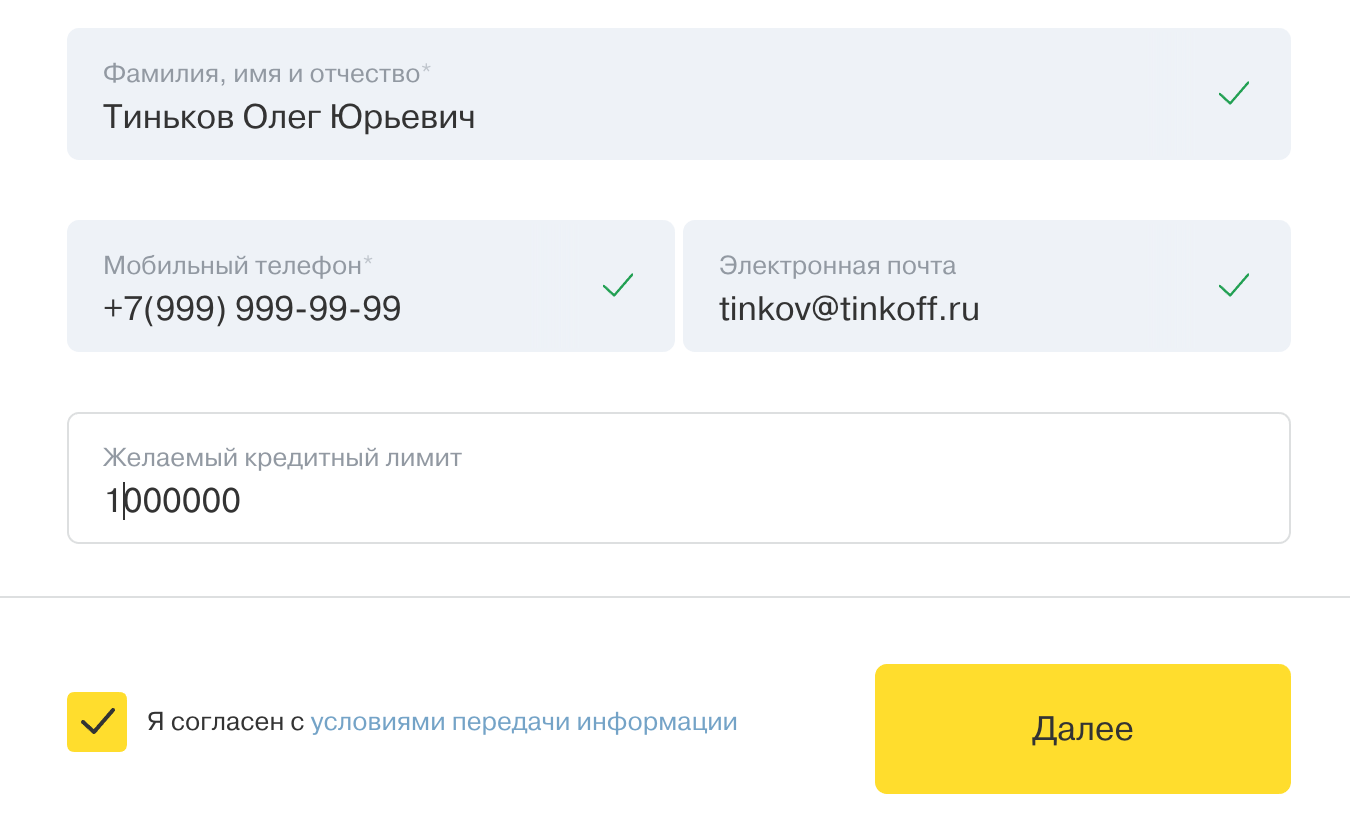

Например, для оформления кредитной карты «Тинькофф Платинум» заполните заявку на сайте и предоставьте свои паспортные данные — банк проверит вашу кредитную историю и сообщит о решении. Если кредит одобрен, курьер уточнит время доставки и привезет карту домой или на работу по предварительной договоренности.

Заполнение заявки на выпуск кредитной карты «Тинькофф Платинум»

Как гасить долг на кредитной карте?

Несмотря на то, что вещи, купленные по кредитной карте, сразу становятся вашими, деньги на кредитной карте не ваши. После того, как их потратили, их нужно вернуть.

Долг по кредитной карте можно погасить переводом с дебетовой карты или платежом в отделении банка. Также многие банки принимают платежи через терминалы оплаты и банкоматы. Комиссия за переводы и платежи зависит от условий банка или партнера. За внутренние переводы банки обычно не берут комиссию.

Чтобы не платить проценты за кредит, погашайте задолженность в беспроцентный период. Каждый месяц банк присылает вам выписку, в которой указаны сумма вашего долга и срок платежа. Погасите долг целиком до указанной даты, и банк не начислит проценты, а в кредитной истории у вас будет всё чисто.

Не путайте общую задолженность с минимальным платежом. Общая задолженность — это сколько всего вы должны банку. Минимальный платеж — это требования банка: эту сумму нужно обязательно внести до указанной даты как подтверждение вашей платежеспособности. Проценты по кредитной карте включены в минимальный платеж.

Например, в начале месяца вы потратили по кредитной карте 30 000 Р . Банк прислал вам выписку с датой платежа, общей суммой долга в 30 000 Р и суммой обязательного платежа — 3100 Р . Если до указанной даты вы зачислите на счет 30 000 Р , то не будете платить проценты по кредиту. Если зачислите только 3100 Р , то будете платить банку проценты от оставшейся суммы долга.

В чем разница между кредитом наличными и кредитной картой?

Многие банки предлагают не только кредитные карты, но и кредиты наличными. Принципиальная разница — в сроке и возможности снятия.

Кредит наличными сразу зачисляется на счет, и его можно полностью снять в банкомате. По кредитной карте можно платить только безналично, за снятие — штраф.

У кредита наличными есть четкий срок погашения. У кредитной карты принципиально нет срока до тех пор, пока вы вносите минимальный ежемесячный платеж.

Кредит наличными возвращается ежемесячными фиксированными платежами, которые будут прописаны в кредитном договоре. Размер ваших фактических трат не влияет на размер фиксированного платежа. У кредитной карты минимальный платеж зависит от того, сколько вы фактически потратили.

В фиксированных платежах по кредиту наличными сначала преобладают проценты банку. Поэтому чем раньше вы вернете кредит наличными, тем меньше заплатите банку. По кредитной карте, напротив, проценты на задолженность начисляются равномерно в зависимости от фактических трат.

Например, у вас ежемесячный платеж 10 тысяч рублей. В первый месяц из этих 10 тысяч 8 тысяч уходят банку в счет процентов, 2 тысячи — в счет кредита. Во второй месяц 7500 вы заплатите в счет процентов, а 2500 — в счет кредита. В третий — 7000 за проценты, 3000 за кредит. И так далее, пока вы не выплатите банку все проценты. И оставшееся время будете выплачивать деньги в счет оставшегося долга.

У кредитной карты есть подлинный беспроцентный период, когда деньги можно вернуть без переплат. У кредита наличными такого понятия нет, но в некоторых случаях по факту его тоже можно вернуть без переплат — изучайте кредитный договор.

И кредитную карту, и кредит наличными можно погасить досрочно.

Часто в банках к кредиту наличными навязывают страховку жизни или здоровья заемщика в процентах от полной суммы кредита. У кредитных карт бывает страхование в процентах от фактической задолженности. В обоих случаях от страховки можно отказаться.

Что мне выгоднее: кредит наличными или кредитная карта?

Обычно кредитную карту используют для путешествий и как подушку безопасности для повседневных трат. Кредитная карта — хороший способ занять в банке «до зарплаты». По кредитке удобно получать бонусы. Кредитку можно использовать в схеме «кредитное плечо + депозит», чтобы получать дополнительный доход.

Кредит наличными оформляют, чтобы расплачиваться наличными. Например, берут кредит на ремонт, снимают деньги в банкомате и расплачиваются наличными с мастерами.

На покупку дорогих вещей вроде квартиры или машины обычно берут целевые кредиты под залог этих вещей. Например, ипотечный кредит — это кредит под залог квартиры. Автокредит часто дают под залог машины. Ставки этих кредитов ниже, чем в кредитных картах и кредитах наличными.

Как правильно пользоваться кредитной картой

- Не используйте кредитку при покупке машины или квартиры. Возьмите целевой кредит.

- Не используйте кредитку для снятия наличных — сразу попадете на штрафы.

- Выплачивайте долг вовремя, чтобы не доводить до процентов.

- Не тратить деньги с кредитки, если нет средств погасить весь долг. Тратьте ровно столько, сколько сможете вернуть. Вне зависимости от того, какой у вас кредитный лимит, живите по средствам. Если вы не можете купить что-то за собственные деньги, не покупайте это за кредитные — эти деньги придется возвращать, причем с процентами.

- Оплачивать все покупки кредиткой, чтобы получить больше бонусов.

- Не выпускайте карту из рук при оплате в кафе или ресторане. Попросите официанта принести терминал к столику или сами подойдите к кассе.

- Не используйте кредитные или любые другие карты для вскрытия замков, как это делают в фильмах.

Что такое льготный период

Льготный период — это когда вы можете не платить проценты по кредитке. В каждом банке свой беспроцентный период. В Тинькофф-банке это 55 дней с первого дня расчетного периода.

Обычно банк устанавливает даты расчетного периода автоматически, а в последний день формирует выписку и в течение трех дней отправляет ее вам в письме или СМС.

В течение льготного периода после выписки нужно погасить задолженность, чтобы не платить проценты по кредитке. О дате окончания беспроцентного периода банк напомнит в выписке, в личном кабинете и мобильном приложении. Чтобы вы наверняка не забыли погасить долг вовремя.

Как закрыть кредитную карту

Закрыть кредитку можно в отделении банка или дистанционно. В каждом банке по-разному.

Чтобы закрыть кредитную карту в Тинькофф-банке, напишите в чате приложения, по электронной почте или позвоните в службу поддержки. Если на карте есть задолженность, сотрудник банка сообщит ее сумму с точностью до копеек. Погасите ее, прежде чем закрыть карту. Если у вас нет задолженности, банк закроет карту в течение 30 дней.

Зачем банки используют скоринговую систему для оценки заемщика?

Скоринговая система — понятие, с которым люди обычно сталкиваются при желании взять кредит. Известно, что банк оценивает потенциального заемщика по множеству факторов, и скоринг позволяет упростить этот процесс. Скоринг учитывает данные о человеке и на их основании выносит оценку: стоит выдавать кредит этому человеку или нет. Зачастую вердикт системы серьезно влияет на принятие решения: если заемщик не соответствует критериям скоринга, то кредит ему не выдадут. Впрочем, благонадежность потенциального заемщика рассчитывается по-разному в каждом банке или БКИ.

Содержание статьи

Что такое скоринговая система

Слово «скоринг» происходит от английского score — счет. Если говорить простыми словами, скоринговая система — это программа, которая анализирует информацию о заемщике. После того как в банк приходит заявка на кредит, программа обрабатывает данные, собирает информацию и на ее основе выставляет балл — от его значения зависит вероятность одобрения кредита. Скоринговые системы могут различаться в разных организациях: ими пользуются не только банки, но и БКИ, страховые и лизинговые компании. Бюро кредитных историй работают со скорингом, чтобы помогать клиентам понять, каковы их шансы на получение кредита.

- Алгоритмы, по которым рассчитывается надежность заемщика, не раскрываются. Известно лишь, что используются сложные аналитические методы, основанные на известной информации о человеке.

- Не стоит думать, что скоринг — единственное, что влияет на шансы получить кредит. После того как программа вынесет вердикт, заявку дополнительно проверяют кредитные аналитики.

Как выглядит процесс одобрения кредита

Решение крайне редко принимается только по скорингу — такое бывает разве что в случаях, когда кредит очень маленький и выдается на короткий срок. Чаще всего банк проверяет потенциального клиента в несколько этапов.

Скоринг. Скоринговая система — первый этап проверки. Программа отслеживает, насколько человек платежеспособен, есть ли в его кредитной истории погрешности, брал ли он раньше кредиты, проверяет иную информацию в зависимости от системы. Если программа посчитала заемщика ненадежным, заявка автоматически отклоняется. Человек может попытаться снова через несколько месяцев, увеличив доход или снизив кредитную нагрузку. Но заявками лучше не злоупотреблять — это может привести к понижению кредитного рейтинга. Таким образом отсеиваются заведомо не подходящие под требования банка заемщики, что в свою очередь упрощает процесс рассмотрения заявки.

Кредитный эксперт. Предварительно одобренные скоринговой системой заявки попадают к кредитному эксперту, который просматривает информацию о человеке уже вручную. Критерии, по которым оценивается заемщик, в точности неизвестны никому и могут различаться в зависимости от банка. Эксперт может позвонить контактным лицам, номера которых заемщик указал в заявке, и подробнее расспросить о человеке.

Финал. Если аналитик также одобрил кредит, заявка проходит через финальную проверку и только после этого одобряется окончательно. Финальная проверка, как правило, оканчивается положительным вердиктом — банк крайне редко отказывает без объяснения причин. Сложно сказать, в каких случаях такая проверка оборачивается отказом, — критерии не раскрываются.

Как устроена скоринговая система

Подробную информацию о работе скоринга мы сообщить не можем — как и никто другой. Внутреннее устройство системы — закрытая информация, к которой имеют доступ только некоторые сотрудники конкретного банка или иной организации. Считается, что существует четыре вида скорингов для разных случаев. В каждой конкретной ситуации банк использует свою версию системы.

Заявочный. Как правило, люди, подающие заявку на кредит, сталкиваются с этой версией скоринга. Она анализирует кредитную историю и сведения, которые находятся в открытом доступе, и на их основании выносит вердикт. Некоторые продвинутые системы не просто выдают решение, но и определяют, какие условия по кредиту доступны для конкретного заемщика. Например, программа может предложить более высокую ставку для человека, который не проходит по требованиям для кредита с низкими процентами, — или наоборот.

Для мошенников. Если у банка есть подозрение, что кредит пытаются оформить злоумышленники, используется особая версия скоринга — она рассчитана на выявление мошенников. Считается, что система более внимательно оценивает сведения о заемщике и имеет большую прогностическую точность. К сожалению, даже эта система не всегда спасает от действий злоумышленников — мы рекомендуем быть внимательными к своим финансам и не реагировать на подозрительные телефонные звонки. Финансовая грамотность и бдительность — более верные способы защититься от мошенничества, чем банковский скоринг.

Коллекторский. Версия скоринга для людей, у которых имеются просроченные кредиты. Вопреки распространенному мнению, для таких заемщиков далеко не все потеряно: при должном уровне ответственности они могут начать новую жизнь без задолженностей и со временем даже исправить кредитную историю. На основании коллекторского скоринга банк решает, какие меры применить для исправления ситуации. Иногда бывает достаточно напоминаний, в других случаях банк решает, что пора принимать более серьезные меры. Итогом может стать передача кредита коллекторскому агентству по договору цессии — в таком случае агентство становится новым кредитором и самостоятельно определяет последующие действия. Пугаться этого не стоит: коллекторы могут простить часть задолженности или организовать гибкие условия для погашения, которые не в силах предоставить банк. По такому принципу, к примеру, действует ЭОС.

Расширенный. Используется обычно для проверки людей, о которых банку известно недостаточно. Например, для заемщиков, которые раньше никогда не брали кредиты, а значит, имеют нулевую кредитную историю. Банки не знают, чего ожидать от таких клиентов, поэтому в их случае проводят расширенную проверку: собирают больше данных, учитывают в том числе демографические и социальные сведения и выносят вердикт на их основании. Учтите, что критерии, как и в предыдущих случаях, могут различаться в зависимости от политики банка, а вес различных факторов — закрытая информация.

Что учитывается в скоринге

Точные критерии могут различаться в зависимости от политики конкретной организации. Кроме того, никто в точности не знает, как именно банк анализирует потенциальных заемщиков. Но существует несколько факторов, о которых известно, что они влияют на решение.

Кредитная история. Учитывается, пользовался ли человек кредитами или кредитными картами. Оценивается поведение заемщика при взаимодействии с банками: насколько точно он соблюдал договоренности, не было ли у него просрочек или проблем с выплатами. Здесь же могут учитываться задолженности по обязательствам, не связанным с банками, например, по алиментам или компенсации ущерба.

Личные и демографические сведения. Имеет значение возраст заемщика: слишком молодые и пожилые люди, к сожалению, могут вызвать у банка подозрения в платежеспособности. Также учитываются семейный статус, наличие детей, иждивенцев и подопечных.

Материальное положение. Система анализирует ежемесячный доход человека, включая зарплату и иные источники финансов — например, инвестиции или ренту со сдачи имущества в аренду. Также учитывается наличие материальных ценностей: недвижимости, автомобиля, предметов роскоши.

Иная информация. Если перечисленных сведений недостаточно, система может использовать для оценки и иные критерии, например, место работы заемщика, его стаж и должность, полученное образование. Эти факторы могут косвенно повлиять на решение, если других не хватает, — при нулевой кредитной истории или отсутствии сведений о доходах.

Для чего нужен скоринг

Возникает вопрос: зачем нужна эта система, если в дальнейшем заявку все равно проверяет человек? Но аналитик вмешивается, только если скоринг предварительно одобрил кредит. Система используется, чтобы снизить нагрузку на банковских сотрудников, ведь заявок в банк в течение дня поступает много. Скоринг помогает снизить влияние человеческого фактора, автоматизировать часть проверки и тем самым уменьшить риски для банка — а также сократить расходы на обработку заявок. Система может использоваться и как своеобразная защита от мошенничества, в случае если в банке есть алгоритмы против злоумышленников.

Заключение

Важно помнить: скоринг не идеален. Принятое системой решение не всегда оптимально, и именно поэтому одобренные заявки дополнительно проверяет человек. Учитывайте это и полагайтесь в первую очередь на собственные знания и опыт. Перед обращением в банк мы советуем проверить и исправить кредитную историю, предоставить актуальные сведения о своих доходах и не допускать ошибок в заявке — так выше шанс, что банк посчитает Вас благонадежным заемщиком.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Шаг 1

Позвоните на номер анонимной линии ЭОС

Шаг 2

Получите консультацию специалиста

Шаг 3

Выберите оптимальный способ погашения задолженности

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Как банк решает, давать ли вам кредит

Вы подали заявку на кредит, но не знаете, как банк рассматривает вашу заявку? В этом материале Bankiros.ru расскажет, как кредитор изучает ваши документы, и как повысить ваши шансы на одобрение ссуды.

Что такое кредитный скоринг?

С английского «score» переводится как счет. Чтобы получить кредит, вам нужно получить определенное количество баллов по правилам, установленным банком. Кредитный скоринг представляет собой систему оценки заемщика. С помощью нее банки и МФО пытаются спрогнозировать, сможете ли вы беспроблемно оплатить кредит.

Для этого банки сравнивают особенности заемщиков с примерно одинаковой ситуацией и схожими привычками, которые уже брали и выплачивали ссуды. Для этого банки используют специальные математические модели и компьютерные алгоритмы. Именно они предварительно оценивают вашу платежеспособность. Обычно банки используют сразу несколько таких программ: для разных категорий заемщиков и разных кредитов.

Каждый параметр поведения заемщика оценивается баллами. Например, как долго человек работает на одном месте работы. Постоянная работа оценивается очень позитивно. Так, человек, который проработал на одном месте несколько лет, получит баллов больше заемщика, который находится на последнем месте работы полгода и меньше.

После этого банк оценит все параметры и определит общий балл заемщика. Чем балл выше, тем больше вероятность, что клиенту одобрят кредит в принципе и сделают кредитное предложение на выгодных условиях.

Как банк решает, как оплачивать кредит будете именно вы?

Основные источники знаний для банка – это кредитная история заявителя, анкета заемщика и личная информация банка о вас, если вы уже являетесь его клиентом, например, его зарплатным клиентом. Кроме того, если вы дадите свое согласие, банк сможет искать информацию о вас даже в социальных сетях.

Банк также имеет статистику о том, как ведут себя заемщики в различных ситуациях. Поэтому во время скоринга смогут составить информацию о вас для любой ситуации. Банковские работники отмечают, что в большинстве случаев такие модели реализуются именно по предполагаемому сценарию при определенных условиях.

Что может рассказать о вас кредитная история

Из кредитной истории банк узнает, какая кредитная нагрузка на вас сейчас. Идеально если у вас будут кредиты, с которыми вы хорошо справляетесь.

Кредитору важно знать, допускали ли вы просрочки по платежам, как часто, и на какое время они затянулись. Лучше, если их не будет в принципе. Если они есть, желательно, чтобы они были недолгими.

Кроме того, банк постарается узнать, как часто вам отказывали другие кредиторы. Если это случается часто, будьте готовы к частым проверкам.

Зачем банку анкета заемщика?

При заявке на кредит заемщик заполняет анкету. Данные из нее также повлияют на вашу оценку. Например, хорошим показателем будет, если вы живете в престижном районе.

Важным является возраст заемщика. Для банков самыми рискованными заемщиками являются студенты и пенсионеры. Для остальных заявителей действует правило: чем старше клиент, тем более ответственно он вносит платежи.

Обращают внимание на семейное положение. Считается, что люди в браке больше заинтересованы в погашении кредита. Учитывается профессия и трудовой стаж. Разные профессии – разные доходы, разные риски для разорения предприятий. Поэтому, например строителю, по кредиту могут предложить более высокую ставку.

Важна также графа с информацией о заемщике. Чем выше заработок, тем выше балл.

Банки также обращают внимание, какой кредит, и на какой срок вы хотите оформить. Если это не ипотеке, то просить большую сумму на длительный срок – значит иметь высокую вероятность отказа.

Повышают ли баллы клиентам банка?

Если вы уже оформляли кредит в этом банке или получаете зарплату на карточку организации, то имеете явное преимущество. Банку доступна важная информация о вас. Если человек берет кредит в своем зарплатном банке, его доход и регулярность поступления средств уже известны. При определении баллов также учтут, есть ли у заемщика вклады, дебетовая и кредитная карты.

Банк сможет посмотреть, что именно вы оплачиваете картой. Могут учесть даже модель телефона. Ее могут определить, если вы пользуетесь мобильным приложением банка или заходите на мобильную версию сайта учреждения.

Однако не все из этих параметров оказывают решающее значение на выдачу кредита. Важное место здесь занимает именно кредитная история. Если ее нет, банк примет решение только по вашей анкете, а значит шансы на кредит могут резко уменьшиться.

У банков есть несколько каналов получения сведений о вас. Иногда они могут даже перепроверить вашу информацию в госучреждениях.

Почему надо быть осторожнее в соцсетях

Иногда банки обращают внимание на профили клиентов в соцсетях. Обычно профили изучают не менеджеры, а специальные программы. Конечно, такая информация не играет главной роли: получить отказ только потому что банку не понравился ваш инстаграм пока нельзя. Но уменьшить балл за это кредитор может. Подписки на группы о банкротстве, фотографии о занятиях экстремальными видами спорта сделают вас не таким желанным заемщиком.

Хоть и смотреть ваши странички в соцсетях могут только с вашего согласия, отказать банку в этом будет сложно. Иначе легко нарваться на отказ по заявке.

Что такое персональный кредитный рейтинг

Для кредитора очень важна ваша кредитная история. Чтобы банки делали вам кредитные предложения самостоятельно, нужно иметь хороший персональный кредитный рейтинг. Для этого нужно дисциплинированно платить по кредитам.

Источник https://journal.tinkoff.ru/wiki/creditcard/

Источник https://oooeos.ru/customers/faq/zachem-banki-ispolzuyut-skoringovuyu-sistemu-dlya-ocenki-zaemshchika/

Источник https://bankiros.ru/news/kak-bank-resaet-davat-li-vam-kredit-8381