Рецепты для России. Почему сбережения не трансформируются в инвестиции

В центре современной экономической дискуссии развитых и ведущих развивающихся стран мира находится, несомненно, тема перспектив экономического роста. Рост остается неустойчивым, а инвестиции — вялыми. Во многих странах инвестиции, измеренные в долях ВВП, на несколько процентных пунктов ниже сбережений. То есть в мире аккумулируется много денег, которые не трансформируются в инвестиции.

Ключевая интеллектуальная и практическая задача состоит в том, чтобы понять, в чем причина (или причины) такой ситуации. Почему сбережения не трансформируются в инвестиции? И какие меры экономической политики могли бы этому содействовать? Очевидно, что речь может идти о макроэкономических, структурных мерах, а также о мерах институционального характера. Последние, в свою очередь, включают в себя институты экономические и внеэкономические (преимущественно политические и правовые).

Вокруг макроэкономических механизмов стимулирования у нас ведутся особенно острые дискуссии. Ряд влиятельных экспертов предлагает пойти по пути реализации мер бюджетного и денежного стимулирования, опираясь на опыт большинства западных стран. Иными словами, агрессивно снижать процентную ставку Центрального банка и проводить политику «количественных смягчений». Одновременно предлагается расширить бюджетные вливания в экономику, тем более что исключительно низкий государственный долг вполне позволяет наращивать заимствования. Аргументы противников этих мер тоже понятны и вполне обоснованны: в России экономика инфляционная, а не дефляционная, а в такой ситуации денежное стимулирование не будет вести к инвестициям, а спровоцирует бегство от денег, то есть рост инфляции и, соответственно, процентных ставок. Бюджетные стимулы также ограничены — и относительно низкой эффективностью бюджетных расходов, и отсутствием трудовых и производственных резервов, которые можно было бы задействовать при осуществлении госинвестиций. Соответственно, консервативная макроэкономическая политика рассматривается как предпосылка возобновления устойчивого роста.

Как представляется, проблема нуждается в более тонком анализе — с учетом и международного опыта, и российских реалий.

Прежде всего, современный международный опыт достаточно убедительно показывает, что меры денежной и бюджетной политики автоматически не приводят к возобновлению роста. При их помощи удается не допустить развертывания тяжелого кризиса, но отнюдь не подтолкнуть стагнирующие экономики к росту. Количественные смягчения не обеспечивают качественного изменения ситуации. Действие бюджетных стимулов нередко оказывается краткосрочным.

В последнее время в Европе и США все активнее заходит речь о необходимости ухода от нынешнего беспрецедентно низкого уровня процентных ставок (около нуля или даже отрицательных) и о целесообразности вернуться к традиционной денежной политике. Одновременно предлагается перенести акцент в стимулировании на бюджетные меры, то есть на расширение государственных расходов. Это непросто при высокой долговой нагрузке на бюджеты многих развитых стран, однако дешевизна денег подталкивает к переносу центра тяжести с денежного стимулирования на бюджетное. Тем более что низкие процентные ставки позволяют в настоящее время получать очень дешевые финансовые ресурсы. Правда, остается открытым вопрос о том, что делать, если ставки начнут расти по мере увеличения темпов экономического роста.

Дополнительным аргументом в пользу этого поворота является то, что фискальная политика является более естественным инструментом для оживления спроса, а также для расшивки структурных ограничителей роста, под которыми чаще всего понимают модернизацию транспортной и социальной (человеческий капитал) инфраструктуры. Глобальная экономика, как многие полагают, ведет к расширению предложения при сохраняющейся узости спроса. Дисбаланс глобального предложения и вялого национального спроса становится, по мнению ряда экспертов, дополнительным фактором торможения.

В какой мере эти рецепты применимы к современной России? Полагаю, что в весьма ограниченной, и это связано со специфическими макроэкономическими и политическими условиями нашей страны.

Во-первых, для нас ключевой проблемой денежной политики пока еще остается инфляция, а не дефляция. Соответственно, во-вторых, и по макроэкономическим, и по институциональным причинам реальные процентные ставки остаются высокими, что является очевидным препятствием для инвестиций. В-третьих, налицо ухудшение внешнеполитической конъюнктуры с усилением санкционного давления.

Названные обстоятельства существенно ограничивают возможности стимулирования роста со стороны спроса (и особенного бюджетного стимулирования). Внешние шоки всегда требуют бюджетной консолидации, а не смягчения. Кроме того, санкции ограничивают возможность ответа со стороны глобального предложения на возможный рост российского спроса. Факторы предложения, и особенно предложения со стороны российских фирм, являются приоритетными для обеспечения устойчивой экономической динамики.

Бюджетное стимулирование в таких условиях станет, скорее, дополнительным фактором инфляции, а тем самым будет только ограничивать возможности снижения ставок и повышения доступности кредитов. На это справедливо указывал министр финансов Антон Силуанов в июле на слушаниях в Госдуме по вопросам бюджетной, налоговой и таможенной политики. Действительно, сохранение высоких процентных ставок является сегодня важнейшим препятствием для доступности кредитов, то есть для наращивания предложения товаров и услуг. И в отличие от большинства стран Запада именно в продолжении курса на ограничение инфляции и повышение доступности кредитов состоит сейчас ключевая макроэкономическая задача по стимулированию роста.

Впрочем, проблема роста, как показывает опыт других развитых стран, не может быть в принципе решена исключительно макроэкономическими манипуляциями. Бюджетная и денежная политика должна быть адекватна конкретным обстоятельствам данной страны, но она может создать лишь предпосылки для роста — или подорвать перспективы роста. Для устойчивого экономического роста, ведущего к повышению благосостояния общества, необходимым условием является осуществление сложного комплекса институциональных и структурных мер.

Инвестиции и сбережения: проблема равновесия. Модель «IS»

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений (т.е. источник, или резервуар инвестиций) определяется во многом разными процессами и обстоятельствами.

Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а, следовательно, и создание новых рабочих мест зависит от процесса инвестирования, или капиталообразования.

Источником инвестиций являются сбережения. Сбережения — это располагаемый доход за вычетом расходов на личное потребление. Проблема заключается в том, что сбережения осуществляются одними хозяйствующими агентами, а инвестиции могут осуществлять совсем другие группы лиц, или хозяйствующих субъектов. Сбережения широких слоев населения являются источником инвестиций (например, сбережения рабочего, учителя, врача, полицейского и др.).

Но эти лица не осуществляют капиталовложения, или инвестирования, связанного с реальным приростом капитальных благ общества. Разумеется, источником инвестиций являются и накопления функционирующих в обществе промышленных, сельскохозяйственных и других предприятий. Здесь «сберегатель» и «инвестор» совпадают. Однако роль сбережений домашних хозяйств, не являющихся одновременно и предпринимательскими фирмами, весьма значительна, и несовпадение сбережения и инвестирования вследствие указанных различий может приводить экономику в состояние, отклоняющееся от равновесия.

От каких же факторов зависят инвестиции? Отметим наиболее важные из них. Во-первых, процесс инвестирования зависит от ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены. Во-вторых (и это тесно связано с первым обстоятельством), инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки (см.подробнее в гл. 10 — прибыль и процент в неоклассической теории).

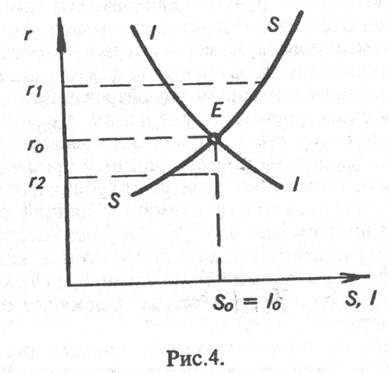

Инвестор может вложить деньги в строительство нового завода или фабрики, а может и разместить свои денежные ресурсы в банке. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений. Графически взаимосвязь между нормой процента, инвестициями и сбережениями выглядит следующим образом.

На графике представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I I — инвестиции, кривая SS — сбережения; на оси ординат значения нормы процента (г); на оси абсцисс — сбережения и инвестиции. Этот график уже известен, так как он иллюстрирует равновесие на рынке капитала (см. гл 10 — неоклассическая теория процента).

Очевидно, что инвестиции есть функция нормы процента I = I (г), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций.

Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (г). Уровень процента, равный го, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния.

Но здесь важно сделать существенную оговорку: такие функциональные связи между уровнем процента и размерами инвестиций и сбережений описывались в трудах теоретиков классической и неоклассической школы. В кейнсианской же концепции инвестиции, так же, как и у классиков, есть функция нормы процента, а вот сбережения, по Дж.М. Кейнсу, это функция дохода: S = S (Y).B этом пункте Дж.М. Кейнс расходится, например, с А. Маршалом, который связывал размер сбережений с величиной процентной ставки.

Итак, инвестиции являются функцией процентной ставки, а сбережения — функцией дохода. Тем самым кейнсианской концепцией подчеркивается мысль, которая нами была сформулирована ранее: динамика инвестиций и сбережений определяется различными факторами. К графическому анализу равновесия между сбережениями и инвестициями мы еще вернемся, но уже в иной, т.е. кейнсианской интерпретации. А сейчас продолжим выяснение обстоятельств, влияющих на инвестиционный процесс.

В-третьих, инвестиции зависят от уровня налогообложения и вообще налогового климата в данной стране или регионе. Слишком высокий уровень налогообложения не стимулирует инвестиций, хотя вопрос о том, какие ставки налога считать высокими или низкими, вряд ли может быть решен однозначно раз и навсегда (подробнее о политике налогообложения см.гл.17).

В-четвертых, инвестиционный процесс реагирует на темпы инфляционного обесценивания денег. В условиях галопирующей инфляции, когда калькуляция издержек представляет значительную неопределенность, процессы реального капиталообразования становятся непривлекательными, скорее будет отдано предпочтение спекулятивным операциям.

Важнейшие макроэкономические пропорции, отражающие взаимодействие инвестиций, сбережений и дохода, можно представить следующим образом (абстрагируемся пока от государственных расходов и чистого экспорта):

Y = С + I, т.е. национальный доход при его использовании равен сумме расходов на потребление (С) и инвестиций (I). При этом потребление есть функция дохода (см. § 2), т.е. С = С (Y).

С другой стороны, произведенный национальный доход можно представить как Y = С + S, где S — (сбережение) также является функцией дохода (вспомним зеркальное отображение графиков склонности к потреблению и склонности к сбережению), следовательно, S = S (Y).

Итак, если С + I = С + S, то I = S, где инвестиции — функция г: I = I (г), а сбережения — функция Y: S = S (Y).

Равенство I (г) = S (Y) еще раз демонстрирует важность соблюдения определенных пропорций в экономике для равновесия между совокупным спросом и совокупным предложением. Вся сложность проблемы заключается в том, что сбережения и инвестиции зависят от разных факторов, как неоднократно подчеркивалось ранее: «Сбережение обнаруживает тенденцию к «пассивной» зависимости от дохода, тогда как постоянно меняющиеся инвестиции зависят от «автономных» факторов динамического роста» (Самуэльсон П. Экономика. С.264).

А теперь определим уровень национального дохода, когда сбережения и инвестиции находятся в состоянии равновесия. Используем для этого графический анализ и посмотрим, чем отличается кейнсианская интерпретация I = S от теории классиков, т.е. рис.4.

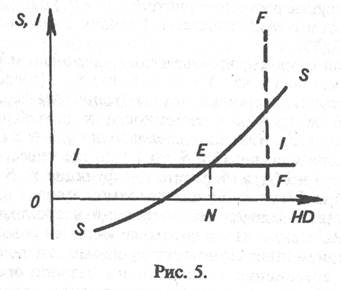

На оси абсцисс — уровень национального дохода (НД), на оси ординат — сбережения и инвестиции (S,I рис.5). Линия II означает неизменный объем инвестиций при любом уровне НД. Другими словами, II независимы от НД, заданы автономно. Это важное допущение, или абстрак-ция. В реальной действительности может сложиться и действительно складывается ситуация, когда растущий объем НД приводит к росту инвестиций. Линия SS уже известна из графика склонности к сбережению. На графике видно, что по мере роста НД сбережения увеличиваются. На каком же уровне НД установится равновесие между II и SS?

Графический анализ подскажет нам, что в точке Е линии П и SS пересекаются. Проведя мысленную вертикаль до оси абсцисс, мы увидим, что размер национального дохода ON и есть тот уровень, на котором сформировалось равновесие между инвестициями и сбережениями. Но этот уровень НД не обеспечивает полной занятости — линии FF. Эта линия проходит правее точки пересечения SS и II, что является графической интерпретацией положения Дж.М. Кейнса о том, что равновесие НД может быть и при неполной занятости. Точка N означает то состояние равновесия национального дохода, к которому будет стремиться экономика страны всякий раз, когда равновесие между I и S будет нарушаться. Поясним это подробнее.

Если S окажется больше I, то это означает, что масштабы сбережения в обществе превышают масштабы инвестирования. Что же будет происходить в хозяйственной жизни? Часть товарной продукции перестанет находить сбыт, увеличатся товарно-материальные запасы (ведь население сберегает больше, чем это было ранее, в состоянии II = SS, люди воздерживаются от потребления). Фирмы, производящие товары, столкнувшись с уменьшившимся спросом, начнут сокращать производство. «Невидимая рука» станет толкать уровень общественного производства и, соответственно, национального дохода в сторону точки N. Обратный процесс будет разворачиваться, если линия SS окажется ниже П.

Это означает, что намерения бизнеса инвестировать не совпадают со сложившимся уровнем сбережений. Товарно-материальные запасы начнут уменьшаться, а это сигнал для бизнеса, побуждающий расширять производство.

В чем же отличие классической модели равновесия I и S от кейнсианской? Ведь, на первый взгляд, и рис.4 и рис. 5 иллюстрируют одно и то же — равновесие наступает в точке пересечения линий II и SS. Различия заключаются в следующем: во-первых, в классической модели сколь-нибудь длительная безработица представлялась невозможной. Гибкое реагирование цен и ставки процента восстанавливало нарушенное равновесие. В модели, предложенной Дж.М. Кейнсом, равенство I и S, как видно из графика, может осуществляться и при неполной занятости.

На рис.5 видно, что уровень НД в точке N оказывается ниже уровня, обеспечивающего полную занятость. Пунктирная линия показывает, что полная занятость была бы в том случае, если бы объем НД достиг бы точки F. Как же достичь этого уровня и одновременно сохранить равновесие между I и S Графически эта проблема решается просто: нужно поднять линию II вверх, пока она не пересечет точку F, лежащую на линии сбережения. Другими словами, если инвестиционный процесс оживится, расширится, то возможно достижение равновесия при полной занятости. Забегая вперед, можно сказать, что именно государству отводится важнейшая роль в стимулировании инвестиции.

Во-вторых, классическая модель предполагала существование гибкого ценового механизма, органически присущего рынку. Кейнс подверг сомнению этот постулат: предприниматели, столкнувшись с падением спроса на свою продукцию, не снижают цены. Они сокращают производство увольняют рабочих, отсюда — безработица со всеми вытекающими социально-экономическими конфликтами, и «невидимая рука» рыночного механизма не может обеспечить стабильную полную занятость.

В-третьих, на рис. 5 видно, что сбережения являются прежде всего функцией дохода, а не только уровня процента, как видно из теории классиков.

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

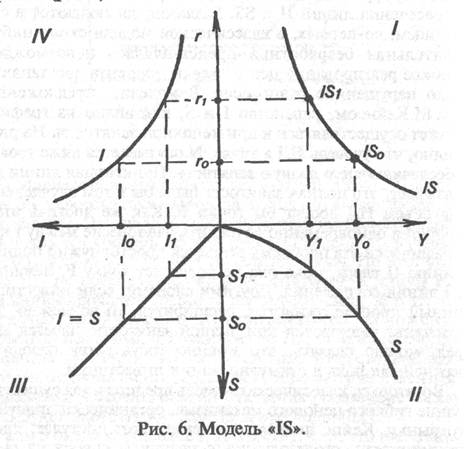

Взаимосвязь сбережений, инвестиций, уровня процента и уровня дохода можно графически представить и таким образом (рис.6).

На этом графике представлена модель «IS», т.е. «investment-saving» (инвестиции-сбережения), впервые разработанная английским экономистом Дж.Хиксом в 30-х годах нашего столетия. Модель «IS» — органическая составная часть модели «IS-LM», о которой речь пойдет в гл.15.

Что же иллюстрируют эти кривые? Модель «IS» позволяет показать одновременно функциональные связи между четырьмя переменными: сбережениями, инвестициями, процентом и национальным доходом. При помощи этой модели можно понять условия равновесия на реальном (в отличие от денежного) рынке, т.е. рынке товаров и услуг. Ведь равенство I и S и есть условие этого равновесия.

Анализ начнем с IV квадранта. Здесь изображена известная нам обратно пропорциональная зависимость между инвестициями и нормой процента. Чем выше г, тем ниже I. В данном случае уровню г0 соответствуют инвестиции в размере Iо. Далее обращаемся к III квадранту. Биссектриса, исходящая из начала осей координат, есть не что иное как отражение равенства, о котором неоднократно говорилось, т.е. I = S. Пунктирная линия помогает найти такое значение сбережений, которое равно инвестициям: Io = So. Затем исследуем II квадрант. Изображенная здесь кривая — это уже известный нам график сбережений, ведь S зависит от национального дохода (Y). Уровню So соответствует объем национального дохода yo. И, наконец, в I квадранте можно, зная уровень г0 и yo, найти точку ISo.

Если норма процента повысится, то произойдут следующие изменения (опять исследуем IV, III, II и I квадранты): высокий r1 приведет к уменьшению инвестиций, т.е. до уровня I1 Этому соответствуют и меньшие сбережения S1, а, следовательно, и меньший объем дохода y1. Следовательно, теперь можно найти точку IS1. Итак, кривая IS показывает взаимную связь между нормой процента и национальным доходом при равновесии между сбережениями и инвестициями. Важно понять, что любая точка на кривой IS отражает одновременно и уровень I, и уровень S.

Это естественно, т.к. условием равновесия является равенство I = S.

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке. Ведь кривая отражает, как отмечалось выше, равновесие на так называемом реальном рынке. Однако для полноты картины необходимо знать и условия равновесия на денежном рынке. Об этом подробнее в гл. 15 (раздел о спросе и предложении денег в масштабе всей национальной экономики).

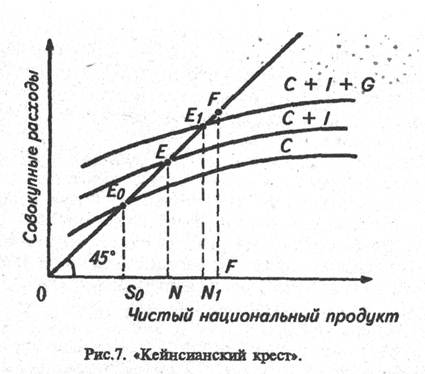

До сих пор анализировалось определение уровня национального дохода на основе равенства сбережений и инвестиций. Но существует и другой способ определения равновесного уровня дохода, метод на основе потребления инвестиций, или модель «национальный доход — совокупные расходы». Дадим графическое изображение этого способа определения уровня национального дохода на рис.7.

Как отмечалось ранее, национальный доход используется по двум основным каналам: на потребление и инвестиции, т.е. Y = С +I. Совокупные расходы — это расходы на ; личное потребление (С) и на производительное потребление (I). В условиях стагнирующей экономики уровень склонности к потреблению невысок, и уровень национального дохода, соответствующий равенству доходов и расходов (на личное потребление), установится в точке So, т.е. на уровне нулевого сбережения.

Однако если к расходам на личное потребление добавить инвестиции, то линия СС сдвинется вверх по вертикали и займет положение С + I Теперь кривая С + I пересечет линию 45° (линию равенства доходов и расходов) в точке Е. Этой точке будет соответ-ствовать объем НД в размере ON. Точка N приблизилась к точке F, т.е. тому уровню НД, который соответствует полной занятости. Чем больше инвестиции, тем выше поднимается кривая С + I и тем ближе «заветный» уровень полной занятости.

Если же государство будет не только стимулировать частные инвестиции, но и само осуществлять целый набор различных расходов, то кривая С + I превратится в кривую С +I + G, где G — государственные расходы. Этот рисунок — наглядная графическая иллюстрация той благотворной роли государственных расходов и стимулирования инвестиций в частном секторе, которой огромное значение придавал Дж.М. Кейнс. Итак, совокупные расходы — это сумма С, I, G и, с учетом внешнеторговых операций, чистого экспорта (Хn): С + I + G + Хn.

Наращивание инвестиций ведет к росту национального дохода и способствует достижению полной занятости еще и в силу определенного эффекта, который отражается в экономической теории под названием эффекта мультипликатора, чему и посвящен следующий параграф.

Сбережения и инвестиции Текст научной статьи по специальности «Экономика и бизнес»

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Блохина Виктория Георгиевна

Взаимообусловленность социально-экономической политики государства и принятия финансовых решений домохозяйствами

Оценка взаимосвязей между показателями, характеризующими функционирование отраслей, производственных комплексов и товарных рынков региона и его социально-экономическое развитие

Текст научной работы на тему «Сбережения и инвестиции»

СБЕРЕЖЕНИЯ И ИНВЕСТИЦИИ

Доходы населения после уплаты налогов (находящиеся в личном распоряжении) направляются на потребление и сбережения.

Сбережения — это та часть дохода после уплаты налога, которая не расходуется на покупку потребительских товаров. Согласно кругообороту денежных потоков в экономике, инвестиционные расходы формируются за счет сбережения, накоплений предприятий (нераспределенные чистые доходы) и амортизационных отчислений. В развитой рыночной экономике значительная часть сбережений идет на финансирование инвестиций.

Значит ли это, что повышение уровня сбережений будет означать увеличение инвестиций? Изменения в инвестиционных расходах слабо зависят от уровня сбережений. Дело в том, что субъекты сбережений и инвесторы представляют собой, по суще-

ству, различные группы, отстаивающие свои интересы и имеющие разные цели и планы. В капиталистической экономике решения об инвестициях принимают предприниматели и руководители предприятий всех видов.

Будут ли фирмы больше инвестировать, если уровень сбережений повысится, а потребление уменьшится? В этих условиях сужаются рынки сбыта и ожидать, что предприниматели будут расширять свои производственные мощности, нельзя.

А кто принимает решения о сбережениях? Здесь картина более неопределенная, так как существует расслоение населения по доходам, уровню жизни, привилегиям, сословиями, национальными особенностями и т.д.

Сбережения выступают как мера предосторожности, запас для защиты от не-

предвиденных случаев, болезни, безработицы, ухода на пенсию и т.д. Некоторые сбережения осуществляются в целях удовлетворения будущих потребностей семьи, чтобы приобретать автомобили, телевизоры, чтобы иметь запас наличных денег для покупки непредвиденной вещи. Многие сбережения связаны с укоренившейся привычкой, традициями и т.д.

Что же определяет уровень сбережений? Основными факторами, определяющим сбережения, является доход. Разность между доходом после уплаты налогов и величиной фактического потребления в любом конкретном году определяет величину сбережений в данном году. Значит, DI-C=S, где DI — доход после уплаты налогов; С — потребительские расходы; S — сбережения. Сбережения не являются величиной постоянной. Они изменяются адекватно изменениям уровня доходов после уплаты налогов. Так, например, в некоторые самые худшие годы переходной экономики в России (1993-1998) потребление превышало доход после уплаты налогов, и сбережения не росли. Потребление домохо-зяйств фактически превышало их текущие доходы, то есть они жили в долг или «проедали» ранее накопленное.

Однако следует отметить, что помимо доходов существуют и другие факторы, которые побуждают домохозяйства потреблять меньше или больше, тем самым оказывая влияние на уровень сбережений. Рассмотрим наиболее важные факторы: накопленное богатство, ожидания, уровень цен, потребительская задолженность и налогообложение.

Под богатством мы подразумеваем как движимое и недвижимое имущество, так и финансовые средства (наличные деньги, сбережения на счетах, акции, облигации), которыми обладает население. Каждый индивидуум и семья сберегают, воздерживаясь от потребления, чтобы накапливать богатство. При прочих равных условиях, чем больше накоплено богатства населением, тем слабее у них будет стимул для сбережений, чтобы накапливать дополнительное богатство. В стабильной экономике величина богатства изменяется из года в год незначительно и поэтому обычно не вызывает серьезных сдвигов в графиках потребления и сбережения. Серь-

езные изменения в накоплении богатства происходят в периоды спада или экономического роста.

Возрастание уровня цен ведет к снижению сбережений. Этот вывод имеет прямое отношение не только к сбережениям, но и к потреблению, поскольку изменения уровня цен изменяют реальную стоимость товаров и покупательную способность денег. Точнее говоря, реальная стоимость финансовых средств, номинальная стоимость которых выражается в деньгах, будет обратно пропорциональна изменениям уровня цен. Таким образом, повышение уровня цен приведет к соответствующему снижению денежной части сбережений.

Важным фактором изменения сбережений являются ожидания населения, связанные с будущими ценами, денежными доходами и наличием товаров, которые могут оказать существенное влияние на потребление и, соответственно, на сбережения. Так, ожидания повышения цен и дефицита товаров ведут к росту потребления и снижению сбережений. Ожидаемая инфляция и ожидаемые дефициты побуждают людей приобретать товары «про запас» во избежание потерь при повышении цен. Увеличение потребительских расходов снижает величину сбережений. Наоборот, ожидание падения цен, изобилия товаров, приводит к сокращению потребления и увеличению сбережений. Ожидание прироста денежных доходов в будущем ведет к опережающему росту сбережений по сравнению с потребительскими расходами. Предчувствие снижения доходов может побудить потребителей сокращать потребление и увеличивать сбережения.

На сбережения оказывает влияние потребительская задолженность. Если потребительская задолженность относительно низка и доля очередных взносов по предыдущим закупкам составляет незначительную величину от текущих доходов, то уровень сбережений домохозяйств может значительно повыситься. Наоборот, если задолженность домохозяйств достигнет 25% и более их текущих расходов, то они будут вынуждены сокращать не только текущие расходы, но и сбережения.

Существенным фактором снижения доходов и сбережений является уплата на-

логов и обязательных платежей. Для физических лиц налоги являются прямым убытком, так как они уменьшают личный доход за счет уплаты подоходного налога, налога на имущество, надбавки к цене для уплаты налога на добавленную стоимость, акцизы и т.д. Изменения в налогах приводят к изменению личных доходов и, соответственно, к изменению потребительских расходов и сбережений. Поэтому рост налогов снизит как потребление, так и сбережения. Наоборот, доля дохода, полученная от снижения налогов, будет частично потребляться и частично идти на сбережения.

Анализ перечисленных пяти факторов показывает, что изменение первых четырех приводит к изменению потребления и сбережений в противоположных направлениях. Если домохозяйства будут потреблять больше при каждом возможном уровне дохода после уплаты налогов, это означает, что они меньше будут сберегать, и наоборот. Исключением является воздействие пятого не связанного с доходами фактора — налогообложения.

В кейсианской теории важную роль играет концепция мультипликатора. В переводе мультипликатор означает множитель (лат. muШpHcator). Значение мультипликатора для инвестиционных расходов и сбережений состоит в следующем. Относительно небольшое изменение в инвестиционных расходах или в сбережениях может вызвать гораздо большие изменения в равновесном чистом национальном продукте (ЧИП). Мультипликатор усиливает колебания предпринимательской деятельности, вызванные изменениями в расходах. То есть незначительное увеличение расходов может дать многократный прирост ЧНП: с другой стороны, небольшое сокращение расходов может привести через мультипликатор к значительному уменьшению ЧНП. Мультипликатор множит, усиливает спрос в результате воздействия инвестиций на рост дохода. Первоначальное увеличение инвестиций вызовет увеличение дохода на такую же величину. В свою очередь возрастание дохода вызовет увеличение потребления и сбережений в соответствии с предельной склонностью к потреблению. Эти дополнительные суммы потребительских расходов получают другие домохозяйства в виде дохода, который снова рас-

падается на потребление и сбережения. И аналогично потребительские расходы переходят к другим домохозяйствам в виде дохода и т.д. Эффект мультипликатора заканчивается тогда, когда суммарная величина сбережений, вызванных исходным увеличением инвестиций, компенсирует данный прирост инвестиций. Между приростом сбережений и мультипликатором существует определенная связь. Мультипликатор равен обратной величине доли прироста сбережений MPS.

где МРС — доля прироста потребления

MPS — доля прироста сбережений.

Рассмотрим три ситуации, связанные с экономическим ростом, инвестициями и сбережениями.

Ситуация 1. Экономика вступает в стадию спада производства. В этой ситуации каждый индивидуум будет стремиться больше сберегать и экономить на потребительских расходах. В нашем сценарии стремление к большим сбережениям приведет к реальному спаду производства. Это связано с тем, что величина потребления уменьшается, и таким образом снижается чистый национальный продукт.

Ситуация 2. Предположим, что экономика первоначально переживает резко выраженную инфляцию спроса. В таком случае производство осуществляется при полной занятости, а избыток спроса подтягивает уровень цен вверх. Если в такой ситуации население будет меньше потреблять и больше сберегать, то темпы инфляции снизились бы. В данном случае увеличение сбережений является социально желательным, так как способствует снижению инфляции.

Ситуация 3. В стране наблюдается экономический рост. В этих условиях при более высоких сбережениях высвобождаются ресурсы из потребления, так что их можно использовать для производства большего объема инвестиционных товаров. Выпуск дополнительных средств производства способствует увеличению будущих производственных мощностей. В данной ситуации объем производства и занятости в масштабе страны не изменится, но

структура производства будет включать больше инвестиционных товаров и меньше потребительских товаров. Результатом более высоких сбережений будет ускоренный рост экономики в будущем.

Обобщение. Равенство сбережений и инвестиций — одно из перспективных условий устойчивого экономического роста, поиск разумных мер по обеспечению этого равенства является перманентным и противоречивым, но вместе с тем важнейшим условием для совершенствования производства и умножения национального продукта. Если сбережения превышают инвестиции, то образуются излишние запасы, не полностью используются мощности, увеличивается безработица. Если же инвестиционный спрос опережает величину сбережений, то это ведет к росту цен на инвестиционные товары.

В динамике экономического роста важная роль отводится соотношению роста

сбережений, инвестиций и национального продукта. В анализе этой проблемы важная роль отводится эффекту мультипликатора. Он показывает зависимость прироста национального дохода от прироста инвестиций и сбережений. Мультипликатор увеличивается в том случае, когда потребители склонны использовать увеличение своих доходов для наращивания потребления и снижению доли прироста сбережений. И наоборот, мультипликатор уменьшается, если усиливается склонность потребителей к увеличению сбережений.

Согласование равновесия между сбережениями и инвестициями является сложным процессом, в известной мере проблематичным. Проблема в том, что сегодняшние сбережения должны трансформироваться в инвестиции, которые будут осуществляться завтра. В долгосрочном периоде должны быть согласованы фактические сбережения и ожидаемые инвестиции.

Источник https://www.forbes.ru/biznes/349633-recepty-dlya-rossii-pochemu-sberezheniya-ne-transformiruyutsya-v-investicii

Источник https://studopedia.ru/8_56689_investitsii-i-sberezheniya-problema-ravnovesiya-model-IS.html

Источник https://cyberleninka.ru/article/n/sberezheniya-i-investitsii