«Полнейшее безумие»: как оглушительно лопнул американский пузырь на рынке недвижимости

«Это был рыночный пузырь, каких мы еще не видели. Его будут помнить, как крах компании Южных морей в XVIII веке и тюльпанную лихорадку XVII столетия… Все население США начало верить, что цены на жилую недвижимость просто не способны резко упасть», — так описывал свои ощущения от произошедшего один из самых крупных инвесторов планеты Уоррен Баффет. В первой половине 2000-х масса простых американцев — от пресловутого «среднего класса» до мигрантов, толком не умеющих говорить по-английски, — принялись неистово скупать жилье. Для кого-то это было реализацией давней мечты о собственном доме, кто-то рассматривал такие вложения как выгодную инвестицию. Многих охватило беспощадное спекулятивное безумие. В 2006 году раздувшийся до невероятных размеров пузырь все-таки лопнул, и жертвами краха стали миллионы обывателей, потерявших дома, работу, сбережения всей жизни. Этот же кризис стал первым звеном в затяжной экономической рецессии во всем мире, сравнимой лишь с Великой депрессией 1930-х годов. Почему и как американцы ввязались в ту авантюру — простым языком и максимально популярно в обзоре Onliner.

McMansion как американская мечта

В наших широтах собственный дом в большинстве случаев остается или бабушкиным наследством в родной деревне каждого коренного горожанина, или дачей для выращивания на грядке вкусных и полезных продуктов, или резиденцией добившихся относительного успеха граждан. В американской системе координат, той пресловутой American dream, сам концепт своего дома занимает основополагающее место. «Одноэтажная Америка» в ее современном понимании сформировалась после Второй мировой войны, после того как государство принялось предоставлять льготные ссуды на приобретение жилья вернувшимся с фронтов ветеранам. Предложение не заставило себя ждать: сразу несколько строительных компаний освоили производство небольших типовых домов индустриальным методом, и вскоре в пригородах крупных населенных пунктов начали появляться кварталы «индивидуальной застройки», олицетворившие представления среднего класса о правильном формате семейного гнезда.

Массовая автомобилизация населения лишь способствовала стремительному росту пригородов, а мегаполисы США стали приобретать привычный и сейчас вид: компактный деловой центр с высотными зданиями, окруженный бесконечными полями частных домов с гаражом и обязательной лужайкой.

По мере роста благосостояния американцев росли и их аппетиты. Простейшие типовые дома 1940—1950-х годов постепенно эволюционировали во все более крупные объекты. Росла этажность, интереснее и разнообразнее становился внешний вид зданий, к лужайке добавлялся бассейн на заднем дворе с местом для барбекю, одноместные гаражи менялись на гаражи на две машины. Мечтой уже становился не просто дом, а особняк. В начале 1980-х журналисты изобрели даже ироничный термин McMansion («МакОсобняк»), под которым подразумевался огромный, часто безвкусный жилой дом в два-три этажа с «архитектурными излишествами» на фасадах, при этом практически всегда возводившийся из дешевых строительных материалов. Тем самым он становился своеобразным аналогом еды из фастфуда: недорогой, производимой на конвейере, калорийной, но не слишком полезной для здоровья.

Несмотря на такую страсть к владению собственным домом, особенного пиетета к нему американцы не питают. У нас покупка квартиры (и тем более своего коттеджа) становится событием всей жизни. Еще с советских времен было принято, получая жилье, оставаться в нем до неизбежного конца. Переезд в качественно лучшую обстановку мог быть связан лишь с продвижением по социальной лестнице и практически всегда ограничивался пределами одного и того же населенного пункта. В США еще одним фактором «американской мечты» является мобильность населения. Принцип «Где родился, там и пригодился» абсолютно чужд американцам. Наоборот, в порядке вещей систематическая смена места жительства. Более того, подобные привычки находят отражение и в отношении к жилью.

Условная схема проста. Молодой человек, достигая совершеннолетия, легко и без особой жалости покидает «отчий дом» и уезжает в университет или колледж, часто на другом конце страны. Получив образование и первое место работы, обычно в одном из крупных городов, он (или она) снимает жилье, один или с компаньонами, предпочитая при этом жизнь вблизи рабочего места и милых молодости развлечений. Насладившись всеми прелестями жизни в городской обстановке, наш герой обыкновенно заводит семью и, остепенившись, конечно, по примеру родителей покупает свой дом в пригороде, где следующие пару-тройку десятилетий растит детей, пока уже тем не настает время уезжать в колледж. Оставшись в опустевшем доме, семейная пара часто меняет его на более скромный вариант, а выйдя на пенсию, и вовсе переезжает в регионы с лучшим климатом, в вечное лето. В этом цикле средний американец меняет жилье несколько раз, и частота может еще увеличиться при смене в зрелом возрасте места работы и переезда в другой населенный пункт. Ностальгической тоски по конкретному дому обычный житель США не испытывает, но сам принцип своего дома для большинства из них остается первостепенно важным.

Пузырь надувается

Столь долгое вступление было необходимо для объяснения всего произошедшего в середине 2000-х, ведь у шокировавшего страну кризиса были не только конкретные, но и абстрактные причины. Итак, обычному американцу владение собственным домом доставляло удовольствие, сигнализируя о том, что жизнь, в общем-то, удалась. Еще больше радости приносил тот факт, что стоимость этой недвижимости постоянно росла. В 1970 году средний по площади новый дом стоил около $26 тыс., в 2005-м, перед началом кризиса, эта цифра составила $283 тыс. Даже с поправкой на инфляцию в общественном мнении сформировалось устойчивое представление, что недвижимость будет дорожать вечно, что нет более верного вложения сбережений, чем в жилье. Действительно, что может быть надежнее, чем особняк, который через несколько лет можно продать дороже?

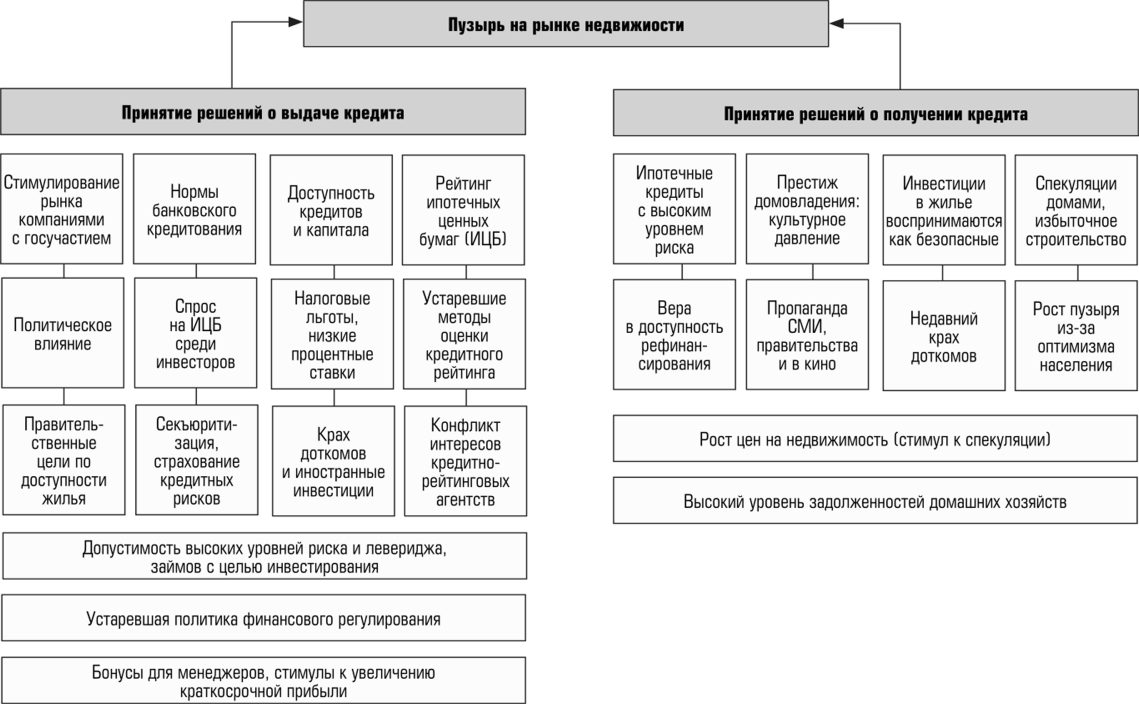

После незначительной рецессии, вызванной терактами 11 сентября 2001 года, в США начался небывалый приток иностранного капитала. Одновременно Федеральная резервная система (упрощая, аналог нашего Нацбанка) снизила до минимума процентную ставку, по которой американские банки предоставляют в кредит свои избыточные резервы. Это, в свою очередь, привело к резкому удешевлению кредитов для населения: ипотечных, автомобильных, потребительских (в виде кредитных карт). Для американцев ипотека оставалась абсолютно доминирующим источником финансирования, если речь заходила о приобретении недвижимости. Видя, что ипотечные кредиты становятся доступнее, а стоимость вожделенного жилья постоянно растет, условный Джон Смит побежал брать деньги в долг, тем более что, кроме двух традиционно крупнейших ипотечных агентств Fannie Mae и Freddie Mac, свои предложения по кредитованию покупки недвижимости предложили десятки других финансовых организаций.

Агрессивная реклама и статьи в СМИ тоже сыграли свою роль — американцы всегда консервативно относились к покупке домов, совершая столь важную сделку лишь тогда, когда могли позволить себе гарантированное обслуживание кредита, но теперь внезапно словно сошли с ума. В условиях стагнации роста своих реальных доходов они, боясь упустить шанс на сравнительно простое и, казалось, надежное обогащение, бросились кредитоваться, причем не только на жилье. Если в 1974 году общая сумма долговых обязательств домашних хозяйств составляла $705 млрд, то к 2008-му она увеличилась до $14,5 трлн.

Как выглядело то же самое хищническое кредитование с точки зрения банка? Банки, казалось, ничем не рисковали в такой ситуации, ведь, выдавая ипотеку, они получали в залог дом, на который она бралась. В случае неспособности должника обслужить кредит банк просто забирал дом, продавал его на рынке и компенсировал свои расходы, благо недостатка в покупателях до поры до времени не наблюдалось. У любого финансового учреждения, занимавшегося этой темой, в конечном итоге скапливалось множество долговых обязательств. Далее на сцене появляется новый игрок — крупные инвестиционные банки, не работающие непосредственно с физическими лицами, но желающие купить их долговые обязательства по ипотеке и впоследствии выпустить под их обеспечение ипотечные облигации, которые можно было еще раз (и еще более выгодно) продать. Таким образом, на ипотечную иглу прямо или косвенно подсели не только американские обыватели, но и почти вся финансовая система страны.

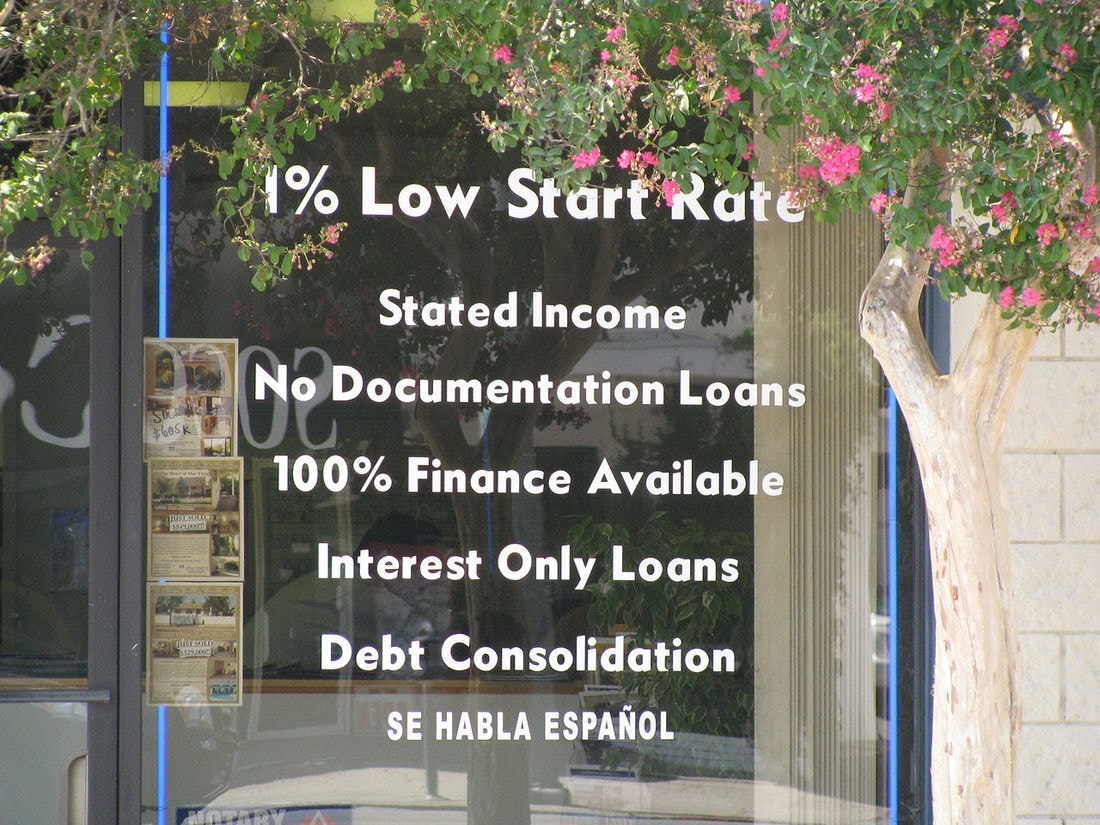

Как и при любых спекуляциях, такая система работала только при постоянном потоке новых клиентов (тех самых наивных Джонов Смитов, решивших сорвать куш). Когда их платежеспособный сегмент закончился (ведь количество Джонов Смитов, особенно имеющих стабильную работу и способных платить по долгам, ограничено), банки принялись привлекать к ипотеке тех граждан, которые в прежние времена никогда в жизни не получили бы кредит. Финансовые организации изобрели инновационные кредитные продукты, получившие название «субстандартная ипотека» (subprime mortgage). Ее начали выдавать лицам из группы повышенного риска, постепенно все более расширяя ее. Сначала такие кредиты предложили людям, имевшим доход (например, зарплату), которые просто могли подтвердить наличие денег на своем банковском счету. Истощив этот сегмент, ипотечные агентства решили выдавать «субпраймы» лицам без дохода (даже безработным), но с банковским счетом, на котором лежала какая-то сумма. Дальше — хуже. Спекулятивная истерия дошла до появления кредитов, получивших название «ниндзя» (NINJA — no income, no job or assets) — по сути, ипотечные организации были готовы выдавать десятки и сотни тысяч долларов всем желающим, людям, не имевшим ни дохода, ни работы, ни активов, то есть тех самых денег на банковских счетах. Дошло до того, что брать ипотеку в США стали даже бездомные и нелегальные мигранты. Под залог недвижимости, конечно, ведь что может быть надежнее недвижимости?

Пузырь лопается

Эти годы, с 2002-го по 2006-й, были чудесным временем. Дома американцев стоили все дороже, под рост их стоимости подсевшие на кредитную иглу обыватели их перезакладывали, рефинансировали свои прежние долги, покупали вещи, которые в других обстоятельствах не могли себе позволить. Ипотечные агентства продавали полученные долговые обязательства инвестбанкам и хедж-фондам, те выпускали на рынок ипотечные облигации. Доллары лились рекой, топ-менеджеры назначали себе миллионные бонусы за все растущую прибыль. Строительные компании возводили десятки тысяч новых домов, ведь спрос казался бесконечным. Чудесное время.

«Если вы видите, что практика кредитования становится неадекватной — например, ипотека без первоначального взноса, без подтверждения доходов и места работы, с выплатой одних только процентов в первые годы погашения кредита, — ее нужно корректировать. ФРС (Федеральная резервная система) все это видела, но предпочитала не мешать свободным рынкам: считалось, что участники рынка лучше понимают ситуацию, и, если они придумывают все эти финансовые инновации, значит, для этого есть причина и их не нужно контролировать». Эти слова профессор бизнес-школы Нью-Йоркского университета Нуриэль Рубини произнес в 2006 году, предсказав неизбежный крах американского ипотечного рынка, а затем и наступление глобального экономического кризиса. Так и случилось.

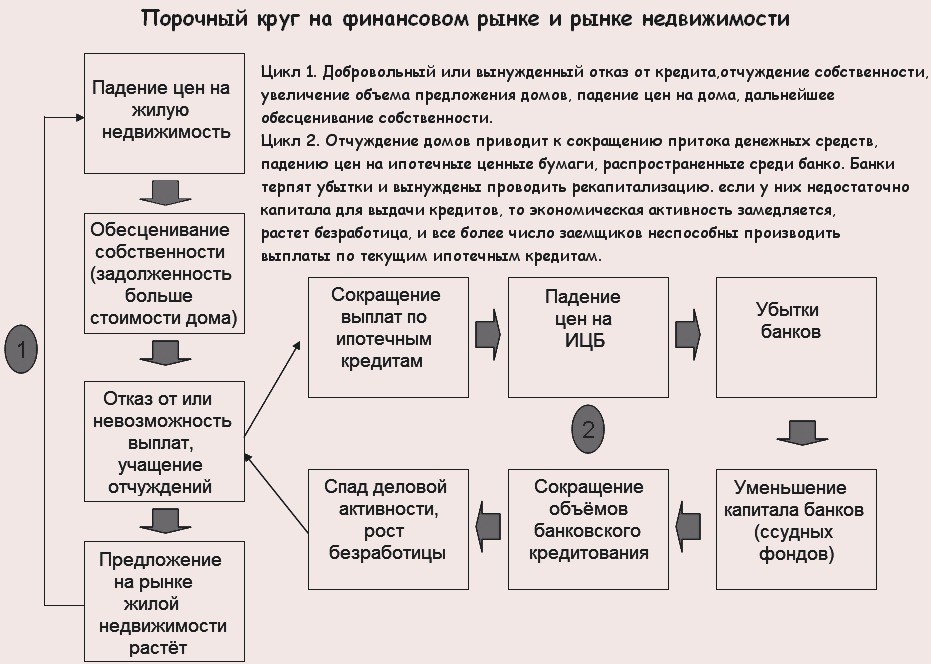

Естественно, счастливые обладатели «субстандартных ипотек», многие из которых еще недавно жили в трущобах, а то и под мостом, и не думали их оплачивать. После окончания льготного периода (чаще всего в первые два года заемщик выплачивал лишь проценты по кредиту, но не его основную сумму) они отказывались обслуживать долг. Банк забирал дом и выставлял его на продажу. С увеличением количества просрочивших оплату должников предложение подобных «проблемных» домов только росло. Банк, заинтересованный в скорейшем избавлении от такого актива, снижал цену. Это, в свою очередь, привело к падению цены и на другие, уже новые дома. Внезапно недвижимость, которая, как все думали, могла только дорожать, принялась дешеветь, и это был настоящий шок. За два года, с лета 2006-го по сентябрь 2008-го, цены на дома упали на 20—23%, и где-то в это же время миллионы американцев поняли, как они попали.

Только за один 2007-й более 25 организаций, занимавшихся предоставлением «субпраймов», обанкротились. В этом же году количество изъятых у должников и выставленных на продажу домов увеличилось на 75% (по сравнению с 2006-м) и достигло 2,2 млн штук. В следующем, 2008-м, эта цифра выросла еще на 81%. 2009-й — почти 4 млн изъятий (+21%). Лишь в 2010-м началось падение — сначала на 2%, а затем все активнее и активнее по мере выхода из кризиса.

На практике финансовые потери владельцев недвижимости составили $16 трлн — сумма поистине грандиозная. Своих домов лишились более 10 млн человек.

Ну и естественно, это была лишь верхушка айсберга. Вслед за обанкротившимися ипотечными агентствами (государство спасло лишь пару крупнейших из них, Fannie Mae и Freddie Mac, фактически проведя национализацию) посыпались и инвестбанки, вложившие десятки и сотни миллиардов долларов в ипотечные облигации, ценные бумаги, обеспеченные долговыми обязательствами, которые уже никто не собирался исполнять. К августу 2008 года различные финансовые институты списали таких облигаций на полтриллиона долларов. Из пятерки крупнейших американских инвестиционных банков Lehman Brothers обанкротился, Merrill Lynch по дешевке продали Bank of America, а Bear Stearns — банку JPMorgan Chase. Пару Morgan Stanley и Goldman Sachs спасло государство, предоставив им экстренное финансирование. И эти эпические падения прежних финансовых гигантов были лишь частью разразившегося планетарного кризиса, в идеологической основе которого лежала неукротимая страсть американцев к собственному дому.

Читайте также:

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Перепечатка текста и фотографий Onliner без разрешения редакции запрещена. nak@onliner.by

Ипотечный кризис в США и его последствия (2007/2008)

Ипотечный кризис 2007 года и, последовавший за ним, мировой финансовый кризис 2008/2009 годов. Эти события безусловно навсегда вписаны в историю мировой экономики. По этой теме написано множество книг (кстати, могу посоветовать «Эндрю Соркин – Слишком большие, чтобы рухнуть. Инсайдерская история о том, как Уолл-стрит и Вашингтон боролись, чтобы спасти финансовую систему от кризиса и от самих себя». Отличная книга, где все подробно и понятно описано, начиная с самых истоков) и сняты как документальные, так и художественные фильмы («Уолл-стрит: деньги не спят» и «Игра на понижение»).

Что же произошло?

Для начала, говоря простым языком, произошел рост невыплат ипотечными заемщиками. К тому же, «на руках» у простого населения оказалось слишком много кредитов и слишком много подешевевшей недвижимости. Плюс ко всему, произошло падение производных инструментов, напрямую связанных с недвижимостью. По финансовым потерям с учетом инфляции данный кризис можно сравнить с «Великой депрессией» 30-х годов прошлого века. В итоге всех событий властям США пришлось провести жесткое вмешательство в экономику страны и в деятельность ведущих крупных компаний.

Но давайте обо всем по порядку.

Как же вышло так, что рынок недвижимости (наиболее стабилизированный сектор рынка) стал местом необычных спекуляций и роста цен? Откуда появились гигантские невыплаты по ипотечным кредитам и закладным на недвижимость? В 2011 году Баффет заявил, что это самый огромный пузырь на рынке, который он когда-либо видел (по спекулятивному росту тут еще можно сравнить с тюльпаноманией 1636/1637 годы в Нидерландах).

ЭТАП ПЕРВЫЙ. Причины

Первоначальные причины кризиса

В экономике все связано. В предыдущей статье мы рассматривали пузырь доткомов и упомянули крах башен близнецов 11 сентября 2001 года. После этих событий правительство, как могло, пыталось привлечь внешние инвестиции в экономику страны. И это достаточно успешно получилось в 2002/2005 годах. Инвесторы все-таки вернули веру в силу американской экономики. Кроме этого, увеличение капитала произошло за счет стран с развивающейся экономикой, экспортирующих нефть (вроде Китая). Но тут есть два важных момента:

- В 2004 году в США преобладал импорт практически во всех отраслях, а экономика при этом показывала рост по большей части из-за внешних инвестиций (тут закономерен рост внешнего долга государства).

- Импорт рос быстрее экспорта не из-за недопроизводства, а из-за огромного потребления внутри страны.

При этом, в экономике начали появляться свободные средства (как у населения, так и у инвесторов). Вкладывать деньги в федеральные займы стало уже не так прибыльно и интересно. А дальше все просто – в момент, когда у населения на руках оказалось средств с избытком, начался сильный приток инвестиций в сектор недвижимости. Параллельно этому еще в конце 90-х годов крупнейшие ипотечные компании получили льготы от правительства, направленные на кредитование относительно бедного населения. То есть обычные люди только отошли от краха доткомов и терактов 11 сентября, как тут же им стали доступны относительно дешевые ипотечные займы.

Причины кризиса «второго плана»

Любой крупный кризис — это системное явление. С места ничего просто так не бывает. Тем более, в крупнейшей экономике мира. В период краха 1930 годов был принят закон «Гласса-Стигола», который поделил инвестиционные и коммерческие банки. Вторым была запрещена торговля акциями и другими инструментами, во избежание спекуляций и мошенничества на рынке. И было введено страхование средств простых граждан, что-то вроде российской «ACB».

Много свободных средств — это не всегда хорошо, для любой экономики. Выше мы говорили о высоком притоке инвестиций США и о выдачи ипотечных займов людям с низкими доходами. В какой-то момент свободных средств у коммерческих банков стал слишком много, а торговать на бирже им все еще запрещал закон «Гласса-Стигола». Поэтому для сброса свободных средств в 1982 году был принят новый закон, который разрешил коммерческим банкам выдавать займы практически любым организациям (ранее разрешалось только государственным банкам). Тут мы приближаемся к моменту, когда банки начнут раздавать ипотечные кредиты практически всем подряд и почти под любой залог, но на плавающей процентной ставке (об этом немного позже).

Это положило начало глобальным изменениям в банковской системе США. Ко всему этому были урезаны права федеральных регуляторов в банковской и кредитной системах, рынок отправился в свободное плавание. Банки вместо выдачи кредитов другим компаниям, по новому закону, стали сами создавать дочерние фирмы под различные виды деятельности и кредитовать их.

В реальности, это выглядело примерно так:

Третья важная причина

Субстандартные кредиты. Куда же без них Обычно банки в США выдавали кредиты с риском не более 8 процентов годовых на весь ипотечный портфель. Это при большом росте цен на недвижимость. Но для людей с низким уровнем доходов эти условия были слишком неприемлемыми. А мы помним, что у банков стали «развязаны руки» и накопилось достаточно много свободного капитала, который нужно было куда-то инвестировать. Поэтому банки прилично снизили требования к ипотечным займам. Заемщики стали иметь несколько вариантов суб-кредитов:

- Плавающая ставка.Изначально заемщик платил только проценты по кредиту, а сумма долга оставалась прежней (в разгар кризиса более 90 процентов заёмщиков имели такие условия по кредитам).

- На выбор заёмщика.То есть клиент сам выбирал сумму платежа в месяц и долю процентов по кредиту в платеже. Таким образом, проценты можно было оплачивать даже не полностью. Они просто «плюсовались» к сумме основного займа.

Также были другие, менее популярные варианты, но почти все заёмщики останавливались на этих двух.

Но даже при всем при этом, банкам не хватало клиентов, а свободные средства продолжали лежать без дела. И тут банки пошли на крайний шаг – они стали выдавать займы людям, просто имевшим банковский счет с какой-либо суммой, либо же вообще ипотечные займы полностью без обеспечения. Это стали называть «мусорными» кредитами. Люди конечно стали набирать такие кредиты и покупать столько недвижимости, сколько возможно, в надежде на её дальнейший рост.

ЭТАП ВТОРОЙ. Точка невозврата

Банки, чтобы перестраховаться от необеспеченных кредитов, стали выпускать деривативы (они объединяли в пул несколько таких кредитов и продавали третьему лицу. Это можно назвать, в некоторой степени, точкой невозврата.

В итоге на рынке сложилась следующая ситуация:

С виду, такие производные инструменты выглядели менее рискованными, по сравнению с необеспеченными кредитами. Банки рассчитывали, что ими можно будет воспользоваться в случае неплатежей клиентов, а их стоимость не будет подвержена снижению из-за нескольких кредитов в одном инструменте.

Что еще происходило, чтобы повысить привлекательность этих производных инструментов в портфеле? Например, к 5 необеспеченным кредитам добавлялся один обеспеченный (все для повышения привлекательности и повышения рейтинга пакета кредитов). С виду выходила как бы «матрешка», снаружи приукрашенная парой обеспеченных кредитов на десяток мусорных. Но, пока люди верили в них и цены росли, все шло относительно нормально. Да и особо никто не смотрел на реальное обеспечение инструментов, всех интересовал лишь стремительный рост и спекулятивная составляющая. В какой-то момент эти бумаги стали отдельным объектом спекуляции, без оглядки на фундаментальные данные.

ЭТАП ТРЕТИЙ. Начало краха

Бурный не обоснованный рост рано или поздно всегда заканчивается. В нашем случае были свои причины:

- Отдельная торговля деривативами, как объектом для чистой спекуляции. Практически бесконтрольный выпуск (со стороны регуляторов) новых бумаг.

- Большинство аналитиков оценивало эти бумаги как нечто реальное и обеспеченное существующими деньгами, а оценка роста строилась без использования каких-либо прошлых данных.

- Помимо «разбавления» мусорных пакетов, крупные банки договорились с ведущими рейтинговыми компаниями об искусственном завышение привлекательности необеспеченных инструментов.

Ипотечный пузырь тем временем раздувался все сильнее и сильнее, а выпуск уже ничем необеспеченных ценных бумаг бесконтрольно продолжался. И рядовые люди, и инвесторы ввязались в ценовую гонку. Никто не думал о результатах. Старые кредиты просто перекрывались новыми уже под залог мусорных пакетов ценных бумаг.

На момент начала кризиса доход от этой системы составлял практически 30 процентов всего ВВП страны. А держалось все на голой спекуляции и необоснованном росте цен. Новые дома строились один за одним. В какой-то момент пузырь раздулся до такой степени, что падение цен стало лишь вопросом времени.

ЭТАП ЧЕТВЕРТЫЙ. Последствия

В 2011 году более 900 тысяч домов, купленных под мусорные бумаги, банки забрали обратно. А новые построенные дома оказались никому не нужны. Инвесторы и банкиры потеряли работу, а люди – имущество, отданное по долговым обязательствам банкам.

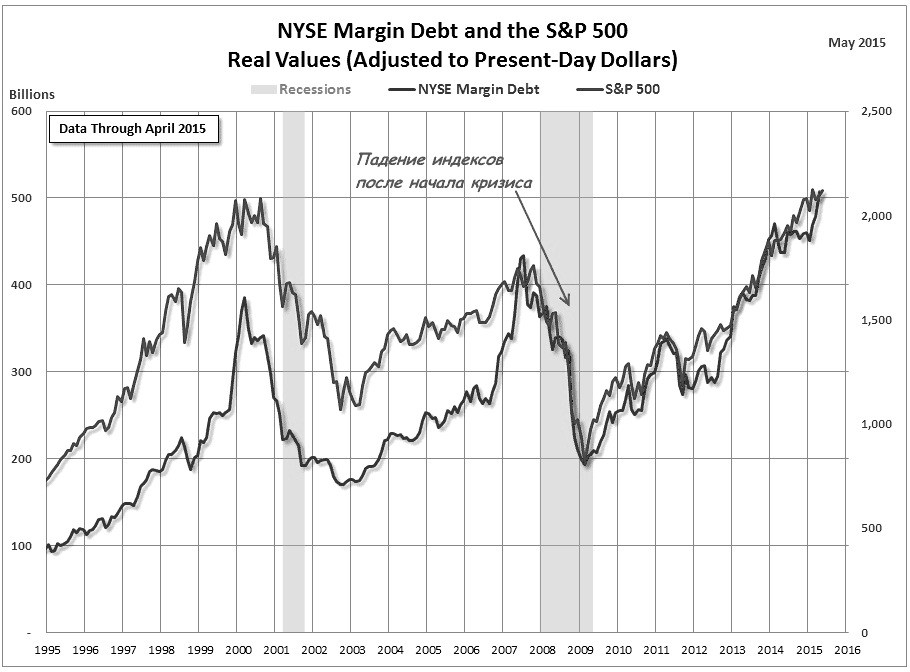

- Индекс S&P500 снизился почти на половину стоимости, относительно 2006 года.

- Стоимость реально производящих предприятий упала более чем на 20 процентов с лета 2007 года по осень 2008.

- Lehman Brothers и Bear Stearns были признаны банкротами, а такие банки как ML , Bank of America были вынуждены произвести слияние, во избежание полного краха (это коснулось практически всех крупных банков, которые участвовали в этом пузыре);

- Падение было замечено во всех секторах экономики.

- Многие граждане потеряли свои накопления, в том числе и пенсионные.

- Потери в долларах составили больше 5 миллиардов

ЭТАП ПЯТЫЙ. Дальнейшие события и меры правительства США

- Проведено разбирательство на федеральном уровне, показавшее, что первые признаки пузыря появились еще в 2007 году, а меры по ослаблению требований к заемщикам были введены преждевременно.

- Правительству пришлось, за счет федерального бюджета, самому выкупать «мусорные» инструменты. На выкуп этих бумаг было потрачено более 700 миллиардов долларов (то есть за счет налогоплательщиков, само собой).

- В августе 2008 года принят пакет по стабилизации экономики, названный «План Полсона»,

- Формально, средства из бюджета были деньгами с налогов обычных граждан. То есть, обычное население расплатилось и за безответственные действия банков, и за собственную жадность, раздувшую ипотечный кризис.

- Из позитивных мер, государству удалось договориться с крупнейшими кредиторами от отсрочки выплат для граждан, чтобы избежать конфискации всего имущества. Также рядовым гражданам был возвращен налог на недвижимость, хотя и частично.

- Другие пострадавшие страны снизили ставки ЦБ для повышения стимуляции экономики.

- Правительство начало на льготных условиях выдавать кредиты крупным банкам, для удержания их на плаву (их крах мог бы нанести еще более существенные потери для экономики).

- Компаниям не банковского сектора, участвовавшим в кризисе, разрешили вновь выпускать ипотечные бумаги, но уже с реальными залогами.

Завершение

Отголоски по невыплатам оставались даже после краха. После завершения основных событий кризиса, Всемирный валютный фонд оценил потери в 4 триллиона долларов для мировой экономики. Еще более 11 триллионов было потрачено правительством для стабилизации ситуации после краха.

Ипотечный кризис 2008 года в сша: хронология, причины и последствия для мира и России

Ипотечный кризис в США стал началом финансово-экономического кризиса во всем мире, и коснулся практически каждой страны. Что же явилось причиной краха? Каковы оказались его реальные последствия? Разберем подробнее ответы на эти и некоторые другие вопросы.

Что это был за кризис

Ипотечный кризис в США – обвал экономики и рынка недвижимости, проявившийся в форме резкого увеличения невыплат по ипотечным займам с повышенными рисками. Сопровождался изъятием жилой и коммерческой недвижимости кредиторами (банками и кредитными организациями).

По уровню падения ипотечный кризис сравнивают с Великой американской депрессией 30-х годов. Схожие черты действительно есть: чрезмерные спекуляции на бирже и отсутствие соответствующей реакции контролирующих и государственных органов власти на существующие факты кризисные явления.

Сама суть кризиса в общих чертах сводится к следующему:

- Рост цен на квартиры и дома существенно превышал уровень инфляции в стране, что привело к появлению искусственного спроса (в США царил «жилищный бум»).

- Финансировался этот бум с помощью «дешевых денег» или ипотеки с минимальными процентными ставками, а также посредством оформления вторичных ипотечных займов (повторный кредит под уже заложенную недвижимость).

- В экономике включился механизм неконтролируемого роста цен на жилье и объема продаж, что явилось ключевой причиной «раздувания мыльного пузыря» на рынке недвижимости.

В итоге рынок перенасытился и, как следствие, цены на недвижимость начали падать. В результате американские банки повысили ставки по действующим ипотечным займам с плавающими процентами. Таки условия стали причиной невозможности исполнения своих обязательств перед кредиторами существенной долей заемщиков (особенно находящейся в зоне повышенных рисков). Клиенты становились должниками, а имущество выставлялось на торги по стоимости ниже начальной.

В сентябре 2008 года уровень цен на жилье упал более, чем на 20%.

Вывод: Все эти факторы привели к серии крупнейших в истории банкротств банков, страховых, инвестиционных и иных финансовых институтов США и послужили причиной глобальной рецессии мировой экономики.

Хронология событий

Во временном интервале ипотечный кризис в США 2008 г. наступил не в один день и даже не в один год. Хронологически события, приведшие к нему, можно представить следующим образом:

В этот период рынок недвижимости Америки переживал невиданный подъем строительства. Фактически за 7 лет цены взлетели практически в 7 раз. Также во время президентства Буша был принят ряд законодательных мер, предоставляющих налоговые льготы и рабочие места в строительных корпорациях. Налог на прибыль с продажи жилья был снижен, что также поспособствовало росту спроса на новое строительство.

Устойчивый рост рынка недвижимости сопровождался увеличением объемов выдачи нестандартных ипотечных займов или субстандартных кредитов, когда была существенно снижена планка обязательных требований к заемщикам. То есть займы получали лица с высоким уровнем риска, уже имеющие негативную кредитную историю. Виновата здесь жадность банкиров, стремившихся любым путем увеличить свои доходы.

Кроме того, рынок недвижимости на своем пике привлек инвесторов и спекулянтов, главной целью которых было извлечение максимальной прибыли. В Америку хлынул азиатский и западный капитал, чьи инвесторы вкладывали деньги в относительно безопасные инструменты – ценные бумаги под залог недвижимости (CDO).

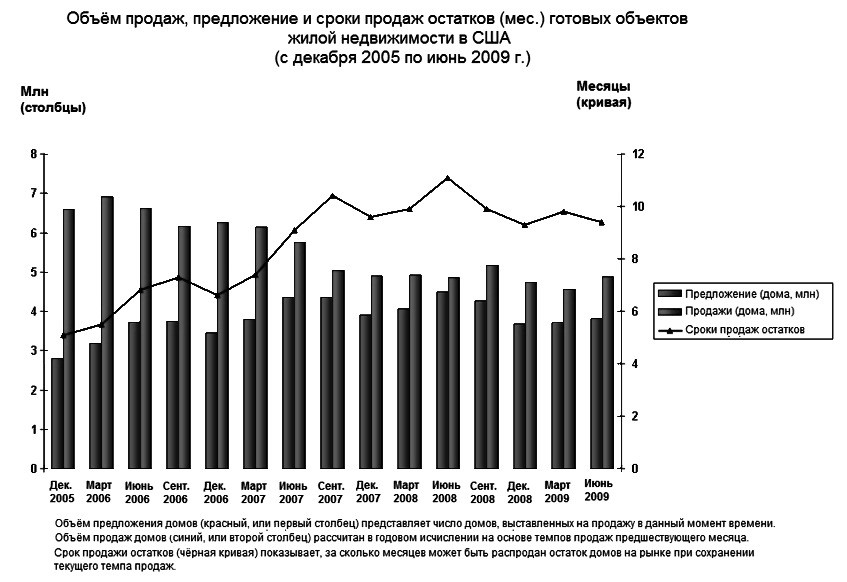

В середине 2006 г. рост рынка недвижимости остановился, произошло перенасыщение. Все больше и больше заемщиков были не в состоянии обслуживать свои ипотечные займы. К концу 2006 г. данный показатель составлял около 10% от общего числа кредитов, выданных на приобретение жилья. Рефинансирования займов добиться было невозможно – банки больше не выдавали дешевые кредиты. Начались массовые отчуждения банками залогового жилья.

В 2007 году ипотечный пузырь лопнул. Падение цен на недвижимость стало критичным, что стало следствием длинной цепочки банкротств крупнейших американских банков, хедж-фондов, страховых и инвестиционных компаний, потерявших огромные суммы. За 2007 г. около 25 банков объявили о своем банкротстве. Рынок CDO также рухнул.

Все дальнейшие события являются уже фактами начала общеэкономического кризиса в США, распространившегося затем и по всему миру в силу неотъемлемой глобализации.

Причины ипотечного кризиса в США

Причин, способствовавших разрастанию ипотечного кризиса в США, можно перечислить много. Однако многие эксперты сходятся во мнении, что основными из них являются рост внешних инвестиций в экономику и изменение законодательного регулирования банковской системы. Рассмотрим их подробнее.

Рост внешних инвестиций и их влияние

Период 2002-2005 гг. характеризуется резким ростом объемов иностранного инвестирования – главным образом за счет Китая. Связано это с ростом цен на нефть и сопутствующие углеводороды. Здесь существует 2 теории, объясняющие связь влияния внешних инвестиций на кризис:

- По данным на 2004 г. дефицит платежного баланса Америки составлял около 6% от ВВП, то есть американцы потребляли больше, чем производили, и одновременно – больше тратили, чем зарабатывали. Логичным способом уравновешивания такого баланса является привлечение внешних инвестиций.

- Привлечение внешнего капитала производилось за счет увеличения уровня потребления в США. Если экспорт упадет, то привлечь инвестиции можно с помощью займов у иностранных производителей.

Первая теория основывается на положении о том, что из-за непомерного массового потребления в страну хлынули иностранные инвестиции и породили ипотечный кризис. Вторая же гласит, что внешний капитал появился и достиг таких масштабов по причине чрезмерного потребления.

Вывод: Обе теории винят в американском ипотечном кризисе третьи страны, а не внутренние причины и действия органов власти и контроля.

Изменения в законодательном регулировании банковской системы

Еще в 1982 г. был принят закон «О паритете в альтернативном ипотечном кредитовании», который разрешил кредиторам, не относящимся к федеральным банкам, выдавать ипотеку с плавающей ставкой.

В этот период появились новые разновидности ипотечных займов: с плавающим процентом, с возможностью выбора размера ежемесячного платежа, с погашением задолженности в конце срока кредитования крупной суммой, с выплатой только процентов в начале срока кредитования и т.д. Все они постепенно потеснили обычную ипотеку с фиксированной процентной ставкой и рассрочку.

Использование новых видов ипотеки привело к злоупотреблению ими ввиду отсутствия соответствующего правового регулирования.

В дальнейшем банки пролоббировали закон, получивший название «Гремма-Лича-Блайли» или по-другому «Закон о модернизации», который предоставил им право создавать коммерческие холдинги и одновременно заниматься инвестиционной, коммерческой и страховой деятельностью.

На практике банки привлекали средства населения и тут же вкладывали их в инструменты с повышенным риском, страхуя при этом сами себя. Была предоставлена практически полная свобода действий.

Субстандартное кредитование, его виды и влияние

Бум строительства в США и стабильный рост цен на жилье породили огромную конкуренцию между банками. Среди ключевых инструментов в борьбе за клиентов и увеличение объемов кредитования они использование снижение процентных ставок и выдачу субстандартных кредитов.

Субстандартное кредитование предусматривает существенное снижение требований к потенциальным заемщикам. Кредиты начали выдавать клиентам из высокорисковых групп. Кроме того, клиент мог выбрать наиболее подходящий способ расчета с банком:

- займ с плавающей процентной ставкой (ставка фиксируется на первые несколько лет, а затем банк имеет право ее повысить);

- выбор конкретного варианта оплаты (например, заемщик сам мог установить посильную сумму для ежемесячной оплаты с последующим переносом неоплаченных процентов к телу кредита);

- оплата большей части задолженности перед банком в конце срока кредитования.

То есть, фактически любой американец без доходов и каких-либо активов мог оформить в ипотеку дорогую недвижимость, стоимость которой не сопоставима с его кредитоспособностью. Такие кредиты сами банки прозвали «мусорными», так как все понимали, что их не вернут. Главная задача стояла в их выдаче, ведь банки получали огромную прибыль от реализации долговых бумаг.

Спекуляция на деривативах

Благодаря резкому увеличению объемов ипотечного кредитования был сформирован новый механизм секьюритизации или снятия рисков по невозврату таких займов, или попросту их финансирование. Суть заключается в превращении долговых обязательств в ценные бумаги или деривативы.

Наибольшее распространение среди деривативов в США в период начала ипотечного кризиса получили свопы. Обороты торговли такими инструментами были колоссальными – только по данным за лето 2008 г. объем операций составлял около 600 триллионов долларов США.

Сами деривативы обеспечивались новыми ценными бумагами, под них же выпускались другие. Таким образом, создание производных, синтетических ценных бумаг, бесконечная эмиссия, их рост в геометрической прогрессии спровоцировали закономерный крах – пузырь, не имеющий под собой ровным счетом ничего, лопнул.

В целях получения максимальной прибыли крупнейшие хедж-фонды и инвестиционные компании сговорились с ведущими рейтинговыми агенствами, которые осознанно присваивали завышенные рейтинги и инвестиционную привлекательность даже «мусорных» ценных бумаг.

Каковы его последствия и влияние на мировую экономику

Ипотечный кризис в США 2007-2008 гг. стал маховиком дальнейших экономических событий, коснувшихся всю мировую экономику. Ключевыми последствиями для Америки стали:

- отчуждение и выставление на торги более 1 миллиона объектов недвижимости, выступавших залогом по договорам об ипотеке (к середине 2011 г.);

- банкротство и огромные убытки крупнейших банков страны, хедж-фондов, страховых и инвестиционных компаний (банкротство Lehman Brothers, Bear Stearns, покупка Bank of America инвестиционного банка Merrill Lynch, прекращение инвестиционной деятельность гигантами Goldman Sachs и Morgan Stanley);

- снижение стоимости производственных активов более, чем на 20% (2007-2008 гг.);

- потери рынка недвижимости по приближенным оценкам составили более 5 триллионов $ (рынок не растет и по сей день);

- уменьшение пенсионных накоплений и личных сбережений американцев в общей сумме свыше 8 триллионов $.

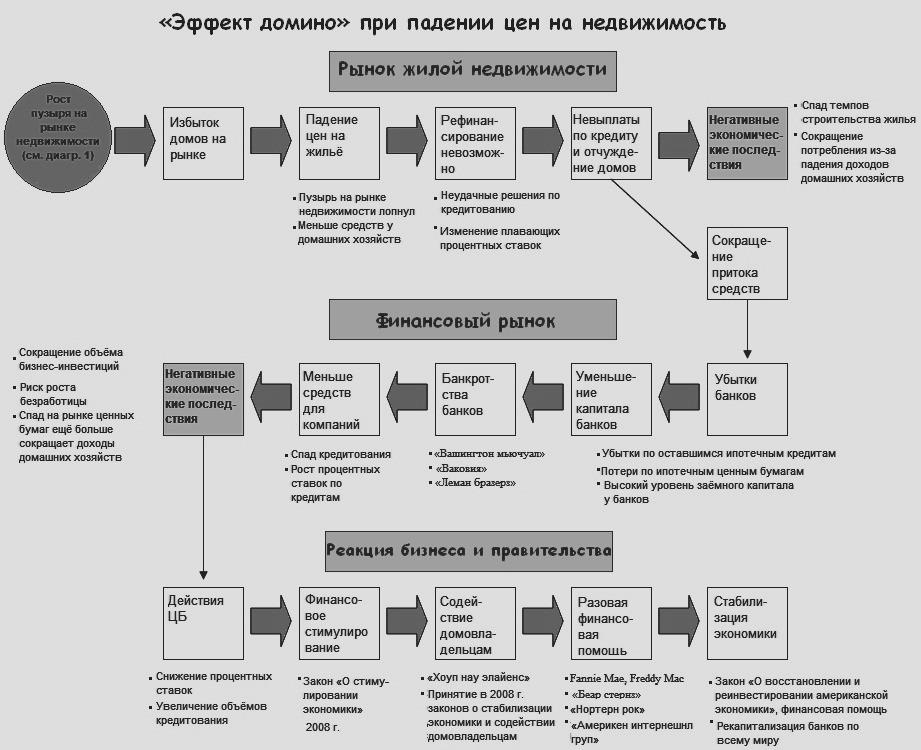

Кризис сработал по принципу «домино» и потянул за собой строительный сектор, машиностроение, сферу услуги и т.д.

Тысячи семей были больше не в состоянии обслуживать ипотечные кредиты и оставили свои дома банкам. Вымерли целые улицы и кварталы.

Последствия для России

Наша страна не испытала на себе таких масштабных последствий, как в США. Однако кризис все-таки коснулся и Россию. Основной удар пришелся не на сферу ипотечного кредитования, который на тот момент находился на стадии своего развития, а преимущественно на финансовый сектор.

Многие ведущие банки оказались в удручающем положении и обратились к государству за помощью. Среди них Связь-банк, ВТБ, КИТ-Финанс и другие.

Капитализация крупнейших компаний упала за осень 2008 г. на ¾, а золотовалютные резервы на 25%. Банки снова столкнулись с недоверием населения и оттоком вкладов. Бегство вкладчиков стало дополнительной стимуляцией существенного снижения финансовой устойчивости многих банков в РФ и их банкротства.

Также финансовый кризис спровоцировал закономерное снижение цен на нефть и сопровождающие продукты. Возникли серьезные проблемы с привлечением инвестиций в этот сектор и завершением уже начатых проектов.

Темпы роста экономики РФ существенно сократились – примерно на 4 п.п. за 9 месяцев 2008 г. по сравнению с аналогичным периодом прошлого года.

Практически во всех сферах экономики прослеживался спад.

Выводы по итогам кризиса для мировой экономики и экономики России

По прошествии некоторого времени можно сделать основные выводы по итогам общемирового и российского кризиса 2008 г.:

- Ипотечный кризис в США и последовавшая за ним экономическая рецессия во всем мире – это результат человеческих действий. Именно люди игнорировали сигналы об опасности, не учитывали риски и гнались за сверхдоходами. Государственные и финансовые регуляторы также не предпринимали должных действий, а лишь способствовали формированию некачественного ипотечного портфеля и раздуванию рынка деривативов.

- Кризис выявил слабые места и дыры в законодательстве многих стран. Многие проекты жилищных и налоговых реформ и стимулов находятся еще в стадии разработки и согласования.

- Активные действия госорганов США были предприняты только в сентябре 2008 года, когда кризис уже был в разгаре. Время для смягчения негативных последствий было упущено. Расходы Правительства на преодоление последствий кризиса по данным на конец 2009 г. оцениваются в 11 триллионов $.

Что касается ситуации в России, то несмотря на общемировую интеграцию, она уникальна. У нас кризис начался с кризиса частного сектора, который был спровоцирован чрезмерными заимствованиями в шоковых условиях, а именно со стороны оттока капитала, внешней торговли и существенного ужесточения условий внешнего кредитования.

Полная зависимость РФ от цен на нефть и иные углеводороды при их падении и объема экспорта привел к сильнейшему удару глобального кризиса по нашей стране. Ключевые меры Правительства РФ для выхода из кризиса были направлены на укрепление финансовой системы, включая вливания в капитал банковской системы и предоставление ликвидности в виде субординированных кредитов.

Ужесточилась политика Центробанка, начиная с 2009 г. начались массовые чистки в банковском секторе на предмет несоответствия кредитных и финансовых учреждений заявленным показателям и качества проводимой политики.

Ипотечный кризис в США 2008 г. привел к краху рынка недвижимости, обвалу фондового рынка и стал началом общеэкономической рецессии. Банкротство крупнейших банков, инвестиционных компаний и хедж-фондов, резкое сокращение благосостояния обычного населения, изъятие миллиона объектов залоговой недвижимости, а также проникание кризиса во все сферы экономики стали ключевыми его последствиями.

Причин здесь множество, однако главные две – это резкий рост внешних инвестиций в американскую экономику и законодательные акты, способствовавшие раздуванию спекулятивного пузыря. Все это и привело к тому, что в один момент он лопнул.

Ждем ваших вопросов. Напишите в комментариях, как вас затронул американский ипотечный кризис? Что вы думаете по поводу возможного ипотечного кризиса в России в связи с тотальным снижением ставок и бумом строительства?

Источник https://realt.onliner.by/2019/03/20/bubble-2

Источник https://www.forex.blog/ipotechnyj-krizis-v-ssha-i-ego-posledstvija-2007-2008/

Источник https://ipotekaved.ru/za-granicey/ipotechnyi-krizis-v-ssha.html