«Полнейшее безумие»: как оглушительно лопнул американский пузырь на рынке недвижимости

«Это был рыночный пузырь, каких мы еще не видели. Его будут помнить, как крах компании Южных морей в XVIII веке и тюльпанную лихорадку XVII столетия… Все население США начало верить, что цены на жилую недвижимость просто не способны резко упасть», — так описывал свои ощущения от произошедшего один из самых крупных инвесторов планеты Уоррен Баффет. В первой половине 2000-х масса простых американцев — от пресловутого «среднего класса» до мигрантов, толком не умеющих говорить по-английски, — принялись неистово скупать жилье. Для кого-то это было реализацией давней мечты о собственном доме, кто-то рассматривал такие вложения как выгодную инвестицию. Многих охватило беспощадное спекулятивное безумие. В 2006 году раздувшийся до невероятных размеров пузырь все-таки лопнул, и жертвами краха стали миллионы обывателей, потерявших дома, работу, сбережения всей жизни. Этот же кризис стал первым звеном в затяжной экономической рецессии во всем мире, сравнимой лишь с Великой депрессией 1930-х годов. Почему и как американцы ввязались в ту авантюру — простым языком и максимально популярно в обзоре Onliner.

McMansion как американская мечта

В наших широтах собственный дом в большинстве случаев остается или бабушкиным наследством в родной деревне каждого коренного горожанина, или дачей для выращивания на грядке вкусных и полезных продуктов, или резиденцией добившихся относительного успеха граждан. В американской системе координат, той пресловутой American dream, сам концепт своего дома занимает основополагающее место. «Одноэтажная Америка» в ее современном понимании сформировалась после Второй мировой войны, после того как государство принялось предоставлять льготные ссуды на приобретение жилья вернувшимся с фронтов ветеранам. Предложение не заставило себя ждать: сразу несколько строительных компаний освоили производство небольших типовых домов индустриальным методом, и вскоре в пригородах крупных населенных пунктов начали появляться кварталы «индивидуальной застройки», олицетворившие представления среднего класса о правильном формате семейного гнезда.

Массовая автомобилизация населения лишь способствовала стремительному росту пригородов, а мегаполисы США стали приобретать привычный и сейчас вид: компактный деловой центр с высотными зданиями, окруженный бесконечными полями частных домов с гаражом и обязательной лужайкой.

По мере роста благосостояния американцев росли и их аппетиты. Простейшие типовые дома 1940—1950-х годов постепенно эволюционировали во все более крупные объекты. Росла этажность, интереснее и разнообразнее становился внешний вид зданий, к лужайке добавлялся бассейн на заднем дворе с местом для барбекю, одноместные гаражи менялись на гаражи на две машины. Мечтой уже становился не просто дом, а особняк. В начале 1980-х журналисты изобрели даже ироничный термин McMansion («МакОсобняк»), под которым подразумевался огромный, часто безвкусный жилой дом в два-три этажа с «архитектурными излишествами» на фасадах, при этом практически всегда возводившийся из дешевых строительных материалов. Тем самым он становился своеобразным аналогом еды из фастфуда: недорогой, производимой на конвейере, калорийной, но не слишком полезной для здоровья.

Несмотря на такую страсть к владению собственным домом, особенного пиетета к нему американцы не питают. У нас покупка квартиры (и тем более своего коттеджа) становится событием всей жизни. Еще с советских времен было принято, получая жилье, оставаться в нем до неизбежного конца. Переезд в качественно лучшую обстановку мог быть связан лишь с продвижением по социальной лестнице и практически всегда ограничивался пределами одного и того же населенного пункта. В США еще одним фактором «американской мечты» является мобильность населения. Принцип «Где родился, там и пригодился» абсолютно чужд американцам. Наоборот, в порядке вещей систематическая смена места жительства. Более того, подобные привычки находят отражение и в отношении к жилью.

Условная схема проста. Молодой человек, достигая совершеннолетия, легко и без особой жалости покидает «отчий дом» и уезжает в университет или колледж, часто на другом конце страны. Получив образование и первое место работы, обычно в одном из крупных городов, он (или она) снимает жилье, один или с компаньонами, предпочитая при этом жизнь вблизи рабочего места и милых молодости развлечений. Насладившись всеми прелестями жизни в городской обстановке, наш герой обыкновенно заводит семью и, остепенившись, конечно, по примеру родителей покупает свой дом в пригороде, где следующие пару-тройку десятилетий растит детей, пока уже тем не настает время уезжать в колледж. Оставшись в опустевшем доме, семейная пара часто меняет его на более скромный вариант, а выйдя на пенсию, и вовсе переезжает в регионы с лучшим климатом, в вечное лето. В этом цикле средний американец меняет жилье несколько раз, и частота может еще увеличиться при смене в зрелом возрасте места работы и переезда в другой населенный пункт. Ностальгической тоски по конкретному дому обычный житель США не испытывает, но сам принцип своего дома для большинства из них остается первостепенно важным.

Пузырь надувается

Столь долгое вступление было необходимо для объяснения всего произошедшего в середине 2000-х, ведь у шокировавшего страну кризиса были не только конкретные, но и абстрактные причины. Итак, обычному американцу владение собственным домом доставляло удовольствие, сигнализируя о том, что жизнь, в общем-то, удалась. Еще больше радости приносил тот факт, что стоимость этой недвижимости постоянно росла. В 1970 году средний по площади новый дом стоил около $26 тыс., в 2005-м, перед началом кризиса, эта цифра составила $283 тыс. Даже с поправкой на инфляцию в общественном мнении сформировалось устойчивое представление, что недвижимость будет дорожать вечно, что нет более верного вложения сбережений, чем в жилье. Действительно, что может быть надежнее, чем особняк, который через несколько лет можно продать дороже?

После незначительной рецессии, вызванной терактами 11 сентября 2001 года, в США начался небывалый приток иностранного капитала. Одновременно Федеральная резервная система (упрощая, аналог нашего Нацбанка) снизила до минимума процентную ставку, по которой американские банки предоставляют в кредит свои избыточные резервы. Это, в свою очередь, привело к резкому удешевлению кредитов для населения: ипотечных, автомобильных, потребительских (в виде кредитных карт). Для американцев ипотека оставалась абсолютно доминирующим источником финансирования, если речь заходила о приобретении недвижимости. Видя, что ипотечные кредиты становятся доступнее, а стоимость вожделенного жилья постоянно растет, условный Джон Смит побежал брать деньги в долг, тем более что, кроме двух традиционно крупнейших ипотечных агентств Fannie Mae и Freddie Mac, свои предложения по кредитованию покупки недвижимости предложили десятки других финансовых организаций.

Агрессивная реклама и статьи в СМИ тоже сыграли свою роль — американцы всегда консервативно относились к покупке домов, совершая столь важную сделку лишь тогда, когда могли позволить себе гарантированное обслуживание кредита, но теперь внезапно словно сошли с ума. В условиях стагнации роста своих реальных доходов они, боясь упустить шанс на сравнительно простое и, казалось, надежное обогащение, бросились кредитоваться, причем не только на жилье. Если в 1974 году общая сумма долговых обязательств домашних хозяйств составляла $705 млрд, то к 2008-му она увеличилась до $14,5 трлн.

Как выглядело то же самое хищническое кредитование с точки зрения банка? Банки, казалось, ничем не рисковали в такой ситуации, ведь, выдавая ипотеку, они получали в залог дом, на который она бралась. В случае неспособности должника обслужить кредит банк просто забирал дом, продавал его на рынке и компенсировал свои расходы, благо недостатка в покупателях до поры до времени не наблюдалось. У любого финансового учреждения, занимавшегося этой темой, в конечном итоге скапливалось множество долговых обязательств. Далее на сцене появляется новый игрок — крупные инвестиционные банки, не работающие непосредственно с физическими лицами, но желающие купить их долговые обязательства по ипотеке и впоследствии выпустить под их обеспечение ипотечные облигации, которые можно было еще раз (и еще более выгодно) продать. Таким образом, на ипотечную иглу прямо или косвенно подсели не только американские обыватели, но и почти вся финансовая система страны.

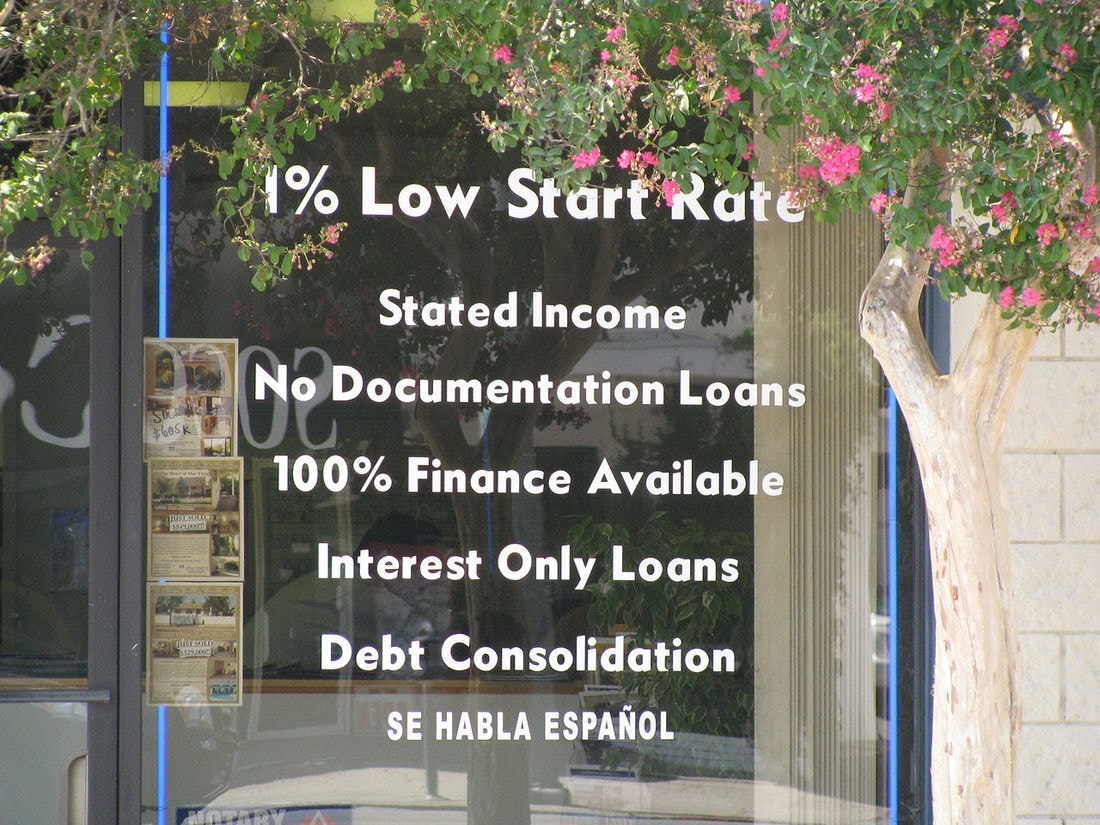

Как и при любых спекуляциях, такая система работала только при постоянном потоке новых клиентов (тех самых наивных Джонов Смитов, решивших сорвать куш). Когда их платежеспособный сегмент закончился (ведь количество Джонов Смитов, особенно имеющих стабильную работу и способных платить по долгам, ограничено), банки принялись привлекать к ипотеке тех граждан, которые в прежние времена никогда в жизни не получили бы кредит. Финансовые организации изобрели инновационные кредитные продукты, получившие название «субстандартная ипотека» (subprime mortgage). Ее начали выдавать лицам из группы повышенного риска, постепенно все более расширяя ее. Сначала такие кредиты предложили людям, имевшим доход (например, зарплату), которые просто могли подтвердить наличие денег на своем банковском счету. Истощив этот сегмент, ипотечные агентства решили выдавать «субпраймы» лицам без дохода (даже безработным), но с банковским счетом, на котором лежала какая-то сумма. Дальше — хуже. Спекулятивная истерия дошла до появления кредитов, получивших название «ниндзя» (NINJA — no income, no job or assets) — по сути, ипотечные организации были готовы выдавать десятки и сотни тысяч долларов всем желающим, людям, не имевшим ни дохода, ни работы, ни активов, то есть тех самых денег на банковских счетах. Дошло до того, что брать ипотеку в США стали даже бездомные и нелегальные мигранты. Под залог недвижимости, конечно, ведь что может быть надежнее недвижимости?

Пузырь лопается

Эти годы, с 2002-го по 2006-й, были чудесным временем. Дома американцев стоили все дороже, под рост их стоимости подсевшие на кредитную иглу обыватели их перезакладывали, рефинансировали свои прежние долги, покупали вещи, которые в других обстоятельствах не могли себе позволить. Ипотечные агентства продавали полученные долговые обязательства инвестбанкам и хедж-фондам, те выпускали на рынок ипотечные облигации. Доллары лились рекой, топ-менеджеры назначали себе миллионные бонусы за все растущую прибыль. Строительные компании возводили десятки тысяч новых домов, ведь спрос казался бесконечным. Чудесное время.

«Если вы видите, что практика кредитования становится неадекватной — например, ипотека без первоначального взноса, без подтверждения доходов и места работы, с выплатой одних только процентов в первые годы погашения кредита, — ее нужно корректировать. ФРС (Федеральная резервная система) все это видела, но предпочитала не мешать свободным рынкам: считалось, что участники рынка лучше понимают ситуацию, и, если они придумывают все эти финансовые инновации, значит, для этого есть причина и их не нужно контролировать». Эти слова профессор бизнес-школы Нью-Йоркского университета Нуриэль Рубини произнес в 2006 году, предсказав неизбежный крах американского ипотечного рынка, а затем и наступление глобального экономического кризиса. Так и случилось.

Естественно, счастливые обладатели «субстандартных ипотек», многие из которых еще недавно жили в трущобах, а то и под мостом, и не думали их оплачивать. После окончания льготного периода (чаще всего в первые два года заемщик выплачивал лишь проценты по кредиту, но не его основную сумму) они отказывались обслуживать долг. Банк забирал дом и выставлял его на продажу. С увеличением количества просрочивших оплату должников предложение подобных «проблемных» домов только росло. Банк, заинтересованный в скорейшем избавлении от такого актива, снижал цену. Это, в свою очередь, привело к падению цены и на другие, уже новые дома. Внезапно недвижимость, которая, как все думали, могла только дорожать, принялась дешеветь, и это был настоящий шок. За два года, с лета 2006-го по сентябрь 2008-го, цены на дома упали на 20—23%, и где-то в это же время миллионы американцев поняли, как они попали.

Только за один 2007-й более 25 организаций, занимавшихся предоставлением «субпраймов», обанкротились. В этом же году количество изъятых у должников и выставленных на продажу домов увеличилось на 75% (по сравнению с 2006-м) и достигло 2,2 млн штук. В следующем, 2008-м, эта цифра выросла еще на 81%. 2009-й — почти 4 млн изъятий (+21%). Лишь в 2010-м началось падение — сначала на 2%, а затем все активнее и активнее по мере выхода из кризиса.

На практике финансовые потери владельцев недвижимости составили $16 трлн — сумма поистине грандиозная. Своих домов лишились более 10 млн человек.

Ну и естественно, это была лишь верхушка айсберга. Вслед за обанкротившимися ипотечными агентствами (государство спасло лишь пару крупнейших из них, Fannie Mae и Freddie Mac, фактически проведя национализацию) посыпались и инвестбанки, вложившие десятки и сотни миллиардов долларов в ипотечные облигации, ценные бумаги, обеспеченные долговыми обязательствами, которые уже никто не собирался исполнять. К августу 2008 года различные финансовые институты списали таких облигаций на полтриллиона долларов. Из пятерки крупнейших американских инвестиционных банков Lehman Brothers обанкротился, Merrill Lynch по дешевке продали Bank of America, а Bear Stearns — банку JPMorgan Chase. Пару Morgan Stanley и Goldman Sachs спасло государство, предоставив им экстренное финансирование. И эти эпические падения прежних финансовых гигантов были лишь частью разразившегося планетарного кризиса, в идеологической основе которого лежала неукротимая страсть американцев к собственному дому.

Читайте также:

Наш канал в Telegram. Присоединяйтесь!

Быстрая связь с редакцией: читайте паблик-чат Onliner и пишите нам в Viber!

Перепечатка текста и фотографий Onliner без разрешения редакции запрещена. nak@onliner.by

Как рушились рынки в 2008 году. Актуальная для 2022 года история

В данной статье мы разберем причины, повлекшие биржевой крах 2008 года. Рассмотрим, как сломалась ипотечная система в США и почему Америка потянула за собой весь мир в бездну банкротства. Во время событий кризиса, вызванного коронавирусом многие эксперты стали сравнивать события с тем, что произошло в 2008 году или даже с великой депрессией в США. Особенно это актуально сейчас, когда после того, как казалось бы рынки не то, что падать, а разучились даже нормально корректироваться, фондовые индексы не только России, но и всего мира переходят в медвежью фазу. И хотя события 1929 года вряд ли уже повторятся (спасибо ФРС), стоит помнить, что деревья не растут до небес. В начале 2008 года тоже никто не думал о том, что индексы могут за полгода потерять около 3/4 стоимости. Однако это случилось. Как произошло так, что никто не смог заранее предсказать и предотвратить эту ситуацию ? Этот вопрос остается открытым о сих пор. Мы не будем пересказывать хронику того, как рушились состояния и банкротились банки, мы постараемся рассказать, какой сбой произошел в системе.

Акт I. Чудо надежности.

Исторически считается, что недвижимость — это один из самых надежных активов, который плюс минус всегда растет в цене. Что случается, когда это правило перестает работать ? Мы получаемся финансовый кризис.

На протяжении более чем 2 веков считалось, что недвижимость в США всегда растет в цене и покупая дом с привлечением ипотечного кредита, даже с учетом переплаты процентов банку, фактически вы зарабатывали на росте стоимости недвижимости. Банк зарабатывает, ваши активы растут — все довольны.

Давайте для понимания немного рассмотрим банковский бизнес. У банка есть собственный капитал, который за вычетом резервов они могут предложить в качестве кредитов своим клиентам. Объем таких средств всегда ограничен. Что делать финансистам, когда собственные деньги заканчиваются ? Можно просто ждать пока тебе выплатят процентные платежи, и снова выдать кредиты. Однако банкирам этого мало. Здесь появляется чудо кредитного плеча. Банк может попросить деньги в долг сам. Существует несколько вариантов. Первый занять средства у Центрального банка под установленный им процент (ставка ЦБ), либо занять у частных инвесторов, например выпустив облигации.

Банки зарабатывают на разнице между тем процентом под который они заняли деньги и тем, под который они выдали кредит, зависящий от уровня риска невозврата кредита. Чем он более вероятен, тем будет выше процент кредита. В попытках снизить процент под который будут кредитоваться сами банкиры, они придумали ипотечные облигации. Логика была в следующем. Если взять долг ста ипотечных заемщиков, конвертировать их в одну долгую бумагу, то ее надежность будет крайне высока, а следовательно процент такого займа будет крайне низким. Во-первых ипотечные платежи сами по себе одни из самых надежных, перед тем, как выдать ипотеку банки проводят очень хороший анализ платежеспособности клиента, оценку недвижимости и затем принимают решение о выдаче займа. Если кто-то брал такой кредит хоть раз в жизни, знает какое количество бумаг и страховок нужно банку. Во-вторых если даже несколько ипотечных заемщиков не смогут выплачивать свои долги, банк заберет заложенную недвижимость и реализует ее на рынке.

В начале 2000-х тысячных на рынке недвижимости США был настоящий бум и продать дома несостоятельных заемщиков для банка не составляло труда. Так банки стали выпускать ипотечные облигации и продавать их инвестфондам. Такой вид активов стал считаться одним из самых надежных. Полученные средства от выпуска таких облигаций банк стал выдавать еще больше ипотек, чтобы снова выпустить облигации, чтобы получить еще деньги и далее по кругу. Так запустился цикл роста кредитования. Люди покупали дома, которые дорожали, банки зарабатывали на ипотеках, инфестфонды на ипотечных облигациях. Все были довольны. Схема выглядела надежной.

Акт II. Тучи сгущаются.

Система работала идеально, принося хороший доход всем. Правда в один прекрасный день банки столкнулись с интересной ситуацией. Заемщиков, которые бы отвечали требованиям «надежности» становилось все меньше и меньше. Выдавать ипотеки становилось некому, а значит карусель доходности начала замедляться. Банкам и инвестфондам это конечно не нравилось.

В этой ситуации финансисты пошли на то, чтобы снизить требования

по ипотечным кредитам и стали выдавать людям, уверенность в платежеспособности которых была не такой сильной. Карусель снова стала ускоряться. Вместе с тем, инвестфонды поняли, что это уже не те ипотечные облигации, что им предлагали в прошлый раз, а значит стали требовать более высокую доходность, однако банки могли себе это позволить. Разница даже в 1 процентный пункт позволяла зарабатывать миллионы долларов (к примеру занять под 3% и выдать ипотеку под 4%).

Что происходит, если выдавать ипотеку не самым надежным заемщикам ? Рано или поздно они теряют возможность выплачивать ежемесячные платежи и банкам приходится отбирать их дома. Банк не зарабатывает на том, что владеет домом, ему нужно побыстрее от него избавиться, получить деньги и снова выдать новые кредиты. Чтобы продать побыстрее, банку приходится сбивать цену и продавать ниже рыночной. Вместе с тем, бум на рынке жилья все еще продолжался, банки снизив требования к заемщикам только подогревали его, неизбежно надувая пузырь. Однако уже на этой стадии цены на жилье стали расти неравномерно по всей стране. В ряде штатов уже начали отмечать замедление темпов роста стоимости, а где-то даже небольшое падение. Но в целом по стране все было прекрасно. В один день заемщики снова «закончились». Банкам, подгоняемым успехом предыдущих сделок, пришла гениальная идея — снова снизить требования по ипотекам. Теперь дома стали покупать люди, у которых даже не было официального места работы и доход был не так высок, чтобы покрывать ежемесячные платежи и жить.

Акт III. И грянул гром.

В сложившейся ситуации начался рост просроченных платежей по ипотекам. Банки стали все чаще отбирать дома и продавать их на рынке. В один момент ситуация накалилось настолько, что основным продавцом на рынке жилья США стали банки. Дальше сработала экономика. При превалирующем предложении над спросом — цена падает. Случился перелом. Цены на дома пошли вниз. Схема с ипотечными облигациями продолжала работать приносить доходность всем, кроме самих заемщиков. Надежные клиенты заметили, что их дома не дорожают как раньше, а наоборот падают в цене. Те дома, что они брали за 250,000$, теперь стоили на рынке 220,000$. Многие из них умели считать и поняли, что выгоднее перестать платить по ипотеке, либо продать дом и купить новый. Так предложение на рынке недвижимости стало расти еще больше, сбивая цены дальше. Вместе с этим поток платежей по ипотеке начал иссякать.

Банки столкнулись с тем, что у них много дешевой недвижимости и полное отсутствие денег для выплаты своих долгов по ипотечным облигациям. Перед ними замаячил риск банкротства. Ситуация была бы не такой критичной, если бы долгов не было везде. Люди занимали у банков, чтобы купить дома. Банки занимали, чтобы выдать деньги на ипотеку и выпустить облигации. Инвестфонды занимали, чтобы купить облигации. Экономика была накачена стероидом долга.

Перелом сознания и крах случился 15 сентября 2008 года. Один из самых уважаемых инвестиционных банков, 4-ый по размеру активов в США, Lehman Brothers, основанный в 1850 году подал заявление на банкротство. Далее запустился «эффект домино» Мировые рынки пошатнулись. Что значило банкротство такой организаций ? Это был шок для всего мира. Когда вы выдаете кому-то заем, это становится вашим активом. В 2008 году миллиарды долларов активов самого надежного рейтинга в одночасье обесценились. Это были деньги пенсионных фондов, крупных компаний, банков и просто частных лиц. Ситуация осложнилась тем, что в американские облигации вкладывались инвесторы со всего мира. В мгновение организации и люди столкнулись с тем, что на них висят огромные долги, а выплачивать их нечем, так как активы, вложенные в ипотечные бумаги больше никому не нужны. На пике кризиса за 1$ ипотечного долга предлагали только 30 центов.

Ипотечный кризис в США стал Мировым финансовым кризисом. Многие уважаемые организации повесили табличку на дверь и закрылись. Люди проснулись с утра и оказалось, что все их накопления исчезли, вместе с банкротством их банка. Спрос в экономике схлопнулся, мир стоял на пороге ситуации уровня великой депрессии.

В этот момент действовать начали власти США. Федеральная резервная система пошла на беспрецедентный шаг ранее. Наученная 1929 годом, ФРС решила накачать экономику дешевыми деньгами, Выкупив практически все ипотечные облигации с рынка по цене 1$ за 1$ долга. У банков снова появились деньги. Активы инвестфондов не схлопнулись. Экономика смогла жить дальше. Вместе с тем, она восстанавливалась от этого шока еще достаточно длинное время.

Мы постарались кратко рассказать что произошло в 2007-2008 годах. Индира Ганди заявляла, что история — самый лучший учитель, у которого самые худшие ученики. Повторение подобной ситуации в мире весьма вероятно. Инвестиции это всегда мера риска. Если взять на себя слишком высокий риск, то неважно один из крупнейших банков вы или частное лицо, вас может ждать банкротство, как только ситуация в мире начнет становиться хуже. Будьте разумны, когда покупаете какие-то активы и аккуратны с займами.

Крах системы ипотечного кредитования Америки в 2008 г.

Ничего не предвещало беды: за несколько лет до начала мирового кризиса, в Америке наблюдался бум на рынке недвижимости — в начале 2000-х цены на недвижимость в США росли в среднем на 10% в год из-за того, что в конце 1990-х в стране были изменены правила выдачи ипотечных кредитов.

На фоне роста рынка недвижимости росли и потребительские расходы, которые в основном финансировались за счет заемных средств. Это спровоцировало стремительный рост рынка кредитования, которому также способствовали низкие процентные ставки и значительный приток иностранного капитала.

В это же время в Америке начали появляться «теневые банки», которые как раз и стимулировали рост рынка недвижимости за счет активной выдачи ипотечных кредитов плохим заемщикам с высоким уровнем дефолта. Постепенный рост мыльного пузыря привел к тому, что американцы стали чувствовать себя богаче. Однако рано или поздно этот пузырь должен был лопнуть, что и произошло осенью 2008 года.

Причины кризиса

«Последней каплей» в мыльном пузыре стали проблемы на рынке ипотечного кредитования США. Строительный бум привел к избытку предложения на рынке, которое, в свою очередь, привело к падению цен на недвижимость. В связи с этим процесс рефинансирования кредита стал проблематичен, и многие заемщики были не в состоянии производить ежемесячные выплаты по более высоким ставкам. К началу 2008 года ипотечные долги американцев выросли с 46% ВВП в конце 1990-х до 73%, достигнув $ 10,5 трлн. Это все довольно быстро сказалось на конвейере ипотечного кредитования — в связи с возросшими рисками резко упал спрос на CDO и производные инструменты.

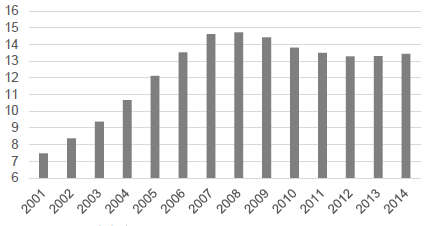

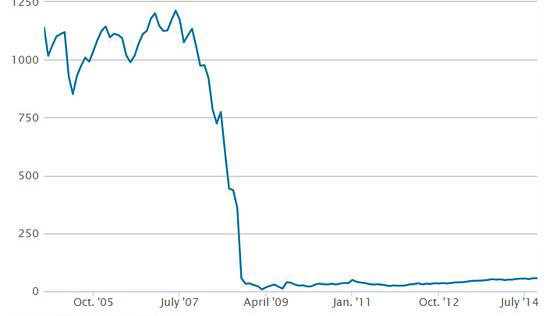

Продажи на первичном рынке жилья в США | Изменение учетной ставки в США, %

Однако в основе кризиса лежат более фундаментальные причины:

- макроэкономические (избыток ликвидности в экономике США, вызванный в том числе политикой низких процентных ставок);

- микроэкономические (растущий спрос на производные облигации и другие новые финансовые инструменты);

- институциональные (недостаточный уровень оценки рисков как регуляторами, так и рейтинговыми агентствами).

На последнем хотелось бы остановиться подробнее. Важнейшую роль в этом конвейере ипотечного кредитования играли рейтинговые агентства Fitch, Moody’s и Standard & Poor’s, которые на платной основе давали рекомендации банкам США о минимизации рисков CDO.

Также они рассматривали качество каждого ипотечного кредита, а затем формировали пакеты облигаций, где некоторое количество качественных ипотек объединялось с субстандартными.

По результатам подобных действий ипотечные облигации получали высокие кредитные рейтинги (обычно AAA) от самих агентств, что позволяло очень легко продавать эти бумаги инвесторам.

Немаловажную роль в развитии кризиса также сыграла асимметрия информации: сложность и непрозрачность структуры производных финансовых инструментов не позволяла реально оценивать стоимость портфелей компаний. Ситуация на финансовом рынке оказала влияние на реальный сектор экономики, и вскоре после усугубления проблем в финансовой системе США вошли в рецессию.

Хронология кризиса

- Первые признаки кризиса обозначились в июле 2007 года: 5-й по величине инвестиционный банк Америки, Bear Stearns заявил о своих убытках в 15 млрд. долл.

- В августе 2007 года обанкротился другой известный инвестиционный институт США, American Home Mortgage.

Эти тревожные сигналы явились прологом к серьезной драме на рынке ипотечных кредитов в США: осенью 2007 года начались проблемы у других инвестиционных банков. Без лишнего шума, прогоревший Bear Stearns был поглощен банком JP Morgan Chase.

- В июле 2008 года были, в сущности, национализированы два крупнейших оператора рынка закладных бумаг: Freddy Mac, Fannie May. Монетарные власти с трудом предотвратили банкротство American International Group (AIG), крупнейшей в мире страховой компании, которой был выделен заем в размере 85 млрд. долл.

- 15 сентября 2008 года объявил о банкротстве американский инвестиционный банк со 158-летней историей Lehman Brothers.

За год капитализация банка уменьшилась почти в 10 раз. Американский инвестиционный банк Merrill Lynch был куплен Bank of America за 50 миллиардов долларов.

Два оставшихся инвестиционных банка Morgan Stanley и Goldman Sachs обратились в Федеральный Резерв с просьбой изменить их статус на банковский холдинг.

Эти новости, распространенные СМИ по всему миру, отрицательно повлияли на основные биржевые котировки во многих странах.

- В США индекс Dow Jones после открытия биржи 15 сентября упал на 2,78%.

Одновременно наблюдалось понижение и других ведущих биржевых показателей.

- Индекс электронной биржи NASDAQ опустился на 1,74%.

- Индекс Standard & Poor`s-500 понизился на 2,40%.

- На Токийской фондовой бирже курсы акций рухнули на 6%.

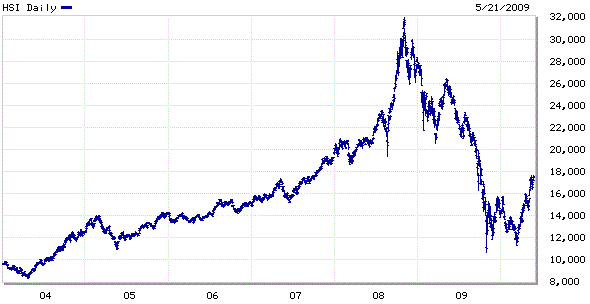

- В начале утренней торговой сессии на Гонконгской фондовой бирже ее главный индекс Хан Сен, отражающий состояние акций “голубых фишек”, упал на 6,5%.

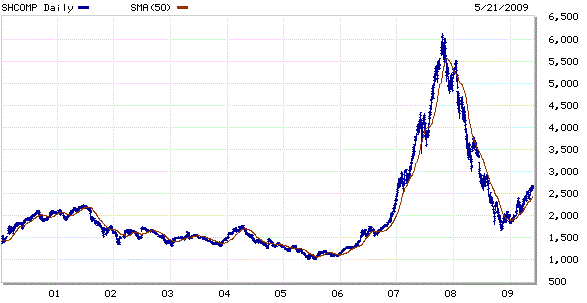

- Почти на 5% 16 сентября 2008 года упал индекс Шанхайской фондовой биржи.

- 19 сентября 2008 года правительство США предлагает пакет мер, направленных на преодоление кризиса, автором которого является министр финансов США Генри Полсон.

- Однако 29 сентября 2008 года Конгресс США отказался от этого плана. Это решение оказало сильное влияние на американский фондовый индекс Dow Jones, который за день опустился на 6,98%.

- 30 сентября 2008 года фондовый рынок США отреагировал на отклонение «плана Полсона» падением на 7%. Совокупная капитализация американских компаний упала на 1,3 трлн. долл. На этом фоне на 10 долл. упала стоимость нефти — до уровня 93 долл. за баррель.

Практически весь октябрь 2008 года продолжалось падение фондовых индексов на ведущих мировых площадках.

Правительства развитых стран принимали экстренные меры по спасению рыночных экономик.

Мировые цены на нефть к концу октября упали более чем вдвое по сравнению с июлем 2008 года — до уровня 50–60 долл. за баррель.

В общей сложности, во втором квартале 2008 года клиенты банков всего мира вывели со своих счетов в общей сложности триллион долларов. Больше всего унесли из банков жители США, Великобритании и Швейцарии. Убытки банков по всему миру уже превысили полтриллиона долларов.

Китай — новый Lehman?

Если вспомнить, то на рынке китайской недвижимости разворачивается противоположный сценарий: если в Америке «мыльный пузырь» надувался за счет растущих кредитов, то есть спроса, то в Китае — за счет растущего предложения.

Изменение цены на недвижимость на рынке Китая | Индекс, отражающий стоимость жилья в США

Растущее предложение в итоге привело к переизбытку, который в свою очередь вызвал отрицательную динамику на рынке жилья: падание продаж на 16,7% в январе/феврале текущего года, рост объема выданных ипотечных кредитов (за последние 10 лет прирост составил более 70%), а также массовый отток капитала в зарубежную недвижимость в связи с кампанией китайского Правительства по борьбе с коррупцией. Все это привело к падению цен, которые стало крупнейшим за последние 5 лет истории Китая.

Таким образом, ‘мыльный пузырь’ рынка недвижимости уже сильно раздут. Виден ли свет в конце тоннеля? Вряд ли.

Во- первых, быстрый рост Китая очень похож на езду на велосипеде: он едет хорошо до тех пор, пока скорость сохраняется. После того, как скорость снижается, он начинает «вилять». Именно поэтому управлять замедляющейся экономикой трудно.

Во- вторых, китайская экономика не сбалансирована, а такой экономике особенно трудно. Характерной чертой несбалансированной экономики является высокая норма сбережений и, следовательно, ее сильная зависимость от инвестиций как от источника спроса.

Однако при замедлении экономики замедляется и поток инвестиций: изначально инвестиции были сделаны исходя из годового роста в 10%, а с замедлением роста появляются избыточные мощности, при наличии которых обычно останавливаются или сокращаются инвестиции.

Это также объясняет, почему правительство Китая должно поддерживать рост страны: если оно будет не в состоянии этого сделать, то инвестиции сократятся, а последствия от этого могут оказаться разрушительными. Получается, что вся мировая экономика зависима от действий китайских властей и то, что происходит в Китае, будет иметь большое влияние на остальной мир.

За последние десять лет или около того, он был основным двигателем роста мировой экономики, следовательно, большой шок для Китая окажется большим шоком для всего мира.

Источник https://realt.onliner.by/2019/03/20/bubble-2

Источник https://vc.ru/u/1166475-vadim-golubev/418495-kak-rushilis-rynki-v-2008-godu-aktualnaya-dlya-2022-goda-istoriya

Источник https://medium.com/vision-dti/lehman-ba5fb7139b93