Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

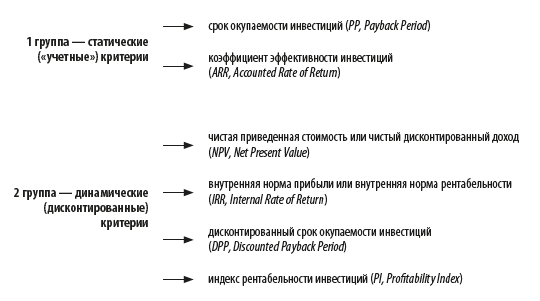

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

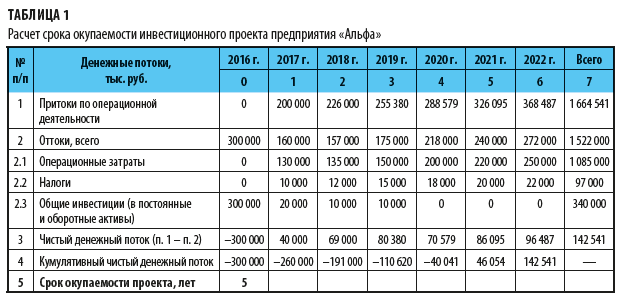

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

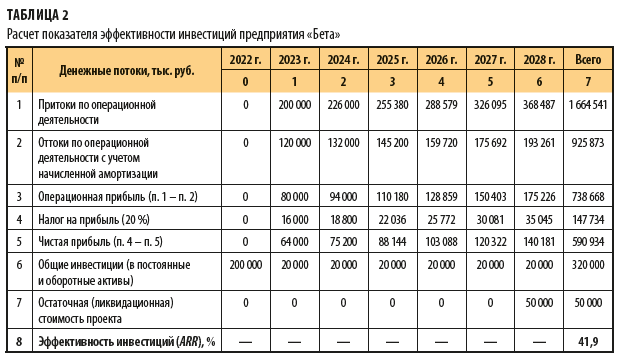

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Запланированные и незапланированные инвестиции в

Незапланированные инвестиции ( unplanned investment) — фактический объем инвестиций минус запланированный их объем; увеличение или сокращение товарно-материальных запасов фирм, являющееся следствием превышения объема производства над объемом продаж. [1]

Незапланированные инвестиции осуществляются в виде товарно-материальных запасов, которые являются нивелирующим элементом. Так, при превышении сбережениями запланированных инвестиций, а следовательно, при уровне ЧНП выше равновесного фактические инвестиции будут равны сбережениям вследствие роста товарно-материальных запасов на величину превышения сбережений. Если же сбережения превысят планируемые инвестиции и уровень чистого национального продукта опустится ниже равновесного, фактические инвестиции будут приведены в соответствие со сбережениями путем уменьшения товарно-материальных запасов на величину превышения инвестиций. [2]

Тогда, поскольку незапланированные инвестиции в товарно-материальные запасы становятся отрицательной величиной, они вычитаются из величины запланированных расходов, т.е. суммарные расходы становятся равны совокупному предложению. [4]

ФАКТИЧЕСКИЕ ИНВЕСТИЦИИ ( actualinvestment) — реальный объем инвестиций частных фирм; равен сумме запланированных и незапланированных инвестиций . [5]

Фактические инвестиции ( actual investment) — реальный объем инвестиций частных фирм; равен сумме запланированных и незапланированных инвестиций . [6]

Определение 2.4. Фактические расходы Y ( ВНП) отличаются от планируемых в том случае, если фирмы вынуждены делать незапланированные инвестиции в запасы. [7]

Фжно держать в центральном банке или иметь наличными. ФАКТИЧЕСКИЕ ИНВЕСТИЦИИ ( actual investment) — реальный объем инвестиций частных фирм; равен сумме запланированных и незапланированных инвестиций . [8]

Это означает, что фирмам удается продать меньше, чем они произвели, поэтому запасы возрастают. Такое накопление запасов представляет собой незапланированные инвестиции со стороны владельцев фирм. [9]

Фирма может отложить выплату всего объема FCFE в качестве дивидендов, если в будущем ожидается существенный рост потребностей в капитальных затратах. Поскольку выпуск акций дорог ( с точки зрения стоимости размещения), фирма может выбрать финансирование этих будущих потребностей за счет избыточных денежных средств. Таким образом, поскольку фирмы, по всей вероятности, не чувствуют себя уверенными в части будущих потребностей в финансировании, они могут откладывать некоторый объем денежных средств на случай незапланированных инвестиций или непредвиденных потребностей. [10]

С включением в модель кругооборота финансовых рынков возникает новая проблема. Уже существуют 2 пути, по которым потоки денежных средств поступают, от домашних хозяйств на рынки продуктов: прямой — через потребительские расходы; косвенный — сбережения превращаются в инвестиции при посредничестве финансовых рынков. В соответствии с этим действует две группы лиц, принимающих самостоятельные решения: домашние хозяйства и предприниматели. Национальный продукт ( совокупное предложение) равен величине запланированных расходов ( совокупный спрос) только в том случае, когда экономическая система находится в состоянии равновесия. Однако независимо от того, находится экономика в равновесном состоянии или нет, национальный продукт всегда равен величине осуществленных расходов. Это происходит, с одной стороны, потому, что инвестиции в товарно-материальные запасы выполняют балансирующую роль. Если величина запланированных расходов недостаточна по сравнению с совокупным предложением, происходит накопление товарно-материальных запасов. В этом случае, прибавляя величину незапланированных инвестиций в товарно-материальные запасы к запланированным расходам, имеем равенство суммарных осуществленных расходов совокупному предложению. [12]

СРАВНЕНИЕ ЗАПЛАНИРОВАННЫХ И ФАКТИЧЕСКИХ ИНВЕСТИЦИЙ

Нарушение равновесия и товарные запасы

Например, рассмотрим ВВП в 490 млрд дол., который выше равновесного (строка 7 в табл. 9-4). Что произойдет, если фирмы произведут такой объем продукции, полагая, что смогут ее продать? На этом уровне сбережения домохозяйств составляют 25 млрд дол. из РД в 490 млрд дол., а следовательно, потребление — лишь 465 млрд дол. Запланированные инвестиции равны 20 млрд дол. (столбец 5 в табл. 9-4), то есть фирмы планируют или желают купить капитальные товары на сумму 20 млрд дол. Это значит, что совокупные расходы (С +/8) составляют 485 млрд дол., следовательно, реализация отстает от производства на 5 млрд дол. Эти непроданные товары остаются у фирм как непредусмотренный, или внеплановый, прирост товарных запасов (столбец 7 в табл. 9-4). Он не предусмотрен потому, что возникает в результате недостаточности общих расходов для покупки всей продукции на рынке. Помня о том, что изменения товарных запасов по определению являются частью инвестиций, мы отмечаем, что фактические инвестиции в 25 млрд дол. (20 млрд дол. запланированных плюс 5 млрд дол. непредусмотренных, или внеплановых) равны 25 млрд дол. сбережений, хотя последние превышают плановые инвестиции на 5 млрд дол. Не желая ежегодно накапливать ненужные товарные запасы в таком объеме, фирмы начнут сокращать производство.

Теперь рассмотрим объем производства в 450 млрд дол., который ниже равновесного (строка 5 в табл. 9-4). Поскольку домохозяйства сберегают 15 млрд дол. из своего РД в 450 млрд дол., их потребление составляет 435 млрд дол. Фирмы планируют инвестиции в размере 20 млрд дол., поэтому общие расходы равны 455 млрд дол. Объем продаж превышает объем производства на 5 млрд дол. Такая ситуация возникла в связи с незапланированным сокращением товарных запасов. Фирмы недо- вложили в товарные запасы 5 млрд дол. (столбец 7 в табл. 9-4), что не было предусмотрено заранее. Еще раз отметим, что фактические инвестиции составляют 15 млрд дол. (20 млрд дол. запланированных инвестиций минус 5 млрд дол. непредусмотренных, или внеплановых) и равны 15 млрд дол. сбережений, хотя плановые инвестиции превышают последние на 5 млрд дол.

Подведем итоги. На всех уровнях ВВП выше равновесного (где сбережения превышают запланированные инвестиции) фактические инвестиции равны сбережениям из-за непредусмотренного прироста товарных запасов, который составляет часть фактических инвестиций. На графике (рис. 9-9) непредусмотренное изменение товарных запасов равно вертикальному отрезку, который расположен под графиком сбережений и выше графика (плановых) инвестиций.

На всех уровнях ВВП ниже равновесного (где запланированные инвестиции превышают сбережения) фактические инвестиции равны сбережениям из-за непредусмотренного сокращения товарных запасов, величину которых следует вычесть из плановых инвестиций, чтобы определить объем фактических инвестиций. На графике эти непредусмотренные изменения товарных запасов равны вертикальному отрезку, расположенному ниже кривой (плановых) инвестиций и выше кривой сбережений.

Это разграничение важно потому, что именно равенство плановых инвестиций и сбережений определяет равновесный уровень ВВП. Процесс достижения равновесия можно представить следующим образом.

1. Разница между сбережениями и запланированными инвестициями создает разницу между планами производства и расходования средств в экономике в целом.

2. Эта разница между общими планами производства и расходов приводит к непредусмотренному инвестированию или недоинвестированию товарных запасов.

3. В результате непредусмотренных инвестиций в товарные запасы фирмы начинают пересматривать свои производственные планы, сокращать производство и тем самым уменьшать ВВП. И наоборот, в результате сокращения капиталовложений в товарные запасы фирмы начинают пересматривать свои производственные планы в сторону расширения производства и тем самым увеличивать ВВП. И те и другие изменения ВВП ведут к установлению равновесия, потому что они уравнивают плановые инвестиции и сбережения.

4. Только в том случае, когда запланированные инвестиции и сбережения равны, достигается равновесие ВВП. Только в том случае, когда запланированные инвестиции и сбережения равны, не будет ни непредусмотренных инвестиций, ни сокращения капитальных вложений в товарные запасы, приводящих к падению или подъему ВВП. Отметим, что в столбце (7) табл. 9-4 только при равновесном ВВП в 470 млрд дол. не возникает ни непредусмотренного инвестирования, ни недоинвестирования товарных запасов. (Ключевой вопрос 11.)

Краткое повторение 9-4

■4* В частной закрытой экономике равновесный ВВП устанавливается тогда, когда совокупные расходы равны реальному внутреннему продукту (С + 1д = ВВП).

+ Кроме того, равновесие ВВП устанавливается тогда, когда сбережения равны плановым инвестициям (б=/д).

Незапланированные инвестиции

Финансовый словарь Финам .

Смотреть что такое «Незапланированные инвестиции» в других словарях:

ИНВЕСТИЦИИ, НЕЗАПЛАНИРОВАННЫЕ — дополнительные инвестиции, сделанные сверх необходимых для реализации запланированных инвестиционных проектов … Большой экономический словарь

Инвестиционная стабильность — Инвестиционная стабильность способности инвестиционной среды экономики обеспечивать необходимые свойства для поддержания связей между субъектом и объектом инвестиций достаточных пределах для достижения целей инвестирования, а также… … Википедия

Осуществленные расходы — общая сумма всех запланированных и незапланированных расходов. Осуществленные расходы всегда равны национальному продукту. Если запланированные расходы меньше совокупного предложения, то возрастают незапланированные инвестиции в товарно… … Финансовый словарь

стимулировать — СТИМУЛИРОВАТЬ, несов. и сов., кого что чем. Воздействуя на кого , что л., создавать (создать) заинтересованность в совершении чего л. или служить (послужить) побудительной причиной, толчком к чему л., ускорять (ускорить) осуществление, выполнение … Большой толковый словарь русских глаголов

Суринам — (Suriname) Государство Суринам, география и история Суринам, государственный строй Государство Суринам, природа и география, население, политическое и экономическое устройство Содержание Содержание Природа Население и общество Правительство и… … Энциклопедия инвестора

Международная космическая станция — Запрос «МКС» перенаправляется сюда; см. также другие значения. Международная космическая станция … Википедия

МКС — Запрос «МКС» перенаправляется сюда. См. также «МКС (значения)» Международная космическая станция Фото МКС: 25 марта 2009 года Эмблема МКС … Википедия

Управление организационными изменениями — Управление организационными изменениями это управление переходом организации, как системы, из одного устойчивого состояния в другое. Содержание 1 Отличие управления организационными изменениями от управления проектами … Википедия

Сущность инвестиций

Инвестиции — это способ вложения капитала с целью получения прибыли. Сущность инвестиций заключается в том, что инвестор вкладывает свои средства, ценные бумаги, имущество и права, имеющие ценность, в проекты, которые впоследствии приносят прибыль.

Виды инвестирования

По типу инвестирования (средства) выделяются:

- Финансовые. Приобретаются финансовые требования на активы в определённой форме.

- Нематериальные. Вложения в человеческий капитал, патенты, лицензии, информацию и пр.

- Реальные. Приобретаются средства производства — земля, строения, оборудование и т. п.

В зависимости от возможностей инвестора участвовать в делах компании, в которую были вложены средства, инвестиции бывают:

- Прямые инвестиции. Инвестор вкладывает не менее 10% капитала предприятия. Он получает возможность управления предприятием и иметь своего представителя в совете директоров.

- Портфельные. Инвестиции на сумму менее 10% капитала фирмы. Инвестировать можно сразу в несколько предприятий, застраховавшись от возможных рисков.

Другие инвестиции не предполагают никакой связи с конкретным предприятием. Средства вкладываются в фонды, банки, страховые компании.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

В зависимости от периода инвестирования выделяются:

- Краткосрочные;

- Среднесрочные;

- Долгосрочные.

С региональной точки есть следующие виды инвестиций:

- Внутренние. Осуществляются в пределах страны.

- Внешние. Иностранные инвестиции.

В свою очередь внешние инвестиции могут быть входящими (иностранные инвесторы вкладывают деньги в развитие российских предприятий) и исходящие (российские инвесторы поддерживают иностранные компании.

Выделяются частные инвестиции, государственные и совместные.

Сущность инвестиций в развитии экономики

Экономическая сущность инвестиций заключается в том, что они напрямую благотворно влияют на экономику. Они способствуют повышению качества жизни частных лиц, предприятий-инвесторов, а также на экономическую политику государства. Также положительно сказывается и приток входящих инвестиций.

Отличным примером служат валовые инвестиции. Благодаря им, предприятия наращивают производственные мощности, увеличивают объём выпускаемой продукции. В результате макроэкономические показатели заметно улучшаются, наблюдается рост ВВП страны. Это делает государство более устойчивым на международной арене.

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

Инвестиции влияют на общий уровень благосостояния граждан. Особое место занимают инвестиции в человеческий капитал. С привлечением инвестиций реализуется множество социальных проектов.

Кто занимается инвестициями?

Инвестиционная деятельность довольно распространена в частном секторе. Инвестировать могут все заинтересованные лица. Ограничений практически нет: необходим лишь капитал достаточной величины, а главное — багаж знаний, умение управлять своими средствами и грамотное инвестиционное планирование. Разберём подробно участников инвестиционной деятельности:

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://invest-4you.ru/investitsii/zaplanirovannye-i-nezaplanirovannye-investitsii-v/

Источник https://bankiros.ru/wiki/term/susnost-investicij