Как получать пассивный доход от инвестиций

Один из консервативных методов пассивного дохода, знакомый каждому — положить деньги в банк под процент. Однако даже у привычных нам вкладов есть свои тонкости.

Вы сможете хранить деньги в банке от месяца до года. Если не хотите потерять часть прибыли, забрать средства лучше по истечении срока хранения. В некоторых случаях банки дают возможность частично снять средства без потери процентов.

- Положить средства до востребования

В этом случае снять деньги можно в любое время как частично, так и полностью, но из-за этого обычно процентная ставка по такому вкладу ниже, чем по срочному. Если вы захотите забрать часть средств, проценты будут дальше начисляться на остаток.

Пример. Вы положили 200 тыс. рублей под 4% годовых, а через полгода решили снять половину. За этот период вам выплатят четыре тыс. рублей. На оставшиеся средства на счете далее будут начисляться проценты по той же ставке — 4%, которые ещё через полгода составят уже две тыс. рублей (так как проценты будут начисляться уже на 100 тысяч).

Банк не переводит начисленные проценты на отдельный счет, а добавляет их к изначальной сумме. В итоге в следующем периоде вам будут начислять проценты на большую сумму.

Пример. Вы положили те же 200 тыс. рублей под 4% годовых с ежемесячной капитализацией. Это значит, ежемесячно будет прибавляться около 0,33% от общей суммы. Через месяц вы увидите на счету 200 667 рублей, а через год — 208 148 рублей. Без капитализации сумма была бы 208 000 рублей.

На коротком промежутке времени разница между сложными и простыми процентами (с капитализацией и без) крайне мала, однако на многолетнем горизонте капитализация процентов влияет на результат очень драматически.

Положить средства можно в рублях или в иностранной валюте. Такой вклад ничем не отличается от любого другого — в конце срока вы получите назад вложенные средства с процентами в той же валюте.

Важно то, что с 2021 года с дохода по банковским вкладам нужно платить подоходный налог по ставке 13%. Раньше платить нужно было только если ставка превысила определенную величину: ключевую ставку ЦБ плюс пять процентных пунктов. С учетом нового налога, чистая доходность вкладов для крупных инвесторов заметно снижается.

Порог входа. От 1000 рублей.

Доходность. Процентные ставки зависят от конкретного банка. В среднем, это от 5% до 7% годовых.

Риски. Хотя депозиты являются наиболее надежным видом сохранения денег, ключевым риском является отсутствие какой-либо защиты от инфляции и девальвации. Если завтра цены вырастут в два раза и на 1000 рублей можно будет купить в два раза меньше товаров, то 1000 рублей на депозита потеряет свою ценность так же в два раза.

Как подстраховаться. Держать вклады в разных валютах. Также при сумме вклада более 1,4 млн рублей лучше распределить деньги по разным банкам, чтобы в одном лежало не более 1,4 млн рублей. В случае банкротства, агентство по страхованию вкладов выплатит эту сумму.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Коммерческая недвижимость

При правильной стратегии инвестирования коммерческая недвижимость может быть более прибыльной, чем жилая. В 2020 году спрос на коммерческую недвижимость вырос: на небольшие торговые помещения (60-90 м²) на первых этажах домов в России вырос на 25–30%, на маленькие офисы (30-50 м²) — на 10–15%. Это означает, что постепенно рынок будет набирать обороты.

Начинающим инвесторам можно вкладываться в два типа недвижимости:

- Торговая недвижимость (Street Retail)

К ней относятся помещения на первых этажах жилого дома или отдельно стоящие здания торгового назначения. Их можно сдавать под магазины, кафе, рестораны, салоны красоты, аптеки и получать прибыль в виде арендной платы.

Большой плюс в том, что в этом сегменте есть крупные сетевые игроки вроде Пятерочки, Магнита, крупных аптечных сетей и так далее. Это надежные, стабильные арендаторы, которые будут регулярно платить, если их магазин приносит прибыль.

Еще один плюс — долгосрочные договоры аренды, вплоть до 10-15 лет (хотя очень важно обращать внимание на условия расторжения договора, так как обычно у сетей есть право отказаться от объекта с уведомлением за три-шесть месяцев).

Важным преимуществом является защита от инфляции, так как потенциальная арендная плата в конечном итоге напрямую зависит от выручки магазина. А значит, вместе с ростом цены, растет и арендная плата, которую готов платить арендатор торговой недвижимости. Кроме того, чаще всего договоры аренды подразумевают ежегодную индексацию арендной платы.

Вы можете приобрести помещение и сдавать его под офис. Однако, если раньше офисы пользовались высоким спросом и ликвидностью, сейчас из-за пандемии, проблем у малого бизнеса и перехода в онлайн, риски в офисном сегменте заметно увеличились. Поэтому лучше приобретать офис через коллективные инвестиции, чтобы выбором объекта занимались профессионалы. Это позволит снизить риски.

Порог входа. Если вы захотите в «одиночку» приобрести небольшое помещение, понадобится от 10 до 20 млн рублей. Можно также воспользоваться услугой коллективных инвестиций. В этом случае несколько инвесторов совместно покупают объект, что позволяет существенно снизить порог входа вплоть до 100 тыс. рублей.

Доходность. Если вложиться торговую недвижимость или офисы, средняя арендная доходность составит от 7% до 12% годовых плюс постепенный рост стоимости. Если выбрать коллективные инвестиции — доходность может возрасти до 10-15% за счет профессионального отбора наиболее качественных объектов.

Риски. Ключевой риск — уход текущего арендатора. Тогда можно потерять часть прибыли за счет простоя помещений или невозможности сдать объект новому арендатору по той же ставке аренды.

Также важна возможность быстро продать объект по выгодной цене в случае необходимости. Менее качественные и крупные объекты обычно продаются достаточно долго и по более низким ценам, чем небольшие качественные помещения.

Как подстраховаться. В случае со стрит-ритейлом стоит также смотреть на трафик, сопоставить аренду с выручкой магазина и узнать стоимость аренды в соседних магазинах, чтобы убедиться, что ставка рыночная. Также нужно не забыть про технические параметры — сколько входов, электрическая мощность, узаконена ли перепланировка, есть ли зона разгрузки (очень важно для продуктовых магазинов).

Если покупаете объект с арендатором, обязательно важно изучить договор аренды и оценить надежность самого арендатора. Чтобы вложиться в ликвидное помещение под офис, важно подыскать офис класса А или B+, поближе к деловым районам и с развитой инфраструктурой.

Акции

В этом случае вы покупаете долю в компании и становитесь её соучредителем. Получить прибыль можно двумя способами.

Компания раз в год (иногда чаще) распределяет часть прибыли между акционерами. Чтобы стабильно получать доход, нужно выбирать устойчивые компании, которые регулярно платят дивиденды. Например, рассматривать нефтегазовый, банковский, коммунальный сектор, телекоммуникационные компании или ритейл.

Нюанс в том, что решения по выплате дивидендов принимают крупные акционеры (мажоритарии), которым принадлежит основная часть акций компании. Поэтому частный инвестор находится в полной зависимости от них и вынужден довериться данным акционерам и надеяться, что его права как миноритария не будут ущемлены.

Чтобы избежать таких рисков, при покупке акций надо ориентироваться на дивидендных аристократов — компании, которые на протяжении нескольких лет стабильно выплачивают и увеличивают дивидендные выплаты. Также лучше обращаться внимания на компании, у которых нет крупных акционеров, которым принадлежит 20-50% компании.

- За счет постоянной торговли акциями (трейдинг)

В этом случае инвестор пытается купить акции дешевле, а продать дороже. Однако если на первый взгляд это кажется несложным, на практике более 90% начинающих инвесторов теряют свои деньги.

Стоимость акций постоянно меняется, поэтому этот способ более рискованный, чем просто получать дивиденды. Интернет пестрит от предложений от различных «гуру инвестиций», готовых научить любого желающего зарабатывать на трейдинге по 100% в день, но если бы это было правдой — самыми богатыми инвесторами в мире были бы именно они, а не Уоррен Баффет, зарабатывающий около 15% на протяжении нескольких десятков лет.

Бесплатный сыр бывает только в мышеловке, а в инвестициях нет доходности без риска, и чем выше возможная доходность, тем больше риски.

Порог входа. От десяти тыс. рублей.

Доходность. Если получать прибыль за счет дивидендов, в среднем, 5%. За последние десять лет в самых стабильных компаниях в секторах генерации, коммунальных услуг и телекоммуникаций — около 7-8% годовых. Если заниматься трейдингом, можно как заработать 100% прибыли, так и потерять почти всю сумму инвестиций.

Риски. С дивидендами риск один — иногда выплаты могут снизиться или вовсе исчезнуть из-за низких финансовых показателей компании или решения крупных акционеров. С трейдингом риск потерять свои инвестиции намного выше, так как цена акций может идти как вверх, так и вниз.

Как подстраховаться. Лучше купить диверсифицированный портфель стабильных надежных компаний, которые торгуются по адекватным ценам с точки зрения мультипликаторов. Не гнаться за рискованными бумагами вроде Tesla и не пытаться спекулировать. Еще один способ — купить индекс акций, содержащий в себе сразу множество акций, что позволяет получить мгновенную диверсификацию портфеля.

Альтернативные инвестиции

Альтернативные инвестиции – нетрадиционные вложения средств для более продвинутых инвесторов, которые хотят диверсифицировать портфель и заработать больше среднего по рынку.

Краудинвестинг

Краудинвестинг — коллективные инвестиции. В таком случае вы вместе с другими инвесторами можете вложить средства в частную компанию в обмен на долю в компании или выдать такой компании займ под высокий процент.

При покупке доли, если проект взлетел, инвесторы могут заработать намного больше, чем на фондовом рынке, но и риск таких инвестиций намного выше, так как вложения в небольшие компании не такие надежные, как инвестиции в крупные публичные компании.

Краудинвестинг делится на несколько видов.

В зависимости от участвующих лиц:

- P2P (peer to peer). Когда вкладчик и заемщик — физлица.

- P2B (peer to business). Когда частное лицо инвестирует в бизнес.

В зависимости от способа распределения дохода:

- Роялти. Инвестор получает доход в виде процентов от будущей прибыли.

- Народный займ. Физлица занимают деньги компаниям, а те возвращают их с процентами.

- Акционерный краудфандинг. Инвестор получает акции компании. В итоге становится совладельцем с правом на участие в управлении и дивиденды.

Порог входа. Зависит от площадки. Где-то минимальная сумма — 1000 рублей, где-то — от 100 тыс. рублей.

Доходность. От 10% до 20% годовых. Иногда компании могут обещать и 50% годовых, но вероятность такого результата скорее всего достаточно низкая.

Риски. Можно нарваться на мошенников и потерять деньги, нет гарантий, что проект будет успешным. В случае банкротства компании инвесторы могут потерять часть или все свои вложения.

Как подстраховаться. Лучше держать не более 10% от портфеля и диверсифицировать вложения между несколькими компаниями.

Криптовалюта

Криптовалюта — актив с высокой волатильностью и совершенно непонятной внутренней стоимостью, которую невозможно достоверно оценить. Это означает, что цены на нее могут измениться очень быстро и в любую сторону и никто не знает какая цена является справедливой.

Например, в 2017 году рекордная стоимость биткойна — около $20 тыс. В течение следующих трех лет она теряла в цене и в первом квартале 2020 года стоила около $4 тыс. В 2021 году курс дошел почти до $65 тыс.

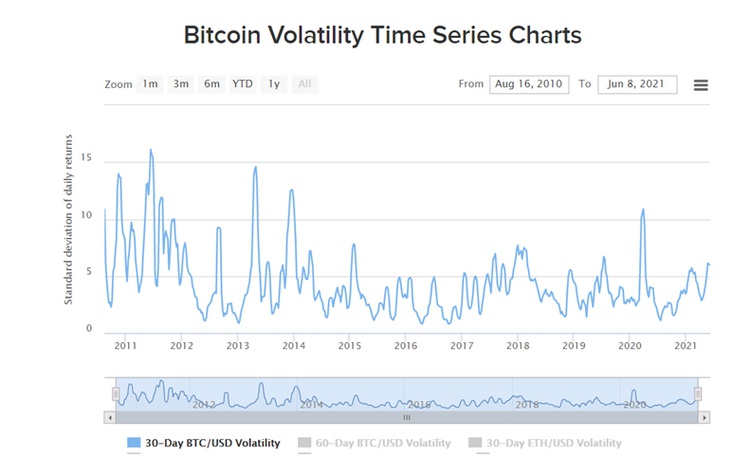

График показывает индекс волатильности биткоина. Источник

Приобрести валюту можно через крипто-биржи, p2p-площадки, обменники, кошельки. В этом случае также важно уточнять, берут ли системы какие-то комиссии. Хранить средства можно на специальных кошельках.

Порог входа. От нескольких тыс. рублей.

Доходность. Заработать можно и пять, и десять раз, но можно также потерять до 99% вложенных средств.

Риски. Так как никто не знает, какая цена является справедливой с фундаментальной точки зрения, цены могут меняться под действием новостей, настроений инвесторов или твитов Илона Маска.

Как подстраховаться. Поскольку криптовалюта — это альтернативный метод инвестирования, средства нужно диверсифицировать и держать в портфеле не более 5-10%.

Куда стоит вложиться в 2021 году

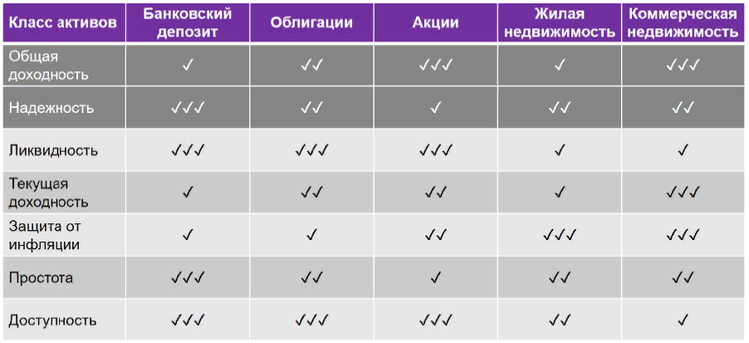

Выбирая, куда инвестировать средства, стоит обращать внимание на семь важных критериев. Их мы привели в таблице ниже:

Если ваша цель — долгосрочный рост капитала и получение регулярного дохода, то лучше всего выбрать акции и коммерческую недвижимость. Если хотите максимально застраховаться и получать хоть и низкий, но очень стабильный доход — облигации и жилая недвижимость.

Вкладывая средства в недвижимость, тем более в коммерческую (более доходный, но более сложный вариант), не стоит слепо доверять обещаниям брокеров или застройщиков. Важно досконально изучить выбранный объект, чтобы понимать все возможные риски. Наиболее надежным вариантом будет отдать все в руки профессионалов.

Однако и в этом случае следует сначала проверить организацию, которая занимается инвестициями в коммерческую недвижимость, и только потом доверять ей средства. Насколько грамотные специалисты работают в компании? Какой анализ проводится перед покупкой каждого объекта? На чем основаны прогнозы компании? Какие результаты показали уже купленные ранее объекты? Как структурируются инвестиции?

Не стесняйтесь задавать вопросы, «докапывайтесь» до истины. Начните инвестиции с небольшой суммы и увеличивайте чек только после положительных результатов. Опытный инвестор всегда идет в любую сделку «с открытыми глазами», имея максимум информации и понимая все риски.

Пассивный доход для начинающих

Представьте, что ежемесячно к собственной зарплате вы получаете 10 000 рублей. При этом вы не тратите своё время и силы, чтобы их заработать. Приятно? Безусловно. А если речь пойдёт о 30 000, 50 000, 100 000 рублей? Ведь тогда можно вообще не работать! Заманчиво? Да! А насколько это реально и применимо к вашей жизни? Давайте разберёмся, как, действуя в рамках закона и норм морали, обеспечить себе источник пассивного дохода?

Что такое пассивный доход?

Это деньги, которые вы получаете из нетрудовых источников заработка. Всем понятный пример пассивного дохода — проценты по вкладу или платежи от сдаваемой в аренду однушки. Механика простая и прозрачная: мы кладём деньги в банк — нам начисляют проценты по депозиту; сдаём квартиру — получаем арендную плату от жильца.

Жаль, что прибыль от банковских депозитов невысока, а чтобы купить жилплощадь для сдачи в аренду, не хватит и активного дохода. Что же делать? К счастью для инвесторов, инструментов дополнительного заработка намного больше. И доходность по ним может быть выше, чем в банке, и стоят они не как квартира.

Источники пассивного дохода

Предлагаем рассмотреть их по принципу прилагаемых усилий. Получатся следующие группы:

- Трудно, долго, затраты непредсказуемы, прибыль неизвестна

Примеры: запуск собственного бизнеса, создание продукта интеллектуальной деятельности — разработка компьютерной программы, изобретение устройства, написание книги, песни, сценария, пьесы и т.д. Подобные задачи требуют огромной самоотдачи, но если всё получится, ваше детище будет обеспечивать вас всю жизнь. В качестве примера возьмём создание собственного бизнеса. Если пойти этим путём, то чтобы обеспечить себе источник пассивного дохода, придётся приложить значительные усилия, вложить много средств, ресурсов и времени. При этом нет никаких гарантий успеха. По статистике 9 из 10 бизнесов закрываются в первые пять лет.

Пример: инструменты фондового рынка — акции, облигации, паи ПИФов, ETF, REIT и прочие ценные бумаги. По распространённому убеждению, работа с данным инструментом требует много времени, высоких затрат и при этом является очень рискованной областью инвестиций. Всё это заблуждения. В этой статье мы не ставим цель бороться с предрассудками, отметим лишь, что минимальная сумма для начала инвестирования в ценные бумаги — всего 1000 рублей. Открытие брокерского счёта для работы на бирже, если делать это онлайн, занимает несколько минут. А что касается риска — можно приобрести облигации федерального займа, выпущенные министерством финансов РФ. Это самые надёжные ценные бумаги в нашей стране.

Как обеспечить пассивный доход с помощью инструментов фондового рынка

Мы выяснили, что, во-первых, покупка ценных бумаг проще и легче, чем организация своего бизнеса, и дешевле, чем покупка квартиры. Во-вторых, обыкновенному человеку создать источник дополнительного дохода достаточно просто. Обычно стоимость одной облигации или пая паевого инвестиционного фонда составляет около 1000 рублей. Теперь давайте выясним, какие инструменты нам доступны?

Акции — ценные бумаги, дающие владельцу право на часть прибыли выпустившей их компании. Прибыль можно получать в виде дивидендов (1—4 раза в год в зависимости от политики компании) или положительной разницы между ценами покупки и продажи. Например, акционерам «Газпрома» за 2016 год был выплачен дивиденд в размере чуть более 8 рублей. Цена акции газового гиганта с начала января по конец июня 2017 года колебалась от 118 до 155 рублей, что по отношению к размеру выплаченных дивидендов обеспечило инвестору дивидендную доходность на уровне 5,18—6,81%. При этом ряд российских компаний выплатили дивиденды двузначной доходности.

Важно! При выборе акций помните, что не все компании выплачивают дивиденды.

Пример отдачи долгосрочных инвестиций: инвесторы «Сбербанка», купившие акции в декабре 1999 года по цене 1 руб. за штуку, получили по 6 рублей дивидендов за 2016 год. Таким образом, для них дивидендная доходность только за один год составила 600% годовых! Уоррен Баффетт был бы доволен.

Что такое пассивный доход и как его получить

Идея о пассивном заработке так или иначе возникает практически у каждого. Многие связывают ее только со сложными финансовыми инструментами. Какие еще есть возможности и как получить пассивный доход со своего творчества, расскажем в статье.

Любая работа приносит человеку активный доход. Но стоит остаться без нее, как средства для существования пропадают. Чтобы избежать такой ситуации, необходимо заранее позаботиться о подушке безопасности и обеспечить себя пассивным доходом.

Пассивный доход – это заработок, который вы получаете, не совершая активной деятельности.

В этом тексте подробно разберем несколько видов пассивного дохода.

Вклад в банке

При наличии внушительного капитала возникают вопросы – как правильно им распорядиться и при этом получить с него дополнительную выгоду.

Один из самых простых и доступных способов пассивного заработка – открытие банковского вклада. Он подойдет для тех, кто не углублялся в тему инвестиций и вообще не хочет рисковать своими деньгами.

Механика работы очень простая: вы отдаете банку деньги на определенный срок, а взамен получаете небольшой процент. При выборе вклада нужно учитывать несколько нюансов – срок, сумму, процентную ставку и прочие показатели. О том, как выбрать подходящую для вас программу, мы уже рассказывали.

Еще один плюс вкладов в том, что все суммы до 1,4 млн застрахованы. Это означает, что вы гарантированно получите свои деньги и накопленные проценты обратно даже в самых экстренных случаях. Например, при отзыве лицензии у банка.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями – вы сможете подобрать подходящий для себя вариант. Высокая ставка до 9% годовых убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Инвестиции

Если говорить простыми словами, то пассивные инвестиции представляют собой вложения в рынок ценных бумаг. Взамен человек получает регулярный доход в виде дивидендов и купонных выплат.

Однако инвестиции всегда подразумевают под собой риск того, что деньги могут быть потеряны. Вернуть их, как в случае со вкладами, не получится, поскольку в систему страхования инвестиции не входят.

Кроме того, не стоит забывать о подоходном налоге, которым облагается доход от ценных бумаг.

Какие финансовые инструменты для инвестирования сейчас наиболее популярны?

Они представляют собой долговые ценные бумаги, выпускаемые эмитентом. Им может выступать любая организация и даже государство.

Работа с облигациями чем-то напоминает механизм вкладов. Покупая ценные бумаги, вы передаете эмитенту свои деньги на конкретный срок, а взамен получаете доход. Как правило, деньги выдаются раз в три месяца или полгода.

Начинающим инвесторам лучше остановить свой выбор на государственных облигациях. В этом случае вероятность потери собственных средств и «выход в минус» минимальны.

В России гособлигации выпускает Министерство финансов. Ценные бумаги носят название «облигации федерального займа» (ОФЗ). Внешне они выглядят как обычные купоны, по которым человек получает определенные процентные выплаты. По последним данным, средняя доходность равна 9%.

Заработок на привилегированных инвестициях больше подойдет для тех, кто очень хорошо знаком с финансовым миром

- Паевые инвестиционные фонды (ПИФ)

Такой вариант инвестирования также подойдет для новичков. Фонды самостоятельно формируют инвестиционные портфели, в которые могут входить только акции, только облигации или же различные ценные бумаги.

При покупке так называемого пая вы получите кусочек этого портфеля. Купить ценные бумаги можно на бирже или в управляющей компании (УК). Начать инвестирование можно с любой суммы, даже с тысячи рублей.

Эти же УК контролируют деньги ПИФа. В надежности компании можно убедиться, проверив ее рейтинг. Желательно, чтобы у нее была оценка «А». Это будет означать, что ваши деньги находятся в руках профессионалов.

По закону ПИФы не выплачивают дивиденды и купоны вкладчикам, а реинвестируют прибыль. Чтобы продать паи, придется ехать в управляющую компанию и писать заявление.

Важно: совершать вложения в ценные бумаги или ПИФы лучше через индивидуальный инвестиционный счет. Так вы сможете получить налоговый вычет.

Главное различие между обычными и привилегированными акциями в том, что последние дают своим владельцам прибыль, так называемые дивиденды. При этом у акционера нет права голоса в компании.

Если вы выбрали этот способ инвестиций, то обращайте внимание на акции надежных организаций. Не стоит доверять сомнительным компаниям, которые предлагают акции с высокой доходностью. Такой инструмент подходит более опытным инвесторам.

Недвижимость

Для многих самый очевидный способ получения пассивного заработка – это сдача недвижимости в аренду.

Главный плюс этого способа в том, что со временем может возрасти стоимость как самой жилплощади, так и арендной платы за нее. При этом человеку не нужно обладать какими-то навыками, чтобы стать арендодателем.

Еще одно преимущество – все больше людей предпочитают арендовать жилье, а не покупать его.

Однако у этого способа есть целый список из минусов. Самый главный из них – большие первоначальные затраты на покупку недвижимости. Если у вас на руках нет нужной суммы, то придется брать ипотеку. Скорее всего, это будет сводить ваш пассивный доход практически к нулю.

Не стоит забывать, что в квартире нужно регулярно делать ремонт. С учетом этого можно смело вычитать из дохода сумму на восстановление жилья. Проблемы могут вызвать и сами квартиросъемщики – кто-то может умалчивать о сломанной технике, а кто-то – о домашних животных.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кешбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 8% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Онлайн-способы

Время идет, а технологии с каждым днем все больше захватывают нашу жизнь. Поэтому те, у кого нет возможности сдавать жилплощадь и изучать способы инвестирования, могут получать пассивный доход в интернете.

Заработок с помощью сайтов

Как правило, пассивную прибыль обеспечивают так называемые доходные сайты. Это такие ресурсы, которые приносят ее владельцу деньги без его непосредственного участия.

При этом человек может создать сайт самостоятельно либо купить его на бирже. В первом случае придется оплатить домен и хостинг.

Основным двигателем для роста сайта является трафик. Чем он выше, тем больше денег способен принести ресурс. При этом далеко не последнюю роль играют и другие показатели – процент уникальных посетителей, тематика и источники.

Сейчас одним из популярных способов монетизации сайтов считается контекстная реклама. Пользователь будет видеть на вашем сайте объявления, соответствующие его истории запросов или взаимодействия с различными площадками. Поскольку человеку предлагают товар или услугу, в которых он заинтересован, кликабельность будет высокой.

Владелец сайта за каждый переход будет получать небольшую плату. Стоимость одного клика будет зависеть от трафика сайта, тематики и других факторов.

Искать рекламодателей самим не нужно – эту обязанность возьмут на себя Яндекс и Гугл.

Еще один способ монетизации – продажа ссылок на сайте. В этом случае человек размещает на ресурсе сторонние ссылки, которые ведут на другие сайты.

Сейчас существуют биржи, которые выступают посредниками между продавцом и покупателем. Оплата за размещение ссылок может приходить ежедневно или один раз за весь период размещения. Это также будет зависеть от того, какой вид ссылки будет размещен на сайте – вечный или арендный.

Однако с этим способом пассивного заработка нужно быть осторожней. Ранжирование сайтов зависит в том числе от количества ссылок, которые на них есть. Неправильная продажа может привести ваш ресурс даже к бану.

Канал на Ютубе, создание инфопродуктов и фотостоки

Первый вариант больше подойдет для тех, кому близко создание творческих проектов. Ролики на самом известном видеохостинге монетизируются: чем выше количество просмотров, тем больше денег получит создатель контента.

Преимущество заключается в том, что видео может приносить прибыль даже спустя 10 лет после его выхода. Но на это можно рассчитывать при условии, что ваш ролик до сих пор активно просматривают пользователи видеоплощадки.

Однако в последние годы блогинг можно смело называть полноценной работой. Прежде чем получать с него пассивный доход, придется немало потрудиться над созданием контента и щедро вложиться в проект.

Что касается инфопродукта, то выбирать этот способ стоит лишь в том случае, если вы действительно являетесь экспертом в той или иной области и готовы делиться своими знаниями. Ваш продукт может иметь форму онлайн-курса, вебинара или гайда. В любом случае сначала придется потратить силы на его создание.

Еще один из способов пассивного дохода мы припасли для любителей фотографии. Вы можете размещать на сайтах фотосервисов свои снимки, которые затем смогут покупать другие пользователи.

Для создания прибыльных фото достаточно выбрать актуальную тему, использовать качественную технику и правильно указать ключевые слова. При этом фотографу не придется искать клиентов, продвигать свои снимки или заказывать рекламу. Фотобанки сделают все это за него.

Чтобы получить разрешение на публикацию снимков, некоторые сервисы запрашивают документы фотографа, а также просят отправить несколько своих работ. Пройдя модерацию, вы сможете получать пассивный доход.

Как видим, идей заработать, не работая в традиционном смысле этого слова, достаточно. Но любой способ требует первоначальных активных действий. Под лежачий камень и вода не течет, и даже над созданием источника пассивного дохода сначала придется потрудиться.

Источник https://rb.ru/opinion/7-passive-income/

Источник https://journal.open-broker.ru/investments/passivnyj-dohod-dlya-nachinayushih/

Источник https://sovcombank.ru/blog/glossarii/chto-takoe-passivnii-dohod-i-kak-ego-poluchit