Стили краткосрочной торговли на бирже

Краткосрочные способы торговли имеют ряд серьёзных преимуществ. К ним относится возможность зарабатывать, торгуя на повышение и на понижение в рамках единого тренда; вечером выходить из позиции и не переживать за портфель, пока Московская биржа закрыта; работать с относительно небольшим капиталом. Однако, приступая к краткосрочной торговле, трейдер должен знать её основные стили, к которым относятся пипсовка, скальпинг, интрадей и свинг-трейдинг. В данной статье мы расскажем, что собой представляют данные стили торговли, какие между ними сходства и различия, какие риски и потенциалы прибыли они предполагают.

Прежде всего проранжируем представленные стили по длительности удержания позиции: пипсовка — наиболее краткосрочный стиль торговли, следом располагается скальпинг, несколько более длительным удержанием позиции отличается интрадей, а свинг-трейдинг является своего рода переходным видом между краткосрочной и позиционной торговлей.

Пипсовка: стратегия и тактика работы

Пипсовка является наиболее краткосрочным способом торговли и представляет собой методику совершения сделок с целью взятия нескольких минимальных шагов цены, если цена движется в сторону позиции трейдера, либо мгновенное закрытие позиции, если цена движется против трейдера или стоит на месте. Для пипсовки подходят активы, обладающие высокой ликвидностью и проявляющие волатильность внутри дня. Активы должны предоставлять возможность использования большого плеча, а также отличаться минимальными комиссиями. Наилучшим образом подходят активы, в которых один шаг цены в сторону трейдера покрывает комиссионные издержки и приносит прибыль (примерами таких активов являются фьючерсы на Индекс РТС и на нефть сорта Brent). Название «пипсовка» происходит из эпохи становления интернет-торговли, когда на первых компьютерах каждое ценовое изменение актива сопровождалось характерным системным звуком.

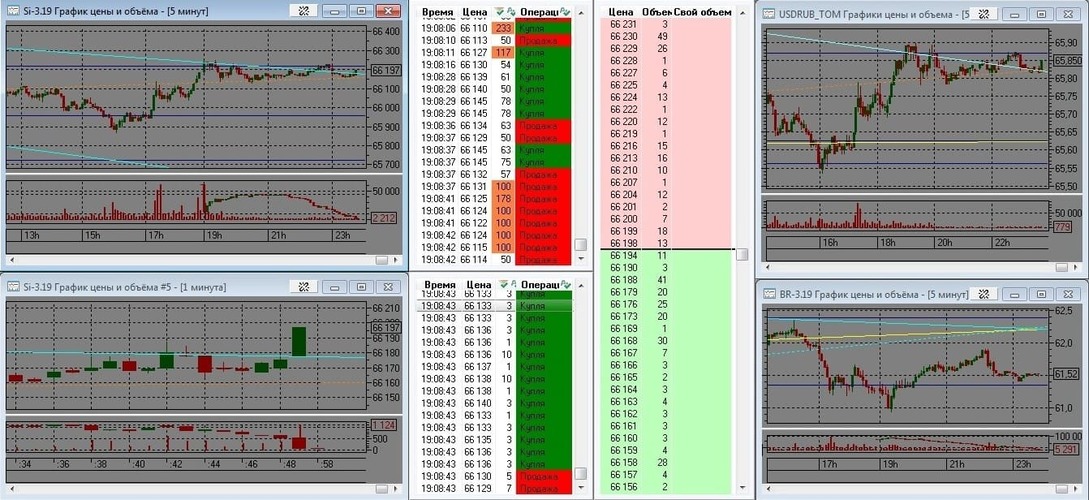

Пипсовка предполагает совершение максимального количества сделок. За торговый день пипсовщик может совершать свыше пятидесяти сделок, удерживая позицию от нескольких секунд до минуты или нескольких минут (значительно реже). Как правило, пипсовщики работают с каким-либо единичным активом и находятся у рабочей станции весь торговый день. При пипсовке нет особой разницы в направлении сделки, так как работа ведётся на ценовых колебаниях. Однако данный вид торговли представляет собой максимально энергозатратный метод трейдинга, требующий предельной концентрации.

Традиционно пипсовщики используют минутные или даже тиковые графики торгуемого актива, а также стакан и ленту сделок.

Скальпинг

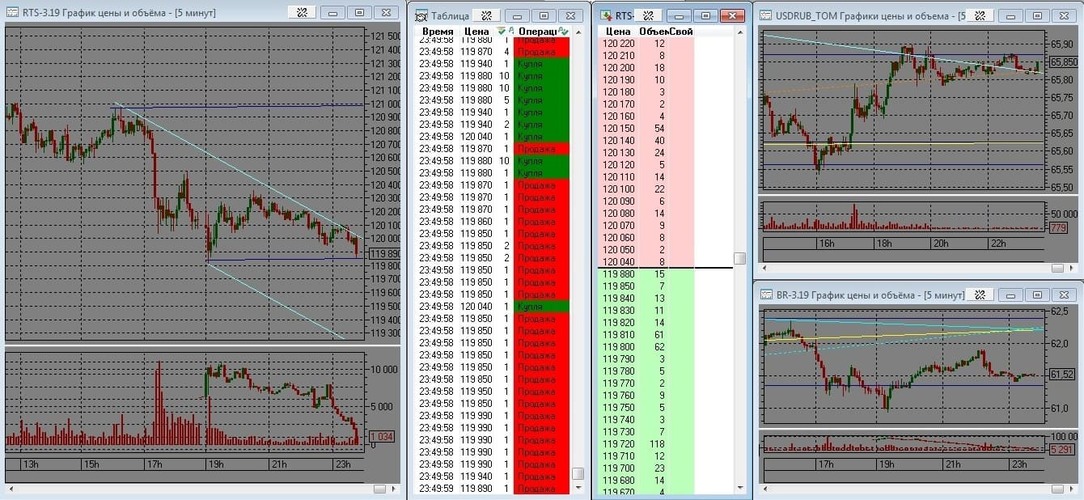

Скальпинг представляет собой краткосрочный торговый стиль, предполагающий совершение в среднем от десяти до тридцати сделок в день с целью «вклиниться» в ценовой импульс и собрать диапазон движения до ценовой коррекции. Если цена не движется в сторону позиции скальпера, то позиция закрывается в ноль или с принятием минимального риска. Среднее время нахождения скальпера в позиции — от нескольких секунд до нескольких десятков минут. Термин «скальпинг» как бы предполагает снятие ценового скальпа. Требования к активу в скальпинге фактически аналогичные, как и для пипсовки, традиционно это фьючерсы на доллар США (Si) и на Индекс РТС (Ri). Также в последнее время скальперы стали использовать фьючерсы на акции «Сбербанка» (Sr) и на нефть сорта Brent (Br).

Скальпинг, в отличие от пипсовки, предполагает весьма глубокий анализ как логической рыночной составляющей (новости, статистика, общие рыночные ожидания), так и технической картины (рыночные тренды, положение коррелирующих активов, лента сделок и стакан). Соответственно, в скальпинге вводится анализ коррелирующих активов, а также рыночных трендов. Хотя классический скальпинг торгуется по стакану, но, как и любой другой вид торговли, скальпинг видоизменяется, становясь всё более интеллектуальным видом торговли.

Интрадей

Интрадей трейдинг предполагает совершение сделок внутри дня (в среднем пять-десять сделок в рабочий день) на основании технического анализа торгуемого и коррелирующих активов. В интрадей трейдинге стакан котировок практически не подвергается анализу, однако уделяется внимание трендам более высоких временных масштабов (десятиминуткам и получасовикам).

Цель совершения сделок при торговле интрадей — заработать на завершении отката тренда, а также на смене тренда при подтверждении формации. Данный стиль торговли позволяет работать с несколько менее ликвидными активами, так как диапазон взятия прибыли при торговле интрадей больше, и, если трейдер соберёт несколько цен в стакане, это не окажет сильного влияния на результат позиции. Однако интрадей трейдеры работают с ликвидными фьючерсами в связи с высоким размером доступного плеча и низкими комиссионными.

При интрадей трейдинге проводится анализ гистограммы объёмов, открытого интереса (для инструментов срочного рынка), а также трендов, фигур технического анализа и технических индикаторов (если выбранная стратегия торговли интрадей предполагает их использование). В завершении рабочего дня все интрадей позиции закрываются.

Стратегии свинг-трейдинга

Свинг-трейдинг обязан своему появлению Дж. Тейлору и его книге «Техника трейдинга Тэйлора», которая была написана в пятидесятых годах ХХ века. Свинг-трейдинг, как и интрадей, базируется на техническом анализе торгуемого и коррелирующих активов, а в наши дни сопоставляется ещё и с новостным и статистическим фоном. Основное отличие свинг-трейдинга (свинга) от интрадея заключается в том, что свинг допускает перенос позиции через ночь. То есть в свинге трейдер старается взять потенциал технического движения, допуская его развитие не за один торговый день.

Перенос позиции через ночь является весьма рисковым предприятием, даже с учётом выставления стоп-приказов, так как свеча открытия бывает весьма резкой, а значит, есть риск получения проскальзывания как в зону риска, так и в зону прибыли. Поэтому переносить позиции через ночь можно, когда есть серьёзные предпосылки к развитию дальнейшего движения, а также когда позиция находится уже глубоко в прибыли. Таким образом, свинг-трейдинг является своего рода переходным стилем торговли между внутридневными методиками и позиционной торговлей.

Как правило, внутридневные способы торговли реализуются на срочном рынке на фьючерсных контрактах. Однако интрадей требует наличия прибыльной торговой стратегии и железной дисциплины, что достигается с опытом, поэтому внутридневная торговля — это уже вершина мастерства трейдинга.

Чтобы полученные знания не выветрились из головы, рекомендуем как можно скорее закрепить их на практике. Тем более, что открыть торговый счёт в «Открытие Брокер» можно буквально за пять минут. И обязательно подписывайтесь на нашу рассылку — полезные материалы помогут в процессе обучения!

Лучшие среднесрочные стратегии: разбор стратегии Ларри Вильямса, основанной на Скользящих средних

Данную стратегию Ларри Вильямс описал в своей книге «Долгосрочные секреты краткосрочной торговли». Торговать по ней можно как на рынке Форекс, так на других финансовых рынках. А вот с таймфреймами ситуация обстоит несколько сложнее. Технически, стратегия подходит для торговли на периодах от M1 до MN, но так как от открытия до закрытия позиции может проходить не более одной свечи, то вести по ней торговлю на небольших таймфреймах может быть абсолютно невыгодно из-за спреда, если он фиксированный, как это бывает на рынке Форекс.

Рабочий стол торговой стратегии Ларри Вильямса

Экспликация рабочего стола

Экспликация рабочего стола:

- Скользящая средняя, построенная методом Simple по ценам High.

- Скользящая средняя, построенная методом Simple по ценам Low.

- Локальные максимумы Скользящей средней, построенной методом Simple по ценам High.

- Локальные минимумы Скользящей средней, построенной методом Simple по ценам Low.

В результате мы получаем канал, в котором и будем работать по определенному алгоритму в сторону преобладающей тенденции. А преобладающей тенденцией считается та, в сторону которой было последнее обновление локальных экстремумов Скользящих средних: если произошло обновление локальных максимумов, то тенденция считается восходящей, а если произошло обновление локальных минимумов, то тенденция считается нисходящей.

Сигналы на покупку по стратегии

Ларри Вильямс предлагает следующие условия для покупок: если тенденция на рынке восходящая, то нужно открывать позицию во время касания ценой Скользящей средней, построенной методом Simple по ценам Low, а закрывать позицию при следующем касании Скользящей средней, построенной методом Simple по ценам High. Как только одна сделка завершена, можно совершать вторую. И так до тех пор, пока не произойдет смена тенденции с восходящей на нисходящую. Если сигнал на покупку совпал со сменой тенденции, то такой сигнал следует пропустить. И начать покупать только уже тогда, когда тенденция снова станет восходящей.

Пример сигналов на покупку:

Пример сигналов на покупку

Обратите внимание, что на изображении указан ряд возможностей на покупку, но не забывайте, что должна быть открыта только одна позиция, лишь после закрытия которой можно покупать еще раз.

Сигналы на продажу по стратегии

Для того, чтобы можно было продавать, главенствующей тенденцией на рынке должна быть нисходящая. Продавать следует при первом же касании ценой Скользящей средней, построенной методом Simple по ценам High. Закрывать позицию, соответственно, при следующем касании ценой Скользящей средней, построенной методом Simple по ценам Low. Как только одна сделка закрыта, можно совершать следующую по такому же алгоритму. Если сигнал на продажу совпал с выполнением условий смены тенденции с нисходящей на восходящую, то такую продажу следует пропустить. И начать продавать только уже тогда, когда тенденция снова станет нисходящей.

Пример сигналов на продажу:

Пример сигналов на продажу

Важно не забывать, что должна быть открыта только одна позиция, лишь после закрытия которой можно открывать следующую позицию на продажу.

Стоп Лосс и Тейк Профит в торговой стратегии Ларри Вильямса, основанной на Скользящих средних

В данной торговой стратегии Стоп Лосс не устанавливается. По крайней мере, автор ничего об этом не пишет в своей книге. В роли Стоп Лосс выступают условия, при которых происходит смена тенденции и возникает противоположный сигнал на вход. То есть, предположим, что вы находитесь в восходящей тенденции и открыли длинную позицию при касании цены уровня Скользящей средней, построенной методом Simple по ценам Low, но тенденция сменилась на нисходящую. Тогда свою длинную позицию вы сможете закрыть при первом же сигнале на продажу, для которого необходимо касание ценой уровня Скользящей средней, построенной методом Simple по ценам High.

Тейк Профит в этой стратегии не устанавливается так же, как и Стоп Лосс.

Управление капиталом в торговой стратегии Л. Вильямса

Если учитывать, что у нас нет Стоп Лосса, то торговать стоит, ориентируясь на определенный размер лота, т.к. рисковать жестким процентом от депозита не получится в виду особенностей торговой стратегии.

Пример торговли по стратегии Ларри Вильямса

Пример торговли по стратегии Ларри Вильямса

Заметьте, что все торговые операции на этом отрезке могли быть закрыты в плюс! То есть можно смело утверждать, что данная торговая стратегия может быть настолько же доходной, насколько она является простой. Главное, устанавливать достаточно большой временной период графика, чтобы вся прибыль оставалась вам, а не съедалась спредом и комиссиями.

Единственный минус торговой стратегии Ларри Вильямса в том, что нужно постоянно находиться у торгового терминала, чтобы вовремя закрыть как прибыльную, так и убыточную сделку. Но если учитывать то, насколько продолжительна может быть череда успешных сделок, то это того стоит.

Что такое среднесрочная торговля

Существует условное подразделение стиля торговли трейдера в зависимости от того в течение какого количества времени он предпочитает удерживать свои позиции открытыми. Другими словами, на каком таймфрейме трейдер предпочитает анализировать ценовой график (если говорить о трейдере использующем в своей работе технический анализ).

Среднесрочной торговлей условно называется такой стиль торговли трейдера, когда открытые позиции удерживаются им от одного дня до нескольких недель.

Среднесрочная торговля предполагает использование меньшего по размеру кредитного плеча, нежели, например, та же внутридневная торговля. Это связано с тем, что диапазоны движения цены в каждой открытой позиции, значительно больше. И если использовать большое плечо, то велик риск закрытия сделки по маржин-коллу.

К среднесрочной торговле, как правило, приходят те трейдеры, которые будучи новичками, умудрились не слить весь свой депозит (и не растерять мотивации к занятию трейдингом) в краткосрочной внутридневной торговле.

По моему глубокому убеждению, именно в среднесрочной торговле трейдер может полностью раскрыть свой потенциал. Поскольку долгосрочная торговля, это уже скорее инвестиции, а не трейдинг (априори подразумевающий собой спекуляции на разнице курсов). Ну а краткосрочный, внутридневной трейдинг слишком уж смахивает на игру в рулетку.

Плюсы и минусы среднесрочной торговли

Для того чтобы лучше понять, что собой представляет среднесрочный трейдинг, давайте просто рассмотрим основные плюсы и минусы этого типа торговли.

Плюсы

- Торговля отнимает меньше времени, в отличие, например, от внутридневного трейдинга. Нет необходимости просиживать весь день у монитора компьютера, достаточно изначально выставить стопы и тратить на анализ рынка, максимум полтора-два часа в день.

- У трейдера появляется куда больше времени на анализ рынка и принятие решений. Он уже не втиснут в жёсткие рамки, когда все решения необходимо принимать в течение одного торгового дня (как при внутридневной торговле).

- Эмоциональное напряжение в среднесрочном трейдинге на порядок меньше того, которое возникает день изо дня во внутридневной торговле. Это, в свою очередь, позитивно сказывается на качестве работы трейдера (ну и, как следствие, на величине его прибыли).

- Среднесрочный трейдер использует в своей работе графики со средними таймфреймами (основной анализ проводится на D1 и W1, а точка для входа выбирается по H1 и H4), на которых технический анализ даёт неплохие результаты (в отличие от таймфреймов ниже H1, характерных для работы внутридневного трейдера).

Минусы

- Требуется более серьёзный размер торгового капитала, чем тот которого хватило бы для внутридневной торговли.

- За перенос открытых позиций на каждый следующий день брокер может взимать со среднесрочного трейдера немалую комиссию. Хотя в итоге размер этой комиссии – ничто по сравнению со средней прибылью, получаемой по сделке.

Как видите плюсов здесь гораздо больше, а минусы, если есть, то вполне решаемые.

Источник https://journal.open-broker.ru/trading/stili-kratkosrochnoj-torgovli-na-birzhe/

Источник https://blog.roboforex.com/ru/blog/2021/07/14/luchshie-srednesrochnye-strategii-razbor-strategii-larri-vilyamsa-osnovannoj-na-skolzyashhih-srednih/

Источник https://www.azbukatreydera.ru/srednesrochnaya-torgovlya.html