Как инвестировать, если денег мало

Моя семья была небогатой. В том числе и из-за этого я мечтал инвестировать с 15 лет: мне хотелось стать обеспеченным и ни в чем себе не отказывать.

В 2020 году мне исполнилось 20 лет и у меня появился стабильный доход. Я начал инвестировать: на протяжении года я экономил, а каждый свободный рубль инвестировал в ценные бумаги. Я начал с нулевого капитала и делал небольшие пополнения — в среднем 1500—2000 Р в месяц.

Расскажу, что из этого вышло, какими были мои первые шаги и ошибки на фондовой бирже. А еще разберу вопрос, стоит ли вообще инвестировать при маленькой зарплате.

Скидка 35% на все курсы Учебника

Как я начал инвестировать

Брокерский счет я завел в ноябре 2020 года в Тинькофф Инвестициях, так как там тогда дарили акции за прохождение курса про инвестиции для начинающих. Я прошел этот курс, мне досталось по паре акций Сбера, «Детского мира» и «Ленты» — в общей сумме на 1500 Р .

Чтобы обналичить подаренные акции, нужно было выполнить условие: достичь оборота по брокерскому счету 15 000 Р , то есть совершить сделки на эту сумму.

У меня таких денег не было. Я тогда жил от зарплаты до зарплаты, на карте лежала последняя тысяча рублей. Пришлось выкручиваться — несколько раз покупать и продавать одни и те же акции, чтобы достичь нужного лимита и обналичить подарочные бумаги.

У меня не было никакой стратегии, потому что я считал, что инвестировать мизерные суммы практически бессмысленно. Зато была цель: с помощью небольшого капитала, который не жалко, вникнуть в фондовую биржу и научиться торговле. Хотелось как минимум не уйти в минус.

сумма, с которой я начал на фондовом рынке

На тот момент я рассматривал для себя только акции — как более волатильный, но и более прибыльный актив. Я хотел научиться именно торговать акциями на бирже. Хотя с облигациями все было бы куда проще: риски минимальны и доходность прогнозируема. Вложил деньги — и забыл о них на несколько лет до погашения.

В то же время мне хотелось получить навык приумножения капитала, чтобы когда-нибудь в будущем, когда моя зарплата будет внушительнее, инвестировать более крупные суммы.

Мой бэкграунд. В то время я работал в Тюмени официантом с зарплатой 15 000 Р . Заведение работало только по субботам и пятницам, так что у меня было всего две смены в неделю. Кроме этого, я заочно учился на втором курсе факультета журналистики КубГУ в Краснодаре.

Финансовых знаний у меня не было. Разве что прочитанная книга Роберта Кийосаки «Богатый папа. Бедный папа», а также курсовая для университета о влиянии журналистики на рыночные отношения. Тогда я написал около 40 страниц о влиянии новостного фона на котировки ценных бумаг.

Мои ожидания. Меня мотивировала уверенность в том, что на бирже можно неплохо заработать. На калькуляторе сложных процентов я рассчитал, что если откладывать по 5000 Р каждый месяц при доходности 20% годовых, то через 10 лет на счете будет около 2 млн рублей. Если точно — 1 878 313 Р . Из них 600 000 Р составит общая сумма пополнений, а 1 276 813 Р — действие сложного процента.

Таким образом, мне как инвестору необходимы были время, дисциплина и регулярность пополнений. И, конечно же , нужно было как-то достичь 20% годовых. Подобную доходность из доступных мне на бирже инструментов могли принести только акции.

Если взглянуть на исторические данные индекса S&P 500, его полная среднегодовая доходность за последние 10 лет, с октября 2011 по октябрь 2021 года, составила 17,15%. Если смотреть с учетом инфляции, то доходность американских акций в последнем десятилетии — 14,96%. Даже если взять отдельно показатели 2020 года, который ознаменовался сильным ростом после мартовского обвала рынков, полная доходность S&P 500 составила 18,37%, а с учетом инфляции — 16,78%.

То есть очень сложно на самом деле получить эти 20% годовых, о которых я мечтал. Это выше доходности широкого рынка акций. Но в 2020 году, когда я пришел на рынок, экономика восстанавливалась после коронавирусного кризиса и акции росли как на дрожжах. Мне казалось, что у меня получится опередить S&P 500 и выйти на стабильные 20% годовых.

Я делал ставку на то, что пандемия быстро утихнет, ограничения снимут и экономика продолжит быстро расти. А наиболее пострадавшие компании из реального сектора, такие как авиаперевозчики, отели, рестораны и нефтяные компании, взлетят за счет эффекта низкой базы.

На этом и строилась моя стратегия в первые месяцы.

Как за 10 лет вырос бы мой капитал, если бы я изначально вложил 1500 Р , а потом пополнял счет каждый месяц на 5000 Р при ежегодной доходности 20%. Источник: a2-finance

Как за 10 лет вырос бы мой капитал, если бы я изначально вложил 1500 Р , а потом пополнял счет каждый месяц на 5000 Р при ежегодной доходности 20%. Источник: a2-finance

Мои первые покупки

Первой покупкой в моем портфеле стала компания ChampionX (CHX), которая занимается разведкой и добычей углеводородов. Я сделал вывод, что она перспективная, почитав отзывы и прогнозы аналитиков в приложении брокера.

Дальше я купил акции:

- — заработал около 20% за два месяца. — это американский холдинг кинотеатров. Я купил три акции, зафиксировал прибыль по одной через полтора месяца, а остаток — еще через три месяца. Прирост составил — 18,6 и 80,6%. — это круизная компания. На ней я заработал сначала 15% за месяц, а всего мне эти акции принесли 38% за четыре месяца.

Акции всех компаний в моем портфеле хорошо росли, а потом я их продавал. В то время у меня не было никакой стратегии и инвестиционного горизонта — я действовал спекулятивно, а моменты для покупки и продажи акций выбирал, основываясь только на своей интуиции. Как видите, поначалу мне везло: ни по одной акции я не зафиксировал убыток. Но я и думать не хотел, что это обычное везение, списывая все на свою дальновидность.

Первое время я даже вел дневник покупок и продаж акций с указанием прибыльности завершенной сделки. Так как мои активы росли, мне все больше и больше нравилось его заполнять — и я с головой ушел в инвестиции.

Я начал с 1500 Р и ежемесячно пополнял счет на 1000—1500 Р . К июню 2021 года, то есть всего за полгода, я достиг доходности 50% по брокерскому счету. Мой капитал в пиковые моменты превышал 17 000 Р .

мой капитал через полгода после начала

Я так воодушевился, что стал вести профиль в социальной сети «Пульс» в Тинькофф Инвестициях. Там я рассказывал другим новичкам, как мне удалось достичь такого результата.

Как рынок подорвал мою уверенность в себе

Я буквально помешался на инвестициях: постоянно думал об этом, читал статьи в интернете, каждый день проверял котировки акций, подписался в «Пульсе» на десяток других частных инвесторов. Я вообще не вылезал из приложения Тинькофф Инвестиций, а еще стал частенько прикидывать на калькуляторе сложных процентов, когда же я при такой доходности — практически 100% годовых! — смогу заработать миллион.

Все «первые правила инвестирования» и «советы для начинающих» я игнорировал. Я был уверен, что уже перерос уровень начинающего.

Летом 2021 года рынок существенно перегрелся. Многие акции стали переоцененными, происходила коррекция. Те бумаги, что еще находились в восходящем тренде, росли не так хорошо. Стало сложнее спекулировать на разнице цен.

Я не сдавался, а продолжал изучать тонкости биржевой торговли: читал про фундаментальное состояние компаний и мультипликаторы, научился делать минимальный технический анализ — чертил на графике линии тренда, поддержки и сопротивления, а также стал «читать стакан» — баланс заявок на покупку и продажу.

Это позволило мне принимать более взвешенные решения перед покупками. Но чем сильнее я погружался в тему, тем страшнее мне становилось. Я стал замечать свои ошибки, осознал, что был излишне самоуверен. Удивительно, как я вообще не прогорел в первые месяцы на бирже. Ведь действовал я вслепую и покупал бумаги интуитивно — просто потому что они казались перспективными. В общем, из самоуверенного самоучки я снова превратился в неуверенного «начинающего инвестора».

В то же время начались мои первые потери на бирже. Например, я увидел рост котировок компании «Эталон» и поспешил купить акции. Как оказалось, на самом пике цены. Пришлось закрывать в убыток — минус 5%. С другими акциями мне тоже перестало везти. Я не мог понять логику движения котировок — не знал, что и когда можно покупать или продавать.

Я продолжал изучать информацию об инвестициях — читал статьи в Тинькофф Журнале, «Пульс», периодически смотрел некоторых блогеров на «Ютубе», но в основном старался изучать рынок не через мнения инвесторов, а через новостной фон, отчетность компаний, состояние экономики в целом либо отдельной отрасли. Я анализировал, как это должно влиять на рыночные котировки.

Мои неудачи: я покупал по более высокой цене, а когда котировки шли вниз, фиксировал убыток, продавая акции дешевле

Просадки по некоторым акциям превышали 20%. Я понял, что это для меня стрессовая ситуация: мне психологически тяжело видеть такой минус в портфеле

Как я пережил потерю работы

В апреле 2021 года я уволился из кафе, в котором работал. Сначала устроился официантом в другое место, с зарплатой 30 000 Р и регулярным дополнительным заработком 10 000—15 000 Р . Но приходилось брать большое количество смен, перерабатывать и через три месяца у меня случилось выгорание: полностью пропал интерес к работе. Нужно было что-то менять, и я решил устроиться барменом — профессия из той же сферы, но куда интереснее.

Новую работу я искал около месяца, две недели из которых провел в Краснодаре: сдавал сессию в университете. В тот момент я понял, насколько важно иметь финансовую подушку. Ведь нужно было на что-то жить.

На брокерском счете у меня было около 20 000 Р . Мне пришлось вывести часть денег. Они помогли мне пережить период, пока я был без работы.

Сейчас я благодарен себе за то, что держал эти сбережения в акциях, а не потратил, — это дало мне время передохнуть и спокойно найти новую работу. Хотя сейчас я понимаю, что финансовую подушку лучше держать отдельно на депозите. Ведь акции могут легко просесть в цене, и если нужно будет срочно обналичить деньги, продавать их придется с дисконтом.

С конца мая 2021 года я работаю барменом в одном из заведений Тюмени. Получаю зарплату 35 000—45 000 Р в зависимости от загруженности. Это самая большая зарплата в моей жизни. С такой зарплатой я снова начал регулярно откладывать деньги.

Итоги за год. Мои вложения в акции за прошедший год практически не дали финансовой отдачи, но помогли мне в трудный период. Еще они стали инвестициями в мой опыт, знания, повлияли на мое мышление и эмоциональное состояние.

Если брать статистику по моему брокерскому счету, то оборот за весь период составил около 150 000 Р . Прирост капитала — 4000 Р . Если бы у меня была возможность откладывать больше и не выводить деньги с брокерского счета, то сумма была бы внушительнее. Конечно, такие числа выглядят несерьезно, но для меня и этот опыт оказался важным.

Летом 2021 года я потратил 60 000 Р на поездку в Петербург. После этой крупной траты решил начать все с нуля. Теперь я снова «начинающий инвестор», который только вникает в принципы устройства фондового рынка. А еще я проанализировал свое поведение на бирже за прошлый год и выделил несколько ошибок.

Мои ошибки как инвестора

Отсутствие стратегии. Как важно иметь стратегию, я понял, когда вложил практически все имевшиеся у меня сбережения в рисковые акции Virgin Galactic, MOMO и Zynex. Я потерял на них около 20% портфеля. Как оказалось, я не был психологически готов к такой потере. До этого я думал, что устойчив к риску и мой профиль — «агрессивный инвестор», но после потери пятой части капитала я сильно испугался и разозлился.

Я откладывал деньги для того, чтобы стать богатым, но этого мало. Нужна конкретная цель: квартира, машина, безбедная старость, обучение ребенка и так далее.

Эта цель должна иметь финансовое выражение — например, приумножить свой капитал до 300 000 $ за 25 лет. При этом итоговую сумму желательно индексировать на размер ожидаемой инфляции за это время, чтобы указанная сумма через 10 лет по покупательной силе соответствовала текущей. Более подробно об этом в Тинькофф Журнале писали в статье «Как формировать капитал на пенсию».

Обязательно нужно понимать срок, за который вы планируете накопить целевой капитал. Обычно на это отводят несколько десятилетий. От этого будет зависеть ваша стратегия: какую долю в портфеле отводить рисковым акциям, а какую — консервативным инструментам вроде облигаций.

Напомню, что мерой риска на фондовом рынке служит волатильность — степень изменения доходности инструмента. Чем более волатилен инструмент, тем выше риск вложений в него и тем сильнее этот актив может просесть в случае коррекции.

Если инвестируете на короткий срок, менее пяти лет, рекомендуется преимущественно покупать консервативные активы. Чем дольше ваш горизонт инвестирования, тем больше акций может быть в портфеле. Например, при сроке инвестирования от 10 лет можно рассмотреть классические стратегии 60/40 или 80/20, где акции и облигации размещаются в соответствующих пропорциях. Еще можно воспользоваться другими традиционными стратегиями или выбрать свою.

Если вы стремитесь действовать агрессивно и готовы брать на себя высокий риск, можно добавить в портфель высоковолатильные бумаги — акции роста и компании венчурного характера, которые разрабатывают свой продукт, но еще не вышли на стабильные показатели продаж. Примеры: Virgin Galactic, Tesla, а также молодые биотехнологические компании вроде Sarepta Therapeutics (SRPT).

Но не рекомендуется отводить высоковолатильным компаниям слишком большую долю капитала — их должно быть не более 1% от всего портфеля. В этом случае портфель не сильно пострадает в случае сильной коррекции бумаги или если стартап, в который вы вложили, не выживет.

Отсутствие диверсификации. Диверсификация портфеля — важная составляющая стратегии. На этом этапе вы уменьшаете волатильность портфеля, распределяя капитал по странам, отраслям, сферам, компаниям, валютам. Таким образом вы защищаете свои деньги от возможных проблем в отдельных отраслях, странах. Подробнее об этом Тинькофф Журнал писал в статье «Как диверсифицировать портфель».

Например, если вы держите все деньги в рублевых активах, а курс рубля начал снижаться по отношению к твердым валютам, таким как доллар, долларовая стоимость вашего капитала снизится.

Если же вы диверсифицируете портфель и половина ваших активов будут рублевыми, а половина — в валютах развитых стран, то что бы ни происходило со стоимостью рубля в дальнейшем, ваш капитал не пострадает в случае девальвации какой-то из валют.

Еще важно диверсифицировать портфель акций по всем 11 секторам и разным отраслям. Индустрии проявляют себя по-разному в течение экономического цикла, и широкий охват отраслей позволяет захватить рост в каждой фазе бизнес-цикла.

Хорошие помощники при диверсификации — БПИФы и ETF. Купив один пай такого фонда, вы вкладываетесь сразу в десятки и сотни компаний. Например, инвестировать в ИТ-сектор США можно через фонд FXIM от FinEx, при этом стоимость одного пая составляет около 100 Р .

У фондов обычно низкий порог входа, и они позволяют инвестировать даже с очень маленьким капиталом, как у меня. Но стоит помнить, что каждый ETF взимает ежегодную комиссию за управление. Эта комиссия уже учтена в котировках фонда. Так, комиссия вышеупомянутого FXIM — 0,9%.

Паника. Однажды я поддался панике и продал акции, когда они показывали убыток 15%. И когда котировки акции пошли еще ниже, я решил, что поступил правильно, избавившись от убыточной бумаги. Но через пару месяцев я кусал локти, потому что бумага отскочила и выросла от предыдущих значений практически в два раза.

Поэтому еще одно правило: важно проявлять дисциплину и придерживаться выбранной стратегии, особенно когда рынки штормит. Если вы поставили себе финансовую цель и определились со стратегией, не отклоняйтесь от намеченного пути. Ведь как бы ни скакали цены активов в моменте, на стратегической, длинной дистанции в десятки лет это лишь «рыночный шум». Любая качественная компания и в целом рынок в долгосрочной перспективе все равно вырастут. Ведь экономика, торговля и технологии постоянно развиваются. Это подтверждают и исторические данные.

О банкротстве отдельных эмитентов также не стоит переживать, когда вы инвестируете через ETF и диверсифицируете свой портфель. А если вы проверяете фундаментальное состояние компаний, это дает дополнительную страховку. Если у компании все в порядке с бизнес-моделью, выручкой и она не перегружена долгами, вероятность ее банкротства крайне низкая. Например, акции Сбера, как системообразующего банка в России и развивающегося финтеха, вероятнее всего, будут дальше расти, а банкротство компании практически исключено.

Таким образом, когда вы обстоятельно подходите к выбору акций и формированию своего портфеля, эмоциональный фактор сводится к минимуму.

История индекса S&P 500, состоящего из крупнейших компаний США, в период с 1928 года по конец 2021 года. Как видим, несмотря на все периоды рецессий — это серые полосы — и обвалы фондового рынка, индекс все равно рано или поздно восстанавливался и шел к новым максимумам. Источник: Macrotrends

История индекса S&P 500, состоящего из крупнейших компаний США, в период с 1928 года по конец 2021 года. Как видим, несмотря на все периоды рецессий — это серые полосы — и обвалы фондового рынка, индекс все равно рано или поздно восстанавливался и шел к новым максимумам. Источник: Macrotrends

Покупка акций наобум. Перед покупкой акций желательно проверять фундаментальное состояние компании. Не обязательно лезть в финансовую отчетность и проводить доскональный разбор, так как это требует времени и глубоких знаний, но стоит посмотреть хотя бы поверхностно, что у компании с прибылью, долгами и как дорого рынок сейчас оценивает акцию.

Ведь компания может быть качественной, но переоцененной по таким показателям, как P / E, P / S и P / B. Вложение в такую бумагу будет дольше окупаться. И будет большой риск коррекции стоимости при появлении первой же негативной новости об этой компании.

Однажды я купил акцию компании МОМО, взглянув только на график. Мне казалось, что цена постепенно достигает минимума и через пару месяцев обязательно вырастет. Но затем я проверил фундаментальные характеристики компании, почитал новости и понял, что совершил ошибку: компания не увеличивала прибыль на протяжении нескольких лет, по сути, топталась на месте. Поэтому я продал эту акцию, зафиксировав убыток. Считаю, что это было правильным решением.

Неправильно с моей стороны было покупать акцию, основываясь исключительно на графике и не проведя хотя бы поверхностный анализ.

Страх и неуверенность. Новичкам кажется, что на бирже много непонятных слов и пугающе незнакомых процессов. Еще вокруг всего, что связано с фондовым рынком, витает некая аура опасности: некоторые люди до сих пор думают, что это что-то вроде казино и что ценными бумагами могут торговать только особенные люди — или профессионалы, или смелые и отчаянные.

На бирже действительно есть определенные риски, но в большинстве случаев их преувеличивают. И здесь речь не идет о том, что у вас шанс 50/50: ваша ставка или сработает, или сгорит. Риском на фондовом рынке выступает волатильность. И обычно самая большая опасность заключается в том, что ваш актив на время уйдет в просадку, а вы запаникуете и продадите его слишком дешево.

Если же смотреть на акции с точки зрения того, что вы покупаете часть бизнеса и становитесь его совладельцем, становится понятно, что зачастую падение котировок не означает ухудшение бизнеса компании. И что любая просадка — это возможность докупить качественные активы.

Если инвестор плохо переносит просадки, лучше собирать консервативный портфель, состоящий преимущественно из облигаций. Ожидаемая доходность по нему будет ниже, но зато будет меньше стресса. Если же ваша задача — заработать, придется принять высокую волатильность активов как данность. Ведь риск и доходность взаимосвязаны: без первого не будет и второго.

Кроме того, риски есть в любой сфере. Даже если вы наемный работник, есть риск, что вас сократят, понизят зарплату или работодатель обанкротится. Вопрос только в том, насколько вы осознаете и принимаете те или иные риски.

Биржа доступна всем, и здесь зарабатывают не только профессионалы. По сути, это рынок, такой же , как овощной рынок в вашем городе, только чуть посложнее.

Биржи не стоит бояться. Нужно только заручиться знаниями, выработать стратегию и всегда анализировать те инструменты, в которые вы собираетесь вложить свои деньги.

Надежда на экспертов. Иногда нелишним будет послушать мнения блогеров и аналитиков, но не стоит слепо следовать инфошуму.

Порой новости и аналитика в интернете помогали мне по-новому взглянуть на компанию, даже поменять мнение о ней. Но ответственность за сделки в любом случае нес только я сам. Поэтому и окончательное решение стоит всегда принимать самому, не надеясь на мнение «экспертов».

Моя стратегия на ближайшие годы

Сейчас моя цель — накопить 10 млн рублей к 35 годам. Этот капитал я планирую вложить в надежные облигации, чтобы обеспечить себе пассивный доход с купонов — ориентировочно по 300 000 Р в квартал.

Теперь у меня более взвешенный инвестиционный подход и более четкая стратегия. В будущем мне хочется получать пассивный доход и сильно не переживать из-за падения цен на активы, поэтому, когда мой капитал станет весомым, я буду склоняться в пользу облигаций.

Вот что я планирую сделать в ближайшем будущем:

- Найти более высокооплачиваемую работу — я планирую уйти в сферу ИТ.

- Продолжать изучать фондовый рынок — и на практике, и в теории. Например, прочитать книги Бенджамина Грэхема «Разумный инвестор» и Роберта Шиллера «Иррациональный оптимизм. Как безрассудное поведение управляет рынками».

- Диверсифицировать вложения. Планирую 20% капитала держать в краткосрочных государственных облигациях — как подушку безопасности. А остальные 80% — в акциях, причем порядка 20% капитала хочу инвестировать через фонды на широкие индексы вроде S&P 500 и индекса Мосбиржи. Остальное вложу в перспективные отрасли вроде видеоигр и киберспорта — такой фонд есть у FinEx.

Надеюсь, в долгосрочной перспективе это позволит мне получить рост капитала без такой высокой волатильности, с какой я сталкивался до этого.

Что в итоге

За год инвестирования на фондовой бирже я многому научился и повысил свою финансовую грамотность. Еще я завел много полезных привычек: начал откладывать деньги и тщательно следить за своим бюджетом.

Мне не пришлось влезать в долги в сложный период своей жизни, когда я потерял работу: капитал в акциях меня спас и дал мне время найти нового работодателя. Но все-таки перед тем, как вкладывать капитал в ценные бумаги, лучше сформировать подушку безопасности в размере 3—6 месячных расходов — это будут ваши деньги на черный день: на случай увольнения, кризиса, тотального локдауна и всего такого. Эти деньги лучше хранить на банковской карте с процентным остатком, на депозите или в облигациях. Так вы сможете воспользоваться деньгами в любой момент и в полном объеме.

Теперь я чаще покупаю фонды: это позволяет мне получить широкую диверсификацию и уменьшить специфические риски, связанные с отдельными эмитентами.

Как я за полгода заработал на акциях 24 000 рублей, хотя никогда не был финансовым экспертом

Всем привет! Меня зовут Владимир, работаю старшим технологом на пищевом производстве. Полгода назад я захотел узнать, как заработать на бирже и реально ли это, потому что из каждого утюга говорят про инвестиции и призывают вложить деньги. Первым делом оказывается нужно найти брокера — это посредник, который помогает покупать ценные бумаги. После недолгих поисков я попал на сайт «Открытие Брокер». Думал, придется перелопатить кучу материалов и изучать разные графики, но инвестирование оказалось не такой уж сложной наукой. Рассказываю, как вложил 50 000 рублей и заработал 24 000 за шесть месяцев.

Прошел бесплатное обучение основам инвестирования

На сайте брокера я нашел видео и статьи об инвестициях для начинающих — с этого решил и начать. Из них я узнал некоторые детали торговли на бирже и куда можно вложить деньги, какие есть риски, как управлять финансами. И это оказалось довольно интересно и увлекательно, хотя я ожидал, что будет скука смертная и не осилю даже одной заметки.

Порадовало, что материалы брокера бесплатные, статьи можно читать даже не регистрируясь, и не надо выполнять какие-то условия. А после регистрации открыли доступ к видеокурсам. За деньги я бы ничего не стал изучать.

На сайте много статей и видео и для опытных инвесторов, где учат анализировать рынок, рассказывают о различных стратегиях инвестирования и трейдинга — перепродаже ценных бумаг. Сейчас я понемногу просматриваю эти уроки и стараюсь вникнуть в них, ну и попутно прокачиваю свои навыки.

Главное, я поверил в свои силы и понял, что инвесторы — не обязательно серьезные дяди в костюмах и галстуках, ездящие на мерседесах. И для торговли на бирже не нужна «вышка» или какие-то особые таланты.

Решил инвестировать в акции

На бирже есть разные виды активов для инвестиций: акции, облигации, фьючерсы, драгоценные металлы, ETF. Каждый вариант хорош по-своему. В каждом случае рискуешь, просто где-то больше, где-то меньше.

Я пополнил брокерский счет на 50 000 рублей и выбрал акции, мне они показались понятным и реальным способом заработать на бирже. Поясню, как они работают:

- Я покупаю акции компаний на определенную сумму, например «Аэрофлот» на 1 000 рублей.

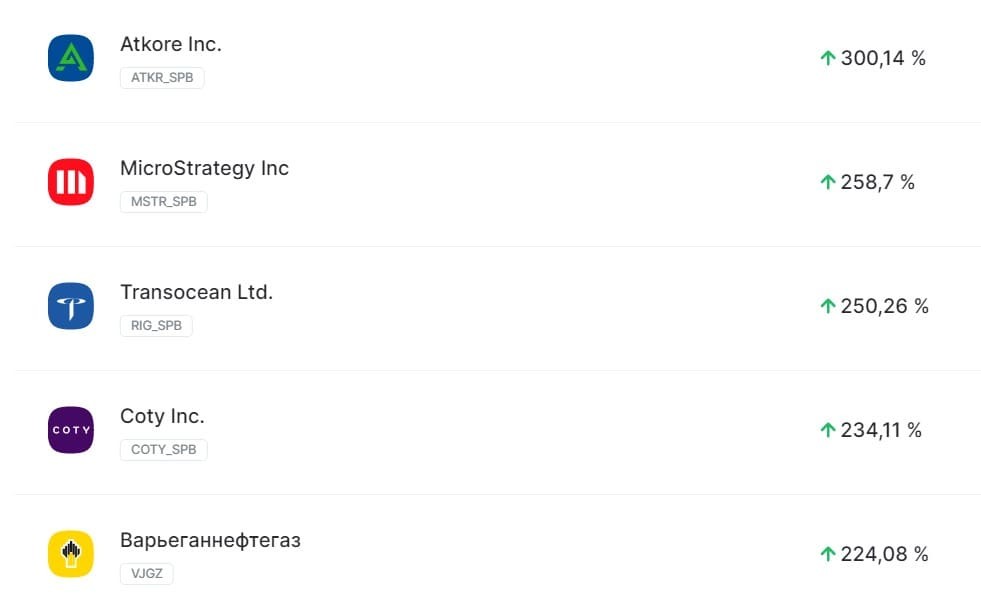

Вот список акций в «Открытие Брокер». Я отфильтровал их по доходности за последние полгода. Некоторые подорожали на 200–300%

Акции могут упасть в цене в любой момент, и, конечно, риск потерять деньги есть. У меня уже есть такой опыт. В ноябре 2020 я прикупил 10 акций QIWI на 12 000 рублей по цене 1200 рублей за штуку. Но через пару месяцев они упали до 700 рублей за штуку, и я их продал от греха подальше. Кстати, сейчас пишу и смотрю статистику, эти акции так и не подорожали. На сделке я потерял 5000 рублей, пришлось внести депозит на эту сумму, чтобы на счёте осталось ровно 50 000 рублей. Но я не огорчен, считаю, что получил ценный урок: не стоит вкладывать деньги в компанию просто потому, что она на слуху.

Начал инвестировать в крупные и надежные компании

Я решил инвестировать в надежные компании, которые вряд ли обанкротятся или акции которых резко пойдут вниз.

- На 25 000 рублей приобрел 151 акцию Газпрома, которые в ноябре 2020-го стоили 165 р. за штуку.

То есть я покупал акции за 25 000 р., а теперь могу продать их за 35 485. Неплохо для новичка, я считаю. Газпром по-прежнему продолжает расти, я думаю, пока у нас в стране есть газ, ничего с компанией не случится.

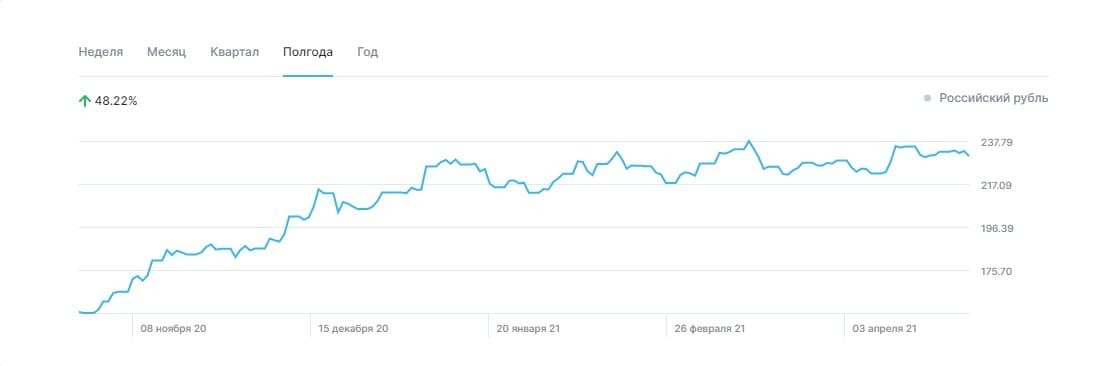

Это график изменения цен на акции Газпрома за полгода. Да, бывают спады, но в целом акции стабильно дорожают

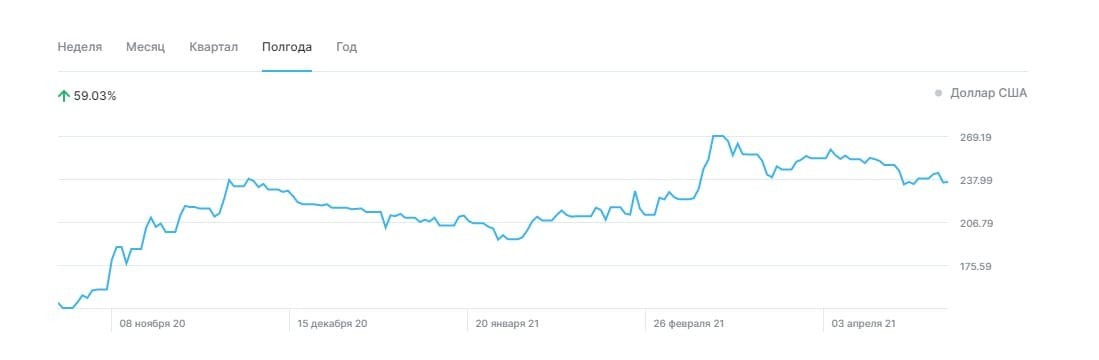

Кроме Газпрома, я вложился в американскую The Boeing Company:

- На 25 000 р. я купил две акции этой компании по 150 долларов за штуку (курс доллара в ноябре 2020 года — 77 рублей).

То есть я покупал ценные бумаги за 25 000 р., а продал за 39 400.

Мне повезло выручить крупную сумму на самом пике стоимости акций. Такие взлеты могут быть и в будущем, но я решил не ждать

Делаю выводы и строю планы на будущее

В апреле 2021 года мой депозит составляет 74 885 рублей. За полгода я заработал 24 885 рублей чистыми, прибыль — почти 50%. Ни один банк не предложит такие условия по вкладу! Деньги можно вывести на карту, но я решил продолжать инвестировать их, пусть размножаются.

Еще через полгода я планирую заработать минимум 30% и достичь отметки 90 000 р. на счёте. В долгосрочной перспективе хочу создать финансовую подушку безопасности, чтобы не бояться сокращений на работе и иметь накопления на черный день.

Инвестировать оказалось не так сложно, как я представлял себе раньше. Да, мне еще предстоит многое узнать о фондовом рынке, но результат почти в 50% доходности с первого депозита сильно радует. И даже жена, которая поначалу скептически отнеслась к моей затее, сейчас убедилась, что заниматься инвестициями выгодно.

Если хотите научиться с нуля зарабатывать на бирже, рекомендую «Открытие Брокер». Открыть счет можно на этой странице.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как заработать на бирже — полное руководство для новичков

Заработать может каждый. Для этого нужно знать основы торговли на бирже, иметь для начала минимальный капитал и стратегию инвестирования. В некоторых случаях может сыграть фактор удачи. Но в целом биржевая торговля — это взвешенные и осознанные решения по сделкам.

Новичкам достаточно ознакомиться с данной статьёй, пройти бесплатное онлайн-обучение — их проводят крупные брокеры, например, у Тинькофф есть курс начинающего инвестора, изучить информацию на ютуб-каналах, посмотреть вебинары от финансовых блогеров. По мере погружения в тему инвестиций стоит пройти платные курсы по сложным инструментам: фьючерсы, опционы. С ними можно хорошо заработать, но есть вероятность всё потерять. Слить сумму депозита на бирже можно за секунду.

Сколько можно заработать на бирже

Нет точного ответа, сколько можно заработать на фондовой бирже. Сумма дохода зависит от разных факторов: стратегии торговли, суммы начального депозита, контроля за рисками и дисциплины. Начать можно с минимального капитала.

Если вложить в облигации (самые надёжные — это государственные, например, ОФЗ), заработать можно больше на 2—3 процента, чем на банковском депозите. По корпоративным облигациям процент выше. Вкладывая в акции, можно получить от 12—15% в год при долгосрочной стратегии, при условии правильной диверсификации портфеля. На коротких интервалах может быть больше/меньше или совсем убыток.

Если нет желания разбираться в акциях, можно заработать на фондах — они дают возможность разложить сбережения по разным активам. Бывают активно управляемые и пассивные. В первом варианте управляющие сами выбирают перспективные бумаги. Но активное управление не гарантирует высокого заработка. Во втором варианте отслеживают индекс и повторяют его доходность. Большинство фондов на Московской бирже — пассивные.

Заработать сотни процентов за год маловероятно. Это всё равно, что выиграть в лотерею.

Виды заработка — с чего можно получать прибыль

Разберём, какие бывают виды заработка.

Долгосрочные инвестиции

Долгосрочные инвестиции — это покупка ценных бумаг на срок от года. При этой стратегии используется принцип «купи и держи» и в первую очередь оценивается бизнес компании. Момент покупки акции инвестор определяет на основании фундаментального анализа. Оценивает перспективы развития отрасли или фирмы, финансовую устойчивость. При этом желательно найти недооценённые акции. Это ценные бумаги с заниженной рыночной стоимостью.

Хорошим решением для новичков при данной стратегии будут вложения в «голубые фишки» — лидеры рынка с высоколиквидными акциями и устойчивым бизнесом.

Спекуляции — трейдинг

Данная стратегия не предполагает того, что нужно проводить оценку бизнеса. Трейдер — это участник биржевой торговли, который может заработать как на росте, так и на падении рынка. Игра на понижение является более рискованным видом спекуляции. Специалист может владеть акциями недолго — от нескольких секунд до месяца.

Данный вид является рискованным заработком. Здесь нужно предсказать, куда пойдёт цена или тренд. Опытный трейдер изучает объёмы торгов и графики цен. Трейдинг можно сравнить с игрой, и очень часто её результатом становится потеря всех денег. Игра на бирже не для новичков.

IPO означает Initial Public Offering — публичное биржевое размещение ценных бумаг. Инвестор должен определить, с какой целью участвует: хочет заработать на росте акций в краткосрочном периоде или покупает на длительное время. Принимать решение об участии нужно на основании фундаментального анализа компании. Акции перспективных компаний могут стремительно вырасти.

Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка. В этом случае брокер отклоняет заявку или удовлетворяет частично.

Покупать активы на этом этапе — повышенный риск. Если стоимость ценной бумаги переоценена, её цена упадет при открытии торгов, если недооценена — может вырасти в несколько раз.

Сделки на валютной бирже

Валютный рынок — это площадка по торговле денежными знаками разных стран. Позиции открываются не по конкретной валюте, а с использованием валютных пар, например, EUR/USD. Рынок очень волатильный и ликвидный. Сделки совершаются по номинальным значениям обменного курса и крупными объёмами. Спекуляция на валютном рынке — игра на валютных колебаниях. Этот вид торговли — рискованный способ заработка.

Заработок на партнёрских программах

Партнёрские программы создают брокеры для привлечения новых клиентов. Суть в том, что агент приводит новичков-рефералов и получает за это вознаграждение. Сумма может быть фиксированной либо составлять процент от совершённых сделок новыми участниками.

Для начала нужно выбрать брокера и вступить в партнёрскую программу. Получить реферальную ссылку и распространить через своих знакомых, родственников, подписчиков свой сайт, форум и так далее. Новичок переходит по ссылке и автоматически закрепляется за посредником — участником программы.

Что подойдёт начинающему

Новичкам лучше всего начинать с долгосрочных инвестиций. Этого достаточно, чтобы попробовать и понять, как заработать деньги на бирже.

Прежде чем оценивать акции или облигации, оцените сами себя. Для начала нужно убедиться, что:

- у вас нет долгов и кредитов с высокой ставкой. Нельзя покупать ценные бумаги на заёмные средства;

- вложенные средства не понадобятся в ближайшие пару лет. Выводить их раньше этого срока нежелательно;

- у вас есть возможность стабильно пополнять инвестиционный портфель каждый месяц, квартал. Это необходимо, чтобы проводить диверсификацию портфеля, так как в долгосрочной перспективе определённые активы могут просесть либо вырасти;

- у вас есть финансовая подушка, то есть деньги, которые инвестировать нежелательно.

С чего начать

Все сделки можно проводить через мобильное приложение или торговый терминал. Для начала нужно определиться со стратегией инвестирования: долгосрочные инвестиции или трейдинг. Можно комбинировать или открывать несколько счетов с разной стратегией. Это поможет как заработать на бирже новичку из дома, так и инвестировать в дальнейшем.

Выбор брокера

Биржа — это рынок, на котором вместо вещей или продуктов покупают и продают ценные бумаги. Брокер — посредник, который имеет лицензию и соблюдает правила биржевых торгов. Он даёт доступ к сделкам на бирже и берёт за это комиссию. Брокером может быть банк или отдельная коммерческая организация. Он по поручению участника торгов покупает или продаёт ценные бумаги, рассчитывает и удерживает налог с большинства сделок. Но есть случаи, в которых инвестор должен декларировать и платить налог самостоятельно.

Если сложно разобраться, что конкретно нужно от брокера, можно пойти по принципу «чем проще, тем лучше». Выбрать с простым тарифом и попробовать совершить несколько сделок. Начать двигаться небольшими шагами, определиться со стратегией и наращивать свой портфель. Брокера можно сменить в любой момент.

Купленные ценные бумаги хранятся в депозитарии. Если брокер обанкротится, свои активы можно перевести другому аккредитованному посреднику.

На что обратить внимание при выборе брокера:

- Наличие лицензии Центробанка на брокерскую деятельность.

- На какие рынки и к каким активам будет доступ.

- Наличие нужного терминала: мобильное приложение или программа для ПК. Для трейдинга лучше использовать торговые терминалы для ПК (самые популярные — QUIK, Метатрейдер).

- Какую комиссию берёт брокер за сделки.

- Рейтинг и отзывы.

Отчёт по видам деятельности: Лицензия на осуществление брокерской деятельности по состоянию на 25.12.2021

Наименование организации

ИНН

ОГРН

Адрес юридического лица

Телефоны

№ лицензии

Дата выдачи

Срок действия

Статус

«Азиатско-Тихоокеанский Банк» (Акционерное общество)

675000, Амурская обл., Благовещенск, Амурская 225

Без ограничения срока действия

«Акционерный коммерческий банк «Держава» публичное акционерное общество»

119435, Москва, Большой Саввинский пер. 2с9

+7 (495) 380−04−70; +7 (495) 380−04−71 ; +7 (495) 380−04−72 ; +7 (495) 380−04−80

Без ограничения срока действия

«Банк Глобус» (Акционерное общество)

115184, Москва, Бахрушина 10с1

Без ограничения срока действия

«Газпромбанк» (Акционерное общество)

117420, г. Москва, Намёткина 16к1

Без ограничения срока действия

«ИНТЕРПРОГРЕССБАНК» (Акционерное общество)

115201, Москва, Старокаширское ш. 2к1с1

+7 (499) 613−86−60; +7 (495) 411−00−00 ; +7 (499) 613−92−09

Без ограничения срока действия

«Креди Агриколь Корпоративный и Инвестиционный Банк» (Акционерное общество)

191144, Санкт-Петербург, Дегтярный пер. 11Б

Без ограничения срока действия

«МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Публичное акционерное общество)

107045, Москва, Луков пер. 2с1

Без ограничения срока действия

«Национальный инвестиционно-промышленный банк» (Акционерное общество)

119121, Москва, 2-й Неопалимовский пер. 10

тел: +7 (495) 786−21−51 ; факс: +7 (495) 786−21−53

Без ограничения срока действия

«Первый Клиентский Банк» (Общество с ограниченной ответственностью)

115280, Москва, Ленинская Слобода 19с1

Без ограничения срока действия

Список аккредитованных брокеров по данным реестра ЦБ

Открытие счёта

Чтобы открыть счёт, нужно заключить с брокером договор на брокерское и депозитарное обслуживание. Затем новичка регистрируют на бирже. После получения извещения об открытии счёта нужно установить необходимое приложение, внести деньги на счёт и можно совершать сделки. Этого достаточно, чтобы начать зарабатывать на бирже.

В вопросах, как установить терминал для торговли, как с ним работать, главный помощник — это брокер. Некоторые предлагают для начала открыть демо-счёт и потренироваться на нём. Брокер поможет решить технические вопросы, но какие активы покупать или продавать, должен определить сам инвестор.

Участие в торгах

Покупка или продажа активов проводится в определённое время по расписанию биржи. На фондовом рынке в течение торговой сессии можно сделать заявку на покупку или продажу по определённой стоимости. Покупая по рыночной цене, инвестор соглашается с текущей стоимостью, которую формируют спрос и предложение. Место, где собираются открытые заявки, называют «стаканом». Отменить совершённую сделку нельзя.

Вывод денег

В любой момент можно вывести все или часть денег с брокерского счёта. Однако это будет сделано не сразу и может занимать до трёх рабочих дней. Например, расчёты по акциям на Московской бирже осуществляются на второй торговый день после операции. Если продать акции сегодня, то акции спишутся послезавтра, и в это же время поступят деньги.

Торговля на бирже для начинающих

Чтобы научиться зарабатывать на бирже, новичку нужно запомнить — не существует готовой стратегии по увеличению минимального капитала в десятки раз.

Трейдингу необходимо уделять больше времени в отличие от долгосрочных инвестиций. Рассмотрим, как торговать на бирже для чайников.

Выбрать стратегию или торговый план

Стратегии могут быть:

- Долгосрочные, краткосрочные и среднесрочные. Начинающему трейдеру лучше всего использовать долгосрочную или среднесрочную стратегию.

- Торговля по тренду, на пробой, на разворот, в консолидации. Для новичка больше подойдёт открывать сделки по направлению движения цены — по тренду. То есть не предсказывать, куда идёт рынок, а присоединяться к нему в момент сильного движения в одном направлении.

- Трейдеры делятся на «быков» — те, которые играют на повышение, и «медведей» — на понижение цены.

Действия

- Выбрать торговую пару, установить цель и точную последовательность действий, если что-то пойдёт не так. Лучше всего разделить депозит на несколько частей. На каждую сделку расходовать не более одной части.

- Научиться ставить стоп-лосс и тейк-профит. Это поручение брокеру автоматически продать активы при достижении определённого уровня цены. Страхуют инвестора от потерь. Стоп-лосс позволяет ограничить убытки. Наиболее эффективен при краткосрочной стратегии. Тейк-профит ограничивает прибыль. Может защитить при форс-мажорах, технических неполадках.

- Определить размер потерь, обычно это 3—5%, при достижении этого уровня закрывать сделку сразу и не ждать разворота цены. Для этого используется ордер стоп-лосс. Для длинных позиций (лонг) размещается ниже минимума, для коротких (шорт) — выше максимума.

- Сделку нужно закрывать, если результат достигнут. Ожидание, что цена ещё будет двигаться в нужную сторону, уровней стоп-лосс и тейк-профит могут привести к потере депозита.

Опытные трейдеры сочетают разные стратегии в зависимости от ситуации на рынке, типа актива и прогнозов.

Определиться со стилем торговли

Скальпинг, дейтрейдинг или свинг. Они различаются по времени удержания сделки.

Скальпинг больше подходит профессионалам, совершать сделки нужно за несколько секунд или минут. Нельзя отвлекаться и тратить время на что-то другое.

Дейтрейдинг — совершение сделок в течение торговой сессии. Например, утром купил, вечером продал.

Свинг — это удержание позиций в течение нескольких дней или месяцев.

Ставить стоп-лосс и тейк-профит

Уровни цен, при достижении которых сделка закроется автоматически. Помогает минимизировать убытки и на время отключиться от торгов.

Сохранять выдержку и спокойствие

Эмоции и трейдинг несовместимы. Любые метания приводят к печальным результатам не только новичков, но и опытных трейдеров. Попытка «отыграться» может стать причиной полной потери капитала.

Не брать за основу готовый сценарий торговли

Стратегия, которая сработала у кого-то, может привести в текущей ситуации к противоположному результату. Также использование автоматизированных решений и чужих сигналов не гарантирует результата.

На какой бирже лучше торговать новичку

Биржи бывают валютные, фондовые, товарные и криптовалютные. По типу сделок — фьючерсные, опционные и смешанные, например, «товарно-фондовые». На фондовых — торгуют акциями, облигациями, паями, ETF. Товарные биржи используются для торговли реальными товарами и производными на них. Криптовалютные — для торговли виртуальными деньгами. На фьючерсных и опционных — обращаются срочные контракты на валюту, биржевые индексы, сырьё и товары.

Фондовых бирж около 250 в мире, но самых крупных несколько:

- Американские биржи, Нью-Йоркская фондовая биржа (NYSE) и NASDAQ, специализируется на акциях высокотехнологичных компаний;

- Токийская японская биржа;

- площадки в Лондоне, Гонконге, Франкфурте, Шанхае;

- в России две основные биржи – Московская (MOEX) и Санкт-Петербургская биржа.

Межконтинентальная биржа (ICE) — оператор рынка фьючерсных контрактов. Отдельно выделяют Лондонскую биржу металлов (LME), где торгуются цветные и драгоценные металлы. Товарная биржа в России — Санкт-Петербургская Международная Товарно-сырьевая биржа (SPIMEX).

Новичкам лучше всего выбирать для торговли российские биржи — Московскую или Санкт-Петербургскую. Через эти площадки доступна торговля акциями, облигациями и паями биржевых фондов. Основной объём торгов по иностранным ценным бумагам приходится на Санкт-Петербургскую биржу. Российские бумаги представлены в меньшем объёме, чем на Московской.

Что нужно знать о Мосбирже дебютантам

Работа биржи регулируется Федеральным законом № 325-ФЗ «Об организованных торгах» и относится к смешанному типу. На Московской бирже можно купить или продать ценные бумаги, валюту, некоторые товары, а также фьючерсы и опционы на разные активы. Все операции проводятся через брокера.

Мосбиржа работает по будням, с понедельника по пятницу. С 1 марта 2021 года фондовый, валютный и срочный рынки начинают работу по московскому времени — с 06:50 до 23:50. То есть общее время торгов составляет 17 часов в сутки.

Минимальный капитал для новых биржевых игроков

Стартовать на бирже можно с минимального капитала. Для долгосрочных инвесторов доступны акции и фонды по цене до 1 000 руб.

Например, биржевой фонд Тинькофф iMOEX — 1 лот стоит всего 6,716 руб., 1 акция Сбербанка — 293,55 руб., 1 акция Газпрома — 339,2 руб., 1 акция МТС — 291,5 руб. Чтобы вложиться в акции «голубых фишек», понадобится сумма до 10 000 руб.: 1 лот (10 акций) Сбербанка — 2 935,50 руб., 1 лот (10 акций) Газпрома — 3 392 руб., 1 лот (10 акций) МТС — 2 915 р. На следующий месяц добавить ещё позиций, со временем провести диверсификацию портфеля. Добавить фонды и облигации.

Биржевой игрок тоже может начать с любым капиталом. Но для полноценной торговли нужно как минимум 15 000—30 000 руб. — это должен быть рисковый капитал, который не страшно потерять. Трейдеры свой доход считают в процентах.

Чем лучше торговать для начала

Торговать можно валютными парами, акциями, индексами. Новичкам-трейдерам лучше всего пробовать с валютных пар — это самые дешёвые активы. Можно выбрать акции, но без кредитного плеча. Операции с плечом могут довести капитал новичка до 0.

Как зарабатывать на бирже через интернет — инструкция для чайников

- Выбрать брокера с оптимальным тарифом.

- Открыть брокерский счёт.

- Установить приложение.

- Определить цель и стратегию торговли.

- Внести деньги на счёт и совершить покупку.

- Контролировать риски, принимать взвешенные решения.

- Обучаться и развиваться.

Советы начинающим, как выйти в плюс на старте

- Определить цель, стратегию и следовать ей.

- Не вкладывать сразу большие суммы.

- Не пользоваться кредитными плечами.

- Установить размер убытков.

- При открытии новой позиции ставить стоп-лоссы.

- Следить за новостями, даже если стратегия этого не предполагает.

- Если убыток, остановиться и проанализировать ситуацию. Не пытаться отыграть.

- Сохранять спокойствие.

Подведём итоги

- Научиться зарабатывать на бирже может каждый. Для этого нужно определить цель и выбрать стратегию.

- Ни при каких условиях не торговать на заёмные средства.

- Игра на бирже для новичков сложится удачно, если принимать решения в спокойном состоянии и без лишних эмоций.

- Нельзя торговать на удачу, вкладывать всю сумму в один актив.

- Готовых стратегий не существует. Инвестирование — это работа, трейдинг — больше игра.

Популярные вопросы

Криптовалюта — это цифровые деньги. Для их хранения понадобится электронный кошелёк. Биржа криптовалют отличается от обычной тем, что не нужен посредник в виде брокера. Операции совершаются с использованием обменника. Цена крипты не зависит от государства или национальной валюты, но может сильно меняться в зависимости от новостного фонда — высказываний известных личностей, публикаций в СМИ.

Криптотрейдинг похож на обычный: «купить дешевле — продать дороже».

Основные правила как заработать: при сильных колебаниях не вкладывать большие деньги. Покупать, когда цена приближается к предыдущим минимальным значениям, продавать — при максимальной цене. Ставить стоп-лоссы и тейк-профит. Использовать только популярные площадки. Непрофессионалам больше подойдёт долгосрочное инвестирование.

Выбор брокера зависит от выбранной стратегии, размера комиссии, от того, к каким активам будет доступ. Лучше всего выбирать брокера из крупных банков. Так меньше вероятности попасть к мошенникам.

Момент покупки должен соответствовать цели и стратегии, которую ставит перед собой инвестор. Точки входа определяются по месту на ценовом графике и по тренду движения цены.

Источник https://journal.tinkoff.ru/bez-grosha/

Источник https://journal.open-broker.ru/investments/kak-ya-za-polgoda-zarabotal-na-akciyah/

Источник https://www.vbr.ru/investicii/help/investicii/kak-zarabotat-na-birzhe/