Финансовые инвестиции -их оценка и учет Текст научной статьи по специальности «Экономика и бизнес»

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Чайковская Л.А., Филин С.А.

Управление собственным капиталом коммерческого банка: внутренние и внешние источники прироста капитала, достаточность капитала

Текст научной работы на тему «Финансовые инвестиции -их оценка и учет»

ФИНАНСОВЫЕ ИНВЕСТИЦИИ -ИХ ОЦЕНКА И УЧЕТ

КЛАССИФИКАЦИЯ Под финансовыми инвестициями понимается вложение средств в финансовые инструменты (активы), предполагающие приобретение прав на участие в управлении корпораций и долговых прав: в государственные и корпоративные ценные бумаги (в акции, облигации, векселя, сберегательные и депозитные сертификаты; банковские депозиты, инвестиционные паи и др.); в уставные капиталы; предоставление финансовых кредитов и займов на территории России и за ее пределами, производные ценные бумаги (деривативы), в реальные (непроизводительные) активы — драгоценные металлы, предметы искусства, антиквариат и др., в недвижимость в спекулятивных целях либо в целях извлечения дохода от управления собственностью и т.д. на фондовом (рынке ценных бумаг) и финансовом рынках, на денежном рынке и рынке капиталов.

Среди активов рынка капиталов можно выделить облигации, акции, производные финансовые инструменты.

Финансовые инвестиции тесно связаны с реальными инвестициями. Например, инвестор, приобретая акции корпорации, осуществляет финансовую инвестицию. Корпорация, направляя средства, вырученые от продажи акций, на покупку нового оборудования, производит реальную инвестицию.

Для решения задач целеполагания, формирования и реализации инвестиционной политики, а также для решения задач оценки и учета финансовых инвестиций, целесообразно учитывать их классификационные признаки.

Финансовые инвестиции могут быть классифицированы следующим образом.

1. По формам собственности на инвестиционные ресурсы:

1.1. Государственные финансовые инвестиции — вложения, осуществляемые федеральными и местными органами власти и управления в виде средств бюджетов всех уровней, внебюджетных фондов и

Л.А. ЧАЙКОВСКАЯ, кандидат экономических наук С.А. ФИЛИН кандидат технических щук

заемных средств, а также государственными предприятиями и организациями в виде собственных и заемных средств;

1.2. Частные финансовые инвестиции — вложения, осуществляемые гражданами, а также предприятиями негосударственных форм собственности, прежде всего — коллективной;

1.3. Иностранные финансовые инвестиции — вложения, осуществляемые иностранными гражданами, юридическими лицами и государствами. Иностранные финансовые инвестиции подразделяются на;

• прямые иностранные инвестиции — это инвестиции инвесторов, полностью владеющих предприятием или контролирующих не менее 10% акционерного капитала. В числе прямых инвестиций можно выделить взносы в уставный капитал (материальные, нематериальные активы, денежные средства), финансовый лизинг, кредиты, полученные от зарубежных совладельцев предприятия;

• портфельные иностранные инвестиции — обязаны с вложениями в покупку акций, не Дающих права влиять на процессы управления предприятием и составляющих менее 10% в общем акционерном капитале, а также Облигаций, векселей и других долговых ценных бумаг;

• прочие иностранные инвестиции — представ)ы-ют собой торговые кредиты; кредиты, порченные от международных финансовых организаций; кредиты правительств иностранных государств под гарантии Правительства РФ; банковские вклады (собственные счета нерезидентов в российских банках) и др.

1.4. Совместные финансовые инвестиции -вложения, осуществляемые субъектами данного и иностранных государств.

2. По характеру участия в инвестировании: 2.1. Прямые финансовые инвестиции — непосредственное участие инвестора в выборе объекта

инвестиций и вложении средств. Прямое инвестирование осуществляют, в основном, подготовленные инвесторы, имеющие достаточную информацию об объекте инвестирования и хорошо знакомые с механизмами и организационными формами инвестирования. Так, приобретая акции корпорации с целью их дальнейшей перепродажи на бирже, инвестор осуществляет прямую инвестицию;

2.2. Непрямые (косвенные) финансовые инвестиции — инвестирование, опосредуемое другими лицами и характеризующиеся наличием посредника, инвестиционного фонда или финансового посредника. К таким инвестициям относятся, как правило, портфельные инвестиции. Не все инвесторы имеют достаточную квалификацию для эффективного выбора объектов инвестирования и последующего управления ими. В этом случае они приобретают ценные бумаги, выпускаемые инвестиционными или иными финансовыми посредниками (например, инвестиционные сертификаты инвестиционных фондов и компаний), последние размещают саккумулированные таким образом инвестиционные средства в наиболее эффективные с их точки зрения объекты инвестирования, участвуют в управлении ими, а полученные доходы распределяются среди владельцев сертификатов. Так, если инвестор приобретает пай паевого инвестиционного фонда, он осуществляет непрямое инвестирование, конкретные направления вложения средств в этом случае определят специалисты фонда.

3. По типам инвестиционных портфелей (включает различные формы инвестиций одного инвестора (государства, хозяйствующего субъекта):

3.1. По объектам инвестиций:

• портфель ценных бумаг;

• портфель финансовых вложений в банковские депозиты и т. д.

3.2. В соответствии с выбранной инвестиционной стратегией:

• портфель роста (формируется за счет объектов инвестирования, обеспечивающих достижение высоких темпов роста капитала при высоком уровне риска);

• портфель дохода: получение доходности выше доходности рыночного портфеля (формируется за счет объектов инвестирования, обеспечивающих высокие темпы роста дохода на вложенный капитал);

• консервативный портфель: обеспечение риска ниже риска рыночного портфеля (формируется за счет малорисковых инвестиций, обеспечивающих, соответственно, более низкий темп роста дохода и капитала, чем в портфелях роста и дохода);

• портфель, близкий к качеству («доходность-риск») рыночного портфеля: формируется в

соответстции со структурой капитализации соответствующего рынка. 3.3. По степени достижения целей инвестиционной стратегии системы:

• сбалансированный портфель (полностью соответствует инвестиционной стратегии системы);

• несбалансированный портфель (не полностью соответствует инвестиционной стратегии системы).

4. По периоду инвестирования.

4.1. Краткосрочные финансовые инструменты — вложения средств, как правило, на срок, не превышающий одного года (например, краткосрочные сберегательные счета и депозиты, краткосрочные депозитные и сберегательные сертификаты; краткосрочные векселя, краткосрочные государственные ценные бумаги и т.п.), объединяемые понятием активов денежного рынка, имеющие целью, как правило, использование временно свободных средств для сравнительно быстрого извлечения дохода.

4.2. Долгосрочные — вложения средств в уставные капиталы других организаций, в том числе приобретение акций, процентных облигаций, предоставление финансовых кредитов и займов на срок свыше одного года (детализируются в практике крупных инвестиционных компаний: а) до двух лет; Ь) от 2 до 3 лет; с) от 3 до 5 лет; d) свыше 5 лет.

5. По региональному признаку.

5.1. Финансовые инвестиции внутри государства (внутренние инвестиции) — вложения в объекты инвестирования, размещенные в территориальных границах данного государства.

5.2. Финансовые инвестиции за рубежом (зарубежные инвестиции) — вложения в объекты инвестирования, размещенные за пределами территориальных границ данного государства (к этим инвестициям относятся также приобретения различных финансовых инструментов других стран — акций зарубежных компаний, облигаций других государств и т.п.).

6. По источникам финансовых инвестиционных средств.

6.1. Внутренние (собственные) источники финансирования (самофинансирования) инвестиций формируются за счет финансовых ресурсов и внутрихозяйственных резервов предпринимателя-инвестора, главную роль из которых, как правило, играет прибыль, остающаяся в распоряжении компании (фирмы) после уплаты налогов и других обязательных платежей. Отчисления от прибыли, направляемые на производственное развитие, может быть использовано на любые инвестиционные цели.

Вторым по значению собственным источником финансирования являются амортизационные отчисления на действующий основной капитал. Их размер зависит от объема используемых компанией основных фондов и других активов (земельных

участков, являющихся собственностью предприятия, промышленной собственности в виде торговой марки, патентов, интеллектуальной собственности (ноу-хау, программные продукты, алгоритмы и т.д.) и принятой политики их амортизации (использования различных методов амортизации);

Формирование других собственных источников финансирования является, как правило, предметом тактического или оперативного планирования. К ним относятся денежные накопления и сбережения предпринимателей; непрогнозируемые поступления на счет предприятия, например, безвозвратные ссуды от внешних источников, благотворительные взносы, страховые выплаты от страхования производственной деятельности при наступлении страхового события в случае ущерба, причиненного собственности предприятия; денежные суммы, получаемые в качестве неустоек и штрафов; заем денежных средств у родных и знакомых (используется одной третью предпринимателей малых предприятий в России), а также за счет увеличения основного капитала в результате поглощения (абсорбции) других собственников, слияний и т.п.

Перспективными видами внутренних (собственных) источников финансирования источников являются средства, привлекаемые предприятием для финансирования (самофинансирования) инвестиций за счет проектного финансирования, факторинга, развития торгово-сбытовой сети и др.);

6.2. Внешние источники финансирования инвестиций формируются в основном за счет заемных средств, главную роль из которых играют, как правило, долгосрочные кредиты банков.

К другим внешним источникам финансирования инвестиций относятся эмиссия облигаций компаний, кредиты из бюджета государства и внебюджетных фондов инвестиционной поддержки (отечественных инвестиционных, венчурных, пенсионных, страховых фондов и компаний, агентств развития и экспортного кредитования и т.д.), а также кредиты поставщиков, покупателей и подрядчиков.

Перспективными видами внешних источников финансирования инвестиций являются средства, привлекаемые предприятием для финансирования инвестиций за счет инвестиционного лизинга, инвестиционного селенга, фрайчазинга, толлинга, форфейтинга и др.).

Важным внешним источником финансирования инвестиций в экономике открытого типа являются иностранные инвестиции: прямые инвестиции в денежной форме, поступающие от иностранных и международных финансовых институтов, государств, предприятий, физических лиц, а также иные формы материального (натурально-веществен-ного), нематериального (франчайзинг) или интеллектуального участия в уставном капитале СП.

б.З. Привлеченные источники финансирования инвестиций формируются в первую очередь за счет акционерного капитала посредством эмиссии собственных акций, облигаций (бонов), инвестиционных сертификатов (для инвестиционных компаний и фондов), иных ценных бумаг и их размещения на соответствующих рынках, а также за счет приращения акционерного капитала в результате роста котировочной стоимости акций предприятия. Эти источники могут быть использованы корпорациями и их самостоятельными (дочерними) структурами, создаваемыми в форме акционерных обществ.

Для предприятий иных организационно-правовых форм основной формой привлечения капитала является расширение уставного фонда за счет дополнительных взносов (паев) отечественных и иностранных инвесторов.

7. По способам финансирования финансовых инвестиций (источником инвестиций являются сбережения. Процесс перемещения средств от субъектов, осуществляющих сбережения, непосредственно к заемщикам может быть назван финансированием):

7.1. Прямое финансирование — это совокупность каналов перемещения денежных средств непосредственно от их собственника к заемщику (инвестору). Прямое финансирование подразделяется на:

• капитальное финансирование — получение средств в обмен на право долевого участия в собственности. Основная форма этого финансирования — выпуск акций;

• заемное финансирование — привлечение средств в обмен на обязательство их возврата с процентами (выпуск облигаций, привлечение кредитов и т.д.).

7.2. Косвенное финансирование — финансирование инвестиционного процесса через финансовых посредников. В данном случае деньги привлекаются через посредников (банки, страховые компании, пенсионные взаимные фонды, инвестиционные компании), которые привлекают средства и вкладывают их в конкретные объекты.

Так же, как реальные инвестиции в значительных масштабах не могут быть получены без финансовых инвестиций, прямые инвестиции, в свою очередь, требуют косвенных инвестиций.

К обращению в соответствие с Гражданским кодексом Российской Федерации на фондовом рынке России допущены следующие виды ценных бумаг: государственные облигации, облигации, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на пред ьявителя, простое и двойное складское свидетельство (и каждая его часть), коносамент, акция, приватизационные ценные бумаги, жилищные сертификаты, а также производные ценные бумаги — опционные свидетельства.

Учет финансовых вложений осуществляется на балансовом счете 58 «Финансовые вложения». К данному счету открываются субсчета: 58/1. «Паи и акции», 58/2 «Облигации», 58/3 «Предоставленные займы».

В соответствии с Гражданским кодексом РФ ценные бумаги являются движимым имуществом организации. Как и любое другое имущество, они подлежат обязательной денежной оценке отражения в бухгалтерском учете. Их стоимость при приобретении за плату определяется путем суммирования фактических расходов, при этом финансовые инвестиции предполагают также связанные с ними следующие дополнительные издержки, которые, наряду с учетом издержек по ценным бумагам, также необходимо учитывать в бухгалтерской отчетности.

1) при приобретении за плату — путем суммирования фактических расходов на его покупку;

2) при получении безвозмездно — по рыночной стоимости на дату оприходования.

Фактические затраты на приобретение ценных бумаг складываются из:

• сумм, уплачиваемых по договору продавцу;

• вознаграждения посредникам за информационно-консультационные услуги;

• процентов по заемным средствам, используемым на приобретение ценных бумаг и других

Фактические затраты на приобретение ценных бумаг включают следующие издержки.

1. Затраты, уплачиваемые по договору продавцу,

2. Проценты по заемным средствам, используемые на приобретение ценных бумаг.

3. Комиссионные — могут взиматься в различной форме дилерами фондовых бирж: в договорном размере; фиксировано по установленной шкале или в виде разницы цен (спрэда; «spread») покупки и продажи (bid/ask). В США комиссионные при сделках с акциями низки — обычно 0,18% для крупных сделок, в других странах они выше и могут составлять от 0,3 до 1%. Для сделок с облигациями размер комиссионных определяется обычно в виде разницы цен покупки и продажи, зависящей от объема сделок по конкретным облигациям. В целом размер комиссионных при сделках с облигациями на всех рынках невелик.

4. Плата за оформление сделок. В некоторых странах существуют недорогие и эффективные централизованные расчетные системы с единой клиринговой палатой. В целом издержки, связанные с оформлением сделок, например, при международ-

ных инвестициях1, могут составлять более 0,1% стоимости активов.

5. Хранение. Необходимо учитывать услуги по хранению ценных бумаг в депозитариях, банках и т.п.

6. Плата за управление инвестиционным портфелем. Плата за управление портфелем международных инвестиций обычно больше, чем за управление национальным портфелем, и включает:

• вознаграждение посредникам за информаци-онно-консультационные услуги;

• подписку на международные и национальные базы данных;

• исследования международного и национального рынков;

• различие учетных систем в разных странах;

• стоимость коммуникаций (международный телефон, компьютерные сети, поездки за границу)

УЧЕТ ВКЛАДОВ В УСТАВНЫЙ КАПИТАЛ ДРУГИХ ПРЕДПРИЯТИЙ

Внесение в уставный капитал другой организации денежных средств отражается следующим образом:

• дебет счета 58/1 «Паи и акции»;

• кредит счета 51 «Расчетные счета». Передача в уставный капитал другого имущества (материалов, основных средств, нематериальных активов) оформляется записью:

• дебет счета 58/1 «Паи и акции»;

• кредит счета 91 «Прочие доходы и расходы»;

— списание переданного имущества по балансовой стоимости;

• дебет счета 91 «Прочие доходы и расходы»;

• кредит счета 01 «Основные средства», кредит счета 04 «Нематериальные активы»;

• кредит счета 10 «Материалы»;

— списание начисленной амортизации;

• дебет счета 02 «Амортизация основных средств»

• дебет счета 05 «Амортизация нематериальных активов», кредит счета 91 «Прочие доходы и расходы»:

— отражение прочих расходов, связанных с финансовыми вложениями;

• дебет счета 91 «Прочие доходы и расходы»;

• кредит счета 60 «Расчеты с поставщиками и подрядчиками»:

— отражение финансовых результатов;

• дебет счета 91 «Прочие доходы и расходы»;

• кредит счета 99 «Прибыли и убытки».

1 При международных инвестициях плата за оформление сделок выше, чем при сделках на национальных рынках, что связано с многовалютной системой учета и отчетности и возможной сложностью структуры расчетной системы.

При передаче в уставный капитал организации материальных активов, начисленные доходы облагаются налогом по ставке 6% при получении их от российских организаций. Поступления, связанные с участием в уставном капитале, отражаются в составе операционных доходов на счете 91 «Прочие доходы и расходы».

— начисление дохода от долевого участия в уставном капитале другой организации;

• дебет счета 76/3 «Расчеты по причитающимся дивидендам и другим доходам»;

• кредит счета 91 «Прочие доходы и расходы»:

— выплата дохода от долевого участия в уставном капитале другой организации;

• дебет счета 51 «Расчетные счета»;

• кредит счета 76/3 «Расчеты по причитающимся дивидендам и другим доходам».

ОЦЕНКА И УЧЕТ ФИНАНСОВЫХ ИНВЕСТИЦИЙ В ДОЛЕВЫЕ ЦЕННЫЕ БУМАГИ

Акция — а) ценная бумага, удостоверяющая факт взноса определенной суммы в уставный капитал акционерного общества; Ь) документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов права ее владельца — акционера на:

• получение части прибыли акционерного общества в виде дивидендов;

• участие в управлении акционерным обществом;

• часть имущества, остающегося после ликвидации акционерного общества, осуществление или передача которого возможны только при его предъявлении.

Акции подразделяются: 1) в зависимости от объема прав в управлении корпорацией, предоставляемых владельцам, на:

• обыкновенные (простые) акции являются голосующими2, размер дивидендов по ним заранее не определен и ликвидационная стоимость, т.е. имущественная доля при ликвидации акционерного общества, не установлена (обычно собственники обыкновенных акций имеют одинаковый объем прав, причем номинал акций этого вида у всех также одинаковый, имеют право голоса на собрании акционеров компании3 и право на получение дивидендов, если компания располагает достаточной прибылью для оплаты процентов по облигациям и привилегированным акциям);

• привилегированные. Номинальная стоимость размещенных привилегированных акций не должна превышать 25% от уставного капитала общества. Владельцам привилегированных акций предостав-

ляется определенный набор прав: дивиденд мож|ет быть установлен в твердой денежной сумме, в процентном отношении к номинальной стоимости или может быть установлен иной порядок его определения. Если этого не сделано, то владельцы привилегированных акций имеют право на получение дивиденда наравне с владельцами обыкновенных акций. Ликвидационная стоимость тоже может быть установлена в твердой сумме, а также в процентном отношении к номиналу акции или в ином порядке. Привилегированные акции, как правило, не дают права на управление корпорацией, и их владельцы приобретают право голоса на общих собраниях акционеров при следующих обстоятельстве^:

• по вопросам реорганизации и ликвидации акционерного общества имеют право голоса все владельцы акций;

• по вопросам ограничения прав — владельцы акций определенного типа;

• по всем вопросам — владельцы акций (кроме кумулятивных), для которых определен размер дивиденда, в случае невыплаты или неполной выплаты дивиденда. При этом владельцы акций имеют право голоса до полной выплаты дивидендов по акциям;

• по всем вопросам — владельцы кумулятивных акций, если годовое собрание акционеров, которое должно было принять решение о выплате накопленных дивидендов, решило их не выплачивать или выплачивать не полностью. Право голоса предоставляется после этого собрания и до полной выплаты дивидендов по кумулятивным акциям.

Привилегированные акции подразделяются на:

• кумулятивные. По таким акциям в случае невозможности выплаты дивидендов в целом или определенной их части невыплаченная сумма дивидендов накапливается и переносится на более позднее время, когда распределение дивидендов будет возобновлено, и полностью производится вместе с очередной выплатой;

• конвертируемые. Эмиссия бессрочных привилегированных акций, предусматривающих выплату дивиденда по постоянной ставке, является довольно рисковым мероприятием, поскольку невозможно спрогнозировать процентные ставки на д лительный период времени. Именно поэтому условиями выпуска привилегированных акций определенного типа предусматривается их конверсия в акции другого типа или в обыкновенные акции с одновременным решением вопроса о праве голоса по таким привилегированным акциям. В данном случае уставом мо-

2 Обыкновенные акции за рубежом могут быть эмитированы без права голоса.

3 Некоторые компании выпускают обыкновенные акции без права голоса.

жет быть предусмотрено право голоса по таким привилегированным акциям;

• с участием, под которым подразумевается дополнительная выплата дивидендов сверх фиксированного дивиденда, установленного при эмиссии;

• погашаемые, то есть эмитент может отозвать акции с выплатой премии;

• защищенные, которые дают возможность получать дивиденды в том случае, если у корпорации нет чистой прибыли. Для этого создается специальный гарантийный фонд;

• старшие — ценные бумаги, имеющие старшие права по отношению к привилегированным акциям других классов.

Большинство привилегированных акций в США являются непогашаемыми и без участия. В Великобритании наиболее распространенный тип привилегированных акций — кумулятивные, без участия и непогашаемые. В Японии эмиссия акций не играет заметной роли в финансировании экономики (в 1995 году доля инвестиций, профинансированных за счет эмиссии акций, составила всего 0,7%). Причем основная масса выпускаемых в Японии акций — обыкновенные, именные, в отличие от Германии, где большинство акций — предъявительские;

2) в зависимости от способа обозначения лица на:

• именные (содержат имя собственника, фиксируются в реестре акционеров);

• на предьявителя (не содержат имени собственника, общество не имеет информации о своих пайщиках);

3) в зависимости от формы выпуска:

• документарная форма (владелец акции устанавливается на основании предъявления сертификата акции или в случае его депонирования — на основании записи по счету депо;

• бездокументарная форма (владелец акции устанавливается на основании записи в системе ведения реестра акционерного общества или в случае депонирования акции — на основании записи по счету депо);

4) в зависимости от типа акции подразделяются на:

• размещенный — акции, которые приобретены акционерами. Уставом акционерного общества должны быть определены количество и номинальная стоимость акций, приобретаемых акционерами. Оплата таких акций общества может осуществляться деньгами, ценными бумагами, другими вещами или имущественными правами либо иными правами, имеющими денежную оценку;

4 Согласно Федеральному закону «Об акционерных обществах», принятому Государственной Думой 24 ноября 1995 г.

• объявленные — дополнительно размещаемые (к уже размещенным акциям) акции в пределах количества и номинальной стоимости объявленных акций, установленных уставом общества. По объявленным акциям уставом акционерного общества также должны быть определены права, порядок и условия их размещения. Дополнительные акции общества должны быть оплачены в течение срока, определенного в решении об их размещении, но не позднее одного года с момента их приобретения (размещения). Дополнительные акции, которые должны быть оплачены деньгами, оплачиваются при их приобретении в размере не менее 25% от их номинальной стоимости;

5) акции казначейские — акции, выкупленные компанией-эмитентом и находящиеся на ее балансе. Они не обладают правом голоса, не участвуют в распределении дивидендов или разделе имущества в случае ликвидации корпорации;

6) акция ванкулированная — акция, которая может быть передана другому лицу лишь с разрешения акционерного общества;

7) акция без номинальной стоимости — акция, гарантирующая ее владельцу при ликвидации общества лишь определенную часть имеющихся средств акционерного общества.

Виды количественных характеристик оценки акций: внутренняя; номинальная; балансовая или учетная стоимость (book-value); конверсионная и ликвидационная стоимости, курсовая (рыночная стоимость) и конверсионная цены, метод «цена-доход».

Согласно фундаменталистской теории текущая внутренняя стоимость (VJ любой ценной бумаги в общем виде может быть рассчитана следующим образом: „ гр

где CFt — ожидаемый денежный поток в t-м периоде (обычно год); г — приемлемая (ожидаемая или требуемая) доходность.

Таким образом, подставляя в выражение (1) значения предполагаемых поступлений, доходности и продолжительности периода прогнозирования, можно рассчитать текущую внутреннюю стоимость любого финансового актива. Именно такой подход чаще всего и используется потенциальными инвесторами.

Необходимо особо обратить внимание на то, что в алгоритмах оценки, базирующихся на этой и подобных формулах, негласно подразумевается капитализация получаемых доходов (проценты, дивиденды) с доходностью, равной ставке дисконтирования из формулы оценки. Например, в случае с облигацией ее оценка, полученная по выраже-

нию (1), будет верна только в том случае, если регулярно получаемые проценты не используются для потребления, а немедленно инвестируются в те же самые облигации или в ценные бумаги с той же доходностью и степенью риска. В том случае, если возможность такого инвестирования отсутствует или не планируется, применение выражения (1) является ошибкой.

Оценка теоретической стоимости в соответствие с выражением (1) зависит от трех параметров: ожидаемые денежные поступления, горизонт прогнозирования и норма прибыли. Первые два параметра тесно привязаны непосредственно к базисному активу и потому обладают большей степенью объективности. Второй параметр модели зависит от базисного актива: для облигаций и привилегированных акций горизонт прогнозирования чаще всего ограничен, для обыкновенных акций он обычно равен бесконечности. Приемлемая норма прибыли, закладываемая инвестором в анализ, в этом случае в принципе не имеет отношения к базисному активу, — она лишь отражает доходность альтернативных вариантов вложения капитала, доступных, возможно, лишь данному инвестору, что и предопределяет вариабельность этого параметра.

Именно ввиду различия в оценках базовых показателей рынок ценных бумаг существует. Оценивая текущую внутреннюю стоимость ценной бумаги, инвестор, в частности, варьирует значениями нормы прибыли и ожидаемых поступлений, которые могут значительно отличаться у различных инвесторов.

Конверсионную стоимость можно рассчитывать для привилегированных акций, в условиях эмиссии которых предусмотрена возможность их конвертации в обыкновенные акции.

Номинальная стоимость акции обозначена на бланке акции. В отличие от облигации, для которой номинальная стоимость имеет существенное значение, поскольку проценты по облигациям устанавливаются по отношению к номиналу независимо от курсовой цены, для акции этот показатель практически не имеет значения и несет только информационную нагрузку, характеризуя долю уставного капитала, которая приходилась на одну акцию в момент учреждения компании.

Эмиссионная цена представляет собой стоимость, по которой акция эмитируется, то есть продается на первичном рынке. Эта цена может отличаться от номинальной стоимости, поскольку чаще всего размещение акций производится через посредническую фирму, являющуюся профессиональным участником фондового рынка. В этом случае посредническая фирма скупает весь выпуск акций по согласованной цене и в дальнейшем реализует

их на рынке по цене, которая определяется Уже этой фирмой и, естественно, превышает номинал.

С началом операций компании доля капитала, приходящаяся на одну акцию, немедленно меняется. С этой точки зрения акция характеризуется балансовой стоимостью или учетной стоимостью (book-value), которая включает в себя балансовую стоимость чистых активов (балансовая стоимость всех активов (основных и оборотных) за вычетом долгосрочных и краткосрочных обязательств компании и дивидендов держателям акций) и может быть рассчитана как отношение стоимости чистых активов к общему числу выпушенных акций (величина капитала акционеров, приходящегося на одну акцию). При этом основные средства оцениваются по остаточной стоимости (с учетом износа). Если имеются привилегированные акции, то балансовая стоимость обыкновенных акций определяется путем вычитания номинальной стоимости привилегированных акций. Таким образом, балансовая стоимость обыкновенных акций равна сумме номинальной стоимости акций и балансовой стоимости резервов. Другими словами, балансовая стоимость акций представляет собственный капитал предприятия.

Балансовая стоимость акций иногда используется для предположительного определения «ценности» активов, на которые эти акции выпускаются. Если акция номиналом 20 тыс. у.е. имеет балансовую стоимость 250 тыс. у.е., это значит, что она имеет высокую степень «обеспеченности активами» и ее можно продать по более высокой цене.

Ликвидационная стоимость акции представляет собой чистую реализационную (по ценам возможной реализации) стоимость всех активов за вычетом долгосрочных и краткосрочных обязательств компании и издержек ликвидации, приходящуюся на одну акцию. Поскольку учетные цены активов могут значительно отличаться от их рыночных цен в зависимости от инфляции и конъюнктуры piiH-ка, ликвидационная стоимость не равна балансовой. Другими словами, это сумма денежных средств, которую получат владельцы акций в том случае, если компания будет ликвидирована. Определение Ликвидационной стоимости позволяет акционерам Также оценить минимальный доход, который они Могут ожидать от своих акций. При наличии привилегированных акций ликвидационная стоимость обыкновенных акций находится путем вычитания номинальной стоимости привилегированных акций и задолженности по дивидендам, подлежащим выплате по привилегированным акциям.

Если акционеры захотят продать компанию, то они должны найти покупателя, готового заплатить за акцию больше ее ликвидационной стоимости. В

противном случае для них более выгодно пойти на ее ликвидацию. Ликвидационная стоимость помогает также оценить минимальный доход акционеров. Если ликвидационную стоимость пакета акций можно инвестировать без риска с доходом, например, 10%, то сохранение акций может быть оправдано только в том случае, если общий доход от дивидендов и прироста их курсовой стоимости составит более 10%.

Для учета и анализа наибольшее значение имеет курсовая цена (текущая рыночная стоимость), по которой акция котируется (продается или покупается) на вторичном рынке ценных бумаг. Курсовая цена зависит от разных факторов: конъюнктуры рынка, рыночной нормы прибыли, величины и динамики дивиденда, выплачиваемого по акции, и др. Она может определяться различными способами, однако в основе их лежит один и тот же принцип -сопоставление дохода, приносимого данной акцией, с рыночной нормой прибыли. В качестве показателя дохода можно использовать либо дивиденд, либо величину чистой прибыли, приходящейся на акцию. Более оправданным является использование дивиденда, однако в некоторых случаях, например, компания находится в стадии становления или крупной реорганизации, когда значительная часть чистой прибыли реинвестируется, использование показателя чистой прибыли на акцию позволяет получить более реальную оценку экономической ситуации.

Оценка целесообразности приобретения акций, как и в случае с облигациями, предполагает расчет теоретической стоимости акции и сравнение ее с текущей рыночной стоимостью.

Привилегированные акции, как и бессрочные облигации, генерируют доход неопределенно долго, поэтому их текущая теоретически стоимость определяется по следующему выражению:

Таким образом, наиболее простым вариантом оценки привилегированной акции является отношение величины дивиденда к рыночной норме прибыли по акциям данного класса риска (например, ставке банковского процента по депозитам с поправкой на риск).

В случае эмитирования привилегированных акций на условиях, позволяющих эмитенту выкупить их в определенный момент времени по соответствующей цене, называемой ценой выкупа (callprice), текущая теоретическая стоимость таких акций, как и безотзывных облигаций с постоянным доходом5, определяется по следующему выражению:

где Рс — цена выкупа; С77 — одинаковые по годам денежные поступления.

Одним из методов, использующих в качестве базы для оценки стоимости акций годовой доход, является метод «цена-доход», представляющий собой отношение рыночной стоимости акции к годовому доходу корпорации на одну акцию. Если отношение «цена-доход» равно, например, д, это значит, что рыночная стоимость акции в

Если корпорация не зарегистрирована на фондовом рынке и цена акций неизвестна, то рыночную стоимость акции можно приблизительно рассчитать, взяв в качестве общего дохода величину дохода за предыдущий год или средний арифметический доход за два-три года и поделив на количество акций.

Также в зарубежной практике широко используется метод оценки стоимости акции на базе доходности акций. Доходность акций представляет собой отношение дохода в расчете на одну акцию к общему доходу, выраженное в процентах, и рассчитывается как отношение прибыли за вычетом налога и дивидендов на количество выпущенных обыкновенных акций. И отсюда рыночную цену акции можно рассчитать, задавая ее желаемую доходность.

В качестве альтернативы при выборе базы для оценки стоимости акции можно использовать величину дивидендов. Оценка на базе дивидендного дохода — наилучший метод оценки пакетов акций мелких акционеров.

Дивидендный доход представляет собой отношение дивидендов, выплачиваемых по акциям, к цене акции6, выраженное в процентах. Если дивидендный доход акционерного общества заранее неизвестен, то в таких случаях производят оценку стоимости акции, используя текущие дивидендные доходы по акциям аналогичных компаний. Имея информацию о дивидендном доходе компаний, зарегистрированных на фондовой бирже, рассчитывают средний арифметический уровень текущего дивидендного дохода в процентах и на его основе проводят оценку стоимости акции. Главным недостатком такого решения является субъективизм расчета, так как величина оценки зависит от выбранного дивидендного дохода.

5 При оценке безотзывных облигаций с постоянным доходом Рс заменяется на М — нарицательную стоимость облигации, выплачиваемую в момент погашения.

6 Например, акционерное общество выплачивает регулярные годовые дивиденды на общую сумму 24 тыс. у.е. по 100 тыс.

обыкновенных акций. Если известно, что дивидендный доход составляет 12%, то рыночная стоимость акции по методу дивидендного дохода будет равна: (24 тыс. у.е./ 100 тыс.)/0,12 = 2 у.е.

Оценка стоимости на базе дивидендного дохода обычно предполагает, что ожидаемые дивиденды по акциям в будущем будут постоянными. Если же ожидается рост дивидендов, то для оценки стоимости акций часто используют следующую модель дивидендного роста.

Модель единичного периода — ситуация, в которой предполагается, что инвестор покупает акцию, держит ее у себя один год, а затем продает. Если Р0 — текущая теоретическая цена акции, г — требуемая доходность, которую предполагает получить инвестор от вложения средств в данную ценную бумагу, Р, — цена акции через год, д — темп прироста цен и дивидендов в будущем годовом периоде, то:

где дивиденд, выплаченный в конце периода.

Поскольку нам известен темп роста цены, то можем записать:

Р0 = [О1 + Р0(1 + ф]/(1 + г), откуда Р0= Dj/( rs — ф.

Данная формула существует для варианта, когда г > д.

Мультипериодная модель. В этом варианте исчезает один исходный элемент определения цены акции, а именно ее будущая цена (Р,). Теоретическая («истинная») рыночная цена акции Р0 определяется методом DDM (Dividend Discounting Model), на основании которого можно оценивать их «недооцененность» или «переоценен-ность», как сумма будущего потока дисконтированных ожидаемых годовых дивидендов:

зависимость теоретической («истинной») рыночной цены от приемлемой нормы прибыльности с учетом риска, поскольку у каждого инвестора может быть свой взгляд на ее значение. Кроме того, в этой модели не учитывается рост курса акций, который во многих случаях является основной составляющей получаемого дохода, а также различные интересы участников РЦБ, в том числе играющих на повышение или понижение.

Модель с нулевым приростом

— частный случай мультипериодного подхода, в которой дивиденд по годам периода постоянен (темп его прироста равен нулю). Происходит трансформация в бессрочную облигацию:

Модель постоянного прироста

— также частный случай мультипериодного подхода, в которой темп прироста дивиденда является постоянной величиной:

При использовании такого подхода на ближайшее будущее (2 года) ожидаемые дивиденды предсказываются для каждого года по их значению, в прогнозный период от 2 до 5 лет оцениваются темпы роста дохода компании и на период свыше 5 лет прогнозы делаются по ожидаемому среднему росту национального рынка.

Недостатком подобного подхода, как и аналогичных других математических методов, является

Осуществив преобразование в соответствии с формулой суммы геомтрической прогрессии, получим:

Третий частный случай — модель супернормального (переменного) роста или прироста дивиденда, превышающего среднеотраслевой прирост. Предположим, что некоторое время величина дивиденда компании растет темпами, превышающими среднеотраслевые. Через это время супернормальный прирост переходит в среднеотраслевой.

Общий подход к определению текущей стоимости ценной бумаги для случая супернормального (переменного) прироста:

Научная электронная библиотека

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решений по инвестированию осложняется различными факторами, такими как вид инвестиций, стоимость инвестиционного проекта множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятием того или иного решения и т.п.

Причины, обуславливающие необходимость инвестиций, могут быть различны, но в целом их можно подразделить на следующие виды:

– обновление имеющейся материально-технической базы;

– наращивание объемов производственной деятельности;

– освоение новых видов деятельности.

Степень ответственности за принятие инвестиционного решения в рамках того или иного направления различна. Если речь идет о замещении имеющихся производственных мощностей, решение может быть принято достаточно быстро и безболезненно, поскольку руководство предприятия ясно представляет себе, в каком объеме и с какими характеристиками необходимы новые основные средства. Задача усложняется, если речь идет об инвестициях, связанных с расширением производственной деятельности. Возникают новые факторы, которые необходимо учитывать при принятии инвестиционного решения: возможность изменения положения предприятия на рынке, доступность дополнительных объемов материальных, трудовых и финансовых ресурсов. Важно проанализировать и оценить инвестиционные возможности предприятия, его производственный и финансовый потенциал в рамках устойчивости функционирования предприятия как сложной, динамично развивающейся хозяйственной системы.

Очевидно, что первоочередным и наиболее важным является вопрос о размере предполагаемых инвестиций. Уровень ответственности по инвестиционным вложениям стоимостью превышающей несколько сот миллионов, а в некоторых случаях миллиарды рублей, очень велик, так как в случае неудачи, предприятие может оказаться на грани банкротства, потеряв запас устойчивости. Нередко инвестиционные решения принимаются в условиях, когда имеется ряд альтернативных или взаимно независимых проектов. В этом случае необходимо сделать выбор одного или нескольких проектов, основываясь на определенных критериях.

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные финансовые ресурсы, доступные для инвестирования. Поэтому нередко встает задача оптимизации инвестиционной деятельности.

Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьироваться. Так, в момент приобретения новых основных средств или оборотных активов никогда нельзя точно предсказать экономический эффект этих инвестиционных вложений. Многими руководителями решения принимаются на интуитивной основе.

Основой достижения и укрепления устойчивости развития предприятия как предпринимательской структуры в условиях динамично меняющейся внутренней и внешней среды является постоянное инвестирование в развитие производства. Производственно-хозяйственная деятельность отдельного предприятия связана с осуществлением им инвестиционных вложений (от лат. invest- вкладывать).

Производство продукции и товаров – изначальное условие жизнедеятельности общества. Без производства товаров не может быть вновь созданной стоимости, а значит, не будет источников осуществления интенсификации экономического развития и, следовательно, расширенного воспроизводства.

Каждый вид товара может быть произведен из различных видов сырья и материалов, с помощью различных технических средств, на предприятиях, различающихся по размерам, профилю, структуре, формам организации труда и производства.

Спрос народного хозяйства на те или иные виды товаров может быть удовлетворен путем:

а) производства одинаковых или взаимозаменяемых видов товаров;

б) строительства новых предприятий или расширения и реконструкции существующих;

в) созданием предприятий неодинаковых по размерам, в разных экономических районах;

г) применении новой техники, технологии, выбора наиболее рациональных видов сырья, материалов, форм организации производственного процесса и т.д.

Совершенно очевидно, что выбор путей и способов производства любого товара будет полностью зависеть от инвестиционных вложений. Вложение денежных средств и других капиталов в реализацию различных экономических проектов с целью последующего их увеличения называется инвестированием, а сами вкладываемые средства – инвестициями.

Теоретические проблемы, связанные с ролью инвестиций в экономическом процессе, формированием необходимых условий и механизмов инвестиционной деятельности, всегда интересовали экономистов. Как объект научного анализа инвестиции формируют особую систему теоретических знаний, интегрирующую выводы инвестиционных теорий многих поколений ученых. Глубокий генезис теории инвестиций связан с научными постулатами практически всех школ и течений экономической мысли.

Начальный этап формирования основных принципов инвестиционной теории связывается со школой меркатилистов, среди которых заметную роль играли теоретические подходы Т. Манна, Д. Юма, Ж. Кольбера. Смешивая понятие капитала и денег, они рассматривали последние как исключительный источник инвестиционных ресурсов. Рост денежных накоплений при одновременном снижении их стоимости являлись, по их мнению, главным фактором стимулирования инвестиционной активности предпринимателей. Школа физиократов – Ф. Кенэ, Ж. Тюрго, акцентировала внимание на земледельческом производстве как главном объекте инвестирования. Представители классической политэкономии – в первую очередь, А. Смит и Д. Риккардо – углубили исследование сущности инвестиций, и первые сформулировали важнейшие параметры инвестиционной модели общества. Впервые происходит разграничение понятий денег и капитала, определена роль накопления капитала в формировании инвестиционных ресурсов, была доказанность объективность процесса снижения нормы доходности инвестируемого капитала по мере увеличения объема его использования, выявлен механизм взаимосвязи между возрастанием объема инвестиций и экономическим ростом страны. В системе марксисткого экономического учения наиболее весомым выводом в инвестиционной теории явилось рассмотрение инвестиций как функции роста прибыли. Значительный прогресс в развитии теории инвестиций связан с исследованиями маржиналистов, которые первыми разработали механизм оценки настоящих и будущих благ инвестора на основе использования нормы инвестиционной прибыли.

Однако кардинальный поворот в инвестиционной теории произошел, благодаря исследованиям представителей кейсинианского направления экономической мысли. Одним из условий стимулирования инвестиционной активности Д. Кейнс считал формирование эффективного спроса, под

которым он понимал две его разновидности – потребительский и инвестиционный. Кейнс показал, что инвестиционное поведение фирмы в значительной степени определяется такими факторами, как уровень накоплений, уровень инвестиционной прибыли и норма процента на кредитном рынке. Т. Веблен, Дж. Коммонс, В. Митчелл и другие представители институционализма значительно обогатили методологический аппарат инвестиционного анализа, выйдя за рамки экономических проблем.

Полемика между современными представителями различных экономических направлений позволила выявить как положительные стороны, так и недостатки предложенных ими инвестиционных теорий. Современный синтез теоретических выводов представителей различных школ и результатов обобщения современной инвестиционной практики, представленные П. Самуэлсоном, Г. Марковичем, М. Миллером, Ф. Модильяни, У. Шарпом, Д. Тобином и другими видными исследователями, развивается в настоящее время по двум направлениям:

1) исследовании моделей и механизмов инвестиционного поведения отдельных субъектов хозяйствования, обеспечивающих наибольший эффект их инвестиционной деятельности;

2) исследование и регулирование макроэкономических условий инвестиционной активности, обеспечивающих поступательный экономический рост.

Термин «инвестирование» в литературе используется в двух смыслах. Для экономистов реального сектора экономики «инвестирование – процесс воспроизводства или добавления основного капитала; отражает поток нового капитала в определенном году» (Хайман Д.Н.) или «увеличение национального капитала в виде дополнительных зданий, оборудования и товарно-материальных запасов, производство материальных благ длительного пользования» (Самуэльсон П.Э., Нордхаус В.Д.). С точки зрения финансистов термин «инвестиции» имеет совершенно иной смысл: они означают приобретение ценных бумаг (акций, облигаций). Но в любом случае, экономической основой инвестирования средств является получение дохода, прибыли на них. К инвестициям относятся только те вложения, которые преследуют своей целью получение прибыли, увеличение объемов и массы капиталов.

Очень часто (в России до 1991 года, по некоторым данным до 1985 года) понятие «инвестиции» отождествляется с понятием «капитальные вложения». Однако, капитальные вложения, хотя и составляют основную, большую часть инвестиционных вложений при создании товаропроизводящих предприятий, тем не менее, являются лишь частью инвестиционных вложений.

Капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, проектно-изыскательские работы, строительно-монтажные работы по возведению зданий и сооружений и коммуникаций к ним, приобретение машин и оборудования, инструмента, инвентаря. К капитальным вложениям не относятся инвестиции в покупку ценных бумаг, на приобретение патентов, прав владения промышленными образцами продукции, товарными марками и др. По мере как воспроизводится производственный цикл, предприятию необходимы закупки сырья, материалов, комплектующих изделий, оплата энергии, для организации сбытовых мероприятий, т.е. необходимы оборотные средства. Совокупность капитальных вложений и оборотных средств, необходимых для реализации различных производственных инвестиционных проектов, составляют прямые инвестиционные вложения на их осуществление.

В соответствии с этим пониманием введено два понятия «реальные инвестиции» (капиталообразующие), обеспечивающие производство материальных благ длительного пользования, т.е. вложения в реальные активы, создание новых, реконструкцию или техническое перевооружение существующих предприятий, производств, технологических линий, различных объектов производственного или социально-бытового назначения. Цель этих инвести-

ций – качественный и количественный рост основных фондов производственного и непроизводственного назначения как непременного условия прироста доходности и рентабельности предприятий и национальной экономики в целом. И «финансовые инвестиции», заключающиеся в приобретении ценных бумаг, эмитированных корпорациями или государством. В этом случае увеличивают свой не производственный, а финансовый капитал, получая доход в форме дивиденда, процента или арендной платы и при помощи повышения стоимости капитала. Реальные инвестиции и финансовые инвестиции для экономики не являются понятиями одной классификационной группы. Два вида различных по экономическому содержанию действий оказались схожими только по названию. Не случайно авторы популярного учебника по экономике П.Э. Самуэльсон и В.Д. Нордхаус пишут не о двух видах инвестиций, а предостерегают от отождествления понятий, названных одним термином: «Если я возьму 1000 долларов из сейфа и отнесу их в банк или куплю государственную облигацию, с экономической точки зрения это не будет являться инвестицией. Все, что в результате произойдет, будет классифицировано как обмен одного финансового актива на другой. Только когда производится физическое капитальное благо, можно говорить об инвестициях».

Специалисты в области прикладной экономики (Ковалев В.В и др.) не склонны к столь глубокой дифференциации понятий и исходят не из экономического содержания явления, а из факта вложения капитала его собственником, классифицируя эти вложения по объектам: материальные инвестиции, финансовые инвестиции, нематериальные инвестиции.

К инвестициям в нематериальные активы относятся вложения на приобретение имущественных прав и прав владения (оцениваемых в денежным эквивалентом) земельными участками, угодьями, другим имуществом, лицензией на передачу прав промышленной собственности, патентов на изобретения, свидетельств на новые технологии, промышленные образцы, товарные знаки, сертификаты на продукцию и технологию производства.

Коммерческое производство начинается с закупки зданий, сооружений, оборудования, производственных запасов, что требует инвестиционных вложений. С другой стороны, прибыль как финансовый результат деятельности предприятия требует наиболее выгодного ее использования, что связано с реновациями. Поэтому инвестиции предшествуют созданию предприятия и определяют его дальнейшую деятельность, а так же служат способом использования накопленного капитала.

По связи с процессом воспроизводства инвестиции подразделяются на нетто-инвестиции, реинвестиции и брутто-инвестиции.

Под нетто-инвестициями понимаются начальные (стартовые) инвестиции, осуществляемые при создании предприятия, а так же вкладываемые в расширение производственной мощности, строительстве новых производственных мощностей, технологическое перевооружение, модернизация оборудования.

Средства, направляемые на восстановление изношенных фондов, называются реинвестициями. К ним можно отнести:

– инвестиции на замену объектов;

– инвестиции на рационализацию и капитальный ремонт без изменения производственной мощности, направленные на снижение издержек;

– инвестиции на диверсификацию, связанные с изменением номенклатуры и ассортимента продукции, созданием новых видов продукции и освоением новых рынков, изменением структуры хозяйствования;

– инвестиции на обеспечение выживания предприятия в перспективе, в том числе инновационные вложения.

Брутто-инвестиции состоят из нетто-инвестиций и реинвестиций.

Инвестиционная деятельность – весьма рискованный вид финансового управления, направлена на вложение инвестиций и осуществление практических мероприятий в целях получения прибыли или иного полезного эффекта. Инвестиционная политика предприятия направлена на эффективное вложение капитала и его возврат. Поскольку получение одного и того же

дохода может быть обеспечено различными альтернативными направлениями инвестиций, то принятие решения о выгодности инвестирования производиться с помощью различных критериев.

Вкладывать средства в инвестиции целесообразно, если инвестиционный процесс отвечает следующим критериям:

– чистая прибыль от данного вложения превышает чистую прибыль от других вложений;

– рентабельность инвестиций выше уровня инфляции;

– рентабельность вложений с учетом фактора времени (временной стоимости денег) выше рентабельности альтернативных вложений;

– рентабельность активов предприятия после осуществления инвестиций будет не ниже необходимого, критического уровня;

– данные инвестиции соответствуют инвестиционной стратегии и

инвестиционной политике предприятии.

Названные критерии не являются исчерпывающими. Выбор того или иного критерия субъективен и зависит от преследуемых целей и сложившихся условий. Каждое предприятие имеет свою систему критериев и предпочтений. Совокупность таких предпочтений и критериев представляет собой инвестиционную политику предприятия. Таким образом, инвестиционная политика представляет собой систему принятия решений о получении доходов от инвестиционной деятельности.

Различают три направления формирования инвестиционной политики. Во-первых, инвестирование с целью получения дохода в виде процентов, дивидендов – политика доходов. Во-вторых, инвестирование с целью получения доходов за счет разницы между ценой приобретения ресурсов (активов) и более высокой ценой реализации – политика роста. И, в-третьих, инвестирование с целью роста и получения доходов одновременно – политика доходов и роста.

Определяющим фактором политики доходов является стабильность доходов по конкретным видам активов. Она эффективна в приобретении активов с фиксированной нормой доходности. Вложения в производственную сферу будут привлекательными в том случае, если при этом будет обеспечен стабильный доход.

Политика роста базируется на росте рыночной стоимости активов (ресурсов), что во многом обуславливает объем прибыли предприятия и степень ее капитализации. Так как риски по отдельным направлениям неодинаковы, то целесообразно осуществлять вложения в активы различной ликвидности, что характеризует инвестиционную политику конкретного предприятия. Поэтому на практике эти два направления инвестиционной политики применяются в сочетании, формируя политику доходов и роста.

Формирование инвестиционной политики по отдельным аспектам инвестиционной деятельности носит многоуровневый характер:

1) политика управления реальными инвестициями:

– реновационная инвестиционная политика

– политика инновационного инвестирования

– политика инвестирования оборотных активов

2) политика управления финансовыми инвестициями:

– политика формирования портфеля ценных бумаг

– политика формирования портфеля денежных инструментов инвестирования

3) политика формирования инвестиционных ресурсов:

– политика формирования собственных инвестиционных ресурсов

– политика формирования заемных инвестиционных ресурсов

4) политика управления инвестиционными рисками:

– политика управления рисками реального инвестирования

– политика управления рисками финансового инвестирования.

Инвестиционная политика представляет собой форму реализации инвестиционной идеологии и инвестиционной стратегии предприятия в разрезе наиболее важных аспектов инвестиционной деятельности на отдельных этапах ее осуществления. Инвестиционная политика формируется на отдельном направлении инвестиционной деятельности, требующем обеспечения наиболее эффективного управления для достижения поставленных целей.

Принятие решений инвестиционного характера, как и любой другой вид управленческой деятельности, основывается на использовании различных методов. В отечественной и зарубежной практике известен целый ряд методов, расчеты, с помощью которых могут служить основой для принятия решений в области инвестиционной политики. Принятие решения о реализации инвестиционного проекта основано на его экономических результатах, но наличие социального эффекта также может послужить важным доводом в пользу проектов, носящих социальный характер.

Главным направлением предварительного анализа является определение показателей возможной экономической эффективности инвестиций, то есть отдачи от капитальных вложений, которые предусмотрены по проекту. Как правило, в расчетах принимается во внимание временной аспект стоимости денег.

Одним из наиболее ответственных и значимых этапов прединвестиционных исследований является обоснование экономической эффективности инвестиционного проекта, включающее анализ и интегральную оценку всей имеющейся технико-экономической и финансовой информации. Оценка эффективности инвестиций занимает центральное место в процессе обоснования и выбора возможных вариантов вложения капитала в операции с реальными активами: от замены оборудования на действующем предприятии до создания новых промышленных комплексов или сферы услуг многоцелевого назначения.

Проблемы планирования и управления инвестиционными проектами, являются одними из основных, так как инвестиции – наиболее важный и дефицитный ресурс любой национальной экономики, тем более отрасли.

Теоретические проблемы оценки эффективности и отбора инвестиционных проектов для финансирования достаточно глубоко разработаны и методически отработаны. Однако решение проблем реализации капиталообразующих инвестиционных проектов на практике сопряжено со значительными трудностями. Это вызвано прежде всего сложностями определения затрат на реализацию таких проектов. Осуществление реальных инвестиционных проектов связано обычно с выполнением комплекса работ, планирование которых так же сопряжено с определенными трудностями, а, в свою очередь, потоки денежных средств в инвестиционный период в значительной мере влияют на эффективность реальных инвестиционных проектов.

В настоящее время теоретические и практические вопросы, связанные с осуществлением предприятием инвестиционной деятельности, являются весьма актуальными. Инвестиции в разных формах обеспечивают стабильное развитие предприятия и определенный запас прочности. Это особенно актуально в современных российских условиях, так как важность инвестирования в нашей стране обусловливается рядом причин. Стратегическая необходимость инвестиционной деятельности во многом продиктована не только стремлением предприятий создать определенные гарантии своего развития, но и износом производственных мощностей и необходимостью замены оборудования.

Для всех предприятий актуальность реализации инвестиционных проектов связана с необходимостью создания дополнительной материальной базы, расширения производства, обновления основных фондов. Естественно, каждый инвестор при этом стремится получить максимум прибыли при минимуме затрат, то есть добиться оптимальной эффективности своей деятельности. В связи с этим оценка эффективности инвестиций и поиск путей ее повышения имеют важное практическое значение. Данная тема является актуальной, так как оценка эффективности инвестиционного проекта – это наиболее ответственный этап принятия инвестиционного решения, от результатов которого в значительной мере зависит степень реализации цели инвестирования. Проект оценивается с целью определения потенциальной привлекательности и поиска источников финансирования, особенно актуально это для проектов, имеющих социальную направленность.

Реализация целей инвестирования предполагает формирование инвестиционных проектов, которые обеспечивают инвесторов и других участников проектов необходимой информацией для принятия решений об инвестировании. Понятие инвестиционного проекта трактуется двояко: как деятельность (мероприятие), предполагающая осуществление комплекса каких-либо действий, обеспечивающих достижение определенных целей; и как система, включающая определенный набор организационно-правовых и расчетно-финансовых документов, необходимых для осуществления каких-либо действий или описывающих эти действия.

В Федеральном законе «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» № 39-ФЗ от 21.11.2011 г. дано следующее определение инвестиционного проекта: «Инвестиционный проект – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и установленными в установленном порядке стандартами (нормами), а также описание практических действий по осуществлению инвестиций (бизнес-план)».

Предприятия, являясь объектами инвестирования, могут развиваться по различным направлениям: одни из них планируют разработать и организовать производство новой продукции, другие – приобрести новое технологическое оборудование и тем самым сократить текущие издержки производства, третьи – создать новую структуру сбыта продукции и построить сеть обслуживания потребителей. Несмотря на все их различия, общим для них является потребность в инвестиционном проекте.

Таким образом, инвестиционный проект – это комплексный план мероприятий, включающий проектирование, строительство, приобретение технологий и оборудования, подготовку кадров и т.д., направленных на создание нового или модернизацию действующего производства товаров (продукции, работ, услуг) с целью получения экономической выгоды.

Во времени инвестиционный проект охватывает период от момента зарождения идеи о создании или развитии производства, его преобразования и до завершения жизненного цикла создаваемого объекта, т.е. до его ликвидации или консервации. Этот период включает четыре фазы:

Если проект разрабатывается применительно к действующему предприятию в аспекте реализации инвестиционного решения, предусмотренного стратегией развития предприятия, то первым этапом прединвестиционной фазы следует считать выявление возможностей инвестирования. Пока нет ясного понимания об источниках финансирования, о потенциально заинтересованных инвесторах и возможности их участия в проекте, мало смысла в переходе к разработке собственно проекта.

Подготовка инвестиционного проекта проводится чаще всего в два этапа: на первой стадии разрабатывается предварительное технико-экономическое обоснование (ПТЭО) проекта, а на второй окончательное (ТЭО).

По концептуальному содержанию первая и вторая стадии ТЭО близки. Отличие заключается в глубине проработки проекта, последующем уточнении исходной технико-экономической информации, информации о возможных объемах реализации, стоимости кредита и подобных сведений, которые, в конечном счете, сказываются на показателях эффективности проекта. Однако особенность второй фазы состоит в том, что затраты здесь носят необратимый характер, а так как проект не завершен, он пока не приносит доходов. На данной стадии решаются вопросы, связанные с привлечением инвестиций: кредитами, эмиссией акций, набором и подготовкой персонала.

Технико-экономическое обоснование (ТЭО) – документально оформленные результаты маркетинговых и технико-экономических исследований, обосновывающих целесообразность и возможности реализации инвестиционного проекта, выбор наиболее эффективных организационных, технических и экономических решений для ввода в действие новых или реконструкции и модернизации действующих производственных мощностей. ТЭО основано на сопоставительной оценке затрат и результатов, установлении эффективности использования, срока окупаемости инвестиций. Технико-экономическое обоснование является необходимым для каждого инвестора исследованием, в ходе которого проводится ряд работ по изучению и анализу всех составляющих инвестиционного проекта и разработке сроков возврата, вложенных в проект средств. Для разработки ТЭО необходима комплексная работа группы специалистов – экономистов, финансистов, юристов и др.

Структура ТЭО может отличаться в зависимости от отрасли и охвату проблем. ТЭО по необходимости включается в состав бизнес-плана. Далее представлены примеры структур технико-экономического обоснования.

Структура ТЭО – 1:

1) общие исходные условия;

2) рынок и мощность предприятия;

3) материальные факторы производства;

4) местонахождение предприятия;

5) проектно-конструкторская документация;

6) организация предприятия и накладные расходы;

7) трудовые ресурсы;

8) планирование сроков осуществления проекта;

9) финансово-экономическая оценка.

Структура ТЭО – 2:

1. История и основная идея проекта.

Рассмотрение его основных аспектов реализации в рамках компании.

2. Краткий обзор рынка.

Проведение маркетинговых исследований на предмет выявления спроса на производимую продукцию (оказываемые услуги).

3. Инженерное проектирование и технология.

3.1. Характеристика технологического процесса.

3.2. Обоснование выбора оборудования.

3.3. Рассмотрение достоинств и недостатков.

3.4. Анализ соответствия выпускаемой продукции международным стандартам.

4. Экономическая оценка и финансовый анализ.

4.1. Полные инвестиционные затраты

4.2. Финансирование проекта6 механизм и источники финансирования.

4.3. Полные издержки на проданную продукцию.

4.4. Оценка экономической эффективности с учетом окупаемости и своевременного возврата заемных средств (в случае их использования), валютная окупаемость.

4.4.1. Чувствительность проекта к основным рискам.

4.4.2. Показатели чистой текущей стоимости, индекса рентабельности и внутренней норы доходности инвестиций.

4.5. Оценка влияния финансовых результатов на экономику предприятия.

Структура ТЭО – 3:

1. Структурный план (резюме всех основных положений каждой главы).

2. Общие условия осуществления проекта и его исходные данные (авторы проекта, исходные данные по проекту, проведенные исследования стоимости и капиталовложений и т.д.).

3. Рынок сбыта, мощности производства и производственная программа (спрос и рынок, прогноз продаж, производственная программа, определение максимальной мощности и т.д.).

4. Материальные факторы производства (сырье и ресурсы, необходимые для производственного процесса, потребности в факторах производст-

ва – наличие сырья и ресурсов, положение с их поставками в настоящем и будущем, расчет годовых издержек на местные и иностранные материальные факторы производства и т.д.).

5. Место нахождения и территория (предварительный выбор места, включая при необходимости расчет стоимости аренды земельного участка или помещения и т.д.).

6. Проектно-конструкторская документация (предварительное определение рамок проекта, технология производства и оборудование, объекты гражданского строительства, необходимые для нормального функционирования предприятия и т.д.).

7. Организация предприятия и накладные расходы (приблизительная организационная структура, сметные накладные расходы и т.д.).

8. Трудовые ресурсы (предполагаемые потребности в ресурсах с разбивкой по категориям рабочих: ИТР, служащие. Основные специалисты (местные/иностранные), предполагаемые ежегодные расходы на трудовые ресурсы в соответствии с указанной классификацией, включая накладные расходы на оклады и заработную плату и т.д.).

9. Планирование сроков осуществления проекта (предполагаемый примерный график осуществления проекта, размеры траншей и т.д.).

10. Финансовая и экономическая оценка (общие инвестиционные издержки, финансирование проекта, производственные издержки. Финансовая оценка, национальная экономическая оценка и т.д.).

Последняя структура технико-экономического обоснования похожа на структуру бизнес-плана.

Специфика инвестиционной фазы, в отличие от прединвестиционной, состоит в том, что установленные временные рамки создания объекта предпринимательской деятельности и размер затрат, предусмотренный сметой, должны неуклонно выполняться. Превышение этих параметров может привести к серьезным последствиям, а возможно, и к банкротству. Немаловажное значение имеет мониторинг всех факторов и обстоятельств, которые влияют на продолжительность и затраты, чтобы своевременно принимать меры по преодолению возникающих негативных явлений.

Третья фаза инвестиционного проекта – эксплуатационная. Общая продолжительность этой фазы оказывает заметное влияние на показатели экономической эффективности проекта: чем дальше во времени будет отнесена эксплуатационная фаза, тем больше будет размер чистого дохода. Этот период не может устанавливаться произвольно, ибо существуют экономически целесообразные границы использования элементов основного капитала, которые диктуются главным образом их моральным старением. Финансирование инвестиционных проектов осуществляется за счет различных источников. Эти источники, рассматриваемые в статусе ресурсов предприятия можно разбить на три категории:

1) внутренние, входящие в состав собственного капитала (прибыль, уставной фонд и специальные фонды, формируемые за счет прибыли, амортизационные отчисления, страховые возмещения и др.);

2) привлеченные, включаемые в состав собственного капитала (финансовые средства, привлекаемые за счет эмиссии, финансовые средства, выделяемые вышестоящими холдинговыми и акционерными компаниями, прямые и косвенные государственные субсидии и др.);

3) привлеченные, не включаемые в состав собственного капитала (банковские кредиты и займы, государственные кредиты и займы, финансовые средства, привлекаемы на основе лизинга и др.)

Источники инвестиционных ресурсов предприятий представлены в табл. 6.1.

Финансирование инвестиционного проекта представляет собой процесс аккумулирования и эффективного использования финансовых ресурсов в процессе осуществления проекта. При финансировании проекта решаются следующие задачи:

1) определение источников финансирования и формирование такой структуры инвестиций, которая позволят достичь финансовой реализуемости проекта при требуемой норме доходности для каждого участника;

2) распределение инвестиций во времени, что позволяет уменьшить общий объем инвестиций и использовать преимущества более позднего вложения средств в проект.

Большинство проектов предполагает затраты в начальный период и получение денежных поступлений в дальнейшем. При этом необходимо иметь достаточную сумму собственных и привлеченных средств. Для проверки финансовой реализуемости проекта достаточно, чтобы на каждом шаге расчета сальдо реальных денег (сумма потоков от операционной, инвестиционной и финансовой деятельности) было неотрицательным.

В современных условиях при финансировании инвестиционной деятельности предприятия применяются следующие способы:

1. Акционерное (вклады денежных средств, передача оборудования, технологий, имущественных прав).

2. Из государственных источников (за счет реализации инвестиционных программ в форме кредитов, в том числе льготных и за счет прямого субсидирования).

3. Долговое (за счет кредитов банков и долговых обязательств физических и юридических лиц).

Источники инвестиционных ресурсов предприятия

Категория источников и статус ресурсов

Конкретные виды источников и ресурсов

1. Внутренние, входящие в состав собственного капитала

1.2. Уставной капитал и специальные фонды, формируемые за счет прибыли

1.3. Амортизационные отчисления

1.4. Страховые возмещения

1.5. Иные (неденежные) виды ресурсов

1.5.1. Земельные участки

1.5.2. Основные фонды

1.5.3. Реструктуризация активов

1.5.4. Промышленная собственность и др.

1.6. Деятельность на финансовом и фондовом рынке

2. Привлеченные, включаемые в состав собственного капитала

2.1. Финансовые средства, привлекаемые за счет эмиссии ценных бумаг

2.1.1. Путем открытого (публичного) размещения

2.1.2. Путем закрытого (частного) размещения

2.2. Средства, выделяемые вышестоящими

холдинговыми и акционерными компаниями

2.3. Гранты и благотворительные взносы

2.4. Государственные субсидии

2.4.2. Косвенные (в виде налоговых и других льгот)

3. Привлеченные, не включаемые в состав собственного капитала

3.1. Банковские кредиты и займы

3.2. Кредиты, займы, ссуды в денежной форме, предоставляемые небанковскими учреждениями

3.3. Государственные кредиты и займы

3.3.2. В форме налогового инвестиционного кредита

3.4. Коммерческие кредиты (предоставляемые поставщиками машин, оборудования и других инвестиционных товаров; подрядчиками)

3.5. Финансовые средства, привлекаемые за счет эмиссии и размещения облигаций

3.6. Неденежные ресурсы, привлекаемые не основе лизинга

4. Лизинговое (долгосрочная аренда, связанная с передачей в пользование оборудования, транспортных средств, иного имущества).

5. За счет авансовых платежей будущих пользователей, заинтересованных в реализации проекта (предоставление пользователями финансовых средств, материалов, консалтинговых услуг.При этом пользователям, внесшим средства в проект, предоставляются льготы, но они не являются собственниками проекта).

6. Самофинансирование или самоинвестирование (за счет чистой прибыли и амортизационных отчислений предприятие обеспечивает возмещение затрат по расширенному воспроизводству и реализации социальных программ).

Каждая из используемых форм финансирования обладает определенными достоинствами и недостатками. Поэтому в любом инвестиционном проекте должна быть проведена оценка последствий инвестирования различных альтернативных схем и форм финансирования.

В большинстве стран с развитой рыночной экономикой соотношение собственных и заемных средств при финансировании инвестиционной деятельности ниже 1, то есть доля заемных средств более 50 %:

(6.1)

собственные средства инвестора;

заемные средства инвестора.

В Российской Федерации данный коэффициент больше 1, то есть доля собственных средств превышает 50 %, что, в большой степени, связано с макроэкономической ситуацией в стране.

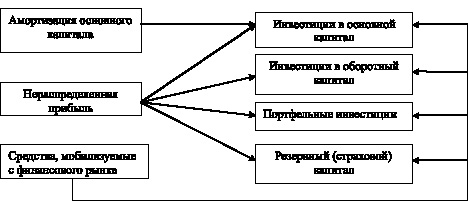

На рис. 6.1 представлены источники финансирования инвестиционной деятельности в зарубежных корпорациях и основные направления их использования.

Существуют различные классификации инвестиционных проектов. В зависимости от признаков, положенных в основу классификации, можно выделить следующие виды инвестиционных проектов.

По отношению друг к другу: независимые, допускающие одновременное и раздельное осуществление, причем характеристики их реализации не влияют друг на друга; альтернативные (взаимоисключающие), т.е. не допускающие одновременной реализации, из совокупности альтернативных проектов может быть осуществлен, только один; взаимодополняющие, реализация которые может происходить лишь совместно.

По срокам реализации (создания и функционирования): краткосрочные (до 3 лет); среднесрочные (3–5 лет); долгосрочные (свыше 5 лет).

Рис. 6.1. Источники финансирования инвестиций

По масштабам (размеру инвестиций, объему вложений): малые проекты, действие которых ограничивается рамками одной небольшой фирмы, реализующей проект (в основном они представляют собой планы расширения производства и увеличения ассортимента выпускаемой продукции, и их отличают сравнительно небольшие сроки реализации). Средние проекты – это проекты реконструкции и технического перевооружения существующего производства продукции (они реализуются поэтапно, по отдельным производствам). Крупные проекты – проекты крупных предприятий, в основе которых лежит прогрессивно «новая идея» производства продукции, необходимой для удовлетворения спроса на внутреннем и внешнем рынках. Мегапроекты – это целевые инвестиционные программы, содержащие множество взаимосвязанных конечных проектов (такие программы могут быть международными, государственными, региональными).

По основной направленности (по целям): коммерческие проекты, главной целью которых является получение прибыли; социальные проекты, ориентированные, например, на решение проблем безработицы в регионе; экологические, основу которых составляет улучшение среды обитания; производственные; научно-технические.

В зависимости от степени влияния результатов реализации инвестиционного проекта на внутренние или внешние рынки финансовых, материальных продуктов и услуг, а также на экологическую и социальную обстановку: глобальные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле. Народнохозяйственные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране. Крупномасштабные проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в отдельно взятой стране. Локальные проекты, реализация которых не оказывает существенного влияния на экономическую, социальную или экологическую ситуацию в определенных регионах или годах, на уровень и структуру цен на товарных рынках.

Особенностью инвестиционного процесса является его сопряженность с неопределенностью, степень которой может значительно варьироваться, поэтому в зависимости от величины риска инвестиционные проекты подразделяются таким образом: надежные проекты, характеризующиеся высокой вероятностью получения гарантируемых результатов (например, проекты, выполняемые по государственному заказу); рисковые проекты, для которых характерна высокая степень неопределенности как затрат, так и результатов (например, проекты, связанные с созданием новых производств и технологий).