Что такое портфельные инвестиции, и как они работают

«Открытый журнал» уже затрагивал тему прямых инвестиций. Под этим определением подразумеваются инвестиции, нацеленные на контроль над предприятием. Но существуют и более ограниченные по характеру вложения, которые не предполагают участия инвестора в управлении бизнесом. Их называют портфельными инвестициями.

Что понимается под портфельными инвестициями

Центробанк определяет их как инвестиции в следующие виды ценных бумаг:

- долговые и обращающиеся на рынке;

От прямых инвестиций они отличаются размером вложений: их недостаточно для обеспечения контроля над предприятием. Однако портфельный инвестор и не стремится взять на себя управление компанией, в которую он вкладывает деньги. Его цель — получение дохода от ценных бумаг (благодаря их росту) или выплат, проводимых эмитентом (процентов или дивидендов).

Основные виды портфельных инвестиций:

- стратегические — осуществляемые по принципу купить и держать;

В макроэкономическом смысле понятие иностранных портфельных инвестиций используют для характеристики вложений резидентов одной страны в другую и наоборот.

С методологической точки зрения иностранные капиталовложения в страну являются её обязательствами, а инвестиции её резидентов за рубеж считаются активами.

Портфельные инвестиции в России и мире

По итогам I полугодия 2021 г. иностранные портфельные инвестиции в РФ достигли 285 млрд долл. Из них 205 млрд долл. было вложено в долевые ценные бумаги, 80 млрд — в долговые. По сравнению с началом года размеры портфельных инвестиций увеличились на 11%. Это связано с ростом котировок российских ценных бумаг.

Что касается отечественных портфельных инвестиций за рубеж, то по итогам I квартала 2021 г. они достигли 112 млрд долл., а их рост с начала 2021 г. составил 40%. Структура данных вложений является следующей: 75% (85 млрд долл.) пришлись на иностранные долговые инструменты и 25% (27 млрд. долл.) — на участие в капитале.

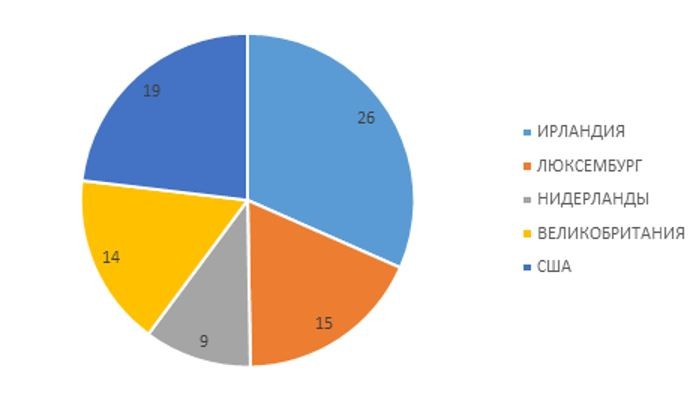

В топ-5 стран, на которые приходится 75% российских портфельных капиталовложений (83 млрд долл.), входят Ирландия, США, Люксембург, Великобритания и Нидерланды. Ведущая роль Ирландии объясняется тем, что она является важным узлом, который используют для проведения операций международные финансовые и IT корпорации, действующие в Европе.

Рис. 2. Региональная структура российских портфельных инвестиций за рубеж (млрд долл.). Источник: Центробанк

На основе приведённых данных можно сказать, что:

- иностранные портфельные вложения в РФ в 2,5 раза больше, чем российские зарубежные;

Центробанк выделяет следующие факторы, влияющие на динамику инвестиций:

- операции инвесторов с ценными бумагами;

Виды инвестиций

Исходящие

Входящие

По итогам 6 месяцев 2021

Рис. 3. Факторы, влияющие на величину инвестиций (млн долл.). Источник: Центробанк

Что касается размеров международных портфельных инвестиций, то, согласно данным МВФ, по итогам 2020 г. они составили 76,3 трлн долл. Из них 40 трлн долл. приходится на долевые, остальное — на долговые бумаги.

Возглавляет мировой список крупнейших стран-инвесторов США с активами на 14,4 трлн долл. и обязательствами на 19,4 трлн долл.

Второе место по активам занимает Люксембург (5,9 трлн долл.). Далее следуют Япония (5 трлн долл.), Ирландия (4,5 трлн долл.) и Германия (4,4 трлн долл.).

По обязательствам второе место занимают Каймановы острова (5,6 трлн долл.), после которых идут Великобритания (5 трлн долл.), Люксембург (4,7 трлн долл.) и Франция (4,3 трлн долл.).

Страны офшорного типа играют большую роль в портфельных инвестициях, что связано с налоговыми и регулятивными нюансами.

Портфельные инвестиции не предполагают активного участия в управлении объектом вложений: часто они носят спекулятивный и краткосрочный характер. На мировом уровне, если принять во внимание их величину, портфельные инвестиции играют значительную роль в формировании спроса и предложения на рынках акций, облигаций и деривативов. Следовательно, все активы, связанные с ценными бумагами, так или иначе, зависят от потоков этих денег.

Российская экономика становится менее привлекательной для зарубежных инвесторов?

Если по этой теме у вас остался вопрос без ответа — задайте его нам, заполнив форму обратной связи .

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Что такое портфельные инвестиции

В последние годы заметную популярность приобрел термин «портфельные инвестиции». В этом нет ничего удивительного, так как он обозначает один из самых перспективных подходов к вложению собственных капиталов, который предусматривает сочетание минимальных временных расходов с оптимальным уровнем доходности. Поэтому имеет смысл рассмотреть понятие более внимательно с обязательным упоминанием основных плюсов и минусов такого формата инвестирования.

Определение

Портфельными называют инвестиции, которые формируются из нескольких разных инвестиционных продуктов, включая акции, облигации и другие инструменты вложений. Важной особенностью выступает отсутствие у вкладчика желания или стремления участвовать в управлении компаниями, ценные бумаги которых он приобретает. Основной доход портфельный инвестор получает в виде дивидендов, купонного дохода, а также разницы между ценой покупки и продажи. Комбинация нескольких источников прибыли и разных направлений вложений обеспечивает как оптимальное страхование рисков, так и достижение требуемого уровня доходности.

Пример портфельных инвестиций

Название рассматриваемого термина происходит с тех времен, когда акции и облигации обращались на рынке в бумажном виде. Несколько разных видов ценных бумаг приобретались и одновременно помещались в портфель инвестора. Сегодня все подобные операции проводятся в цифровом виде, но термин продолжает широко применяться на практике.

Лучше всего продемонстрировать принципы, на которых базируется портфельное инвестирование, на наглядном примере. Исходные данные таковы: на фондовом рынке присутствуют акции компаний из двух секторов экономики, по-разному реагирующих на стоимость водородных энергоресурсов. Например, газовые и энергетические компании. Первые выигрывают от высокой цены на природный газ, вторым сложнее сбывать выработанную электрическую или тепловую энергию.

Включение в инвестиционный портфель ценных бумаг представителей обоих секторов экономики – примерно в равной пропорции – сведет к минимуму риски любого развития событий. Сказанное в равной степени справедливо применительно к стабильным ценам на топливо, резкому их росту или, напротив, обвалу. Ухудшение состояния газодобывающих компаний компенсируется улучшением финансового положения энергетических и наоборот.

В дальнейшем нужно правильно балансировать содержимое портфеля, изменяя пропорции тех или иных ценных бумаг в зависимости от текущего состояния рынка. Это не требует много времени, тем более – с привлечением к делу профессионального брокера. Показанный пример наглядно демонстрирует принцип работы портфельных инвестиций.

Классификация

Для классификации портфельных инвестиций применяются разные критерии. В их числе:

- уровень потенциального риска;

- источник доходности;

- срок вложений и т.д.

Разнообразные сочетания разных по перечисленным критериям инвестиционных активов обеспечивают формирование портфеля, ориентированного на персональные задачи конкретного инвестора. Обычно их делят на три базовых вида:

- С высокой надежностью и небольшой доходностью.

- Сбалансированный – со средними показателями в обоих направлениях.

- Одновременно с высоким уровнем и риска, и дохода.

Как работает портфельное инвестирование?

Основной принцип работы портфельного инвестора показан на примере, приведенном ранее. Он состоит в балансировке разных инвестиционных активов с целью минимизации их недостатков и максимально полном использовании достоинств.

Доходность портфельных инвестиций

Формула расчета доходности портфельного инвестора не отличается от любых других видов инвестирования. Результат вложений оценивается как отношение полученной прибыли к величине исходных инвестиций. В зависимости от итоговых результатов происходит периодическая, желательно – регулярная, корректировка соотношения инвестиционных активов, формирующих портфель.

Управлять или разделять: чем прямые инвестиции отличаются от портфельных

Чем отличаются виды инвестиций: портфельные и прямые? Что стоит за этими определениями, преимущества, недостатки и каким инвесторам подходят с учетом объемов вложений и целей.

Главное Hide

Инвестировать можно по-разному: многое зависит от амбиций инвестора, целей и суммы, которую он готов потратить. Отталкиваясь от этих трех критериев, выделяют прямые и портфельные инвестиции. Рассказываем, что они собой представляют и чем отличаются.

Разберемся с понятиями прямых и портфельных инвестиций — прежде всего они отличаются целями, которые преследует инвестор.

Что такое прямые инвестиции

В этом случае инвестор стремится получить управление над активами, чтобы не просто приумножить доход, но и влиять на их стоимость. Часто прямая инвестиция выглядит как покупка доли в уставном капитале компании — как правило, от 10%. Тогда вкладчик начинает управлять бизнесом, став членом совета директоров. Есть и другие способы инвестировать напрямую: вложить средства в производственные фонды предприятия или купить недвижимость, которая растет в цене. Для этого требуются значительные ресурсы, поэтому прямым инвестированием обычно занимаются государства, инвестиционные фонды, группы индивидуальных инвесторов или физические лица с большим объемом свободных средств.

Разновидности прямых инвестиций

Вложения в отечественную экономику называются внутренним инвестированием, в иностранную — внешним. Первые стимулируют развитие экономики страны, особенно если деньги приходят из-за рубежа. Это подтверждает опыт крупнейших импортеров инвестиций — США, Великобритании, Германии, Японии.

Плюсы и минусы прямых инвестиций

Прямые инвестиции — как игра вдолгую: нужно быть готовым к тому, что вы получите серьезную отдачу только лишь спустя несколько лет. Поэтому инвестора не слишком интересует доходность активов здесь и сейчас — важнее то, какой она станет в будущем. В среднем прямые инвестиции менее ликвидные, чем портфельные — то есть избавиться от активов быстро и с минимальными потерями не выйдет. Вкладчик лишится дохода и понесет другие риски, связанные с предпринимательской деятельностью. С другой стороны, прямые инвестиции более прибыльные, чем портфельные. Первые создают новые рабочие места, стимулируют конкуренцию и положительно влияют на внутренний рынок.

И прямые, и портфельные инвестиции нужны для того, чтобы приумножить капитал

Процесс инвестирования

У вкладчика есть несколько вариантов ввести своего представителя в совет директоров компании, в которую он намерен инвестировать. Самые популярные — это выкупить долю предприятия, получить его акции в обмен на деньги или другое имущество. В любом случае, прямое инвестирование — процесс индивидуальный и непредсказуемый: кто бы мог подумать, что из пары «гаражных» компаний когда-то вырастут Apple и Microsoft. А ведь это удалось сделать в том числе благодаря привлечению прямых инвесторов, которые поверили в идею основателей этих IT-гигантов.

О том, каковы различия между прямыми и портфельными инвестициями, станет понятно из следующего пункта.

Что такое портфельные инвестиции

В этом случае инвестор заинтересован получать пассивный доход от вложений, распределенных между несколькими активами: акциями, облигациями, векселями и другими финансовыми инструментами. Это так называемый портфель, которым управляет сам вкладчик или биржевой брокер. Состав портфеля выбирают произвольно, учитывая предполагаемые риски и уровень доходности. При таком подходе инвестор защищен (это диверсификация, о которой мы писали) и получает прогнозируемую прибыль: пока одни активы падают в цене, другие продолжают расти. В роли инвесторов выступают частные лица, инвестиционные фонды, банки и другие финансовые организации.

Плюсы и минусы портфельных инвестиций

Портфельным инвесторам прежде всего интересна реальная доходность активов в момент их покупки: это принципиальное различие между прямыми и портфельными инвестициями. Правильно оценивая перспективы роста котировок, инвестор может получить доход за короткий период. Вникать в тонкости работы биржи не обязательно, если портфелем управляет брокер, которому вы доверяете, а избавиться от нежелательных ценных бумаг в портфеле можно довольно быстро и с умеренными потерями. Кроме того, порог входа низкий: стартовать можно с небольшой суммы свободных денег. Главный минус портфельных инвестиций на фоне прямых — относительно низкая доходность.

Процесс инвестирования

Самый очевидный путь выглядит так: найти хорошего брокера и заключить с ним договор, открыть и пополнить брокерский счет, а затем установить специальную программу и начать торговать на бирже. Если не хотите вникать в тонкости биржевых торгов, можно заключить договор и передать деньги доверительному управляющему — тогда доход будет полностью пассивным.

Прямые и портфельные инвестиции: отличия

Чтобы вам было проще ориентироваться между различиями в прямых и портфельных инвестициях, мы оформили их в виде таблицы:

| Прямые | Портфельные | |

| Активы | Пакет акций (10% и более), доля в уставном капитале, недвижимость | Несколько видов ценных бумаг: акции, облигации, векселя |

| Цели | Получить контроль над активом и повлиять на рост его стоимости, чтобы увеличить свой доход | Получить пассивный доход и минимизировать риски |

| Модель инвестирования | Инвестор покупает пакет акций, долю в уставном капитале или недвижимость, учреждает дочернее предприятие или вводит своих представителей в совет директоров | Инвестор формирует портфель акций или других ценных бумаг через посредников — биржевых брокеров |

| Объемы и инвестиций | Требуется большой начальный капитал (несколько миллионов рублей) | Можно начать с небольшой суммы (рассказываем, как ее вычислить) |

| Риски | Высокие: избавиться от неликвидных активов сложно, в худшем сценарии вкладчик понесет большие убытки | Умеренные: в любой момент можно продать акции, которые падают в цене или весь портфель, если срочно понадобились деньги |

| Получение дохода | В долгосрочной перспективе, если (!) стоимость активов увеличится | Есть варианты: можно получить доход в краткосрочной перспективе (самые рисковые операции) или в долгосрочной (менее рисковые операции с более низкой доходностью) |

Отличия прямых и портфельных инвестиций

Прямые инвестиции — это история про контроль над компанией, при котором инвестор вкладывает ресурсы в том, чтобы привести ее к успеху и таким образом увеличить свой доход. Портфельные помогают получить доход из разных источников, не принимая участия в управлении активами.

Прямые и портфельные инвестиции — как выбрать?

Разница между прямыми и портфельными инвестициями существенная, и на этапе выбора стоит оценить, какую сумму вы готовы вложить в покупку активов. Если хотите повысить доход за короткий период и у вас на руках относительно небольшая сумма (от тысячи до пары сотен тысяч рублей), подойдут портфельные инвестиции. Но если вы готовы принимать участие в управлении компанией, влиять на распределение активов и принятие стратегических решений, а также рискнуть крупной суммой (активы могут подешеветь) — есть смысл детальнее вникнуть в прямые инвестиции, а затем переходить к активным действиям.

Источник https://journal.open-broker.ru/economy/chto-takoe-portfelnye-investicii/

Источник https://meta.ru/help/cto-takoe-portfelnye-investicii

Источник https://beststocks.ru/journal/direct-and-portfolio-investments/