Вложения фондов прямых инвестиций в экономику России выросли в пять раз в 2021 году

Вложения крупнейших российских и иностранных фондов прямых инвестиций (Private Equity) в экономику России по итогам года достигнут $1,6 млрд, что в 5 раз превышает показатели 2020 г. Об этом говорится в исследовании консалтинговой компании KPMG. По оценкам аналитиков, основными драйверами роста рынка в этом году стали восстановление инвестиционной активности после пандемии и реализация части сделок, отложенных с прошлого года. В основном коллективные инвесторы вкладывались в инновации и технологии, коммерческую недвижимость, здравоохранение и потребительский сектор.

Исследование KPMG подготовлено на основе публичных данных по сделкам с учетом комментариев представителей фондов прямых инвестиций (как российских, так и иностранных). Под прямыми инвестициями понимаются коллективные вложения через партнерства с ограниченной ответственностью (limited partnership). В оценку рынка включены сделки, в которых целевая компания или ее основные производственные мощности находились в России, и исключены сделки, которые совершались фондами в зарубежные активы. Также в исследование не включены сделки с привлечением венчурного капитала с объемом менее $5 млн для финансирования стартапов и растущих компаний с относительно высоким риском.

Банк России оценивает прямые инвестиции иначе. Статистика регулятора учитывает вложения иностранных инвесторов, которые могут контролировать или иметь значительную степень влияния на управление предприятием, являющимся резидентом другой страны. Главные компоненты прямых инвестиций представлены участием в капитале (вложение в капитал, подтвержденное акциями, паями, долями участия, депозитарными расписками или аналогичными документами, а также привилегированными акциями) и долговыми инструментами (ценные бумаги, депозиты, ссуды, займы, товарные кредиты и пр.).

Поэтому данные ЦБ отличаются от расчетов KPMG: входящие прямые инвестиции в российские активы за первые полгода 2021 г. составили $11,3 млрд после оттока на $1 млрд за первые полгода 2020 г. и притока $16,7 млрд за аналогичный период 2019 г.

Более того, из страны больше уходит прямых инвестиций, чем приходит. По расчетам директора по инвестициям УК «Локо-инвест» Дмитрия Полевого, за первые 9 месяцев 2021 г. (расчет за III квартал сделан на основе предварительных данных по платежному балансу) объем входящих прямых инвестиций оценивается в $16,2 млрд против $2,5 млрд за тот же период года назад, то есть за последние 4 квартала – это $24 млрд. Исходящие инвестиции из России за январь — сентябрь составили $26,8 млрд против почти нулевого показателя год назад, сумма за последние 4 квартала – $33,7 млрд. «Поэтому сальдо прямых инвестиций с начала года – это -$10,6 млрд против +$2,7 млрд в 2020 г., что говорит о существенном ухудшении динамики», – подчеркивает Полевой.

В 2020 г. объем рынка прямых инвестиций со стороны фондов в России резко сократился вследствие экономической неопределенности из-за COVID-19 – до $300 млн с $1,4 млрд в 2019 г., отмечают аналитики KPMG. Кроме того, в 2020 г. практически не совершались мегасделки объемом более $100 млн. По оценкам консалтинговой компании, основная сложность, с которой столкнулись инвесторы в прошлом году, – это определение цены актива в условиях экономической турбулентности.

По данным KPMG, в сегменте сделок до $100 млн в 2021 г. выросла доля вложений в инновации и технологии (до 56% после 7% в 2020 г. и 18% в 2019 г.). При этом уменьшилась доля прямых инвестиций в недвижимость (до 13% после 36% в 2020 г. и 25% в 2019 г.) и потребительский сектор (до 9% после 10% и 15% соответственно). В структуре инвестиций объемом более $100 млн крупнейшие сделки были заключены в потребительском секторе, недвижимости, здравоохранении и промышленности.

Среди крупнейших мегасделок (с инвестициями более $100 млн) в этом году аналитики KPMG выделяют приобретение крупнейшего производителя цианида натрия в СНГ «Корунд-Циан» (сумма сделки $475 млн), доли онлайн-кинотеатра ivi.ru ($250 млн), акций производителя алюминия En+ Group ($200 млн) и онлайн-магазина AliExpress Russia ($194 млн). В сегменте сделок до $100 млн крупнейшие вложения были совершены в активы производителя графитовых нанотрубок OCSial, каршеринг «Делимобиль», логистический комплекс «Север-4», онлайн-платформу для продажи курсов «Геткурс», агрегатор авиабилетов Aviasales.

Одним из ключевых трендов в России участники рынка отмечают рост инвестиций в технологичные компании «новой экономики» (инновационные отрасли с высокой степенью цифровизации, значимой ролью технологий и человеческого капитала), говорится в исследовании. Это, по оценке аналитиков, способствует постепенному размытию границы между прямыми инвестициями и венчурным капиталом и снижению доли классических сделок с привлечением прямых инвестиций в общем портфеле фондов. В мире отмечается усиление роли ESG в процессе принятия инвестиционных решений, в среднесрочной перспективе эта повестка будет влиять и на развитие российского рынка, считают в консалтинговой компании.

Характерной чертой российского рынка прямых инвестиций является существенное влияние мегасделок объемом от $100 млн, которые совершаются в консорциуме нескольких фондов или инвесткомпаний. По данным экспертов, в последние годы в России усилилась конкуренция из-за появления в отдельных отраслях крупных стратегических и финансовых инвесторов, включая экосистемных игроков.

Кроме того, в последние три года увеличились вложения в российские активы со стороны азиатских и ближневосточных суверенных фондов прямых инвестиций, говорится в исследовании. Как пояснила «Ведомостям» руководитель департамента инвестиций и рынков капитала KPMG Лидия Петрашова, этому способствовало расширение и укрепление межгосударственного сотрудничества при активном участии РФПИ, а также наличие инвестиционных возможностей в стране. Также интерес иностранных фондов к России обусловлен возможностью участия в сделках с привлекательным соотношением риска и доходности (risk-award), добавляет она.

«Мы видим большое количество совместных проектов и партнерств в различных сегментах рынка, в частности в инфраструктурном строительстве, недвижимости, отраслях «новой экономики» и прочих, и ожидаем, что в перспективе ближайших нескольких лет эти отрасли будут в фокусе иностранных инвесторов», – говорит Петрашова. Кроме того, пандемия ускорила разработку и внедрение технологических решений во всех отраслях экономики, что приводит к быстрому росту технологических компаний – развитие экосистем, маркетплейсов и шеринговой экономики формирует устойчивую базу для будущих инвестиций, считает она. Некоторые фонды развивают техническую экспертизу, что позволяет им осуществлять помимо классических прямых инвестиций также венчурные инвестиции.

По мнению Полевого, любые данные по инвестициям нужно трактовать осторожно, но основной вывод заключается том, что в России по-прежнему довольно неблагоприятная динамика прямых инвестиций. Экономист связывает это с геополитическим рисками и отсутствием уверенности в экономических перспективах России, где рост в ближайшие годы вновь будет уступать даже показателям мировой экономики

Данные KMPG основаны на параметрах публичных сделок, которые можно трактовать как прямые инвестиции, предполагает Полевой. Это действительно позволяет оценить общие тренды, но при таком подходе есть риск упустить сделки, данные по которым не публичны, а также внутригрупповые финансовые потоки между материнскими и дочерними компаниями в России и за рубежом, подчеркивает он.

Если смотреть на данные ЦБ по прямым инвестициям, то картина будет не такой радужной, считает Полевой. Даже если брать данные ЦБ в качестве верхней оценки входящих прямых инвестиций, то размер входящих вложений в Россию мал по меркам стран, которые пытаются расширить свою долю в международной торговле, импортируют технологии, демонстрируют догоняющий рост, согласен директор группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов.

Чистые прямые вложения вновь не в пользу России

Банк России опубликовал часть подробной статистики о движении прямых иностранных инвестиций (ПИИ) в 2020 году. К началу 2021 года в РФ было накоплено $446,7 млрд ПИИ, на 9% меньше, чем год назад, а исходящих из страны вложений за границу — $379,6 млрд, на 7% меньше. Более быстрое снижение объема прямых вложений в экономику РФ привело к уменьшению накопленных чистых ПИИ в стране на 22%, до $67 млрд. Однако в отличие от кризисных 2015–2016 годов, когда сальдо ПИИ складывалось не в пользу России, на фоне снижения нефтяных цен, роста геополитической напряженности и угрозы санкций в 2019–2020 годах оно оставалось положительным даже в рамках потоков каждого отдельного года (см. график).

Между тем в 2020 году ситуация с потоками ПИИ заметно изменилась. В первом квартале, в преддверии локдауна в РФ, в 5,5 раза снизился объем не только исходящих вложений, но и входящих (их львиная доля принадлежит российским компаниям, зарегистрированным в офшорах). И хотя к четвертому кварталу ситуация стабилизировалась, итоговый чистый приток ПИИ в РФ за 2020 год уменьшился на 67% — до $3,4 млрд. Причем и в исходящих, и во входящих инвестициях в 2020 году быстрее всего снижались долговые вложения (в 1,2 раза и 3,5 раза соответственно), но в части таких вложений за границу долги между связанными сторонами выросли в 1,8 раза, а в части таких же вложений в РФ, напротив, снизились в 1,1 раза.

Кроме того, реинвестирование доходов от исходящих ПИИ снизилось за год на 83%, а от входящих — на 76%, сами же доходы от вложений в первом случае сократились на 20%, а во втором — на 25%. Но хотя доходы от ПИИ в РФ в 2020 году сокращались быстрее, чем от вложений за границу, в абсолютном выражении они по-прежнему заметно превышали их, составив $53 млрд против $28 млрд. В то же время капвложения (без учета реинвестирования) за границу в 2020 году сократились на 31% против 16% снижения капвложений в РФ.

Заметим, что статистика платежного баланса за первый квартал 2021 года фиксирует очередной разворот потока чистых ПИИ в нефинансовый сектор (на него приходится большая доля ПИИ в экономику) — $1,7 млрд не в пользу России, но уже в условиях восстановления российской и мировой экономики.

Эксперты сообщили о резком росте вложений иностранцев в российские активы

Прошедший год стал самым успешным с точки зрения инвестиционной активности за весь период после введения санкций. Вложения иностранцев в российские активы за год выросли на 49,5%, отмечается в исследовании КПМГ

На фоне стабилизации экономической обстановки инвесторы продемонстрировали возросшую уверенность в успехе вложений в российские активы, отмечается в поступившем в РБК обзоре КПМГ рынка слияний и поглощений (M&A) в 2019 году.

Главные результаты

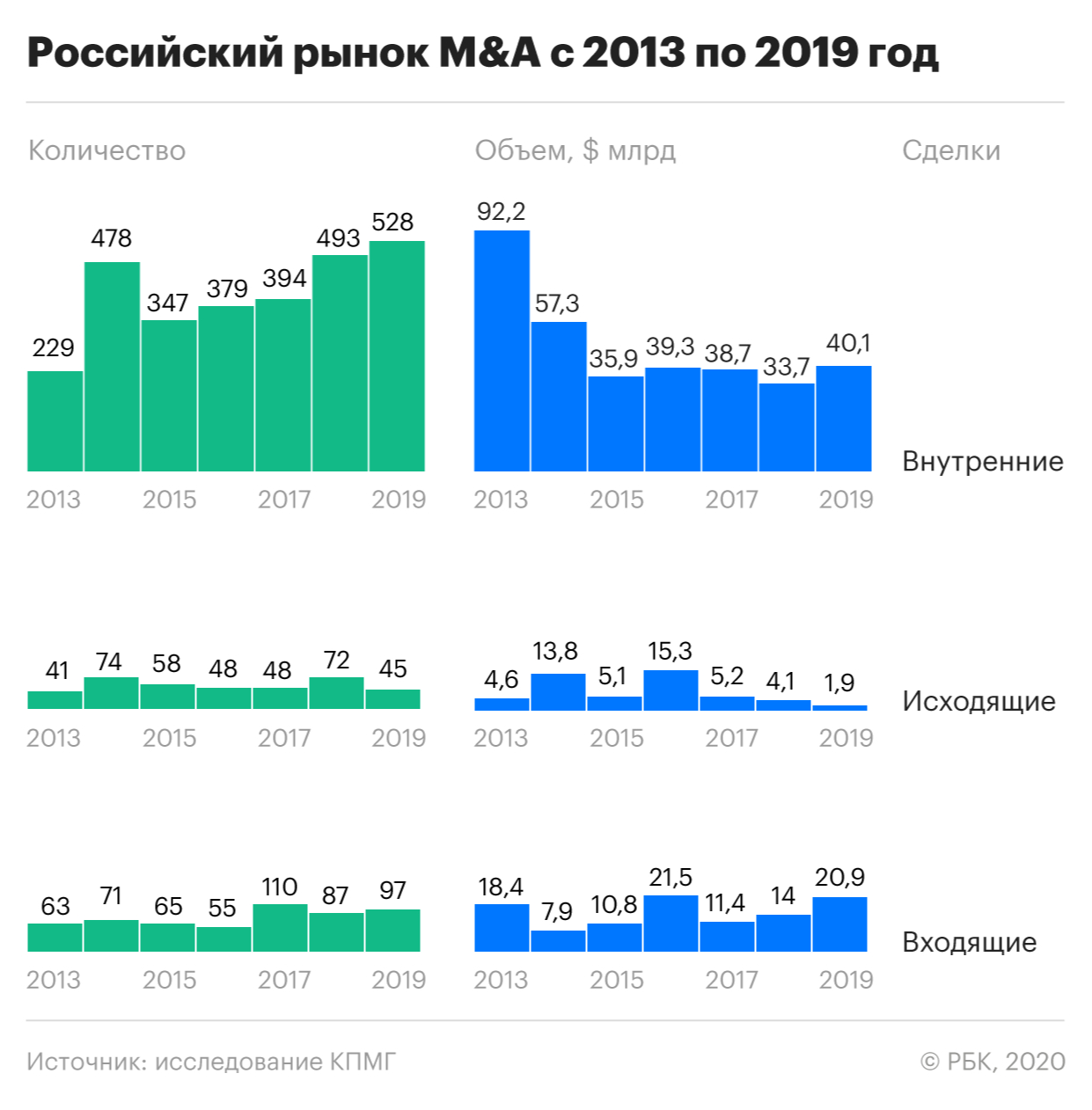

- Общая сумма сделок M&A выросла на 21,5% — до $63 млрд.

- Объем покупок иностранными компаниями российских активов вырос на 49,5% — до $20,9 млрд.

- Общая сумма внутренних сделок выросла на 19% — до $40,1 млрд.

Результаты исследования КПМГ оптимистичнее представленных ранее данных Refinitiv (бывшее подразделение F&R Thomson Reuters). Refinitiv оценил общую сумму сделок с любым российским участием скромнее — всего $19,3 млрд и не включил в число крупнейших сделки в нефтегазовом секторе. РБК направил запрос в Refinitiv с просьбой пояснить методологию оценки.

КПМГ учитывал все сделки с любым российским участием, завершенные или объявленные в 2019 году. Обзор включает сделки стоимостью выше $5 млн и сделки, суммы которых не разглашались, в случаях, когда выручка объекта сделки превышала $10 млн.

Выход из спячки

В 2019 году инвесторы увидели явные признаки того, что российской экономике удалось успешно адаптироваться к санкциям и преодолеть зависимость от высоких цен на нефть, а значит, предсказуемость доходов от вложений в российские активы растет, отмечают в КПМГ.

Куда сейчас отправить детей учиться за границу: версия-2022

Ментальные карты: что это такое и как их использовать в рабочих проектах

Спать по 8 часов в день и лениться: здоровые привычки Джеффа Безоса

Какие семь видов сделок могут закончиться уголовным делом

Как ухаживать за кожей после 35 лет: 5 важных правил

Много работаю и мало времени провожу с ребенком. Я плохой родитель?

И живи спокойно: шесть стран для смены налогового резидентства

«Вирус сомнения» и немного эмпатии: секреты сторителлинга от Стива Джобса

Работают программы адаптации к новым реалиям — бюджетное правило, нацпроекты, восполняются национальные фонды (в 2020 году объем ФНБ превысит 7% ВВП), по-прежнему низок уровень госдолга, прокомментировала РБК руководитель отдела инвестиций и рынков капитала КПМГ Лидия Петрашова. Уверенности в перспективности вложений в российские активы добавило снятие в начале 2019 года санкций с компаний «Русал», En+ и «Евросибэнерго». «Все эти факторы приводят к постепенному высвобождению отложенного с момента событий 2014 года спроса на инвестиции», — пояснила эксперт.

Переоценивать эти успехи не стоит, скептичен начальник отдела инвестиций «БКС Брокер» Нарек Авакян. «Общий размер российского рынка в 2019 году составил чуть более 1% от глобального рынка слияний и поглощений и практически вдвое меньше рекордного 2013 года», — отметил эксперт.

Арктический драйвер и первое IPO за два года

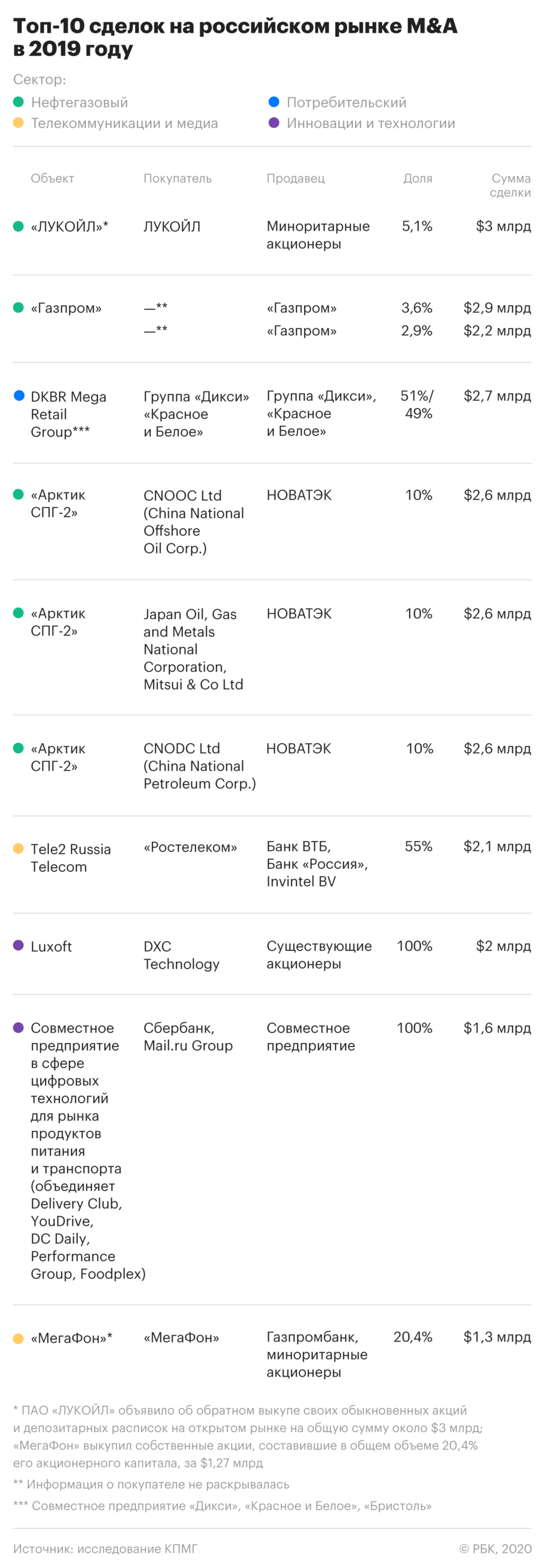

Значительная часть общего объема рынка M&A (34%) пришлась на сделки в нефтегазовом секторе. Прошедший год ознаменовался бумом инвестиций в проекты сжиженного природного газа (СПГ). Ключевым драйвером всего российского рынка M&A в 2018–2019 годах стали сделки НОВАТЭКа по продаже долей в проекте «Арктик СПГ-2» Total в 2018-м и с китайской CNPC и японской Mitsui в 2019 году.

- Общий объем сделок в нефтегазе вырос на 53% — до $21,7 млрд, количество сделок практически удвоилось — с 32 в 2018-м до 59 в 2019 году.

Второе место и по объему инвестиций, и по количеству сделок занял сектор инноваций и технологий — 12% общей суммы сделок на российском рынке M&A. В числе главных событий продажа разработчика с российскими корнями Luxoft американской DXC Technology почти за $2 млрд, покупка акций Avito южноафриканской медиагруппой Naspers, а также IPO рекрутингового агентства HeadHunter (hh.ru) — первое IPO российской компании за два года.

Продажа непрофильных активов банков

Другим основным драйвером активности на рынке стал сектор недвижимости и строительства. Как отмечает КПМГ, за посткризисные годы в крупнейших российских банках и фондах накопилось много проблемных и непрофильных активов — недвижимости, девелоперских проектов и т.п. Банки сформировали соответствующие резервы, что открывает возможности для продажи активов на рыночных условиях.

При этом через государственные банки растет участие государства в сфере строительства и недвижимости. Так, группа ВТБ почти втрое увеличила долю в крупнейшем застройщике жилья ГК «ПИК» — до 23,05%. Параллельно с усилением участия государства происходит передел собственности среди частных инвесторов. В результате слияния с АО «ЛидерИнвест», ранее принадлежащего АФК «Система», группа «Эталон» укрепила свои позиции в числе лидеров на строительном рынке.

Инвестиции из США и Азии

- Объем сделок по покупке российских активов американцами вырос с $0,2 млрд в 2018-м до $3,4 млрд в 2019 году.

- Инвестиции из Европы, наоборот, снизились — с $5,9 млрд до $2,6 млрд.

- Объем покупок из стран Азиатско-Тихоокеанского региона за год вырос более чем в три раза — с $2,4 млрд до $8,2 млрд.

- Приток инвестиций из стран Ближнего Востока снизился с $4,8 млрд до $2,7 млрд.

Инвестиции же российских компаний в покупку иностранных активов продолжили снижаться. Общий объем исходящих сделок сократился вдвое — с $4,1 млрд в 2018-м до $1,9 млрд в 2019 году.

В 2019 году российские компании больше избавлялись от приобретенных ранее зарубежных активов, чем покупали новые. Но КПМГ видит в продаже российским бизнесом зарубежных активов возможность для реинвестирования капитала в покупку внутренних активов.

По прогнозу экспертов, начало нового инвестиционного цикла в 2020 году и нацпроекты способствуют умеренному росту инвестиционной активности. В центре внимания инвесторов по-прежнему останутся нефтегазовый сектор, инновации и технологии. Количество сделок будет расти в потребительском секторе, а также в недвижимости и строительстве.

Источник https://www.vedomosti.ru/economics/articles/2021/12/09/899826-vlozheniya-fondov-pryamih-investitsii

Источник https://www.kommersant.ru/doc/4770533

Источник https://www.rbc.ru/economics/19/02/2020/5e4bf9e29a7947c2be2ed325