Короткая позиция или шорт акций: что это значит

Многие инвесторы, которые только начинают делать первые вложения на фондовом рынке, хотят заработать на росте ценных бумаг. Их основная задача – купить акции дёшево, а продать дорого. Разница между покупкой и продажей будет считаться доходом. Такое поведение на бирже называется длинной позицией или лонгом, а люди, которые ставят на рост рынка, – «быками».

Однако зарабатывать можно не только на росте, но и на падении. Это противоположный лонгу подход, который имеет несколько обозначений: короткая позиция, шорт или непокрытая продажа. Инвесторов, которые ставят на падение, называют «медведями».

Это биржевая сделка, когда актив покупают с целью продать его дороже. Если после открытия сделки актив начинает дорожать, то лонг становится прибыльным. Если дешеветь, то убыточным.

Сделки на длинные позиции – традиционный вариант заработка на бирже, который более прост в понимании. Консервативных инвесторов, которые вкладывают деньги на долгий срок и надеются на рост котировок, ещё называют игроками на повышение. Трейдеры или биржевые спекулянты тоже зарабатывают на лонге. Потому что рост акций не обязательно нужно ждать годами.

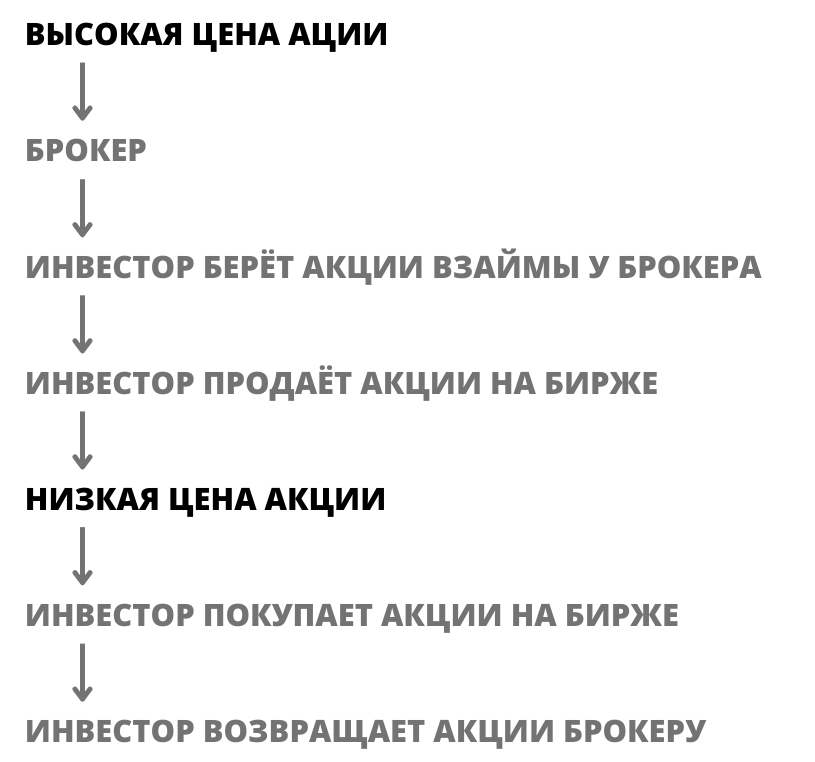

Короткая позиция на бирже – сделка с целью получения доходности на понижении стоимости актива, которым инвестор не владеет, а занимает у брокера, то есть компании, обеспечивающей любые сделки на бирже.

Короткие позиции называют короткими, потому что их длительность меньше, чем у лонгов. Падения на бирже чаще бывают более резкими, чем рост. Поэтому сделки закрываются быстрее. Люди, инвестирующие долгосрочно, не открывают таких позиций. В основном, этим занимаются трейдеры.

Шортить акции – что это

Простыми словами – это заработок на падении стоимости ценных бумаг. Если трейдер считает, что акция, валюта или любой другой финансовый актив подешевеют, он берёт их в долг у брокера, тем самым начиная шортить, то есть ждать снижения цены.

Пример: инвестор занимает 100 акций какой-то компании и мгновенно продаёт их по 200 рублей за штуку. На счёт он получает 20 000 рублей. Затем цена снижается, и через неделю эти акции дешевеют до 150 рублей. На этом уровне инвестор откупает те же 100 бумаг на бирже. Он тратит на покупку 15 000 рублей и возвращает 100 акций обратно брокеру, оставляя у себя заработок в 5 000.

Фактически инвестор занимает активы не у брокера, а у других инвесторов, которые разрешили брокерской компании использовать их акции для предоставления в шорт. Они получают за это небольшой процент.

На каждом этапе короткой позиции трейдер платит комиссии за сделки. Это нужно учитывать при расчёте ожидаемой доходности. Если удалось получить прибыль, также придётся заплатить НДФЛ.

Как шортить акции

С 1-го октября 2021 ЦБ РФ обязал брокеров проводить тестирование клиентов, которые хотят зарабатывать на падении. Для этого нужно пройти специальный тест либо иметь статус квалифицированного инвестора.

Технически открыть короткую позицию несложно. Если при покупке акции в лонг, вы в личном кабинете или приложении нажимаете на кнопку «Купить», то при шорте нужно выбрать кнопку «Продать». Даже если этих активов у вас нет на счёте.

Далее указывается цена и количество лотов. Например, 1 лот акций Газпрома равен 10 акциям. Это минимально доступное количество бумаг, которое можно зашортить. После этого на баланс зачисляются минусовые лоты, то есть не 10, а минус 10.

Затем на счёт поступят средства от их продажи на бирже. Распоряжаться ими нельзя. Они остаются виртуальными, так как брокер их блокирует, чтобы трейдер не вывел деньги от продажи бумаг, которые ему фактически не принадлежат. Средства будут заблокированы до тех пор, пока взятые в долг акции не будут возвращены.

Если цены акции снизится до ожидаемых значений, то короткая позиция закрывается. Для этого нужно приобрести аналогичное количество акций на бирже. Они автоматически уйдут на погашение долга.

Для шортов требуется обеспечение – какая-то сумма денег или количество ликвидных бумаг на брокерском счёте. Оно будет выступать в качестве залога. При этом брокер может позволить открыть шорт на сумму больше, чем залог. Это называется кредитное плечо или маржинальная торговля. Если у вас на счёте совсем нет денег, открывать короткие позиции на фондовом рынке нельзя.

Брокер даёт акции в долг, потому что зарабатывает на этом. Он берёт активы у клиентов под процент, которые разрешили это делать. Это называется операциями овернайт – их можно подключить или отключить в личном кабинете. Дальше он выдаёт такие активы трейдеру, играющему на понижение, но за пользование взимает более высокий процент. Размер процента есть в тарифном плане.

Процент за пользование активами начисляется каждый день и исчисляется в годовых. Чем меньше дней будет открыта короткая сделка, тем меньшую комиссию нужно заплатить за пользование бумагами. Если сделка будет закрыта в тот же день, то платить процент не придётся.

Какие акции можно шортить

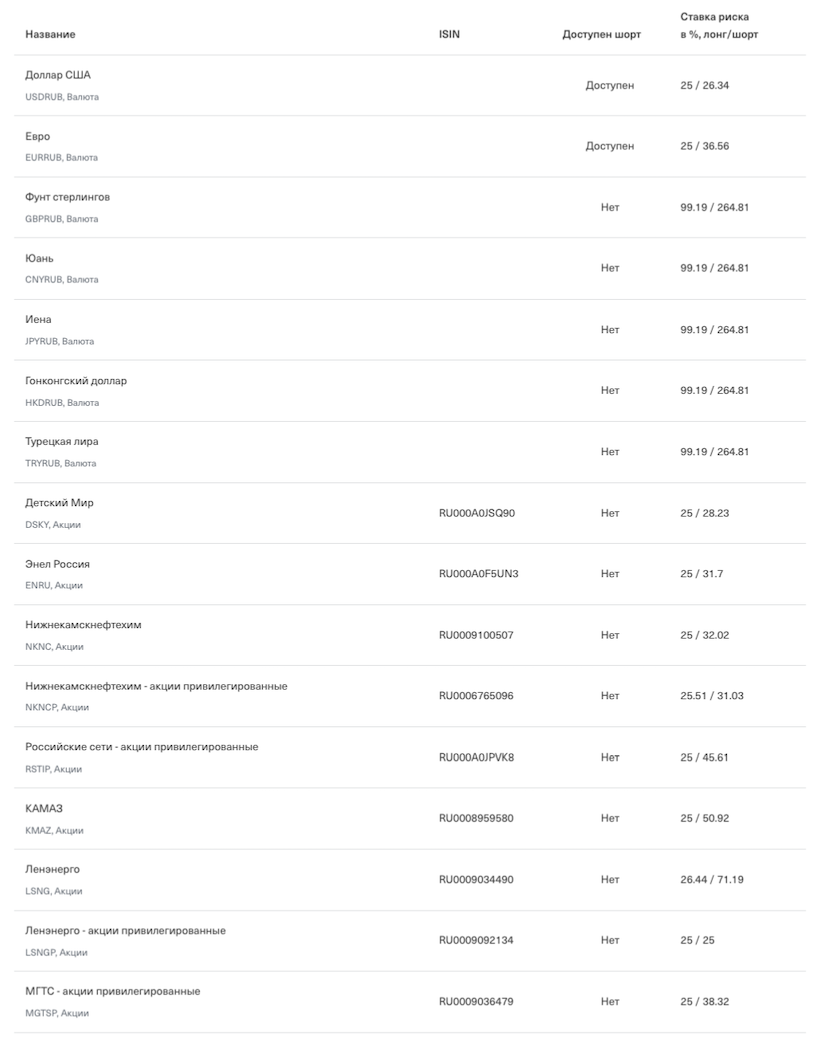

Шортить можно не всё, потому что брокер страхует себя от крупных потерь и даёт взаймы только те акции, которые удовлетворяют определённым критериям. Он формирует специальный перечень маржинальных бумаг, которые могут различаться у клиентов с разным уровнем риска.

Список есть на сайте брокера в разделе с другими документами компании. Для каждой акции, облигации или валюты указан свой уровень обеспечения – ставка риска. Процент для лонга – вероятность роста, процент для шорта – вероятность падения.

Пример: акция стоит 100 рублей. Ставка для шорта 25%. Это значит на вашем счёте должно быть 25 рублей, чтобы обеспечить сделку и открыть позицию. Если вы хотите купить не одну, а десять акций, то на счёте должно быть 250 рублей.

Обычно брокер разрешает шортить бумаги компаний первого эшелона – самых крупных и ликвидных организаций биржи. Бумаги эмитентов второго и третьего эшелона брокер не позволяет покупать в шорт.

Когда на рынках сильная волатильность, брокеры могут запретить шорт для всех активов. Так было во время финансового кризиса 2008 года и геополитического кризиса 2022-го.

Во время колебаний фондового рынка брокерской компании становится не выгодно разрешать совершать короткие позиции. Кроме того, это может дополнительно раскачать обстановку и усилить давление на бирже.

Риски шорта

Если на бирже царит паническое настроение, а новостной фон нагнетает о дальнейшем обрушении, многим кажется, что купить акцию в шорт будет выгодно. Однако любые прогнозы, особенно в период неопределённости, могут не сбываться. Торговля в короткую сопряжена с повышенными рисками.

Когда вы покупаете акцию с расчётом на рост, то полностью потерять все деньги вы можете, если компания обанкротится. В то же время вероятная доходность не ограничена. Компания может расти без каких-либо лимитов, если она успешно развивает бизнес, выпускает новую продукцию и захватывает новые рынки сбыта.

При открытии короткой позиции ситуация становится зеркальной. Потенциальный заработок – ограничен, так как акция не может упасть меньше нуля, а убыток – безграничен.

Пример: инвестор продаёт 10 акций в шорт по цене 1 000 рублей за штуку. За продажу он получил 10 000 на счёт от брокера, которые позднее должен вернуть. Инвестор рассчитывает, что котировки акций пойдут вниз, но вместо этого они начинают расти. Теперь каждая стоит 1 500 рублей. Чтобы закрыть позицию, он должен выкупить обратно 10 акций, но уже за 15 000. Таким образом, он получает убыток в 5 000 рублей без учёта брокерских комиссий .

Конечно, трейдер может и не отказываться от своей стратегии, надеясь, что цены всё-таки пойдут вниз. Но стоимость акции может увеличиться ещё больше, как и сумма убытка.

Когда в какой-то момент потери от короткой позиции по отношению к депозиту трейдера будут подходить к критическому уровню, он получит маржин колл (margin call). Это положение, когда брокер требует либо закрыть короткую продажу и вернуть деньги, либо внести на брокерский счёт средства, чтобы их объём покрывал убытки.

Если не выполнить требование по маржин коллу, брокер принудительно закрывает шорт по текущим ценам. Обычно такое происходит, если цена более чем на ⅓ идёт против занятой инвестором позиции. Тогда потери уже нельзя отыграть.

Шорт акций перед дивидендной отсечкой

Если компания платит дивиденды, то перед выплатой она назначает дату закрытия реестра (дивидендную отсечку). На эту дату определяется список акционеров, получающих выплату.

На следующий день после отсечки акции компании почти всегда падают на величину дивидендов. Такой процесс называют дивидендным гэпом. В дальнейшем цена бумаг возвращается к прежним уровням, но на это может уйти несколько месяцев.

Дивидендный гэп – известный процесс на рынке. Казалось бы, можно открыть короткую позицию перед отсечкой, дождаться падения акций после неё и гарантировано получить заработок. К сожалению, сделать так не получится. У брокеров разработан специальный механизм на этот случай.

Если на момент отсечки у вас есть короткая позиция, то инвестор, разрешивший овернайт по своим акциям, не получит выплаты. Поэтому брокер заставит вас заплатить ему дивиденды, а также покрыть НДФЛ. Правда, чаще всего брокеры сами закрывают короткие позиции, не позволяя держать их в период отсечки.

Базовые понятия на бирже. Что такое шорт, и как он влияет на падение и рост котировок

Уровень сложности: статья написана непрофессиональным инвестором для начинающих.

Время прочтения: 7-9 минут

Цель статьи: объяснить простыми словами часть терминов. В конце статьи есть описание терминов и использованного сленга.

Московская биржа поставила рекорд в этом году. Количество брокерских счетов, которые были открыты к сентябрю этого года, составило 6.8 млн.

Причина проста: ЦБ РФ снизил ключевую ставку и банки вынуждены давать доходность по вкладам около цифры в 3-4%. Многие известные российские компании, которые торгуются на бирже платят высокие дивиденды и привлекают розничных инвесторов. Информационное сопровождение не успевает за потоком, которых хлынул на биржу. Я решил написать эту статью, для того чтобы человек, который недавно пришел на фондовый рынок, смог разобраться в нескольких базовых понятиях, и природе роста и падения акций.

1. Лонг

Когда человек покупает акции с рынка, обычно говорят что он встает в длинную позицию. Считается, что на рынке скорость роста акций медленнее, чем обвальные падения во время панических распродаж. Тех, кто покупает акции в расчёте на дальнейший рост зовут быками. На франкфуртской бирже даже установлен памятник быкам и медведям.

Многие известные инвесторы заработали состояния в долгосрочной торговле. Они покупали недооцененные акции, и держали их годами.

Короткая позиция, или шорт выглядит несколько сложнее. Предположим, что акция Х стоит 100 рублей. Вы прогнозируете, что акция будет падать.

А)Мы занимаем акцию у брокера

Б)Мы сразу же продаем акцию на рынке.

С)В итоге мы должны 1 акцию брокеру, и у нас образовался свободный кэш в размере 100 рублей после совершенной операции.

Предположим после этого, что ценник на акцию упал до 80 рублей. Мы можем выкупить акцию с рынка за 80, и вернуть долг брокеру в виде акции. В итоге мы остались в плюсе на 20 рублей.

Операция проходит мгновенно. Вы выставляете заявку по цене, которую считаете приемлемой для шорта. Как только находится покупатель, брокер проводит автоматом операцию А и Б.

Продавцы считают, что цена слишком высока и вскоре упадет, а покупатели думают, что она чересчур низка и должна подняться. … В действительности уверенность большинства трейдеров – всего лишь иллюзия

Очень важно понимать, что инвестор не несет убытка, пока его не зафиксирует. Если мы покупаем акцию, и в портфеле она упала на 30%, убыток лишь бумажный — мы можем хоть каждый день видеть сумму, которую потеряем если продадим акцию по текущей цене.Но пока вы этого не сделали, вы не потеряли деньги.

Владение акцией означает владение долей в компании. Снижение цены не уменьшает доли. Ниже — график компании Exxon Mobil. 1 марта 2019 года акция стоила 80$, а теперь 38$. При этом компания продолжает платить дивиденды, как и при цене 80$. Да, действительно сейчас очень плохое время для нефтедобывающих компаний, но инвесторы которые покупали акции Exxon Mobil в 16, 17, 18, 19 годах продолжают получать дивиденды ежеквартально не ниже, чем в 19 году.

График акции Exxon Mobil. Инвесторы, которые приобретали акцию за 33-35$, получают на текущий момент около 10% годовых в долларах.

Как только мы продаем акцию по цене ниже чем купили, то мы фиксируем убыток. Аналогичная ситуация работает и в обратную сторону: мы фиксируем прибыль только тогда, когда продали акцию по цене выше чем купили. Пока мы это не сделали, наша прибыль остается лишь на бумаге.

Т.к. в краткосрочной перспективе никто не может знать, как поведут себя котировки, то покупка привлекательных активов выглядит выигрышно. Если вы правильно провели фундаментальный анализ, то в долгосрочной перспективе акции будут расти.

Если краткосрочно акция падает, можно совершить дополнительные покупки, тем самым уменьшая среднюю стоимость актива. Данная операция называется усреднением.

В случае с шортом мы не можем сохранять позицию долго, т.к. платим брокеру % за использование денежных средств. Рассмотрим основные риски для открытых коротких позиций:

Сценарий 1. Мы зашортили акцию, а она в боковике.

Наш риск заключается в том, что с акцией может не происходить каких-то серьезных изменений в плане стоимости, и мы в данном случае вынуждены платить % брокеру за акции, которые взяли в займы.

Сценарий 2. Мы зашортили акцию, и цена идет вверх.

Мы принимаем решение зафиксировать убыток, и закрыть позицию шорт. В итоге мы потеряли часть денег. Грустно но не смертельно.

Сценарий 3. «Срыв стопов»

Для того, чтобы ограничить убытки, мы можем выставить так называемый «стоп лосс». Стоп лосс позволяет нам выбрать уровень потерь, при достижении которого шорт автоматически закрывается. Таким образом мы можем ограничить возможный убыток.

Недавно бумаги компании VTB начали мощный интенсивный рост на больших объемах. В то время, как весь рынок лежал в боковике, на отсутствии новостного фона акция начала интенсивно расти.

Я предполагаю на том месте, которое я выделил как раз произошел срыв стопов участников рынка. Симметричные свечи покупок, и последующих продаж как раз могут указывать на ситуацию, когда маркетмейкер совершил огромную покупку, сорвал стопы и зафиксировал прибыль выше.

Срыв стопов всегда обиден, но при активной торговле стопы помогают прогнозировать и ограничивать убытки. Конечно если вы шортите.

Сценарий 4. Маржинколл + Стопаут

Загадка трейдеру:

— Светит, но не греет?

— Маржин-колл!

Маржинколл(Николай Моржов, Коля Маржин, Дядя Коля) — это предупреждение при использовании кредитного плеча в торговле — когда уровень обеспечения критически падает. Слово берет еще с тех времен, когда общение с брокером велось по телефону, или на личных встречах. При критической ситуации брокер звонил клиенту, и сообщал что необходимо внести дополнительное обеспечение. Если этого не происходит — его позиция принудительно закрывается брокером — естественно с громадным убытком. Это называется стоп аут.

Более ужасного слова на брокерском сленге, чем маржинколл или стоп аут найти нельзя. В случае шорта с плечами брокер закрывает все позиции трейдера(а значит скупает акции с рынка), что заставляет акцию расти еще более интенсивно, чем при срыве стопов.

Что такое короткая позиция и как на ней заработать

На биржах принято использовать различные стратегии торговли. Самой распространённой и понятной является «длинная позиция», которая заключается в том, чтобы купить ценные бумаги, подождать пока они вырастут в цене и выгодно их продать. Но получить прибыль можно и воспользовавшись падением котировок. Такой способ заработка называется «короткой позицией» или «шортом». Именно об этом и поговорим в статье.

Как часто падает стоимость акций?

Глобальное падение рынка встречается довольно редко, что вызывается его переоценкой или по-другому – «перегревом». Российский фондовый рынок существует чуть больше 20 лет, и за этот период значительные падения наблюдались всего несколько раз. Первый раз в 1998 году падение рынка было вызвано экономическим кризисом в России, а второй раз в 2008 году — последствиями мирового финансового кризиса.

Существенно могут упасть акции отдельного сектора, как это, например, произошло с авиакомпаниями после начала пандемии коронавируса (но с открытием границ ожидается восстановление цен).

Значительно чаще происходят небольшие по масштабам снижения стоимости акций, связанные с изменчивостью рынка. Такие снижения называют коррекциями. В среднем такие падения могут достигать 10–20%. В долгосрочной перспективе финансовый рынок демонстрирует тенденцию к росту, так как следует за ростом показателя мирового ВВП.

Что такое шорт в трейдинге?

Короткая позиция или short position (англ.) – операция, которую проводит инвестор с целью получить прибыль, используя снижение котировок ценных бумаг или валюты. Он берет под залог денежных средств акции у брокера, чтобы продать их на рынке. Затем он ждет, когда они потеряют в цене, и снова покупает точно такое же количество этих акций, но уже по сниженной цене. Ценные бумаги возвращаются в собственность брокеру, а он возвращает инвестору залоговые деньги. Безусловно, при этом инвестор остается в выигрыше, имея на руках разницу от продажи и покупки.

ВАЖНО! Если инвестор продает акции из собственного портфеля, то это не является короткой продажей, а называется закрытием длинной позиции.

Короткая позиция имеет именно такое определение из-за того, что что ее можно открыть только на непродолжительный срок. У игрока рынка существует обязанность произвести возврат ценных бумаг брокеру в определенный договором момент.

Когда инвесторы играют на понижение, о них говорят, что они «шортят», находятся в короткой позиции или «в шортах».

СПРАВКА! На дешевеющих акциях можно успешно «шортить» и зарабатывать, лишь когда они не находятся в вашем портфеле. Если акции, стремительно теряющие в цене, находятся в вашей собственности, то вы можете либо подождать их роста, либо быстро продать, потеряв часть их стоимости.

Риски коротких позиций

Начинающим трейдерам не стоит испытывать удачу и совершать торговлю на заемные средства. Акции могут как подешеветь, так и резко вырасти в цене вопреки всем прогнозам. В таком случае инвестор окажется в достаточно сложной ситуации, ему придется вернуть брокеру заемные акции, а следовательно – потратиться на их выкуп по завышенной цене.

Чтобы подстраховаться от такой ситуации, биржевые эксперты рекомендуют ставить стоп-лоссы (специальные указания для трейдера о необходимости закрыть сделку, если цена достигнет определенного уровня) и не набирать сразу слишком крупные суммы в долг.

Короткие позиции являются достаточно рискованными и для самих брокеров. В связи с этим опытные брокерские компании ставят некоторые ограничения для желающих заработать инвесторов, а именно: возможность «шортить» разрешена только по стабильно ликвидным акциям.

Кроме этого, брокеры определяют специальный коэффициент, который обязывает инвесторов иметь минимальную сумму на брокерском счете перед совершением операций по выкупу падающих акций. Обязательная сумма должна превышать общую стоимость заемных акций, чтобы при необходимости заемщик мог компенсировать их стоимость в случае неожиданного роста.

Также брокер совместно с трейдером устанавливают порог цены. Когда стоимость акций достигает данного порога, инвестор обязуется моментально закрыть короткую позицию и рассчитаться с брокером.

Как заработать на понижении стоимости акции?

Заработать на падающих акциях можно двумя способами.

- Короткая продажа («шорт») – способ, более близкий для трейдеров, так как является прекрасной возможностью сделать быстрые деньги на акциях, которыми они даже не владеют. При этом схема сопряжена с высокими рисками.

- Ожидание понижения цен на ликвидные акции. Способ обеспечивает инвесторам косвенный доход, а не прямой (запланированный). Например, в начале 2008 года трейдеры увидели существенный перегрев биржевого рынка и в панике стали продавать все наличные акции, желая выручить как можно больше денег до момента их значительного удешевления. Другие инвесторы, дождавшись обвала, скупали бумаги по минимальным ценам, чтобы в момент, когда они снова вернутся к справедливой стоимости, заработать на них.

Когда точно не стоит «шортить«?

Не нужно рисковать с короткими позициями, чтобы выручить недостающие деньги для покупки желаемых активов. Например, если инвестор берет у брокера акции с целью их продажи и выручки денег для вклада в другой актив. В случае если актив поведет себя не так, как ожидается, инвестор потеряет средства и не сможет вернуть брокеру заемные акции.

Плохая идея – «шортить», чтобы заработать в период выплаты дивидендов. Всем известно, что стоимость акций снижается в момент фиксации списка акционеров, что может спровоцировать у инвесторов желание их поскорее скупить. В это время акции очищаются от дивидендов. А затем начинается рост котировок. Поэтому открывать короткие позиции в период выплаты дивидендов слишком рискованно и неоправданно.

Короткие позиции – это про движение против течения рынка. Ведь при рассмотрении тенденций развития ликвидных акций в долгосрочной перспективе очевидным становится тот факт, что они перманентно растут в цене. Поэтому использовать инструмент коротких позиций можно только тем инвесторам, которые готовы следить за актуальными новостями в мире экономики, уделять много времени трейдингу, а также понимают все факторы, влияющие на цены активов.

Источник https://invlab.ru/kak-investirovat/korotkaya-poziciya-ili-short-akciy/

Источник https://vc.ru/finance/164881-bazovye-ponyatiya-na-birzhe-chto-takoe-short-i-kak-on-vliyaet-na-padenie-i-rost-kotirovok

Источник https://www.finam.ru/education/likbez/chto-takoe-korotkaya-poziciya-i-kak-na-neiy-zarabotat-20200723-13430/