Зачем нужен депозитарий на фондовом рынке?

Многие из нас часто сталкивались с термином «репозиторий», но понимаем ли мы, что это такое на самом деле? Где хранить наши ценности? Сокровищница с хранилищем, где хранятся титулы? Иногда даже сотрудники банков хранят ценности в шкафчиках, ошибочно называя помещения депозитарных учреждений комнатами с металлическими шкафчиками.

С юридической точки зрения термин «Хранитель» относится к компании, которая обеспечивает обслуживание клиентов для регистрации и передачи прав на ценные бумаги, редко — защиту самого сертификата.

Проще говоря, Guardian может либо доказать, что вы являетесь владельцем мобильных ценностей, либо подтвердить подлинность выполнения мобильной транзакции. Бухгалтерская операция Mobile Guardian похожа на банковскую, в ней хранятся банковские и счета-фактуры и операции с некрупными суммами денег.

Познакомьтесь с бухгалтерской инфраструктурой фондового рынка, чтобы лучше понять, зачем нужны ценные бумаги.

Кто такой эмитент?

Издательство — это организация, выпускающая титулы. Термин «издатель» напрямую связан с термином «версия». Это означает выпуск стандартных долевых ценных бумаг с одинаковым набором характеристик (единые права, номинальная стоимость и другие параметры). Поэтому, когда выпускаются долевые ценные бумаги, издатели должны вести их учет — чтобы иметь возможность выплачивать доход держателям, голосовать или принимать другие корпоративные меры. У крупных компаний может быть много владельцев, и ведение реестров прав собственности поручается специализированным компаниям, регистраторам или владельцам реестров.

Регистратор на бирже, кто это?

Обязанности регистраторов рынка ценных бумаг схожи с обязанностями воинов. Они также регистрируют права и операции с мобильными устройствами. Однако регистраторы специализируются на обслуживании издателей, а не депонентов. Издатели платят регистратору за соблюдение реестра правообладателя. Каждая смена владельца мобильного значения издателя имеет свой собственный след в регистре мобильных значений. Мобильные ценности списываются со счета одного человека и зачисляются на счет другого. Для этого каждому владельцу необходимо открыть личный счет у регистратора, назначенного издателем. Однако на практике это может быть весьма проблематично, особенно для публичных издательств, где ценные бумаги торгуются на фондовом рынке и изменения в собственности происходят ежедневно. Хранитель призван облегчить жизнь владельца титула.

Примеры реестров мобильных ценностей

| Реестр лиц | Количество акций (дробь) | Акции %) |

| Петр Игоревич Иванов | 52 | 16%. |

| ООО «Зебра и Ко | 34 | 11% (фракции) |

| Петров Иннокентий Иванович | 74 | 23% |

| ООО «Депозитарий Улыбка» — владелец кандидата | 157 | 50%. |

Кто такой депозитарий?

Для перерегистрации прав на мобильные устройства не обязательно открывать счет у регистратора, предоставляющего услуги издателям. Вы можете открыть счет в компании Guardian, а последняя откроет необходимый счет у регистратора. Таким образом, имея в портфеле 10 различных названий, нет необходимости открывать личные счета у 10 регистраторов. Достаточно счета Хранителя. В данном случае Хранитель действует как фидуциарий — он открывает счет у регистратора на свое имя, предполагая, что действует в интересах своих клиентов, а не в своих собственных.

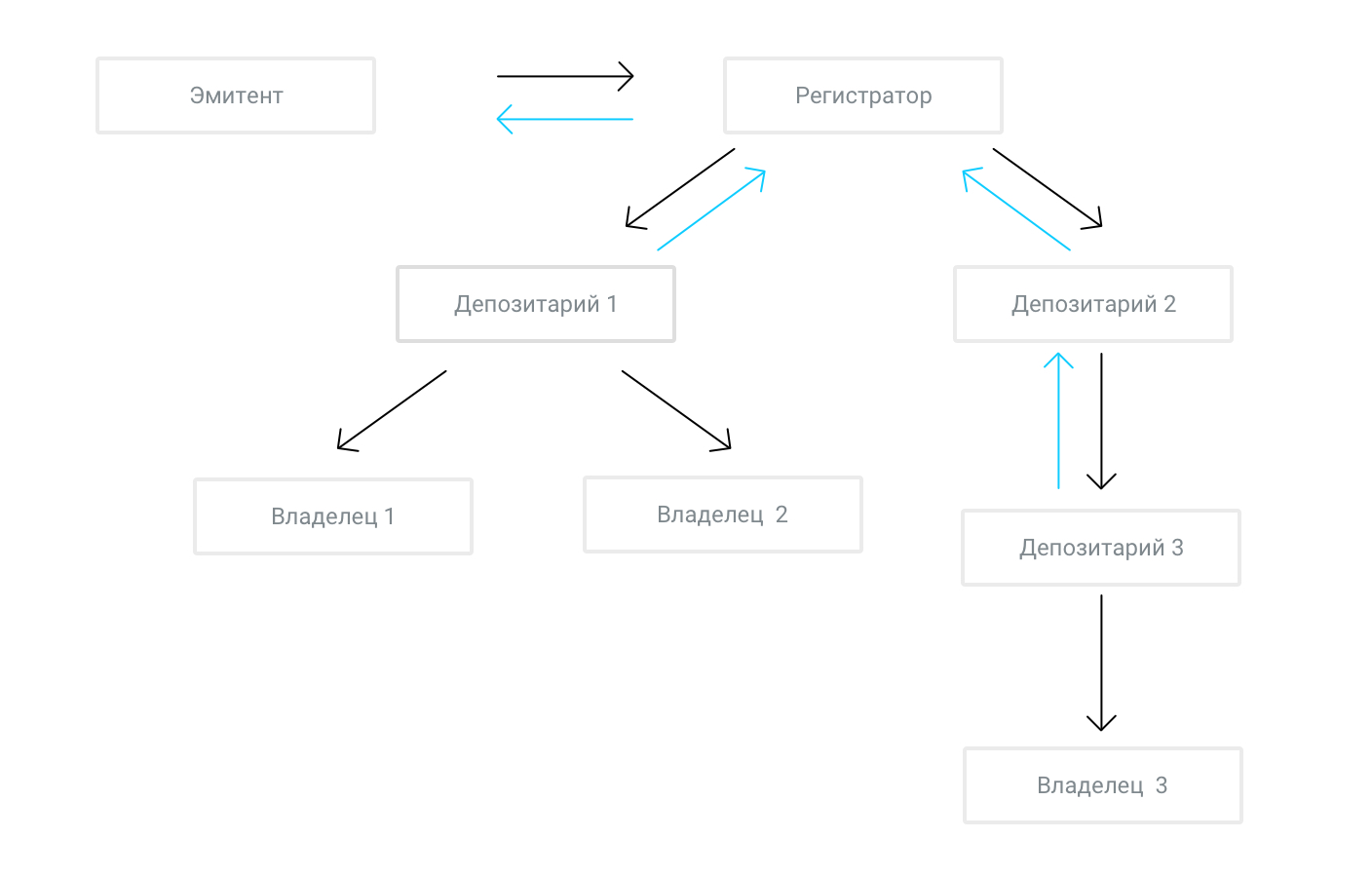

Форма взаимодействияКогда издатель предоставляет корпоративную информацию владельцу (черные стрелки) и информацию о правообладателе издателю (синие стрелки):.

Рисунок 1.Система взаимодействия при предоставлении корпоративной информации эмитентом держателям ценных бумаг и информации о держателях ценных бумаг эмитенту

Обратите внимание, что общее количество ценных бумаг, учитываемых на счете депо депозитария, должно быть равно количеству ценных бумаг, учитываемых на счете предполагаемого старшего депозитария или регистратора. Поэтому регистратор и хранитель обязаны регулярно согласовывать оставшуюся часть.

Помимо счетов депо владельца (для учета собственных ценных бумаг) и счетов депо номинального держателя (для учета ценных бумаг других депонентов, действующих от имени клиента), кастодиан может открывать следующие виды счетов

- депозитный счет кастодиана, депозитный счет

- счета депо иностранных кандидатов; и

- счета иностранного уполномоченного держателя, то

- Счета депо для программ опеки и попечительства, а также

- Счета кастодиана, счета

- Счет казначейских ценных бумаг эмитента,.

- Счета коммерческих ценных бумаг,.

- Клиринговый счет

- Временный счет ценных бумаг,.

- Счет ценных бумаг инвестиционной компании,.

- Счет неизвестного лица — счет эмитента, счет эмитента

- Биржевые счета — биржевые счета, предназначенные для учета акций на момент выпуска, на

- Клиентские счета потенциальных держателей

- счет депо депозитария; и

- Счет депо депозитария — счет депо депозитария,.

- Счета уполномоченных ценных бумаг.

Нет никакой цели в открытии этих счетов, но нельзя прийти в хранилище и попросить об открытии счета государственных ценных бумаг, так как для каждого из них предусмотрены только определенные случаи и ограничения.

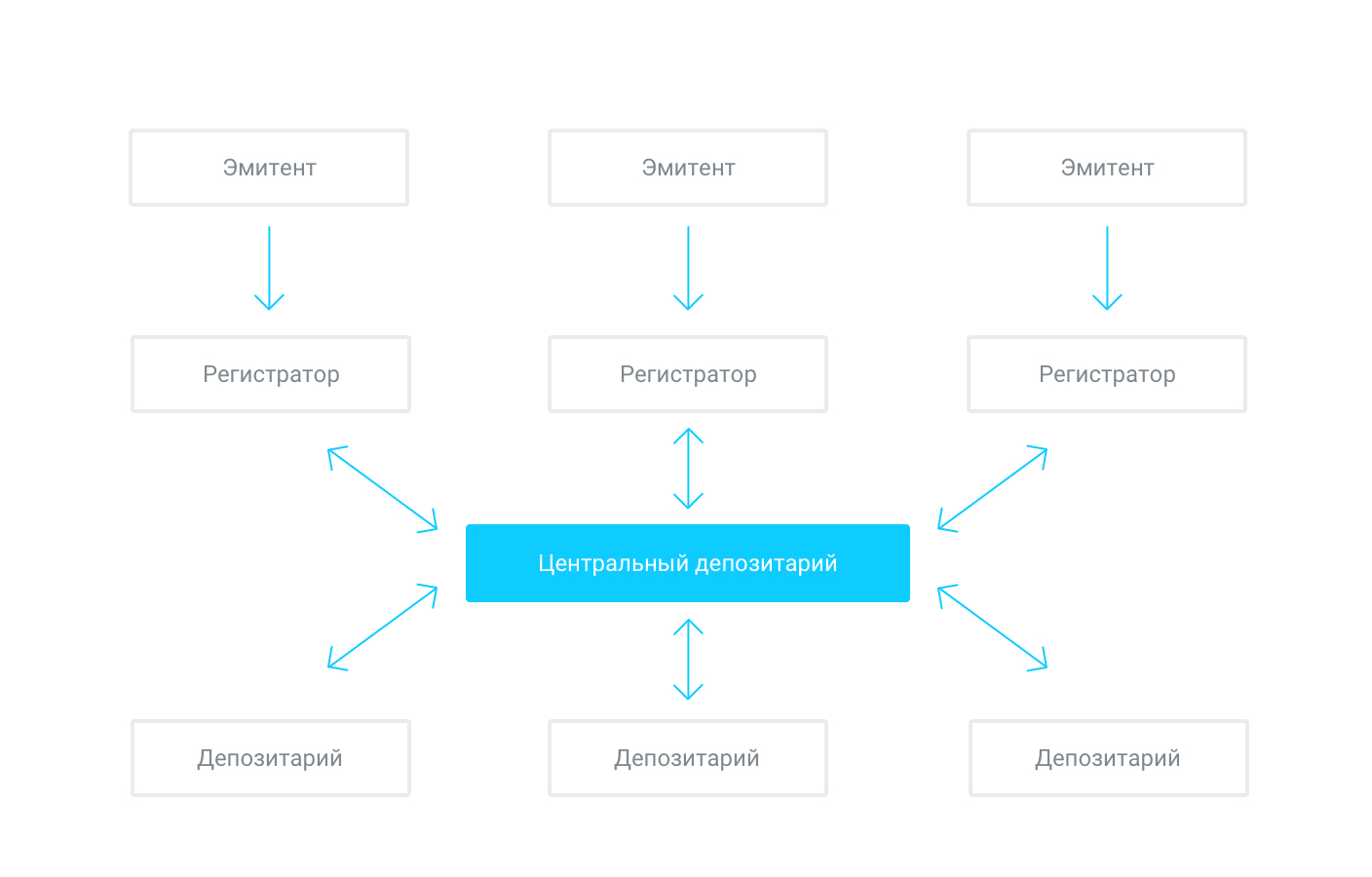

Центральный депозитарий

По мере роста рынка и увеличения количества ценных бумаг, обращающихся на фондовых биржах, возникла необходимость создания прозрачного инструмента для взаимодействия между хранителями и регистраторами, единого ящика для регистрации прав и обмена корпоративной информацией. Центральный депозитарий ценных бумаг — это такой единый ящик.

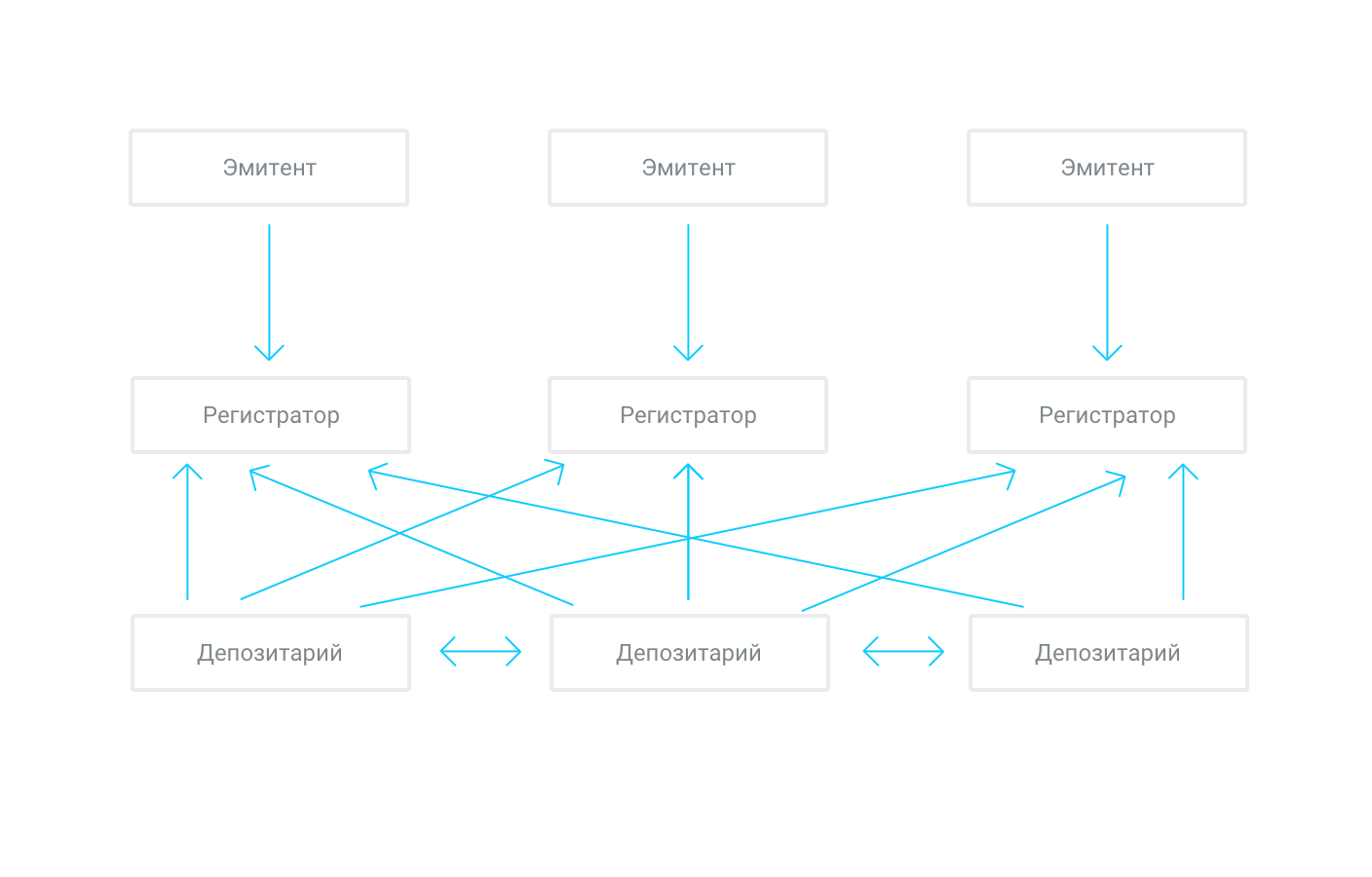

Система обслуживания ценных бумаг между кастодианами и регистраторами без центрального депозитария:.

Рисунок 2.Система обслуживания ценных бумаг между кастодианами и регистраторами без центрального депозитария ценных бумаг

Системы обслуживания ценных бумаг, в которых участвуют КАТ:.

В России задачи CAT выполняет Национальный расчетный депозитарий. На счете НРД находится ценных бумаг на общую сумму более 41 триллиона рублей, выпущено более 15 000 ценных бумаг.

31 января 2018 года. Источник.

Международные расчётные центры

За рубежом кастодиан выполняет функцию хранителя ценных бумаг. Крупнейшими в мире центрами платежей и депозитов являются Euroclear Bank и Clearstream Bank. Как следует из их названия, они также являются банками и предоставляют своим клиентам бухгалтерские услуги, услуги по хранению ценных бумаг, а также расчеты в различных мировых валютах.

НРД и другие крупные российские репозитарии ценных бумаг имеют счета в Euroclear и Clearstream. Это позволяет им торговать ценными бумагами иностранных издательств и обеспечивать безопасность ценных бумаг.

Банки хотят вернуть средства из Национального расчетного депозитария

Российские кредитные организации добиваются разрешения на снятие евро, вложенных в Центральный банк в другой валюте.

Ассоциация российских банков (АБР) призвала Центральный банк создать механизм, позволяющий получать из Национального клирингового депозитария активы, номинированные в евро, в другой валюте. Об этом сообщает РБК, изучивший письмо. Центральный банк России и само хранилище «обсуждают возможные решения» проблем, возникших в связи с европейскими санкциями.

Национальный расчетный депозитарий — это структура Московской фондовой биржи, которая ведет учет прав собственности на ценные бумаги и расчеты по сделкам.

3 июня власти ЕС одобрили шестой пакет санкций против России. Это было распространено, в частности, на данное учреждение. Впоследствии депозитарий предупредил о приостановке операций с евро в пользу контрагентов. В результате остатки евро на корреспондентских счетах банков, сотрудничавших через него, были заморожены. Объем этих средств может составить от 4,5 до 7 млрд евро.

AADE подчеркивает, что санкции не освобождают депозитарные учреждения от обязанности исполнять поручения клиентов, связанные с валютой. Ассоциация предлагает либо участие центрального банка в качестве третьей стороны с участием обменной операции, которая позволила бы сменить валюту актива на наиболее выгодных условиях, либо позволить национальному клиринговому и расчетному депозитарию провести другую операцию, валюта вместо замороженного евро.

Банк также стремится разрешить КАТ взимать отрицательную процентную ставку по остаткам в иностранной валюте, хранящимся в кредитных учреждениях. В противном случае повышенные расходы будут возложены на конечного потребителя.

Что такое депозитарий

Кастодианы являются экспертами на рынках ценных бумаг, и их основная функция заключается в хранении активов. Проще говоря, кастодиан хранит ваши акции и облигации.

В последнее время хранители также предоставляют услуги по защите цифровых прав. В данной статье описаны эта и другие функции хранителей.

Зачем нужен депозитарий

Суть деятельности хранителя заключается в бухгалтерском надзоре за операциями с ценными бумагами. Кастодианы ведут специальные счета, на которых хранятся активы. Такие счета называются кастодиальными. Депозитарные учреждения ведут учет и удостоверяют право собственности на активы физических и юридических лиц.

Деятельность депозитарного учреждения в некоторой степени схожа с деятельностью банка, за исключением того, что вместо денег здесь хранятся ценные бумаги.

Еще одним участником рынка ценных бумаг является регистратор.

Отличие регистратора от депозитария

Регистраторы также следят за соблюдением прав на ценные бумаги, но в отличие от хранителей, они сосредоточены на своих отношениях с эмитентом (компанией, выпустившей ценные бумаги).

Например, регистратор предоставляет эмитенту список лиц, имеющих право участвовать в общих собраниях и получать дивиденды.

Акции также можно покупать и продавать через регистратора, но этот процесс обычно сложнее и дороже, чем у брокера или репозитария. Например, один регистратор берет P2 500 за продажу акций стоимостью P200 000. Если та же операция проводится через брокера Тинькофф с «инвесторским» счетом, плата составит P600.

В целом, система хранения ценных бумаг, в которой участвуют кастодианы и регистраторы, выглядит следующим образом.

Система взаимодействия между акционерами, хранителями, регистраторами и эмитентами. Регистратор располагает информацией обо всех ценных бумагах и может открыть счет у хранителя.

Система взаимодействия между акционерами, хранителями, регистраторами и эмитентами. Регистратор располагает информацией обо всех ценных бумагах и может открыть счет у хранителя.

Виды депозитариев

Расчетные репозитарии, или просто репозитарии, — это участники фондового рынка, устанавливающие сделки и фиксирующие права инвесторов на мобильную стоимость.

Например, Вася купил много акций «Газпрома» на Московской фондовой бирже. Его рынок означает, что другой инвестор, Петя, продает эти акции. Последний перестает быть владельцем акций. После совершения сделки опекуны Васи и Пети записывают сделку в реестр. Акции зачисляются на счет Васи и снимаются со счета Пети.

С марта 2021 года в России насчитывается 254 хранилища, не считая специализированных хранилищ. Хранилища имеют лицензии Банка России. Понятно, что брокеры и репозитории — это один и тот же орган.

Профессионалы владеют имущественными правами, которые могут включать ценные бумаги, на своих счетах. В отличие от обычных хранилищ, они контролируют участников рынка.

Например, эти хранилища ведут учет имущества НКО в паевых инвестиционных фондах, акционерных инвестиционных фондах и пенсионных фондах, ведут документы на недвижимое имущество, контролируют эмитентов ипотечных облигаций и направляют уведомления в центральный банк о нарушениях. На момент подготовки настоящего отчета в России действуют 25 специализированных хранилищ.

Центральный репозитарий ценных бумаг является центральным информационным узлом для сделок с титулами. Он служит единой службой для всех опекунов и регистраторов.

Центральный репозитарий ценных бумаг гарантирует прозрачность сделок и минимизирует риск потерь. В результате это обеспечивает уверенность инвесторов.

В России центральным репозитарием является Государственный расчетный репозитарий — уникальная небанковская кредитная организация.

Центральный репозиторий открывает счета кандидатов у регистратора издателей. Например, это происходит, когда компания делает свое первое публичное размещение акций — IPO.

Что такое счет номинального держателя

Регистратор открывает различные типы счетов для учета прав на мобильную ценность: счет владельца, счет администратора, счет собственника и т.д.

Счета кандидатов предназначены для обладателей «промежуточных» титулов. Обычно это центральное хранилище титулов или просто хранитель. Счет выступает в качестве связующего звена между регистратором и опекуном.

Центральный репозиторий открывает счет в базе данных другого репозитория. Последние создают счета для конечных инвесторов — их также называют вкладчиками.

Например, издательство выпускает 1 000 обыкновенных акций на фондовом рынке. Регистратор издательства открывает счет кандидата-кота. Этот счет кредитует 1 000 акций.

Предположим, что существует два репозитария, управляющих акциями эмитента. В центральном хранилище открывается счет — по 500 акций на каждого.

Хранитель открывает счет хранителя для клиентов (например, Вася, Петя, Коля), которые записали права определенных титульных владельцев. Общее количество акций, принадлежащих всем держателям, равно 1 000 акций.

Благодаря этому набору счетов, кот получает всю информацию о титульных владельцах и может отправить ее в регистр издателя.

Функции депозитария

Как записываются и хранятся названия. Хранитель ведет систему учета в виде реестра, содержащего информацию о вкладчиках, титулах и сделках.

Депонент может в любое время получить информацию от депонента о количестве ценных бумаг на его счете. Современные хранители предоставляют информацию в личном кабинете, но при необходимости могут получить бумажное подтверждение.

Для этого депозитарий направляет депозитарию поручение на предоставление информации. Стоимость таких выписок зависит от брокера. Некоторые из них работают бесплатно, другие берут около 150 рандов. Срок получения информации зависит от конкретного брокера и указывается в депозитном договоре.

Комиссия брокера «ВТБ Капитал» за депозитные операции. Как видите, выписку по вкладу вы получаете бесплатно. Источник: ВТБ Капитал.

Вот как выглядит команда для предоставления информации о счете депо через брокера ВТБ. Источник: ВТБ Капитал.

Та же информация может быть получена регистратором и предоставлена эмитенту позднее. Например, это делается на дату отсечки дивидендов для создания реестра акционеров, имеющих право на получение следующей выплаты дивидендов.

Здесь стоит вспомнить, как T+2 торгуется с акциями, обращающимися на фондовой бирже. Если реестр будет закрыт в понедельник, акционерам придется покупать акции во время торгов в четверг, чтобы зарегистрироваться для выплаты дивидендов.

Ключевым моментом является то, что кастодиан дает указание центральному депозитарию дебетовать или кредитовать акции в день торгов, что делается на второй рабочий день. В этот день КПП составляет список владельцев ценных бумаг и подает его Регистратору. Более подробную информацию об этом процессе см. в Условиях осуществления депозитной деятельности НРД.

Как преодолеть выгорание

Дивидендные или купонные выплаты. Компания переводит денежные средства напрямую конечному администратору или через CAT. Депозитарий распределяет денежные средства депоненту пропорционально количеству ценных бумаг, находящихся на счете на дату отсечения дивидендов, в соответствии с правилами T + 2 для акций. Торговый режим T + 1 применяется к рублевым облигациям и облигациям в рублях, а T + 2 — к облигациям в долларах США и евро.

Процедуры, которым должен следовать депозитарий для выплаты ценных бумаг, указываются в депозитарном договоре, а срок выплаты не должен превышать семи рабочих дней.

Выкуп акций. Компании с ограниченной ответственностью могут иметь возможность выкупать свои акции у акционеров. Это называется обратным выкупом. Например, МТС недавно объявила об обратном выкупе акций, а «Лукойл» регулярно проводит обратные выкупы. Выкуп акций может принимать различные формы. Дочерняя компания может выкупить акции на фондовой бирже, или компания может выкупить акции у своих акционеров. Последний вариант объясняется в этой статье.

Это решение может быть принято собранием акционеров или советом директоров, в зависимости от положений устава.

Решение об обратном выкупе должно включать

- Информация о типе и классе выкупаемых акций — обыкновенные или привилегированные акции.

- Количество акций каждого класса, подлежащих выкупу.

- Цена, по которой акции будут приобретены акционером.

- Вид и срок оплаты, а также срок, до которого должно быть получено заявление о продаже акций акционера или отзыв такого заявления.

Акционер подает заявление на продажу ценных бумаг в депозитарий вместе с соответствующим поручением. Последний направляет заявление акционера о намерениях регистратору эмитента. Затем компания переводит деньги за ценные бумаги в депозитарий. Акционер получает деньги, а кастодиан дает указание регистратору передать права на акции эмитенту.

Участие в голосовании акционеров. Акции могут переходить от одного участника рынка к другому несколько раз в день. Чтобы определить участников голосования акционеров, эмитент просит регистратора составить список инвесторов, имеющих право участвовать в голосовании в определенный день. Если акции торгуются на фондовой бирже, учитывается метод торговли Т+2.

Регистратор запрашивает список владельцев ценных бумаг у депозитария. Такой список включает, в частности

- Вид ценной бумаги — акции.

- Тип безопасности — обычная или привилегированная. Последний включает в себя различные виды надбавок, в том числе на сумму дивидендов.

- Информация, позволяющая идентифицировать ценные бумаги.

- Информация об издателе.

- Информация о владельцах ценных бумаг и количестве принадлежащих им ценных бумаг.

Инструкции по голосованию от акционеров депозитарию. Подается для конкретного голосования на собрании акционеров.

Передача активов в рамках внебиржевых сделок. В регулируемых сделках сделка завершается в результате полного или частичного совпадения ордера на покупку или продажу. Участник торгов обычно не знает, кто является покупателем.

Другим вариантом сделки является передача акций с фондового рынка. Для этого продавец запрашивает ценные бумаги у хранителя и поручает ему внести их на счет покупателя.

Продажи за пределами фондового рынка редки для компаний, вышедших на IPO. Во-первых, покупателям трудно найти продавцов напрямую. Во-вторых, нет никаких гарантий, как это бывает при торговле через авторизованного брокера. В-третьих, цены могут быть несправедливыми. Поскольку на фондовом рынке существует большая ликвидность и много покупателей и продавцов, разница между спросом и предложением может быть минимальной.

Для частных компаний более распространена внебиржевая торговля. Это относится, например, к небольшим акционерным обществам или венчурным проектам. Например, бизнес-ангел, инвестирующий в стартап на ранней стадии, может зафиксировать прибыль через несколько лет, продав акции другому венчурному инвестору, не дожидаясь выхода компании на биржу. И делает это во внебиржевых сделках.

Преимущественное право на покупку акций. Компании могут время от времени импортировать дополнительные акции. Чтобы дать нынешним акционерам право защитить свои акции от «размывания», им предоставляется преимущественное право на покупку вновь выпущенных акций. Если права на акции хранятся в депозитарии, акционеры должны поручить депозитарию осуществить свои права.

Лизинг ценных бумаг. Иногда вы можете увидеть средства, полученные за «ночь», в личном кабинете брокера. Это известно как заем ценных бумаг или аренда ценных бумаг. На самом деле, это не так.

Технически это продажа актива с обязательством выкупить его позже по заранее оговоренной цене — «сделка РЕПО». Например, биржевой брокер может купить акции «Мосбиржи» у инвестора за 165 рублей и продать их обратно за 164,99 рубля. Таким образом, инвестор получает годовой доход в размере 2%.

Такие операции позволяют инвесторам получать дополнительный доход, если они держат ценные бумаги в течение длительного периода времени. Депозитарий ведет учет сделок РЕПО.

Инвестор дает разрешение в одночасье — обычно ставя галочку в настройках фондового счета. Теоретически это опасно для инвесторов. Это связано с тем, что если биржевой брокер вдруг станет неплатежеспособным в выходные дни, он не сможет выполнить свое обязательство по возврату акций.

Период, в течение которого ценные бумаги реализуются владельцем налогоплательщика, не включается в период, в течение которого он принадлежит налогоплательщику — в соответствии со статьей 219.1.2 Налогового кодекса РФ. Это означает, что срок действия титула остается прежним, и освобождение инвестора от долгосрочного владения продолжает действовать.

Обязанности депозитария

На всех профессиональных участников рынка мобильной связи распространяются общие обязательства по отчетности, соблюдению законодательства, лицензированию и раскрытию информации.

Деятельность опекуна регулируется федеральным законодательством. 39-ФЗ «для приобретения мобильных ценностей».

Среди прочего, в обязанности Опекуна входит

- Исполнение распоряжения вкладчика о голосовании на общем собрании акционеров — опекун передал завещание вкладчика регистратору издательства (§ 8.9 Закона о мобильной ценности).

- Поддержка реализации прав акционеров. Последние предлагают вопросы для повестки дня общего собрания, предлагают кандидатов в руководящий орган эмитента, созывают общие собрания мобильного значения, используют право на приобретение акций и т.д. (Статья 8.9 Закона о мобильных покупках).

- Операции, связанные с передачей прав на мобильные ценности, регистрация прав собственности, ведение счетов — охранники должны вести и записывать информацию обо всех операциях с мобильными ценностями. имеют право когда-либо голосовать (статья 7 Закона о мобильных закупках).

- Предоставить информацию о стоимости и владельце мобильного телефона — эта информация может потребоваться, например, для определения того, имеете ли вы право на получение дивидендов от издателя (статья 8.7-1 Закона о купле-продаже).

- Предоставление информации и материалов, которыми издатель обязан поделиться с владельцем мобильной ценности — например, материалы Совета акционеров (статья 8.9.11 Закона о закупках).

- представление отчетов о своей деятельности (Указание Банка России от 4 апреля 2019 года № 5117-у).

- Учет веса мобильных ценностей — например, если акции были заложены (статья 8.2, раздел 11 Закона о мобильных ценностях).

- Гарантия защиты клиента и его активов даже в случае банкротства или потери лицензии. Активы вкладчика не включаются в банкротство. Если Хранитель теряет лицензию, он обязан сообщить об этом вкладчику в соответствии с требованиями Центрального банка и перевести стоимость мобильного на другой счет Хранителя, указанный клиентом.

Услуги депозитария

Какие мобильные значения обрабатывает Хранитель? Хранитель записывает права на мобильные ценности, переданные ему для охраны. Обычный режим фиксирует права и облигации, но специализированный субъект сам фиксирует права в ETF и ПИФах.

Права подотчетны реестру, как в отношении несертифицированных титулов, не существующих в физической форме, так и в отношении сертифицированных активов недвижимости, т.е. физических средств.

Стоимость владения правом собственности. Цена владения титулом варьируется от одного Хранителя к другому. Несколько лет назад многие вкладчики взимали фиксированную сумму за любые операции по счету. В настоящее время договоры часто заключаются на безвозмездной основе.

В основном это связано с притоком частных инвесторов на фондовую биржу. Обычно они торгуют небольшими суммами, а зарплата Хранителя исчерпывается всей прибылью. Например, инвестору невыгодно продавать акции по цене P1 600 и платить Хранителю P150.

Брокеры и кастодианы начали конкурировать друг с другом, совершенствуя брокерские услуги и предлагая клиентам более простые решения. Чтобы избежать оплаты нескольких абонементов, брокеры часто объединяют расходы на кастодиальную работу в единую плату. Например, брокер Tinkoff, указанный в счете инвестора, заплатил фиксированную комиссию в размере 0,3% за транзакцию, но без абонентской платы или платы за хранение.

Вы можете проверить плату за услуги по хранению ценных бумаг у данного конкретного хранителя. Если брокер и кастодиан представлены одной организацией, то при открытии биржевого счета подписываются два договора на услуги брокера и кастодиана. Каждое из этих соглашений содержит положения и условия, а также счет-фактуру.

Счет-фактура за складские услуги SberaPDF, 106 КБ

комиссии за перевод ценных бумаг депозитарием. Еще одной услугой кастодиана является перевод ценных бумаг с одного счета на другой. Комиссионные варьируются в зависимости от того, осуществляется ли перевод внутри или между разными кастодианами.

Например, для ВТБ перевод одного вида ценных бумаг с одного счета на другой в кастодиане ВТБ стоит P250. За перевод российских ценных бумаг другому кастодиану ВТБ взимает комиссию в размере P500. Ценные бумаги зачисляются на дебетовый счет первого кастодиана и на кредитный счет второго.

Эта услуга может потребоваться, если инвестор использует скидку типа А и хочет применить LTIP (Long Term Equity Benefit) в конце трехлетнего срока закрытия счета. Дело в том, что если инвестор воспользовался налоговым вычетом по взносам, он не сможет воспользоваться LDV при продаже активов, даже продержав их в течение трех лет.

Однако есть совет: вместо того чтобы продавать ценные бумаги до закрытия МПИ, переведите их на обычный торговый счет акций в том же репозитарии. Такой перевод не изменяет запись о дате покупки ценных бумаг в депозитарии, поэтому если ценные бумаги продаются на биржевом счете, применяется ДИД. Другими словами, брокер, как налоговый агент, не удерживает 13% НДФЛ с положительных финансовых результатов, как в случае с Type A LTD. Это было подтверждено Министерством финансов.

Как выбрать надежный депозитарий

Выбор кастодиана мало чем отличается от выбора брокера. Депозитарные учреждения должны быть лицензированы. Вы можете проверить, авторизованы ли они, на сайте Центрального банка России. Вы также можете отслеживать репутацию Мосбиржи и проверять их счета, раскрытие информации и часы работы репозитория.

Ниже представлены 10 лучших управляющих фондовым рынком по количеству зарегистрированных клиентов Мосбиржи.

Источник https://journal.open-broker.ru/legal-issues/zachem-nuzhen-depozitarij-na-fondovom-rynke/

Источник https://pravo.ru/news/241464/

Источник https://journal.tinkoff.ru/guide/depositary/