Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

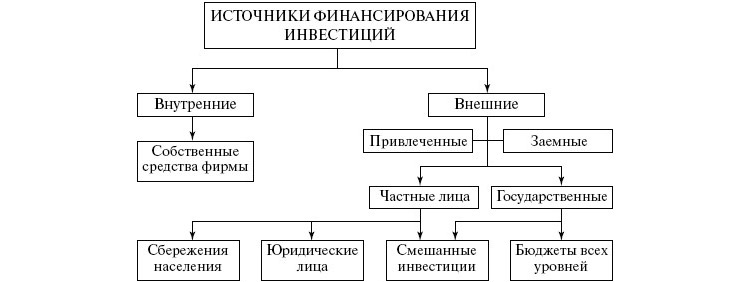

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Удачно сделанные инвестиции также могут быть использованы как источник финансирования. Сегодня многие инвестиционные фонды и компании держат часть своих средств в криптовалюте. Даже просто храня свои сбережения в тех же биткоинах, возможно получать прибыль. За период 2011-2020 год цифровое золото подорожало на 6 271 333%. Возможно, этот рост продолжится, ведь интерес к биткоину растет, а его количество лимитировано 21 миллионом монет, которые будут добыты ориентировочно к 2140 году.

За одни сутки стоимость некоторых криптовалют изменялась даже на 50%. Но следует иметь в виду, что большая волатильность (изменчивость) курса сулит не только быстрые и высокие прибыли, но и большие риски. Очень много криптопроектов сейчас лопнуло и о них никто не вспоминает. А на слуху у нас только успешные, выжившие цифровые активы, такие как Биткоин, Ethereum, Litecoin, Monero, Bitcoin Cash и другие. Все эти монеты, как и многие другие, можно приобрести в обменниках. Например, “Матби”.

После быстрой регистрации по номеру телефона или email, “Матби” предоставляет еще и кошельки для хранения криптовалют. Такой кошелек и представляет собой платформу для долгосрочного инвестирования в цифровые активы с возможностью их продажи в любое время. В случае, если у пользователя возникнут вопросы, то команда Matbea подготовила подробную видеоинструкцию.

При правильном вложении криптовалюты могут стать весьма эффективным источником финансирования.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

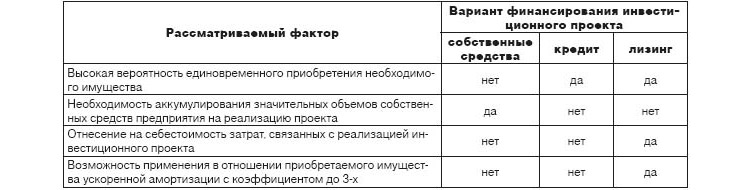

- Лизинг – так называют получение оборудования, сырья или транспортных средств в кредит за определенную ежемесячную плату. После окончания выплат лизингополучатель имеет право переоформить имущество в свою собственность. Этот способ можно отнести к заемным источникам, однако он имеет свою специфику, поскольку оборудование или механизмы в результате достаются компании. Впоследствии они сами становятся источником инвестирования, потому что с их помощью фирма получает дополнительную прибыль.

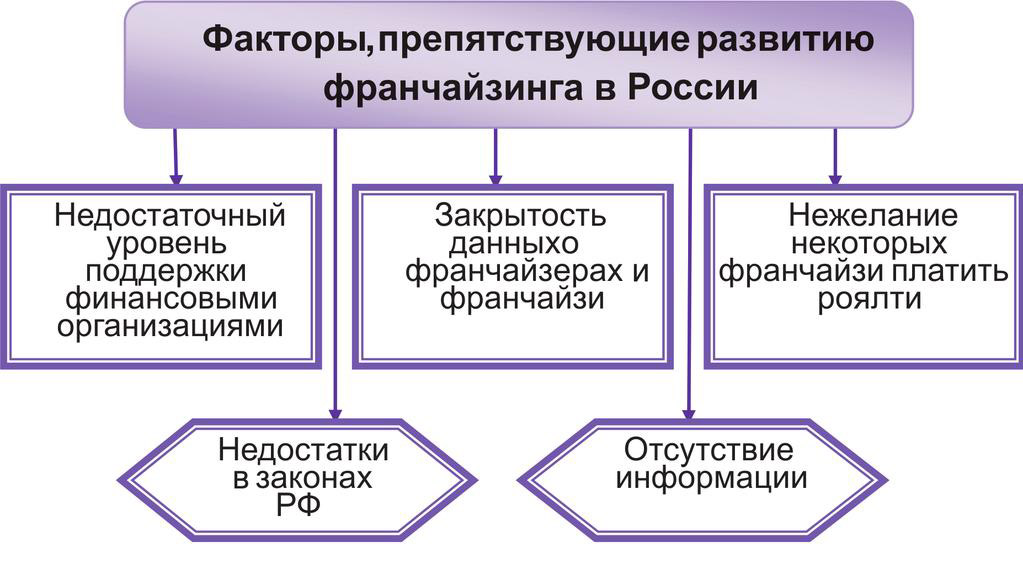

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

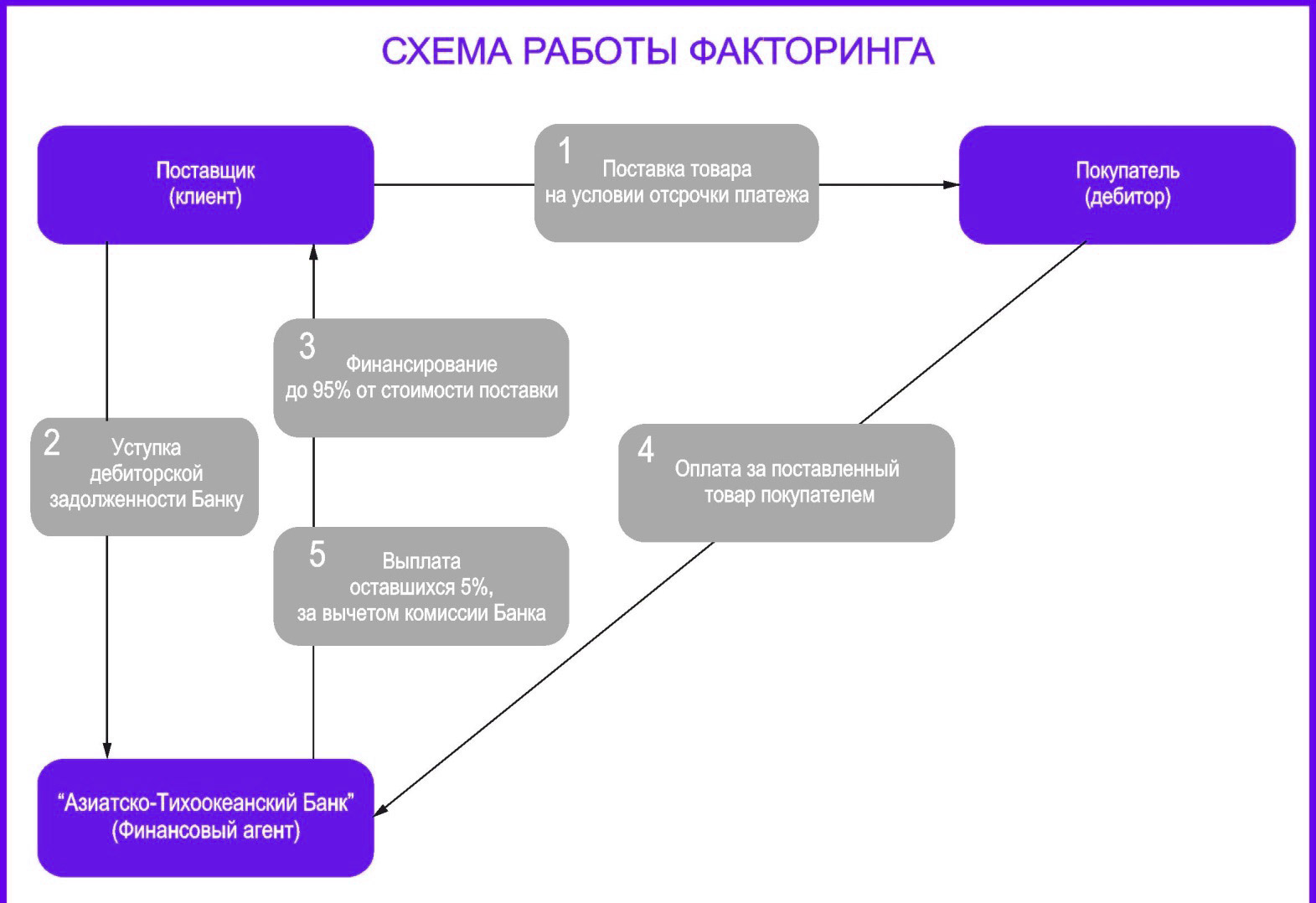

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Поиск средств для возможности совершения выгодных вложений инвестор должен совершать постоянно. При планировании нужно грамотно прогнозировать ожидаемую прибыль и возможные риски. При этом источников должно быть сразу несколько, чтобы всегда сохранялась возможность альтернативного выбора.

Источники финансирования инвестиций Текст научной статьи по специальности «Экономика и бизнес»

В обеспечении эффективности функционирования экономической системы и всего общественного воспроизводства инвестиции играют центральную роль, поскольку непосредственно влияют на возможность экономического роста в долгосрочной перспективе. Инвестиционная активность относится к числу важнейших показателей экономической динамики. Их интенсивностью определяется состояние экономики. Государство при помощи инвестиционной политики непосредственно может воздействовать на темпы объёма производства, на изменение структуры общественного производства и решение многих социальных проблем.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Лещукова И.В.

Проектное финансирование — ключ к становлению центров и осей развития территорий опережающего развития Дальнего Востока России

Текст научной работы на тему «Источники финансирования инвестиций»

МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №0 3/2018 ISSN 2410-6070

Анализ практики корпоративного финансового планирования, позволил выявить ряд проблем, которые определяются основными характеристиками чертами деятельности на предприятии. Основными проблемами корпоративного финансового планирования являются:

1. Отсутствие системы постановки целей и разработки многовариантных прогнозов.

2. Отсутствие механизмов оперативного контроля достижения поставленных целей.

3. Устаревшая методическая база финансового планирования.

4. Сопротивление изменениям со стороны руководства и персонала предприятия.

5. Отсутствие систем автоматизации плановой деятельности.

6. Недостаток временных и финансовых ресурсов для реализации изменений.

7. Низкий уровень финансовой культуры менеджмента предприятий.

Проблемы корпоративного финансового планирования представляются автору как присущие основным функциональным подсистемам предприятия: кадровой, маркетинговой, технологической, финансовой (обеспечивающей). Среди проблем можно выделить не только свойственные одной функциональной подсистеме, но и межфункциональные проблемы [2]. Проблемы межфункционального характера являются наиболее существенными при корпоративном финансовом планировании. Процесс корпоративного финансового планирования должен быть построен таким образом, чтобы подобные проблемы не возникали или же их влияние было бы минимальным. Список использованной литературы:

1. Казьмина И.В., Смольянинова И.В., Щеголева Т.В. Развитие методологии корпоративного финансового планирования// Сборник научных статей Международной научно-практической конференции: «В мире науки и инноваций». 2016. С. 65-67.

2. Казьмина И.В., Смольянинова И.В., Щеголева Т.В. Роль реинжиниринга в системе совершенствования организации производства// Инновационная наука. 2016. № 4-1. С. 173-174.

3. Казьмина И.В. Анализ угроз экономической безопасности предприятия и содержания организационно-технических мероприятий по ее обеспечению// Территория науки. 2014. № 4. С. 77-86.

© Казьмина И.В., Рогов Н.В., 2018

студентка 5 курса Самарского национального исследовательского университета имени академика С.П.Королева, г. Самара, Российская Федерация

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИЙ

В обеспечении эффективности функционирования экономической системы и всего общественного воспроизводства инвестиции играют центральную роль, поскольку непосредственно влияют на возможность экономического роста в долгосрочной перспективе. Инвестиционная активность относится к числу важнейших показателей экономической динамики. Их интенсивностью определяется состояние экономики.

Государство при помощи инвестиционной политики непосредственно может воздействовать на темпы объёма производства, на изменение структуры общественного производства и решение многих социальных проблем.

Классификация источников финансирования инвестиций, бюджетное финансирование инвестиций,

внебюджетные источники инвестирования.

МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №0 3/2018 ISSN 2410-6070

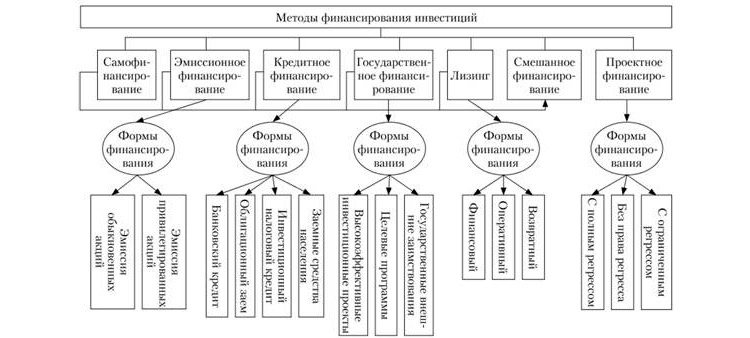

В современных условиях основными источниками финансирования инвестиций являются: чистая прибыль предприятия; амортизационные отчисления; внутрихозяйственные резервы; денежные средства, аккумулируемые банковской системой; средства, полученные в форме кредитов и займов от международных организаций; средства, полученные от эмиссии ценных бумаг; внутрисистемное целевое финансирование; средства бюджетов различных уровней и другие.

В целом все источники финансирования принято подразделять на: централизованные (бюджетные) и децентрализованные (внебюджетные). К централизованным источникам обычно относятся средства федерального бюджета, средства бюджетов субъектов Российской Федерации, местных бюджетов и внебюджетных фондов. Все остальные (чистая прибыль, амортизация, кредитные ресурсы и др.) относятся к децентрализованным.

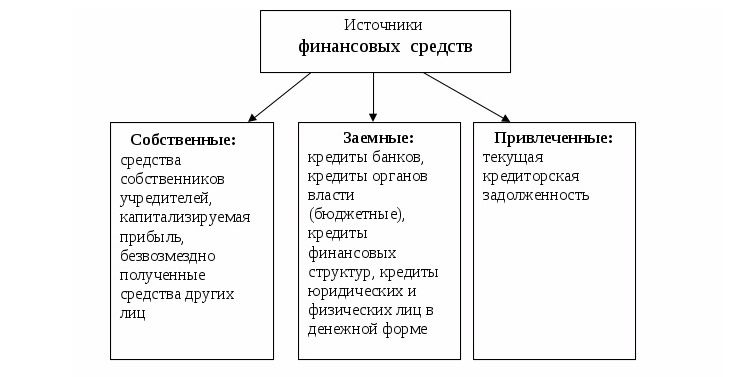

Источники средств, используемые предприятием для финансирования своей инвестиционной деятельности, принято подразделять на собственные, заемные и привлеченные.

К собственным источникам финансирования инвестиций относятся: прибыль, амортизационные отчисления, внутрихозяйственные резервы, средства, выплачиваемые органами страхования и др.

К заемным источникам относятся: кредиты банков и кредитных организаций; средства от эмиссии облигаций; целевой государственный кредит; налоговый инвестиционный кредит; средства, полученные в форме кредитов и займов от международных организаций.

Привлеченные средства — средства, полученные от размещения обыкновенных акций; средства от эмиссии инвестиционных сертификатов; взносы инвесторов в уставный фонд; безвозмездно предоставленные средства и др.

С 1 января 2006 г. для российских предприятий открылась возможность получения государственного финансирования из специального инвестиционного фонда. Согласно БК РФ инвестиционный фонд Российской Федерации — часть средств федерального бюджета, подлежащая использованию в целях реализации инвестиционных проектов, осуществляемых на принципах государственно-частного партнерства. Порядок формирования и использования средств инвестиционного фонда устанавливается Правительством РФ. На средства инвестиционного фонда могут претендовать проекты, реализация которых соответствует приоритетам социально-экономического развития РФ.

Самыми надежными источниками финансирования являются собственные средства, долгосрочные кредиты банков, инвестиционный лизинг, финансирование поставщиками оборудования, вложения крупных финансово-промышленных групп, а также институциональные инвесторы.

Прибыль является основным источником средств динамично развивающегося предприятия. В балансе она присутствует в явном виде как нераспределенная прибыль, а также в завуалированном виде — как созданные за счет прибыли фонды и резервы.

Среди заемных источников финансирования — главную роль обычно играют долгосрочные кредиты банков. Это наиболее распространенный способ финансирования предприятий.

Инвестиционный лизинг является одной из наиболее перспективных форм привлечения заемных ресурсов. Он рассматривается как одна из разновидностей долгосрочного кредита.

Привлечение капитала посредством размещения облигаций на финансовом рынке привлекательный способ финансирования предприятия. Однако предприятие, планирующее выпуск и размещение облигаций, должно иметь устойчивое финансовое положение и хорошие перспективы развития.

Для стабильного экономического роста страны необходима успешно функционирующая инвестиционная деятельность. Оптимальной структурой источников финансирования инвестиций является та структура, которая обеспечивает наибольшую рентабельность собственных средств. Поэтому при выборе источников финансирования инвестиций нужно исходить из необходимости достижения наибольшего экономического эффекта.

Список использованной литературы:

1. Инвестиции: учебник для вузов / под ред. Л.И. Юзвович, С.А. Дегтярева, Е.Г. Князевой. — Екатеринбург : Изд-во Урал. ун-та, 2016. — 543 с.

2. Инвестиции: учебник для бакалавров / А.Ю. Андрианов, С.В. Валдайцев, П.В. Воробьев; — 2-е изд.,

МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №0 3/2018 ISSN 2410-6070

перераб. и доп. — М.: Проспект, 2015.

3. Ю.М. Склярова. Инвестиции / Ю.М. Склярова, И.Ю. Скляров, Л.А. Латышева. — Ростов н/Д: Феникс, 2015. — 349 с.

© Лещукова И.В., 2018

магистр, ЧОУ ВО ЮИМ Краснодар, РФ E-mail: Noroyan515@mail.ru

ИННОВАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ ПАО СБЕРБАНК

Публичное акционерное общество «Сбербанк России» является крупнейшим банком Российской Федерации и СНГ. Учредителем и основным акционером ПАО Сбербанк является Центральный банк Российской Федерации, владеющий 50% уставного капитала плюс одна голосующая акция. Другими 50% акций Банка владеют российские и международные инвесторы.

По данным с официального сайта www.sberbank.ru услугами ПАО Сбербанк пользуются более 110 млн. физических лиц и более 1 млн предприятий (из 4,5 млн зарегистрированных юридических лиц в России).

Располагая самой обширной филиальной сетью в России, и, имея зарубежную сеть дочерних компаний и филиалов, ПАО Сбербанк в условиях экономической нестабильности и жесткой конкуренции ставит цели по привлечению новых клиентов и изыскивает способы по удержанию уже имеющихся.

Во всех данных областях важнейшую роль начинает играть процесс внедрения инноваций. Инновация в настоящее время не просто одно из явлений, определяющих экономический рост, развитие и структурные сдвиги. Инновации стали характерной особенностью и сутью современного развития во всех сферах экономики, в том числе и в банковском деле [2, с. 82].

С 2010 г в Сбербанке функционируют инструменты по выявлению и внедрению инноваций. В 2014 г. была разработана Стратегия развития Сбербанка на период 2014-2018 гг.

Цель Сбербанка в области инноваций была сформулирована как «обеспечение стабильного роста и устойчивого преимущества на рынке банковских услуг за счет внедрения и активного применения передовых технологий и управленческих решений», а принципами развития инновационной деятельности в Сбербанке стало использование интеллектуального потенциала всего коллектива.

Были выделены три типа инноваций в системе Сбербанка России:

1. Прорывные инновации — создание и внедрение новых для отрасли или рынка продуктов, услуг, процессов или технологий.

2. Стратегические инновации — изменения, предусматривающие значимые улучшения текущей бизнес-модели и значительную модификацию уже существующих процессов, продуктов, услуг или технологий.

3. Текущие инновации (кайдзен) — модификации существующих продуктов, услуг, процессов и подходов, позволяющие одновременно увеличить оборот и достичь экономии.

В составе текущих инноваций выделяются еще следующие виды но предложений: производственная но инициатива, рационализаторское предложение и новшество, т.е. эномически но обоснованное предложение в но области технологий, но процессов, продуктов но или услуг, но обладающее новизной и еще значимостью для оно банка.

В Сбербанке выделены еще ключевые принципы но организации инновационной оно деятельности.

Свободный доступ — еще работы с инновациями оно предоставляются всем оно сотрудникам Банка еще независимо от еще места работы и но занимаемой должности, оно свободный доступ и но равные

Финансирование инвестиций. Классификация, сущность и структура финансирования инвестиций

Поиски источников финансирования инвестиций непременно всегда будут занимать лидирующую позицию среди проблем, касающихся инвестиционной деятельности. В условиях современной экономики для России проблема финансирования инвестиций является самой острой и наиболее актуальной.

Инвестиции могут осуществляться из:

- Собственных финансовых ресурсов и резервов инвестора и его внутреннего хозяйства. Здесь подразумевается прибыль, амортизация отчислений, денежных накоплений и сбережений граждан, а также юридических лиц. Кроме того, сюда включаются средства, которые выплачиваются страховыми организациями в качестве возмещения потерь вследствие аварий, стихийных бедствий и т.п.

- Финансов, взятых взаймы у инвесторов. В том числе банковские и бюджетные кредиты, облигационные займы и иные денежные средства.

- Привлечённых денежных средств инвестора, которые были получены путём продажи акций, паевых или других взносов трудовых коллективов, граждан или юридических лиц.

- Финансовых средств, которые концентрируются в объединениях или союзах предприятий в определённом порядке.

- Средств внебюджетных фондов

- Средств федерального бюджета, которые могут быть предоставлены, в том числе и на возвратной основе, а также из средств бюджетов всех субъектов Российской Федерации.

- Средств, предоставленных иностранными инвесторами.

Виды источников финансирования

Финансирование капитальных вложений по стройкам и объектам может производиться на счёт одного источника, а может из нескольких.

Все источники финансирования можно поделить на:

- Централизованные источники финансирования инвестиций.

- Децентрализованные источники финансирования инвестиций.

Первые относятся к бюджетным, а вторые – внебюджетным. Централизованные – это те средства, которые поступают из федерального бюджета, средства из местных бюджетов субъектов РФ, а также финансы из внебюджетных фондов. Все остальные можно назвать децентрализованными. Сюда входит чистая прибыль, амортизационные отчисления, кредиты банков, эмиссия ценных бумаг и др.

Источники средств, которые используются предприятием с целью финансирования собственной инвестиционной деятельности, можно поделить на:

- Собственные.

- Заёмные.

- Привлечённые.

Собственные источники финансирования – это прибыль, амортизационные отчисления, внутрихозяйственные резервы, средства, которые выплачиваются страховыми органами в качестве возмещения потерь от аварий, стихийных бедствий и других средств.

Заёмные источники складываются из кредитов банков и других кредитных организаций, эмиссии облигаций, целевых государственных кредитов, налоговых инвестиционных кредитов, инвестиционных лизингов, инвестиционного селенга.

Привлечённые средства – это те, которые получены посредством эмиссии обыкновенных акций, эмиссии инвестиционных сертификатов, взносов инвесторов в уставный фонд, а также безвозмездно предоставленные средства и т.д.

Кроме этого классифицировать источники финансирования инвестиций можно по степени генерации риска:

- Генерирующие риск. Это заёмные источники, привлечение которых увеличивает финансовый риск предприятия, поскольку это связано с безусловным обстоятельством по возврату долга в оговоренный срок и уплатой процента за его использование. Сюда включается и эмиссия обыкновенных акций.

- Безрисковые. Это те источники финансирования, использование которых не приводит к увеличению рисков предприятия. Сюда включена нераспределённая прибыль, амортизационных отчисления, а также внутрисистемное и целевое финансирование.

Данная классификация может быть полезной в том случае, если необходимо определить оптимальную структуру финансирования инвестиций.

Структура финансовых инвестиций

Структура финансовых инвестиций – распределение и соотношение источников финансирования.

Совершенствование данной структуры инвестиций состоит в том, чтобы повышать долю внебюджетных средств до оптимального уровня. Под этим понимается оптимальная доля участия государства в инвестиционном процессе.

Стоит отметить, что в последние годы происходят серьёзные изменения в структуре инвестиций в основной капитал. Это можно более наглядно проследить по таблице ниже.

| 2000 | 2005 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Инвестиции в основной капитал — всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| В том числе по источникам финансирования: | ||||||||

| Собственные средства | 47,5 | 44,5 | 40,4 | 39,5 | 37,1 | 41,0 | 41,9 | 45,4 |

| Привлеченные средства | 52,5 | 55,5 | 59,6 | 60,5 | 62,9 | 59,0 | 58,1 | 54,6 |

| Из них: | ||||||||

| Кредиты банков | 2,9 | 8,1 | 10,4 | 11,8 | 10,3 | 9,0 | 8,6 | 7,9 |

| Заемные средства других организаций | 7,2 | 5,9 | 7,1 | 6,2 | 7,4 | 6,1 | 5,8 | 5,4 |

| Бюджетные средства | 22,0 | 20,4 | 21,5 | 20,9 | 21,9 | 19,5 | 19,2 | 17,9 |

От 2000 г. без субъектов, которые занимаются малым бизнесом и объёма инвестиций, которые не наблюдаются посредством прямых статистических методов.

| 2000 | 2005 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| В том числе: | ||||||||

| Из федерального бюджета | 6,0 | 7,0 | 8,3 | 8,0 | 11,5 | 10,0 | 10,1 | 9,6 |

| Из бюждета субъектов РФ | 14,3 | 12,3 | 11,7 | 11,3 | 9,2 | 8,2 | 7,9 | 7,1 |

| Средства внебюджетных фондов15,6 | 4,8 | 0,5 | 0,5 | 0,4 | 0,3 | 0,3 | 0,2 | 0,3 |

| Прочие | 15,6 | 20,6 | 20,1 | 21,2 | 23,0 | 24,1 | 24,3 | 23,1 |

Исходя из данной таблицы, можно сделать некоторые выводы:

- Структура инвестиций в основной капитал по источникам финансирования за рассмотренный период времени претерпевала серьёзные изменения. Сохраняется некая тенденция к снижению собственных средств и увеличению привлечённых. Согласно таблице, доля собственных средств снизилась с 42,5% до 45,4%, а привлечённые средства увеличились с 52,5% до 54,6%.

- В соответствии с данными, которые представлены в таблице, можно сделать вывод, что доля децентрализованных источников прибыли имела некое преимущество над централизованными, а это явный признак рыночной экономики.

Вся история рыночных отношений и развития рыночной экономики подтверждает, что частные инвестиции используются лучше, нежели государственные.

Источник https://finswin.com/vlozheniya/osnovy/istochniki-finansirovaniya-investicij.html

Источник https://cyberleninka.ru/article/n/istochniki-finansirovaniya-investitsiy

Источник https://zaochnik.com/spravochnik/ekonomika/vneshneekonomicheskaja-dejatelnost/finansirovanie-investitsij/