Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

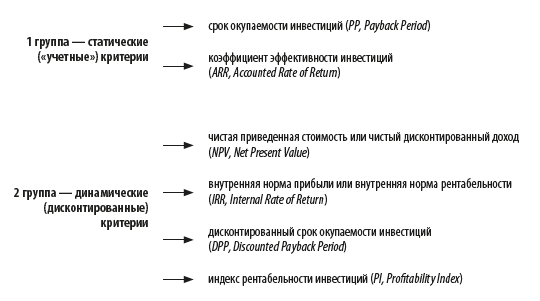

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

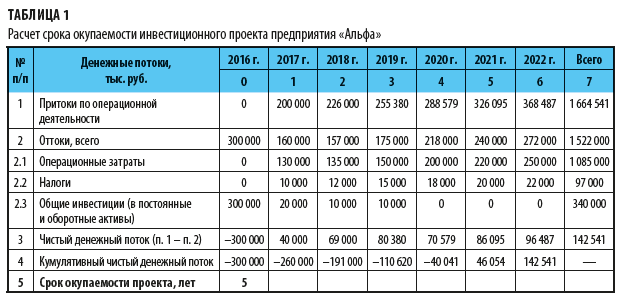

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

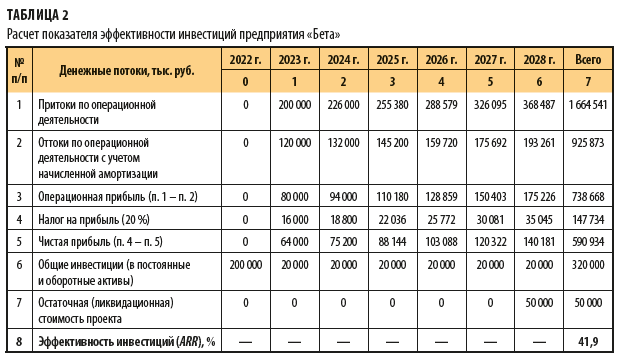

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Фактор времени в инвестиционном процессе. Потоки платежей и методы их оценки

В финансовом менеджменте учет фактора времени осуществляется с помощью методов наращения и дисконтирования, в основу которых положена техника процентных вычислений.

С помощью этих методов осуществляется приведение денежных сумм, относящихся к различным временным периодам, к требуемому моменту времени в настоящем или будущем. При этом в качестве нормы приведения используется процентная ставка (interestrate — r).

В узком смысле процентная ставка представляет собой цену, уплачиваемую за использование заемных денежных средств. Однако в финансовом менеджменте ее также часто используют в качестве измерителя уровня (нормы) доходности производимых операций, исчисляемого как отношение полученной прибыли к величине вложенных средств и выражаемого в долях единицы (десятичной дробью), либо в процентах.

Под наращением понимают процесс увеличения первоначальной суммы в результате начисления процентов.

Экономический смысл метода наращения состоит в определении величины, которая будет или может быть получена из некоторой первоначальной (текущей) суммы в результате проведения операции. Другими словами, метод наращения позволяет определить будущую величину (futurevalue — FV) текущей суммы (presentvalue — PV) через некоторый промежуток времени, исходя из заданной процентной ставки r.

Дисконтирование представляет собой процесс нахождения величины на заданный момент времени по ее известному или предполагаемому значению в будущем.

В экономическом смысле величина PV, найденная в процессе дисконтирования, показывает современное (с позиции текущего момента времени) значение будущей величины FV.

Нетрудно заметить, что дисконтирование, по сути, является зеркальным отражением наращения. Используемую при этом процентную ставку r называют нормой дисконта.

В зависимости от условий проведения финансовых операций, как наращение, так и дисконтирование, могут осуществляться с применением простых, сложных либо непрерывных процентов.

Как правило, простые проценты используются в краткосрочных финансовых операциях, срок проведения которых меньше года. Базой для исчисления процентов за каждый период в этом случае является первоначальная (исходная) сумма сделки.

В общем случае, наращение и дисконтирование по ставке простых процентов осуществляют по следующим формулам (наращение и дисконтирование может также осуществляться по учетной ставке d):

FV = PV(1 + r x n),

PV = FV/(1 + r x n),

где n — число периодов; r — ставка процентов.

Сложные проценты широко применяются в долгосрочных финансовых операциях, со сроком проведения более одного года. Вместе с тем они могут использоваться и в краткосрочных финансовых операциях, если это предусмотрено условиями сделки, либо вызвано объективной необходимостью (например, высоким уровнем инфляции, риска и т.д.). При этом база для исчисления процентов за период включает в себя как исходную сумму сделки, так и сумму уже накопленных к этому времени процентов.

Наращение и дисконтирование по сложной ставке процентов будет рассмотрено ниже.

Непрерывные проценты представляют главным образом теоретический интерес и редко используются на практике. Они применяются в особых случаях, когда вычисления необходимо производить за бесконечно малые промежутки времени.

Прежде чем вложить средства инвестор должен понимать насколько эффективны будут такие инвестиции. Учет фактора времени при оценке эффективности инвестиций позволяет дать наиболее точный ответ на этот вопрос и определить наиболее приближенные к реальности показатели, даже несмотря на тот факт, что они носят прогнозный характер.

Проведение экономической оценки – это расчет показателей, которые помогут инвестору сформировать представление о сохранении покупательской ценности вложенных в проект средств и обеспечении желаемого темпа их прироста в перспективе. Поэтому факторы экономической оценки инвестиционных проектов необходимо анализировать с учетом именно временного параметра.

Кратко, в чем заключается принцип оценки проекта с использованием фактора времени:

· учет изменений параметров проекта и его экономического окружения во времени;

· учет разрывов во времени, которые возможны при реализации. Как пример, лаг во времени между выпуском продукции и ее реализацией;

· учет не равноценности по времени затрат и результатов.

Для оценки эффективности проектов на практике могут применяться две группы показателей: простые и сложные. Так как показатели первой группы не учитывают временной фактор, то сразу перейдем к более детальному рассмотрению второй.

Расчет сложных или иначе динамических показателей – это один из методов, который применяется для глубокого анализа инвестиций.

Главный принцип этого метода: приведение всех финансовых показателей проекта к «реальному» или «сегодняшнему» уровню цен с применением при этом такого понятия, как дисконтирование. Ниже на рисунке представлены основные показатели и формулы их расчета, которые применяются для определения эффективности того или иного проекта.

Какие выводы можно сделать о целесообразности и эффективности проведения инвестиций на основании полученных данных:

· если показатель чистой текущей стоимости (NPV) меньше 0, то проект можно считать убыточным для инвестора, эффективным будет проект лишь в случае, когда расчетный показатель стоимости больше 0;

· если показатель среднегодовой рентабельности проекта (PI) выше размера действующих процентных ставок банков – инвестиции целесообразны;

· полученное значение нормы прибыли (IRR) показывает уровень прибыли, который гарантировано получит инвестор. На его основании инвестор уже сам принимает решение об эффективности запуска такого проекта, сравнив гарантированный уровень дохода со своими ожиданиями;

· показатель окупаемости (DPP) дает представление о сроках, когда проект сможет выйти на стадию самоокупаемости.

Фактор времени при оценке эффективности инвестиционных проектов

Обесценить деньги могут только инфляция, финансовый кризис или другие форс-мажорные обстоятельства, но не фактор времени 1) . Поэтому действующий метод соизмерения разновременных затрат и результатов инвестиционных проектов, в основу которого положен аппарат дисконтирования, реализующий теорию обесценивания денег во времени, не корректен. Актуально создание альтернативной концепции, которая будет основываться на моделировании реального движения денежных потоков инвестиционного проекта во времени, учитывая изменения их величины под его влиянием. При оценке эффективности инвестиций возможно использование двух методов учёта фактора времени: приведение денежных средств инвестиционного проекта к текущей стоимости в начальный период инвестирования (дисконтирование) и определение будущей стоимости денежных средств, как правило, в момент завершения жизненного цикла проекта (операция наращивания). При принятии оптимальных финансовых решений используют оба метода; при оценке эффективности проекта доминирует метод дисконтирования. Именно он используется как рабочий инструмент в Методических рекомендациях по оценке эффективности инвестиционных проектов во всех странах, в научных трудах и учебниках ведущих специалистов по данной проблеме 2),3) .

Понимание сути наших сомнений в отношении действующей концепции учёта фактора времени станет более полным и ясным при рассмотрении обоих методов (дисконтирования и операции наращивания), построенных по единой методологии. Кроме того, вскрытые противоречия позволяют наметить путь рационального решения проблемы. В табл.1 приведены ход и итоги расчёта показателя чистого дисконтированного дохода (ЧДД) по текущей и будущей стоимости денежных средств инвестиционного проекта технического перевооружения предприятия, проводимого в два этапа в течение двух лет.

Данные расчёта ЧДД инвестиционного проекта приведением его результатов и затрат к текущей и будущей стоимости

Фаза инвестиций в данном примере охватывает два года, в каждом из которых расходуется по 50 у.е. капиталовложений, всего 100 у.е. Срок полезного использования новой технологической линии – 8 лет, годовые амортизационные отчисления –12,5 у.е. (100/8), годовая чистая прибыль –4,08 у.е., годовые денежные поступления –16,58 у.е. (12,5 + 4,08), расчётный период – 10 лет (2 + 8).

При использовании метода А коэффициенты дисконта уменьшают фактические годовые капитальные затраты, и они для дальнейшего вычитания из денежных притоков инвестиционного проекта и определения ЧДД обретают величину (при Е=0,06) соответственно 47,15 и 44,5 у.е. Здесь можно отметить противоречащий реалиям момент. Cметные затраты в реализацию инвестиционного проекта с учетом неполученного дохода ввиду вынужденного бездействия средств увеличиваются. При дисконтировании происходит не только не увеличение, но и уменьшение фактических затрат, что неверно, поскольку не соответствует реальному процессу реализации проекта.

Теперь рассмотрим ситуацию, в которой в фазе эксплуатации при использовании метода дисконтирования оказываются денежные поступления. В первый год эксплуатации объекта (третий год от начала инвестирования) они (16,58) учитываются в дальнейших расчетах с дисконтным коэффициентом 0,84 и уменьшаются до 13,93 у.е., (см.табл.1,А). Когда банковский вклад в году t приводят (по формуле К0=αt Кt) к t0, из него вычитают сумму реального прироста дохода. При дисконтировании денежных поступлений инвестиционного проекта из них вычитают еще несуществующий прирост дохода. В отношении денежных поступлений первого года эксплуатации 13,93 (табл.1,А) это значительное уменьшение величины можно рассматривать как штрафную санкцию за то, что они попали на «конвейер дисконтирования» не в момент t0, а лишь в t3. Подобная участь, но с еще большим и не заслуженным измельчением ожидает денежные поступления последующих лет.

В целом же интерпретация экономической сущности и количественных определенностей, получаемых по методу дисконтирования как итога расчётов ЧДД, так и его составляющих, затруднены, поскольку реальные процессы и цифры замещаются условными. Можно лишь констатировать, что на каждом шаге расчёта из экономических потоков инвестиционного проекта с помощью коэффициентов дисконтирования производится ежегодное отторжение денежных средств в размере «как если бы они были в банке» с момента t0. При этом факт реального появления свободных средств инвестиционного проекта в момент t, а не t0 игнорируется.

Подходя к анализу результата обосновании эффективности этого же проекта, но с использованием метода приведения результатов и затрат к будущей стоимости, отметим, что основной интерес представляет доказательство равенства и в этом случае чистого дисконтированного дохода нулю, означающее фиксацию равновеликости затрат и результатов обоими методами учёта фактора времени, а также интерпретация экономической сущности итогов расчёта.

Накопления будущего периода (конец t10), образуемые в данном случае суммой равных к завершению каждого года денежных поступлений инвестиционного проекта с учётом повышающих коэффициентов приведения, в теории обесценивания денег во времени называют будущей стоимостью аннуитета. Расчёт его значения можно выполнить по общей схеме, применяющейся при неравных денежных поступлениях по годам: 16,58 у.е. x 1,504 + 16,58 у.е. x 1,419 + . + 16,58 у.е. = 164,15 у.е. (табл.1,Б) или с помощью заблаговременно рассчитанных специальных таблиц, в которых суммарные значения коэффициентов приведения уже определены (в данном случае коэффициент 9,898) : 16,58 у.е. (1,504 + 1,419 + . + 1) = 16,58 у.е. x 9,898 = 164,15 у.е.

Проанализируем экономическую сущность будущей стоимости накоплений (в данном случае аннуитета) -164,15 у.е. Денежные поступления в течение каждого года накапливаются и затем с помощью соответствующих коэффициентов приводятся к окончанию расчётного периода. Величина результата, определённая этим методом, не вызывает сомнений. Его составляющими является сумма чистой прибыли и амортизации за все годы эксплуатации объекта (технологической линии), а также дивиденды от использования этих временно свободных средств на депозите банка, в ценных бумагах и т.д.

Рассмотрим расчётную процедуру и экономический смысл приведения к будущему моменту оценки затрат (инвестиций), которые составляют 164,15 у.е., (табл.1,Б). Выполненный расчёт предполагает, что инвестирование достигает проектного значения к концу года. Поэтому инвестиции первого года в оставшихся девяти годах расчётного периода ( t2 ÷ t10 ) увеличиваются коэффициентом наращивания 1,689 (β=(1+0,06) 9 ), а инвестиции второго года – коэффициентом 1,594. Не трудно заметить, что в данном случае сумма 164,15 у.е. представляет собой сумму инвестированного в течение двух лет капитала (100 у.е.) и дивидендов (64,15 у.е.) за 9 лет использования на финансовом рынке под 6% годовых первых 50 и 8 лет — вторых 50 у.е. Только денежные средства, вложенные в финансовые структуры, могут тиражировать доход по сложным процентам на всю стоимость (100 у.е) в течение всего рассматриваемого периода, в данном случае восемь и девять лет. Да и возрастание с учётом фактора времени затрат в инвестиционный проект реального производства, бездействующих всего на протяжении двух лет, в 1,64 раза выглядит чрезмерным. При таком взгляде на ситуацию обнаруживаются серьёзные неувязки.

Во-первых, общепринятые процедуры приведения денежных средств в проект по обоим методам, трактуемые как исчисление его ЧДД, на самом деле представляют собой расчёты сравнительной эффективности материальных инвестиций и альтернативного вложения инвестиций на финансовом рынке. Получаемый в ходе этих расчётов показатель (разность результатов материальных и финансовых инвестиций) представляет собой не ЧДД (чистую прибыль инвестиционного проекта), а эффект инвестирования реального производства.

Во-вторых, критерием равновыгодности материальных и финансовых инвестиций ошибочно принято равенство результатов (164,15), а не чистой прибыли (дохода). Очевидно, что при равенстве результатов, но разнице в затратах, которая, как будет далее показано, в рассматриваемой ситуации имеет место, равновыгодность сравниваемых вариантов нарушится. Следовательно, равновыгодность проекта и финансовых инвестиций, а с ней и способность его возместить и оплатить кредит за счёт собственных накоплений обеспечиваются только равенством их чистой прибыли, которое по обоим методам учёта фактора времени не достигается.

Пока же в основу доказательства нашей правоты положим моделирование исполнения обязательств кредитополучателем перед банком (табл.2). Вся информация для моделирования почерпнута из табл.1,А и текстовых пояснений к ней. Дополнительная информация сводится к тому, что кредит представляется двумя траншами по 50 у.е. в начале каждого года строительства на 10 лет. Возврат кредита предполагается за счёт амортизационных отчислений в течение 8 лет эксплуатации объекта, ежегодно по 12,5 у.е. При нехватке чистой прибыли на момент оплаты процентов (6% годовых) недостающая её часть капитализируется (увеличивает сумму кредита), при избытке — направляется на погашение кредита.

Моделирование возврата банковского кредита и оплаты процентов по нему в инвестиционном проекте при ЧДД=0

(все показатели – абсолютные величины в у.е.)

Итоги расчёта, приведенного в табл.2, свидетельствуют о том, что, вопреки постулату теории обесценивания денег во времени, при ЧДД=0, свидетельствующем о равенстве в инвестиционном проекте дисконтированных результатов и затрат, чистой прибыли на оплату процентов по кредиту не достаёт в сумме 9,92 у.е. При подлежащих оплате процентов – 42,56 у.е. непокрываемая ресурсами инвестиционного проекта доля составляет 22%.

Не меняет положение и некоторое увеличение рентабельности активов инвестиционного проекта, например с 4,08%, которая приводит к нуллификации ЧДД (см.табл.1), до 4,5%. В этом случае годовая чистая прибыль увеличится с 4,08 до 4,5у.е., и показатель ЧДДип достигнет положительного значения. Однако и теперь чистой прибыли инвестиционного проекта оказывается недостаточно для расчёта по процентам с инвестором. Выполненный анализ позволяет заключить: расчёты ЧДД не гарантируют возмещение ожидаемого дохода на кредитуемый капитал.

Возникает вопрос: чьи экономические интересы (инвесторов или промышленников) обслуживает преимущественно или в равной мере действующая система дисконтированных показателей? Наиболее чётко ответ на него даёт анализ сущности показателя Внутренней Нормы Доходности (ВНД):

Этот показатель предназначен для определения размера внутренней нормы доходности (Евн) инвестиционного проекта, сопоставление которой со средней рыночной ценой капитала (ставкой дисконта) Е позволяет сделать вывод об эффективности проекта. Считается что, если Евн>Е, инвестиционный проект эффективен. Проблема оценки эффективности этим показателем сводится, как видим, к получению доказательства, что рассматриваемый проект гарантирует инвестору не только возврат капитала, но и получение рыночных процентов на него.

На данном этапе анализа можно заключить, что ЧДД и ВНД не являются показателями эффективности инвестиций. Их структура не соответствует классическому пониманию категории эффективности как отношения результата инвестиционного проекта к его затратам (инвестициям). К тому же, они определяют лишь соответствие проекта требованиям финансового рынка и оставляют вне поля зрения главное – соответствие требованиям реального производства. Эти требования гораздо выше уже хотя бы потому, что эффективность реализуемых инвестиционных проектов должна обеспечивать не только полноценные расчёты с инвестором за кредит, чему служит, причём неудачно, вся группа дисконтированных показателей, но и получение остатка прибыли. Данный остаток обеспечивает покрытие обычных направлений хозяйственной деятельности: оплата дивидендов акционерам, пополнение оборотных средств, развитие производства и стимулирование труда, удовлетворение социальных нужд.

Теперь можно обоснованно заключить, что группа дисконтированных показателей в соответствии со своей экономической сущностью призвана обслуживать только интересы инвесторов. Однако при большой сложности расчётных процедур, кажущейся их логичности и теоретической значимости инструментарий дисконтирования не обладает точностью измерений и оценок.

В этой связи возникает вопрос: почему для оценки эффективности проекта с позиций инвестора не использовать более простые, прозрачные и абсолютно точные методы? Например, при всей возможной многосложности предварительного анализа его эффективности окончательное решение даёт табличный расчёт и схема возврата кредита и процентов по нему по аналогии с приведенными в табл.2, которая, кстати, в той или иной форме является неотъемлемой частью Договора между кредитором и кредитополучателем. Таким образом, оформление типового банковского (иной кредитной организации) договора на предоставление кредита включает необходимые расчётные процедуры и формы, регламентирующие возврат и плату за кредит, не нуждающиеся в дисконтированных показателях. Непригодны они и для хозяйственников. Кого же обслуживает действующая система показателей оценки эффективности проекта, построенная на методе дисконтирования?

По поводу этих неувязок отметим следующее. Выбор в качестве базы сравнения средневзвешенной доходности финансового рынка (в развитой экономике 4-6-8%) для промышленников и предпринимателей лишён смысла ввиду крайне низкой рентабельности капитала в сравнении с рентабельностью реального производства. В то же время решение актуальной проблемы определения эффективности инвестиционных проектов, как обособленных систем, взаимодействующих с реальной экономической средой, с учётом фактора времени, пока не найдено. Действующая концепция учёта фактора времени методом дисконтирования (преобладающим в оценках эффективности инвестиционных проектов) рассматривает финансовые структуры как антипод инвестиционных проектов, как средство обесценивания их конечного результата. Между тем финансовый рынок является неотъемлемым атрибутом инвестиционной деятельности как инструмент накопления инвестиционных ресурсов. Для детализации пробелов в решении этой проблемы и поиска рационального ответа на вопрос, что же всё-таки даёт реализация инвестиционного проекта не в сравнении, а самого по себе, обратимся к табл.3, построенной с использованием данных таблицы 1,Б.

Моделирование денежных потоков инвестиционного проекта методом будущей стоимости и в реальных условиях

Условные обозначения:

-момент приведения денежных средств;

-момент инвестиций;

-период отсутствия инвестиций;

ЧДДоф,ЧДДф,ЧДДип -чистый доход с учётом фактора времени соответственно действующих основных фондов, финансовых инвестиций и инвестиционного проекта реального производства.

Моделирование затрат по методу будущей стоимости (Iб) в действительности является определением будущей стоимости двух вкладов (одного в конце первого года расчётного периода, другого – в конце второго года). Вклады на финансовом рынке (на банковский депозит, акции, облигации) носят одномоментный характер и потому не отягощены влиянием фактора времени. Положение обоих вкладов на шкале времени соответствует условию метода приведения – в конце первого и второго года инвестирования. Вклады с дивидендами в конце расчётного периода возрастут до 164,15 у.е., и доход в 64,15 у.е. (164,15 — 100), обеспечиваемый ими, не вызывает сомнений, если речь идёт о финансовых, а не материальных инвестициях.

Несообразности начинаются при определении размера инвестиций (затрат), которые предстоит вычесть из результата инвестиционного проекта, чтобы установить чистый доход от его реализации. Инвестиции в проект в соответствии с технологией метода будущей стоимости отделены от него и представлены двумя вкладами (например, в банк) и после приведения их к концу расчётного периода представляют собой исходную базу для сравнения с инвестиционным проектом. В качестве финансовой альтернативы инвестиционного проекта в реальное производство подобная манипуляция вполне корректна. Однако результат инвестиционного проекта в подобной ситуации остаётся без инвестиций (К=0).

Правда, сметный капитал (100 у.е.), трансформировавшийся в основные фонды, в форме амортизации, рассредоточенной по годам, учтён в составе приведенных денежных поступлений результата инвестиционного проекта. Поскольку метод будущей стоимости применяется в процессе хозяйственной деятельности уже введенного в эксплуатацию предприятия, когда капитальные затраты по их сметной (фактической – без приведения по фактору времени) стоимости уже приняты в виде средств производства на баланс предприятия и когда сроки строительства и распределение инвестиций по его годам утратили своё значение, принятие в расчёты сметной стоимости объекта, в данном случае 100 у.е., адекватно отражает специфику ситуации. При такого рода экономических обоснованиях чистый доход действующего предприятия (но не инвестиционного проекта), приведенный к будущей стоимости, действительно составляет 64,15 у.е.(164,15 — 100). Чистые доходы от финансовых инвестиций и введенного в строй предприятия оказываются равными (64,15).

Но при обоснованиях эффективности проекта продолжительность строительства и распределение капиталовложений по годам играет существенную роль, поскольку реальные затраты на его реализацию ввиду временного замораживания средств непосредственно зависят от названных факторов. При этом фактические затраты на реализацию инвестиционного проекта превышают сметные, принимаемые на баланс предприятия.

В табл.3 (II) показана в явном виде инвестиционная фаза с принятым для него распределением инвестиций по 50 у.е. в году. В теории и практике обоснования эффективности инвестиций широко известна схема приведения капиталовложений к моменту ввода объекта в эксплуатацию А. Нами рекомендуется схема Б. Они различаются коэффициентами приведения и, следовательно, мерой увеличения реальных затрат в реализацию инвестиционного проекта в сравнении со сметными. Схема А предполагает учёт меньшего бремени замораживания капиталовложений, чем Б. Оставим до поры определение более справедливой схемы, но отметим, что расчётное значение суммы инвестиций с учётом их минимального замораживания (А) составляет 103 у.е., что превышает учитываемые по методу будущей стоимости в результате инвестиционного проекта — 100 у.е.(12,5 x 8), (табл.3,Iа).

Увеличение затрат на реализацию инвестиционного проекта приводит к уменьшению его чистого дохода с 64,15 до 61,15 у.е. (164,15 — 103), табл.3,IIА. Это означает, что фиксируемая обоими методами учёта фактора времени равновеликость приведенных затрат и результатов инвестиционного проекта (ЧДД в обоих случаях равен нулю) на самом деле отсутствует, поскольку равенство чистого дохода (прибыли) финансовых и материальных инвестиций не достигнуто. Причём, чистая прибыль с учётом фактора времени инвестиционного проекта меньше чистой прибыли финансовых вложений. Именно поэтому в случае получения кредита в банке его возмещение за счет амортизации будет обеспечено, но для расчётов по процентам чистой прибыли окажется недостаточно. Кредитные обязательства его владельцев окажутся неисполнимыми. Наш вывод означает утверждение о некорректности обоих существующих методов учёта фактора времени. К тому же дисконтирование не содержит конструктивного начала и элементов для построения более совершенного инструментария оценки фактора времени.

Решение проблемы определения чистого дохода материальных инвестиций требует методологической ясности определения размера затрат на реализацию проекта с учётом фактора времени. Это, на наш взгляд, достигается формулированием ответов на три вопроса: какой метод принять за основу: приведение притоков и оттоков инвестиционного проекта к текущей или будущей стоимости? Какие точки на шкале времени следует принимать моментами приведения денежных потоков инвестиционного проекта? Как определить величину коэффициентов приведения (учёта фактора времени) на шкале времени? Ответы на эти вопросы в порядке их постановки выглядят следующим образом.

За основу следует принять метод приведения денежных потоков будущей стоимости. В этом случае в теоретическом плане достигается чёткая интерпретация сущности явлений, а в практическом — понимание предпринимателем, что именно сулит ему реализация инвестиционного проекта. Крайне важно, что условные цифры дисконтирования заменяются реальными.

Моментом приведения капиталовложений необходимо принимать ввод в эксплуатацию объекта, знаменующий завершение инвестиционной фазы. Инвестиции в объект реального производства теряют денежное выражение и свою ликвидность, обращаясь в материальные элементы сооружаемого объекта с самого начала реализации проекта. К вводу объекта в эксплуатацию убыточный процесс трансформации инвестиций из денежной в материальную форму завершается созданием действующих основных фондов, которые генерируют денежные поступления, но в отличии от них сами не могут быть использованы на финансовом рынке.

В табл.3(II) отражены две схемы возможного приведения капиталовложений, различающиеся коэффициентами приведения к моменту ввода в строй объекта (t2). Схема А широко применялась в советской экономике при определении рационального распределения капиталовложений по годам строительства предприятий. По сути, она основана на приведении инвестиций в конце каждого года, что, как нетрудно заметить, соответствует процедуре приведения денежных средств к стоимости будущего периода (см. табл. 1,Б), но не позволяет в полной мере определить убытки бездействия капитала.

Схему Б оправдывает учёт следующих обстоятельств. Сточки зрения кредитора по истечении каждого года ссуженные им средства должны давать 6% годовых, поэтому моментом отсчёта обязательств должника для него является начало каждого года. С точки зрения промышленника или предпринимателя, денежные средства для исполнения плана (графика) инвестиций им необходимы до начала наступающего года, чтобы иметь возможность оплатить и завезти на стройплощадку необходимые металлоконструкции, оборудование, железобетонные изделия и др. Свобода в расчётах позволяет организовать максимальное совмещение во времени работ разных исполнителей в целях недопущения затяжки строительства. Если инвестируются свои (ранее накопленные) средства, урон владельца возникает из-за перевода депозитарного вклада на текущий с потерей накопительного процента. Если же инвестиции осуществляются из кредитных источников, потери обретают реальную форму в виде платы за кредит. Данные моделирования возврата банковского кредита и оплаты процентов по нему (см. табл.2) свидетельствует в цифровом выражении об истинности схемы Б (см. 2-й столбец в стр. 3: сумма кредита на начало третьего года – 109,18 у.е.).

Когда уже принято решение, на каком интервале времени следует учитывать фактор времени (замораживание) затрат, определены момент приведения и коэффициенты их приведения, можно сформировать зависимость для расчёта чистого дохода инвестиционного проекта с учётом фактора времени. В цифровом выражении (табл.3, IIБ) она выглядит следующим образом:

ЧДВип = (12,5 + 4,08) х 9,898 – 50 х (1,124 + 1,06) = 54,95у.е.

В этой формуле уменьшаемое представляет собой будущую стоимость аннуитета (в данном случае ежегодные поступления амортизации 12,5 и чистой прибыли 4,08 постоянны). Поскольку величина затрат увеличилась, ввиду учёта их замораживания до 109,2 у.е. против 100 у.е., ранее учитываемых при определении их будущей стоимости, реальный чистый доход инвестиционного проекта с учётом фактора времени уменьшился с 64,15 до 54,95 у.е. И чтобы инвестиционный проект стал для инвестора действительно равновыгодным в сравнении с финансовыми вложениями, размер его результата необходимо увеличить. Причём сделать это можно только за счёт увеличения годовой чистой прибыли: сметная стоимость проекта, а с ней и годовая амортизация должны быть прежними, коэффициенты приведения тоже неизменными. Иначе говоря, чтобы инвестиционный проект с капиталовложениями 100 у.е. оказался при оценке эффективности инвестором не отвергнутым, необходимо повысить рентабельность его активов настолько, чтобы чистый доход инвестиционного проекта достиг дохода финансовых инвестиций (64,15 у.е.):

ЧДВип = 64,15 =(12,5 + П) х 9,898 – 50 х (1,124 + 1,06)

Величина годовой чистой прибыли из приведенного выражения определяется в 5,0136, округлённо – 5,01 у.е. Как очевидно, в интервале рентабельности рассматриваемого инвестиционного проекта от 4,08%, приводящей значение его ЧДД к нулю, до 5,01% может оказаться много инвестиционных проектов, каждый из которых с положительным значением ЧДД (ЧДД>0) и, следовательно, будет иметь основания к реализации, но лишь проект с рентабельностью 5,01% и выше позволяет сполна рассчитаться по кредиту.

Теперь подходим к доказательству, что при новом методе определения затрат инвестиционного проекта (109,18 у.е.) и раздельном учёте чистого дохода для финансовых и материальных инвестиций — при равенстве этих доходов кредит на его реализацию будет возмещён и оплачен. Данные моделирования по уже показанной на табл.2 схеме свидетельствуют об истинности показателя ЧДВип. Заглавный дисконтированный показатель оценки эффективности инвестиций ЧДД оказывается неработоспособным.

Обоснованный нами аналог показателя чистого дисконтированного дохода (ЧДД) ввиду полной ликвидации основ и всей атрибутики дисконтирования далее будет называться Чистым Доходом с учётом фактора Времени (ЧДВ).

Базируясь на результатах выполненного анализа, приступим к формализации математического выражения основных элементов, используемых в конструировании оценочных показателей эффективности инвестиционного проекта. Принципиально важно при этом положение, что моментом приведения инвестиций (затрат) является завершение инвестиционной фазы, а денежных поступлений (результата) – завершение фазы эксплуатации. Такое решение противоречит постулату теории обесценивания денег во времени, в соответствие с которым момент приведения один, а положение его рекомендовано привязывать к началу расчётного периода. Наша рекомендация, однако, основывается на единственной возможности количественно учесть вынужденные финансовые потери в фазе инвестирования и возможные приобретения на финансовом рынке в фазе эксплуатации.

Понимая ответственность такого решения, ещё раз поясним мотивы его принятия. В отношении предусматриваемого нами метода приведения денежных поступлений инвестиционного проекта к будущей стоимости (моменту завершения расчётного периода) возражений быть не может, поскольку он полностью дублирует общепризнанные и ныне применяемые (но для других целей) процедуры и математическое выражение метода будущей стоимости.

Что же касается учёта фактора времени в отношении капитальных затрат в материальные инвестиционные проекты, то вопрос в том, как правильно его учесть. Выбор невелик: или приведением затрат к моменту завершения фазы инвестиций, или к моменту завершения расчётного периода. Нам представляется экономически бессмысленным приводить овеществлённые в основные фонды и потому утратившие былую подвижность инвестиции к будущей стоимости на момент завершения эксплуатации объекта. Процесс обездвижения инвестиций завершается вводом объекта в строй, который и является первым моментом приведения, позволяющим точно определить сметные и реальные затраты в инвестиционной фазе. Далее объектом учёта фактора времени общепринятым методом становятся генерируемые на базе вновь созданных основных фондов денежные поступления, момент приведения которых – завершение расчётного периода.

В общем случае на данном этапе исследования есть основания утверждать, что принятой концепции и методике учета фактора времени можно противопоставить противоположный подход, основанный не на системном измельчении номинальных доходов будущего периода инвестиционного проекта, а на сохранении их реальной величины с прибавкой к ней вторичных (непрофильных) доходов от использования свободных средств на финансовом рынке. Оценке в этом случае подлежат не потери, а выгоды, связанные с инвестиционным проектом и рациональным использованием его свободных средств.

Предлагаемая нами концепция учета фактора времени в процессе установления эффективности инвестиционных проектов базируется на теоретической посылке, противоположной действующей. Сегодняшний рубль дохода, безусловно, ценнее будущих рублей, поскольку при рациональном использовании он в каждом последующим году будет приносить вторичный доход на финансовом рынке. И чем ближе этот рубль к началу эксплуатации объекта (и дальше от момента исчерпания срока полезного использования), тем больший доход он может принести. Однако учитывать неравноценность денег следует не искусственным снижением достоинства денег будущего периода в сравнении с их величиной в базовом периоде, а установлением и учетом реальных доходов от использования средств предшествовавшего периода путем вложения в банк, покупки облигаций и т.д.. Необходимо сохранять номинальную величину экономических показателей в любом году расчетного периода, различая их лишь по обрастанию вторичным доходом (убытком) на момент оценки.

Наша теоретическая посылка в концентрированной форме выражается утверждением: деньги (капитал) текущего момента в будущем периоде не обесцениваются, а при разумном использовании увеличиваются; время не измельчает доход по инвестиционному проекту, а множит. В основе нового метода учёта фактора времени при оценке эффективности проекта, базирующегося на этой теоретической посылке, лежат следующие принципиальные положения.

Хозяйствующие субъекты должны в итоге обоснований эффективности инвестиций знать не только, какой вариант лучше или неприемлем вообще, но и какой прирост чистой прибыли в реальных деньгах при разумных действиях они смогут получить, реализуя проект. Показатели проекта (прибыль, рентабельность и др.) в любом году его цикла должны согласовываться с реальными показателями хозяйственной деятельности.

На результаты инвестиционного проекта оказывают большое влияние темпы инфляции, риски и др. Методические приёмы их учёта при обоснованиях эффективности инвестиций разработаны и не ревизуются. Для упрощения понимания сути нового метода учёта фактора времени в данной работе принято допущение об отсутствии инфляции и рисков.

Инвестиционный проект рассматривается как самостоятельная и самодостаточная система, функционирующая в реальной экономической среде. Учитываемые при оценках выгоды и потери в этой системе должны быть максимально приближены к будущим фактическим и подтверждаемы впоследствии принятыми методами учёта и формами отчётности. Исходя из этого финансовый рынок рассматривается нами не как насильно учреждённая альтернатива с кабальным вычитанием из доходов проекта в её пользу дисконтных вычетов, а как общедоступный инструмент приумножения накоплений. Свободные денежные поступления инвестиционного проекта не умозрительно (как при дисконтировании), а реально будут использоваться на финансовом рынке с целью получения дополнительного дохода. Очевидно, что потенциальная способность ежегодных денежных поступлений генерировать вторичный (непрофильный) доход будет различной, убывающей к моменту завершения срока службы объекта. Это и определяет различие в оценках разновременных результатов и затрат, т.е. создаёт базу для учёта фактора времени по новой концепции.

Сущность предлагаемой концепции учёта фактора времени при обосновании эффективности инвестиций заключается в признании того, что результат реализации инвестиционных проектов определяется двумя составляющими: доходами самого проекта, определяемыми его рентабельностью (ROA), и доходами использования генерируемых им свободных средств на финансовом рынке, зависящими от процентов на капитал (β) и сроков свободы этих средств. В этом случае соизмерение разновременных затрат и результатов инвестиционного проекта достигается с учётом последствий их использования на финансовом рынке с целью получения вторичного дохода. Оценка эффективности инвестиционного проекта должна осуществляться с учётом не только величины единовременных затрат и результатов, но и изменения их финансового потенциала по годам расчётного периода. Математическое обеспечение реализации предлагаемого подхода показано в табл.4.

Формулы элементов показателей оценки эффективности инвестиционного проекта с учётом фактора времени

Условные обозначения:

Тн – начало расчётного периода;

Тс, Тр – сроки завершения соответственно строительства и расчётного периода инвестиционного проекта;

β – годовой процент по кредиту или банковскому депозиту;

— моменты приведения инвестиций (Тс) и денежных поступлений (Тр)

Анализ инвестиционного потока. Инвестиционная фаза несёт будущему владельцу инвестиционного проекта не только прямые (сметные) материальные затраты, но и убытки от неиспользования на финансовом рынке замороженных собственных средств. При использовании кредита убытки связаны с оплатой процентов.

Инвестиционной фазе предшествует прединвестиционная фаза. Для крупных объектов, когда разрабатывается ТЭО, она может длиться несколько лет и сопровождаться существенными затратами. По нашему мнению, эту фазу, чтобы не усложнять процедуру экономических обоснований, можно не учитывать в продолжительности инвестиционного цикла, а затраты в ней включать дополнительно к затратам первого года инвестиционной фазы.

Для оценки инвестиционного проекта рекомендуется зависимость (1) определения затрат с учетом финансовых потерь (момент приведения – Тс, табл.4), приведение затрат предполагается на начало каждого года.

Поток денежных поступлений. Амортизационные отчисления и чистая прибыль в течение каждого года до накопления полной величины остаются в оперативном распоряжении предприятия, образуя его финансовый резерв.

В конце каждого года эта полная сумма годовых амортизационных отчислений и чистой прибыли направляется на финансовый рынок до истечения срока службы объекта (момент приведения – Тр, табл.4). Денежные поступления последнего года функционирования объекта попасть на депозит уже не успевают.

Формулы (1) — (4) являются блоками, из которых предстоит сконструировать показатели новой системы оценки эффективности инвестиций. Например, с их использованием реальный чистый доход инвестиционного проекта с учётом фактора времени представляет собой выражение:

Экономический эффект от вложения инвестором равновеликих средств в материальные инвестиции в сравнении с финансовыми (К=Кф):

Равновыгодность материальных и финансовых инвестиций, рассматриваемая как равенство их чистой прибыли с учётом фактора времени, фиксируется при Эип=0.

Если исходить из целевой установки, «что дает проект», а не «что мы с ним теряем», интегральные денежные поступления плюс вторичный доход значительно превышают изначальные инвестиции (равенство этих разнознаковых потоков исключено), в ряде случаев меняются приоритеты эффективности проектов, облегчается обоснование капиталоёмких инновационных проектов. Различия в методах учета фактора времени (действующего и рекомендуемого) и получаемых результатов показаны на рисунке.

Для построения в реальном масштабе использованы показатели инвестиционного проекта: К=100 у.е., Тс=4 года, Тсл=15 лет, a=8 у.е., Пч=10 у.е., β=10% годовых, ДП=18у.е.

Подытоживая итоги анализа и полученные результаты, отметим следующее. Фундаментальное различие действующего и предлагаемого подходов к учёту фактора времени заключается в замене базовой идеи механизма этого учёта.

В результате замены виртуальных идей и механизма учёта фактора времени на реальные удаётся преодолеть многочисленные количественные и качественные недостатки методов дисконтирования и будущей стоимости:

квалификацию ЧДД чистой прибылью инвестиционного проекта, в то время как в действительности он является сравнительным показателем (эффектом): разностью результатов материальных и финансовых инвестиций;

неспособность инвестиционного проекта при ЧДД=0 возместить за счёт чистой прибыли проценты за пользование кредитом;

отсутствие в теории обоснования эффективности инвестиций показателя чистого дохода с учётом фактора времени инвестиционного проекта реального производства и метода его расчёта;

принятие единого момента оценки разновременных затрат и результатов, игнорирующее факт трансформации инвестиций в момент ввода объекта в строй из денежной в материальную форму (основные фонды), исключающую использование их стоимости как источника получения процентов до конца расчётного периода при использовании метода будущей стоимости; как следствие — не соответствующее реалиям установление расчётной величины капиталовложений ввиду ошибочного учёта фактора времени;

уточнение базы коэффициентов приведения: в фазе инвестиций – к началу года, в фазе эксплуатации – к его завершению.

Для количественной проверки работоспособности всех анализируемых методов учёта фактора времени проведены испытания на модели возврата и обслуживания банковского кредита (табл.2), подтвердившие корректность предлагаемого метода.

Отличительными особенностями рекомендуемого метода определения чистого дохода инвестиционных проектов с учетом фактора времени в сравнении с ныне принятым являются:

не уменьшение номинальных доходов инвестиционного проекта во всём расчётном периоде, а их увеличение за счет использования на финансовом рынке.

замена коэффициентов дисконтирования коэффициентами прироста дохода (на банковском депозите или при использовании других альтернатив на финансовом рынке). Время использования денежных поступлений в целях получения процентов по ним ограничено моментом завершения срока эксплуатации предприятия; наибольший потенциал прироста дохода имеют ДП первого года эксплуатации предприятий, нулевой – последнего года. В фазе эксплуатации объекта его экономический потенциал ежегодно снижается, но одновременно с этим общая сумма дохода непрерывно возрастает, достигая максимума в момент исчерпания срока службы (Тр – момент приведения денежных поступлений инвестиционного проекта). Средства, замороженные в фазе инвестиций, приносят их владельцу убытки, тем большие, чем удаленнее момент вложения от Тс – начала эксплуатации предприятия (момент приведения капиталовложений).

четкое разграничение и обновление функций показателей и нормативов обоснования эффективности инвестиционного проекта:

ROA — рентабельность активов проекта, %;

ROAн – норматив рентабельности инвестиций, %;

β – процент годового дохода на финансовом рынке для временно свободных средств инвестиционного проекта (норма дисконта упразднена).

Комплекс рекомендуемых нововведений обеспечивает практическую реализацию нового метода соизмерения разновременных затрат и результатов в процессе оценки эффективности инвестиционных проектов.

*) Авторский заголовок.

1) Дасковский В.Б., Киселёв В.Б. Об эффективности инвестиций // Экономист. — М.:2007. №3. С.35-48.

2)Методические рекомендации по оценке инвестиционных проектов (вторая редакция). Официальное издание. — М.:Экономика. 2000.

3)Липсиц И.П., Коссов В.В. Инвестиционный проект. – М.:Издательство БЕК. 1996.

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://studopedia.ru/20_98833_faktor-vremeni-v-investitsionnom-protsesse-potoki-platezhey-i-metodi-ih-otsenki.html

Источник https://institutiones.com/investments/1010-faktor-vremenipri-ocenke-effektivnosti-investicij.html