Как жить на дивиденды — инструкция, сколько нужно денег и стоит ли оно того

Каждый из нас мечтал не ходить на работу и при этом иметь достаточное количество денег для обычного образа жизни. Экономическая реальность построена на капитализме, которая даёт такие возможности каждому человеку. В этой статье мы подробно рассмотрим возможность жить лишь на деньги с дивидендов по акциям. Мы поговорим про способы определения количества акций для этого и т.д.

Мы уже рассматривали все возможные источники пассивного дохода. В них упоминалось возможность получения дивидендов и жизни на них. В этой статье мы более детально поговорим про важные вопросы:

- Сколько денег нужно для достижения дивидендной жизни;

- Сколько времени потребуется для накопления (пример расчёта);

- Как можно ускорить процесс накопления денег (поговорим про ИИС и его плюсы);

- Как учесть будущую инфляцию и в целом стоимость денег в будущем;

- Стоит ли стремиться к этой цели или жизнь на дивиденды — это слишком скучно и рискованно;

1. Определяем ежемесячную сумму для жизни

У каждого из нас разные потребности в количестве денег, требуемых на проживание за календарный месяц. Для начала необходимо самостоятельно прикинуть, какие у вас траты в год и желательно ещё немного оставить на непредвиденные расходы.

Пусть нам нужно 50 тыс. рублей в месяц, которые мы хотим получать «пассивно» от дивидендов. Эта сумма эквивалентна 600 тыс. рублей в год.

«Пассивно» означает, что от нас не требуется никаких действий для получения этих денег.

Поскольку большинство российских компаний выплачивают дивиденды летом, то нужно самостоятельно планировать бюджет на весь год. Например, дивиденые поступления в течение года могут быть примерно такими:

- зимой — 200 000;

- весной — 50 000;

- летом — 400 000;

- осенью — 100 000;

Стоит разумно тратить поступаемые деньги, чтобы ежемесячные траты были примерно равномерные. Ведь есть зима и весна, когда выплат нет или же они минимальны.

Если мы будем хранить деньги на дебетовых картах с процентом на остаток, то сумеем ещё бонусом зарабатывать сумму около 5-7% (в зависимости от текущей ставки по картам). Например, карты Тинькофф и Польза (от Хоум Кредита) начисляют хороший процент и ещё выплачивают кэшбек на все покупки. Например, сейчас по карте Тинькофф ставка на остаток 7,0%.

2. Сколько нужно денег, чтобы купить достаточное число акций — пример расчёта

Давайте рассчитаем сколько нужно купить акций, чтобы жить на дивиденды, получая заветную сумму 600 тыс. рублей в год.

Для этого умножим ежемесячную сумму на 12, а потом разделить её на средний дивидендный доход. Например, в 2019 году средний показатель доходности по индексу Мосбиржи составляет 6,5%. С учётом налогов, получаемая сумма уменьшается до 5,59%. Формула для расчёта следующая:

Итого, необходимо иметь сумму в 10,733 млн рублей инвестированной в акции для ежемесячного дивидендного дохода в 50 тыс. рублей.

Сумма довольно большая, но мы рассмотрели среднюю доходность по фондовому индексу, куда входят множество компаний, которые могут платить небольшой процент или не платить дивиденды вовсе.

Если отбирать только дивидендные акции, которые платят существенно больше, то можно сильно повысить свой доход.

Например, Татнефть уже более 5 лет платит очень высокие проценты около 11-13% годовых, МТС платит 7-10% годовых. Акции второго, третьего эшелона и внебиржевые компании могут давать ещё больше доходность, но они являются не такими стабильными, как компании входящие в список голубых фишек. Покупая небольшие компании с большими дивидендами, стоит учиывать высокие риски.

В 2020 г. Татнефть заплатила скромные 2% дивидендов. Это пример показывает, что не стоит вкладывать все деньги в одну компанию. В 2021 г. выплаты также снизились.

Все опытные инвесторы составляют инвестиционный портфель из акций в разных секторах, чтобы снизить риски отдельных эмитентов. Этот процесс называется диверсифицирование рисков. Более подробно на тему снижения рисков и про портфели ценных бумаг можно прочитать в статьях:

3. Как покупать акции простому человеку

Чтобы жить на дивиденды потребуется для начала стать участником на бирже. Любое физическое лицо может стать участником торгов фондовой биржи. Для этого нужно зарегистрироваться у одного из фондовых брокеров. Рекомендую следующие брокерские компании (пользуюсь их услугами уже более 7 лет):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Это лидеры в сфере брокерского обслуживания. Бесплатные пополнения и снятия, самые низкие комиссии. Через них можно покупать все ценные бумаги, котируемые на Московской и Санкт-Петербургской бирже, получать дивиденды и т.д.

После регистрации у брокера можно открыть брокерский счёт. Далее, счёт можно будет пополнить через межбанковский перевод или наличными в офисе брокера. Сумма внесения любая. Нет ограничений в лимитах на пополнение/снятие.

Брокер предоставит доступ к торговым терминалам, где будут осуществляться покупки/продажи. Торговые терминалы есть как для компьютера (Quik), так и для мобильных телефонов (приложения). Если нет возможности купить самому, то можно позвонить брокеру и он примет заявку по телефону.

Подробную пошаговую инструкцию со скриншотами по покупке акций можно найти в статьях:

Рекомендую также прочитать полезные статьи на тему инвестиций:

4. Сколько потребуется времени, чтобы накопить нужную сумму

Итак, чтобы начать жить на дивиденды потребуется накопить сумму в 10,7 млн рублей. За сколько времени это реально сделать, когда ежемесячные взносы не такие большие? На первый взгляд, это кажется невозможно, однако это не так. Благодаря эффекту сложного процента требуемое время для накопления будет значительно меньше.

Чтобы ускорить процесс накопления стоит реинвестировать все доходы, которые поступают от инвестиций (купоны по облигациям и дивиденды).

Рассмотрим более детально эффективность сложного процента, приведём конкретные цифры.

На нашем сайте можно посмотреть как будет расти баланс, при различной стартовой сумме, доходности и ежемесячном пополнение: инвестиционный калькулятор. Это бесплатный сервис.

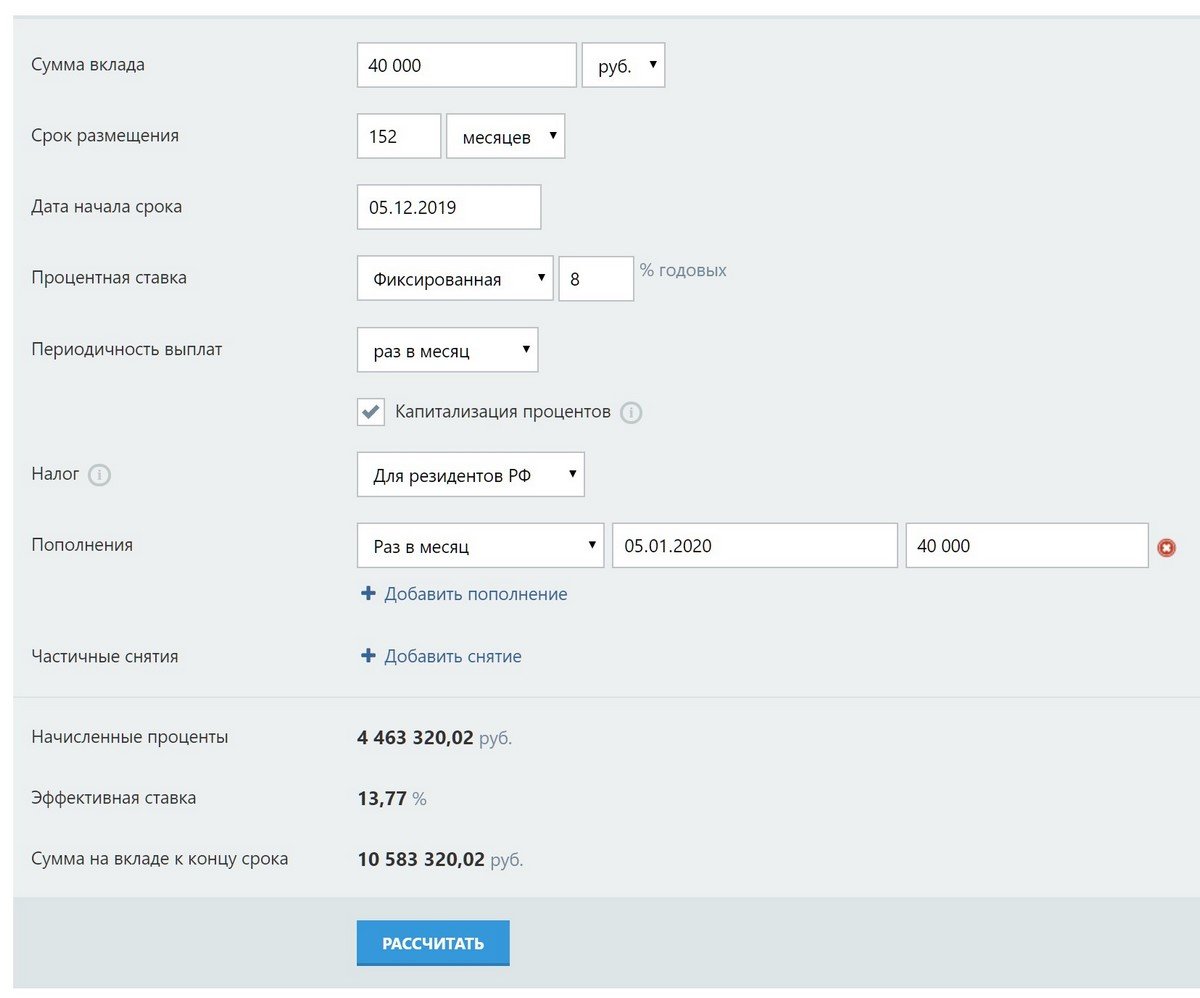

1 При ежемесячном инвестировании 40 тыс. рублей под 8% годовых (для такой доходности можно просто купить надёжные корпоративные облигации) за 152 месяца можно накопить сумму в 10,583 млн:

152 месяца — это 12,5 лет. Довольно большой срок. Рассмотрим ещё варианты.

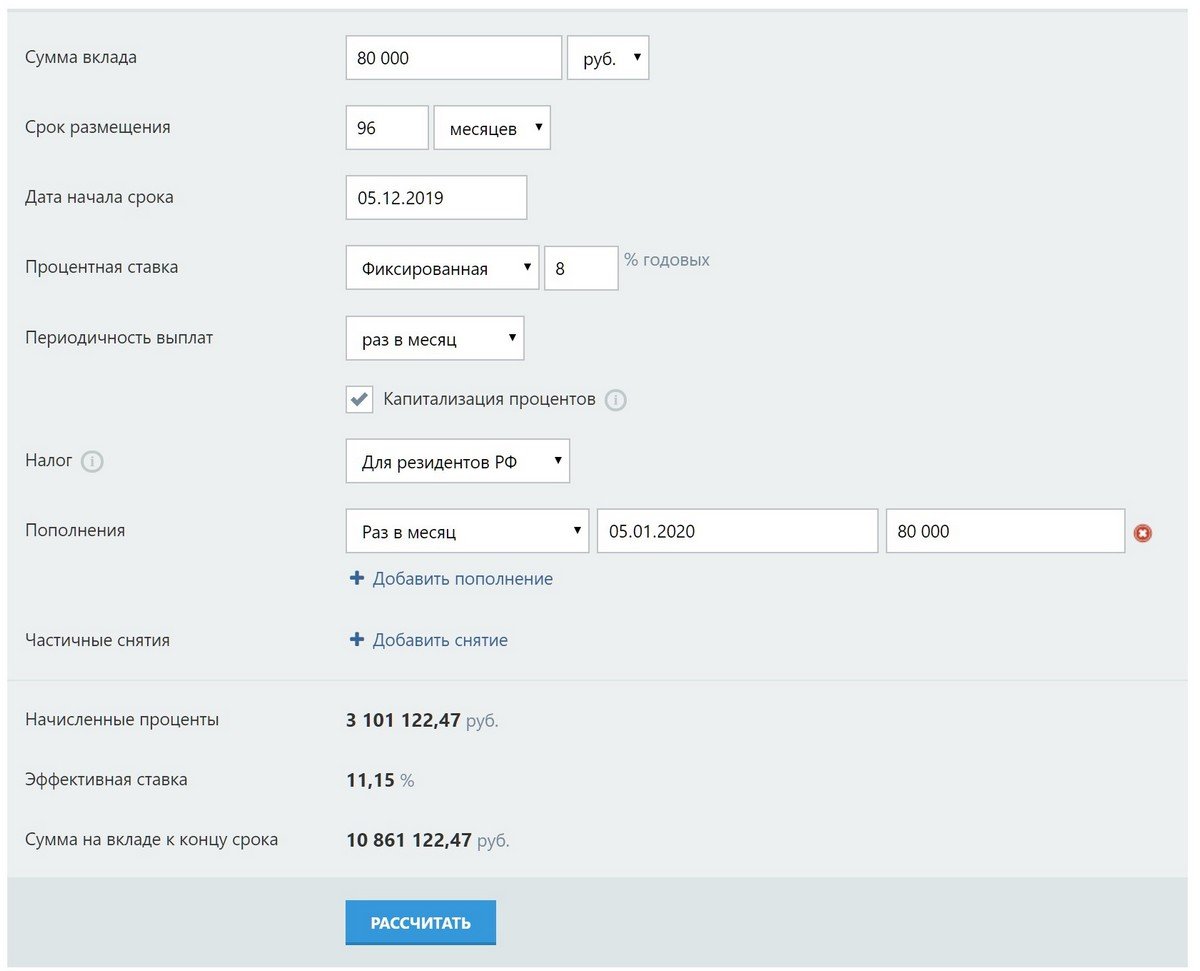

2 Если увеличить откладываемую ежемесячную сумму до 80 тыс. рублей под те же 8% годовых, то спустя 96 месяца на брокерском счёте будет 10,861 млн рублей:

96 месяца — это 8 лет и мы уже сможем жить на дивиденды. Уже более обозримый срок, но откладывать 80 тыс. рублей непосильная задача для большинства рядовых граждан.

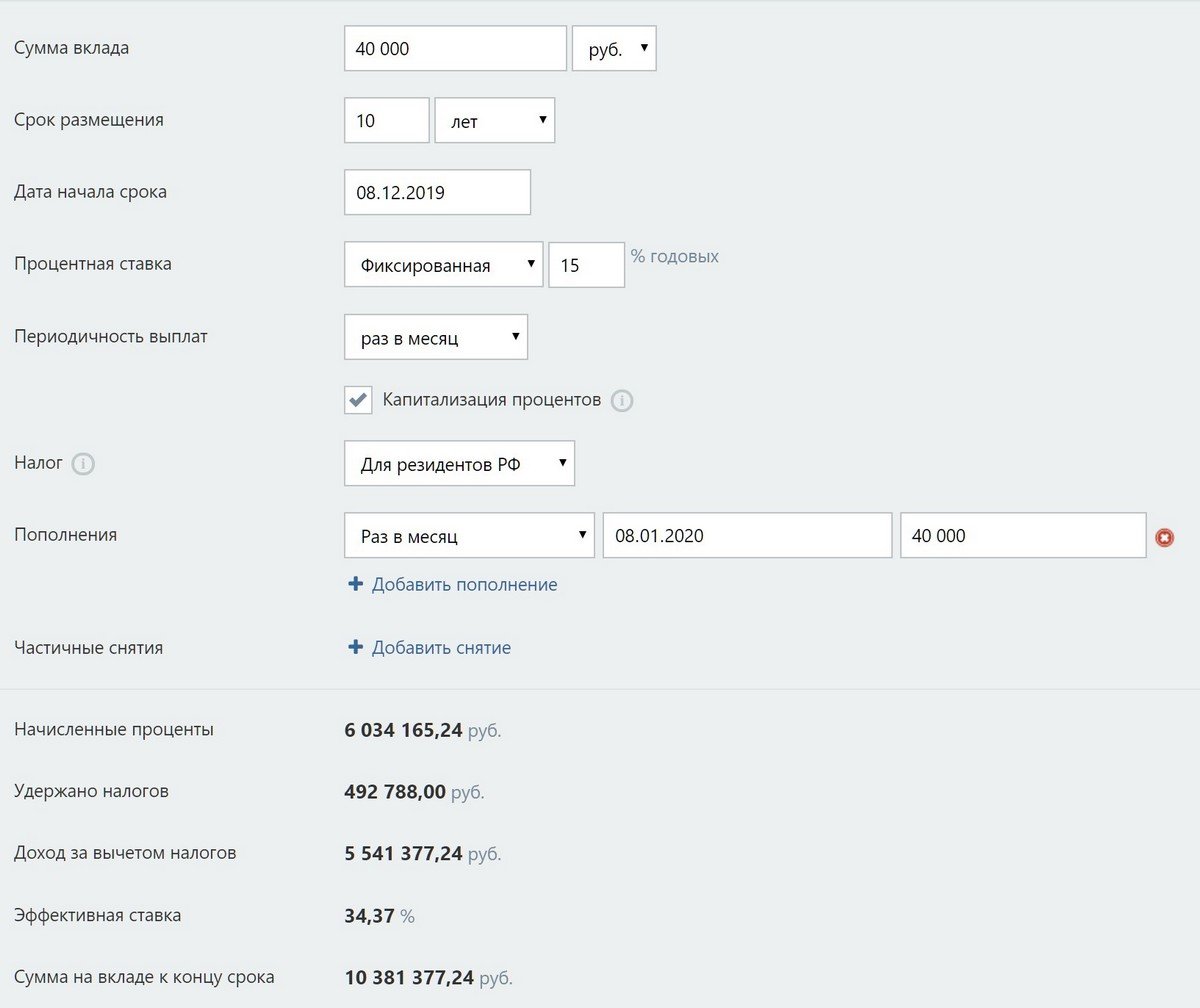

3 Если инвестировать только в рынок акций, то к цели можно прийти ещё быстрее. Ежемесячное инвестирование по 40 тыс. рублей под 15% годовых (именно такая средняя доходность у российского рынка акций) представлено ниже:

Видим, что срок накопления заметно снизился до 10 лет за счёт более высокой прибыли, чем с первым вариантом, где мы инвестировали в облигации.

По факту доходность акций может быть и значительно выше. Для этого нужно реинвестировать в периоды просадок на рынке. Причём выбирать нужно только лучшие акции, с высоким потенциалом роста.

5. Как учесть инфляцию при расчёте будущего размера дивидендов

В этих расчётах мы не учли инфляцию, которая будет из года в год съедать покупательную способность. Сегодняшние 50 тыс. рублей уже не те, что будут через 10 лет. Это особенно актуально, если мы говорим про накопления в облигациях и вкладах, которые более стабильны по прибыли, но малодоходны.

Акции приносят почти в 2 раза выше прибыль на большом промежутке времени, поэтому логичней всего накапливать акции вместо денег. А в расчётах ориентироваться на их общее количество во владение. Давайте рассмотрим пример, как должен рассуждать разумный инвестор.

Например, мы проанализировали текущую ситуацию, посмотрели историю дивидендных выплат и выбрали 4 лучших компании, из которых и хотим составить инвестиционный портфель на сумму 11 млн рублей. Пусть мы сделали примерно такое распределение:

- ЛУКОЙЛ 2 млн рублей (298 шт);

- Газпром 3 млн рублей (8820 шт);

- Сбербанк префы 3 млн рублей (10000 шт);

- МТС 3 млн рублей (10000 шт);

Эти акции на текущий момент (2021-2022 год) платят дивиденды выше среднего по индексу Мосбиржи и взяты условно лишь для примера. В скобках указано примерное число акций по средним текущим ценам, которые мы можем купить на выделенные суммы. То есть наша задача накопить именно это количество ценных бумаг. В будущем наши выплаты дивидендов будут дисконтированы с учётом роста бизнеса, увеличения доходов и прочее.

Наш портфель: из 298 ЛУКОЙЛа, 8820 Газпрома, 10000 Сбербанк префы и 10000 МТС должен приносить сопоставимую сумму и через 5 лет, и через 10 лет (а может быть даже и больше). Скорее всего, через 3 года это количество акций уже будут стоить не 11 млн рублей, а больше. Поэтому суммарно потребуется больше денег для закупки акций. Но, с другой стороны, и уровень зарплаты должны также вырасти.

Мы рассмотрели пример портфеля из 4 компаний. Это крайне мало, чтобы назвать свои инвестиции «диверсифицированными». Есть риски, что в будущем какие-то компании перестанут платить такие большие дивиденды, как сейчас. Чтобы снизить риски, лучше выделить большее число компаний для инвестирования. Оптимальным числом является 10-20 компаний.

6. Используйте ИИС для ускорения накопления

1 С 1 января 2015 года у российского инвестора появилась возможность открыть индивидуальный инвестиционный счёт (ИИС). Он представляет обычный брокерский счёт с налоговыми льготами.

ИИС создавался, чтобы повысить привлекательность инвестиций в ценные бумаги среди населения. Привлекательность для рядовых инвесторов заключаетя в возможности получения налоговых вычетов. Единственным условием для получения налоговой льготы — ИИС должен просуществовать не менее трёх лет (с момента открытия, а не пополнения). Снимать часть денег нельзя. Можно только полностью закрыть его. Максимальная сумма пополнения за год 1 млн рублей.

На выбор предлагается два вида налоговых вычетов на ИИС (воспользоваться можно только одним):

- Тип «А» (на взнос). Возвращается 13% налога от суммы пополнения. Максимальная налоговый вычет в год составляет 52 тыс. рублей (эквивалентно 400 тыс. рублей пополнения). Пополнять и получать вычет можно каждый год. Например, можно пополнить на 100 тыс. и получить 13 тыс. рублей.

- Тип «Б» (на прибыль). Освобождение от налогов на прибыль по ИИС. Имеется в виду вся прибыль полученная на разнице между покупкой и продажей ценных бумаг. Налог на дивиденды и купоны остаётся.

При открытии ИИС тип вычета не указывается.

Большинство инвесторов пользуются первым типом «на взнос», поскольку мало кто ориентируется на большие временные горизонты. Это выгодно на коротких промежутках инвестирования.

Большим плюсом ИИС является то, что пока он открыт нет необходимости платить налоги на прибыль, как это делается в конце каждого года на обычном брокерском счёте. Это позволяет ускорить эффект накопления.

Действующий ИИС может быть только один у человека. Нельзя открыть сразу несколько. Если закрыть его, то можно открыть заново.

На ИИС часто используется самая простая стратегия купи и держи, которая подразумевает пассивное инвестирование. То есть инвестор просто покупает акции и больше ничего не делает. Это то, что нам нужно для накопления своего портфеля компаний.

- Не надо ничего делать, просто покупаем акции когда появляются свободные деньги.

- Деньги работают в бизнесе.

- Не тратите времени на трейдинг, поэтому спокойно спите и не переживаете за текущие колебания в биржевых котировках.

- Нет издержек на комиссионный оборот брокеров.

- Возможность получения налогового вычета на доход по разнице цены покупки и продажи, если активы удерживаются более 3 лет.

2 Последний плюс особенно приятен долгосрочным инвесторам. Если удерживать ценные бумаги более 3 лет, то можно оформить налоговый вычет на прибыль.

Например, купили акцию по 100 рублей в 2015 году. Если её не продавать до 2018 года, то после можно будет продать акции в плюсе и оформить налоговый вычет. Если продать по 200 рублей, то чистая прибыль будет 100 рублей. Если бы мы продали раньше 3 лет, то из прибыли надо было вычесть 13% налога.

7. Почему дивидендная стратегия так популярна сейчас

В СМИ и блогах часто можно увидеть статьи о молодых пенсионерах. Тех, кто имеет стабильный пассивный доход и больше не работает.

За счёт большей доступности рынка ценных бумаг, дивидендная стратегия стала настолько широко распространённой. Каждый желающий может купить ценные бумаги даже не выходя из дома. Нужно лишь накопить достаточную сумму.

Также приятно хранить свои деньги в бизнесах, которые генерируют прибыль. Это является чуть ли не единственным способом приумножить капитал с учётом инфляции. Этот способ сохранения эффективнее, чем просто держать деньги на банковском депозите или облигациях. На вкладах деньги увеличиваются в процентах, но стартовая сумма не увеличивается. А в дивидендной стратегии она будет постепенно расти, поскольку акции склонны к росту.

Так наша исходная сумма в 10,733 млн рублей через год может уже стоить 11,040 млн рублей. И это без учёта выплаты дивидендов. Но может быть и просадка. В этом случае он уменьшится в размере. Но просадки обычно заканчиваются новым ростом.

8. Риски дивидендной стратегии

Существуют немалые риски жить только на дивидендные выплаты. Так, в периоды кризиса размер дивидендов существенно падает. Поэтому всегда стоит иметь финансовую подушку безопасности и альтернативные источники дохода.

1 Падение дивидендных выплат . При этом возможно два варианта.

- Снижение произошло из-за общей ситуации в мире. К примеру, наступил финансовый кризис, компании вынуждены сокращать выплаты, поскольку упали доходы;

- Инвестор попал в так называемую «дивидендную ловушку». Он посмотрел, что раньше компания платила солидные выплаты (более 10% годовых) и решил, что впредь так и будет продолжаться. Падение дохода может быть очень существенным (в несколько раз). Например, с предполагаемых 600 тыс. рублей до 100-200 тыс. рублей. Конечно, умный инвестор предусмотрит такую ситуацию заранее;

Чтобы иметь возможность пережить кризисный период стоит обязательно иметь денежные запасы. Лучше всего, чтобы эта сумма была около двух среднегодовых расходов. В нашем случае, это эквивалентно 1,2 млн рублей. Эти деньги можно положить на банковский вклад или краткосрочные ОФЗ. Прибыль с этой суммы можно использовать, чтобы накапливать свой дивидендный портфель акций. То есть реинвестировать проценты.

Также для стабильной жизни желательно иметь хотя бы одну однокомнатную квартиру для сдачи. Так можно обеспечить стабильную пассивную прибыль в размере 15-25 тыс. рублей (в зависимости от города). Всё же это очень стабильный и предсказуемый источник дохода.

2 Риск девальвации рубля. Если доллар будет сильно дорожать в рублях, то акции будут ещё сильнее дешеветь из-за бегства иностранных инвесторов. Инвестиционный портфель может сильно просесть. На восстановление стоимости, вероятнее всего, потребуется несколько лет.

Поэтому желательно иметь часть активов в зарубежных акциях или ETF фондах на них. Они менее волатильны и котируются в долларах. Если рубль сильно упадёт, то зарубежные активы смогут компенсировать эти потери. Можно переложиться в какой-то момент.

9. Стоит ли стремиться не работать и жить только на дивиденды

Философский вопрос: «нужно ли вообще стремиться жить только на дивиденды?» На первый взгляд, это кажется очевидным: «конечно, да»! Но для чего вам это нужно? Чем вы будете заниматься каждый день?

По факту многие люди строят мифические мечты, которые не имеют ценности. Большинство не имеют чёткого представления, чем заниматься в свободное время. Есть шансы просто деградировать как личность, если ничем не заниматься.

Каждый человек должен чем-то заниматься в жизни, иначе он деградирует.

Каждому из нас нужно общение. На работе его обычно хватает, поскольку мы ежедневно контактируем с другими людьми. Сидеть же дома или выходить на улицу, где все незнакомые — не могут восполнить должного общения.

Поэтому стремясь жить на дивиденды, подумайте также, а для чего вам это нужно? Идеальным вариантом кажется следующий: накопить приличную сумму денег (пускай 10,7 млн рублей) и устроиться на работу, где будет нравиться. То есть вы будете ходить ради удовольствия, общения и будете получать какую-то зарплату. Возможно, там будет более свободный график работы. Этого уже будет достаточно, чтобы изменить свою жизнь к лучшему.

И напоследок, насчёт пенсии: дивидендные выплаты очень пригодятся на пенсии. Поэтому даже небольшие суммы, хранящиеся в акциях, могут приносить существенную часть прибыль, будучи уже в пожилом возрасте. Всё же о пенсии лучше думать самостоятельно и заранее.

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Можно ли достойно жить на дивиденды и какой для этого нужен капитал?

Сегодня я хотел бы поговорить о дивидендной доходной стратегии, тем более что с каждым годом она приобретает всё большую популярность в российском инвестиционном сообществе.

Доходная стратегия предполагает, что основной фокус при формировании своего портфеля инвестор держит на стабильном и высоком денежном потоке от эмитентов (в виде дивидендов и купонов), а не на росте курсовой стоимости. Дивидендная стратегия является частным примером доходной.

Я и сам с годами стал приверженцем этого подхода, хотя изначально был настроен весьма скептически.

Преимущества дивидендной стратегии

- Живые деньги поступают на счёт, и инвестор может распорядиться ими как угодно — потратить на текущее потребление либо реинвестировать обратно в фондовый рынок. В кризисные периоды дополнительный кэш может избавить от необходимости продавать активы по невыгодной цене и, наоборот, дать возможность покупать по очень выгодной.

Расчёт требуемого капитала

Главные вопросы, которые обычно интересуют начинающих инвесторов — действительно ли можно жить на дивидендный поток и какого размера капитал для этого необходим?

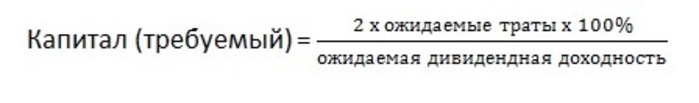

Базовый расчёт тут простой и даже по-своему примитивный, зависит от двух параметров:

-

ожидаемая дивидендная доходность за год;

Логика очевидная — денежный поток от инвестиций должен превышать траты, чтобы можно было говорить о базовой финансовой независимости инвестора. При этом лучше, чтобы этот поток был по крайней мере в два раза больше требуемой для жизни суммы, тогда 50% дивидендов мы сможем реинвестировать, защищая свой капитал от обесценения.

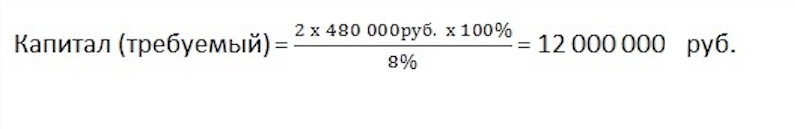

Расчётная формула примет следующий вид:

Попробуем посчитать капитал для инвестора Василия, зная следующие вводные данные:

- в месяц семья Василия тратит около 40 000 рублей (480 000 в год);

- дивидендная доходность портфеля Василия — около 8%.

12 миллионов рублей — такой капитал требуется Василию для того, чтобы жить на дивидендный поток при текущих тратах, реинвестируя обратно половину поступающих на счёт денег.

Здесь важно понимать, что основная задача доходного инвестора — это правильное перераспределение денежного потока, направленного в его сторону, на длинном временном горизонте. Данная стратегия идеально подходит тем, кто планирует инвестировать в течение 20-30 лет, тогда время и сложный процент сами сделают всю работу. Не нужно быть самым умным, быстрым, прозорливым, чтобы нарастить капитал до гигантских размеров.

Большую роль в дивидендной стратегии играет грамотная диверсификация портфеля — нам становится принципиально важно иметь стабильный и постепенно нарастающий дивидендный поток. Пусть не год от года, но на расстоянии 3-5 лет положительная динамика денежного потока должна явно прослеживаться. Если же мы регулярно инвестируем, но со временем получаем всё меньше и меньше дивидендов — это опасный сигнал и знак того, что пришло время пересмотреть свои действия и поменять что-то в своем подходе.

При этом у инвестора не должно быть зависимости от выплат одной компании или сектора.

Сколько должно быть компаний в портфеле доходного инвестора?

С недавнего времени я выработал правило, что количество компаний в моём портфеле зависит от ожидаемой дивидендной доходности.

Поясню: я хочу, чтобы дивидендные выплаты за год полностью покрывали мне убытки в случае банкротства одного из эмитентов в моем портфеле.

Например, я ожидаю, что дивидендная доходность портфеля будет в районе 7%, тогда доля каждого эмитента в портфеле должна также равняться 7%, и, соответственно, всего в моём портфеле окажется 14-15 компаний. В данном случае убыток от обнуления стоимости акций одного из эмитентов будет полностью компенсирован мне дивидендными выплатами от всех остальных.

На что я обращаю внимание при отборе дивидендных акций в свой портфель:

-

Наличие у эмитента понятной и продуманной дивидендной политики, прописанной в уставе компании.

Чаще всего закрепляется фиксированный процент выплат (например, 25-50%) от прибыли или денежного потока за год. Радует, что компаний с понятной дивидендной политикой становится всё больше.

Очень хорошо, если эмитент имеет стабильную историю дивидендных выплат, которые ещё и растут во времени.

Инвестору не следует забывать, что только устойчивость и доходность бизнеса могут обеспечить достойные результаты инвестору на длинном горизонте времени. Дивиденды — это лишь следствие наличия прибыли и денежного потока у компании.

Дивидендная стратегия, при всей своей кажущейся простоте, имеет массу подводных камней и требует от инвестора достаточно серьёзного уровня знаний и умений. Формальный подход, когда выбор эмитентов делается исключительно на основании высоких дивидендных выплат, может привести к серьёзным убыткам.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Источник https://vsdelke.ru/finansy/kak-zhit-na-dividendy.html

Источник https://invlab.ru/investicii/kak-zhit-na-dividendy/

Источник https://journal.open-broker.ru/investments/mozhno-li-dostojno-zhit-na-dividendy/