Обзор российских биржевых фондов – ETF и БПИФ 2021

Перечень российских биржевых паевых инвестиционных фондов (БПИФ) и основных характеристик этих фондов.

Сегодня на Московской бирже можно выбирать из 39 БПИФ различных категорий, и покупать их в различных валютах.

Сортируемая таблица

Наименование фонда

Тикер

Тип актива

Валюта базового актива

Валюта торгов

Управляющая компания

Индекс

TER

Сбербанк Управление Активами

Сбербанк Управление Активами

Сбербанк Управление Активами

Сбербанк Управление Активами

Сбербанк Управление Активами

Сбербанк Управление Активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

ВТБ Капитал Управление активами

Активно управляемый фонд

Активно управляемый фонд

Газпромбанк Управление активами

Газпромбанк Управление активами

Tinkoff all-weather index RUB

Пояснения к таблице

Валюта базового актива — валюта, в которой управляющая компания покупает основной актив фонда (например, акции).

Валюта торгов — валюта, в которой происходят торги на Московской бирже. Иногда торги происходят сразу в нескольких валютах (например, рубли и доллары США)

Индекс — биржевой индекс, которому следует БПИФ. Иногда фонд следует индексу через покупку зарубежного ETF. В таком случае это указывается дополнительно. Так же БПИФ может быть активно управляемым фондом. В таком случае он не следует биржевому индексу

TER — Total Expense Ratio или полные издержки. TER включает: вознаграждение УК, вознаграждение депозитария и прочие расходы. TER не включает в себя: комиссию брокера, возможные потери на спреде, налоги

Суммарные издержки — мы обозначили под этим термином TER БПИФ + TER ETF, если управляющая компания следует индексу через покупку зарубежного ETF

Лидерами по выпуску новых БПИФ являются Сбербанк и ВТБ. На сегодняшний день у ВТБ запущено 8 биржевых фондов, у Сбербанка — 5.

Самым популярным (судя по быстро растущему размеру СЧА) является БПИФ Сбербанка на Индекс Мосбиржи государственных облигаций (ОФЗ) – SBGB. За ним — SBMX, следующий Индексу Московской биржи.

Преимущества и недостатки БПИФ

Достаточно недавно появились первые российские биржевые фонды или ETF. Первым российским ETF стал фонд Сбербанка Индекс МосБиржи полной доходности «брутто», SBMX. Он появился в сентябре 2018 года. На сегодняшний день на Московской бирже уже 26 биржевой ПИФов, т.е. каждый месяц появляются 1-2 новых фонда. За дело взялись практически все крупные инвестиционные компании.

История вопроса

В 2012 году в N 156-ФЗ «Об инвестиционных фондах» были внесены изменения, согласно которым вводилось понятие биржевой паевой инвестиционный фонд или БПИФ. Несмотря на это, до 2018 года ни одного фонда такого типа в России не было. Для создания не хватало решить несколько технических вопросов. Например, не хватало расчета индикативной стоимости паев (iNAV) в течение дня.

Только в 2018 году появился первый фонд нового типа — SBMX. За ним последовали аналогичные продукты от ВТБ Капитал и Альфа-Капитал.

Биржевые ПИФы стали называть «ETF по российскому праву». Многие подвергают критике этот вид инструментов. Давайте разберемся в преимуществах и недостатках БПИФов.

Преимущества

Российские индексы

После выхода на рынок БПИФ российским инвесторам стали доступны, наконец, российские индексы акций и облигаций в рублях. До этого можно было купить на Московской бирже только иностранные ETF управляющих компаний Finex и ITI, которые следовали иностранным индексам и отдельным российским индексам в валюте (индекс РТС и индексы российских еврооблигаций).

Для российских частных и институциональных инвесторов это важно. Инвестировать в российские ценные бумаги, предварительно покупая доллар, как в случае с индексом РТС, это довольно «странная» идея.

Теперь на бирже есть фонды, которые следуют индексу акций Мосбиржи, индексам корпоративных и государственных облигаций. По всей видимости, разнообразие индексных стратегий со временем будет расти.

Точность следования

Пока еще рано делать выводы, но самый «старый» из БПИФ – SBMX, которому нет даже 1 года, довольно точно следует Индексу акций Мосбиржи. Отставание составляет с точностью до сотых процента величину комиссии фонда -1,0%, при низкой ошибке следования (Tracking Error) в 0,01. У лучшего из обычных индексных ПИФов ошибка следования составляет 0,38 при ежегодном отклонении -4,6%. Подробнее об этих параметрах в нашем Обзоре индексных фондов российских акций 2020.

Доступность для госслужащих и для российских институциональных инвесторов

Все зарубежные ценные бумаги, включая ETF, по закону недоступны для государственных служащих и многими российских институциональных инвесторов (например, пенсионных фондов). БПИФ могут стать в этом случае хорошим выходом.

Налоговые преимущества

Все российские БПИФ являются Flow-through entity для ФНС. Иными словами, ПИФ (как биржевой, так и обычный) не платит налоги при покупке-продаже российских ценных бумаг и получении дивидендов и купонов. Все налоги переносятся на конечного инвестора (для инвесторов тоже есть ряд налоговых льгот). Западные ETF, которые специализируются на российских ценных бумаг платят налог, чем, вероятно, объясняется нелюбовь иностранных ETF к российским индексам.

ETF без хеджирования и синтетических активов

Западные ETF, доступные на Московской бирже, применяют в своих стратегиях варианты хеджирования и синтетическую репликацию. Это вызвано необходимостью «сгладить» колебания стоимости паев, связанные с волатильностью валют, в которых номинированы эти бумаги. Синтетическая репликация применяется обычно небольшими фондами, у которых не хватает ресурсов для физической репликации. Оба явления (хеджирование и синтетика) сопряжены с дополнительными издержками УК, более высокими комиссиями, и добавляют дополнительные риски контрагента.

В российских БПИФах пока нет ни одного фонда с хеджированием и синтетической репликацией.

Российская юрисдикция

В случае возникновения каких-либо проблем после покупки иностранных ETF, отстаивать свои интересы придется в зарубежных судах. Что по карману далеко не каждому. Кроме того, зарубежные ETF не подконтрольны российскому Центробанку.

Недостатки

Недостатки нормативной базы

Российское законодательство, регулирующее деятельность УК при формировании и управлении БПИФ далеко от совершенства. В отличие от иностранных ETF у нас разрешается использовать депозитарии, подконтрольные УК, нет возможности использовать обмен базовыми единицами между УК и маркетмейкером. Кроме того, в нормах нет каких-либо требований по поддержке ликвидности и точности следования индексу. Как, впрочем, нет и самого понятия «индексного фонда». Каждая управляющая компания свободна самостоятельно определять понятие «индексного фонда».

Высокие комиссии

Ежегодные комиссии управляющих компаний довольно высоки. Так облигационные БПИФ при комиссиях выше 0,5% сильно теряют в привлекательности. Комиссия отдельных российских БПИФ вообще поражает воображение.

В целом все комиссии ETF и БПИФ, которые можно найти на Московской бирже (включая бумаги FinEx и ITI Capital), отличаются даже не в разы, а в десятки раз от собратьев на NASDAQ и NYSE. Но растущая конкуренция среди управляющих компаний и рост объемов активов, видимо, постепенно будут двигать комиссии вниз.

Покупки западных ETF

Многие российские БПИФ, которые следуют иностранным индексам слишком «упрощают себе жизнь», просто покупая аналогичные ETF на западных площадках и не стесняясь при этом брать комиссию, которая в десятки раз превосходит оригинальные ETF.

Судя по инвестиционным стратегиям, так поступают все БПИФ на иностранные индексы кроме SBSP Сбербанка. Только этот фонд самостоятельно реплицирует индекс S&P 500 через покупку соответствующих акций.

Малая история

У всех биржевых продуктов на Московской биржи (ETF и БПИФ) довольно маленькая история обращения. Она не захватывает ни одного финансового кризиса. Пока мы не были свидетелями ликвидаций ETF или БПИФ в России. Поэтому при будущих «встрясках» могут возникать какие-то сюрпризы.

БПИФ — российский аналог ETF

Ранее «Открытый журнал» уже рассматривал основные нюансы инвестирования в ETF (Exchange Traded Fund) — популярные за рубежом инвестиционные фонды, акции которых торгуются и на Московской бирже. Сегодня мы разберём, в чём заключаются главные различия между ETF и их отечественными аналогами — биржевыми паевыми инвестиционными фондами (БПИФами).

В чём разница между ETF и БПИФ

Выделим черты, которые свойственны и российским (БПИФы), и зарубежным (ETF) биржевым фондам:

-

ориентированность на привлечение капиталов множества мелких инвесторов — паи большинства подобных фондов можно купить за несколько долларов или несколько десятков рублей;

Несмотря на схожесть, ETF и БПИФы имеют значительные различия, о которых нужно знать инвестору:

-

ETF возникли в США в начале 90-х гг. XX века, а БПИФы появились в 2018 г. в России;

Приведённые отличия говорят о том, что БПИФы — это локальная российская разновидность ETF, которая была создана с учётом местной специфики. Данные фонды зарегистрированы на территории России и управляются отечественными компаниями. Некоторые БПИФы имеют в своём портфеле ценные бумаги российских эмитентов.

Как выбрать лучшие БПИФы для инвестиций

Инвестору, который планирует вложить свои средства в БПИФы, понадобятся следующие сведения:

-

какова прошлая доходность данных фондов (в динамике и по сравнению с конкурентами);

Все эти сведения размещены в открытом доступе.

Полный список представленных на Мосбирже БПИФов можно найти на сайте MOEX: нажать на категорию «Акции и облигации» => перейти в раздел «Инструменты» => зайти в категорию «Биржевые фонды».

На открывшейся странице биржевые фонды распределены по характеру вложений. Выделены такие категории, как:

Примерно у половины фондов есть презентации, которые позволяют более детально ознакомиться с характером вложений, инвестиционной стратегией и другими аспектами деятельности БПИФов.

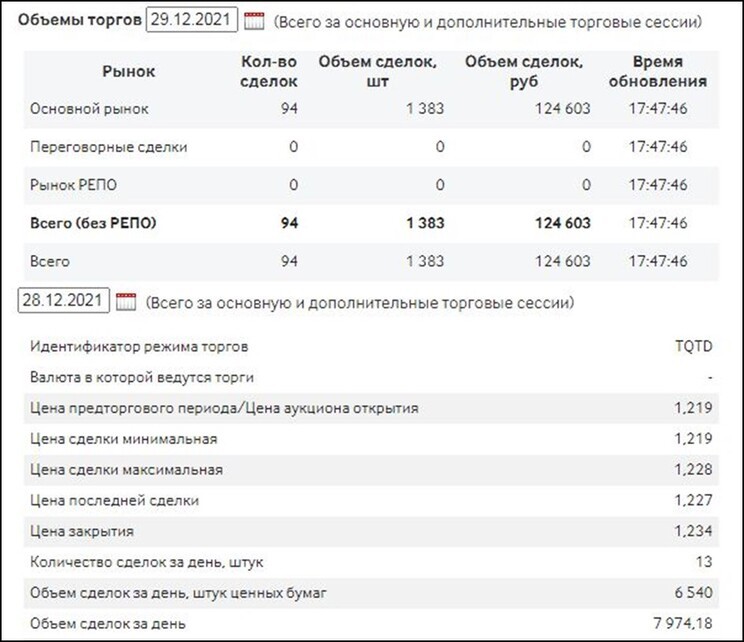

Нажав на тикер интересующего фонда, можно перейти на его страницу, чтобы посмотреть динамику стоимости паёв, узнать ликвидность БПИФа или получить другую специализированную информацию.

Также существует возможность отобрать паи БПИФов по дополнительным критериям. Для этого нужно:

-

на сайте MOEX нажать на категорию «Акции и облигации»;

С динамикой стоимости инвестиционных паёв всех БПИФов можно ознакомиться на отдельной странице MOEX. Для перехода на неё нужно:

-

найти на главной странице раздел индексов;

Это позволит получить информацию о том, как цена пая нужного БПИФа изменилась за месяц или с начала года, а также поможет сравнить её с показателями конкурентов.

Для получения статистики по всем инвестфондам нужно:

-

на сайте MOEX перейти в категорию «Акции и облигации»;

Найденные фонды можно ранжировать по дневному изменению стоимости пая, объёмам сделок и другим показателям.

Разнообразный характер вложений БПИФов, простота покупки и продажи их паёв, а также невысокая стоимость делают этот инструмент весьма интересным для частного инвестора. Однако перед вложением средств в БПИФы рекомендуется ознакомиться с их показателями, тем более практически все сведения о данных фондах находятся в открытом доступе на MOEX.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Биржевые фонды

Биржевые инвестиционные фонды представляют собой уникальный инструмент для инвестирования, так как одновременно совмещают низкий порог входа и высокий уровень диверсификации. За счет объединения капитала своих клиентов перед фондом открывается более широкий спектр возможностей по сравнению с частными инвесторами. Фонд инвестирует в ценные бумаги, которые формируют индекс. Инвестиционный портфель, составленный по индексу, обладает отличным балансом риска и доходности. Инвестор, покупая долю в инвестиционном фонде, приобретает пропорциональную долю в индексе и все сопутствующие преимущества.

Первый торгуемый биржевой фонд (ETF) появился в 1990 г. на фондовой бирже Торонто. Прошло более 25 лет и этот инструмент смог занять свое место в финансовом мире: по данным Bloomberg в мире более 6000 биржевых фондов с управляемым капиталом более 6 трлн. долларов. Первый биржевой фонд по российскому праву (БПИФ, российский «ETF») появился в 2018 году. И на сегодняшний день индустрия российских ETF-оа также демонстрирует активный рост. В России биржевые фонды, как российские, так и иностранные, зарекомендовали себя как инструменты пользующиеся большим спросов инвесторов.

Источник https://rostsber.ru/publish/stocks/bpif.html

Источник https://journal.open-broker.ru/economy/bpif-rossijskij-analog-etf/

Источник https://www.moex.com/msn/exchanged-trades