Какая реальная доходность основных инвестиционных инструментов, если брать в учёт инфляцию? Любопытные цифры

Привет! Меня зовут Рома Авдалов я финансовый аналитик на цифровой платформе Credit.Club. В этой статье расскажу новичкам об инвестиционных инструментах, которые помогут уберечь накопления от инфляции, а также рассчитаю их реальную доходность — цифры интересные.

Если вы — опытный инвестор, поделитесь своими мыслями, как по вашему лучше защитить деньги от инфляции? Буду рад дополнить статью полезными уточнениями.

Начну с простого. Уберечь деньги от обесценивания — сделать так, чтобы накопленная сумма выросла как минимум на уровень инфляции (6% в мае по данным Центробанка). В этом могут помочь инвестиционные инструменты со среднем уровнем риска:

- вложения в недвижимость;

- ИИС;

- ОФЗ;

- российские корпоративные облигации;

- сбережения в МФК;

- сбережения в КПК;

- краудлендинг с обеспечением в виде залога.

При анализе инвестиционных инструментов человек обычно видит одну доходность, но за вычетом инфляции и налогов получается совсем другая цифра. В своих расчётах я намеренно не буду учитывать затраты на налоги, и покажу, насколько сильно меняется предлагаемая ставка только от ежегодного обесценивания денег. Для вычислений буду использовать приблизительный годовой уровень инфляции в 5%

Формула для расчёта реальной доходности с учётом инфляции:

Доходность: около 10% от вложенных денег.

Доходность после вычета инфляции:

Порог входа: высокий. Чаще всего на покупку квартиры нужен как минимум миллион. Если вкладывать деньги через ЗПИФ, то порог входа может сократиться до 300 тысяч.

В целом на недвижимости можно зарабатывать тремя способами:

- аренда жилья;

- перепродажа недвижимости;

- вложения в паи ЗПИФов, которые специализируются на недвижимости.

Сдача жилья в аренду. Этот способ лучше не рассматривать как инструмент защиты от инфляции. В среднем на аренде можно заработать всего 5−8% от вложенных денег. Если взять нижнюю границу, то с учётом инфляции доходность будет уже на нуле. А ещё надо будет вычесть налоги, затраты на обустройство жилья и другие расходы.

Вложения в закрытые паевые инвестиционные фонды (ЗПИФ), которые специализируются на недвижимости. Работает инструмент так:

Прибыль инвесторов зависит от того, насколько грамотно управляющая компания вкладывает деньги в активы. Человек может вообще ничего не заработать с инвестиций или наоборот, обогатиться, например, на 14−16% годовых. При этом никто не гарантирует доходность.

Продажа жилья. Такой способ инвестирования денег подходит экспертам рынка недвижимости. Если всё сложится хорошо, то возможно получится продать недвижимость с наценкой в 8−10%.

Чтобы больше заработать на жилье, важно учитывать различные параметры, которые позволят увеличить стоимость квартиры. Допустим, это может быть престижный район с удобной дорожной развязкой и множеством магазинов в округе. Жильё будет ещё больше цениться, если рядом окажутся детские сады, школы или институты.

Также хорошо бы подумать, на каких жильцов будет рассчитана квартира — от этого отталкиваться при определении размеров недвижимости. Чем больше деталей получится учесть, тем выше может получиться доходность в будущем.

Приведу пример долгосрочного вложения в недвижимость, которой чаще всего пользуются эксперты. Они находят градостроительный план по развитию определенного района. Если эксперты видят, что в ближайшие несколько лет там планируется строительство транспортных узлов, школ, больниц, университетов, то скорее всего они примут решение вложиться в недвижимость рассматриваемого района на раннем этапе строительства.

Как правило, на раннем этапе строительства обычных физлиц заманивать нечем, поэтому квартиры стоят почти в 2 раза ниже по сравнению с будущей ценой на рынке. Тогда с учётом инфляции уже речь пойдет о 60−70% прироста капитала за 3−4 года (а это 15−20+% годовых).

Про доходность, вклады и разбитую детскую мечту — считаем реальную доходность с учетом инфляции

Когда я был маленький, то мечтал, что у меня будет много денег, которые я положу на вклад в банке. Банк будет начислять мне проценты, и я буду жить припеваючи долго и счастливо. Я даже рассчитывал сколько денег мне требовалось на долгую и счастливую жизнь. Сначала это была очень огромная сумма ( Скрудж Макдак немного повлиял на мои детские мечты), по мере взросления она постепенно уменьшалась, приближаясь к более реальным значениям.

В конце концов я остановился на » хотя бы получать в виде процентов по вкладу сумму, эквивалентную средней заработной плате в стране «. Ставки по вкладам тогда были высокие (двузначные) и мои расчеты показывали, что накопить нужную сумму в принципе вполне реально. У меня всегда возникал вопрос: «Почему люди так не делают. Это же так просто. Копи деньги, размещай их на вкладе — и будет тебе счастье». Про фондовый рынок я тогда еще не знал.

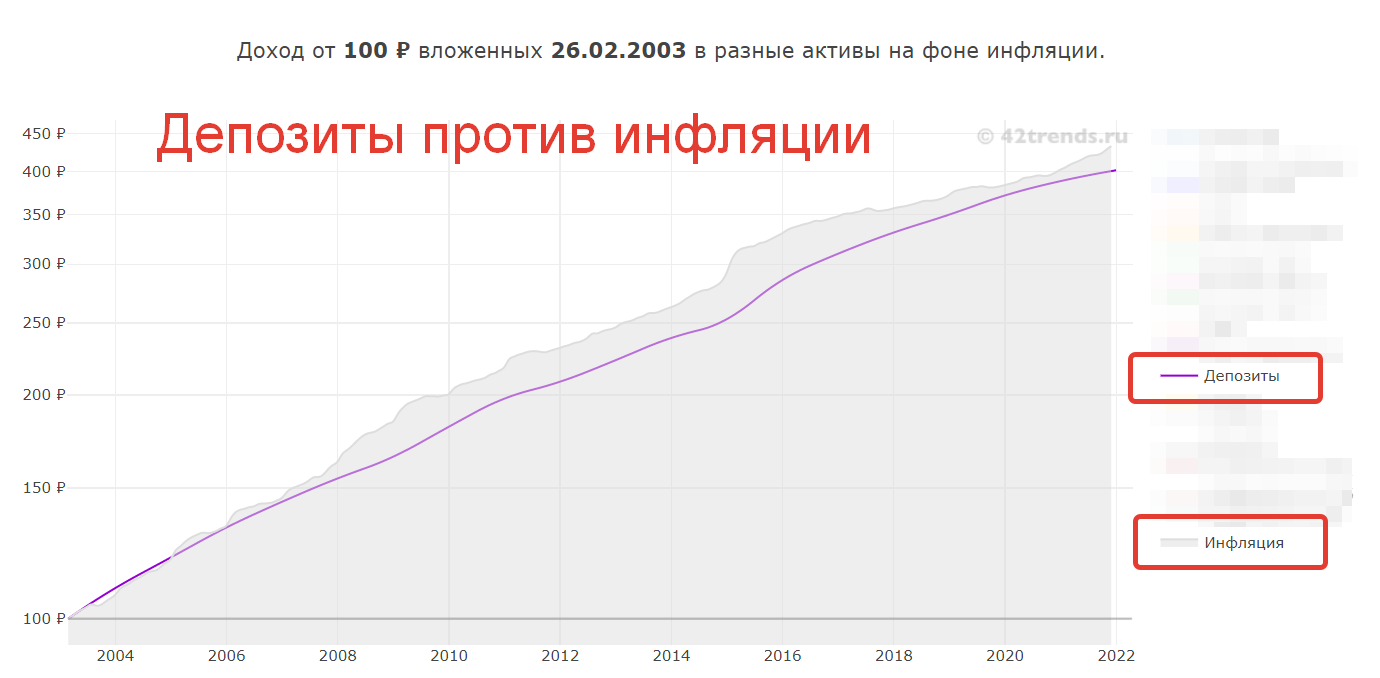

Мои детские и юношеские мечты были разрушены новыми знаниями, которые я получал в период взросления. Я узнал что такое инфляция, номинальная и реальная доходность. И как оказалось, вклад в банке хоть и может приносить хорошую доходность в номинальном выражении, но его реальная доходность (за вычетом инфляции) находится практически на нуле. И чтобы можно было достойно жить на проценты, нужно было иметь в разы, в десятки-сотни раз больше денег, чем я предполагал изначально.

Расчет реальной доходности с учетом инфляции

Аналогично было и с инвестициями. Когда я смотрел статистику доходности фондовых рынков (индексов), особенно РФ — голова шла кругом от возможностей по заработку. Но если считать реальную доходность с учетом инфляции, данные были намного скромнее.

Именно реальная доходность показывает истинную картину: сколько денег ты заработал. Те, кто считают свои результаты по номинальным значениям, сами себя обманывают («А в попугаях я длиннее всего»).

А как считать это самую реальную доходность с учетом инфляции?

Большинство из нас делает это так: из номинальной доходности вычитают инфляцию и получают реальную доходность.

Реальная доходность = Номинальная доходность — Инфляция.

Уже неплохо, но формула немного неверная. Ее можно использовать, когда инфляции в стране не очень высокая. Будет погрешность в результатах, но небольшая. Если нужна точность, однозначно нужно использовать правильную формулу.

Приведу простой пример, как мы теряем правильный результат при неправильных расчетах реальной доходности.

У нас есть 100 рублей. Мы открываем вклад в банке на 3 года под 20% годовых. Инфляция за это время составляет — 10% в год.

Какова реальная доходность вклада? По вышеприведенной формуле — это 10% годовых (20% — 10%).

Как проверить, что мы ошиблись (или не ошиблись) в расчетах?

Считаем на пальцах:

- За три года вклад в 100 рублей размещенный под 20% годовых — подрастет до 172,8 рублей (100 * (1+0,20)^3). Рост в 1,728 раз.

- За эти же три года цены на товары (в следствии 10% инфляции) увеличатся в 1,331 раза [(1+0,1)^3].

- Делим одно на другое и получаем 1,728 / 1,331 = 1,2982. То есть, наш вклад в реальном выражении подрос примерно на 29,82%.

- Рост на 29,82% за три года — это соответствует 9% среднегодовой доходности [((1,2982^(1/3)-1)*100].

Мы только что потеряли (или нашли) целый процент доходности.

Как правильно получить реальную доходность за вычетом инфляции?

Реальная доходность = (Номинальная доходность — Инфляция) / (1 + Инфляция)

Проверяем формулу на нашем примере про вклад и инфляцию:

Реальная доходность = (0,2 — 0,1) / (1 + 0,1) = 0,1 / 1,1 = 0,09 или 9% годовых. Все сходится. Формула работает.

Как потерять несколько десятков процентов реальной доходности

Теоретически можно быстро в уме высчитывать реальную доходность обычным вычитанием, при условии, что инфляция в стране небольшая. Результат будет выходить с определенной погрешностью, на которую можно закрывать глаза. Но если инфляции высокая, с помощью такого способа подсчета можно легко потерять (или добавить лишних) несколько процентов доходности (процентных пункта, если быть точнее). А в некоторых случаях, даже несколько десятков процентов!

Как пример, приведу статистику доходности индекса Московской биржи (блог все таки про инвестиции) по годам, инфляцию и реальную доходность посчитанную двумя способами: вторым и неправильным. Для наглядности в крайнем правом столбце я отобразил разницу (погрешность) между двумя способами расчета реальной доходности. Вы можете посмотреть, как изменяется погрешность, в зависимости от размера доходности индекса и инфляции в стране. Обратите внимание на 1997 — 1998 года.

Как правильно считать реальную доходность с учетом инфляции?

Наверно все знают, что реальная доходность — это доходность за вычетом инфляции. Все дорожает — продукты, товары, услуги. По данным Росстата за последние 15 лет цены выросли в 5 раз. Это означает, что покупательная способность денег, просто лежавших все это время в тумбочке уменьшилась в 5 раз, раньше могли купить 5 яблок, теперь 1.

Чтобы хоть как-то сохранить покупательную способность своих денег, люди их вкладывают в различные финансовые инструменты: чаще всего это депозиты, валюта, недвижимость. Более продвинутые используют, акции, ПИФы, облигации, драгметаллы. С одной стороны сумма вложений растет, с другой происходит их обесценивание из-за инфляции. Если из номинальной ставки доходности вычесть ставку инфляции, получится реальная доходность. Она может быть положительной или отрицательной. Если доходность положительная, ваши вложения приумножились в реальном выражении, то есть вы можете купить больше яблок, если отрицательная — обесценились.

Большинство инвесторов считают реальную доходность по простой формуле:

Но данный способ неточен. Приведу пример: возьмем 200 рублей и положим их на депозит на 15 лет со ставкой 12% годовых. Инфляция за этот период 7% в год. Если считать реальную доходность по простой формуле, то получится 12-7=5%. Проверим этот результат, посчитав на пальцах.

За 15 лет при ставке 12% годовых 200 рублей превратятся в 200*(1+0,12)^15=1094,71. Цены за это время вырастут в (1+0,07)^15=2,76 раз. Чтобы посчитать реальную доходность в рублях делим сумму на депозите на коэффициент инфляции 1094,71/2,76=396,63. Теперь, чтобы перевести реальную доходность в проценты считаем (396,63/200)^1/15 -1 *100% = 4,67%. Это отличается от 5%, то есть проверка показывает, что расчет реальной доходности «простым» способом не точен.

Чтобы правильно рассчитать реальную доходность, нужно применять формулу:

Real Rate of Return — реальная доходность

nominal rate — номинальная ставка доходности

inflation rate — инфляция

Проверяем:

(1+0,12)/(1+0,07)-1 * 100%=4,67% Сходится, значит формула верная.

Источник https://vc.ru/finance/267320-kakaya-realnaya-dohodnost-osnovnyh-investicionnyh-instrumentov-esli-brat-v-uchet-inflyaciyu-lyubopytnye-cifry

Источник https://vse-dengy.ru/realnaya-dohodnost-s-uchetom-inflyatsii.html

Источник https://activeinvestor.pro/kak-schitat-realnuyu-dohodnost-s-uchetom-inflyatsii/