Инвестиционная политика предприятия: восемь основных этапов

Инвестиционная деятельность предприятия подчинена долгосрочным целям его развития. Поэтому она должна осуществляться в соответствии с разработанной инвестиционной политикой. Такая политика формируется в составе общей финансовой стратегии предприятия как самостоятельный ее блок. Этот блок является стержневым, так как направлен на реализацию не только финансовой, но и корпоративной стратегии предприятия — неполная или неэффективная реализация инвестиционной политики предприятия ставит под угрозу реализацию всего стратегического его набора.

Инвестиционная политика представляет собой часть общей финансовой стратегии предприятия. Она заключается в выборе и реализации наиболее эффективных форм реальных и финансовых его инвестиций с целью обеспечения высоких темпов его развития и постоянного возрастания его рыночной стоимости.

Разработка общей инвестиционной политики предприятия охватывает следующие основные этапы:

- Анализ инвестиционной деятельности предприятия в предшествующем периоде

- Исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка

- Учет стратегических целей развития предприятия, обеспечиваемых его предстоящей инвестиционной деятельностью

- Обоснование типа инвестиционной политики предприятия по целям вложения капитала с учетом рисковых предпочтений

- Формирование инвестиционной политики предприятия по основным направлениям инвестирования

- Формирование инвестиционной политики предприятия в отраслевом разрезе

- Формирование инвестиционной политики предприятия в региональном разрезе

- Взаимоувязка основных направлений инвестиционной политики предприятия

Основной целью такого анализа является всесторонняя оценка внутреннего инвестиционного потенциала предприятия и эффективности его инвестиционной деятельности.

- На первой стадии анализа изучаются общий объем инвестиционной деятельности предприятия по отдельным этапам рассматриваемого периода, темпы динамики этого показателя в сопоставлении с темпами развития совокупной суммой операционных активов, собственного капитала и объема реализации продукции.

- На второй стадии анализа исследуются соотношение отдельных направлений инвестиционной деятельности предприятия — объемов его реального и финансового инвестирования. Темпы динамики этих объемов инвестирования сопоставляются между собой, определяется удельный вес каждого из направлений инвестирования, исследуются их роль в развитии предприятия.

- На третьей стадии анализа рассматривается уровень диверсификации инвестиционной деятельности предприятия в отраслевом и региональном разрезах, определяется степенью соответствия этого уровня отраслевой и региональной политике развития операционной его деятельности.

- На четвертой стадии анализа определяется эффективность инвестиционной деятельности предприятия в рассматриваемом периоде. С этой целью используется система показателей рентабельности инвестиционной деятельности в целом, в том числе по направлениям инвестирования; производится сравнение этих показателей с рентабельностью активов и собственного капитала; рассматриваются показатели оборачиваемости инвестиционных ресурсов; методами факторного анализа устанавливается степень влияния отдельных показателей эффективности инвестиционной деятельности на рост рыночной стоимости предприятия.

В процессе такого исследования изучаются:

- правовые условия инвестиционной деятельности в целом и в разрезе отдельных форм инвестирования («инвестиционный климат»);

- анализируются текущая конъюнктура инвестиционного рынка и факторы ее определяющие;

- прогнозируется ближайшая конъюнктура инвестиционного рынка в разрезе отдельных его сегментов, связанных с деятельностью предприятия.

Исследование внешней инвестиционной среды и конъюнктуры инвестиционного рынка осуществляется методами стратегического, технического и фундаментального анализа.

3. Учет стратегических целей развития предприятия, обеспечиваемых его предстоящей инвестиционной деятельностью

Характер целей корпоративной и финансовой стратегий предприятия, требующих инвестиционной поддержки, следует рассматривать как систему стратегических целей инвестиционной деятельности, которая должна быть отражена в его инвестиционной политике. При этом следует иметь в виду, что объективным фактором, определяющим направленность инвестиционной политики предприятия, выступает стадия жизненного цикла, в которой находится предприятие.

4. Обоснование типа инвестиционной политики по целям вложения финансовых ресурсов с учетом рисковых предпочтений

На этом этапе формирования общей инвестиционной политики предприятия определяется целевая функция его инвестиционной деятельности по критерию соотношения уровня ее доходности и риска. Такой критерий базируется на общей философии финансового управления предприятием, входящей в состав его стратегического набора.

В теории финансового менеджмента выделяют обычно три типа инвестиционной политики предприятия по критерию рисковых предпочтений инвестора — консервативную, умеренную и агрессивную:

- Консервативная инвестиционная политика направлена на минимизацию инвестиционного риска как приоритетной цели.

- Умеренная (компромиссная) инвестиционная политика направлена на выбор таких объектов инвестирования, по которым уровень текущей доходности, темпы роста капитала и уровень риска в наибольшей степени приближены к среднерыночным.

- Агрессивная инвестиционная политика направлена на максимизацию текущего дохода от вложений капитала в ближайшем периоде.

- финансовой философии предприятия;

- избранного типа корпоративной и финансовой стратегии предприятия;

- наличием необходимого выбора на инвестиционном рынке соответствующих реальных инвестиционных проектов и финансовых инструментов инвестирования;

- финансового состояния предприятия.

На этом этапе формирования инвестиционной политики предприятия определяется соотношение объемов реального и финансового инвестирования в процессе предстоящей его инвестиционной деятельности. Оптимизация этого соотношения базируется на учете ряда объективных внешних и внутренних факторов, основными из которых являются:

- Функциональная направленность деятельности предприятия.

- Стадия жизненного цикла предприятия.

- Размер предприятия.

- Характер стратегических изменений операционной деятельности.

- Прогнозируемая ставка процента на финансовом рынке.

- Прогнозируемый темп инфляции.

В то же время у предприятий осуществляющих производственную деятельность, преимущественным направлением инвестирования будут реальные вложения (в форме капитальных вложений, покупки объектов приватизации т.п.). Именно это направление инвестирования позволяет таким предприятиям развиваться наиболее высокими темпами, осваивать новые виды продукции, проникать на новые товарные и региональные рынки.

Финансовые инвестиции таких предприятий связаны, как правило, с краткосрочными вложениями временно свободных денежных средств или осуществляются с целью установления контроля (влияния) за деятельностью отдельных фирм (предприятий-партнеров; предприятий-конкурентов и т.п.).

Стадия жизненного цикла предприятия определяет потребности и возможности осуществления различных направлений инвестирования. Так, на стадиях «детства» и «юности» подавляющая доля осуществляемых предприятием инвестиций носит реальную форму; на стадии «ранней зрелости» это направление инвестиций также преобладает; лишь на стадии «окончательной зрелости» предприятия могут позволить себе существенное расширение удельного веса финансовых инвестиций.

Размеры предприятия влияют на соотношение направлений реального и финансового инвестирования опосредованно через возможный объем формирования инвестиционных ресурсов. У небольших и средних предприятий, свободный доступ которых к заемным финансовым ресурсам ограничен, имеются определенные сложности в формировании «критической массы инвестиций», обеспечивающей рентабельное развитие операционной деятельности. В связи с этим инвестиционная деятельность небольших и средних производственных предприятий сконцентрирована преимущественно на реальном инвестировании, т.к. для осуществления финансовых инвестиций у них отсутствуют соответствующие ресурсы. В то же время у крупных предприятий уровень финансовой гибкости (доступ к внешним источникам финансирования) более высокий, что дает им возможность осуществлять финансовое инвестирование в более широких масштабах.

Характер стратегических изменений операционной деятельностиопределяет различную цикличность формирования и использования инвестиционных ресурсов. В современной литературе выделяется две принципиальные характеристики стратегических изменений операционной деятельности предприятия — постепенные и прерывистые изменения. Постепенные стратегические изменения характеризуются внутренней логикой динамики операционной деятельности и связаны с относительно незначительными объемами ее наращения в разрезе отдельных интервалов стратегического периода. Прерывистые стратегические изменения характеризуются существенными отклонениями объемов операционной деятельности от традиционного вектора роста и осуществляются скачкообразно.

При постепенных стратегических изменениях операционной деятельности формируемые предприятием инвестиционные ресурсы потребляются, как правило, в рамках каждого из интервалов стратегического периода на нужды реального инвестирования. В этих условиях финансовое инвестирование носит краткосрочный характер использования временно свободных инвестиционных ресурсов и осуществляется в небольших объемах. При прерывистых стратегических изменениях операционной деятельности у предприятий накапливается довольно значительный объем временно не используемых инвестиционных ресурсов, который может быть задействован в процессе финансового инвестирования — как кратко-, так и долгосрочного.

Прогнозируемая ставка процента на финансовом рынке оказывает влияние на соотношение направлений реального и финансового инвестирования предприятия через механизм формирования нормы чистой инвестиционной прибыли. В реальном инвестировании рост ставки процента вызывает соответствующее снижение нормы чистой инвестиционной прибыли, т.к. при прочих равных условиях увеличивает стоимость привлекаемых инвестиционных ресурсов. В финансовом инвестировании наблюдается противоположная тенденция — с ростом ставки процента норма чистой инвестиционной прибыли по большинству финансовых инструментов возрастает.

Прогнозируемый темп инфляции оказывает влияние на соотношение направлений реального и финансового инвестирования предприятия. Это связано с различным уровнем защищенности объектов инвестирования от действия инфляции. Реальные инвестиции имеют высокий уровень защиты от инфляции, так как цены на объекты реального инвестирования возрастают обычно пропорционально темпу инфляции. В то же время уровень защиты от инфляции большинства финансовых инструментов инвестирования очень слабый — в процессе инфляции обесценивается не только размер ожидаемой инвестиционной прибыли, но и стоимость самих инструментов инвестирования, подлежащих последующему погашению. Соответственно, прогнозируемый рост темпов инфляции будет вызывать повышение доли реального инвестирования, в то время как прогнозируемое снижение темпов инфляции вызовет активизацию финансового инвестирования предприятия.

С учетом этих факторов в процессе формирования инвестиционной политики соотношение различных направлений инвестирования дифференцируется по отдельным интервалам предстоящего периода.

6. Формирование инвестиционной политики предприятия в отраслевом разрезе

Определение отраслевой направленности инвестиционной деятельности является наиболее сложной задачей разработки инвестиционной политики. Она требует последовательного подхода к прогнозированию инвестиционной деятельности в увязке с общей корпоративной стратегией развития предприятия.

На первой стадии исследуется целесообразность отраслевой концентрации или диверсификации инвестиционной деятельности. Как правило начальные этапы деятельности предприятия связаны с концентрацией ее на одной отрасли, наиболее хорошо знакомой инвесторам. Обзор западной практики показывает, что многие из наиболее удачливых инвесторов достигли высокого уровня благосостояния, используя стратегию концентрации, т.е. не выходя за рамки моноотраслевой деятельности. Особенно яркие примеры дает нам производство отдельных видов наукоемкой продукции (компьютерная техника, компьютерные программы и т.п.) или продукции, удовлетворяющей новые потребности обширного круга потребителей. В то же время следует отметить, что среди инвесторов, использующих эту стратегию, наблюдается наибольшее число банкротств. Это связано с тем, что концентрация связана с более высоким уровнем инвестиционных рисков, чем могут позволить себе многие инвесторы.

Стратегия отраслевой концентрации, может быть использована лишь на первых трех стадиях жизненного цикла предприятия, т.к. при благоприятных обстоятельствах она может обеспечить наиболее высокие темпы производственного развития или увеличения капитала. На последующих стадиях жизненного цикла предприятия по мере удовлетворения потребности в продукции (товарах, услугах) основного контингента потребителей ей на смену должна прийти стратегия отраслевой диверсификации инвестиционной деятельности.

На второй стадии исследуется целесообразность различных форм отраслевой диверсификации инвестиционной деятельности в рамках определенной группы отраслей. Такими группами могут быть отрасли сельскохозяйственного производства, пищевой промышленности, транспорта и т.п. Такая отраслевая диверсификация позволяет инвестору более широко использовать накопленный опыт в сфере маркетинга, производственных технологий и т.п., а следовательно в большей мере предопределять эффективность инвестирования. Кроме того, использование отраслевой диверсификации даже в таких ограниченных рамках позволяет существенно снизить уровень инвестиционных рисков.

Диверсификация инвестиционной деятельности предприятия в рамках определенной группы отраслей связана с формированием «стратегических зон хозяйствования» (такое формирование осуществляется в процессе разработки общей стратегии экономического развития компании). На стратегической зоне хозяйствования лежит полная ответственность за разработку ассортимента конкурентоспособной продукции, эффективной сбытовой стратегии, а также обеспечивающей их инвестиционной стратегии.

Вместе с тем, такая стратегия инвестиционной деятельности также не лишена определенных недостатков. Основной из них заключается в том, что смежные отрасли в рамках определенной их группы имеют, как правило, аналогичный во времени отраслевой жизненный цикл, что усиливает инвестиционный риск, особенно в традиционных отраслях экономики. Кроме того, продукция таких отраслей подвержена обычно влиянию одинаковых во времени конъюнктурных циклов, что в еще большей степени усиливает инвестиционный риск в отдельные неблагоприятные периоды. Поэтому использование стратегии диверсификации инвестиционной деятельности в рамках определенной группы отраслей эффективно лишь при благоприятном прогнозе конъюнктуры соответствующих товарных рынков.

На третьей стадии исследуется целесообразность различных форм диверсификации инвестиционной деятельности в разрезе различных не связанных между собой групп отраслей. Необходимость использования такой стратегии определяется тем, что для многих крупных и средних компаний, осуществляющих свою деятельность на протяжении длительного периода, традиционно избранные отрасли (отдельные или в рамках определенных групп), сдерживают темпы перспективного развития, получение высокой отдачи от инвестиций, а иногда предопределяют их стратегическую уязвимость в конкурентной борьбе. Обеспечить новые возможности развития для таких предприятий может инвестирование в иные альтернативные группы отраслей.

Диверсификация инвестиционной деятельности, осуществляемая в процессе второго и третьего этапов разработки отраслевой направленности инвестиционной политики, позволяет получить эффект синергизма, при котором общий эффект полиотраслевой деятельности предприятия значительно больше, чем эффект отдельных отраслевых его подразделений. Для получения эффекта синергизма предприятие может избрать наступательную инвестиционную политику, когда в качестве критерия поиска объектов инвестирования используются будущие преимущества отраслевого конгломерата, или защитную инвестиционную стратегию, когда поиск объектов инвестирования направлен на устранение слабостей отдельных отраслевых производств.

7. Формирование инвестиционной политики предприятия в региональном разрезе

Необходимость осуществления этого этапа разработки инвестиционной политики предприятия определяется двумя основными условиями.

Первым условием, определяющим необходимость такой разработки, является размер предприятия. Подавляющее большинство небольших фирм и значительная часть средних предприятий осуществляют свою деятельность в пределах одного региона по месту проживания инвесторов. Для таких фирм возможности региональной диверсификации инвестиционной деятельности (особенно в части реальных инвестиций) ограничены в силу недостаточного объема инвестиционных ресурсов и существенного усложнения управления инвестиционной и хозяйственной деятельностью. Принципиальная возможность региональной диверсификации возможна лишь при финансовых инвестициях, однако их объем у таких предприятий небольшой, поэтому инвестиционные решения могут приниматься не в рамках разрабатываемой политики, а при формировании инвестиционного портфеля (т.е. на стадии тактического управления инвестиционной деятельностью).

Вторым условием, определяющим необходимость такой разработки, являетсяпродолжительность функционирования предприятия. На первых стадиях его жизненного цикла хозяйственная и инвестиционная деятельность сосредотачивается, как правило, в рамках одного региона, и лишь по мере дальнейшего развития предприятия возникает потребность в региональной диверсификации инвестиционной деятельности.

Основой разработки региональной направленности инвестиционной деятельности является оценка инвестиционной привлекательности отдельных регионов страны.

8. Взаимоувязка основных направлений инвестиционной политики предприятия

В процессе этого этапа обеспечивается согласованность отдельных направлений инвестиционной политики предприятия по объемам, срокам реализации и другим параметрам.

При больших объемах инвестиционной деятельности предприятия его инвестиционная политика дифференцируется в разрезе реального и финансового инвестирования.

Инвестиции в промышленность как условие ее экономического роста Текст научной статьи по специальности «Экономика и бизнес»

В статье рассматриваются вопросы, касающиеся непосредственной роли государства в инвестиционных процессах, являющимися одними из составляющих экономического роста страны. Описано само понятие «инвестиционного процесса» и его продолжение в реальном секторе экономики. Выделены тезисы знаменитых ученых-экономистов относительно условий экономического роста. Рассмотрены состав и структура источников финансирования инвестиций в различных отраслях промышленности.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Абрамова О. А.

Первоочередная задача экономической стратегии государства — модернизация и обновление основных фондов

Первоочередная задача экономической стратегии государства — модернизация и обновление основных фондов

INVESTMENTS INTO INDUSTRY AS A CONDITION OF ITS ECONOMIC GROWTH

The questions regarded direct role of a state in investment processes which are one of elements of economic growth of a country are considered in this article. The conception of «investment process» and its continuation in real sector of economy is described in this work. The theses of famous scientists-economists concerning conditions of economic growth are distinguished here. The composition and structure of sources of investment financing in different branches of industry are regarded in this article.

Текст научной работы на тему «Инвестиции в промышленность как условие ее экономического роста»

ОАО «Оренбургнефть», г. Бузулук

ИНВЕСТИЦИИ В ПРОМЫШЛЕННОСТЬ КАК УСЛОВИЕ ЕЕ ЭКОНОМИЧЕСКОГО РОСТА

В статье рассматриваются вопросы, касающиеся непосредственной роли государства в инвестиционных процессах, являющимися одними из составляющих экономического роста страны. Описано само понятие «инвестиционного процесса» и его продолжение в реальном секторе экономики. Выделены тезисы знаменитых ученых-экономистов относительно условий экономического роста. Рассмотрены состав и структура источников финансирования инвестиций в различных отраслях промышленности.

Значение и роль государства в инвестиционных процессах, происходящих в экономике различных стран, определяется набором факторов, среди которых важнейшими являются степень развития рыночных отношений и экономическая ситуация на данный момент.

Экономической теорией понятие «инвестиционный процесс» трактуется неоднозначно. Отдельные авторы акцентируют внимание лишь на инвестиционной сделке, которая осуществляется на инвестиционном рынке. На самом деле инвестиционный процесс после совершения сделки не заканчивается, а имеет свое продолжение в реальном секторе экономики, где создается и распределяется доход по различным каналам. В широком смысле инвестиционный процесс — это формирование, вложение инвестиционных ресурсов в различные отрасли, многосторонняя деятельность участников воспроизводственного процесса по наращиванию капитала. Для решения первоочередных государственных задач акцент делается на наращивании промышленного потенциала.

Обеспечение долговременного роста российской экономики неизбежно приводит к решению не менее важной задачи о качестве экономического роста, т. е. о влиянии приращения ВВП на динамику благосостояния населения страны, уровень образования населения, продолжительность жизни. В настоящее время наращивание ВВП обеспечивается в основном ресурсодобывающими отраслями, что не отвечает требованиям качественного роста. Для достижения экономического роста, способствующего развитию всего общества, необходимо создание целого комплекса соответствующих усло-

вий, без которых поставленная задача останется лишь пожеланием.

Известный американский экономист, лауреат Нобелевской премии по экономике С.Кузнец, получивший премию за эмпирические исследования экономического роста, отмечал, что рост агрегированного продукта страны неизбежно предполагает глубокие структурные преобразования в экономике. Эти преобразования затрагивают многие аспекты экономической жизни. В своих исследованиях С.Кузнец сделал акцент на следующих основных факторах: структуре дохода с точки зрения факторов производства, структуре выпуска продукции, численности населения, отраслевой и профессиональной структуре занятости, организации промышленности и государственном регулировании, международной торговле и миграции товаров, капитале и рабочей силе. Изменение этих факторов являлось, по мнению С.Куз-неца, необходимым условием экономического роста.

На наш взгляд, наиболее существенным условием экономического роста в стране является усиление инвестиционной активности как отдельных хозяйствующих субъектов, так и государства в целом. Необходимость такой активизации инвестиционной деятельности объясняется, с одной стороны, нерациональными изменениями в отраслевой структуре основных фондов, а с другой -значительным старением основных фондов. В динамике, характеризующей отраслевую структуру основных фондов, прослеживается негативная тенденция ее изменения. Если в период 1970-1990 гг. доля машиностроения и металлообработки была преобладающей, то за 16 лет (с 1990 по 2006 г.) она снизилась с 27,2 до 13,9%, или практически в два раза.

1990 1995 2000 2001 2002 2003 2004 2005 2006

Инвестиции в основной капитал 100 100 100 100 100 100 100 100 100

В том числе: промышленность 35,9 34,4 46,3 51,4 42,8 49,5 55,5 56,1 57,7

Из нее: электроэнергетика 2,4 3,2 4,6 4,2 3,2 5,4 3,7 4,3 5,0

Топливная промышленность 11,6 13,9 26,2 31,1 26,4 31,5 37,3 37,5 38,3

Нефтедобывающая промышленность 7,8 8,4 8,7 8,4 8,2 8,8 8,8 9,0 9,0

Металлургия 2,9 3,9 3,2 3,0 2,3 2,5 4,7 4,4 4,7

Химическая и нефтехимическая промышленность 1,7 1,6 0,9 0,6 0,2 0,1 0,1 0,1 0,1

Машиностроение и металлообработка 8,3 3,1 2,4 3,9 2,5 1,2 0,9 0,8 0,6

Легкая промышленность 1,2 0,3 0,3 0,2 0,0 0,0 0,0 0,0 0,0

* Российский статистический ежегодник. М., Госкомстат, 1998; данные Федеральной службы государственной статистики за соответствующие годы.

Наименование источников Год

1990 1995 2000 2001 2002 2003 2004 2005 2006

Инвестиции в основной капитал, всего: 100 100 100 100 100 100 100 100 100

В том числе: 1. Собственные средства 47,9 49,0 47,5 49,4 45,0 45,2 45,4 47,7 54,0

Из них: а) прибыль, оставляемая в распоряжении предприятия 23,6 20,9 23,4 24,0 19,1 17,8 19,2 22,4 22,1

б) амортизационные отчисления 24,3 22,6 18,1 18,5 21,9 24,2 22,8 22,1 31,8

2. Привлеченные средства 52,1 51,0 52,5 50,6 55,0 54,8 54,6 52,3 46,0

Из них: средства консолидированного бюджета 22,4 21,8 22,0 20,4 19,9 19,6 17,9 20,1 10,4

В том числе: а) из федерального бюджета 10,3 10,1 6,0 5,8 6,1 6,7 5,3 6,7 4,5

б) из бюджетов субъектов РФ и местных бюджетов 12,1 11,7 16,0 14,6 13,8 12,9 12,6 13,4 5,9

Прочие: (кредиты, заемные средства, от долевого участия) 29,7 29,2 30,5 30,2 35,1 35,2 36,7 32,2 35,6

* Российский статистический ежегодник. М., Госкомстат, 1998; данные Федеральной службы государственной статистики за соответствующие годы.

Машиностроение и металлообработка являются отраслью, создающей новые основные фонды и поэтому определяющей уровень научно-технического прогресса в других отраслях промышленности и экономике в целом. Неоправданно низкой является также доля другой инвестиционной отрасли — промышленности строительных материалов, удельный вес основных фондов которой в 1990-2006 гг. снизился в 3,5 раза.

Исходя из отмеченных выше данных, ввод основных фондов в промышленности очень продолжительный. Что касается ситуации в отдельных отраслях промышленности, то она достаточно разнообразна. Наиболее короткие сроки обновления характерны для нефтедобывающей и нефтеперерабатывающей промышленности, цветной металлургии и пищевой промышленности.

Отсюда можно сделать вывод, что после того как прекратят свою работу машины и оборудование, приобретенные в 1990 г., а их доля составляет более 70%, функционирование большинства отраслей промышленности

будет под угрозой остановки. В связи с этим необходимо значительное увеличение инвестиций в основной капитал, которое позволило бы компенсировать выбытие их износившейся части в нормальных пропорциях.

Динамику инвестиций в основной капитал по основным отраслям экономики РФ можно проследить по данным, указанных в табл. 1, % к итогу.

Состав и структура источников финансирования инвестиций в основной капитал за последние годы не претерпели значительных изменений. В 2005 г. из общего объема инвестиций в основной капитал собственные средства составили 47,7%, привлеченные, соответственно, — 52,3%. В 1995 г. это соотношение составляло 49 и 51%. Структура источника финансирования инвестиций в основной капитал отечественных предприятий приведена в табл. 2,% к итогу.

Доля прибыли, остающейся в распоряжении предприятий, за отмеченный период незначительно увеличилась с 20,9 до 22,4%, а амортизационных отчислений несколько

Таблица 3. Воспроизводственная структура капитальных вложений в РФ по объектам производственного

назначения, % к итогу

Капитальные вложения 1990 1995 2000 2006

Капитальные вложения — всего, в том числе инвестиции, направленные на: 100 100 100 100

Новое строительство 28,8 34,0 39,1 42,3

Расширение действующих предприятий 15,4 14,0 13,7 13,0

Техническое перевооружение и реконструкция действующих предприятий 52,3 46,0 40,1 38,7

Отдельные объекты действующих предприятий 3,5 6,0 7,1 6,0

* Россия в цифрах. М.: 2006.

снизилась с 22,6 до 22,1%. Такое изменение в составе собственных средств предприятий объясняется следующими причинами: доля прибыли, направляемой на финансирование основного капитала, практически не изменяется, поскольку в экономике в течение последнего десятилетия стабильна доля убыточных предприятий — от 40 до 50%. Таким образом, почти половина предприятий и организаций не имеют в качестве источника финансирования инвестиций прибыль. Еще значительная часть предприятий являются низкорентабельными. В результате финансовые возможности большого числа предприятий и организаций значительно ограничены.

В отличие от прибыли, преимущество амортизационных отчислений как источника финансирования инвестиций заключается в том, что при любом финансовом положении предприятия этот источник имеет место при условии реализации продукции и всегда остается в его распоряжении. В развитых странах амортизационные отчисления покрывают до 65% потребности предприятия в инвестициях. В России, как было отмечено ранее, доля амортизационных отчислений в капитальных вложениях значительно ниже.

Что касается заемных источников финансирования капитальных вложений, то они представлены в основном банковскими кредитами и займами. Как известно, при любой модели финансирования внеоборотных активов, консервативной, умеренной или агрессивной, источниками приобретения внеоборотных активов являются собственный капитал и долгосрочные кредиты и займы. В связи с тем, что ставка рефинансирования довольно высока, кредитные ресурсы не всегда доступны для широкого круга предпринимателей. Рынок капитала в на-

стоящих условиях не может выступать источником финансирования экономического роста, и российским предприятиям остается надеяться в основном на собственные средства, что наглядно показано в таблице 2.

В сложившихся условиях важное значение приобретает проблема рационального использования имеющихся финансовых ресурсов, что находит отражение в формировании такой структуры инвестиций, которая характеризуется прогрессивными изменениями. Направления использования инвестиций отражаются прежде всего в воспроизводственной и технологической их структурах. Воспроизводственная структура инвестиций в основной капитал характеризует распределение инвестиций на новое строительство и техническое перевооружение, расширение и реконструкцию производства. В тесной взаимосвязи с воспроизводственной структурой инвестиций находится технологическая структура, отражающая использование инвестиций на строительно-монтажные работы и приобретение оборудования, инструмента, инвентаря. Прогрессивность этих структур характеризуется увеличением доли средств, расходуемых по второму направлению, т. е. непосредственно на приобретение машин и оборудования. По сути, воспроизводственная и технологическая структура инвестиций в основной капитал определяют будущую видовую структуру основных фондов, поскольку с увеличением доли средств на строительно-монтажные работы, как правило, увеличивается пассивная часть основных фондов, а в случае опережающего роста средств, направляемых на приобретение оборудования, прирост наблюдается в активной части основных фондов.

Если рассматривать технологическую структуру инвестиций в основной капитал в

Таблица 4. Технологическая структура инвестиций РФ в основной капитал, % к итогу:

Капитальные вложения 1990 1995 2000 2006

Всего, в том числе на: 100 100 100 100

Строительно-монтажные работы 44 64 47 46

Оборудование 38 22 34 34

Прочие капитальные работы и затраты 18 14 19 20

* Россия в цифрах. М.: 2006.

1970-2006 гг., то можно выделить три основных этапа в ее изменении.

Первый этап охватывает период 19701990 гг. Для него характерно снижение доли строительно-монтажных работ с 64 до 44%. Доля средств, направляемых на приобретение оборудования, инструмента и инвентаря, соответственно, выросла с 29 до 38%. Эти изменения можно охарактеризовать как позитивные, поскольку они приводят к увеличению активной части основных производственных фондов, что способствует наращиванию мощности предприятия.

Для второго этапа (1991-1996) характерны противоположные изменения. Доля строительно-монтажных работ увеличивается до уровня 1970 г. несколько выше, соответственно, удельный вес капитальных вложений на приобретение оборудования, инструмента и инвентаря снижается, но темпы снижения гораздо выше (в 0,8 раза) темпов роста на предыдущем этапе. В результате доля оборудования снижается до 22%, в то время как в 1970 г. она составляла 29%.

Третий этап охватывает период 19972006 гг. Для него характерны прогрессивные изменения в технологической структуре, которые привели к росту доли оборудования, инструмента и инвентаря до 34%. Таким образом, в настоящее время происходят преимущественно положительные изменения в технологической структуре капитальных вложений, что является основой для дальнейшего экономического роста. Подтверждением отмеченного является хотя и незначительный, но рост активной части основных фондов, которая за период 1996-2006 гг. увеличилась с 27 до 34%, или на 7%. Отсюда следует необходимость дальнейшего совершенствования структуры капитальных вложений в направлении увеличения их доли на техническое перевооружение, расширение и ре-

конструкцию производства. Необходимость совершенствования структуры капитальных вложений в отмеченном направлении подтверждается также и тем, что степень износа зданий и сооружений, т. е. пассивной части основных фондов значительно ниже по сравнению со степенью износа машин и оборудования.

Выше, чем в среднем по промышленности, основные фонды изношены в электроэнергетике, химической и нефтехимической промышленности, а также в машиностроении и металлообработке, т. е. в отраслях, определяющих ускорение научно-технического прогресса. Заметно ниже уровень износа основных фондов в газовой промышленности, пищевой, а также в цветной металлургии.

Отраслевая структура инвестиций в основной капитал совершенно однозначно характеризует сырьевую направленность в развитии экономики: почти половина всех инвестиций (48%) вкладывается в развитие топливной промышленности, а в машиностроение и металлообработку — лишь 8%.

Что касается величины инвестиций в основной капитал, приходящихся на 1 рубль стоимости основных фондов, то опять же лидируют по этому показателю топливная промышленность (причем в газовой промышленности инвестиции в 2003 г. превысили общую стоимость основных фондов), пищевая, лесная, деревообрабатывающая и целлюлозно-бумажная промышленность, а также цветная металлургия. Такая ситуация объясняется наличием финансовых возможностей к инвестированию у данных отраслей. При средней рентабельности активов в целом по промышленности 6% в газовой промышленности она составила 17%, в черной металлургии — 9%, в нефтедобывающей промышленности — 8%. Достаточно высок уровень рентабельности активов в пищевой про-

мышленности и цветной металлургии — в среднем 7%. У таких отраслей, как легкая и угольная промышленность, чистые инвестиции отсутствуют вообще, и единственным источником финансирования (из числа собственных) являются амортизационные отчисления.

Таким образом, можно сделать вывод, что инвестиционные ресурсы сосредоточены в основном в экспортно ориентированных отраслях промышленности. Но уровень экономического развития страны определяется не конъюнктурой мировых цен на сырьевые ресурсы, а степенью развития предприятий обрабатывающей промышленности. В связи с этим для обеспечения действительно качественного роста, отвечающего потребностям всего общества, необходимы следующие преобразования по важнейшим направлениям развития промышленности:

— реструктуризация промышленности в направлении ускоренного развития отраслей, ориентированных на внутренний рынок, в том числе и на основе государственного финансирования;

— обеспечение переориентации денежных потоков из добывающих отраслей в обрабатывающие;

— совершенствование воспроизводственной и технологической структуры инвестиций на основе увеличения доли средств, направляемых на техническое перевооружение, расширение и реконструкцию производства;

— обеспечение опережающих темпов ввода основных фондов над их выбытием;

— совершенствование отраслевой структуры основных фондов в целях повышения удельного веса обрабатывающей промышленности, наукоемких и высокотехнологичных производств;

— ускоренное развитие машиностроения в целях создания машин и оборудования нового поколения на базе технотронных технологий;

— совершенствование экспортной политики в направлении увеличения доли товаров с высокой добавленной стоимостью и снижения доли первичных природных ресурсов;

— осуществление эффективной протекционистской политики, направленной на защиту отечественных товаропроизводителей;

— устранение барьеров для проникновения на рынок мелких товаропроизводителей;

— усиление государственного регулирования экономики, в том числе в промышленности, с целью обеспечения увеличения рабочих мест, большего уровня занятости населения, повышения уровня его доходов.

Учет отмеченных и ряда других условий при осуществлении стратегии долгосрочного экономического роста позволит обеспечить более сбалансированное развитие как отдельных отраслей, так и промышленности в целом.

Список использованной литературы:

1. Инвестиции в России. 2003: Стат. Сборник.

2. Россия в цифрах. М.: 2006.

3. Бочаров В.В. Инвестиционный менеджмент: Издательство «Питер», 2000г.

4. Бочаров В.В. Методы финансирования инвестиционной деятельности предприятий: Финансы и статистика, 1998г.

5. Бочаров В.В. Инвестиции: Издательство «Питер», 2008г.

6. Нешитой А.С. Инвестиции. М.: 2006г.

7. Ример М.И., Касатов А.Д., Матиенко Н.Н.: Экономическая оценка инвестиций. «Питер»: 2006г.

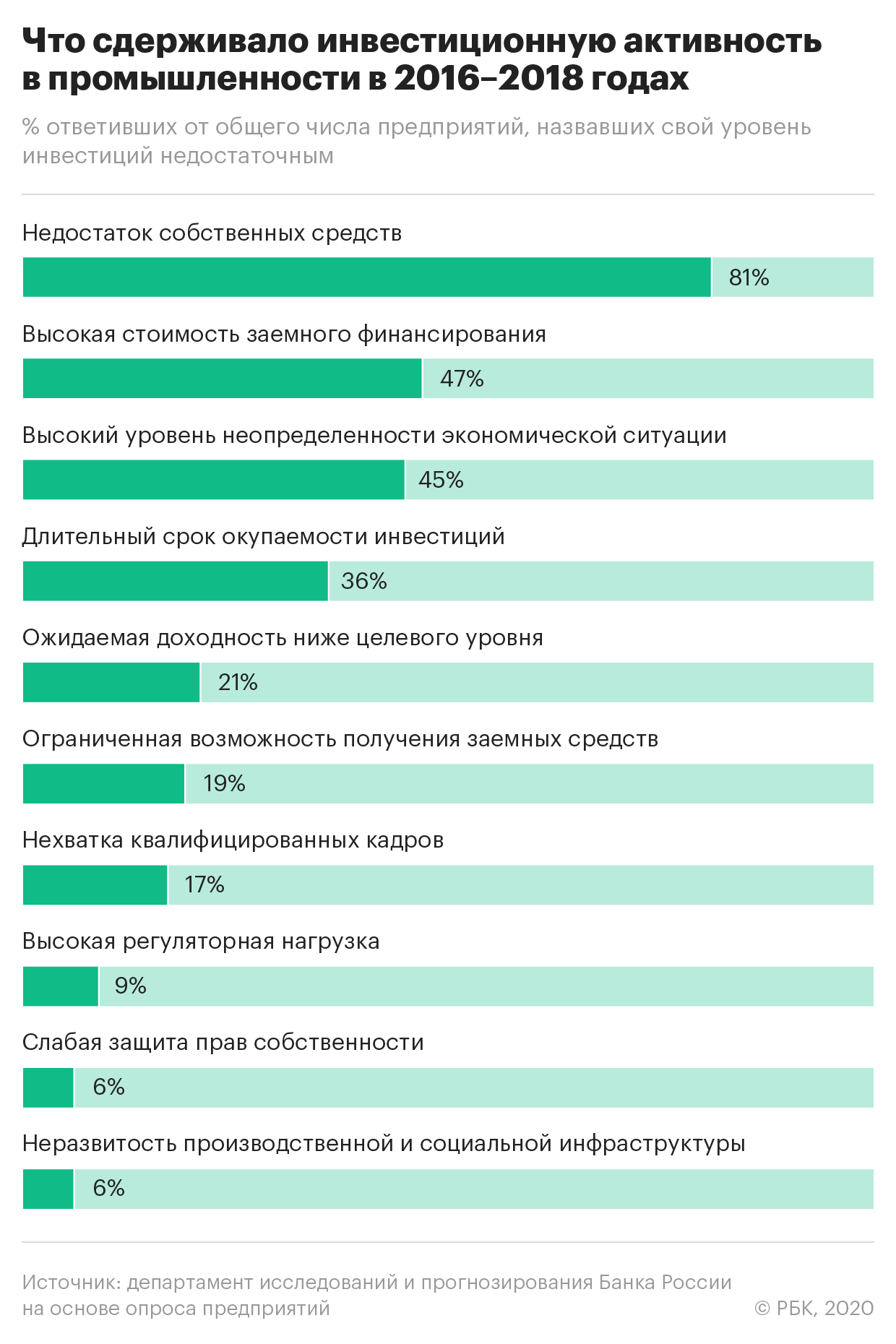

Аналитики ЦБ назвали главные причины низких промышленных инвестиций

Причины невысоких инвестиций в промышленности — недостаток оборотных средств, высокие ставки по кредитам и неопределенность в экономике. Аналитики ЦБ уверены, что регулятор с помощью своего арсенала мер не может их повысить

Основными причинами недостаточных инвестиций в российской промышленности (без учета компаний ТЭК) являются дефицит средств на счетах, дорогие кредиты и сильная неопределенность в экономике. Это следует из аналитической записки департамента исследований и прогнозирования Банка России «Почему промышленные предприятия не инвестируют: результаты опроса» (.pdf).

Как отмечается в документе, почти 80% компаний в 2016–2018 годах осуществляли инвестиции в связи с необходимостью заменить основные средства производства, часто внеплановой. В условиях высокой экономической неопределенности и геополитических рисков после 2016 года бизнес стремился реализовывать проекты с максимальной ликвидностью и быстрой отдачей вложенных денег.

По данным Росстата, в 2016–2018 годах инвестиции в обрабатывающей промышленности выросли в реальном выражении только на 0,9%, тогда как инвестиции в целом по экономике увеличились на 9%.

Решение проблемы недостаточного инвестирования лежит в первую очередь в плоскости экономической, а не денежно-кредитной политики, считают в департаменте ЦБ. Политика государства по поддержанию макроэкономической стабильности и сохранению инфляции на низком уровне улучшает условия инвестиционной деятельности, расширяя горизонт планирования. Однако многие накопившиеся структурные проблемы обусловливают стагнацию производительности и нехватку конкурентоспособных производств, что сдерживает готовность к инвестированию.

«Эти проблемы не могут быть решены мерами денежно-кредитной политики. Чтобы стимулировать рост инвестиционной активности, в первую очередь необходимы структурные изменения в экономике и меры нефинансового характера, которые будут способствовать улучшению делового климата и развитию конкуренции, в том числе меры по снижению доли госсектора в экономике», — подчеркивается в обзоре.

Что будет с инфляцией и курсом рубля к концу года

Шесть мифов, которые мешают вам высыпаться

«Бывший меня преследует»: когда речь идет о навязчивом работодателе

Стоит ли перенимать странные ЗОЖ-привычки Кремниевой долины

И живи спокойно: шесть стран для смены налогового резидентства

Польза сожалений и сила искреннего веселья: 5 свежих книг о саморазвитии

Джеймс Бонд и еще 4 типа кандидатов, кого не любят кадровики

Куда сейчас отправить детей учиться за границу: версия-2022

В опросе, проведенном в 2019 году, участвовали 495 частных и государственных предприятий из различных отраслей обрабатывающей и добывающей промышленности. Организации топливно-энергетического комплекса не вошли в выборку. В компаниях отвечали на вопросы об инвестициях за 2016–2018 годы.

Авторы доклада указывают, что опрос не является представительным для малого и среднего бизнеса и ориентирован в основном на крупные предприятия, которые являются главным двигателем инвестиций и роста в российской экономике. Из общей выборки 29% компаний относятся к малым и средним предприятиям, 46% — к крупным и 25% — к крупнейшим.

Как бизнес оценивает объемы инвестиций

Промышленники при оценке достаточности своих инвестиций разделились примерно поровну:

- чуть более половины (51,2%) указали, что инвестировали недостаточно;

- 47,3% заявили, что инвестировали достаточно;

- 1,5% сочли, что их инвестиции были чрезмерно высокими.

Среди предприятий с достаточным уровнем финансирования более трети составляют очень крупные с численностью персонала более 1 тыс. человек. А среди тех, кто испытывал недостаток инвестиций, высока доля малых и средних предприятий (37%).

Аналитики ЦБ призывают интерпретировать субъективные оценки промышленников с осторожностью. «Предприятия могут считать, что инвестировали недостаточно, однако относительно низкий уровень инвестиционных вложений может объясняться объективными факторами, связанными с отсутствием на тот момент структурных стимулов для роста инвестиций в конкретной отрасли», — поясняют они.

Больше всего компаний, оценивших свои инвестиции как достаточные, в деревообрабатывающей промышленности, производстве готовых изделий, резины и пластмасс, добыче (кроме ТЭК), химической промышленности. Среди тех, кто назвал инвестиции недостаточными, преобладают предприятия фармацевтической и легкой промышленности, производители минеральной продукции, машин и оборудования.

Почему недоинвестирует промышленность

- Недостаток собственных средств является главным препятствием для инвестиций — так ответил 81% предприятий с недостаточным уровнем инвестирования.

- На втором месте высокая стоимость заемного финансирования. На нее указали 47% компаний.

- Высокая неопределенность экономической ситуации тормозила инвестиции 45% предприятий.

Среди других распространенных ответов: длительный срок окупаемости инвестиций (36%), ожидаемая доходность ниже целевого уровня (21%) и ограниченная возможность получения кредитов (19%).

В докладе подчеркивается, что доступность банковского кредитования как основного источника заемных средств за последние годы улучшилась. По статистике ЦБ, средневзвешенная ставка по банковским кредитам, предоставленным нефинансовым организациям независимо от вида деятельности в рублях на срок выше трех лет, снизилась с 13,1% в 2016 году до 8,7% в 2018 году.

Однако опрошенные промышленники назвали более высокие ставки по банковским кредитам, полученным ими в 2018 году (в среднем 11,3%). Близкий результат показывают и данные регулярных конъюнктурных опросов Института экономической политики им. Гайдара (ИЭП), которые приводят аналитики ЦБ. Согласно данным ИЭП, средняя процентная ставка по банковским кредитам в промышленности в 2018 году была около 11,8%, снизившись с 15,5% в 2016 году. Данная разница определяется методологией расчета: средневзвешенная по объему кредита ставка может быть ниже среднего показателя, если в основной своей массе предприятия брали кредиты под более низкий процент, поясняется в докладе.

По данным ИЭП, инвестиционные планы промышленных предприятий в 2019 году продемонстрировали негативную динамику по сравнению с предыдущим годом. Однако снижение баланса пока невелико и результат остается положительным. В целом «совсем не кризисная» ситуация в промышленности в 2012–2016 годах, затяжная стагнация и минимальные надежды и планы на ее преодоление обеспечивают промышленности достаточно комфортное существование, но не рост, «поскольку не требуют принятия рискованных решений, связанных с увеличением инвестиций, наймом рабочей силы и расширением выпуска», констатируют в ИЭП.

В России одна из самых высоких ключевых ставок в мире — 6,25%, поэтому кредиты достаточно дороги, пояснил доцент РАНХиГС Олег Филиппов. К тому же компании не генерируют достаточно прибыли. «Производителям работать в стране практически невыгодно, если они не получают госфинансирование. Платежеспособный спрос настолько упал, что уже нормальную розничную цену давать невыгодно. Внешнего финансирования нет, доходы населения падают, никакого стимула для роста нет», — отметил он.

Источник https://www.klerk.ru/boss/articles/299676/

Источник https://cyberleninka.ru/article/n/investitsii-v-promyshlennost-kak-uslovie-ee-ekonomicheskogo-rosta

Источник https://www.rbc.ru/economics/27/01/2020/5e2ed87d9a79473b704b1d0c