Чем отличаются сбережения от инвестиций

Обеспеченное будущее и финансовая безопасность — нет человека, которого бы не заботили эти вопросы, хотя каждый понимает их по-разному. Кто-то хочет оплатить учебу для своего ребенка, кто-то мечтает о загородном доме, а кто-то намерен после выхода на пенсию каждый год совершать по кругосветному путешествию.

Копить и вкладывать: сходства и различия

Прочная финансовая база может служить различным целям, но путей к ней всего два: сбережение и инвестирование. Главная разница между этими понятиями заключается в степени риска. Как правило, сбережения означают более низкую доходность, зато практически без риска. Инвестирование дает возможность получить более высокий доход, но при этом придется смириться с риском потерь. И если вы владелец депозита в надежном банке, то единственное, что вас заботит, — это проценты по вкладу. Голова же инвестора болит об акциях, облигациях, паевых инвестиционных фондах, биржевых индексах и котировках. Сложнее? Да. Интереснее? Безусловно!

Справка. Кроме риска и более высокой (хотя и не всегда) доходности инвестирование отличается от накопления гораздо более долгим временным горизонтом (часто 5 лет и больше), сопутствующими расходами (комиссии брокеру, налоги на прибыль) и не всегда гарантированную ликвидность активов.

И все же при всех различиях обеих стратегий цель у них одна: копить деньги. И вкладчик, и инвестор открывают счета в банке или у брокера (хотя сейчас брокерские услуги оказывают и многие банки). Как сказал американский финансовый эксперт Крис Хоган, «инвестиции — это деньги, которые вы оставляете в покое, чтобы дать им вырасти ради будущего». Перефразируя Хогана, можно сказать, что вкладчик — это тоже инвестор, только очень осторожный.

Плюсы и минусы стратегии сбережения

Сначала о достоинствах:

- Безопасность. В наши дни вклады застрахованы государством, к тому же риски вкладчиков надежных банков практически стремятся к нулю.

- Прозрачность. Банки заранее ставят в известность о процентах по вкладу.

- Доступ к деньгам. Вкладчик всегда может снять со счета всю сумму (или часть) вклада, если иное не предусмотрено договором с банком.

- Минимальные затраты. Комиссии за обслуживание счета в банках невелики, а если сумма на счету достаточно большая, то их нет вообще.

- Низкая отдача. Это означает, что, инвестируя, можно заработать больше — хотя, конечно, нет никаких гарантий, что это получится.

- Риск инфляции. При низкой доходности процесс обесценивания денег ощущается особенно заметно.

Плюсы и минусы инвестирования

Как уже говорилось, сберегать безопаснее, но инвестировать интереснее. Вот некоторые преимущества инвестиций:

- Доходность. Инвестиционные инструменты, например акции, могут приносить гораздо больший доход, чем сберегательные счета.

- Ликвидность. Ценные бумаги обычно очень ликвидны и легко конвертируются в наличные.

- Защищенность от инфляции. Инвестор, обладающий широко диверсифицированным портфелем ценных бумаг, более спокойно переносит обесценивание денег, как, впрочем, и биржевые потрясения.

Однако инвестирование имеет и свои недостатки:

- Отсутствие гарантий возврата. Стоимость активов постоянно колеблется, поэтому есть вероятность потери денег (или их части).

- Долгий временной горизонт. Часто инвестиции бывает необходимо удерживать как можно дольше, чтобы пережить спады на рынке. Это означает, что в течение этого времени инвестор не будет иметь доступа к своим деньгам.

- Необходимость специальных знаний. Инвестирование может быть сложной задачей, поэтому начинающим часто требуется помощь специалиста.

- Сопутствующие затраты. Чтобы торговать акциями или фондами, необходимо платить брокерские комиссии.

Так что лучше: сберечь или вложить

Короткий ответ будет: и то и другое. Все зависит от ваших конкретных целей и текущего финансового положения. Например, если вы знаете, что в течение года или около того вам понадобятся имеющиеся у вас деньги (например, на оплату обучения или покупку дома), то имеет смысл открыть сберегательный счет.

Важно! Если имея в запасе всего лишь год, вы начнете вкладываться в фондовый рынок, то для получения ощутимого дохода придется выбирать спекулятивные стратегии, что больше похоже на азартную игру со всеми вытекающими отсюда рисками.

Если же крупных трат в ближайшие год-два не предвидится и перед вами большой временной горизонт (в идеале от пяти лет), то можно смело начинать инвестировать. Имеющееся в запасе время поможет легко пережить неизбежные взлеты и падения финансовых рынков.

Начинать инвестировать никогда не поздно. Экономия — это на данный момент, а инвестиции — для достижения крупных финансовых целей, которые сейчас могут показаться нереальными, но станут досягаемы в будущем, если путь к ним спланирован уже сегодня. Хотя бы уже потому, что при разумном инвестировании можно не опасаться инфляции, которая продолжает обращать в прах мечты многих людей о будущем.

Инвестиции и сбережения: проблема равновесия. Модель «IS»

Уровень инвестиций оказывает существенное воздействие на объем национального дохода общества; от его динамики будет зависеть множество макропропорций в национальной экономике. Кейнсианская теория особо подчеркивает тот факт, что уровень инвестиций и уровень сбережений (т.е. источник, или резервуар инвестиций) определяется во многом разными процессами и обстоятельствами.

Инвестиции (капиталовложения) в масштабах страны определяют процесс расширенного воспроизводства. Строительство новых предприятий, возведение жилых домов, прокладка дорог, а, следовательно, и создание новых рабочих мест зависит от процесса инвестирования, или капиталообразования.

Источником инвестиций являются сбережения. Сбережения — это располагаемый доход за вычетом расходов на личное потребление. Проблема заключается в том, что сбережения осуществляются одними хозяйствующими агентами, а инвестиции могут осуществлять совсем другие группы лиц, или хозяйствующих субъектов. Сбережения широких слоев населения являются источником инвестиций (например, сбережения рабочего, учителя, врача, полицейского и др.).

Но эти лица не осуществляют капиталовложения, или инвестирования, связанного с реальным приростом капитальных благ общества. Разумеется, источником инвестиций являются и накопления функционирующих в обществе промышленных, сельскохозяйственных и других предприятий. Здесь «сберегатель» и «инвестор» совпадают. Однако роль сбережений домашних хозяйств, не являющихся одновременно и предпринимательскими фирмами, весьма значительна, и несовпадение сбережения и инвестирования вследствие указанных различий может приводить экономику в состояние, отклоняющееся от равновесия.

От каких же факторов зависят инвестиции? Отметим наиболее важные из них. Во-первых, процесс инвестирования зависит от ожидаемой нормы прибыли, или рентабельности предполагаемых капиталовложений. Если эта рентабельность, по мнению инвестора, слишком низка, то вложения не будут осуществлены. Во-вторых (и это тесно связано с первым обстоятельством), инвестор при выработке решений всегда учитывает альтернативные возможности капиталовложений и решающим здесь будет уровень процентной ставки (см.подробнее в гл. 10 — прибыль и процент в неоклассической теории).

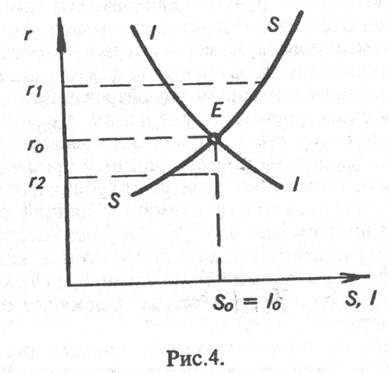

Инвестор может вложить деньги в строительство нового завода или фабрики, а может и разместить свои денежные ресурсы в банке. Если норма процента оказывается выше ожидаемой нормы прибыли, то инвестиции не будут осуществлены, и, наоборот, если норма процента ниже ожидаемой нормы прибыли, предприниматели будут осуществлять проекты капиталовложений. Графически взаимосвязь между нормой процента, инвестициями и сбережениями выглядит следующим образом.

На графике представлена иллюстрация положения равновесия между сбережениями и инвестициями: кривая I I — инвестиции, кривая SS — сбережения; на оси ординат значения нормы процента (г); на оси абсцисс — сбережения и инвестиции. Этот график уже известен, так как он иллюстрирует равновесие на рынке капитала (см. гл 10 — неоклассическая теория процента).

Очевидно, что инвестиции есть функция нормы процента I = I (г), причем эта функция убывающая: чем выше уровень процентной ставки, тем ниже уровень инвестиций.

Сбережения также есть функция (но уже возрастающая) нормы процента: S = S (г). Уровень процента, равный го, обеспечивает равенство сбережений и инвестиций в масштабе всей экономики, уровни r1 и r2 — отклонение от этого состояния.

Но здесь важно сделать существенную оговорку: такие функциональные связи между уровнем процента и размерами инвестиций и сбережений описывались в трудах теоретиков классической и неоклассической школы. В кейнсианской же концепции инвестиции, так же, как и у классиков, есть функция нормы процента, а вот сбережения, по Дж.М. Кейнсу, это функция дохода: S = S (Y).B этом пункте Дж.М. Кейнс расходится, например, с А. Маршалом, который связывал размер сбережений с величиной процентной ставки.

Итак, инвестиции являются функцией процентной ставки, а сбережения — функцией дохода. Тем самым кейнсианской концепцией подчеркивается мысль, которая нами была сформулирована ранее: динамика инвестиций и сбережений определяется различными факторами. К графическому анализу равновесия между сбережениями и инвестициями мы еще вернемся, но уже в иной, т.е. кейнсианской интерпретации. А сейчас продолжим выяснение обстоятельств, влияющих на инвестиционный процесс.

В-третьих, инвестиции зависят от уровня налогообложения и вообще налогового климата в данной стране или регионе. Слишком высокий уровень налогообложения не стимулирует инвестиций, хотя вопрос о том, какие ставки налога считать высокими или низкими, вряд ли может быть решен однозначно раз и навсегда (подробнее о политике налогообложения см.гл.17).

В-четвертых, инвестиционный процесс реагирует на темпы инфляционного обесценивания денег. В условиях галопирующей инфляции, когда калькуляция издержек представляет значительную неопределенность, процессы реального капиталообразования становятся непривлекательными, скорее будет отдано предпочтение спекулятивным операциям.

Важнейшие макроэкономические пропорции, отражающие взаимодействие инвестиций, сбережений и дохода, можно представить следующим образом (абстрагируемся пока от государственных расходов и чистого экспорта):

Y = С + I, т.е. национальный доход при его использовании равен сумме расходов на потребление (С) и инвестиций (I). При этом потребление есть функция дохода (см. § 2), т.е. С = С (Y).

С другой стороны, произведенный национальный доход можно представить как Y = С + S, где S — (сбережение) также является функцией дохода (вспомним зеркальное отображение графиков склонности к потреблению и склонности к сбережению), следовательно, S = S (Y).

Итак, если С + I = С + S, то I = S, где инвестиции — функция г: I = I (г), а сбережения — функция Y: S = S (Y).

Равенство I (г) = S (Y) еще раз демонстрирует важность соблюдения определенных пропорций в экономике для равновесия между совокупным спросом и совокупным предложением. Вся сложность проблемы заключается в том, что сбережения и инвестиции зависят от разных факторов, как неоднократно подчеркивалось ранее: «Сбережение обнаруживает тенденцию к «пассивной» зависимости от дохода, тогда как постоянно меняющиеся инвестиции зависят от «автономных» факторов динамического роста» (Самуэльсон П. Экономика. С.264).

А теперь определим уровень национального дохода, когда сбережения и инвестиции находятся в состоянии равновесия. Используем для этого графический анализ и посмотрим, чем отличается кейнсианская интерпретация I = S от теории классиков, т.е. рис.4.

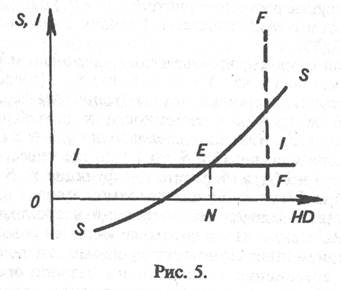

На оси абсцисс — уровень национального дохода (НД), на оси ординат — сбережения и инвестиции (S,I рис.5). Линия II означает неизменный объем инвестиций при любом уровне НД. Другими словами, II независимы от НД, заданы автономно. Это важное допущение, или абстрак-ция. В реальной действительности может сложиться и действительно складывается ситуация, когда растущий объем НД приводит к росту инвестиций. Линия SS уже известна из графика склонности к сбережению. На графике видно, что по мере роста НД сбережения увеличиваются. На каком же уровне НД установится равновесие между II и SS?

Графический анализ подскажет нам, что в точке Е линии П и SS пересекаются. Проведя мысленную вертикаль до оси абсцисс, мы увидим, что размер национального дохода ON и есть тот уровень, на котором сформировалось равновесие между инвестициями и сбережениями. Но этот уровень НД не обеспечивает полной занятости — линии FF. Эта линия проходит правее точки пересечения SS и II, что является графической интерпретацией положения Дж.М. Кейнса о том, что равновесие НД может быть и при неполной занятости. Точка N означает то состояние равновесия национального дохода, к которому будет стремиться экономика страны всякий раз, когда равновесие между I и S будет нарушаться. Поясним это подробнее.

Если S окажется больше I, то это означает, что масштабы сбережения в обществе превышают масштабы инвестирования. Что же будет происходить в хозяйственной жизни? Часть товарной продукции перестанет находить сбыт, увеличатся товарно-материальные запасы (ведь население сберегает больше, чем это было ранее, в состоянии II = SS, люди воздерживаются от потребления). Фирмы, производящие товары, столкнувшись с уменьшившимся спросом, начнут сокращать производство. «Невидимая рука» станет толкать уровень общественного производства и, соответственно, национального дохода в сторону точки N. Обратный процесс будет разворачиваться, если линия SS окажется ниже П.

Это означает, что намерения бизнеса инвестировать не совпадают со сложившимся уровнем сбережений. Товарно-материальные запасы начнут уменьшаться, а это сигнал для бизнеса, побуждающий расширять производство.

В чем же отличие классической модели равновесия I и S от кейнсианской? Ведь, на первый взгляд, и рис.4 и рис. 5 иллюстрируют одно и то же — равновесие наступает в точке пересечения линий II и SS. Различия заключаются в следующем: во-первых, в классической модели сколь-нибудь длительная безработица представлялась невозможной. Гибкое реагирование цен и ставки процента восстанавливало нарушенное равновесие. В модели, предложенной Дж.М. Кейнсом, равенство I и S, как видно из графика, может осуществляться и при неполной занятости.

На рис.5 видно, что уровень НД в точке N оказывается ниже уровня, обеспечивающего полную занятость. Пунктирная линия показывает, что полная занятость была бы в том случае, если бы объем НД достиг бы точки F. Как же достичь этого уровня и одновременно сохранить равновесие между I и S Графически эта проблема решается просто: нужно поднять линию II вверх, пока она не пересечет точку F, лежащую на линии сбережения. Другими словами, если инвестиционный процесс оживится, расширится, то возможно достижение равновесия при полной занятости. Забегая вперед, можно сказать, что именно государству отводится важнейшая роль в стимулировании инвестиции.

Во-вторых, классическая модель предполагала существование гибкого ценового механизма, органически присущего рынку. Кейнс подверг сомнению этот постулат: предприниматели, столкнувшись с падением спроса на свою продукцию, не снижают цены. Они сокращают производство увольняют рабочих, отсюда — безработица со всеми вытекающими социально-экономическими конфликтами, и «невидимая рука» рыночного механизма не может обеспечить стабильную полную занятость.

В-третьих, на рис. 5 видно, что сбережения являются прежде всего функцией дохода, а не только уровня процента, как видно из теории классиков.

Итак, равновесие в масштабе общества на всех связанных между собой рынках товаров и услуг, т.е. равенство между совокупным спросом и совокупным предложением требует соблюдения равенства объемов сбережений и инвестиций. То обстоятельство, что инвестиции есть функция процента, а сбережения — функция дохода, делает проблему нахождения равенства весьма сложной задачей.

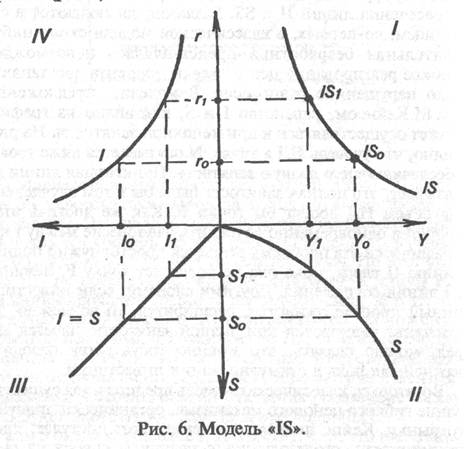

Взаимосвязь сбережений, инвестиций, уровня процента и уровня дохода можно графически представить и таким образом (рис.6).

На этом графике представлена модель «IS», т.е. «investment-saving» (инвестиции-сбережения), впервые разработанная английским экономистом Дж.Хиксом в 30-х годах нашего столетия. Модель «IS» — органическая составная часть модели «IS-LM», о которой речь пойдет в гл.15.

Что же иллюстрируют эти кривые? Модель «IS» позволяет показать одновременно функциональные связи между четырьмя переменными: сбережениями, инвестициями, процентом и национальным доходом. При помощи этой модели можно понять условия равновесия на реальном (в отличие от денежного) рынке, т.е. рынке товаров и услуг. Ведь равенство I и S и есть условие этого равновесия.

Анализ начнем с IV квадранта. Здесь изображена известная нам обратно пропорциональная зависимость между инвестициями и нормой процента. Чем выше г, тем ниже I. В данном случае уровню г0 соответствуют инвестиции в размере Iо. Далее обращаемся к III квадранту. Биссектриса, исходящая из начала осей координат, есть не что иное как отражение равенства, о котором неоднократно говорилось, т.е. I = S. Пунктирная линия помогает найти такое значение сбережений, которое равно инвестициям: Io = So. Затем исследуем II квадрант. Изображенная здесь кривая — это уже известный нам график сбережений, ведь S зависит от национального дохода (Y). Уровню So соответствует объем национального дохода yo. И, наконец, в I квадранте можно, зная уровень г0 и yo, найти точку ISo.

Если норма процента повысится, то произойдут следующие изменения (опять исследуем IV, III, II и I квадранты): высокий r1 приведет к уменьшению инвестиций, т.е. до уровня I1 Этому соответствуют и меньшие сбережения S1, а, следовательно, и меньший объем дохода y1. Следовательно, теперь можно найти точку IS1. Итак, кривая IS показывает взаимную связь между нормой процента и национальным доходом при равновесии между сбережениями и инвестициями. Важно понять, что любая точка на кривой IS отражает одновременно и уровень I, и уровень S.

Это естественно, т.к. условием равновесия является равенство I = S.

Построение кривой IS имеет большое значение для понимания проблем макроэкономического равновесия с учетом тех закономерностей, которые происходят и на денежном рынке. Ведь кривая отражает, как отмечалось выше, равновесие на так называемом реальном рынке. Однако для полноты картины необходимо знать и условия равновесия на денежном рынке. Об этом подробнее в гл. 15 (раздел о спросе и предложении денег в масштабе всей национальной экономики).

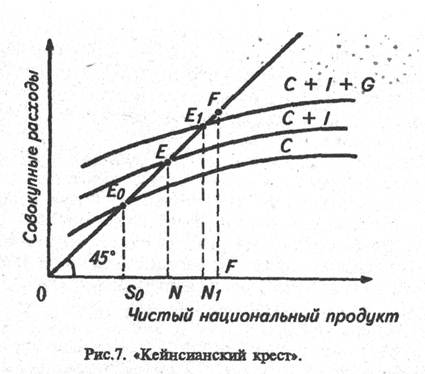

До сих пор анализировалось определение уровня национального дохода на основе равенства сбережений и инвестиций. Но существует и другой способ определения равновесного уровня дохода, метод на основе потребления инвестиций, или модель «национальный доход — совокупные расходы». Дадим графическое изображение этого способа определения уровня национального дохода на рис.7.

Как отмечалось ранее, национальный доход используется по двум основным каналам: на потребление и инвестиции, т.е. Y = С +I. Совокупные расходы — это расходы на ; личное потребление (С) и на производительное потребление (I). В условиях стагнирующей экономики уровень склонности к потреблению невысок, и уровень национального дохода, соответствующий равенству доходов и расходов (на личное потребление), установится в точке So, т.е. на уровне нулевого сбережения.

Однако если к расходам на личное потребление добавить инвестиции, то линия СС сдвинется вверх по вертикали и займет положение С + I Теперь кривая С + I пересечет линию 45° (линию равенства доходов и расходов) в точке Е. Этой точке будет соответ-ствовать объем НД в размере ON. Точка N приблизилась к точке F, т.е. тому уровню НД, который соответствует полной занятости. Чем больше инвестиции, тем выше поднимается кривая С + I и тем ближе «заветный» уровень полной занятости.

Если же государство будет не только стимулировать частные инвестиции, но и само осуществлять целый набор различных расходов, то кривая С + I превратится в кривую С +I + G, где G — государственные расходы. Этот рисунок — наглядная графическая иллюстрация той благотворной роли государственных расходов и стимулирования инвестиций в частном секторе, которой огромное значение придавал Дж.М. Кейнс. Итак, совокупные расходы — это сумма С, I, G и, с учетом внешнеторговых операций, чистого экспорта (Хn): С + I + G + Хn.

Наращивание инвестиций ведет к росту национального дохода и способствует достижению полной занятости еще и в силу определенного эффекта, который отражается в экономической теории под названием эффекта мультипликатора, чему и посвящен следующий параграф.

Когда инвестиции равны частным сбережениям

Важным условием для обеспечения макроэкономического равновесия является равенство сбережений и инвестиций.

Необходимость такого равенства вытекает из принципа равенства совокупного спроса и совокупного предложения.

Требование к равенству сбережений и инвестиций можно объяснить следующим образом.

Экономика находится в равновесном состоянии, когда полученный в разных секторах экономики доход в дальнейшем полностью тратится экономическими агентами на потребительские и инвестиционные товары.

Если в некоторый момент экономические агенты тратят на товары меньше денег, чем величина произведенного в их секторе дохода (например, увеличивается накопление наличных денег), то объем потребления сокращается, начинается падение цен и производители товаров несут убытки.

Описанная ситуация может быть охарактеризована как эффект превышения сбережений над инвестициями.

В этом случае сбережения в экономике начинают превосходить доход, полученный при производстве инвестиционных товаров.

Теоретически в такой ситуации должен был бы происходить рост цен на инвестиционные товары.

Однако рост спроса и соответственно рост цен на инвестиционные товары определяется действиями инвесторов, которые руководствуются перспективой получения прибыли. Само по себе решение людей сберегать больше денег еще не определяет того, в какой форме будут осуществляться сбережения .

Выбор формы сбережения денег зависит от доходности и надежности предлагаемых финансовых активов. Падение цен на потребительские товары является негативным сигналом для инвесторов при вложении денег в производство.

Одновременно потребители в условиях неопределенности скорее всего предпочтут делать сбережения не в форме корпоративных бумаг, а в более ликвидных, например денежных активах.

Таким образом, начинает раскручиваться спираль сокращения производства. Потребители в условиях неопределенности все большую часть средств сберегают в ликвидной денежной форме. Одновременно производители стремясь снизить издержки сокращают заработную плату и увольняют работников, что в дальнейшем еще более способствует сокращению потребления.

Источник https://www.finam.ru/education/likbez/chem-otlichayutsya-sberezheniya-ot-investiciiy-20210716-14120/

Источник https://studopedia.ru/8_56689_investitsii-i-sberezheniya-problema-ravnovesiya-model-IS.html

Источник http://newinspire.ru/lektsii-po-gosregulirovaniiu-ekonomiki/makroekonomicheskoe-ravnovesie-sberezheniy-i-investitsiy-2256