Текущие исследования

Факторы, влияющие на доходность акций и облигаций российских компаний, и их использование в инвестиционных стратегиях

Руководитель работ: Абрамов Александр Евгеньевич, кандидат экономических наук, заведующий научно-исследовательской лабораторией, Лаборатория анализа институтов и финансовых рынков, ИПЭИ

Сроки выполнения: 2020 год.

Актуальность исследования: Конкурентоспособность внутреннего фондового рынка и его способность в привлечении инвестиций во многом зависят от понимания фундаментальных факторов, лежащих в основе роста доходности акций и облигаций, выпускаемых российскими компаниями. Актуальность исследования заключается в том, что оно позволит выявить наиболее значимые фундаментальные факторы, объясняющие доходность акций и облигаций российских компаний на максимально широких объемах выборки и долгосрочных временных горизонтах. Решение данной задачи открывает широкие практические возможности для более точного учета эффективности сделок слияния-поглощения компаний, публичного размещения акций, а также применения современных стратегий факторного инвестирования в целях повышения эффективности управления портфелями пенсионных накоплений и паевых инвестиционных фондов. Кроме того, при анализе перспектив развития системы пенсионных накоплений, добровольных корпоративных и индивидуальных пенсионных планов, как правило, необходимы оценки долгосрочной перспективной доходности акций и облигаций. Построение длинных исторических рядов доходности различных групп выпусков акций и корпоративных облигаций позволяет осуществлять прогнозирование доходности активов на долгосрочных временных горизонтах. В отношении рынка акций на данную тему имеются фрагментарные исследования. Однако в последнее время появились новые факторы, такие как дивидендная доходность, ликвидность, размеры пакетов акций, находящиеся в государственной собственности и другие. Новация работы заключается в том, чтобы исследовать предельно широкий перечень факторов, в том числе, которые никогда не рассчитывались на российском рынке акций, и на этой основе сформировать модель ценообразования акций, наиболее полно объясняемую данными факторами. На рынке корпоративных облигаций факторные модели ценообразования активов практически не исследованы, это предполагается сделать в планируемом НИР на основе собранной предельно широкой выборки сделок с данными облигациями на периоде времени 2005-2018 гг. Полученные в результате работы факторы ценообразования акций и корпоративных облигаций могут использоваться при построении портфелей внутренними институциональными инвесторами, а также для оценки эффективности сделок слияния-поглощения и публичного размещения акций российскими эмитентами. Кроме того, выработанные в ходе исследования факторы ценообразования могут быть использованы в целях прогнозирования долгосрочной доходности акций и корпоративных облигаций при оценке перспектив инвестирования пенсионных накоплений.

Основная цель исследования: Разработка современной факторной модели ценообразования акций и облигаций российских компаний и направлений ее практического использования в целях развития стратегий факторного инвестирования на российском фондовом рынке и повышения прозрачности на нем крупных сделок с ценными бумагами.

Основные фундаментальные и прикладные задачи, решаемые в рамках исследования:

Блог компании Тинькофф Инвестиции | Инвестор и риск: 3 фактора, которые надо учесть, создавая портфель

Высокая доходность обычно связана с более высоким риском. Например, рынок акций в среднем выгоднее облигаций, но рискованнее, а облигации выгоднее и рискованнее вкладов. Если вы видите большую доходность без риска, то, вероятно, что-то не учитываете.

Важно, чтобы уровень риска портфеля был приемлемым. Колебания цен и просадки стоимости портфеля не должны беспокоить инвестора и не должны помешать ему достичь цели в нужное время.

Какой риск приемлем, зависит от риск-профиля инвестора. Он складывается из способности и желания рисковать в надежде на повышенную доходность, а еще надо учесть потребность в риске.

Рассказываем, в чем разница между этими понятиями и как они влияют на формирование портфеля.

Способность рисковать

Может ли инвестор рисковать, зависит от четырех факторов. Это горизонт инвестирования, стабильность доходов, потребность в деньгах и наличие запасного плана.

Горизонт инвестирования показывает, как долго инвестор планирует держать портфель. Чем больше времени в запасе, тем больше возможностей переждать падение рынка акций и тем больше вероятность, что рынок акций в итоге даст большую доходность, чем облигации или вклады.

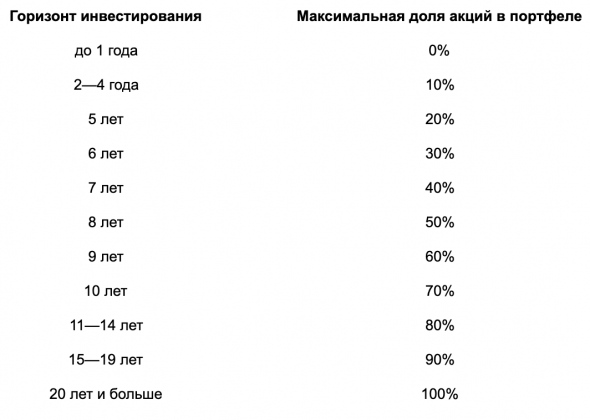

Чем больше горизонт инвестирования, тем больше может быть доля акций в портфеле. Обычным частным инвесторам, использующим пассивный (индексный) подход и не готовым постоянно следить за портфелем или использовать сложные стратегии, может пригодиться такой усредненный ориентир:

По мере сокращения горизонта (приближения к цели) стоит постепенно снижать долю акций в портфеле в пользу более предсказуемых активов: облигаций, вкладов и т. д.

Стабильность доходов. Человеческий капитал, или способность зарабатывать деньги своим трудом и знаниями, тоже влияет на портфель. Чем стабильнее доход и чем больше его источников, тем больший риск приемлем.

Например, университетский профессор получает фиксированную «белую» зарплату, не зависящую от ситуации в экономике. Его человеческий капитал похож на облигации.

При прочих равных профессор может рисковать больше, чем предприниматель, чей человеческий капитал напоминает акции. Доход бизнесмена может снизиться или полностью исчезнуть в кризис — одновременно с падением рынка акций.

Потребность в деньгах связана с суммой, которая может потребоваться в ближайшее время или неожиданно для инвестора. Например, это могут быть траты на лечение или деньги для повседневных расходов на время поиска новой работы.

Чтобы подобные расходы не повредили портфелю и не влияли на инвестиционные решения, еще до начала инвестиций стоит создать финансовую подушку. Это запас денег на крайний случай, которого должно хватать хотя бы на три, а лучше на шесть месяцев обычных расходов.

Если из портфеля в ближайшее время планируется забрать какие-то средства, нужная сумма должна быть в облигациях, вкладах и т. д., а не в акциях.

Запасной план позволяет меньше беспокоиться о том, что портфель не приведет к цели вовремя. Гибкость дает возможность сильнее рискнуть ради более высокой доходности.

Примеры плана Б: отложить достижение цели, продать дорогостоящее имущество, найти дополнительный источник дохода. Это может быть даже переезд в другой регион или страну, где меньше траты на жизнь.

Например, инвестор хочет создать капитал, который позволит через десять лет получать пассивный доход и не работать. Если не получится, инвестор готов поработать дополнительные два—три года или снизить траты, чтобы на жизнь хватило меньшего капитала. Этот инвестор может рисковать больше, чем тот, кто не может ждать или уменьшать расходы.

Желание рисковать

Этот фактор связан с психологическими особенностями инвестора — отношением к колебаниям цен активов и просадкам стоимости портфеля. Чем терпимее инвестор относится к риску, тем больше может быть доля акций в портфеле.

Оценить свое желание рисковать сложно, особенно если нет опыта инвестиций. Реальное падение стоимости портфеля выглядит страшнее, чем обсуждение такого риска.

Многие начинающие инвесторы не знают, как ощущается падение стоимости портфеля на десятки процентов. Когда это случится, они могут в панике распродать портфель в самый неподходящий момент.

Чтобы лучше понять, какой риск приемлем, полезно изучить историю рынков. Особое внимание стоит уделить пузырю доткомов, мировому кризису 2008—2009 годов, коронавирусному кризису 2020-го.

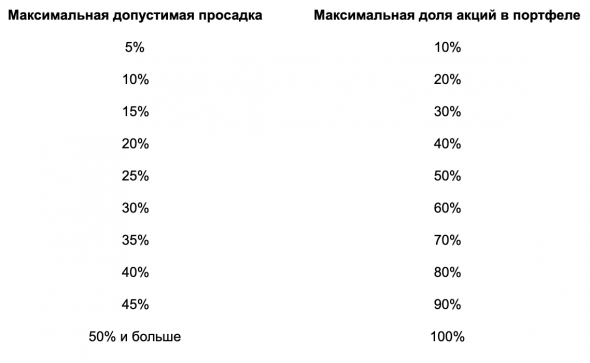

Можно исходить из того, что в кризис рынок акций способен упасть на 50%, а цена надежных облигаций и инструментов денежного рынка почти не изменится. Тогда ориентир по распределению активов такой:

Полезно обдумать максимально допустимые просадки портфеля не только в процентах, но и в абсолютных величинах. Минус, выраженный в деньгах, выглядит более значимым, чем абстрактная просадка на Х%. Чем больше капитал в абсолютных величинах и относительно доходов инвестора, тем сильнее ощущается просадка.

Например, если размер портфеля 100 тысяч рублей, падение его стоимости на 30% выглядит не очень страшно: это минус 30 тысяч. Если портфель 10 млн, падение на те же 30% — это минус 3 млн. Для многих людей это весь доход за несколько лет.

Когда речь идет о портфеле на $1 млн (точки), убыток воспринимается сильнее, чем когда речь о портфеле в $100 (пунктир) или о процентах (сплошная линия). По горизонтали прибыль или убыток в процентах, по вертикали процент инвесторов, решивших продать бумаги при падении. Источник: Risk profiling and tolerance, стр. 6—7

Наконец, в кризис надо не просто переждать падение рынка — стоит ребалансировать портфель, докупая дешевеющие акции за счет пополнений портфеля или продажи облигаций, золота и т. д. Это шанс выгодно приобрести качественные активы, но не факт, что у инвестора хватит смелости сделать это, когда все рушится.

Потребность в риске

Чем большая доходность нужна инвестору для достижения цели в заданный срок, тем больше риск, на который инвестору надо идти в надежде на доходность.

Предположим, инвестору через десять лет понадобятся 500 тысяч долларов. Сейчас у него есть 100 тысяч, плюс раз в год он может вкладывать еще 30 тысяч.

Это значит, что ему нужна номинальная доходность почти 5% годовых. Лучше 5,5% годовых или чуть больше: комиссии и налоги уменьшат полученный результат, и их стоит учесть.

Нельзя точно предсказать доходность инвестиций. Как пишет Vanguard, даже P / E и CAPE плохо помогают, особенно на коротких интервалах вроде одного года.

Однако можно найти примерные ориентиры на средний и долгий срок, исходя из фундаментальных показателей и исторических данных. Ожидаемая доходность разных активов есть на сайтах Star Capital и Research Affiliates.

Допустим, инвестор считает, что среднегодовая номинальная доходность мирового рынка акций в ближайшие десять лет будет около 7% годовых в долларах. Надежные облигации, по его мнению, принесут 1% годовых.

В таком случае инвестору нужен портфель, хотя бы на 75% состоящий из акций и не более чем на 25% из облигаций. (75% х 7%) + (25% х 1%) = 5,5% годовых.

Если по мере приближения к цели инвестор будет снижать долю акций в портфеле, будут снижаться и риск, и ожидаемая доходность. Тогда придется начать с более агрессивного и потенциально более доходного портфеля.

Если бы инвестору было достаточно 2% годовых, можно было бы вложить большую часть денег в облигации. Тогда не пришлось бы излишне рисковать и беспокоиться.

Как это совместить

Хорошо, если каждый из параметров выдал одинаковую долю акций в портфеле или их результаты хотя бы близки. Но так бывает не всегда. Параметры могут противоречить друг другу, и это усложняет задачу.

Например, инвестор вкладывает деньги на десять лет, что в среднем предполагает долю акций не более 70%. При этом инвестор хочет доходность, на которую можно надеяться только при 90—100% акций в портфеле. Одновременно с этим он готов к просадкам в размере до 20% стоимости портфеля, то есть нежелательно делать долю акций выше 40%.

Если возможность рисковать, желание рисковать и потребность в риске предписывают иметь разную долю акций в портфеле, стоит выбрать минимальное значение из трех. Лучше недозаработать, чем потерять деньги. Или можно рискнуть и ориентироваться на усредненное значение.

В любом случае придется выбирать между спокойным сном и потенциально более высокой доходностью. Это личный выбор каждого инвестора.

Еще можно пересмотреть условия задачи. Например, если дать себе больше времени на достижение цели, можно увеличить долю акций в портфеле, что позволит рассчитывать на более высокую доходность. Если снизить размер цели и/или увеличить размер пополнений, то снизится потребность в доходности и можно будет меньше рисковать.

Ну и что?

Прежде чем составлять портфель, инвестор должен определить, на какой риск он может идти и на какой хочет. Также важно знать, какая доходность нужна: чем более высокая доходность требуется, тем больший риск придется принять.

От этих параметров зависит, как распределить портфель между разными активами. Постарайтесь хорошо обдумать свое отношение к риску, чтобы собрать разумный портфель и повысить шансы достичь цели без лишних переживаний.

Автор: Евгений Шепелев, частный инвестор, автор канала PRO инвестиции

Использованы материалы Ларри Сведроу, директора по исследованиям The BAM Alliance: 1 , 2 , 3 , 4 .

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на editors_wealth@tinkoff.ru.

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

Рентабельность – что это такое и зачем ее рассчитывать

Любая коммерческая организация существует для получения прибыли. Однако первоначальные вложения могут быть так велики, что сложно понять, насколько прибыльно предприятие. Для понимания эффективности бизнес-процессов, менеджмента, перспектив фирмы, правильности использования ресурсов применяют понятие «рентабельность».

Что такое рентабельность простыми словами

Рентабельность указывает продуктивность использования различных бизнес-ресурсов предприятия и выражает ее в чистой прибыли или убытке за заданное время. Эта величина является числовым или процентным значением и вычисляется по формуле, о которой мы поговорим ниже.

Говоря проще, рентабельность – это прибыль от каждого вложенного в бизнес рубля.

Коэффициент рентабельности один из главных показателей при анализе эффективности работы компании. Он часто дает понять, насколько хорошо работает финансовая модель и как быстро окупаются вложенные инвестиции.

Зачем рассчитывать рентабельность и о чем она говорит

Существует ряд ситуаций, в которых показатели рентабельности должны иметь большое значение. Коэффициент рассчитывают, когда нужно:

- сделать бизнес-план для оценки целесообразности вложения средств в проект;

- обосновать крупные инвестиции для понимания прогнозируемой отдачи от проекта;

- определить и допустимую вилку цен для сравнения с конкурентами и привлечения клиентов;

- проанализировать менеджмент для понимания ключевых управленческих и организационных моментов, требующих внимания;

- спрогнозировать возможную сумму выручки в следующем промежутке времени;

- подготовить к продаже компанию для определения реальной стоимости бизнеса.

Объективная оценка рентабельности возможна только при анализе показателей в динамике за разные периоды. Если коэффициент растет, значит, предприятие рентабельно. Если же наблюдается снижение и она становится меньше, то о прибыльности бизнеса говорить не приходится.

Факторы, влияющие на рентабельность

Руководитель фирмы или владелец бизнеса стремится контролировать и повышать уровень рентабельности предприятия. Для этого предприниматель должен учитывать факторы, которые влияют на этот показатель.

Внешние

На внешние факторы не могут повлиять руководители или сотрудники ООО. Остается смириться и искать возможности выхода из ситуации.

К внешним факторам относится:

- размер налогов;

- изменение спроса (например, сезонное);

- общегосударственная или региональная экономическая ситуация;

- политический курс в стране;

- санкции других государств;

- конкуренция;

- расположение фирмы.

Внутренние

Это особенности компании и текущие процессы, происходящие в ней. К таким факторам относят:

- качество услуг или товаров;

- политика ценообразования;

- объем производства;

- квалификация персонала;

- эффективность маркетинговых кампаний;

- условия труда;

- репутация компании;

- организация логистики;

- техническое оснащение;

- коммуникация с партнерами, клиентами.

Огрехи во внутренней организации предприятия могут стать серьезной причиной низкой рентабельности бизнеса даже при благоприятных внешних условиях.

Где взять данные для расчета рентабельности

Объективная оценка рентабельности требует учета множества показателей, каждый из которых определяется по отдельной формуле. Для расчетов используются сведенья о прибыли, выручке, капитале, активах. Все это отражено в финансовых, налоговых отчетах фирмы и бухгалтерском балансе, однако позволяет вычислить лишь общие показатели.

Глубокий анализ требует более детальных данных из той сферы, для которой проводится расчет. Например, для определения коэффициента рентабельности продукта потребуются отчеты о его себестоимости и прибыли с продаж, которые можно получить из управленческого учета или бухгалтерской аналитики.

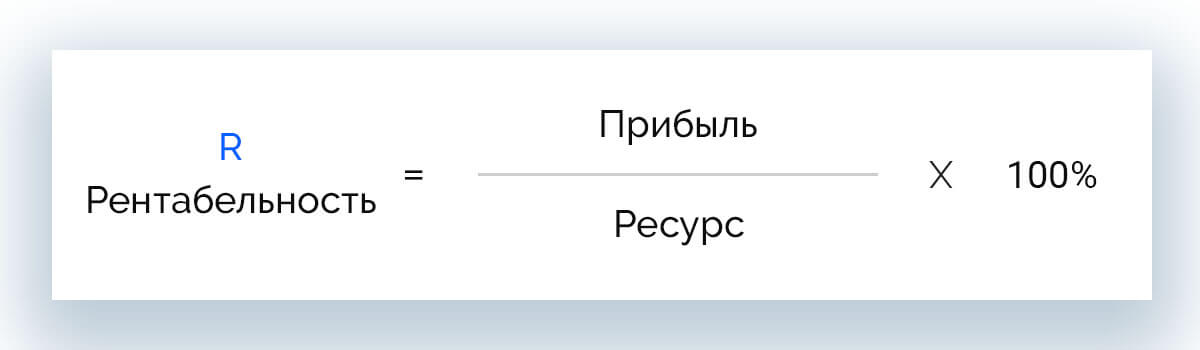

Формула расчета рентабельности

Коэффициент рентабельности дает понимание о том, насколько эффективно используются конкретные ресурсы на предприятии. Показатель чаще выражается в процентах, но могут использоваться и конкретные единицы прибыли.

Общая формула расчета рентабельности (R) выглядит как отношение прибыли к искомому ресурсу, рассмотрим ее:

R = П / Х * 100%, где:

Х – ресурс, рентабельность которого нужно вычислить.

Эта базовая формула, ее можно применить для расчета рентабельности любого ресурса, от которого зависит прибыль предприятия.

Виды показателей рентабельности

Сколько в компании ресурсов, которые прямо или косвенно влияют на получение прибыли, столько видов показателей бывает.

- активов;

- реализованной продукции;

- товарного запаса;

- производства;

- продаж;

- основных средств;

- персонала;

- инвестиций;

- капитала;

- проекта.

В отдельных отраслях могут быть узкоспециализированные виды рентабельности, например, в сфере криптовалюты вычисляют рентабельность майнинга.

В статье разберем перечисленные виды и формулы их расчета.

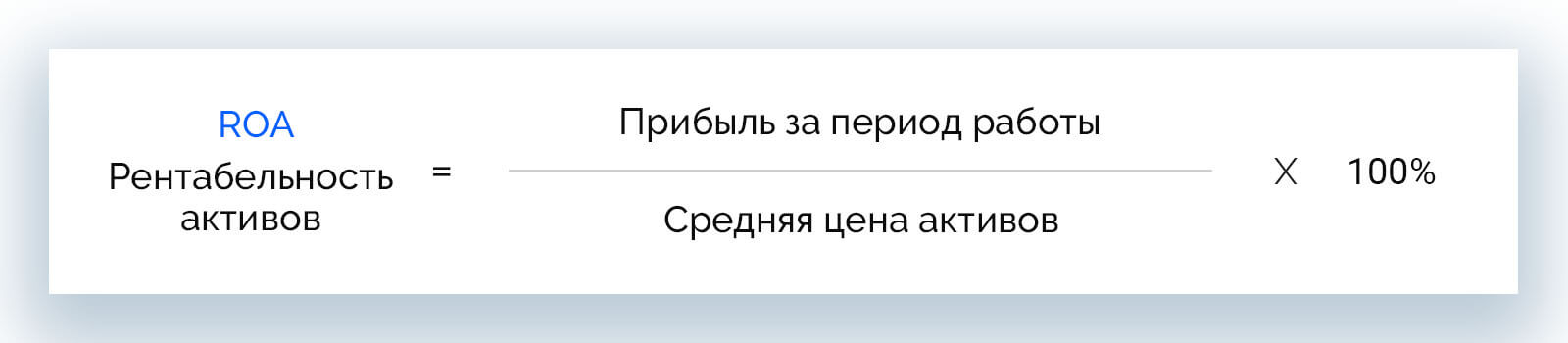

Рентабельность активов

К активам фирмы относится все, что обеспечивает бесперебойную работу предприятия и прямо или косвенно приносить прибыль: деньги, сырье, оборудование, здания и т. д.

При расчете коэффициента рентабельности активов (ROA) учитываются все активы, которые использовались в нужном периоде. На основании полученных значений можно оценить, какое имущество работает эффективно, а какое требует модернизации, может быть сдано в аренду или продано.

Формула для расчета рентабельности активов – это соотношение чистой прибыли за заданный период и средней стоимости активов, которые были на балансе предприятия в тот же отрезок времени.

ROA = П / ЦА * 100%

Активы бывают чистые, оборотные и внеоборотные.

Оборотные активы

К оборотным относятся активы, которые предприятие использует не более 12 месяцев. Они бывают собственными, привлеченными и заемными. Примеры:

- деньги в кассе и на счетах в банке;

- дебиторская задолженность;

- новое оборудование, сырье, запасы готовой продукции или товара для перепродажи, незавершенное производство;

- банковские вклады на срок не более 12 месяцев, купленные облигации, краткосрочные вексели, сберегательные сертификаты;

- купленные для перепродажи акции и другие оборотные активы.

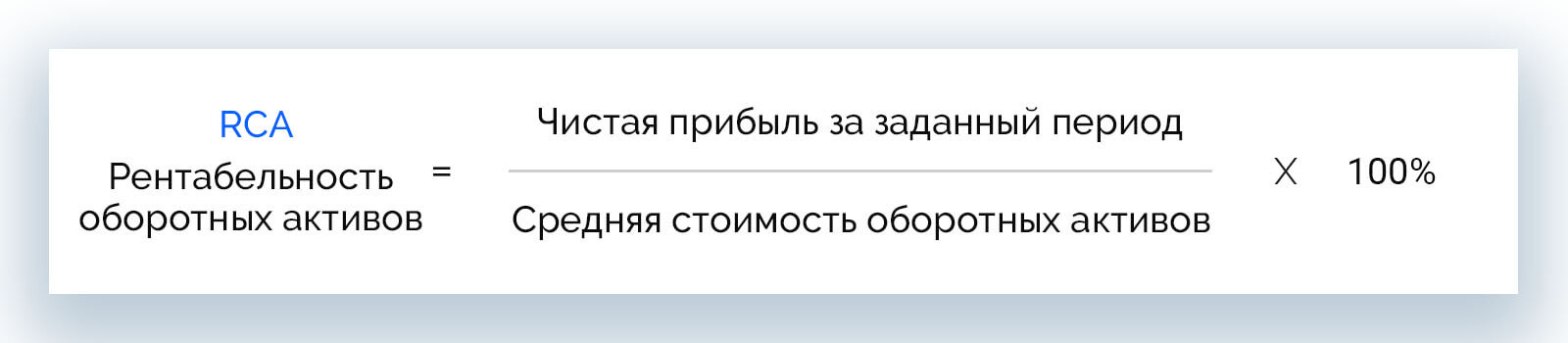

Рентабельность оборотных активов (RCA) вычисляется по формуле:

RCA = П / ОА * 100%, где:

П – чистая прибыль за заданный период;

ОА – средняя стоимость оборотных активов, которые были на балансе в заданный период.

Внеоборотные активы

Внеоборотными считаются активы, которые компания использует дольше 12 месяцев. Сюда входят:

- основные средства: недвижимость, земля, оборудование, инвентарь;

- нематериальные активы: патенты, лицензии, права собственности, торговые марки, товарные знаки, репутация;

- долгосрочные (сроком более 1 года) финансовые вложения: инвестиции, займы, кредиты.

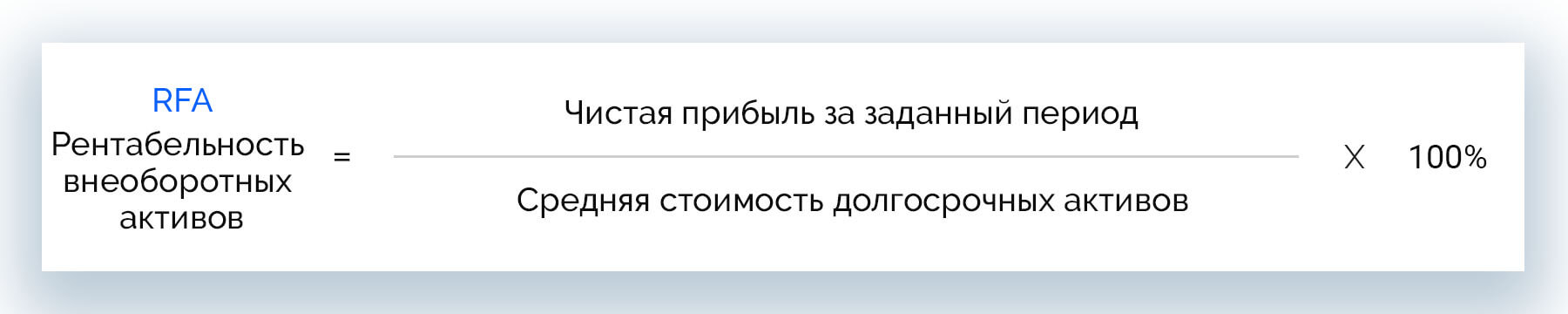

Рентабельность внеоборотных активов (RFA) равна отношению чистой прибыли за заданный период к средней стоимости долгосрочных активов на балансе в этот же период.

RFA = П / ДА * 100%

Чистые активы

Активы рассчитываются как разница между общей стоимостью активов, прав компании и ее суммарными обязательствами. Этот показатель позволяет узнать, о сумме денег, которая осталась бы на балансе предприятия, если бы ему пришлось срочно выплатить все долговые обязательства.

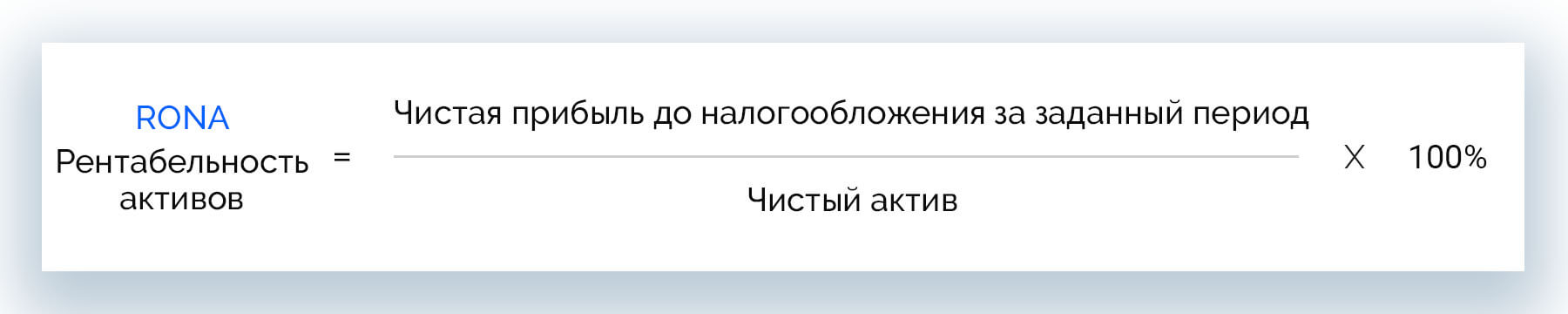

Рентабельность активов (RONA) рассчитывается по формуле:

RONA = ПДН / ЧА * 100%, где:

ПНД – чистая прибыль до налогообложения за заданный период;

ЧА – чистый актив.

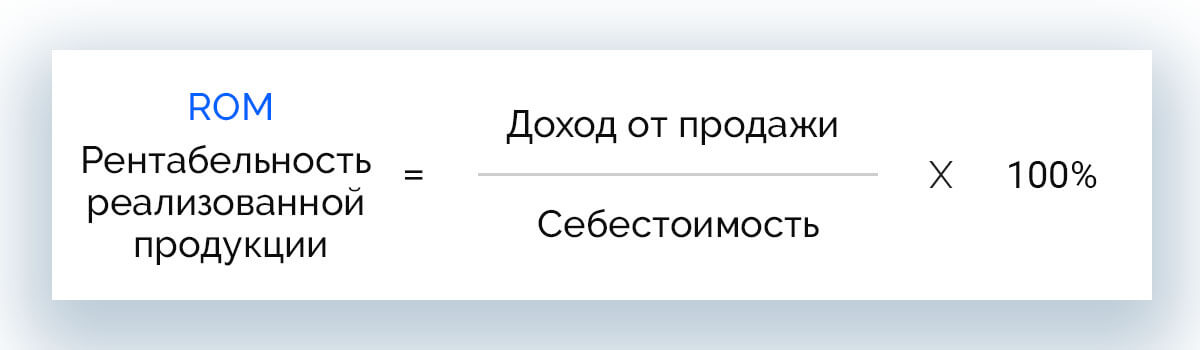

Рентабельность реализованной продукции

С ее помощью можно получить представление о выгодности продажи товаров или выпуска новой продукции. Чаще расчет проводят на этапе составления бизнес-плана, а также в процессе работы фирмы для анализа ее эффективности.

ROM = доход от продажи / себестоимость * 100%

Рассчитывать ROM можно для всей получаемой продукции, ее отдельных групп или точечно для конкретных товаров.

Рентабельность товарного запаса

Львиная доля капитала в торговых и производственных компаниях содержится в виде товарных запасов. Значение рентабельности в данном случае даёт понять, насколько эффективно используются финансы, вложенные в товарные запасы, и насколько выгодны такие инвестиции.

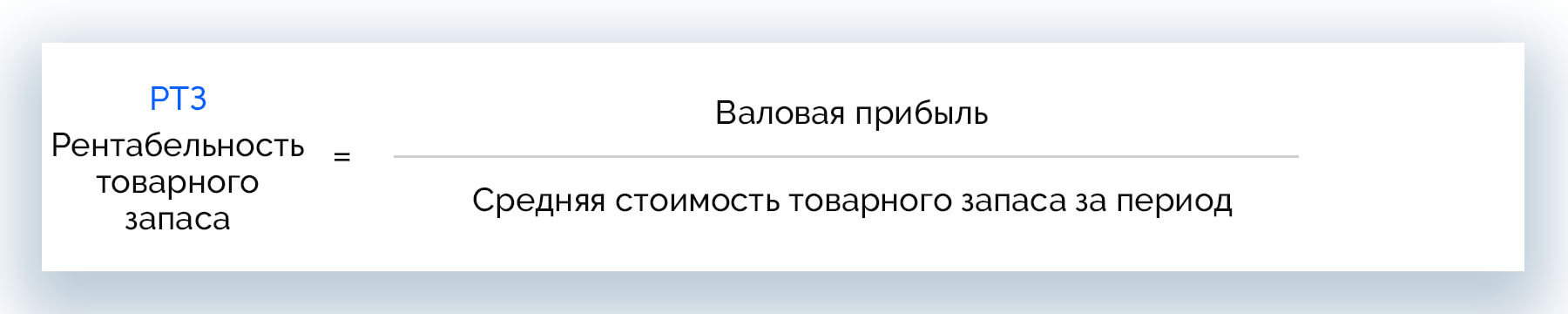

Для расчета используется две формулы. При РТЗ за год применяется следующая:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период

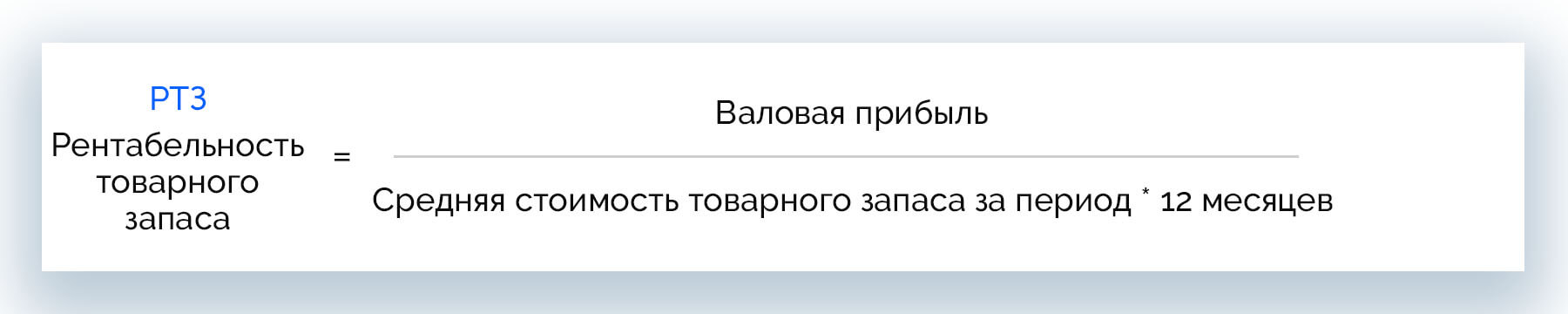

Когда нужно посчитать РТЗ за месяц, формула немного меняется:

РТЗ = Валовая прибыль / Средняя стоимость товарного запаса за период * 12 месяцев

Во второй формуле итоговое число умножают на 12 месяцев, чтобы привести РТЗ к годовому выражению для упрощения сравнения показателей.

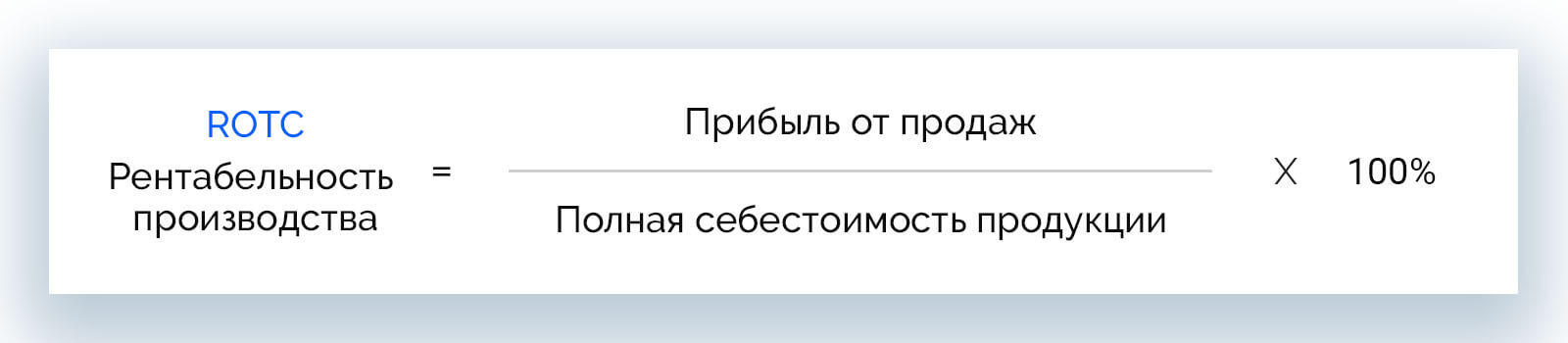

Рентабельность производства

Показатель позволяет соотнести полученную от производства прибыль с затратами на него и оценить, стоит ли вкладывать средства в развитие такого производства или лучше отказаться от этого.

ROTC = Прибыль от продаж / Полная себестоимость продукции * 100%

Рассчитывать рентабельность себестоимости (производства) важно, когда требуется делать выбор приоритетного вида деятельности, а также при работе одновременно в нескольких направлениях.

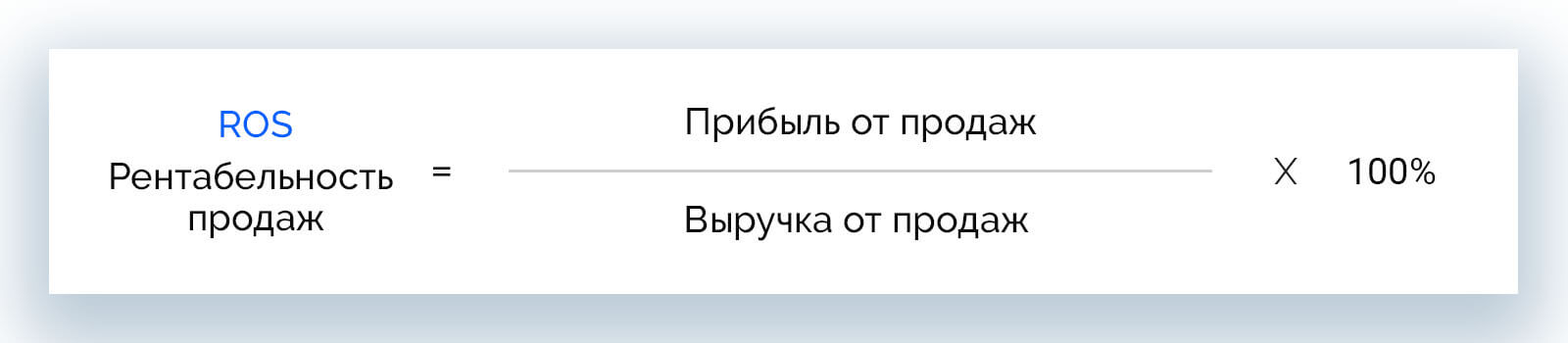

Рентабельность продаж

Расчет поможет оценить долю прибыли на один заработанный рубль, а соответственно, и текущие расходы на покупку товара, его реализацию, логистику и т. д. По результатам расчета ROS осуществляется ценообразование.

ROS = Прибыль от продаж / Выручка от продаж * 100%

Поскольку прибыль бывает разных видов (валовая, операционная, чистая), маржу можно найти для каждой из них.

Валовая

Валовая рентабельность показывает прибыльность компании. Этот показатель применяется для анализа цели и эффективности крупных предприятий, когда невозможно оценить их чистую прибыль.

GPM = Валовая прибыль от продаж / Выручка от продаж * 100%

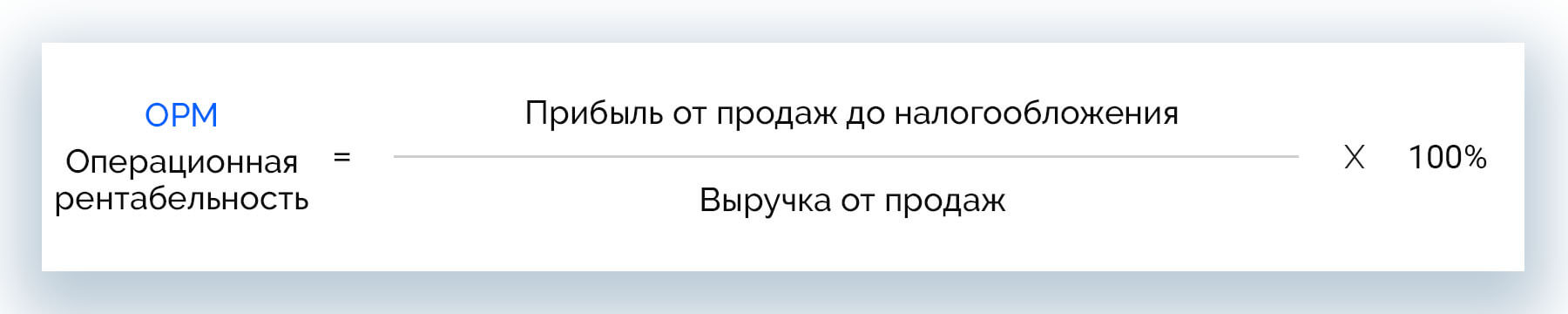

Операционная

Операционную маржу есть смысл рассчитывать в краткосрочном моменте по данным Отчета о прибыли и убытках. Она показывает эффективность предприятия с финансовой точки зрения.

OPM = Прибыль от продаж до налогообложения / Выручка от продаж * 100%

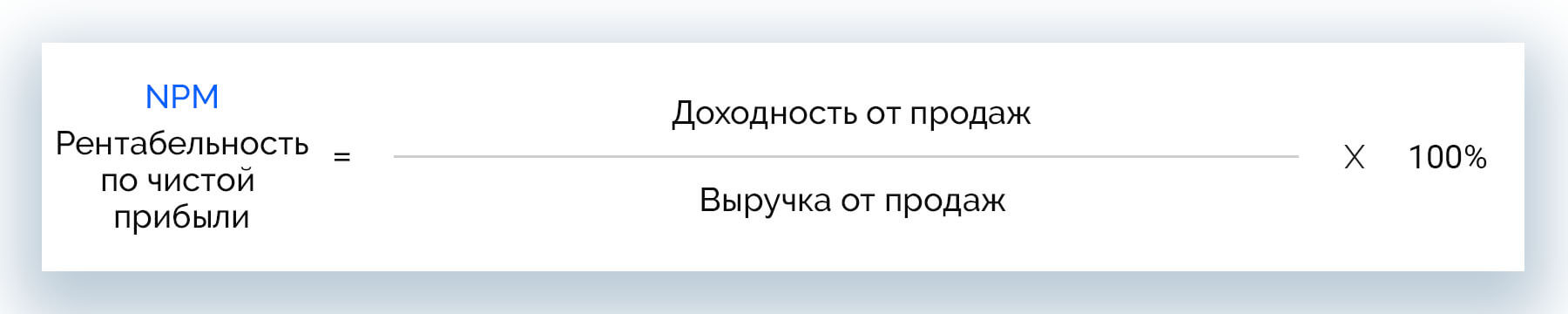

По чистой прибыли

Коэффициент по чистой прибыли указывает долю чистой прибыли в общей структуре продаж компании. Получить его можно так:

NPM = Доходность от продаж / Выручка от продаж * 100%

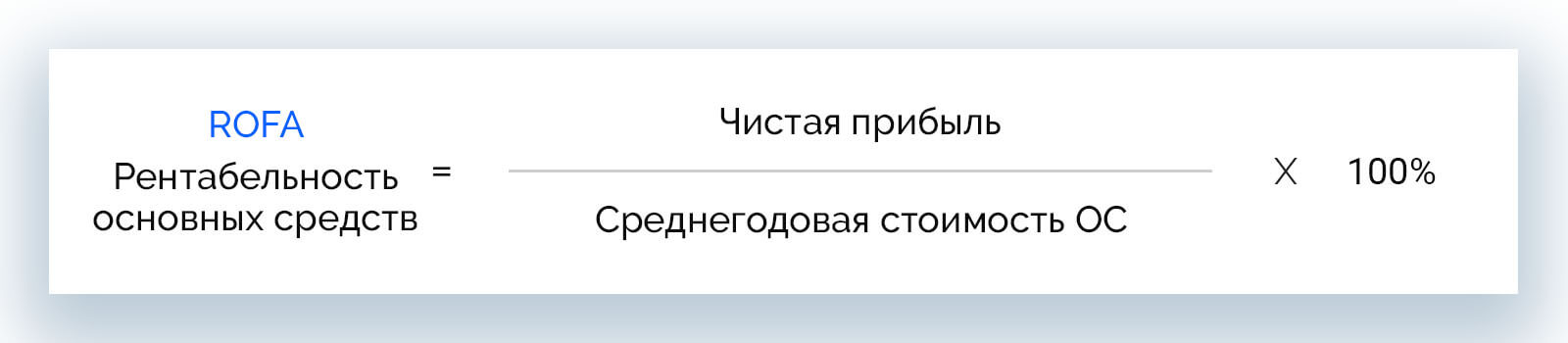

Рентабельность основных средств

Показатель отражает результативность использования основных средств, в т. ч. оборудования, находящегося на балансе компании. Если значение ROFA не дотягивает до нормы, это говорит о низкой продуктивности производственных фондов и потребности в модернизации материальной базы.

ROFA = Чистая прибыль / Среднегодовая стоимость ОС * 100%

Рентабельность персонала

Этот показатель имеет косвенную связь с уровнем доходов, затрат и прочих ресурсов, однако его значение помогает оценить, насколько эффективно в компании реализована система управления персоналом.

Распределение трудовых ресурсов в бизнесе играет главную роль, поскольку сотрудники – та база, на которой основано производство независимо от сферы деятельности. Рассчитать рентабельность персонала за определенный промежуток времени можно по формуле:

ROL = Чистая прибыль / Численность сотрудников * 100%

Рентабельность инвестиций

Показатель означает окупаемость вложений в проект в течение заданного этапа. Коэффициент рассчитывается перед стартом инвестирования для понимания целесообразности вложений и рисков, связанных с их возвратом.

ROI = Прибыль / Вложенные средства * 100%

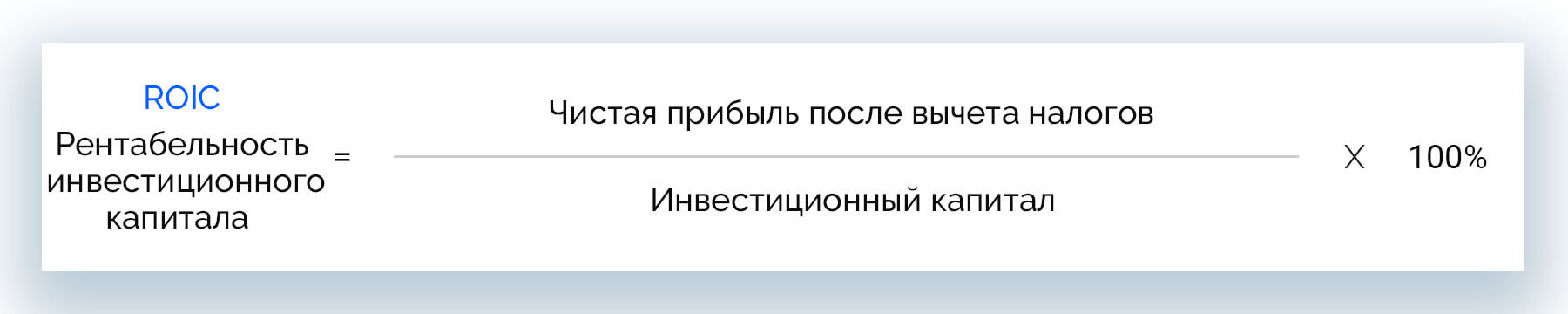

Рентабельность инвестиционного капитала

Этот показатель дает понимание о доходности, полученной на капитал, вся сумма или часть которого была привлечена со стороны.

ROIС = Чистая прибыль после вычета налогов / Инвестиционный капитал * 100%

Рентабельность маркетинговых инвестиций

Это частный случай, который показывает рентабельность инвестиций в маркетинг, в т. ч. в рекламные кампании любых продуктов (производство, франшизы, продажи, сервисы, услуги и др.).

ROMI = Прибыль от рекламы / Размер маркетинговых инвестиций * 100%

Рентабельность капитала

Имея показатели этого коэффициента, можно оценить, насколько эффективно работают деньги, которые были вложены в бизнес. В зависимости от потребности, можно вычислить эффективность использования как только собственного, так и всего задействованного капитала.

Собственного капитала

ROE позволяет рассчитать процент рентабельности собственного капитала компании.

ROE = Чистая прибыль / Собственный капитал * 100%

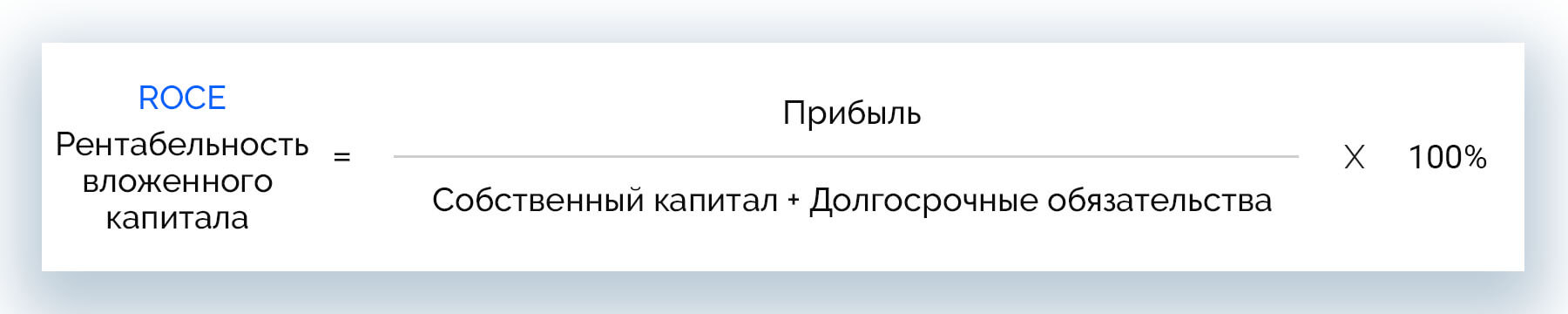

Вложенного капитала

ROCE может показать результативность работы всего вложенного в бизнес капитала. Этот коэффициент нужно знать для оценки эффективности управления капитала акционерного общества.

ROCE = Прибыль / (Собственный капитал + Долгосрочные обязательства) * 100%

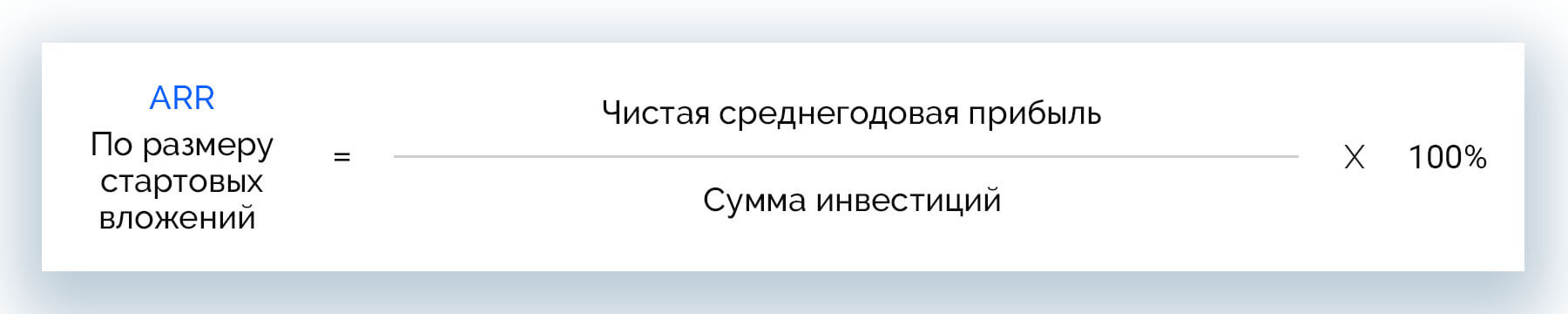

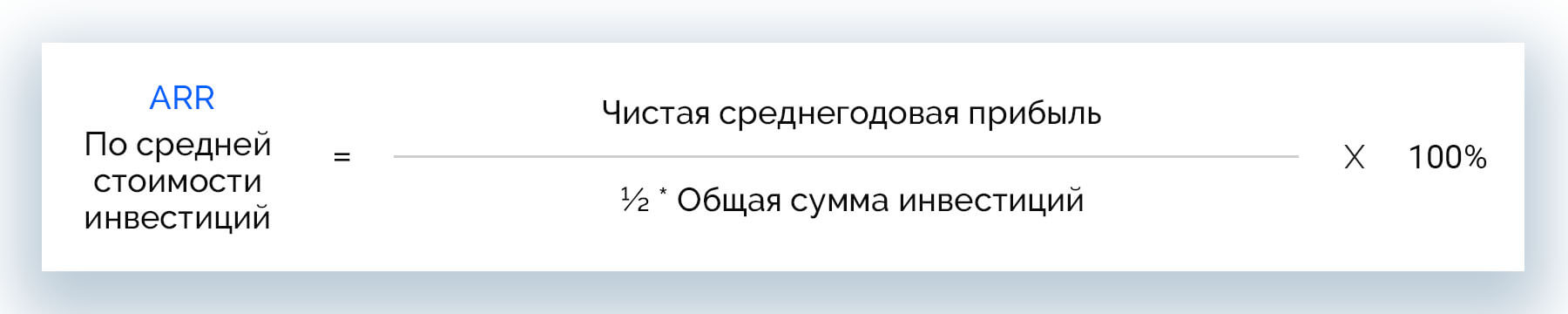

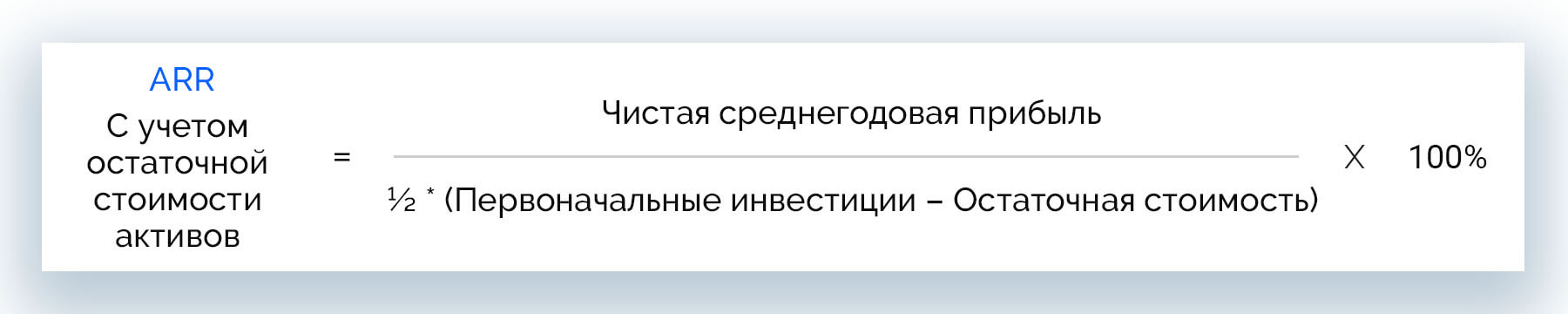

Рентабельность проекта

Рентабельность проекта или учетная норма прибыли (ARR) показывает, какую сумму можно получить за каждый рубль, инвестированный в проект. Это помогает правильно просчитывать возможную прибыль от реализации краткосрочных проектов. Важное условие – равномерные доходы.

Показатель рассчитывается тремя способами:

- По размеру стартовых вложений:

ARR = Чистая среднегодовая прибыль / Сумма инвестиций * 100%

- По средней стоимости инвестиций:

ARR = (Чистая среднегодовая прибыль / ½ * Общая сумма инвестиций) * 100%

- С учетом остаточной стоимости активов:

ARR = (Чистая среднегодовая прибыль / 1/2 * (Первоначальные инвестиции – Остаточная стоимость)) * 100%

В зависимости от того, какие показатели нужно учесть, берут ту или иную формулу расчета.

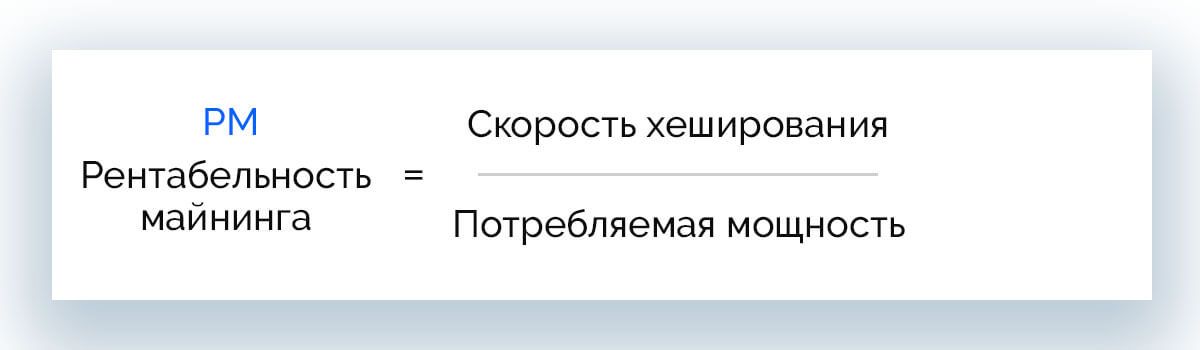

Рентабельность майнинга

Распространенность ферм майнинга криптовалюты и заманчивая цена биткоина вынуждает потенциальных инвесторов оценивать рентабельность подобных предприятий. При этом учитываются технические характеристики оборудования сети, ведь именно от них зависит, какой практический доход будет приносить ферма и как быстро окупятся вложения в нее.

РМ = Скорость хеширования / Потребляемая мощность

Анализ рентабельности

После того, как проведены расчеты и получены коэффициенты рентабельности, можно приступить к анализу. С учетом текущих задач он может быть направлен на определение экономического потенциала компании с нуля или оценку ее финансовых результатов. В финансовой отчетности применяют три вида анализа рентабельности: сравнительный, факторный и индексный.

Сравнительный анализ

Данный метод сводится к сравнению отдельных показателей рентабельности внутри компании или соответствующих показателей конкурентов. Анализ проводится в динамике, позволяет оценить эффективность бизнеса в целом и его привлекательность как объекта для инвестирования.

В ходе сравнительного анализа можно получить информацию о прибыльности компании в конкретной сфере. Также он может помочь составить картину перспектив бизнеса с учетом положения других организаций в нише.

Факторный анализ

Финансовый анализ рентабельности может предполагать факторный метод, который включает несколько моделей. Все они необходимы для выявления взаимосвязей между определяющими рентабельность факторами и делятся на 3 категории:

- аддитивные – для случаев, когда есть сумма факторов;

- кратные – когда дробное значение вычисляется путем деления факторов один на другой;

- мультипликативные – когда значение выражено произведением факторов.

Приведенные модели могут лежать в основе многофакторных комбинаций с использованием коэффициентов рентабельности.

Индексный анализ

Может применяться для анализа рентабельности независимо от сферы работы компании и организационно-правовой формы. Такой метод позволяет анализировать одно или одновременно несколько предприятий, используя следующие индексы:

- переменного состава;

- постоянного (фиксированного) состава;

- влияния структурных сдвигов.

Индексы указывают на относительные величины, которые могут свидетельствовать о любых событиях. Исследование рентабельности индексным методом показывает изменение заданных показателей в динамике за конкретный период по сравнению с предыдущими периодами.

Реальная и номинальная норма прибыли

Простой или номинальной принято называть норму прибыли без учета влияния инфляции. Со временем последняя отчасти или существенно снижает покупательную способность валюты. Можно проследить, что 1000 рублей сейчас – далеко не то же самое, что 1000 рублей 30 лет назад.

Вести учет временной стоимости валюты можно посредством дисконтирования. Когда учитывается влияние инфляции, говорят о реальной (скорректированной на индекс инфляции) норме прибыли.

Рентабельность и CAGR

Простая (номинальная) норма прибыли неразрывно связана с показателем годового темпа роста. CAGR показывает среднегодовую норму прибыльности инвестиций более чем за 12 месяцев. В этом случае в расчете участвуют значения роста показателя за несколько периодов.

Чтобы рассчитать CAGR, необходимо:

- Стоимость инвестиции в конце периода разделить на ее значение в начале этого же периода.

- Вычесть из промежуточного результата значение, возведенное в степень (1 / количество периодов).

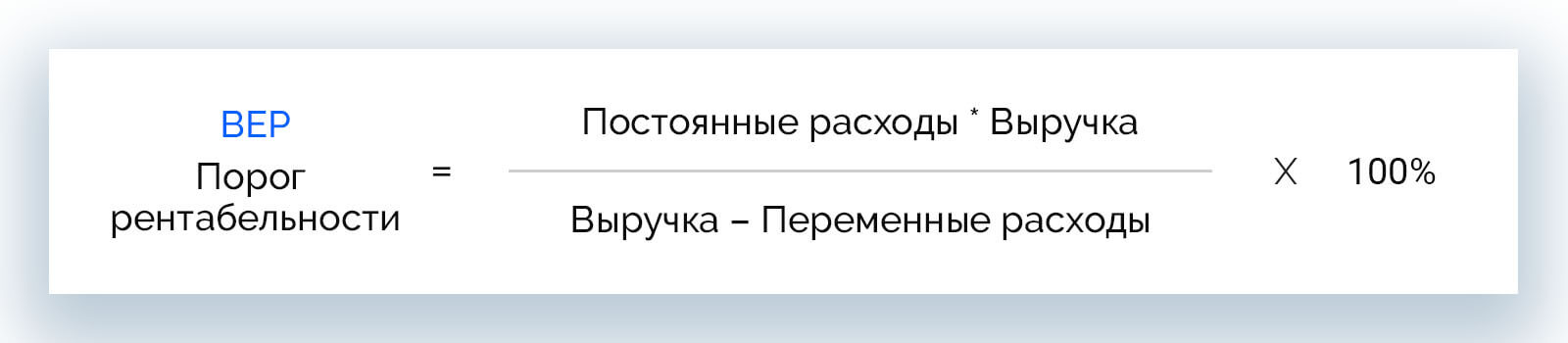

Как рассчитать порог рентабельности

Порог рентабельности или точка безубыточности (BEP) – показатель, который стоит учитывать при расчете рентабельности. Он показывает тот уровень продаж, которого нужно добиться компании, чтобы покрыть затраты. Убытков при этом не будет, но и прибыль получить тоже еще не удастся.

ВЕР = (Постоянные расходы * Выручка / (Выручка – Переменные расходы)) * 100%

Постоянные расходы у компании есть всегда и не зависят от того, какое количество производимой продукции выпускается. Это налоги, аренда, зарплата административным сотрудникам, амортизация инструментов и т. д. К переменным относятся затраты, размер которых определяет колебание объемов производства. Это деньги, которые необходимо затратить на закупку сырья, материалов, транспортировку, зарплату производственному персоналу, уплату энергоресурсов и т. д.

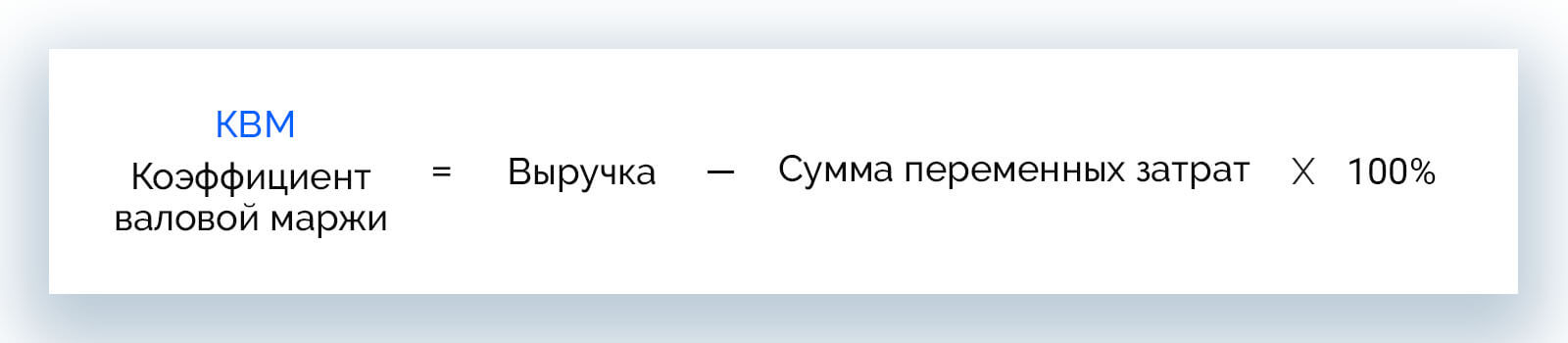

Еще один способ определить минимальный уровень продаж, сумма которых покрывает производственные затраты, – расчет на основании показателя коэффициента валовой маржи.

ВЕР = Постоянные расходы / Коэффициент валовой маржи

Коэффициент валовой маржи рассчитывается как:

КВМ = (Выручка – Сумма переменных затрат) * 100%

Зная точку безубыточности, можно оценить:

- финансовую прочность бизнеса и его составляющие;

- пути организации работы предприятия;

- выгоду инвестирования в проект и скорость окупаемости;

- стоимость продукции при увеличении или снижении объема продаж.

После того, как фирма преодолела точку безубыточности, прибыль должна превышать затраты, иначе предприятие нерентабельно, а его работа бессмысленна.

Дополнительные показатели для оценки рентабельности

Инвестируя в проект, желательно знать, на каком уровне должна быть прибыль фирмы, чтобы вложения как минимум окупились. Демонстрирует это показатель внутренней нормы рентабельности (IRR). Если его размер больше суммы капитала, бизнес можно считать перспективным. Если же размер капитала превышает IRR, проект убыточен.

Еще один важный показатель – дисконтирование денежных потоков (DCF). Он используется для составления более детального прогноза рентабельности предприятия и выбора финансовой и экономической стратегий. DCF участвует в расчетах внутренней нормы прибыли, индекса прибыльности, чистой нормы доходности и других показателей. Метод дисконтированных денежных потоков помогает определить потенциал проекта и его общую цену.

Причины снижения рентабельности

Выделяют 3 основные причины снижения показателя рентабельности:

- Падение продаж. Происходит вследствие неэффективного продвижения или снижения спроса на товары поставщика.

- Рост издержек компании. Может наблюдаться из-за повышения закупочных цен, невозможностью увеличить загрузку производства, проблем с поставками, штрафов, некорректной работы сайта.

- Чрезмерный прирост оборотных фондов. Причина может крыться в ошибках ответственных сотрудников, в т. ч. в неправильных расчетах с контрагентами.

Во всех случаях необходимо проработать решение возможных проблем в организационных и других вопросах.

Пути повышения рентабельности

Чтобы повысить рентабельность затрат, производства или целого проекта, необходимо выяснить причины низкого показателя и проработать моменты, требующие активных действий. Говоря в целом, существует несколько способов добиться более высокой рентабельности.

- Повышение качества продукта.

- Улучшение свойств продукта.

- Наращивание мощности производства.

- Создание более привлекательной упаковки.

- Снижение себестоимости без ущерба качеству.

- Сокращение затрат на ФОТ.

- Обновление управленческой структуры.

- Улучшение маркетинговой стратегии.

- Обучение сотрудников.

- Искусственное повышение рентабельности с учетом конкуренции и общей ситуации на рынке.

Самые рентабельные виды бизнеса

Говоря о теме рентабельности, нужно учитывать, что в разных сферах хозяйства разные значения коэффициента считаются нормальными. Не всегда виды деятельности с самыми высокими показателями наиболее прибыльны.

По данным Росстата, в ТОП-3 самых рентабельных направлений бизнеса 2021 года входит:

- недвижимость;

- рыболовство;

- добыча полезных ископаемых.

В отличие от перечисленных, самая низкая рентабельность у предприятий коммунального хозяйства (отрицательное значение). Финансовый сектор может похвастаться показателем в 0,7%, розничная торговля (в т. ч. онлайн) – 2,2%.

Подводим итог

Расчет коэффициентов рентабельности дает общее представление о текущем положении дел в компании и ее лучших перспективах. Однако эти значения не всегда объективно характеризуют работу компании. Например, активы имеют свойство изменять свою стоимость с течением времени, поэтому однократно проведенный расчет рентабельности может быть некорректным. Показатели при долгосрочном инвестировании, как правило, малы, а рассчитывать необходимо коэффициенты для разных условий и срока.

Нельзя ориентироваться на рентабельность как на единственный показатель эффективности работы компании. Для составления объективной картины требуется использовать дополнительные методы анализа: исследование структуры затрат, определение финансовой устойчивости и ряда других показателей.

Источник https://ipei.ranepa.ru/ru/nauchnaya-deyatelnost/isskedovaniya-all/issledovaniya/62-laifr/2466-faktory-vliyayushchie-na-dokhodnost-aktsij-i-obligatsij-rossijskikh-kompanij-i-ikh-ispolzovanie-v-investitsionnykh-strategiyakh

Источник https://smart-lab.ru/company/tinkoff_invest/blog/634204.php

Источник https://neiros.ru/blog/business/chto-takoe-rentabelnost-i-zachem-ee-rasschityvat/