Динамические методы расчета эффективности инвестиционных проектов

Полтева Татьяна Владимировна

Тольяттинский государственный университет

старший преподаватель кафедры «Финансы и кредит»

Аннотация

В статье проведён анализ динамических методов оценки эффективности инвестиционных проектов. Представлена подробная характеристика основных динамических показателей и методы их расчёта, выделены их особенности, преимущества и недостатки. Рассмотрены возможности применения данных показателей при оценке инвестиционных проектов.

Polteva Tatiana Vladimirovna

Togliatti State University

assistant professor of the chair «Finance and Credit»

Abstract

In article the analysis of dynamic evaluation methods of efficiency of investment projects is carried out. The detailed characteristic of the main dynamic indicators and methods of their calculation is provided, features, benefits and shortcomings are marked out them. The possibilities of application of these indicators in case of assessment of investment projects are considered.

Библиографическая ссылка на статью:

Полтева Т.В. Сравнительная характеристика динамических показателей эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76252 (дата обращения: 02.06.2022).

В системе управления реальными инвестициями предприятия одним из самых ответственных и важных этапов выступает оценка эффективности инвестиционных проектов. От правильности и объективности этой оценки зависят и сроки возврата инвестированного капитала, и способы альтернативного использования капитала, и дополнительно генерируемый денежный поток в предстоящем периоде.

Методы оценки эффективности инвестиционных проектов подразделяются на два типа: простые, или статические, методы и динамические методы, основанные на дисконтировании.

Статические методы не учитывают стоимость денег во времени. Их применяют для оценки эффективности небольших краткосрочных реальных инвестиционных проектов.

Динамические методы стандартизированы на международном уровне и применяются широко с использованием компьютерных технологий. Динамические методы более надежные, они основаны на концепции стоимости денег во времени и сегодня являются преобладающими. Динамические методы основаны на дисконтировании будущих денежных потоков по формуле сложного процента с использованием определенной ставки, которая носит название ставка дисконтирования.

Ставкой дисконтирования называют обычно ежегодную ставку, которая отражает уровень доходности, которую хотел бы получить инвестор от использования вложенного капитала, с учетом уровня риска, присущего проекту. Иначе говоря, это норма доходности проводимой операции, которая компенсирует инвестору временный отказ от альтернативного использования средств, а также риски, связанные с неопределенностью конечного результата. Прежде чем рассчитывать эффективность инвестиционного проекта, инвестору необходимо определить ставку дисконтирования, необходимую для проведения расчетов, то есть ту норму доходности, которую инвестор ожидает от проекта. Это наиважнейший фактор, влияющий на результаты расчета эффективности проекта. Поэтому необходимо понимать, что же следует заложить в ставку дисконтирования для того или иного проекта, от чего она зависит.

В зависимости от различных экономических задач ставка дисконтирования рассчитывается по-разному. Существует несколько методов определения ставки дисконтирования, в большинстве методов ставка дисконтирования включает в себя безрисковую ставку и премию за риск проекта. Чем выше риск проекта, тем выше должна быть ставка дисконтирования.

Итак, к динамическим методам экономической оценки инвестиций относят:

— расчет чистого дисконтированного дохода – NPV;

— расчет индекса доходности – PI;

— расчет внутренней нормы доходности – IRR;

— расчет дисконтированного периода окупаемости – DPP.

Это четыре основных показателя, которые рассчитываются для оценки эффективности инвестиционного проекта. Рассмотрим каждый из показателей более подробно, изучим методику их расчета и способы интерпретации.

Первый показатель – это чистый дисконтированный доход, по-другому его называют чистый приведённый доход, общепринятое обозначение – NPV (Net Present Value). Это один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта.

Чистый дисконтированный доход – это сумма всех положительных и отрицательных дисконтированных денежных потоков проекта. Другими словами, это сумма всех дисконтированных чистых денежных потоков, то есть доходов, за вычетом суммы дисконтированных инвестиций.

Для того чтобы определить чистый дисконтированный доход, необходимо выполнить ряд действий:

— Первое действие – определить сумму инвестиционных вложений в проект. Если инвестиции не единоразовые, то следует продисконтировать инвестиции за каждый период и найти сумму дисконтированных инвестиций.

— Второе действие – произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый период приводятся к текущему моменту времени, то есть дисконтируются (находится PV).

— Третье действие – вычесть из текущей стоимости доходов дисконтированные инвестиционные затраты по проекту. Разница между ними и будет величиной чистого дисконтированного дохода.

Формула для расчета данного показателя представлена ниже.

где I – инвестиции за i-й период,

P – доход за i-й период,

N – число периодов,

r – ставка дисконтирования.

Для того чтобы проект оказался эффективным, то есть принес как минимум доходность, заложенную в ставке дисконтирования, необходимо, чтобы сумма дисконтированных под эту ставку доходов превысила сумму дисконтированных инвестиций. Поэтому проект будет эффективен, если чистый дисконтированный доход окажется больше нуля. В этом случае проект принесет как минимум ожидаемую доходность, заложенную в ставке дисконтирования. Если чистый дисконтированный доход окажется меньше нуля, то проект необходимо отклонить. Это не означает, что он не принесет никакой доходности. Вполне возможно, проект принесет определенную доходность. Однако она окажется ниже, чем та, которую мы ожидаем и заложили в ставке дисконтирования. И наконец, если чистый дисконтированный доход окажется равным нулю, это будет означать, что реальная доходность проекта, или внутренняя норма доходности, равна той доходности, что мы заложили в ставку дисконтирования. И нам безразлично, принимать проект или нет. Окончательное решение будет зависеть от того, что именно было заложено в ставку дисконтирования.

Расчет чистого дисконтированного дохода инвестиционного проекта – это один из самых простых этапов в оценке проекта. Намного сложнее определить ожидаемые потоки денежных средств от проекта.

Когда мы проводим сравнительную оценку инвестиционных проектов, важно обратить внимание на особенности показателя чистого дисконтированного дохода. Выделим четыре особенности.

1. Чем больший размер инвестиционных затрат в проект и, соответственно, поступлений от проекта, тем большей будет величина NPV при прочих равных условиях, так как показатель чистого дисконтированного дохода является абсолютным.

2. Величина NPV зависит от распределения инвестиционных затрат во времени. Так, если инвестиционные затраты осуществляются только вначале, показатель чистого дисконтированного дохода будет минимальным. Если же инвестиционные затраты распределены во времени, например, предприятие приобрело оборудование в беспроцентную рассрочку, то тогда показатель NPV будет больше. Это связано с тем, что сумма дисконтированных инвестиций будет меньше, а следовательно, показатель чистого дисконтированного дохода – больше.

3. На величину NPV влияет время начала эксплуатационной фазы, когда по проекту начинает поступать приток денежных средств. Так, чем дольше времени проходит от осуществления инвестиционных затрат до начала поступлений по проекту, тем меньшей будет величина чистого дисконтированного дохода при прочих равных условиях. И наоборот. Это связано с тем, что величина инвестиционных затрат за короткий промежуток времени изменится незначительно, так как будет приводиться к сегодняшнему времени под меньшую степень. В то время как величина дохода, поступившего от проекта через несколько лет, будет дисконтироваться уже под большую степень и уменьшится значительно.

4. Значение показателя NPV напрямую зависит от ставки дисконтирования. Очевидно, что чем больше ставка дисконтирования, тем большую доходность от проекта мы ожидаем и тем меньшим будет показатель чистого дисконтированного дохода. Важно при выборе инвестиционного проекта не только сравнивать значения NPV, важен и характер изменения NPV при различных значениях ставки дисконтирования.

Показатель чистого дисконтированного дохода является ключевым в оценке инвестиционной привлекательности проекта в сравнении с его аналогами.

Предположим, мы произвели расчет по двум независимым ординарным инвестиционным проектам, то есть состоящим из исходной инвестиции и последующих притоков денежных средств. Получили следующие значения чистого дисконтированного дохода: у первого проекта NPV оказался равным 1 000 денежных единиц, у второго проекта – 100 денежным единицам.

Как определить, какой из проектов более эффективен? Тот, у кого значение чистого дисконтированного дохода выше? Да, если величина исходных инвестиций была одинаковой для обоих проектов. Сравнительная оценка альтернативных инвестиционных проектов по показателю NPV может дать объективный результат только при их сопоставимых исходных параметрах.

Если представить, что инвестиции в первый проект, NPV которого 1000, составили 1 000 000 денежных единиц, при этом инвестиции во второй проект, NPV которого 100 , составили 500 денежных единиц, тогда становится очевидно, что второй проект в данном случае более рентабелен, так как если рассматривать доход на единицу затрат, то у второго проекта он окажется гораздо выше.

Таким образом, при сравнении эффективности нескольких проектов с различной величиной инвестиционных затрат расчет показателя чистого дисконтированного дохода оказывается недостаточным. Это связано с тем, что NPV является абсолютной величиной.

Для сравнения эффективности проектов с различной величиной инвестиций дополнительно рассчитывают индекс доходности, который является относительной величиной. Рассмотрим данный показатель более подробно.

Итак, индекс доходности, или индекс рентабельности – PI (Profitability Index) – это показатель, который рассчитывается как отношение суммы дисконтированных положительных денежных потоков к сумме дисконтированных инвестиций.

Формула для расчета индекса доходности представлена ниже.

PI характеризует величину доходов на каждый вложенный рубль с учетом выбранной ставки дисконтирования. То есть характеризует доход проекта на единицу затрат сверх выбранной ставки дисконтирования.

Очевидно, что для того, чтобы проект оказался эффективным, числитель должен превышать знаменатель, а значит, показатель PI должен быть больше единицы. Тогда проект принесет тот минимум, который заложен в ставке дисконтирования. Если PI окажется меньше единицы, то проект следует отклонить, так как он не принесет ожидаемой нормы доходности. Если данный показатель будет равен единице, то внутренняя норма доходности проекта, то есть его настоящая доходность, равна той ставке, под которую мы дисконтировали денежные потоки.

Следует обратить внимание, что показатели чистого дисконтированного дохода и индекса доходности взаимосвязаны. Так, если NPV больше нуля, то PI в любом случае будет больше единицы, так как и в том и в другом случае сумма дисконтированных доходов будет превышать сумму дисконтированных инвестиций. Если чистый дисконтированный доход меньше нуля, то индекс доходности меньше единицы. Если NPV равен нулю, значит сумма дисконтированных доходов равна сумме дисконтированных инвестиций, а значит и PI будет равен единице. Если данная закономерность не соблюдается, значит нужно искать ошибки в расчетах.

Анализируя показатель «индекс доходности», необходимо иметь в виду, что в его основе лежат те же особенности и исходные предпосылки, что и в основе показателя чистого дисконтированного дохода. А значит, на его величину влияют также такие факторы, как распределение инвестиционных затрат во времени, время начала эксплуатационной фазы, величина ставки дисконтирования.

Однако у индекса рентабельности есть одно преимущество, связанное с тем, что он является величиной относительной. А значит, на его размер не оказывает влияния масштаб инвестиционного проекта. Он показывает именно отношение суммы дисконтированных доходов к сумме дисконтированных инвестиций, то есть характеризует доход на единицу затрат. Это преимущество показателя позволяет использовать PI для сравнения эффективности инвестиционных проектов, объем инвестиционных затрат которых различен. Показатель индекса рентабельности очень важен, и именно он используется для формирования портфеля реальных инвестиций в условиях ограниченности инвестиционных ресурсов, когда инвестиционные проекты делимы.

Далее рассмотрим третий показатель – внутреннюю норму доходности, или внутреннюю ставку доходности – IRR (Internal Rate of Return).

По сути, это та доходность, которую приносит проект. Поэтому IRR – это ставка дисконтирования, при которой сумма приведённых доходов равна сумме приведённых инвестиций. То есть это ставка дисконтирования, при которой чистый дисконтированный доход NPV равен нулю, а индекс доходности PI равен единице.

Прямой математической формулы, которая позволяла бы определить показатель IRR, не существует. Для расчёта IRR формулу для расчета чистого дисконтированного дохода приравнивают к нулю, при этом IRR закладывают в качестве ставки дисконтирования. Внутреннюю норму доходности можно найти, только решив данное уравнение. Несложно предположить, что решение подобного рода уравнения может быть крайне затруднительно. Поэтому для расчета данного показателя используют следующие основные способы:

1. Первый способ – это применение специализированных программ и калькуляторов. Так, для расчета внутренней нормы доходности часто используют программу Microsoft Excel. Следует выбрать «функции» – «финансовые» – «ВСД», затем выделить подряд идущие ячейки, которые характеризуют денежные потоки за последовательные равные интервалы времени, и указать предполагаемую величину IRR. И программа рассчитает внутреннюю норму доходности проекта. Значение функции вычисляется программой путем итераций и может показывать или нулевое значение, или несколько значений. Так, при нестандартных денежных потоках, то есть в неординарных проектах, есть возможность получить не одно, а несколько значений внутренней нормы доходности. По сути, внутренняя норма доходности может для проекта и не найтись. Применение Excel сводит сложность процесса расчета показателя IRR к минимуму.

2. Второй способ – метод последовательных итераций, то есть последовательных расчетных действий (рисунок 1).

Рисунок 1 – Нахождение IRR методом последовательных итераций

По сути, это расчет методом подбора. Первая итерация предполагает установление приблизительной IRR, которая может привести к тому, что сумма дисконтированных под эту ставку доходов сравняется с суммой дисконтированных под эту ставку инвестиций. Если по результатам первой итерации окажется, что NPV больше нуля, значит была выбрана слишком маленькая величина IRR и на самом деле она выше. Значит, последующие итерации предполагают использование более высоких значений ставки дисконтирования, пока не будет достигнуто предусмотренное уравнениями равенство. Если же по результатам первой итерации NPV оказался отрицательным, значит была выбрана слишком высокая ставка дисконтирования и показатель IRR на самом деле меньше. Следовательно, последующие итерации предполагают использование более низких значений данного показателя до тех пор, пока не будет выполняться равенство. Конечным результатом всех итераций является нахождение такой ставки дисконтирования, при которой сумма приведённых инвестиций будет равна сумме приведённых затрат. То есть ставка дисконтирования и будет являться искомой IRR.

3. Третий способ – это метод линейной интерполяции. Суть метода линейной интерполяции заключается в следующем. Выбираются две ставки дисконтирования – r1 и r2 –таким образом, чтобы при ставке дисконтирования r1 NPV был положительным, а при r2 – уже отрицательным. Очевидно, что r1 должен быть меньше, чем r2. Затем значения r1 и r2 подставляются в формулу, представленную ниже.

Точность вычислений обратно пропорциональна длине интервала от ставки r1 до ставки r2. А наилучшая аппроксимация с использованием табулированных значений достигается в том случае, когда длина интервала минимальна, равна примерно 1 %. То есть r1 и r2 должны быть ближайшими друг к другу значениями коэффициента дисконтирования, однако должно соблюдаться изначальное условие. А именно: при ставке дисконтирования r1 NPV должен быть положительным, а при r2 – отрицательным.

IRR определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника. Для определения целесообразности реализации инвестиционного проекта нужно сопоставить IRR с принятой на данном предприятии минимальной нормой прибыли на инвестиции, то есть выбранной ставкой дисконтирования: если IRR больше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект эффективен; если IRR меньше ожидаемой нормы доходности, то есть ставки дисконтирования, то проект неэффективен. Поэтому если показатель NPV положительный, а PI больше единицы, значит IRR проекта больше, чем ставка дисконтирования. Если показатель NPV отрицательный, а PI меньше единицы, значит IRR проекта либо меньше, чем ставка дисконтирования, либо вовсе отсутствует. Если показатель NPV равен нулю, а PI равен единице, значит IRR проекта равна той ставке, что заложена в качестве ставки дисконтирования.

Показатель IRR позволяет сравнивать эффективность вложения в различные по протяженности инвестиционные проекты, в отличие от показателя NPV. Показатель внутренней нормы доходности применяется для сравнительной оценки не только в рамках рассматриваемых проектов, но также и в более широком аспекте. Например, показатель IRR можно использовать в сравнении с коэффициентом рентабельности операционных активов; коэффициентом рентабельности собственного капитала; доходностью по альтернативным видам инвестирования. На предприятии иногда устанавливается целевой норматив показателя IRR, то есть его минимальное значение. Поэтому инвестиционные проекты с более низким значением внутренней нормы доходности автоматически отклоняются как неэффективные.

И четвертый показатель, который рассмотрим, – это дисконтированный период окупаемости – DPP (Discounted Pay-Back Period).

Дисконтированный период окупаемости – это период окупаемости, рассчитанный на основе дисконтированных денежных потоков. Показатель DPP может быть использован больше в качестве вспомогательного показателя при оценке эффективности реальных инвестиционных проектов. Также данный показатель может быть использован в качестве одного из вспомогательных критериальных показателей при формировании инвестиционного портфеля предприятия. В данном случае те проекты, которые будут иметь более высокий DPP при равенстве других показателей, будут отвергаться.

Итак, все рассмотренные показатели для оценки эффективности инвестиционных проектов, а именно – NPV, PI, IRR, DPP – находятся в тесной взаимосвязи между собой. Каждый из показателей позволяет раскрыть какую-либо из сторон инвестиционного проекта. Ввиду этого все эти показатели при оценке эффективности реальных инвестиционных проектов необходимо рассматривать совместно, в комплексе. Если предприятию необходимо выбрать из альтернативных реальных инвестиционных проектов, то ему целесообразно провести соответствующие расчеты по каждому из проектов и занести данные в сравнительную таблицу. Пример сравнительной таблицы представлен ниже (таблица 1).

Таблица 1 – Пример сравнительной таблицы показателей эффективности

Для того чтобы объективно оценить данные по этой таблице, необходимо показатели эффективности по каждому проекту представить в сопоставимых единицах измерения. Ранговая значимость показателей оценки эффективности инвестиционных проектов формируется на регрессионной основе, то есть наименьший ранг – единица – присваивается проекту с наилучшим значением рассматриваемого показателя эффективности. После того как таблица будет заполнена, необходимо оценить и выбрать наиболее подходящий инвестиционный проект.

Сравнительная оценка производится следующим образом:

— во-первых, на основе суммарной ранговой значимости всех показателей: тот проект, у которого сумма рангов оказалась наименьшей, считается лучшим;

— во-вторых, на основе отдельных из рассчитанных показателей, но в том случае, если для предприятия именно эти показатели являются приоритетными.

Количество просмотров публикации: Please wait

© Если вы обнаружили нарушение авторских или смежных прав, пожалуйста, незамедлительно сообщите нам об этом по электронной почте или через форму обратной связи.

Динамические методы оценки эффективности инвестиционных проектов

Используемые при расчете экономической эффективности инвестиций показатели и критерии рассчитываются на основе расходов и доходов, рассредоточенных во времени. Поэтому приходится приводить их к одному базовому моменту. И причина в этом – неодинаковая ценность денежных средств во времени. Выплаченная (затраченная) сегодня денежная единица будет стоить дороже, чем через месяц, квартал или год (т.е. в будущем) под воздействием таких факторов, как инфляция, процентный доход и риск. Поэтому в практике инвестиционного проектирования используют метод уравнения текущих расходов и доходов по проекту с изменениями, вызванными указанными причинами.

Приведение разновременных экономических показателей таких как текущая стоимость, рассредоточенные во времени платежи к началу заключения финансовой сделки, разновременные затраты и результаты к текущему моменту времени или началу расчетного года и др., к сопоставимому по времени периоду виду осуществляется с помощью так называемого фактора времени. Сравниваемые варианты приводятся в сопоставимый вид по фактору времени путем умножения (деления) затрат и результатов соответствующего периода на коэффициент приведения, определяемый по формуле простых и сложных процентов. Необходимость сопоставления затрат и доходов, возникающих в разное время, является одним из принципов проектного анализа.

В экономическом и финансовом анализе для измерения текущей и будущей стоимости (денежной суммы) проекта используют специальный прием, называемый дисконтированием. Дисконтирование – это способ определении исходных (начальных) сумм затрат (или конечных результатов) посредством использования коэффициента дисконтирования (дисконта, дисконтирующего множителя), позволяющего приводить будущие денежные поступления к текущей, сегодняшней стоимости.

Дисконтирование является процессом, обратным начислению сложных (простых) процентов. В расчетах сложных процентов и при дисконтировании часто пользуются таблицами, в которых для каждого периода t и каждой ставки процента Е вычислены заранее величины (1+Е) t и (1+Е) — t . Их соответственно называют фактором сложного процента (множителем наращения капитала) и фактором дисконтирования (дисконтным множителем).

Далее рассмотрим методы оценки инвестиций, основанные на применении концепции дисконтирования.

А) Оценка инвестиций по чистой текущей стоимости (NPV, Net Present Value).

Метод оценки эффективности инвестиционных проектов основан на определении чистой текущей стоимости чистого дисконтированного дохода – ЧДД, чистого приведенного дохода, на которую может увеличиться стоимость предприятия (фирмы, объекта) в результате реализации проекта.

Чистая текущая стоимость – это стоимость, полученная путем дисконтирования отдельно на каждый временной период разновидности всех оттоков и притоков доходов и расходов, накапливающихся за весь период функционирования объекта инвестирования при фиксированной, заранее определенной процентной ставке (норме процента). Это один из методов оценки инвестиционных проектов. Его суть в том, что для каждого периода величина чистого потока годовой наличности приводится к году начала осуществления проекта, что в сумме и представляет собой чистую текущую стоимость или чистый дисконтированный доход (как разность между дисконтированными потоками доходов и расходов).

Чистая текущая стоимость является непосредственным воплощением концепции дисконтированной стоимости. Её расчет осуществляется примерно в следующей последовательности: сначала выбирается необходимая ставка дисконтирования, затем рассчитывается текущая стоимость денежных доходов, ожидаемых от проекта, и текущая стоимость требуемых для данного проекта инвестиций, далее из текущей стоимости всех доходов вычитают текущую стоимость всех инвестиций. Полученная разности и является чистой текущей стоимостью.

Метод оценки эффективности инвестиционных проектов по чистой текущей стоимости построен на предположении, что представляется возможным определить приемлемую ставку дисконтирования для определения текущей стоимости эквивалентов будущих доходов. Если чистая текущая стоимость больше или равна нулю (положительная) проект может приниматься к осуществлению, меньше нуля (отрицательная) – его, как правило, отклоняют.

Метод чисто текущей стоимости включает расчет дисконтированной величины положительных (поступления) и отрицательных (расходы) потоков денежных средств от проектов. Проект имеет положительную чистую текущую стоимость, если дисконтированная стоимость его входящих потоков превосходит дисконтированную стоимость исходящих.

Формулу для расчета чистой текущей стоимости Чт.с можно определить в следующем виде:

где NCFi – чистый денежный поток для i-го периода;

r – ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта);

Inv – начальные инвестиции.

Чистая текущая стоимость показывает, действительно ли данные инвестиции в течении жизненного цикла достигают использованного в расчетах уровня доходности Е. Поскольку текущая стоимость зависит от времени и возможного уровня доходности, положительная Чт.с. показывает, что вызываемый инвестициями денежный поток в течение всей экономической жизни (деятельности) проекта (объекта инвестиций) превысит первоначальные капитальные вложения, обеспечит необходимый уровень доходности на вложенные фонды и увеличение рыночной стоимости. Отрицательный результат означает, что проект ниже требуемой ставки дисконтирования.

Формула (6) предполагает «разовые затраты – длительная отдача», в действительности же чаще возникает ситуация «длительные затраты – длительная отдача», т.е более привычная ситуация, когда инвестиции осуществляются не одновременно, а по частям – на протяжении нескольких временных периодов (месяцев, кварталов, лет). Тогда формула (6) примет иной вид :

где tн – год начала производства продукции;

Tk – год окончания капитального строительства;

Кt – инвестиционные расходы в t-м году.

При расчете по данной формуле чистая текущая стоимость имеет положительное значение Чт.с. ≥ 0, то рентабельность (прибыльность) инвестиций превышает норму дисконта (минимальный коэффициент окупаемости), при Чт.с. ≤ 0 рентабельность проекта ниже минимальной нормы.

Бесспорно, анализ денежных притоков и оттоков является важным при оценке инвестиционных проектов. И эффективность инвестиционного проекта в данной дипломной работе будет оценена по этому методу.

Б) Метод расчета внутренней нормы прибыли (IRR, Internal Rate of Return) и рентабельности инвестиций (PI, Profitability Index).

Внутренняя норма прибыли – это норма доходности, при которой дисконтированная стоимость притоков наличности (реальных денег) равна дисконтированной стоимости оттоков, т.е. коэффициент, при котором дисконтированная стоимость чистых поступлений от инвестиционного проекта равна дисконтированной стоимости от инвестиций, а величина чистой текущей стоимости (чистого дисконтированного дохода) – нулю. Для её расчета используют те же методы (формулы), что и для чистой текущей стоимости, но вместо дисконтированных потоков наличности при заданной минимальной норме процента определяют такую её величину, при которой чистая текущая стоимость равна нулю.

Математически это означает, что в формулах (6) и (7) для определения чистой текущей стоимости должна быть при определенных значениях Р чистая текущая стоимость Чт.с. = 0. Эта норма (коэффициент) и есть внутренняя норма прибыли (IRR).

Если представить уравнение, левая часть которого является дисконтированной стоимостью инвестиций на проект, осуществляемых в любое время, начиная от начала проекта, а правая аналогично – дисконтированной стоимостью всех чистых входящих потоков средств от проекта за тот же период, то ставка процента, при которой обе части этого уравнения будут равными, называется внутренней нормой прибыли (доходности) данного проекта. Она представляет собой максимальную ставку процента, под который предприятие могло бы взять кредит для осуществления проекта без ущерба своим интересам.

Расчет внутренней нормы прибыли начинается с сопоставления потоков реальных денег. Затем для приведения чистого потока наличностей к сегодняшней (начальной) стоимости используется установленная процентная ставка (норма дисконта). Если чистая текущая стоимость имеет положительное значение, применяют более высокую норму процента, если отрицательное при этой более высокой норме процента, внутренняя норма прибыли должна находиться между этими величинами. Если же более высокая норма процента все ещё дает положительное значение чистой текущей стоимости, её следует увеличивать до тех пор, пока она не будет отрицательной.

Таким образом, если ставка дисконтирования по анализируемому проекту больше процентов на капитал, то его чистая текущая стоимость больше нуля и проект признается эффективным. Если же эта ставка меньше процента на капитал, то проект признается невыгодным, эффективность проекта минимальна. Т.е. требуется найти величину ставки дисконта (процента дисконтирования, процента на капитал), при которой бы чистая текущая стоимость была равна нулю.

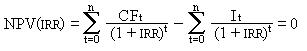

IRR = r, при котором NPV = f(r) = 0, ее значение находят из следующего уравнения:

, (8)

где IRR (внутренняя норма доходности);

CFt — приток денежных средств в период t;

It — сумма инвестиций (затраты) в t-ом периоде;

n — суммарное число периодов (интервалов, шагов) t = 0, 1, 2, . n.

Если разность между показателем внутренней прибыли и ставкой процента положительна, а внутренняя норма прибыли выше ставки процента, то инвестиционная деятельность признается эффективной (доходной), и, наоборот, если внутренняя норма прибыли меньше, чем процентная ставка, под которую получен кредит, то инвестиции, считаются убыточными. Принимаются к реализации инвестиционные проекты, имеющие значение Вн.п. не ниже ставки доходности при предлагаемом альтернативном использовании капитала. Таким образом, путем сравнения показателя внутренней нормы прибыли (доходности) и процентной ставки устанавливают прибыльность или, наоборот, убыточность инвестиционной деятельности.

Отсюда следует, что если инвестор получает кредит под процент, равный Вн.п., и вкладывает средства в инвестиционный проект на определенный период, то по его окончании он выплатит сумму кредита с процентами, т.е. не будет иметь дополнительной выгоды. В случае если он вкладывает собственный и заемный капитал и при этом его средневзвешенная стоимость равна Вн.п., то в конце расчетного периода он может получить (после выплаты кредита и процентов по нему) дополнительную сумму в том же размере, что и в банке под проценты. И, наконец, если инвестор вкладывает в инвестиционный проект только собственные средства, то через определенный период времени он получит сумму денежных средств, которую он получил бы, положив деньги в банк, т.е. по ставке процента, равной Вн.п. Поэтому, чем выше в инвестиционном проекте показатель внутренней прибыли по сравнению со стоимостью капитала, тем он привлекательнее.

Показатель рентабельности инвестиций (PI), принятый для оценки эффективности инвестиций, представляет собой отношение приведенных доходов к приведенным на туже дату инвестиционным расходам. Он позволяет определить, в какой мере возрастают средства инвестора в расчете на 1 ед. инвестиций. Его расчет можно выполнить по формуле

где NCFi – чистый денежный поток для i-го периода;

Inv – начальные инвестиции;

r – ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта)

Норма дисконта является внутренней нормой прибыли (доходности). При норме дисконта, меньшей внутренней нормы окупаемости, рентабельности будет больше единицы. Таким образом, превышение над единицей показателя рентабельности проекта означает некоторую его дополнительную доходность при данной ставке процента. Показатель рентабельности меньше единицы означает неэффективность проекта.

Показатель рентабельности инвестиций (индекс прибыльности, доходности) отличается от используемого ранее коэффициента эффективности капитальных вложений тем, что в качестве дохода здесь выступает денежный поток, приведенный в процессе оценки к текущей стоимости. Индекс используют не только для сравнительной оценки, но и в качестве критерия при принятии проекта к реализации. Сравнительная оценка инвестиционных проектов по показателю рентабельности инвестиций и чисто текущей стоимости показывает, что с ростом абсолютного значения Чт.с. возрастает и рентабельность, и наоборот. Если значение индекса прибыльности меньше или равно единице, проект должен быть отвергнут, т.к. не принесет дополнительной выгоды. При Чт.с. = 0 индекс прибыльности всегда будет равен единице. Поэтому при принятии решения о целесообразности принятии проекта может быть использован один из этих показателей, а в случае сравнительной оценки – оба, т.к. они позволяют оценить проект с разных сторон.

Методы оценки инвестиционных проектов

* В расчетах используются средние данные по России на момент написания статьи. В каждой статье есть калькулятор расчета прибыльности бизнеса, который позволит вам рассчитать актуальные на сегодня ключевые показатели доходности.

ДИНАМИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ.

Чистый дисконтированный доход

(чистая текущая стоимость — Net Present Value, NPV)

В современных опубликованных работах используются следующие термины для названия критерия данного метода:

- чистый дисконтированный доход;

- чистый приведенный доход;

- чистая текущая стоимость;

- чистая дисконтированная стоимость;

- общий финансовый итог от реализации проекта;

- текущая стоимость.

В Методических рекомендациях по оценке эффективности инвестиционных проектов (вторая редакция) — Москва, «Экономика», 2000 — предложено официальное название данного критерия — чистый дисконтированный доход (ЧДД).

Величина чистого дисконтированного дохода (ЧДД) рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период.

Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми дли его реализации.

Применение метода предусматривает последовательное прохождение следующих стадий:

- Расчет денежного потока инвестиционного проекта.

- Выбор ставки дисконтирования, учитывающей Доходность альтернативных вложений и риск проекта.

- Определение чистого дисконтированного дохода.

ЧДД или NPV для постоянной нормы дисконта и разовыми первоначальными инвестициями определяют по следующей формуле:

Свой тренинговый центр за 69 000 руб. Можно вести бизнес онлайн!

В стоимость входят комплект материалов для очного проведения всех программ + 2 дня живого обучения онлайн. Бессрочное право проведения 10 программ. Никаких дополнительных отчислений и платежей. Запуск за 2 дня.

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо, по возможности, учитывать все виды Поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

В основе расчетов по данному методу лежит посылка о различной стоимости денег во времени. Процесс пересчета будущей стоимости денежного потока в текущую называетсядисконтированием (от англ. discont — уменьшать).

Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования (дисконта), а множитель F=1/ (1 + i) t — фактором дисконтирования.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом:

где

I0 — величина первоначальных инвестиций;

Сt — денежный ноток от реализации инвестиций в момент времени t;

t — шаг расчета (год, квартал, месяц и т. д.);

i — ставка дисконтирования.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему:

если NPV > 0, то проект следует принять;

если NPV < 0, то проект принимать не следует;

если NPV = 0, то принятие проекта не принесет ни прибыли, ни убытка.

В основе данного метода заложено следование основной целевой установке, определяемой инвестором, — максимизация его конечного состояния или повышение ценности фирмы. Следование данной целевой установке является одним из условий сравнительной оценки инвестиций на основе данного критерия.

Отрицательное значение чистой текущей стоимости свидетельствует о нецелесообразности принятия решений о финансировании и реализации проекта, поскольку если NPV < 0, то в случае принятия проекта ценность компании уменьшится, т. е. владельцы компании понесут убыток и основная целевая установка не выполняется.

Положительное значение чистой текущей стоимости свидетельствует о целесообразности принятия решений о финансировании и реализации проекта, а при сравнении вариантов вложений предпочтительным считается вариант с наибольшей величиной NPV, поскольку если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее владельцев увеличатся. Если NPV = 0, то проект следует принять при условии, что его реализация усилит поток доходов от ранее осуществленных проектов вложения капитала. Например, расширение земельного участка для автостоянки у гостиницы усилит поток доходов от недвижимости.

Реализация данного метода предполагает ряд допущений, которые необходимо проверять на степень их соответствия реальной действительности и на то, к каким результатам ведут возможные отклонения.

К таким допущениям можно отнести:

- существование только одной целевой функции — стоимости капитала;

- заданный срок реализации проекта;

- надежность данных;

- принадлежность платежей определенным моментам времени;

- существование совершенного рынка капитала.

При принятии решений в инвестиционной сфере часто приходится иметь дело не с одной целью, а с несколькими целевыми установками. В случае использования метода определения стоимости капитала эти цели следует учитывать при нахождении решения вне процесса расчета стоимости капитала. При этом могут быть также проанализированы методы принятия многоцелевых решений.

Срок эксплуатации необходимо установить при анализе эффективности до начала применения метода определения стоимости капитала. С этой целью могут быть проанализированы методы определения оптимального срока эксплуатации, если только он не установлен заранее по причинам технического или правового характера.

В действительности при принятии инвестиционных решений не существует надежных данных. Поэтому наряду с предлагаемым методом расчета величин стоимости капитала на основе спрогнозированных данных необходимо провести анализ степени неопределенности, по крайней мере — для наиболее важных объектов инвестирования. Этой цели служат методы инвестирования в условиях неопределенности.

При формировании и анализе метода исходят из того, что все платежи могут быть отнесены к определенным моментам времени. Временной промежуток между платежами обычно равен одному году. В действительности платежи могут производиться и с меньшими интервалами. В этом случае следует обратить внимание на соответствие шага расчетного периода (шага расчета) условию предоставления кредита. Для корректного применения данного метода необходимо, чтобы шаг расчета был равен или кратен сроку начисления процентов за кредит.

Проблематично также допущение о совершенном рынке капитала, на котором финансовые средства могут быть в любой момент времени и в неограниченном количестве привлечены или вложены по единой расчетной процентной ставке. В реальности такого рынка не существует, и процентные ставки при инвестировании и заимствовании финансовых средств, как правило, отличаются друг от друга. Вследствие этого возникает проблема определения подходящей процентной ставки. Это особенно важно, так как она оказывает значительное влияние на величину стоимости капитала.

При расчете NPV могут использоваться различные по годам ставки дисконтирования. В данном случае необходимо к каждому денежному потоку применять индивидуальные коэффициенты дисконтирования, которые будут соответствовать данному шагу расчета. Кроме того, возможна ситуация, что проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым при переменной.

Показатель чистого дисконтированного дохода учитывает стоимость денег во времени, имеет четкие критерии принятия решения и позволяет выбирать проекты для целей максимизации стоимости компании. Кроме того, данный показатель является абсолютным показателем и обладает свойством аддитивности, что позволяет складывать значения показателя по различным проектам и использовать суммарный показатель по проектам в целях оптимизации инвестиционного портфеля.

При всех его достоинствах метод имеет и существенные недостатки. В связи с трудностью и неоднозначностью прогнозирования и формирования денежного потока от инвестиций, а также с проблемой выбора ставки дисконта может возникнуть опасность недооценки риска проекта.

Индекс рентабельности инвестиции (Profitability Index, PI)

Индекс рентабельности (прибыльности, доходности) рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции):

где I0 — инвестиции предприятия в момент времени 0;

Сt — денежный поток предприятия в момент времени t;

i — ставка дисконтирования.

Pk — сальдо накопленного потока.

Условия принятия проекта по данному инвестиционному критерию следующие:

- если PI > 1, то проект следует принять;

- если PI < 1, то проект следует отвергнуть;

- если PI = 1, проект ни прибыльный, ни убыточный.

Несложно заметить, что при оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий PI полностью согласован с критерием NPV.

Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения MPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах.

К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

Внутренняя норма рентабельности (Internal Rate of Return, IRR)

Под внутренней нормой рентабельности, или внутренней нормой прибыли, инвестиций (JRR) понимают значение ставки дисконтирования, при котором NPV проекта равен нулю:

IRR=i, при котором NPV= f(i)=0

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т. п., т. е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих доходов, можно назвать ценой авансированного капитала (capital cost — СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если IRR > СС, то проект следует принять;

- если IRR < СС, то проект следует отвергнуть;

- если IRR = СС, то проект ни прибыльный, ни убыточный.

Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом, чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект. Данный критерий является основным ориентиром при принятии инвестиционного решения инвестором, что вовсе не умаляет роли других критериев.

Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования i1 < i2 таким образом, чтобы в интервале (i1,i2) функция NPV = f(i) меняла свое значение с «+» на «-» или с «-» на «+».

Далее применяют формулу:

где i1 — значение коэффициента дисконтирования, при котором f(i1) > О (f(i1) < 0),

r2 — значение коэффициента дисконтирования, при котором f(i2) < 0 < f(i2) > 0).

Модифицированная внутренняя норма рентабельности

(Modified Internal Rate of Return, IRR)

Модифицированная ставка доходности (MIRR) позволяет устранить существенный недостаток внутренней нормы рентабельности проекта, который возникает в случае неоднократного оттока денежных средств. Примером такого неоднократного оттока является приобретение в рассрочку или строительство объекта недвижимости, осуществляемое в течение нескольких лет. Основное отличие данного метода в том, что реинвестирование производится по безрисковой ставке, величина которой определяется на основе анализа финансового рынка.

В российской практике это может быть доходность срочного валютного вклада, предлагаемого Сберегательным банком России. В каждом конкретном случае аналитик определяет величину безрисковой ставки индивидуально, но, как правило, ее уровень относительно невысок.

Таким образом, дисконтирование затрат по безрисковой ставке дает возможность рассчитать их суммарную текущую стоимость, величина которой позволяет более объективно оценить уровень доходности инвестиций, и является более корректным методом в случае принятия инвестиционных решений с неординарными денежными потоками.

Дисконтированный срок окупаемости инвестиции

(Discounted Payback Period, DPP)

Дисконтированный срок окупаемости инвестиции (Discounted Payback Period, DPP) устраняет недостаток статического метода срока окупаемости инвестиций и учитывает стоимость денег во времени, а соответствующая формула для расчета дисконтированного срока окупаемости, DPP, имеет вид:

DPP = min n, при котором

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т. е. всегда DPP > PP.

Простейшие расчеты показывают, что такой прием в условиях низкой ставки дисконтирования, характерной для стабильной западной экономики, улучшает результат на неощутимую величину, по для значительно большей ставки дисконтирования, характерной для российской экономики, это дает значительное изменение расчетной величины срока окупаемости. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP.

При использовании критериев РР и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

а) проект принимается, если окупаемость имеет место;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

В общем случае определение периода окупаемости носит вспомогательный характер относительно чистой текущей стоимости проекта или внутренней нормы рентабельности. Кроме того, недостаток такого показателя, как срок окупаемости, заключается в том, что он не учитывает последующие притоки денежных средств, а потому может служить неверным критерием привлекательности проекта.

СТАТИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ.

Срок окупаемости инвестиций (Payback Period, PP)

Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback Period — PP).

Под сроком окупаемости понимается период времени от момента начала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы).

Данный показатель дает ответ на вопрос: когда произойдет полный возврат вложенного капитала? Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

Для расчета срока окупаемости элементы платежного ряда суммируются нарастающим итогом, формируя сальдо накопленного потока, до тех пор, пока сумма не примет положительное значение. Порядковый номер интервала планирования, в котором сальдо накопленного потока принимает положительное значение, указывает срок окупаемости, выраженный в интервалах планирования.

Общая формула расчета показателя РР имеет вид:

РР = min n, при котором

где Pt — величина сальдо накопленного потока;

1B — величина первоначальных инвестиций.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Нередко показатель РР рассчитывается более точно, т. е. рассматривается и дробная часть интервала (расчетного периода); при этом делается предположение, что в пределах одного шага (расчетного периода) сальдо накопленного денежного потока меняется линейно. Тогда «расстояние» тот начала шага до момента окупаемости (выраженное в продолжительности шага расчета) определяется по формуле:

где Pк— — отрицательная величина сальдо накопленного потока на шаге до момента окупаемости;

Pк+ — положительная величина сальдо накопленного потока на шаге после момента окупаемости.

Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины — аннуитет), можно использовать следующую формулу периода окупаемости:

PP = I0/A

где РР — срок окупаемости в интервалах планирования;

I0 — суммы первоначальных инвестиций;

А — размер аннуитета.

Следует иметь в виду, что элементы платежного ряда в этом случае должны быть упорядочены по знаку, т. е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов.

Коэффициент эффективности инвестиции (Accounting Rate of Return, ARR)

Другим показателем статической финансовой оценки проекта является коэффициент эффективности инвестиций (Account Rate of Return или ARR). Данный коэффициент называют также учетной нормой прибыли или коэффициентом рентабельности проекта.

Существует несколько алгоритмов исчисления ARR.

Первый вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций:

ARR =Pr /(1/2)Iср.0

где Рr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта,

Iср.0 — средняя величина первоначальных вложений, если предполагается, что по истечении срока реализации проекта все капитальные затраты будут списаны.

Иногда показатель рентабельности проекта рассчитывается на основе первоначальной величины инвестиций:

ARR = Pr/I0

Рассчитанный на основе первоначального объема вложении, он может быть использован для проектов, создающих поток равномерных доходов (например аннуитет) на неопределенный или достаточно длительный срок.

Второй вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например учет ликвидационной стоимости оборудования при завершении проекта):

ARR= Pr/(1/2)*(I0-If),

где Pr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта;

I0 — средняя величина первоначальных вложений;

If — остаточная или ликвидационная стоимость первоначальных инвестиций.

Преимуществом показателя эффективности инвестиций является простота расчета. В то же время он имеет и существенные недостатки. Этот показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределения прибыли по годам, а, следовательно, применим только для оценки краткосрочных проектов с равномерным поступлением доходов. Кроме того, невозможно оценить возможные различия проектов, связанных с разными сроками осуществления.

Поскольку метод основан на использовании бухгалтерских характеристик инвестиционного проекта — среднегодовой величине прибыли, то коэффициент эффективности инвестиций не дает количественной оценки прироста экономического потенциала компании. Однако данный коэффициент предоставляет информацию о влиянии инвестиций. На бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании.

Данный материал подготовлен по книге «Коммерческая оценка инвестиций»

Авторы: И.А. Бузова, Г.А. Маховикова, В.В. Терехова. Издательство «ПИТЕР», 2003 год.

Источник https://web.snauka.ru/issues/2016/12/76252

Источник https://studopedia.ru/11_213159_dinamicheskie-metodi-otsenki-effektivnosti-investitsionnih-proektov.html

Источник https://www.openbusiness.ru/biz/business/metody-otsenki-investitsionnykh-proektov/