Маржин колл — что это такое, когда наступает, как рассчитать, как не получить Margin Call

Немалая часть биржевых игроков использует во время трейдинга кредитное плечо. Это означает взятие денежного займа у брокера. Однако умело пользоваться выданным кредитом по силам только профессиональным торговцам и инвесторам. Главный риск при взятии займа – это просадка счета. В результате у клиента не хватает средств для того, чтобы покрыть обязательства перед брокером. Тогда и приходит злой и страшный маржин колл. Что это за понятие и как с этим не столкнуться – далее в статье.

Что такое маржин колл?

В трейдерском сообществе margin call шутливо зовут «Коляном», «дядей Колей» и т. п. Простыми словами – это уведомление (предупреждение), высылаемое брокером, которое содержит требование о необходимости пополнения денежного счета.

Если выяснить перевод понятия margin call на русский, то оно буквально означает маржинальное требование, маржинальный вызов. Этот термин возник довольно давно, когда торговые сделки еще заключались по телефону. Когда у трейдера или фонда наступал маржин колл, брокер звонил ему по телефону и выносил предупреждение о пополнении депозита. Волатильность современных котировок настолько высока, что брокерские конторы попросту не успевали бы звонить клиенту.

Margin call возникает только при торговле с заемными деньгами на бирже, а также происходит на рынке фьючерсов.

Как работает маржин колл?

Ранее было сказано, что margin call является предупреждением, высылаемым брокером, с призывом пополнить депозит. После получения подобного сообщения трейдеру надо внести на счет деньги. Если ничего не предпринимать, он не сможет обеспечить открытые позиции, а уж тем более не потянет обеспечение новых.

Как работает это брокерское уведомление? Во время маржинальных торгов часто случается так, что курс актива компании или фонда пошел совсем не туда, куда рассчитывали. Из-за этого человек несет убытки, которые снижают маржу. Маржа — это объем средств, которые трейдер обязан иметь на своем счету как залог, чтобы покупать в кредит акции и ценные бумаги. И после достижения маржиной критической отметки, брокер высылает уведомление с призывом пополнить биржевой счет. Подобное сообщение – и есть маржин колл.

После того как брокер осуществил margin call, он вправе сам в принудительном порядке закрыть некоторую часть открытых позиций за счет находящихся на счету активов компаний и фондов. Это предотвращает падение стоимости инвестиционного портфеля до нуля и его уход «в минус».

Когда наступает маржинкол?

У многих трейдеров возникает закономерный вопрос: когда маржин колл приходит? Какой уровень убытка становится сигналом для него? Ответ будет индивидуальным для каждого игрока. Критический уровень убытков зависит от брокерских условий, количества денежных средств на счете и от самой структуры счета.

При каком уровне маржи наступает маржин колл?

Брокерские конторы сами устанавливают порог, после достижения которого выдается margin call. Чаще всего эта планка ставится на уровне маржины в 100%. Стопроцентный маржинальный уровень подразумевает, что доступные на счету трейдера деньги равняются марже, которую игрок использует, чтобы открывать позиции.

Примеры Margin Call

Далее в статье о приходе Margin call на практике. Допустим, личный депозит игрока составит 5000 рублей. Кредитное плечо, предоставленное брокером – 1 к 100. Соответственно, суммарный размер депозита составит 500 000 руб. (5000 — личные и 495 000 – брокерские).

Далее человек открывает сделку на бирже с залогом в 1000 руб., при том, что стандартный лот составляет 100 000 руб. (из них 1000 – личные, 99 000 – брокерские). Стоп-лосс не выставлялся.

Допустим, по открытой позиции цена пошла не в ту сторону. Начинает увеличиваться убыток (а без стоп-лосса он будет больше). В этой ситуации margin call придет в тот момент, когда на счете игрока останется сумма, равная залоговой, т. е. 1000 рублей. Таким образом, убыток трейдера составит 4000 руб., а затем случается перевод взятых в кредит 495 000 рублей обратно брокеру. Как видно, брокер не потеряет и не получит ничего, если игрок терпит убытки.

Как рассчитать маржинкол?

Расчет маржин колла проводится трейдерами по несложной формуле. Это разница между показателем текущей цены актива и кредитного плеча, деленная на текущую цену актива. Чтобы рассчитать текущую стоимость актива, необходимо умножить его рыночную цену на его количество.

Чтобы верно посчитать и узнать маржин колл по нескольким позициям, надо учитывать размер минимального депозита. Его видно в терминале.

Как не получить Margin Call?

Чтобы не столкнуться с «Коляном» и не потерять деньги во время маржинальной торговли, достаточно соблюдать ряд простых рекомендаций:

- Лучше иметь на торговом счету биржи денежный запас, своего рода подушку безопасности, которая поможет инвестору сохранить средства (и нервные клетки).

- Если очевидно, что вот-вот придет маржинкол, лучше заранее пополнить депозит, не ожидая действий брокера. Так можно спастись от принудительного закрытия убыточных позиций.

- Стоит заранее узнать, как рассчитать margin call. И после расчетов надо выставить стоп-лосс. Такой ход позволит игроку сойти с торгов до того, как это произойдет в принудительном порядке.

- Не шортить с кредитным плечом. Маржин колл при шорте в трейдинге – очень частое явление.

Еще один дельный совет – просто не брать кредит у брокера, особенно если игрок – новичок на рынке в трейдинге. Лучше торговаться на собственные деньги.

Кроме того, игрокам надо делать фиксирование убытков и прибыли. Для этого применяют инструменты стоп-лосс (убытки) и тейк-профит (прибыль). Эти автоматизированные приказы своевременно закроют убыточную или, наоборот, прибыльную сделку.

Заключение

Не столкнуться с таким неприятным событием как маржин колл биржевому игроку поможет бдительность и внимательность. Если не терять контроль над всеми открытыми позициями и своевременно их закрывать, то «Коля Маржов» не придет.

Вопросы и ответы

Это уведомление (предупреждение), высылаемое игроку брокером, которое содержит требование о необходимости пополнения денежного счета.

Margin Call наступает после достижения маржиной критической отметки. Тогда брокер вышлет человеку уведомление с призывом пополнить биржевой счет.

Чтобы пережить маржин колл на фондовом рынке, стоит иметь на своем торговом счету денежный запас, не брать кредит у брокера, заранее узнать, как рассчитать маржин колл. А если на горизонте вот-вот появится «Колян», лучше заранее пополнить депозит, не ожидая действий брокера.

Что такое маржин-колл (Margin Call)?

Использование финансового рычага будет уместным для совершения сделок с непродолжительным сроком существования. В частности, при скальпинге, или множестве сделок за короткий период, использование маржинальных позиций — это обычное дело. В остальных случаях резко возрастают издержки и риски на удержание позиции. Чем больше «плечо», тем выше стоимость ошибки. Если при «плече» 1 к 3 изменение цены акции на 2-3% не приведёт к серьёзным потерям, то рычаг 1 к 10 принесёт убытки в размере 30% на собственные средства. Однако при позитивной динамике по позиции, рост или снижение цены актива на 3% при «плече» 1 к 10 принесёт прибыль в 30%. Поэтому многие участники торгов начинают использовать маржинальные позиции при реализации своих стратегий.

Нужно помнить, что кредитное «плечо» стоит использовать лишь тогда, когда есть необходимые знания, опыт и понимание ситуации. Брокеры стараются снизить желание новых клиентов к использованию маржинальных позиций, пока они не освоят премудрости торговли. Богатеющий клиент — это богатеющий брокер, именно поэтому брокер заинтересован в том, чтобы клиент никогда не столкнулся со страшным зверем по прозвищу «маржин-колл». Хотя, конечно, многое зависит от самого клиента, его контроля над эмоциями, дисциплины. Финансовое «плечо» — это полезный и нужный инструмент, но последствия его неправильного использования могут уничтожить любой счёт. Опытные трейдеры постепенно снижают объём используемых заёмных средств, что приводит к общему снижению риска по счёту и почти 100% гарантии никогда не узнать на практике, что такое маржин-колл.

Что такое “Маржин Колл” и как не познакомиться с ним слишком близко?

Что же такое маржин колл (Margin Call), он же Коля Маржин он же Коля Маржов он же Дядя Коля или Колян? Он же страшный сон любого участника торгов на любом рынке, если нет кучи наличности в запасе.

Но посмотрим подробнее.

Маржин Колл (margin call) — требование брокера о внесении дополнительных денежных средств или ценных бумаг, иначе последует принудительное закрытие позиций по непокрытому кредиту.

Исторически сложился когда сделки на биржах совершались по телефону, и при недостатке средств брокер звонил клиенту (отсюда call — звонить) и предупреждал о необходимости пополнить баланс.

Маржинальное кредитование

Это получение денег или ценных бумаг для торговли под залог имеющихся у вас активов. Предположим что вы решили что акции Сбербанка вырастут на 10% на следующий день. Если вы купите на 10 тысяч рублей этих акций, то продав их через день, вы очевидно заработаете 1000 рублей. Однако, если цена не вырастет, а упадёт на 10%, то вы потеряете так же 1000 рублей.

И тут брокер говорит: «возьмите у меня кредит и купите на них акции, и заработайте больше!». И в общем он прав. Скажем, если вы возьмёте у него 20 тысяч в долг, и акции вырастут, то вы получите вместо 1000 рублей уже 3 тысячи рублей прибыли! И если акция правда растёт за короткий срок – то прибыль превышает плату за кредит. Подвох тут в том, что если акции упадут на 10%, то вы потеряете также 3000. А если они упадут на 35%, то вы вообще останетесь в минусе, то есть будете должны брокеру.

Поэтому чтобы такого не могло произойти, в качестве обеспечения по кредиту брокер требует залог (маржу) в виде ценных бумаг или денег. Выделяется два вида маржи: начальная маржа и минимальная.

Начальная маржа — это то количество средств и ценных бумаг, которые требуется иметь на счету в качестве залога, чтобы брокер разрешил купить ценные бумаги в кредит. Сейчас для ликвидных ценных бумаг оно составляет от 30%, то есть имея 10 тысяч рублей вы можете купить акций примерно на 33 тысячи. (для стандартного риска)

То-есть, если уровень вашего обеспечения упадёт ниже уровня начальной маржи, то вы получите безобидное но неприятное sms сообщение + письмо на email о том что вы больше не можете покупать другие бумаги, то есть наращивать уже открытые позиции.

Минимальная маржа — это минимальное количество средств, которые необходимо иметь на счету, чтобы поддерживать открытую позицию. как правило оно около 15-30%.

То-есть, если в результате торгов взятый у брокера займ приведёт к тому, что суммарная стоимость активов будет меньше, чем 15-30% от всех купленных акций (зависит от конкретных), то произойдёт маржин колл.

Ещё раз другими словами. Если уровень вашего обеспечения упадёт ниже уровня минимальной маржи, то вы получите sms, сообщение на почту или звонок (зависит от брокера и конкретной ситуации) с просьбой довнести деньги на счёт для поддержания открытых позиций. И если вы этого не сделаете в ближайшее время то часть бумаг/инструментов будет продана рыночным ордером для выравнивания маржи!

Чем может быть вызван маржин колл:

- неблагоприятной конъюнктурой цен. Обычно резким движением

- изменением в большую сторону маржинальных требований биржей и брокером по любым входящим в портфель инструментам

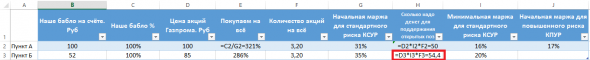

Таблица маржин колла на примере акций Газпрома.

Беру с сайта ФИНАМ для клиента со стандартным уровнем риска КСУР (по умолчанию). При росте волатильности гарантированно биржа поднимет эти риск параметры, и следом автоматически это сделают и абсолютно все брокера. Пусть до 20%. Посмотрим что получится:

Итого получается что при падении акций всего на 15% мы имеем что 52р на нашем счёте меньше, чем требуемые 54,4р. Что соответствует дяде Коле. Кстати, плечо в таком случае вырастет с начального 3,2 (321%) в точке А до 5,23 (85*3,2/52) в точке Б со всеми вытекающими последствиями, а именно – если счёт и не добьет дядя Коля (удастся чудом избежать), то это сделают проценты по возросшему займу.

Да, и если вдруг присваивают «крутой» статус клиента с повышенным уровнем риска (КПУР), а вы его даже не просили, то дело скорее всего совсем не в исключительности, а в желании чтобы вы использовали повышенные плечи.

Также последнее время я иногда слышу – что оказывается, при достижении цифры минимальной маржи можно договориться с брокером. Вы серьёзно? Ну если сам Владимир Владимирович найдёт минутку позвонить ген диру вашего брокера и попросить чтобы спекулянта Васю не закрывали по маржину – возможно тогда всё и будет хорошо. Но я бы не рассчитывал на подобное чудо. Абсолютно во всех других случаях просто закроют. Много акций/опционов а биржевой стакан очень неликвидный? Это Ваша и только ваша проблема. Брокер не будет из-за незадачливого спекулянта, который хотел хапнуть по-крупному, рисковать капиталом акционеров и деньгами других, более благоразумных клиентов.

Также нельзя не отметить следующие существующие предположения:

Тайное мировое правительство/Тайный заказчик/Масоны/Чёрт лысый управляют всеми рынками и знают где у кого будет маржин колл

На самом деле все объясняется обычными рыночными механизмами. Да, когда идут распродажи и необходима маржа для поддержания открытых позиций другие участники рынка могут продавать отдельные акции больше обычного и «фундаментально обоснованного» уровня, без какого бы то ни было участия масонов и теории заговора.

Итоги:

Дядя Коля простыми словами –это практически смерть счёта. Крупный проигрыш, после которого человек испытывает очень глубокие отрицательные эмоциональные переживания, бывали и случаи выхода в окно. Всё зависит от размера потерь.

На мой взгляд, основная задача любого здравомыслящего инвестора сделать всё возможное, чтобы Колян никогда даже теоретически не смог припереться на порог.

А это, в свою очередь, достигается только ограничением максимального плеча.

Не полагаясь на «чуйку»:

Так, чувствую пора продавать)

Эквити в хорошем случае будет выглядеть примерно так, и не важно сколько тысяч процентов было заработано:

Для 1000% заработанных ранее. Теоретическое падение на 38,5% за 1 или несколько дней

Для 100% заработанных ранее и реальная 20% коррекции рынка

Мой тезис – все агрессивные портфели будут в архиве со 100% вероятностью: может через месяц, может через 2 или 5 лет. Единственный вопрос –когда и с какой просадкой. И человек, у которого просто нет в моменте к вложенному 1 млн добавить ещё 1 млн – останется крайним в этих делах. Да и откуда взяться этому свободному мильёну на докупку, если логично было вложить его ранее сразу, пусть и более консервативно, ведь деньги должны работать всегда а не ждать обвала для идеального входа.

Источник https://kripto-bots.ru/marzhin-koll/

Источник https://journal.open-broker.ru/trading/chto-takoe-marzhinkol-margin-call/

Источник https://smart-lab.ru/blog/586525.php