Какой таймфрейм выбрать?

Доброго времени суток, товарищи трейдеры. Новички на форекс сталкиваются с очень большим количеством информации: есть множество стратегий, индикаторов, обучающих курсов и т.п. И одним из главных решений, которые вам предстоит сделать является выбор таймфрейма. Т.е. на каком графике торговать? Пятиминутном, часовом, 4-часовом? Ведь хочется заработать и быстро и много!

Так какой же масштаб графика выбрать? Читайте далее и вы узнаете. Готовьтесь удивиться.

Не секрет, что наиболее популярной является внутридневная торговля на форекс. Почему? Тут все очевидно: люди хотят зарабатывать много, быстро и сразу. Они думают, что смогут ловить все малейшие колебания на графиках и закрывать с прибылью как минимум 95% сделок. Еще начинающие думают, что при торговле на небольших таймфреймах (М1, М15, М30, Н1) они будут открывать много сделок, быстро натренируются и станут профи.

Так вот, что я вам скажу – все это путь к разорению. По крайней мере для новичка.

Каким вы представляете себе трейдера?

Когда вы только начинаете торговать и думаете о своей будущей карьере в трейдинге (естественно с ламборгини и кучкой фотомоделей), вы наверняка представляете себе образ успешного трейдера. Обычно рисуется человек в костюме или хотя бы отглаженной рубашке, сидящий весь день за кучей мониторов и совершающий тысячи сделок, одновременно отвечая на звонки и письма благодарных инвесторов, отдавших ему миллионы в управление.

Более реальная картина: человек просыпается среди ночи по звонку будильника, в трусах подходит к компьютеру, минут 15-30 анализирует дневные графики, просчитывает стоп-лоссы, открывает / закрывает позиции и идет снова спать. На следующий день он всего несколько раз проверяет ситуацию на рынке в начале европейской и американской торговых сессий, а все остальное время проводит с семьей, тратит его на какое-то хобби, отдыхает или занимается самообразованием, например читая книги по форекс.

Так вот, к чему я вам это говорю: бросьте заниматься торговлей внутри дня ! Трейдинг на М5, М15 и т.п. – удел профессионалов.

Новичкам стоит торговать только на дневных графиках.

Да, я хочу, чтобы вы это запомнили. Одумайтесь. Ну зачем вам стресс и потерянные депозиты? Без опыта торговли в несколько лет, вы ни черта не заработаете на мелких таймфреймах. Поверьте мне, я сам был таким же дураком, хотел всего и сразу. Не выйдет. Вы только проиграете депо, напишете у себя на странице вконтакте, что форекс – это лохотрон и вернетесь к просмотру смешных картинок в интернете.

Задумайтесь: почему почти во всех книгах по торговле, причем не только классических (когда не было возможности торговать внутри дня удаленно), но и современных, все примеры рассматриваются на дневных графиках? Почему даже многие свечные фигуры называют, подразумевая дневные графики (внутренний день, разворотный день) ?

Да потому что торговля в конце дня, после закрытия дневной свечи, – это самый прибыльный, дешевый (в плане комиссий брокеру) и легкий способ трейдинга. Далее я попробую вам это доказать, попутно развеяв несколько мифов.

На дневных графиках в разы меньше стресса

Многие недооценивают эмоциональную составляющую в успехе на валютном рынке, думая что все дело только лишь в стратегии. В корне неверно.

Нервы, эмоциональная расшатанность приводят к куче ошибок, злости, желанию отыграться после убыточной сделки и как следствие еще большему проигрышу. При торговле на дневных графиках психологическая нагрузка как минимум В 3 РАЗА НИЖЕ, чем при трейдинге интрадей. Я уже писал об этом. Поверьте, после перехода на дневки, торговать станет морально гораздо легче.

Торгуя в конце дня, вы экономите на комиссиях брокеру

Существует мнение, что торговать на дневных графиках невыгодно из-за свопов. Чушь. Во-первых свопы бывают как отрицательные, так и положительные. Во-вторых это приблизительно 1-1,5 пункта в день. Равносильно тому, как если бы вы вошли в рынок на пару минут раньше / позже. Ну продержали вы сделку дней 10, пусть пунктов 10 ушло на свопы, но в итоге вы заработали 150 пунктов. 150 – 10 = 140. Вполне в пределах допустимого.

А теперь подумайте, сколько сделок нужно открыть внутри дня, скажем на М5, чтобы заработать те же 140 пунктов? Немало, штук 20. И при этом вы за каждую сделку платите комиссию в виде спреда, т.е. каждый раз отдаете 1-3 пункта.

А при заключении сделки на дневном графике, мы отдаем брокеру тот же самый спред (1-2 пункта) всего один раз + небольшую долю прибыли в виде свопа. В итоге получается все равно выгоднее чем интрадей. Но если вас так сильно пугают свопы или вы планируете держать позиции месяцами, можно открыть Безсвоповый счет.

В конце дня торговать значительно проще

Многие это знают, но почему то не придают особого значения – НА ДНЕВНЫХ ГРАФИКАХ ТЕХАНАЛИЗ РАБОТАЕТ ЛУЧШЕ. Да, на дневных свечках лучше отрабатывают графические фигуры, больше процент прибыльных сделок у индикаторных систем , гораздо меньше “шумов”, способных выбить ваш стоп-лосс. Откройте платформу и посмотрите сами.

Кроме того, при открытии позиции у вас есть время подумать, все взвесить, грамотно оценить ситуацию, просчитать размер позиции и без лишних эмоций войти в рынок.

Для торговли на дневных графиках нужен большой депозит

Очередной миф из разряда ОБС (“Одна бабка сказала”). Какой-то дурак где-то ляпнул и пошло-поехало… На стандартном счету для торговли на дневных графиках с соблюдением вменяемого управления капиталом вполне достаточно суммы в 500 долларов. Если для вас это много, откройте центовый счет, – уж 50 долларов найдет любой.

На дневных графиках возможностей заработать меньше!

Как бы не так. Я сейчас вам открою секрет, осознав который, я в свое время был очень сильно удивлен. ЗА МЕСЯЦ НА ДНЕВНЫХ ГРАФИКАХ ВЫ ЗАРАБОТАЕТЕ НЕ МЕНЬШЕ, А ДАЖЕ БОЛЬШЕ ПУНКТОВ, ЧЕМ ПРИ ТОРГОВЛЕ ВНУТРИ ДНЯ. Это может показаться неправдой, ведь кажется что интрадей входов гораздо больше…

Но это так. Задумайтесь сами, что лучше: открыть 20 сделок по 10 пунктов профита или одну с профитом в 200 пунктов? С точки зрения экономии на комиссиях, конечно же выгоднее будет 1 сделка, но мы сейчас не об этом. Я хочу, чтобы вы поняли, что может быть внутри дня вы войдете в рынок 3 раза, а на дневках в этот же день всего 1 раз, но конечный результат будет не хуже, а даже лучше.

Кроме того, при трейдинге в конце дня вы имеете возможность торговать хоть 20-ю валютными парами, а уж на таком количестве инструментов сигналы всегда найдутся в изобилии. Можете ли вы торговать одновременно по такому же количеству пар интрадей? Естественно нет, физически невозможно за всем уследить в сжатые сроки.

Торгуя на дневном таймфрейме, вы тратите меньше времени

Всего лишь 20-30 минут в день вполне достаточно. Вам не нужно пялиться в монитор весь день, на цену это никак не повлияет, а новые входы вы ищете все равно только после закрытия текущей дневной свечи. Лично я еще заглядываю в терминал 2 раза в день (не могу побороть любопытство), но на самом деле это лишнее. Полчаса в день после закрытия дневной свечи более чем достаточно. Это удобно еще и тем, что вам не нужно отвлекаться от своей обычной работы. Трейдинг становится чем-то вроде вечернего хобби с неплохим заработком.

Куда вы спешите?

Уж не знаю почему, но у начинающих трейдеров есть такое чувство – “быстрей, быстрей, как можно скорее и больше открывать позиции!”. Как будто, через неделю форекс закроется. Валютный рынок будет существовать, пока существуют деньги, и возможности для открытия сделок будут всегда. И сейчас, и через год и через 5, 10 лет.

Forex – это большой механизм, где крутятся огромные деньги, и от того, что вы проигрались пипсуя на минутных графиках, никому не жарко и не холодно. Рынку на вас наплевать. Поэтому не спешите, не нужно прямо сейчас срочно лезть на минутные графики, вы сможете открыть сделку и завтра и послезавтра, и через месяц.

Дождитесь хорошей возможности войти в рынок на дневных графиках и только тогда открывайте ордера. Еще раз говорю – СПЕШИТЬ НЕКУДА.

Стратегии для дневного таймфрейма

По какой стратегии торговать на дневных графиках? Хочу обратить ваше внимание на один момент: очень важно выбрать брокера с правильным временем сервера. Иначе вы будете получать не всегда правильные сигналы на вход.

Что касается непосредственно торговых методик, тот тут я могу посоветовать прежде всего Price Action (я сам торгую по этому методу), а также следующие стратегии:

Вообще почти любую стратегию можно приспособить под дневные графики, достаточно подкорректировать значения тейк-профита и стоп-лосса. Ну иногда и правила. Но это уже тема для отдельной статьи.

P.S. Не забудьте подписаться на обновления блога через RSS или Вконтакте.

Таймфрейм графика: ключ от всех дверей

Почему ваша прибыль напрямую зависит от правильного выбора таймфрейма?

Добрый день, уважаемые читатели!

Сегодня я решил начать с истоков и сделать крайне подробный разбор временных промежутков графика и разобрать страшное слово таймфрейм для новичка. В данном обзоре обсудим само понятие временной промежуток графика (таймфрейм), а также подробно разберем, как зависит ваша прибыль от выбора таймфрейма. В процессе прочтения вы получите ответы на множество вопросов и сможете повысить понимание торгового процесса.В чем разница между таймфреймами на графике цены? Как изменяются графики при смене промежутков? Как отличается движение цены при выборе разных масштабов графика цены? В чем разница и особенности торговли на разных таймфреймах? Как правильно подобрать таймфрейм под свой стиль торговли? Ответы на эти и другие популярные вопросы вы найдете в данной статье.

Что такое таймфрейм графика?

Таймфреймом в техническом анализе принято называть интервал времени используемый для группировки котировок при построении элементов ценового графика, баров, свечей или точек линейного графика. Это крайне важный параметр в любой стратегии при торговле на бирже.

Наибольшую привязку к таймфрейму имеют такие виды отображения цены, как бары и японские свечи, потому как, несут в себе больше информации о цене нежели точки линейного графика.

На рисунке выше изображено, как устанавливается таймфрейм в платформе TradingView. В случае с японскими свечами и барами — таймфрейм означает, что одна свеча или бар формируются в течение выбранного таймфрейма. На рисунке выше, выбран таймфрейм — D1. Это означает, что одна свеча на графике формируется в течение одного дня.

Ниже приведена расшифровка популярных таймфреймов:

М15(15М) — 15 минут;

М30(30М) — 30 минут;

Все таймфреймы условно делят на 3 группы:

- краткосрочные (промежутки от M1 до М30);

- среднесрочные (промежутки от H1 до H4)

- долгосрочные (промежутки от D1 до MN1)

Данным промежуткам характерны и торговые стратегии, которые имеют похожую градацию.

Как меняется график в зависимости от выбранного таймфрейма.

Свечи старшего таймфрейма содержат в себе информацию о свечах младших таймфреймов, и довольно большой промежуток графика на таймфрейме М15, на котором находится несколько самостоятельных тенденций и возможных ценовых каналов — на таймфрейме D1 имеет вид всего одной свечи, которая лишь меняет цвет в зависимости от того, восходящий или нисходящий тренд на области таймфрейма М15.

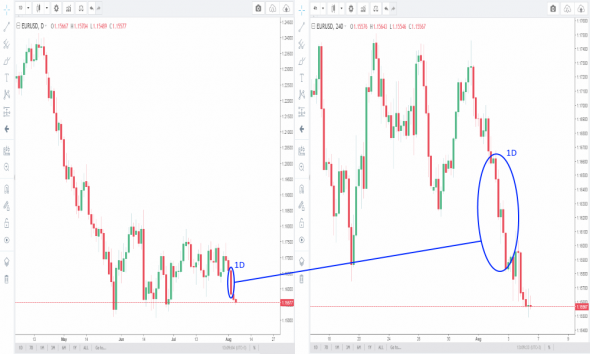

На рисунке выше показано, как одна красная свеча на таймфрейме D1 выглядит на промежутке Н4, и представляет собой 6 последовательных свечей, в каждой из которых заключена информация о 4-х часах.

Какой таймфрейм выбрать для торговли? Особенности торговли на разных временных интервалах.

С изменением таймфрейма, видимая часть графика несёт в себе информацию о трендах различных порядков. Если мы используем временной интервал краткосрочной группы, то и тренды на нем будут локальными и сменяющимися по нескольку раз за день. На таймфреймах долгосрочной группы отображается информация о глобальных тенденциях, формирование которых нередко занимает годы или даже десятилетия. Естественно, что и размер вашего профита в пунктах будет напрямую зависеть от таймфрейма.

Рассмотрим пример отработки паттерна “треугольник” на разных интервалах.

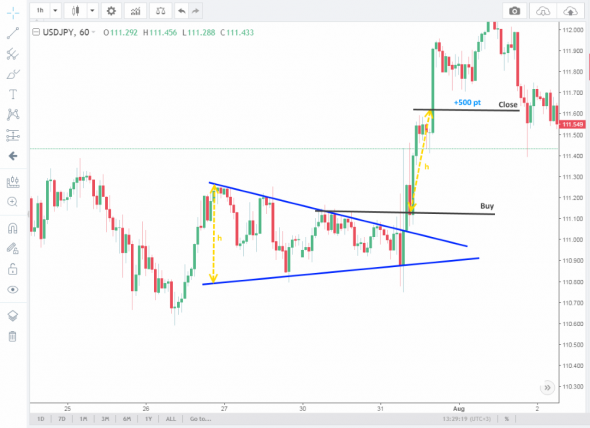

На рисунке ниже изображена отработка паттерна на интервале Н1. Как видно из графика, после входа в рынок профит составил примерно 500 пунктов.

На следующем рисунке тоже “треугольник”, но прибыль от его реализации составила уже 5000 пунктов, что в денежном эквиваленте гораздо больше. Таймфрейм второго рисунка — 1D.

Однако, прибыль это не самое важное, что зависит напрямую от таймфрейма. Гораздо важнее при открытии позиций степень риска. Если проанализировать рисунок с таймфрейма 1Н, видно, что цена двигалась в сторону прибыли рывково и часто меняла направление. Это неотъемлемая особенность младших таймфреймов, так как они несут в себе информацию о колебаниях внутри дня. Многим эти колебания могут стоить неоднократного срабатывания стоп приказов. А уж о потраченных нервах и говорить не стоит, многие попросту не выдерживают и выходят из сделок не дожидаясь их реализации.

Глядя на график с таймфрейма 1D можно сделать вывод, что цена двигалась в сторону профита вообще без сомнений и колебаний. На самом деле это конечно не так, но внутридневные колебания не сильно сказались на свечах роста, просто потому, что каждая свеча, как раз таки и есть этот самый день. Ваши ожидания по прибыли на старших таймфреймах больше, а следовательно и степень риска ниже, так как стоп приказы находятся дальше от текущей цены и не зависят от краткосрочной волатильности.

Почему работа на старших таймфреймах более эффективна?

Как мы уже выяснили, с возрастанием таймфрейма, возрастает ожидаемый размер профита и уменьшается степень риска. Более наглядно данную зависимость можно рассмотреть на примере проработки сигналов на разных таймфреймах от одной из самых популярных и простых стратегий — “Пробой 3 ЕМА”.

Рисунок демонстрирует отработку сигналов по данной стратегии на таймфрейме 1D. Как видно на графике: из 7 сделок, открытых по сигналам от стратегии, только одна сделка закрылась с убытком, который составил 92 пункта. Остальные 6 сделок закрылись с суммарным профитом 18050 пунктов за пол года. Теперь проанализируем отработку сигналов от этой стратегии, но уже на более младшем таймфрейме — 1Н:

Как видно на графике: из 8 сделок, открытых по сигналам от стратегии, с прибылью закрылись только 2 сделки, а остальные 6 принесли убыток. Это произошло потому, что колебания на данном интервале происходят более резко и динамично относительно скользящих средних, и индикатор просто не успевает среагировать на изменения цены.

На старших таймфреймах таких резких перепадов в цене нет, посему и эффективность работы стратегии выше.

Мы разобрали пример на основе одной из стратегий, но результат от использования других будет не сильно отличаться. Потому как, виной не неверно подобранная стратегия, а сама динамика колебаний внутри дня.

Существуют специальные стратегии для работы на краткосрочных промежутках, которые называются скальпинговыми. Принцип их действия состоит в том, чтобы фиксировать небольшой профит и делать торговый результат за счёт огромного количества совершенных сделок. Но все эти стратегии при ручном управлении наносят непоправимый вред здоровью человека из-за большого количества времени проведенного в рынке и в итоге практически не приносят желаемого результата. Скальпинговые стратегии на основе торговых роботов и вовсе не стоит разбирать, потому как в большинстве своем разрабатываются для того, чтобы наторговывать комиссию и спред за счет огромного количества сделок (более 300 в сутки).

В любом случае, торговых стратегии огромное количество и каждый может подобрать стратегию под себя. Самое главное что необходимо учесть — это время, которое вы готовы уделять работе по своей стратегии. Как показывает глобальная статистика, наиболее успешными являются универсальные стратегии, используемые на старших таймфреймах.

Простота и много времени — залог успеха в торговле на валютном рынке!

Наконец, настало время поговорить о том, почему я рекомендую использовать для работы старшие таймфреймы, а не торговать внутри дня.

Существует ряд проблем, с которыми сталкивается каждый трейдер работающий на младших таймфреймах, но по ряду причин, мы не в состоянии правильно выявить эти проблемы, а тем более предотвратить.

1. Рыночный шум – это колебания цены, которые формируются из-за краткосрочного смещения баланса спроса и предложения. Чаще всего это эффект от деятельности маркетмейкера. Данные колебания невозможно спрогнозировать, от чего они несут большую угрозу для сделок с небольшими ожиданиями. На таймфреймах до 1Н тенденции все локальные и максимальный размер профита редко превышает среднедневную волатильность. Средний профит по статистике составляет 400-500 пунктов. При данном размере профита, риск или стоп ордер должен примерно соответствовать этим значениям, а это и есть большая ошибка. Параметр рыночного шума напрямую зависит от волатильности инструмента и на ряде основных валютных пар колеблется от 300 до 400 пунктов. Если размер нашего стоп ордера не превышает этого диапазона, вероятность того, что ваш стоп собьёт колебанием рыночного шума практически 100%, а следовательно, вероятность того, что сделка закроется не прибылью, а убытком также около 100%. Избежать срабатывания стоп ордера от рыночного шума можно только увеличив размер самого ордера, а это приведет к корректировке вашей торговой стратегии, что абсолютно неприемлемо.

2. Эмоциональная составляющая – это наша реакция на частоту изменения цены и соответственно изменений значения прибыль/убыток. Не секрет, что одним из основных факторов влияющих на окончательный торговый результат является наша стрессоустойчивость. От излишней эмоциональности страдают профессиональные трейдеры, которые провели на рынке годы и даже десятилетия. Про новичков и говорить не стоит, 99% их сделок закрывается только по причине нервозности, и не важно прибыльная это сделка или убыточная. Причины, по которым возникает нервозность всем известны — это жадность и страх. Жадность мешает трезво оценивать ситуацию и в те моменты, когда необходимо признать ошибку и согласиться с убытком, именно жадность не дает этого сделать и вселяет надежду в скорый разворот рынка. Страх включается, когда сделка формирует прибыль. Вам становится страшно, что цена в любой момент развернется и прибыль, которую мы уже считаем своей, начнет таить на глазах. На младших таймфреймах эти факторы проявляются особо остро по причине частоты колебаний цены. Чем быстрее ходит график цены, тем больше мы испытываем эмоций, и тем больше совершаем ошибок. На старших таймфреймах, колебания цены практически незаметны, а следовательно и эмоций они вызывают меньше, что увеличивает вероятность верного принятия решений.

3. Дилемма “тень или тело” – это извечный вопрос любого технического аналитика. Что считать вершиной тренда, тело свечи или ее тень. От того, как вы обозначите тренд, а точнее расположите на графике трендовую линию, напрямую зависят точки входа и выхода из сделок. На младших таймфреймах этот вопрос стоит особо остро, так как к основному ценовому движению всегда нужно прибавлять уровень рыночного шума. Очень часто от правильности расположения трендовой линии зависит эффективность сделки. На старших таймфреймах, размеры теней свечей относительно их тел не так сильно выделяются, и способ построения линий не так важен, а чаще всего линии старших таймфреймов представляют собой ценовые диапазоны, и точки входа в сделки не так сильно зависят от метода построения.

4. Время нахождения в рынке – это еще один очень важный показатель, от которого зависит многое, а главное наше здоровье. Ведь если мы уделяем сидению за монитором больше половины дня, мы устаем морально и физически, от чего появляется больше ошибок, раздражительность и прочие сопутствующие факторы. А если мы берем за основу скальперскую стратегию, так там вообще для получения результата необходимо уделять торговле не менее 10 часов в сутки. В этом нет ничего хорошего, и мы рано или поздно просто устанем и работа на бирже попросту перестанет приносить нам удовольствие, что впоследствии скажется и на результате торговли. Особенностью краткосрочных таймфреймов является необходимость постоянного мониторинга наших позиций, а если сделка затягивается, то увеличивается и время нахождения за терминалом. На старших таймфреймах, торговля в большинстве случаев ведется по принципу — “купил и забыл”. И в этом нет ничего плохого. Вы определили параметры своей сделки, согласились с ее необходимостью и совершили. Ну а дальше просто ждем результат. Так как таймфрейм большой, то и результат наступает не сразу, а через недели и месяцы. И самое главное, если вы определили направление хода цены верно, вы просто наблюдаете за тем, как цена плавно катится в вашу сторону. Для мониторинга, вам достаточно раз в день на несколько минут открыть терминал и удостоверится в правильности своих выводов. А все остальное время можно свободно тратить на свою повседневную деятельность.

Как видно, каждая из позиций описанных выше однозначно говорит в пользу работы на старших таймфреймах. А это и есть простота, зачем усложнять себе работу, если можно делать ее проще.

Как торговать на больших таймфреймах

На графике выше, показан пример выявления и совершения долгосрочной позиции по валютной паре AUDUSD на таймфрейме 1W, где каждая свеча представляет собой одну торговую неделю.

Для примера, показано, как выглядит сильная внутридневная волатильность на данном таймфрейме — это просто обычная свеча, по которой мы даже не знаем, что на этой неделе на цену пары воздействовали фундаментальные новости. А если рассмотреть эту неделю на младшем таймфрейме, например 1Н, то там цена очень часто и резко меняла направление движения, цепляя по пути стоп ордера и принося трейдерам большие убытки.

Для работы на больших таймфреймах эффективнее всего использовать принцип — “чем проще стратегия, тем лучше”. А самой простой и наиболее эффективной стратегией была и остается, базовая стратегия “пробой трендовой линии” или “смена тренда”. Главное, чтобы вы работали по правилам, которые присущи данной стратегии. Правила эти в большей степени касаются определения точек входа и выхода из сделок.

Все просто, мы дожидаемся, когда цена пересечет линию тренда, выйдет из ценового канала, а дальше выставляем отложенный ордер. В данном случае — это ордер на продажу или Sell Stop. Выставляем его на уровне нахождения минимума предыдущего тренда, который предшествовал месту пробоя трендовой линии, на графике это зеленая линия Sell. Уровень фиксации прибыли или Take Profit, устанавливаем на уровне первого минимума предыдущего тренда — розовая линия Take Profit 1. Это один из возможных уровней фиксации прибыли, существуют и другие, но они находятся намного ниже по графику и ориентироваться на них до исполнения первой цели просто нет смысла. Также, необходимо выставить ограничитель возможных убытков Stop Loss — коричневая линия Stop Loss. Как видно на графике, ожидаемый профит и риски примерно равны и составляют около 6500 пунктов. Этого достаточно, чтобы обезопасить ваш стоп от незапланированного срабатывания под воздействием рыночного шума и высокой волатильности. И если уж стоп и сработает, то это произойдет лишь по причине глобальной смены ситуации на рынке, которые случаются не так часто. Если все пойдет, как мы планирует, цена будет плавно двигаться в сторону фиксатора прибыли и не будет создавать колебаний, которые могут вывести нас из состояния морального равновесия, а заранее рассчитанные ожидания от профита не вызовут у нас излишней жадности и страха. Проще говоря — нет сильных колебаний, нет и причин для волнения. Данный пример рассмотрен на реальном графике в момент написания статьи, так что через несколько месяцев каждый из читателей сможет проверить — достигнет ли цена уровня Take Profit.

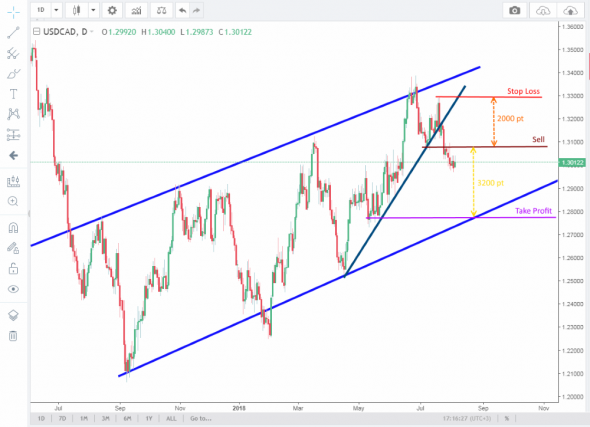

Рассмотрим еще один пример, уже с менее глобального таймфрейма 1D, где каждая свеча это 1 торговый день. Перед вами график валютной пары USDCAD. Снова не изобретаем ничего особенного и используем проверенную стратегию на смену локального тренда. Почему локального? О смене глобального тренда пока говорить преждевременно, а вот сработать внутри коррекционного восходящего канала вполне возможно.

Как видно, вход в сделку, как и в прошлом примере, уже осуществлен на уровне коричневой линии Sell. Фиксатор прибыли, по правилам, расположим на уровне фиолетовой линии Take Profit. Почему не на уровне первого минимума тренда, как в прошлом примере? Да потому что, его уровень расположен за линией поддержки глобального восходящего канала, а наша стратегия направлена на работу внутри канала, что подразумевает закрытие сделки внутри канала. Самым нижним минимумом находящимся в канале, как раз и является наш уровень Take Profit. Stop Loss расположен на уровне последнего максимума цены, предшествующего месту пробоя трендовой линии — красная линия Stop Loss. Уровень стопа — 2000 пунктов, что опять позволяет нам избежать ненужных срабатываний, а размер ожидаемого профита на уровне 3200 пунктов, позволит не слишком долго дожидаться реализации сделки, это займет от недели до месяца.

В заключении хотелось бы добавить: от того, какой таймфрейм для работы выберете вы, будет зависеть эффективность вашей работы. если работа на определенном таймфрейме приносит вам больше разочарований, попробуйте сменить таймфрейм — возможно результат будет лучше. И в конце концов, какой бы вы не выбрали промежуток — ваш результат больше зависит от грамотного соблюдения правил мани менеджмента.

Что такое таймфреймы на Форекс и на каких эффективно вести торговлю.

В этом обзоре разберем понятие таймфрейма. Какой таймфрейм подходит для вашей торговой стратегии. Отличия краткосрочных, среднесрочных и долгосрочных таймфреймов. Узнаете о методах торговли на Форексе.

Таймфрейм – что это?

Это временной интервал, внутри которого идет формирование свечи или бара. Например, график из 5-ти минутных таймфреймов, будет состоять из свечей, время жизни каждой будет равно пяти минутам. На получасовом графике, время жизни свечи, вырисованной на графике будет уже 30 минут. Если визуально сравнивать такие свечи, то будет видно, что первые 5 минут свечи будут выглядеть совершенно одинаково, но начиная с 6-ой минуты, на первом графике начнет рисоваться новая свеча, тогда как на втором будет все также одна единственная.

Чем меньше временной отрезок для формирования свечи, тем более детально можно увидеть, как происходило изменение цены актива. На длительных интервалах можно увидеть общую тенденцию к изменению цены или же отсутствие такой тенденции.

| Начните торговать на Форекс с проверенными брокерами, перечисленными ниже | |||

|  | ||

Классификация таймфреймов

Разберем на примере терминала MetaTrader 4 типы таймфреймов

- Интервалы менее 1 часа называются краткосрочными таймфреймами. Обозначаются М1, М5, М15, М30

- Интервалы не более одного дня называются краткосрочными. Обозначаются Н1, Н4, D1

- Интервалы более одного дня – долгосрочными. Обозначаются W1, MN

Как выбрать нужный таймфрейм для работы?

Прежде всего это зависит от выбранной торговой стратегии. Вторым критерием выбора будет являться темперамент трейдера и его психологические особенности. Разберем некоторые популярные методы работы на Форекс, их достоинства и недостатки.

1. Скальпинг.

Предполагает торговлю на самых быстрых интервалах, не более 5-ти минут. Ордера открывают быстро и много, и также быстро из закрывают. Это один из самых динамичных стилей торговли. Он требует постоянного трейдера, волатильность рынка при этом высокая.

- Для этой стратегии необходим депозит с суммой 100 долларов и выше.

- Хорошая возможность быстрого роста депозита

2. Дэй- трейдинг.

Особенность такой стратегии заключается в том, что все открытые ордера, в обязательном порядке должны быть закрыты до конца торговой сессии. Не переносим сделки на последующие дни. Торговлю ведем на интервалах от 15-ти минут до одного часа. На часовых интервалах уже видно как себя должна повести цена актива. Шумы рынка оказывают гораздо меньше влияния на качество ордера, а значит здесь более высокий процент прибыльных сделок.

- Не нужно целый день проводить за монитором

- Возможность применять средства теханализа

- Экономические новости могут коренным образом изменить текущий тренд

- Пробой ценой уровня поддержки и уровня сопротивления могут быть ошибочными, что влечет за собой панику трейдера

3. Свинг-трейдинг.

Торговля заключается в открытии сделок на среднесрочных интервалах. Время закрытия ордера может наступить через 3-4 дня. На графике свечи 4-х часовые или дневные. На принятие решения по открытию ордера достаточно 30-40 минут. Возможная прибыль будет больше, чем дневная работа на скальпинге

- Минимальные временные затраты на вход в рынок

- Не нужно проводить много времени на терминале

- Средства технического анализа работают превосходно, с очень высокой достоверностью

- Величина спреда играет второстепенную роль, т.к. сделок немного

- Экономические новости на сделку влияют в меньшей степени

4. Позиционная торговля.

Это уже даже больше инвестиция, чем торговля. Сделки открываются крайне редко. Время ожидания закрытия таких ордеров может длиться до полугода. Терпеливый инвестор может месяц ждать подходящего момента, поймать глобальный тренд и не уходить с него, пока он себя не исчерпает полностью. Графики свечей комбинируются из интервалов от дневного до максимально большого. Основную роль по определению тренда берет на себя фундаментальный анализ. Средства технического анализа определяют сам момент открытия позиции.

- Работа трейдера не привязана к какому-то определенному моменту времени

- Размеры спредов не имеют значения

- Экономические новости не влияют на глобальный тренд

- Своп плата за перенос позиции на следующие дни. (открывать безсвоповые счета)

- Требуется наличие существенного капитала. Стартуем от 10 тыс. долларов. В противном случае, ждать 6 месяцев для закрытия одной сделки в 50 долларов не имеет смысла.

Индикаторы таймфреймов

Часто анализируя временные интервалы, трейдеру приходится обращать внимание на старший таймфрейм. То есть, если торгуем на графике Н1, необходимо открывать позиции на D1. Не все трейдеры умеют быстро переключаться с одного графика на другой, да и например при скальпинге это будет существенная потеря времени. При торговле несколькими активами, вообще очень просто запутаться. Индикатор старшего таймфрейма поможет решить возникшую проблему.

- – настройка в одном окошке мини-графиков с разными временными интервалами или валютными парами

- – осуществляет графическое наложение на график младшего таймфрема бары более старшего. Настройки TFBar выставляем следующим образом: для часового интервала 60, для четырехчасового 240. То есть. для каждого таймфрейма ставим число соответствующее минутам этому интервалу

Правильно используйте временные интервалы, подходящие для выбранной торговой стратегии. Применяйте индикаторы таймфрейма. Желаю хорошей торговли!

Источник https://tlap.com/kakoy-taymfreym-vyibrat/

Источник https://smart-lab.ru/blog/507488.php

Источник https://forexareal.ru/chto-takoe-tajmfrejmy.html