Диапазон открытия — что это такое? Определяем куда пойдет цена и зону поддержки и сопротивления. Статья Ланса Бегса.

Главная / Торговля от уровней поддержки и сопротивления: эффективные торговые стратегии Форекс / Диапазон открытия — что это такое? Определяем куда пойдет цена и зону поддержки и сопротивления. Статья Ланса Бегса. / Торговля от уровней поддержки и сопротивления: эффективные торговые стратегии Форекс / Диапазон открытия — что это такое? Определяем куда пойдет цена и зону поддержки и сопротивления. Статья Ланса Бегса. / Диапазон от� .

Ланс Бегс пишет, что часто замечает такие вещи на графиках, и рынок все время показывает новые, замечательные примеры.

Назовем первую свечу торгового таймфрейма открытия сессии диапазоном открытия.

Такая свеча может быть хорошим способом для того, чтобы определить куда будет двигаться рынок. Если цена находится выше диапазона открытия — бычий рынок, а если ниже — медвежий.

Сам по себе диапазон открытия выступает неплохой зоной поддержки и сопротивления, если цена будет возвращаться к уровню открытия. Применять этот способ можно на любых рынках.

Для примера рассмотрим графики индекса Hang Seng.

Стрелкой показано как цена закрепляется выше диапазона открытия, что подтверждает бычьи настроения.

А на втором графике показано, как цена закрепляется ниже диапазона открытия, что говорит о медвежьем настрое рыночных игроков.

На следующем графике пары EUR/USD наглядно показано, как диапазон открытия выступает в роли зоны поддержки и сопротивления.

Разумеется, не каждый торговый день можно заметить такие красивые графики, где цена ровно уходит от уровня открытия в определенную сторону.

Ниже показан график ES, на котором видно, что цена была как вверху, так и внизу зоны открытия. И такие «грязные» графики также будут встречаться нередко.

Цена ниже диапазона открытия подтверждает медвежий рынок. Последующее изменение и переход выше диапазона указывает на изменение настроений на бычьи. Между этими первоначальными настроениями, цена показала отсутствие убежденности в обоих направлениях, это признак флета — рынок находится в диапазоне.

Но, несмотря на это, с помощью диапазона открытия можно определить общее направление движение цены (выше диапазона — пойдем вверх, ниже — пойдем вниз). Опять же, зона неплохо работает как поддержка и сопротивление.

Даже если цена и не показывает определенного направления, учитывает диапазон открытия всегда будет полезно.

Ищем закономерности на бирже

Если вы решили научиться торговать на бирже, то вам нужно научиться находить на ней закономерности. Закономерность — это определённое условие (например характерное движение цены или какое-то событие), после выполнения которого вы будете знать, куда дальше пойдёт цена.

На обучающих курсах брокеры учат начинающих трейдеров находить и использовать закономерности. Но практически все новички в конце-концов проигрывают свои деньги. Ниже я покажу, почему это происходит.

Основы

Вся индустрия обучения торговле на бирже крутится вокруг двух методов прогнозирования цен:

- технического анализа;

- фундаментального анализа;

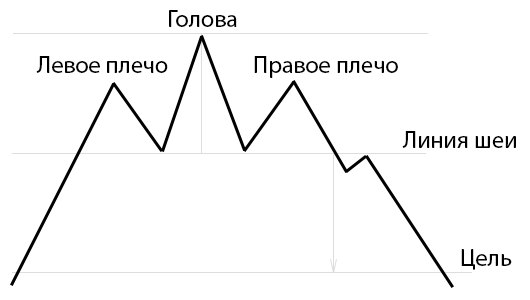

Технический анализ гласит, что движение цены можно спрогнозировать исходя из её предыдущего движения. Например если график цены вырисовывает фигуру «Голова и плечи», то вероятность того, что цена развернётся, повышается.

Рисунок 1 — фигура «Голова и плечи»

В противовес ему, фундаментальный анализ гласит, что движение цены можно спрогнозировать, анализируя внешние информационные факторы (например финансовую отчётность, произошедшие события и т. д.).

Проверим, работает ли технический анализ

Существуют тысячи способов прогнозирования цен. Это различные модели движения (паттерны), индикаторы, осцилляторы, нейронные сети и т. д.

Всех их объединяет одна общая черта: они позволяют предсказать будущее движение цены, опираясь на её предыдущие значения.

Выдвинем гипотезу

Теперь представьте себе ситуацию, что в течение ближайшего часа цена будет двигаться также, как она двигалась в течение часа 3 года назад.

Если внутри этих одинаковых участков графика вы примените одинаковые методы технического анализа, то они выдадут одинаковые показания.

Этот мысленный эксперимент доказывает, что вместо поиска работающего способа технического анализа, можно искать схожие участки графика, после которых цена ведёт себя схожим образом. Далее я буду называть такие участки «моделями».

Очевидное преимущество поиска моделей состоит в том, что вы экономите время на поиске работающего метода технического анализа. Существуют тысячи таких методов и каждый день брокеры, дилеры и различные «преподаватели» биржевой торговли придумывают ещё несколько новых способов. Проблема заключается в том, что вам не хватит жизни на то, чтобы проверить на работоспособность все методы торговли, которые вам предлагют (кстати, на это и сделан расчёт).

Проведём эксперимент

Для поиска моделей мы напишем программу, которая проанализирует минутные графики интересующих нас активов за последние несколько лет и выявит закономерности.

1. Подготовка данных

Скачаем графики по интересующему нас инструменту. В своём примере я использовал поминутную котировку валютной пары EUR/USD за последние 10 лет.

Предварительно обработаем данные: спарсим из выгрузки только цену закрытия каждой минуты, разобьём график на недельные участки и устраним резкие скачки цен из-за нерабочего времени бирж.

Теперь разобьём этот график на 2 половины по 5 лет. На первой половине мы будем искать работающие модели, а на второй — проверять, на сколько хорошо найденные модели будут работать в реальности.

2. Поиск моделей

На первом 5-летнем отрезке мы:

- переберём все значения графика;

- для каждого значения запомним N предыдущих значений (N будем последовательно изменять от 10 до 1000) и M последующих (можно брать любое значение

- каждый полученный в (п. 2) участок графика (длиной N) сравним со всеми другими участками этого 5-летнего графика (длиной N), а его продолжения (длиной M) сравним с продолжениями соответствующих участков;

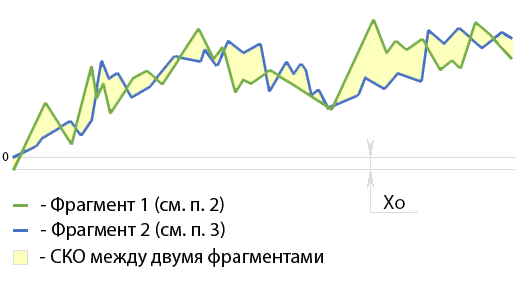

Примечание по п. 3: Для сравнения пар участков графика я использовал метод наименьших квадратов, минимизируя квадратичное отклонение (далее — СКО). Чем оно ниже — тем более схожи 2 фрагмента графика.

Рисунок 2 — Иллюстрация сравнения двух участков графика длиной N

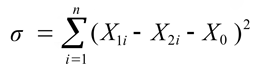

СКО вычисляется по формуле:

- Х1i — значение первого участка графика в момент времени i;

- Х2i — значение второго участка графика в момент времени i;

- Х0 — сдвиг точки начала отсчёта по вертикальной оси (вычисляется из этой же формулы);

- i — время;

- n — длина сравниваемых участков графика;

В результате такого перебора (см. п. 3) мы получим большое количество результатов сравнений для каждого участка графика и его продолжения (см. п. 2). Далее эти участки мы будем называть потенциальными моделями.

Для того, чтобы понять, является ли потенциальная модель работающей, для каждого перебора (см. п. 3) нужно определить, есть ли зависимость между:

- Величиной СКО между потенциальной моделью и сравниваемым участком графика (далее — СКО1);

- и величиной СКО между продолжением потенциальной модели и продолжением сравниваемого участка графика (далее — СКО2);

Рисунок 3 — Иллюстрация поиска зависимостей между СКО1 и СКО2

- Если при снижении СКО1, СКО2 тоже будет снижаться — значит потенциальная модель является рабочей и её можно использовать в торговле;

- Если же при снижении СКО1, СКО2 будет изменяться случайным образом — значит потенциальная модель оказалась нерабочей;

Исключим из перечня потенциальных моделей те, у которых при снижении СКО1 не снижается СКО2.

Таким образом, мы получим большое количество моделей, при помощи которых можно прогнозировать движения цен на рынке.

3. Проверка моделей на реальных данных

Теперь для каждой найденной модели посчитаем, сколько денег она бы заработала на первом 5-летнем участке (на нём мы обучали систему искать модели) и на втором 5-летнем участке (до текущего момента мы не трогали эти данные, поэтому проверка моделей на них позволит достоверно оценить потенциал заработка).

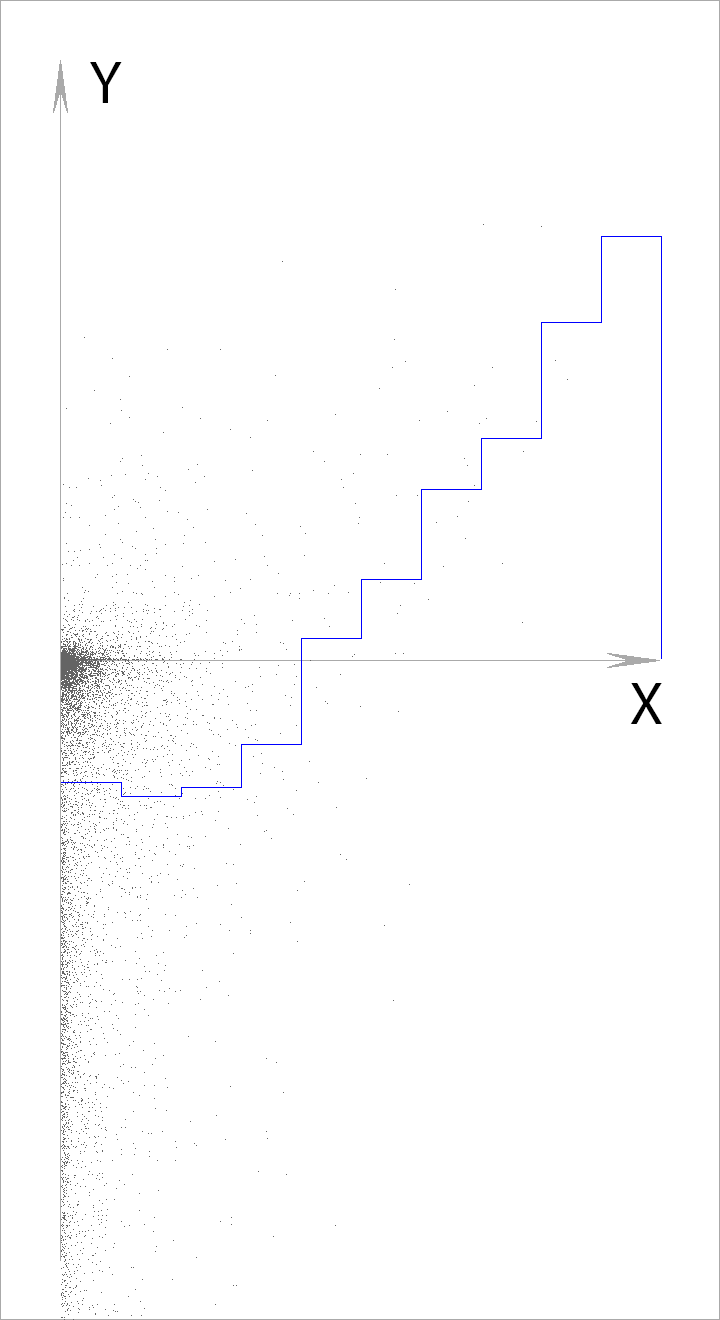

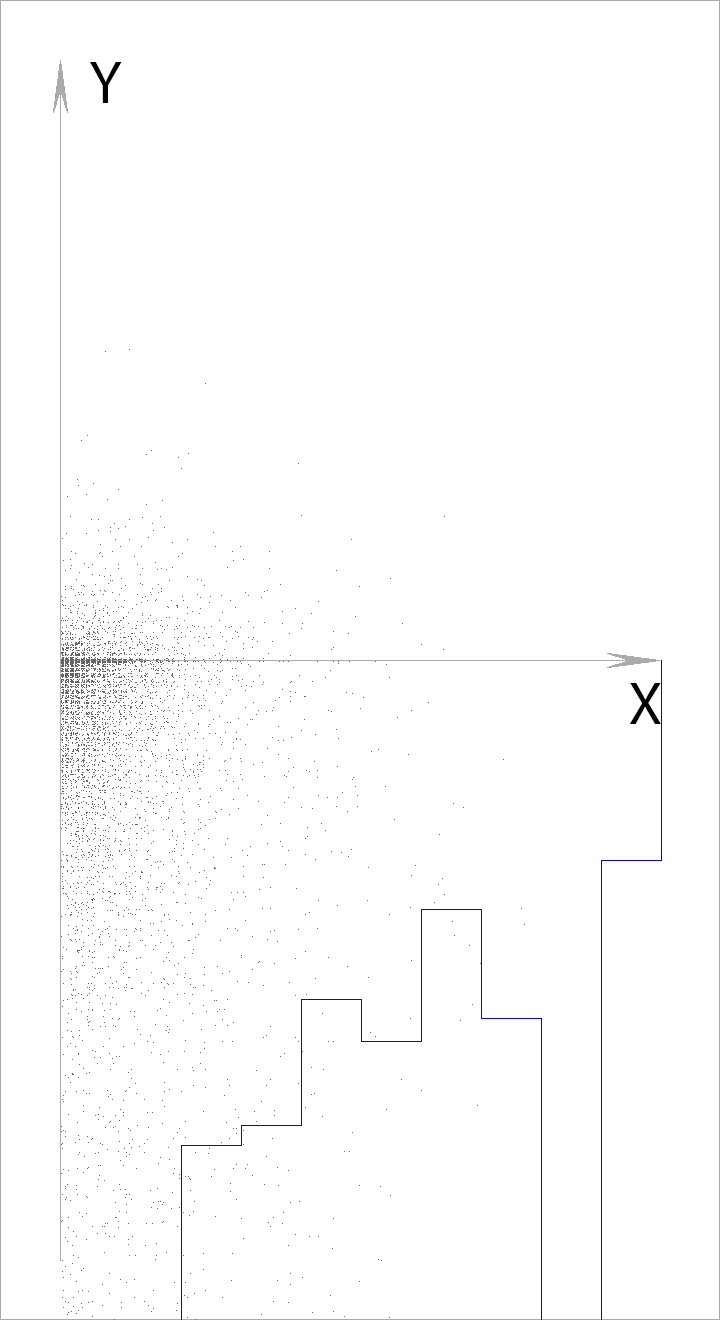

Нанесём полученные значения на координатную плоскость, где:

- по оси X отметим прибыль, которую бы получили найденные нами модели на первом 5-летнем участке графика;

- по оси Y отметим прибыль, которую бы получили найденные нами модели на практике (на втором 5-летнем участке);

Для того, чтобы данные легче считывались невооружённым глазом, на графике ниже:

- выведено только 0,1% от общего количества рассчитанных точек;

- выведены только результаты тех моделей, торговля по которым принесла бы прибыль на первом 5-летнем участке;

- горизонтальная ось разделена на 10 равных участков, для каждого из которых посчитано среднее значение (отмечены синими линиями)

Рисунок 4 — график зависимости реальной прибыльности моделей (Y) от их прибыльности на участке, использовавшемся для обучения (X)

Как видите, чем лучше найденная модель работает на тестовом участке графика — тем лучше она работает в боевых условиях.

Получается, что на бирже есть модели, которые работают.

4. Прогнозирование прибыльности торговли

Прежде чем считать, сколько денег можно заработать на моделях, нужно добавить в наши расчёты спред и/или комиссию брокера.

По моим расчётам при торговле парой EUR/USD в среднем вы будете платить от 2 пунктов со сделки (около 0,015% от текущей стоимости валютной пары).

Для начала, давайте попробуем добавить в алгоритмы поиска и проверки моделей 1 пункт комиссий. Получим график:

Рисунок 5 — график зависимости реальной прибыльности моделей (Y) от их прибыльности на участке, использовавшемся для обучения (X) с учётом комиссий, размером в 1 пункт

Теперь увеличим размер комиссий до 2 пунктов

Рисунок 6 — график зависимости реальной прибыльности моделей (Y) от их прибыльности на участке, использовавшемся для обучения (X) с учётом комиссий, размером в 2 пункта

Получается, что если размер спреда и комиссий в сумме превышают 1 пункт — то торговля по моделям на валютной паре EUR/USD будет приносить убытки.

Выводы

В данном эксперименте мы находили схожие участки графиков и проверяли, в какую сторону цена будет двигаться после их прохождения.

Те участки, после прохождения которых цена двигалась в одну и ту же сторону, мы считали закономерностями (моделями) и оказывались правы (см. Рисунок 4).

Однако используя те же модели в реальной ситуации мы не смогли получить прибыль, размер которой превышал бы размер спреда и комиссии брокера.

Исходя из этого можно сделать следующие выводы:

- На биржах есть закономерности и их можно находить при помощи технического анализа;

- Большинство из этих закономерностей не позволяют зарабатывать суммы, превыщающие размер спреда и комиссий брокера;

- Из первых двух пунктов следует, что большинство брокеров и дилеров, рекламирующих торговлю на бирже как средство заработка, обманывают людей. Они обращаются к нашим эмоциям, обещая лучшую жизнь, но на самом деле учат проигрывать деньги. Это — мое личное мнение.

Если вам понравилась статья — могу выложить результаты ещё нескольких экспериментов.

Секреты движения цены

Главный секрет движения цены заключается в том, что никаких секретов нет.

Рассматривать ситуацию будем с точки зрения технического анализа.

Анализ трендов и его применение

1. Общие соображения.

Основная задача технического анализа — выявить тенденцию и действовать в ее направлении. Учет действующих трендов сводится к применению следующих эмпирических законов законов движения цены, используемых при техническом анализе:

— действующий тренд с большей вероятностью продлится, чем изменит свое направление;

— тренд рано или поздно закончится, но когда это произойдет никогда неизвестно.

Первый закон очень хорош, но жизнь трейдерам портит второй закон. Если бы его не было, все было бы замечательно и прекрасно.

Что же такое тренд?

Тренд или тенденция — это направленное движение цены. Однако в реальной жизни ни один рынок не движется монотонно в каком-либо направлении. Движение цены представляет собой серию зигзагов, то подъем, то падение. Именно направление динамики этих подъемов и падений и характеризует тенденцию на рынке.

1. При восходящем тренде каждый очередной подъем рынка больше предыдущего и каждый очередной спад выше предыдущего.

2. При нисходящем тренде каждый очередной спад рынка ниже предыдущего и каждый очередной максимум ниже предыдущего.

3. При горизонтальном или боковом тренде динамика минимумов и максимумов не имеет выраженной тенденции, а пики и спады находятся примерно на одном уровне.

Приведенные определения являются основополагающими при классификации текущего состояния рынка в любой момент времени. Таким образом, для того, чтобы оценить состояние рынка в любой отдельно взятый момент, нам необходимо проанализировать динамику минимумов и максимумов ценового графика.

Кроме того, следует помнить, что каждый вид тенденции является составной частью другой, более крупной тенденции, и содержит в себе более мелкие тренды.

Еще одно правило. Поскольку нас интресует что происходит ЗДЕСЬ и СЕЙЧАС, то мы смотрим на графики справа налево, начиная с последних данных, с информации сегодняшнего дня, и продвигаясь вглубь истории.

И еще одно правило.

Вблизи мы можем рассмотреть лишь детали — большое видится на расстоянии. Часто рассматривая некоторый локальный участок движения рыночных цен мы по сути дела не видим за деревьями леса. Это все равно, что рассматривать большое батальное полотно уткнувшись носом в картину — ничего не видно и ничего не понятно. Хочешь увидеть картину — отойди подальше. Захотел уточнить какие-то детали, тогда можно и придвинуться поближе, но уже зная, что именно ты хочешь рассмотреть и как рассматриваемые детали дополнят общее впечатление.

Аналогичное поведение должно быть и с анализом динамики рыночных цен, независимо от того, на каком уровне детализации графиков мы находимся. Если возникают сомнения в интерпретации текущего движения рынка (а возникают они очень часто — процесс анализа достаточно субъективен) — отойдите подальше и взгляните на общую картину.

Многое прояснится.

2. Что такое пик и спад на графике цены.

В дальнейшем, если не будет оговорено иное, мы будем пользоваться представлением графиков в виде японских свечей , как наиболее компактного и наглядного способа представления графической информации о динамике рынков.

Способы применения аналитических инструментов будем рассматривать в основном на примере валютной пары EURUSD, график которой иллюстрирует изменение во времени цены единой европейской валюты, выраженной в долларах США.

Типовой график пары EURUSD представлен на рисунке:

Рис. 1. Представление графика цены в виде японских свечей. Минимумы и максимумы рынка.

Перед тем, как приступить к анализу рынка нам необходимо договориться еще об одном вопросе, а именно: как мы будем определять максимумы (пики) и минимумы (спады) рынка по графику цен.

Простейший способ определения максимума — комбинация из трех свечей, средняя из которых выше двух крайних. Соответственно для минимума средняя свеча должна быть ниже двух крайних.

Иногда используют комбинацию из 5 свечей, средняя из которых выше (ниже) двух свечей слева и справа. Томас Демарк ввел классификацию минимумов и максимумов по количеству элементов графика цены (свечей), которые формируют эти экстремумы рынка. Однако при использовании для анализа рынка множества таймфреймов с различными интервалами построения графика эти дополнительные ограничения непринципиальны. Мы в дальнейшем будем пользоваться простейшим способом, основанным на комбинации из трех элементов (комбинация из трех пальцев — указательный и безымянный, а средний более высокий посередине, если ладонь направлена пальцами вверх).

Более сложные правила включают в себя максимумы и минимумы образованные максимумами и минимумами, сформированными по правилам трех свечей и т.п. Мы их рассматривать не будем, принципы анализа таких пиков ничем не отличаются от изложенных ниже.

3. Пример анализа трендов для EURUSD.

Теперь рассмотрим на конкретном примере как использовать то немногое, что мы уже узнали.

Проанализируем динамику рынка на примере валютной пары EURUSD. Стрелками на графиках будем обозначать минимумы (спады) и максимумы (подъемы) рынка, динамика которых и определяет направление тренда.

Вначале график месячного масштаба.

Начинаем анализировать справа налево, обозначая стрелками максимумы и минимумы.

Что видим?

1. Рынок преодолел (?) уровень последнего максимума и идет выше, т.е. признак восходящего движения.

2. Из двух последних минимумов, обозначенных стрелками на графике, последующий выше предыдущего, т.е. тоже признак восходящего тренда.

3. Однако, если принять во внимание еще один максимум графика цены, обозначенный стрелкой, то в целом текущую ситуацию на графике месячного масштаба следует трактовать как боковой тренд с восходящим движением внутри канала бокового тренда.

Для уточнения ситуации и деталей динамики рынка перейдем к графику недельного масштаба.

Вначале поговорим о красной стрелке на графике справа.

Эта стрелка «неправильная», а обозначенный ею максимум приниматься во внимание не должен. Почему? Да потому, что формирование текущей свечи еще не завершено и мы не знаем, чем оно закончится. Сохранится текущая ситуация – максимум будет сформирован, а стрелка перейдет в разряд «правильных». Будет превышен максимум предыдущей свечи – стрелка исчезнет с графика.

Что касается «правильных» стрелок, то на правом краю графика недельного масштаба также развивается восходящее движение, а именно: каждый новый максимум выше предыдущего, и каждый новый минимум выше предыдущего.

Идем дальше, повышая степень детализации, и смотрим график дневного масштаба.

Что видим?

На текущий момент времени видим то же самое, что и на недельном графике. Рост цен на правом краю графика, однако последние элементы показали минимальные цены примерно на уровне последнего из зафиксированных и обозначенных стрелкой минимумов.

О чем этого говорит?

А это говорит о том, что рынок от фазы направленного роста переходит к фазе бокового движения, которая может означать паузу в развитии восходящей тенденции, а может быть и началом разворота.

Уточним детали по графику масштаба Н4.

Здесь уже появились нюансы. В области максимумов цены обозначена зона бокового тренда, в пределах которой динамика минимумов и максимумов рынка не имеет выраженного направления, а затем минимумы рынка начали последовательно понижаться и наконец, на правом краю графика опять обозначен рост, так как последний обозначенный стрелкой минимум выше предыдущего. Вот только максимума между этими минимумами на графике масштаба Н4 нет, что ухудшает однозначность интерпретации ситуации.

Продолжим детализацию картины и перейдем к графику часового масштаба.

Правый край графика показывает, что после понижения рынка, которое мы рассмотрели на графике масштаба Н4, сформирована зона бокового тренда. Далее пошел рост котировок и динамика локальных экстремумов показывает начало восходящей тенденции.

Можно двигаться по шкале масштабов и дальше вниз, уменьшая интервал графиков и выявляя все более мелкие детали движения, но не это главное. Главный вопрос, который нам нужно для себя решить — что делать в текущей ситуации?

Сначала мы должны выбрать движение, которое будет основой для совершения наших торговых операций. Можно выбрать тренд по месячному графику, недельному, дневному или внутри дня. Тренд может быть любым, но мы должны совершенно четко представлять себе, какое движение мы торгуем.

Допустим нас интересует восходящий тренд по дневному графику.

Этот тренд согласован по направлению и не противоречит динамике цен по графикам недельного и месячного масштабов, но можем мы сейчас начинать покупать?

Смотрим график Н4: идет откат, коррекция и есть признаки завершения этой коррекции, показывающие восстановление восходящей динамики локальных максимумов и минимумов. А на графике часового масштаба рост рынка уже восстановился.

В данной ситуации, с учетом направления движения рынка по графикам с бОльшим интервалом, можно начинать покупки EURUSD в предположении о восстановлении восходящего движения, наблюдаемого на графике дневного масштаба.

Может ли рынок уйти ниже?

Может, так как ничто ему не мешает. Гипотеза роста будет разрушена, если рынок обновит минимум цен в зоне примерно 1.4150. Здесь мы будем вынуждены признать, что наши предположения не оправдались и закрыть позицию по защитному ордеру стоп-лосс, ограничивая размер получаемого убытка.

Да, рынок может уйти вниз, но вероятность роста котировок в сложившихся условиях немного выше.

Где мы будем выходить из рынка с убытком, мы уже знаем. А где мы будем фиксировать прибыль? В дальнейшем мы освоим несколько практических приемов, которые позволяют определять цели трейда с помощью каналов, целевых уровней фигур разворота и продолжения, расширения по Фибоначчи и т.п. В пока что нам остается следить за динамикой максимумов и минимумов рынка и реагировать на зоны разворота тренда и/или начала коррекции.

Впрочем, можно пользоваться одним простым приемом, суть которого заключается в следующем: при движении рынка в рамках длительного устойчивого тренда каждый новый импульс по амплитуде примерно равен предыдущему импульсу. Т.е. если рынок на предыдущем цикле прошел вверх 300пп, в потом откатил назад на 100пп, то в качестве оценки размера нового цикла роста можно взять те же 300 пп.

Вот такой примерный ход рассуждений и анализа текущей рыночной ситуации на основе оценки только одного параметра графика котировок EURUSD – динамики максимумов и минимумов цен.

Источник https://forex-method.ru/diapazon-otkrytiya-chto-eto-takoe-opredelyaem-kuda-poydet-cena-i-zonu-podderzhki-i-soprotivleniya

Источник https://habr.com/ru/post/351610/

Источник https://smart-lab.ru/blog/333507.php