Дивидендные акции на ближайшие 5 лет

Каждый инвестор, кто приходит на фондовый рынок, мечтает получать пассивный доход. Такой доход может состоять из двух частей: дивидендной и курсовой. Под курсовой имеется в виду прибыль от курсовых разниц активов. Но во времена рыночных рецессий не всегда получается заработать на разнице курса. Поэтому для долгосрочного инвестора дивиденды являются страховкой, так как всегда есть шанс, что компания заплатит дивиденды, даже несмотря на падающий рынок. Конечно, бывают форс-мажорные обстоятельства, когда одна или несколько компаний могут не выплатить дивиденды, как например в 2020 г., поэтому любой портфель требует диверсификации.

В этой статье мы поговорим об акциях для дивидендного портфеля на ближайшие пять лет. Однако стоит учитывать, что с течением времени портфель может меняться в зависимости от рыночной конъюнктуры и изменений внутри компании.

На что следует обратить внимание?

При выборе дивидендных акций следует принимать во внимание несколько факторов:

Общемировые тренды говорят о том, что фокус инвесторов смещается в сторону зелёных компаний и технологий. Сейчас популярность набирают электромобили, возобновляемые источники энергии и переработка мусора. Экосознательные фонды (то есть почти все зарубежные фонды) и инвесторы всё чаще смотрят на положение компании в рейтингах ESG и на размер углеродного следа от выпуска сырья.

Законодателями данной моды являются регуляторы, которые хотят, чтобы следующие поколения увидели горы, леса и редких животных, а не промышленные мегаполисы, утопающие в смоге. Мы слышим призывы политиков разных стран ввести углеродный налог, отказаться от угля, нефти и газа в пользу неископаемых источников энергии.

2 сценария борьбы за европейский энергопереход.

Смена тенденций происходит уже сейчас. Евросоюз вводит ряд инициатив по трансграничному углеродному регулированию, что сулит повышение пошлин на импортируемые в Евросоюз товары с высоким углеродным следом. Сами пошлины и штрафы будут введены только в 2026 г.

Уже в течение ближайшей пятилетки компании будут отчитываться о размере углеродного следа и стараться уменьшить его, тем более что ряд российских компаний уже давно публикует подобную информацию.

В апреле 2021 г. Госдума РФ приняла законопроект, целью которого стало обеспечить снижение выбросов парниковых газов до 70% от уровня, зафиксированного в 1990 г. Одновременно с этим в России активно развивается рынок возобновляемых источников энергии, в числе которых солнечная, гидро- и ветроэнергия. Особый упор делается на водородную энергию, которую можно будет продавать в Европу.

7 российских компаний, которые уже используют ВИЭ.

Вызывает споры и ядерная энергетика, так как многие европейские страны считают её грязной. Однако с этим не согласна Франция, которая получает около 70% энергии от ядерных источников.

Исходя из глобальных трендов, можно предположить, что перспективы угольного бизнеса снижаются, так как при использовании угля выделяется слишком много углекислого газа. Остальные сектора могут улучшить своё положение в ESG-рэнкингах, однако не все из них обладают потенциалом развития. Даже если компания будет соответствовать стандартам ESG, инвесторам важен не рейтинг, а чистая прибыль, свободный денежный поток и EBITDA — именно эти показатели учитываются при расчёте выплат акционерам. Поэтому для получения дивидендов следует выбирать компании из секторов, которые связаны с производством комплектующих для постройки ВИЭ (ветряных электростанций, солнечных батарей и так далее) и электромобилей, так как повышенный спрос приведёт к росту цен на эти товары.

Можно ли заработать на производстве аккумуляторов для электрокаров?

При этом на ряд секторов рэнкинг ESG не оказывает влияния, поэтому их тоже можно считать подходящим вариантом для инвестиций. К ним относятся банковский сектор, сельское хозяйство, ритейлеры, девелоперы и здравоохранение (к нему можно причислить не только лечение, но и фармацевтическую индустрию).

Не стоит сбрасывать со счетов и нефтегазовый сектор, так как энергопереход затянется на несколько десятилетий. В итоге нефть и газ по-прежнему будут пользоваться спросом, хотя и меньшим. Но, присматриваясь к данному сектору, важно следить за моментом наступления кризиса перепроизводства, когда предложение станет сильно превалировать над спросом.

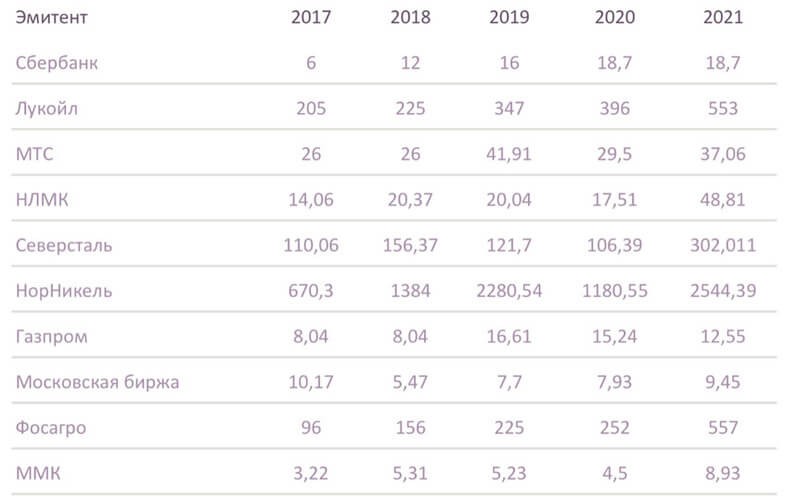

Если говорить о дивидендных аристократах, то критерии их определения в России весьма расплывчаты, однако большинство аналитиков выделяют следующие десять компаний.

При этом не все эмитенты повышают размер дивидендов из года в год. Мы видим провал дивидендных выплат во время кризиса в 2020 г., который был связан с вынужденным резервированием денежных средств на счетах компаний.

Однако этот список не полный. В нём не хватает «Татнефти», которая, начиная с 2009 г. регулярно повышает размер дивидендов. Только 2020 г. изменил ситуацию в связи с растущей налоговой нагрузкой и неизвестностью на фоне пандемии. Но, учитывая возврат компании к выплате промежуточных дивидендов, можно было бы добавить её обратно.

С «Норникелем» складывается противоположная ситуация. С 2022 г. компания перестанет использовать формулу 60% EBITDA для выплаты дивидендов. Взамен предлагается перейти на выплату от 50% до 75% свободного денежного потока. Это снизит размер дивидендов, так как компания планирует начать новый инвестиционный цикл.

У банков тоже могут быть трудности после 2022 г. Дело в том, что Центробанк планирует ввести регуляторные надбавки для банков с экосистемами. На текущий момент планируется установить чувствительный риск-лимит в размере 30% капитала. Это может неблагоприятно сказаться на дивидендах представителей банковского сектора.

Кого коснуться экосистемные ограничения Центрбанка?

К проблемным секторам можно также отнести и чёрных металлургов, которым уже сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому, скорее всего, компании уменьшат будущие выплаты акционерам.

Несмотря на это, на российском фондовом рынке есть ряд компаний из разных секторов, на которые можно обратить внимание при составлении дивидендного портфеля.

Дивидендный портфель на 2022–2027

Чтобы снизить риски портфеля и диверсифицировать его, предлагаем для начала рассмотреть бумаги «МТС» (MTSS) и «Юнипро» (UPRO), которые можно назвать квазиоблигациями.

«МТС» и «Юнипро»

Акции этих двух компаний можно считать квазиоблигациями, то есть их котировки практически не подвержены динамике, но при этом бумаги приносят стабильный доход в виде дивидендов.

По квазиоблигациям довольно просто прогнозировать дивиденды на ближайшие несколько лет благодаря прозрачной дивидендной политике компаний. Например, согласно дивполитике «МТС», с 2019 по 2022 г. компания планирует выплачивать по 28 руб. на акцию, однако в 2019 г. дивиденды были значительно больше (41,91 руб.) за счёт выплаты спецдивидендов. При этом весной 2022 г. «МТС» планирует обновить дивидендную политику. По словам президента компании Вячеслава Николаева, обновлённая политика будет предполагать более частую выплату дивидендов, а сами дивиденды будут больше, чем в предыдущей редакции.

Крупнейшим акционером «МТС» является АФК «Система», которой нужны средства на погашение и обслуживание долга. Поэтому, учитывая предыдущее повышение дивидендов, можно предположить, что начиная с 2022 г. дивиденды «МТС» будут составлять не менее 30 руб. на акцию.

Второй квазиоблигацией является «Юнипро», менеджмент которого заложил выплату 20 млрд руб. в виде дивидендов в 2021–2022 гг. В марте 2021 г. менеджмент компании одобрил новую дивидендную политику, согласно которой выплата в 20 млрд руб., или 0,317 руб., сохранится ещё в 2023 и 2024 гг.

Риском в данном случае может стать расширение инвестиционной программы, направленное на развитие возобновляемых источников энергии. Это может снизить размер дивидендов. Однако менеджмент компании знал о расширении, принимая решение о пролонгации дивидендной политики, поэтому риск снижения выплат не велик.

«Татнефть»

Долгое время «Татнефть» (TATN) была одним из лидеров по дивидендной доходности на российском рынке. Компания занимала стабильное место в списке дивидендных аристократов и ежегодно повышала дивиденды. Но в 2020 г. «Татнефть» решила не рисковать и отказалась от выплат по итогам I полугодия, плюс позже правительство решило отменить льготу по НДПИ (налог на добычу полезных ископаемых) по сверхвязкой нефти. В результате компания недосчиталась 39 млрд руб., что сказалось на дивидендной базе.

В 2021 г. «Татнефть» вернулась к выплатам промежуточных дивидендов, но их сумма пока мала, так как на выплату направляется ровно половина чистой прибыли по МСФО или РСБУ.

При этом Минфин позволил нефтяным компаниям вернуть часть потерянных льгот в виде 1 млрд руб. в месяц, но не более 36 млрд за три года. Льготы будут действовать только при условии, что цены на нефть окажутся выше прогнозных значений социально-экономического развития страны.

Именно поэтому «Татнефть» так остро реагирует на снижение цен на нефть. Сейчас остаётся надеяться, что мировым правительствам удастся обуздать инфляцию без распродаж нефти, а ОПЕК+ будет и дальше поддерживать цены на чёрное золото на высоком уровне. В таком случае менеджмент «Татнефти» сможет вернуться к выплатам дивидендов в размере 75–90% чистой прибыли.

«Газпром»

«Газпром» (GAZP) решил порадовать инвесторов, преждевременно перейдя на выплаты в размере 50% чистой прибыли. Ранее предполагалось, что по итогам 2020 г. компания выплатит 30% чистой прибыли, а в 2021 — 50%. Но половина прибыли была выплачена уже по итогам 2020-го.

Газовый гигант сможет заработать в ближайшие пять-десять лет не только на газе, но и на водороде, который Евросоюз готов покупать. «Газпром» совместно с «Росатомом» намерен начать производство чистого водорода уже к 2024 г. Прокачивать его можно будет уже по существующим трубопроводам.

При этом ЕС готов на первых порах покупать даже грязный водород, постепенно переходя на более чистый. Это выгодно «Газпрому», так как чем чище водород, тем дороже его производство. Также поддержку «Газпрому» окажет эксперимент по нейтрализации углеродного следа, который проводится на Сахалине. В ходе эксперимента планируется заменить угольное топливо и мазут на газовое. Если всё пройдёт удачно, то примеру Сахалина могут последовать другие регионы. Несмотря на предстоящие инвестиции, «Газпром», скорее всего, продолжит увеличение дивидендов из года в год (не считая последних трёх лет).

«ФосАгро»

Динамика стоимости удобрений коррелирует с динамикой цен на газ, так как последний используется при их производстве. В эпоху энергоперехода стоимость электроэнергии может вырасти, что ещё подтолкнёт цены на удобрения вверх. При этом потребление удобрений продолжает расти, так как от этого зависит урожайность.

Себестоимость производства удобрений тоже может вырасти, но этот рост будет более медленным, чем увеличение цен на сами удобрения. «ФосАгро» (PHOR) может стать бенефициаром роста, так как компания имеет самую низкую себестоимость производства удобрений в мире.

Ранее металлургам уже было сделано замечание по поводу выплат дивидендов взамен инвестиций. Минфин пригрозил компаниям повысить налог до 30%, поэтому представители сектора могут уменьшить будущие дивиденды.

При этом, прежде чем повысить налог, необходимо провести расчёт коэффициента по формуле «дивиденды — инвестиции — амортизация за пять лет». Если полученный коэффициент будет ниже 1, то налог останется прежним, если от 1 до 2, то ставка повысится до 25%, а если выше 2 — ставка возрастёт до 30%.

В данном случае «ММК» (MAGN) находится в выигрышной ситуации, так как компания не выплачивала больших дивидендов в течение последних пяти лет. Менеджмент не примет такого решения и сейчас, чтобы не попасть в чёрный список Минфина. Но выплаты акционерам останутся на высоком уровне.

«АЛРОСА»

«АЛРОСА» (ALRS) прогнозирует рост спроса на алмазы в ближайшие десять лет. При этом одновременно существует риск сокращения производства, что будет способствовать росту. Данное обстоятельство позволит «АЛРОСА» ежегодно увеличивать выручку на 10–15%. А при контроле операционных расходов и снижении капзатрат (CAPEX сократится с текущих 29 млрд руб. до 15–18 млрд руб. в 2023–2024 гг.) компания сможет эффективно наращивать размер дивидендов.

Не является инвестиционной рекомендацией.

Акции роста на 2022–2027.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Дивидендные акции российских компаний: список на 2022 год и обзор лучших

Дивиденды – доля чистой прибыли, которой компания делится с акционерами. Чтобы получать дивиденды, нужно выполнить следующий алгоритм: выбрать лицензионную брокерскую компанию, открыть у неё брокерский счёт, купить дивидендные акции, а затем ждать, когда выплата автоматически поступит к вам на счёт.

Выплата дивидендов – это не обязанность. Организация может менять размер выплат или отменить их, если получит недостаточно прибыли из-за проблем в бизнесе. Такие решения принимаются на общем собрании акционеров по рекомендации совета директоров. Помимо дивидендов, чистая прибыль может быть потрачена на развитие бизнеса, бонусы сотрудникам, непредвиденные расходы и т.д.

Существуют акционерные общества, которые вообще не платят дивиденды, а реинвестируют всю прибыль обратно в бизнес. Обычно это эмитенты из технологических секторов экономики или стартапы, например: Яндекс, Ozon, Циан. Инвесторы, которые покупают такие ценные бумаги, рассчитывают на заработок только за счёт того, что цена акции вырастет.

Как выбирать российские дивидендные акции

Акции, которые торгуются на фондовом рынке, бывают двух видов – обыкновенные и привилегированные. Они отличаются разным набором прав. По привилегированным бумагам у инвестора есть приоритет. Держателям таких акций первыми приходят дивиденды в отличие от владельцев обычных акций.

Список привилегированных ценных бумаг на Московской Бирже

Дивидендный инвестор должен обращать внимание не только на тип акции, но и на успешность бизнеса самой компании. Если вы планируете долго держать ценные бумаги, важно, чтобы компания перечисляла выплаты стабильно и не отменяла их из-за возможных убытков.

Проанализировать компанию помогут эти критерии :

- Высокая капитализация, то есть стоимость всей компании на фондовом рынке. Размер капитализации говорит об устойчивости бизнеса, а ещё о ликвидности бумаги. На акции с высокой капитализацией всегда есть спрос и предложение. Поэтому их легко продать в любой момент.

- Устойчивый рост прибыли и выручки. В этих финансовых показателях не должно быть резких провалов, которые могут свидетельствовать о сложностях в бизнесе. Конечно, прибыль и выручка не всегда растут, но в целом динамика должна быть положительная. Не забывайте, что дивиденды формируются именно из чистой прибыли.

- Стабильный денежный поток. Это разница между доходами и расходами, которая не должна быть отрицательной. Если у компании отрицательный денежный поток, то она тратит больше, чем зарабатывает.

- Стабильная маржинальность. Если маржинальность растёт, то компания развивается, система продаж налажена и работает эффективно.

- Дивиденды выплачиваются последние пять лет. Это косвенно говорит о безопасности выплат и может гарантировать, что организация и дальше планирует так делать.

- Payout Ratio меньше 70–80%. Это процент от прибыли, который компания переводит акционерам в виде дивидендов. Если он слишком высокий, то организация мало вкладывает в развитие, а значит не прогрессирует.

- Рост дивидендов. Хороший знак, который указывает, что бизнес эмитента развивается и он может позволить себе нарастить размер выплаты.

- Высокая доходность. Чем больше дивидендов, тем лучше, но только при соблюдении всех остальных условий. Если компания получает убытки, не открывает новые рынки сбыта и не выпускает новой продукции, лучше отказаться от инвестиций в такой бизнес даже при наличии высоких дивидендов.

На бирже есть разные дивидендные стратегии. Принципы, описанные выше, подходят долгосрочным инвесторам, которые придерживаются подхода «купи и держи» . С ним можно комбинировать и другие подходы, например, покупать ценные бумаги на просадке, чтобы сделать точку входа в активы более выгодной.

Лучшие дивидендные акции России

К этой категории относят те компании, которые не прерывают дивидендные выплаты на протяжении долгого времени, а ещё – регулярно увеличивают их размер. Их называют дивидендными аристократами. В США это крупные корпорации, которые соответствуют нескольким важным условиям:

- Рыночная капитализация не меньше $3 млрд.

- Высокая ликвидность бумаги, то есть ежедневный большой объём торгов.

- Выплаты без перерывов более 25 лет.

- Постоянное увеличение фактического размера дивидендов или сохранение его на прежнем уровне. Например, если компания выплатила $0,5 на акцию в прошлом году, то в этом она должна выплатить столько же или выше.

В России нет эмитентов, которые подходят под эти критерии, потому что российский рынок ценных бумаг не имеет такой длинной истории, как американский. Тем не менее можно выделить несколько компаний, которые считаются нашими дивидендными аристократами.

Лукойл

Крупная нефтегазовая корпорация, которая за последние 13 лет постоянно наращивала дивиденды, а в 2019 году продемонстрировала резкий рывок наверх.

Эта компания относится к телекоммуникационному сектору, который традиционно считается защитным, так как бизнес телекомов устойчив к разнообразным кризисным ситуациям. Темпы роста относительно невысокие, но зато есть стабильность выплат.

Во время кризиса 2008 года котировки МТС сильно опустились, а вот размер дивидендов на одну акцию не поменялся. События 2014–2015 годов тоже не повлияли на дивполитику.

В коронавирус МТС испытывал сложности. Он закрывал салоны, столкнулся с оттоком мигрантов, которые являлись его клиентами, и фиксировал спад доходов от роуминга. При этом выплату дивидендов он всё же не прекратил.

Газпром

В 2008 году Газпром порезал дивиденды из-за мирового финансового кризиса. Дальше дивиденды постепенно, пусть и с перебоями, возрастали. Ситуация улучшилась в 2018-м, когда Газпром, как государственную компанию, обязали наращивать выплаты и направлять на них 50% от чистой прибыли.

Ростелеком

Ещё одна телеком-компания в нашем списке. Регулярно перечисляет выплаты, но не показывает устойчивого роста. Если за 2008 год Ростелеком выплатил около 3 рублей на акцию, то в 2021 выплата составила 5 рублей – за 13 лет это небольшой прирост.

Строительный гигант ЛСР, у которого пока нет длинной дивидендной истории. Тем не менее он может похвастаться выплатами в 78 рублей на одну акцию в течение пяти лет с 2014 по 2019 годы.

В 2019-м на ЛСР сказался кризис и он был вынужден понизить размер выплат. Кроме того, в 2022 году из-за геополитического конфликта на Украине совет директоров рекомендовал акционерам не выплачивать дивиденды. Окончательное решение об этом ещё предстоит принять на ближайших собраниях.

Норильский Никель

НорНикель тоже нередко относят к лучшим дивидендным акциям РФ, хотя с 2009 по 2011 годы компания платила не очень большие дивиденды. В составе акционеров есть расхождения в позициях: часть из них считает, что дивиденды нужно урезать, а другая часть – выступает за их наращивание. Благодаря вторым НорНикель всё же выплачивал приличные дивиденды и демонстрировал хорошие темпы роста в последнее время.

СберБанк

Если посмотреть на график, то мы увидим, что до 2015–2016 годов Сбер не очень баловал акционеров, но в 2017-м он резко пошёл вверх и стал показывать хорошие темпы роста.

НОВАТЭК

У НОВАТЭКа образцовая динамика. Он давно платит дивиденды, регулярно увеличивая их. Минус – небольшая дивидендная доходность: всего 2,98% в среднем за последние пять лет.

Акрон

Производитель минеральных удобрений Акрон не попадал в список лучших до 2016 года. Начиная с 2017-ого ситуация изменилась, и компания начала выплачивать около 300 рублей на акцию. Исключением стал кризисный 2020 год. Согласно дивидендной политике, Акрон платит 30% от чистой прибыли, но так как он уже прошёл пик инвестиционной программы, то может позволить себе более щедрые выплаты.

Новолипецкий металлургический комбинат не перечислял большие дивиденды до 2015 года, когда динамика резко возросла. В 2022-м менеджмент НЛМК попросил совет директоров отложить решение о дивидендах за 4-й квартал 2021-ого и 1-й квартал 2022 из-за геополитической ситуации. Финальное решение ещё не было утверждено.

Северсталь

Ещё одна металлургическая компания. Показывала схожий с НЛМК курс дивидендных выплат. До 2014 года они были скромными, но, начиная с 2015-ого компания смогла их нарастить. В 2019–2020 годах Северсталь уменьшал выплату из-за коронавируса, а в 2021-м вернулся на прежние темпы. В 2022 совет директоров рекомендовал собранию акционеров отменить дивиденды за 4-й квартал 2021-ого и не распределять прибыль.

ФосАгро

Фосагро точно нельзя назвать дивидендным аристократом. У него нет длинной истории выплат и стабильности по их приросту. Тем не менее он регулярно переводит выплаты, а средняя дивидендная доходность за пять лет достигла привлекательного уровня в 10,03%.

Российские акции с высокой дивидендной доходностью

Инвестор не должен ориентироваться только на размер дивидендной доходности, так как эта величина постоянно меняется. Более того, если бизнес находится в стагнации и у него отсутствуют перспективы, дивиденды могут снизить или перестать платить.

Перед покупкой акции важно оценить состояние компании и проверить её финансовые показатели. Если вы долгосрочный инвестор, то лучше смотреть дивидендную доходность за несколько лет, а не только за прошедший или текущий период. Отдельно проверьте, как компания вела себя в кризисы и какие решения принимала относительно выплат.

Рейтинг акций России с наибольшей средней доходностью по дивидендам за пять лет:

- Северсталь – 14,44%

- НЛМК – 13,76%

- ММК – 11,52%

- Пермэнергосбыт – 11,11%

- НМТП – 10,42%

- ФосАгро – 10,03%

- МТС – 9,9%

- Таттелеком – 9,57%

- ФСК ЕЭС – 8,62%

- Группа Черкизово – 8,61%

- НорНикель – 8,51%

- Юнипро – 8,35%

- Татнефть – 7,96%

- Нижнекамскнефтехим – 7,8%

- ЧТПЗ – 7,72%

- Селигдар – 7,71%

- Газпром Нефть – 7,37%

- Акрон – 7,35%

- ОГК — 2 – 6,88%

- Магнит – 6,74%

- Группа ЛСР – 6,69%

- Газпром – 6,66%

- Мосэнерго – 6,62%

- Распадская – 6,54%

- ВСПО-АВИСМА – 6,25%

- Лукойл – 6,12%

- Казаньоргсинтез – 6,09%

- СберБанк – 6,07%

- Ростелеком – 6,02%

- М.Видео – 5,47%

- Транснефть АП – 5,46%

- Московская Биржа – 5,41%

- КуйбышевАзот – 5,28%

- Polymetal – 4,78%

- ПИК – 4,55%

- Роснефть – 4,29%

- Полюс Золото – 4,04%

Топ российских акций по дивидендной доходности за последние 12 месяцев:

- Северсталь – 29,72%

- TCS Group – 25,99%

- НЛМК – 24,38%

- Polymetal – 23,55%

- ММК – 20,35%

- QIWI – 19,93%

- Юнипро – 19,10%

- АЛРОСА – 18,37%

- РусАгро – 16,96%

- Россети Центр и Приволжье – 16,74%

- М.Видео – 16,35%

- МТС – 15,53%

- ОГК-2 – 14,57%

- ФСК ЕЭС – 14,39%

- ТГК-1 – 14,08%

- Россети Центр – 13,84%

- СберБанк – 13,01%

- Магнит – 12,99%

- Детский Мир – 12,88%

- Банк Санкт-Петербург – 12,67%

- Совкомфлот – 12,61%

- НорНикель – 12,13%

- Распадская – 12,05%

- Газпром Нефть – 11,16%

- ФосАгро – 11,00%

- Пермэнергосбыт – 10,29%

- Мосэнерго – 9,99%

- Лукойл – 9,74%

- Селигдар – 9,39%

- Нижнекамскнефтехим – 9,37%

- Казаньоргсинтез – 8,71%

- Интер РАО – 8,68%

- Татнефть – 7,93%

- Транснефть (АП) – 7,73%

- Таттелеком – 7,64%

- ПИК – 7,59%

- Ростелеком – 7,51%

- РусГидро – 7,43%

- ВТБ – 7,07%

- Черкизово – 6,58%

- Белуга Групп – 6,05%

- НКПХ – 5,80%

- КуйбышевАзот – 5,73%

- МОЭСК – 5,65%

- Газпром – 5,18%

- Полюс Золото – 5,14%

- НОВАТЭК – 4,93%

- Роснефть – 4,91%

- OKey Group – 4,74%

- Сегежа – 4,40%

- Мать и Дитя – 4,33%

- Акрон – 4,17%

- Ленэнерго – 3,55%

- Российские сети – 3,25%

Компании, которые не заплатят дивиденды

Геополитическая ситуация и положение в российской экономике определённо повлияют на деятельность наших публичных компаний. Привычные рынки сбыта могут закрыться, а предприятия, формирующие часть прибыли благодаря экспорту, станут искать новых покупателей.

Чтобы адаптироваться к структурным изменениям и иметь запас денег, многие компании берут паузу и отказываются от дивидендов. Однако они не исключают, что вернуться к ним, когда ситуация станет более ясной.

Вот список крупных компаний, которые отменят выплаты или хотят это сделать: РусАгро, Энел Россия, Х5 Retail Group, Распадская, Московская Биржа, НЛМК, Северсталь, Polymetal, FixPrice, Магнит, ВТБ.

Дивидендные акции России — ТОП 2022

Дивидендные акции — популярный актив, который может принести владельцам прибыль не только за счёт роста стоимости, но и за счёт выплаты дивидендов, как правило, превышающий проценты по банковским депозитам. В этой статье мы подробно расскажем об этом классе активов российских компаний, выплачивающих высокие и стабильные дивиденды, а также обо всех преимуществах и подводных камнях, связанных с этим видом инвестиций.

Как выбрать дивидендные акции

Дивиденд является частью, распределённой между акционерами прибыли. Он выплачивается в соответствии с видом акций и долями, которыми владеет их держатель. Очевидно, что инвестор хочет выбрать акции с самой высокой дивидендной доходностью. Однако понятие «лучшие дивидендные акции» не означает только высокие размеры дивидендов. Любопытно, что дивидендные акции часто противопоставляются акциям роста. Последние могут быстрее увеличиваться в стоимости, при этом не принося доход и являясь более рискованными ценными бумагами, чем дивидендные акции.

Для начала разберёмся, какие дивидендные акции существуют.

Рынок дивидендных акций состоит как из привилегированных, так и из обыкновенных акций.

Привилегированные акции отличаются от обыкновенных тем, что не дают права их держателям управлять компанией, участвуя в ежегодных и внеочередных собраниях акционеров, за исключением случаев, когда акционерное общество отказывается платить дивиденды по привилегированным акциям. Отказ от права голоса компенсируется рядом прав, которыми не обладают владельцы обыкновенных. Основное из специфических прав владельцев привилегированных акций — право на первоочерёдное получение дивиденда.

В частности в России инвесторы-владельцы привилегированных акций, как правило, имеют возможность получать 10% от чистой прибыли компании, но при этом дивиденды не будут выплачиваться, если компания зафиксировала убыток за этот период.

Инвесторы покупают обыкновенные акции, поскольку российские компании не имеют права выпускать привилегированные акции на более чем 25% от своего уставного капитала. Более того, не все компании, котируемые на бирже, выпускают привилегированные акции. Однако такие гиганты, как Сбербанк, Транснефть, Сургутнефтегаз, Ростелеком и Татнефть выпускают данный вид ценных бумаг.

В этой статье мы остановимся более подробно на обыкновенных акциях.

Важно помнить, что дивиденды берутся из прибыли предприятия. Таким образом, убыточные компании не могут себе позволить обеспечить своим акционерам дивидендную доходность. В мире есть практика выплаты дивиденда после убыточного года за счёт накопленной прибыли прошлых лет, но инвесторам в нашей стране подобного подарка ждать не приходится.

Что нужно знать о дивидендной доходности

Чтобы приобрести стабильный денежный доход, необходимо подойти к выбору дивидендных акций со всей серьёзностью. Прежде чем совершить покупку ценных бумаг, инвестору необходимо обратить внимание на следующие факторы:

Дивидендная доходность акции на данный момент

Расчёты дивидендной доходности происходят следующим образом: размер дивиденда на 1 ценную бумагу к моменту выплаты / цена одной акции. Очевидно, что чем выше доходность, тем лучше. Однако бывает, что дивидендная доходность за текущий год пока неизвестна. В этом случае целесообразно посмотреть среднюю доходность акций этой компании за последние годы. Если доходность составит невысокий процент, т. е. будет ниже, чем средняя доходность по рынку, то, возможно, акция не подходит для долгосрочных инвесторов. Также важно сравнивать показатель с конкурентами в данной отрасли. Но хорошей дивидендной доходностью анализ акций ограничиваться не должен.

Гарантия регулярных дивидендных выплат

Тут нужно оговориться, что ни одно акционерное общество не может гарантировать постоянную выплату дивидендов. Но если компания много лет подряд стабильно выплачивает и увеличивает дивиденды, то это, скорее всего, свидетельствует о её надёжности и лояльной дивидендной политике по отношению к держателям акций. Инвесторам, рассчитывающим на стабильный доход, нужно посмотреть на её историю выплат. Это поможет понять, с какой регулярностью компания платит дивиденды.

Важным фактором в выборе дивидендных акций также является стабильность прибыли компании. Иначе говоря, инвестору следует внимательно ознакомиться с историей выручки и прибыли компании, дивидендные акции которой он рассматривает к приобретению. У компании также должна быть высокая маржа чистой прибыли, а руководство должно распределять значительную её часть в форме дивидендов среди акционеров.

Не стоит забывать и о коэффициенте выплат. Он показывает, какую часть от годовой прибыли акционерное общество отдаёт своим акционерам. Если значение приближается к 100% от всей прибыли либо превышает размер прибыли, то есть смысл призадуматься, ведь на выплату дивидендов уходит вся корпоративная прибыль. Вскоре компании придётся урезать выплаты. Допустимые значения коэффициента выплат для дивидендных акций варьируются в районе 20—50%.

Статус «дивидендного аристократа»

На старых фондовых биржах сформировалась отдельная категория компаний — дивидендные аристократы.

Ими считаются компании, которые увеличивают выплаты каждый год в течение двадцати пяти лет. Эти компании также состоят в индексе S&P 500, объём торгов их акций составляет $5 млрд в день, а минимальная капитализация — $3 млрд.

Ликвидность и капитализация

Капитализация компании = стоимость одной акции, умноженная на количество акций в обращении. Считается, что чем больше корпорация, тем она надёжнее. Поэтому в дивидендный портфель лучше добавлять компании с совокупной стоимостью акций не ниже $2 млрд. Но стоит отметить, что в России по итогам 2020 года только 46 компаний удовлетворяло данный критерий.

Довольно часто акции крупных компаний отличаются высокой ликвидностью, т. е. их легче купить и продать, за исключением случаев, когда акции полностью или почти полностью в руках стратегических собственников.

Стоимость ценных бумаг

Значение имеет также и уровень котировок акций. Если вы купите акцию, заплатив неоправданно высокую цену, вам будет сложно её продать в будущем по приемлемой цене. Переоценённость или недооценённость акций определяется не только историей котировок, когда ценовые значения близки к историческим максимумам, минимумам или средним значениям. Основную роль тут играют мультипликаторы стоимости, такие как цена/прибыль на акцию, цена/балансовая стоимость и т. д. Эти индикаторы показывают, насколько котировки акций соответствуют прибыли или активам компании.

Последний из финансовых показателей — долговая нагрузка

Очевидно, что если у компании слишком высокая долговая нагрузка, то значительная часть прибыли будет уходить на погашение кредитов, но никак не на выплату дивидендов.

Коэффициент Debt/Equity отражает соотношение заёмных средств к собственному капиталу. Как правило, этот показатель не превышает единицу. Исключением здесь выступают банки, для которых такое значение в норме.

Рейтинг российских компаний по выплате дивидендов в 2022 году

Ниже представлен топ дивидендных акций на 2022 год — российские компании с самой высокой доходностью на сегодняшний день:

Источник https://journal.open-broker.ru/investments/dividendnye-akcii-na-blizhajshie-5-let/

Источник https://invlab.ru/vsyo-pro-dividendy/dividendnye-akcii-rossii/

Источник https://www.vbr.ru/investicii/help/investicii/top-dividendnye-akcii-rossii/