Как мы пытались разбогатеть на акциях, ничего в этом не понимая

Сейчас в тренде крипта, и все хотят урвать свой кусочек биткоина. Я же не такой, как все, и решил вложиться в старые добрые акции корпораций. Я решил разбогатеть, как в американских фильмах. Купить акции Apple и через 30 лет стать миллионером. А ещё мне стало интересно, насколько это просто сделать в разных банках.

В течение месяца мы пытались торговать акциями в приложениях Альфа-Директ и QIWI Инвестор. По большей части выбор именно этих приложений — чистая случайность. С остальными просто ничего не вышло.

Альфа-Директ

Я рассказывал, как не люблю Альфа-Банк, но всё равно взял на тест их приложение для покупки акций, и вот как это было.

Регистрация и начало работы

Сразу при запуске Альфа-Директ просит доступ на осуществление телефонных звонков и управление ими. Как выяснилось дальше, это нужно для получения ID устройства.

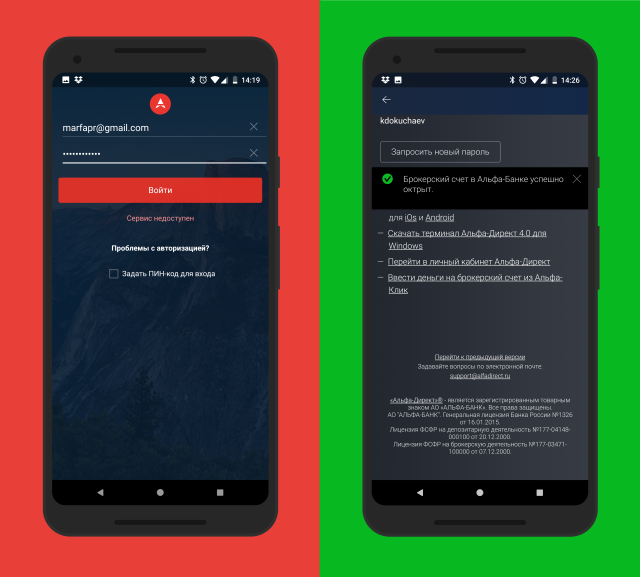

Начать работу с приложением, будучи просто клиентом банка, нельзя. Надо обязательно открыть брокерский счёт. При попытке авторизоваться под своим логином от Альфа-Клик выдаёт сообщение «Сервис недоступен».

При открытии брокерского счёта открывается веб-версия сайта Альфы, где от вас всё равно спросят логин и пароль от банка.

Затем открывается окно регистрации с вашими паспортными данными, анкетами, офертами и всеми делами. Читаете, соглашаетесь, подтверждаете по СМС. Далее по СМС вам приходит пароль от Альфа-Директ и ссылки на скачивание приложения. Я уже в приложении, бро!

Регистрация в Альфа-Директ

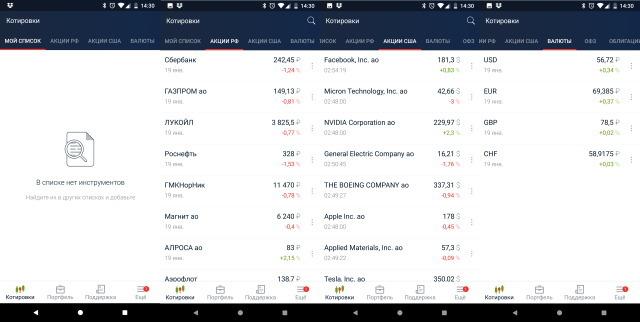

После входа в приложение вас ожидает пустое окно с вашим списком отслеживаемых котировок и несколько вкладок, где можно купить акции, облигации и всё остальное.

Первый вход в Альфа-Директ

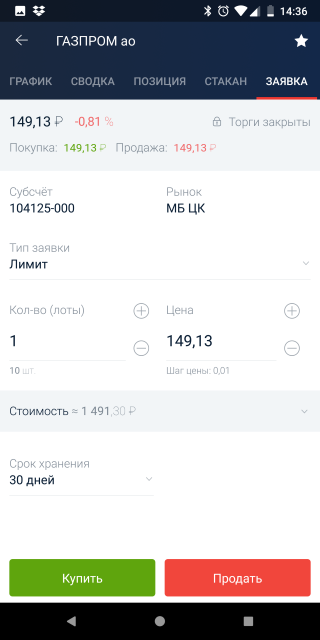

Я попытался купить акции Газпрома и Роснефти. На что получил сообщение «Электронная подпись ещё не загружена». Как выяснилось, её надо запрашивать отдельно в настройках приложения. Снова СМС, и через секунду я готов торговать.

Я совсем ничего не понимаю в акциях. Потому что на экране покупки я понял ровным счётом ничего. Даже сколько стоит одна акция — 149 или 1491 рублей. Но всё равно нажал «Купить».

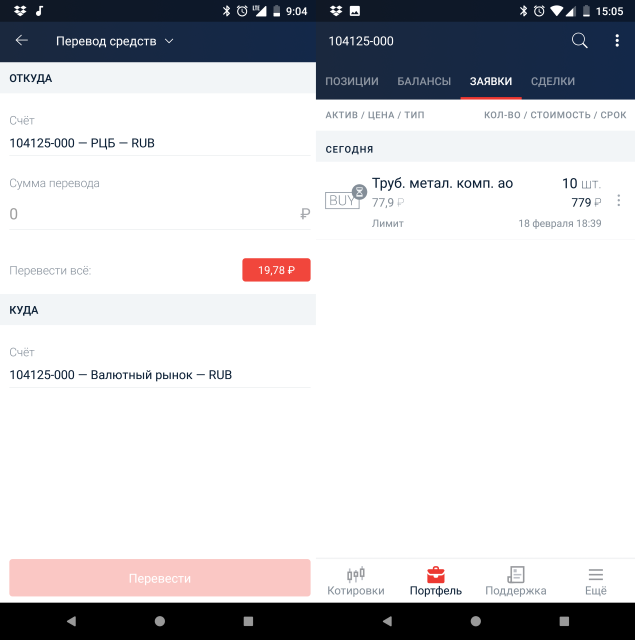

И получил сообщение «Нехватка средств по клиентским лимитам». Мои попытки найти способ их пополнения или изменения, или изменить тип покупки на Маркет (или что-то другое) ни к чему не привели. Я упорно получал сообщение о нехватке средств.

Как оказалось, баланс пополняется с вашего текущего счёта Альфа-Банка через Альфа-Клик. Я перевёл себе 1000 рублей и успешно купил свои первые акции или типа того.

Торговля на бирже

Чисто технически акциями торговать не так уж и сложно. Если не считать, что я до сих пор не понял, что такое «Маркет», «Лимит» и остальные брокерские слова. Заявку на покупку/продажу акции можно подать в любое время, но сама заявка будет обработана только в момент работы биржи. Что вполне очевидно.

В приложении есть графики и отчёты, по которым можно понять, куда идут акции и стоит ли их ещё придержать или начать сливать.

График курса акций

По утрам, пока я ехал в такси на работу, я играл в трейдера и пытался заработать на курсах. Потом мне это надоело, и я просто пустил всё на самотёк. В конце месяца я был в плюсе почти на 19 рублей.

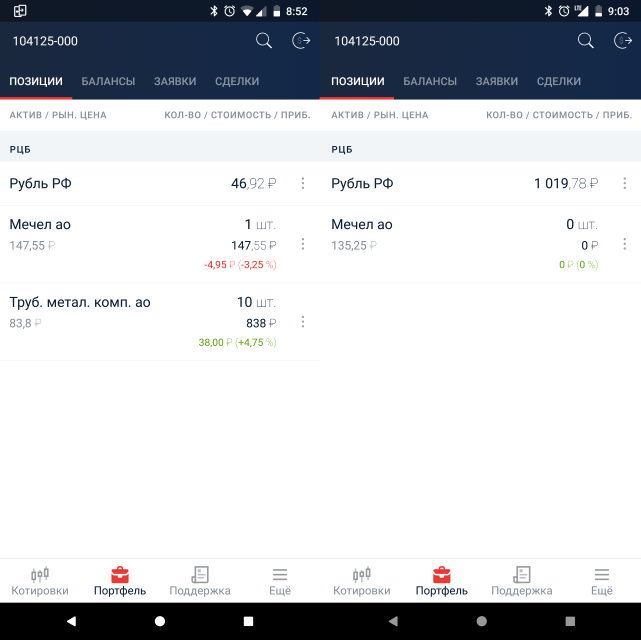

А вот потом началось самое интересное. Я до сих пор не могу вывести свои деньги. Оказывается, для закрытия брокерского счёта надо обязательно идти в офис Альфа-Банка с паспортом. Просто закрыть счёт онлайн или перевести деньги с брокерского счёта на обычный нельзя. И я до сих пор не могу забрать свои 1 019 рублей у банка.

Выводы

В Альфа-Директ простая и быстрая процедура регистрации. Гораздо проще и быстрее, чем у конкурентов. Навигация и работа с приложением абсолютно непонятны для новичка. Нет никакого «тура» при первом входе, и внутри нет никаких вменяемых инструкций. Нужно самому разбираться, как пополнить счёт и как начать торговлю. Вам никто не поможет.

Забрать деньги можно только при личном визите в офис.

QIWI Инвестор

Регистрация и начало работы

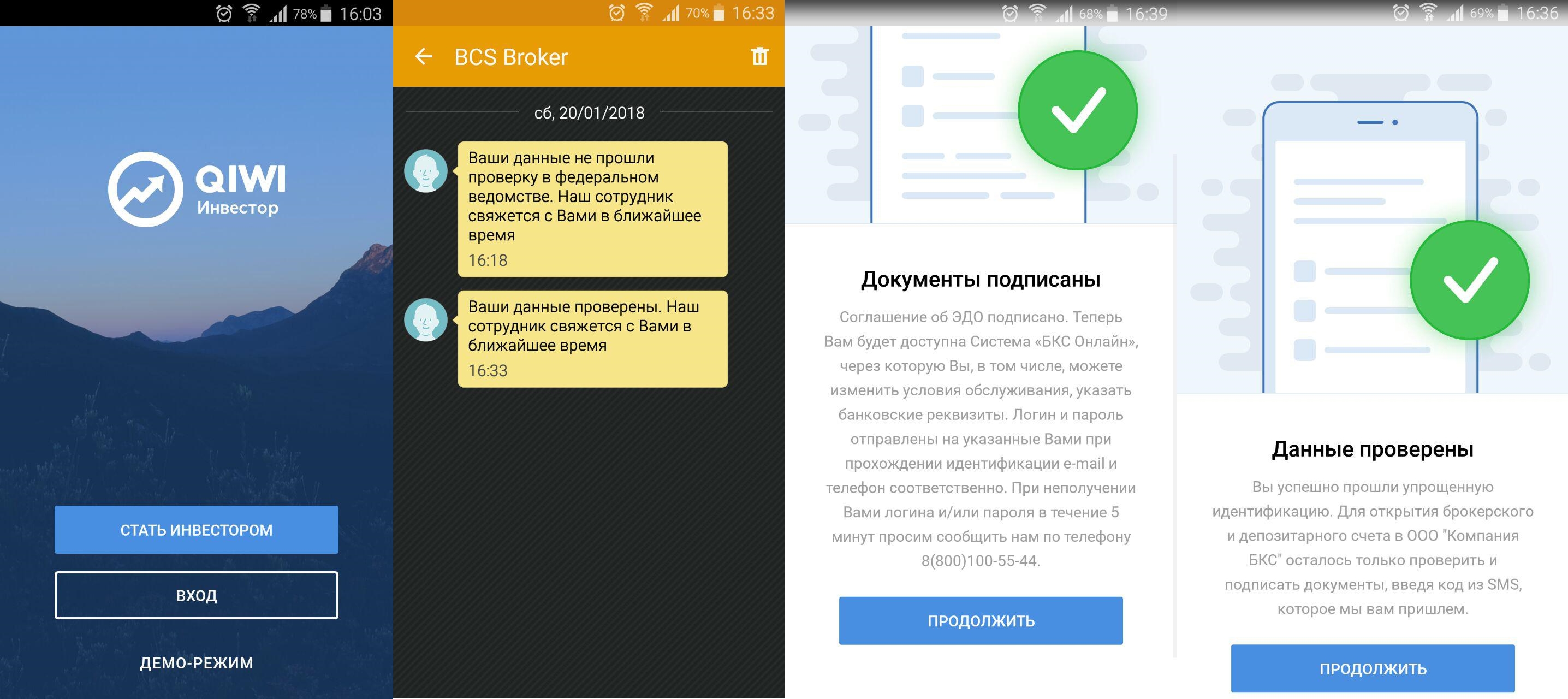

При регистрации вас ждёт красивое окно авторизации, где предлагается демо-режим. «Фишка» демо-режима есть не у всех приложений для торгов, и это очень круто, что у Qiwi она есть.

Для регистрации надо прочесть и принять оферту, ввести свой номер телефона, куда пришлют код доступа к приложению. После авторизации в соответствии с законодательством РФ необходимо пройти идентификацию личности. Для этого необходимо иметь паспорт, ИНН или СНИЛС. Заполнение анкеты (вместе с паспортными данными, ИНН, источниками дохода) занимает несколько минут. Затем необходимо подтвердить соглашение о том, что ты представляешь только свои интересы. После чего данные уходят на проверку, результаты которой сообщат на e-mail.

Регистрация и начало работы

Установка приложения и регистрация (заполнение анкеты), если у вас всё под рукой, занимает примерно 10 минут. После поверки данных (около 5 минут), приходит СМС-сообщение, что данные успешно проверены, и сотрудник скоро свяжется с вами.

На практике в приложение приходит уведомление, что можно продолжать. Запускаете QIWI Инвестор, снова принимаете оферту, после чего придёт СМС с подтверждением для электронной подписи всех документов.

Безопасность приложения на хорошем уровне — после основной регистрации и авторизации по СМС вы получите временный код для входа в приложение. Далее следует ознакомиться с кучей договоров на обслуживание и ведение брокерского счёта. Я не хотел читать и нажал просто «Продолжить».

Модерация и проверка моей учётной записи заняли где-то час. После чего можно пополнить свой баланс и сформировать свой портфель на тестовую сумму в 1000 рублей. Пополнить счёт возможно только в рублях с российской банковской карты, зачисление происходит в будний день с 5:00 до 20:00 по Москве.

Портфель будем формировать по краткосрочной стратегии инвестирования.

Торговля на бирже

На вкладке «Акции» видим акции компаний, нажав на которые можно увидеть доходность, историю волатильности, комментарии и новости, в общем, всё, что связано с компанией.

Интерфейс Qiwi Инвестор

Также доступны вкладки с историей ваших операций и новости, связанные с динамикой изменения доходности, инвестирования и прочее на актуальную тематику. В этом разделе можно детализировать информацию, которая необходима, при помощи удобного фильтра. И последняя вкладка с информацией о вашем брокерском счёте.

В разделе акции расположены по классификации ИНВЕСТ-ИДЕИ компании по доходности — от 5 до 18%. Где цена за акции — от 50 копеек (ВТБ) до Amazon 1300$. Ниже расположились акции до 1000 рублей (тот раздел так и называется). Ну и последний раздел называется «ФИНАНСЫ», в котором в основном располагаются платёжные системы и финансовые инструменты.

Торговать можно только в часы работы биржи. Комиссия будет взиматься только за совершённую сделку, а обслуживание счёта и другие операции внутри приложения остаются бесплатными. Подтверждение операций покупки и продажи ценных бумаг производится только с двухфакторной авторизацией через СМС для дополнительной защиты счёта. Все биржевые операции проводит «БКС Брокер».

Покупка акции делится на лоты. Даже если акции стоят копейки, продажа идёт лотом. В итоге: на 1000 рублей особо не развернёшься, плюс комиссия.

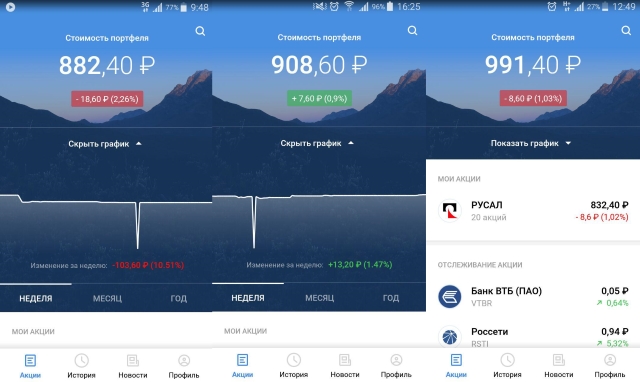

Самыми дешёвыми оказались акции «Мечел» — с доходностью до 8%. Но я решил купить акции «Русал».

Лучше покупать акции только одной компании, иначе можно потерять с постоянной комиссией около 99 руб. (если, например, покупать акции 5 компаний по 100 руб. за акцию).

Спустя 2 часа цена акций упала, даже без комиссии я уже потерял почти 10 рублей. Если бы у меня вместо 1000 рублей был миллион, то я уже бы потерял 14000 рублей.

История торгов акциями

Спустя неделю «рост» моего дохода увеличился, правда, в обратную сторону. Очень жаль. Спустя ещё неделю акции, наконец, начали расти. На третьей неделе меня снова ждал упадок.

Выводы

В приложении можно быстро зарегистрироваться и начать работу. Интерфейс красивый, лёгкий и понятный.

Приложение совершенно типичное для такой ниши — торговля на нашдачке, немного русских компаний, бесплатное обслуживание счёта, возможность пополнения, вывода денег, покупка/продажа акций и на этом всё.

Приложение удобное, хотя немного уступает Тинькофф Инвестиции. При этом новичок тут не заблудится, не растеряется, и быстро сможет начать продавать и покупать акции. Безопасность гарантируется компанией, брокерским обслуживанием занимается БКС Брокер, счёт обезопасен технологиями Qiwi и международными банковскими стандартами.

За удобство интерфейса и лёгкость сервиса приходится расплачиваться высокой комиссией за операции — 99 рублей или 0,3% от сделки. Конвертация у Qiwi дорогая + за это придётся ещё и процент отдать. Это, по сути, все минусы, но они могут быть критичны для многих людей.

Однако вы всегда можете взять приложение от БКС с меньшей комиссией или взять брокерское обслуживание у любого банка. В первом случае вас ждёт неинтуитивный интерфейс, совершенно недружелюбный к новичку и требующий определённых навыков. Если вы профессионал или уверены в своих силах, то вперёд. Новичку же рекомендую хотя бы немного посидеть на QIWI Инвестор, чтобы примерно понять «кухню».

Во втором случае вы получите ещё большие затраты — некоторые площадки берут деньги за обслуживание и открытие инвесторского счёта, другие берут 1% комиссионных за операцию.

Брокерское самообслуживание от Qiwi — вещь дорогая, но за это вы получаете удобный инструмент, ориентированный на длительные инвестиции (кстати, я вот не проверял, но компания утверждает, что выплачиваются дивиденды, так что для длительных инвестиций приложение очень привлекательное). Обещается вывод средств — от 1 до 5 рабочих дней. Ну, мне вывели за один день, но я выводил на Киви Кошелёк.

Как купить акции физическому лицу

Вы решили купить акции, чтобы каждый год получать прибыль в виде дивидендов и выгодно продать актив, когда он вырастет в цене. Какие акции лучше выбрать: Газпрома, Роснефти, Аэрофлота или Google, Apple, Coca-Cola, Tesla? Где и как купить акции частному лицу и как их выгодно продать?

Разберёмся, как заработать на акциях.

Инвестируйте комфортно:

1000 ₽ хватит, чтобы начать

Что такое акция?

Акция — это ценная бумага, подтверждающая владение долей в бизнесе. Акционерное общество выпускает акции и продаёт их, чтобы привлечь инвестиции. Покупая бумаги, вы становитесь совладельцем бизнеса, миноритарным акционером, и имеете право на часть прибыли акционерного общества в виде дивидендов.

Большинство современных акций существуют только в электронном виде и не имеют физического носителя. Доказать, что они вам принадлежат, можно выпиской из реестра акционеров и выпиской по счёту депо. Такие выписки содержат информацию о владельце, номере его лицевого счёта, количестве ценных бумаг и предоставляются держателем реестра по требованию.

Сколько стоят акции?

Стоят по-разному: есть такие, цена которых меньше 1 $, а есть те, что стоят более 1000 $. Стоимость пакета акций эмитента в текущий момент времени можно узнать на биржах и через интернет-сервисы с котировками.

Как образуется стоимость акции? Верно ли, что чем дороже одна акция той или иной компании, тем дороже весь бизнес целиком? Нет, это не так.

Номинал одной акции равен капиталу, делённому на их общее количество. Сколько акций выпустить, решают учредители.

Например, одна компания с акционерным капиталом 1000 рублей выпустила 10 акций по цене 100 рублей за штуку. Вторая компания с капиталом 2000 рублей выпустила 50 акций по 40 рублей за штуку. Это не значит, что ценные бумаги первой компании престижнее.

Важна не стоимость бумаги сама по себе, а доля ваших акций в общем количестве выпущенных.

Когда акции размещают на бирже для продажи, их стоимость меняется, снижается до рыночной цены — суммы, которая является компромиссом между желаниями эмитента и инвесторов. Поэтому стоимость, по которой торгуется акция, в большинстве случаев не имеет ничего общего с номиналом ценной бумаги. Динамика её котировок определяется рынком.

Где можно купить акции?

Купить акции можно:

напрямую у эмитента;

на фондовой бирже;

у частных инвесторов и компаний.

Напрямую у эмитента

Физическое лицо может купить акции напрямую у эмитента — компании, которая выпустила эти ценные бумаги. Но такая возможность есть не всегда. Зайдите на официальный сайт организации и посмотрите, есть ли там объявление о продаже. Свяжитесь с компанией по телефону и спросите, можно ли купить ценные бумаги напрямую. Если да, то с вами заключают договор купли-продажи — и акции ваши.

Приобретая бумаги напрямую у эмитента, инвестор по всем своим рискам отвечает самостоятельно. Например, если компания обанкротится, вы можете потерять свои деньги.

На бирже

Акции торгуются на фондовых биржах.

Фондовая биржа — это финансовый институт и юридическое лицо, которое обеспечивает регулярное функционирование организованного рынка ценных бумаг. Своего рода посредник между желающими продать и купить акции.

В каждой стране есть одна или несколько фондовых бирж. В Англии — Лондонская биржа, в США — NYSE и NASDAQ, в России — Московская межбанковская валютная биржа (ММВБ) и другие.

Физическое лицо может купить акции на бирже только через посредника, биржевого брокера.

Брокер открывает специальный счёт и доступ в торговый терминал — специальную компьютерную программу, через которую ведутся торги, или приложение, такое как Альфа-Инвестиции. После этого вы можете управлять операциями: давать команды системе, и для вас будут приобретать или продавать ценные бумаги. За сделки брокер берёт комиссию — определённый процент с суммы каждой операции.

В банках

Банк — это тоже брокер, но уже сразу с кредитом доверия. Деятельность банков контролирует и поддерживает Центробанк, поэтому вероятность обмана инвестора исключена, а риск банкротства минимальный.

Покупать и продавать акции можно в несколько кликов через мобильное приложение после того, как банк откроет для вас брокерский счёт.

Чем удобно инвестировать через банк? Клиентам предлагают разные варианты инвестирования.

В Альфа-Банке начинающим инвесторам доступны выгодные программы низкорискового инвестирования с минимальными вложениями. Например, вы можете открыть ИИС, или индивидуальный инвестиционный счёт, и получать налоговые льготы в виде налогового вычета до 52 000 рублей в год (ИИС типа А) или не платить НДФЛ на прибыль от сделок по брокерскому счёту (ИИС типа Б).

Если пока не знаете, какие акции лучше покупать, чтобы не потерять деньги, вы можете выбрать одну из программ с доверительным управлением. Эксперты банка подберут для вас инвестиционный портфель и будут совершать сделки. Вы сможете отслеживать операции по счёту и изменение цен на ваши акции через приложение Альфа-Инвестиции.

У частных инвесторов и компаний

Как купить акции физлицу без брокера? У частных инвесторов и компаний. Для этого нужно найти подходящее предложение вне биржи. Где именно?

Юридические лица обычно размещают объявления на своих официальных сайтах. Частные инвесторы — на сайтах объявлений и специализированных интернет-ресурсах.

Сделка купли-продажи акций совершается путём заключения договора с привлечением нотариуса. Затем бумаги передаются регистратору, и он отправляет ценные бумаги на депозитарный счёт покупателя.

В чём минус покупки напрямую? Есть риск, что цена будет завышена по сравнению с рыночной. По возможности поищите аналогичные предложения и сравните цены.

Как купить акции физическому лицу?

Чтобы купить акции, нужно:

выбрать тип брокерского счёта;

установить программы для торговли;

выбрать и оплатить ценные бумаги.

Выбрать брокера

Вот основные моменты, которые нужно учесть, выбирая брокера:

наличие у компании лицензии Центробанка на брокерскую деятельность;

репутация компании: почитайте реальные отзывы о брокере в профильных каналах и блогах;

условия сотрудничества, включая разнообразие тарифных планов, стоимость открытия и обслуживания счёта, размер комиссии за сделки, удобство совершения операций и вывода наличных.

Выбрать тип брокерского счёта

В зависимости от ваших целей, выберите тип брокерского счёта и подходящий тарифный план.

Если планируете вложиться в акции вдолгую и заработать на дивидендах, лучше открыть индивидуальный инвестиционный счёт с налоговыми льготами. Если не будете 3 года снимать деньги, сможете вернуть НДФЛ до 52 000 рублей в год или не платить налог со сделок по счёту.

Если только начинаете вникать в инвестиции, вам подойдут тарифы ИИС с доверительным управлением. Банк выберет для вас ценные бумаги с наибольшей ликвидностью и будет совершать сделки самостоятельно. Вы будете отслеживать изменения по счёту в приложении Альфа-Инвестиции.

Опытные инвесторы могут открыть брокерский счёт и торговать ценными бумагами полностью самостоятельно или с поддержкой экспертов Альфа-Банка.

Есть несколько способов открыть брокерский счёт: например, через приложение Альфа-Банка или с помощью Альфа-Инвестиций. Это займёт 1–3 минуты.

Установить программы для торговли

Зайдите на сайт Альфа-Банка, наведите камеру смартфона на QR-код. Скачайте приложение, и вам будет доступно более 2000 ценных бумаг.

Или установите торговый терминал Альфа-Инвестиции на свой компьютер. В приложении будут доступны биржевые данные в реальном времени на графике и в стакане цен, а также больше 50 индикаторов технического анализа.

Пополнить счёт

Пополните счёт на любую сумму согласно вашему тарифному плану. Сразу после открытия функционал доступен в демо-режиме, а через некоторое время можно будет покупать ценные бумаги.

Выбрать и купить акции

Если покупаете ценные бумаги самостоятельно, диверсифицируйте портфель. Риски будут минимальными, если вы купите акции разных компаний. И не только акции, но и облигации, валюту, металлы.

Чем разнообразнее инвестиционный портфель, тем меньше риск потерять деньги. В то время как одни ценные бумаги теряют в цене, другие активы дорожают.

Какие акции лучше выбрать, Газпрома, Роснефти, Аэрофлота, Google, Apple, Coca-Cola, Tesla или любые другие, каждый инвестор решает сам, или можно выбрать готовые инвестиционные решения и программы для начинающих со сбалансированным инвестиционным портфелем.

Как образуется прибыль с акций?

Есть два способа получить прибыль с акций:

за счёт дивидендов, части прибыли компании за отчётный период;

за счёт разницы между стоимостью покупки и продажи.

Дивиденды выплачивают акционерам один или несколько раз в год: по итогам квартала, полугодия, года. Размер выплат нефиксированный и зависит от прибыли компании.

За счёт дивидендов можно получать стабильную прибыль до 10% и более годовых. Стратегия Buy&Hold, «Купи и держи», считается одной из самых надёжных и прибыльных для инвесторов с длинным горизонтом инвестирования (от 5 лет и более).

В долгосрочной перспективе выгоднее всего покупать ценные бумаги молодых перспективных компаний. Удачный выбор акций может принести до 1000% годовых. Например, ранние инвесторы Apple, Facebook, Netflix получили отличный возврат на инвестиции. Акции Apple в 2010 году стоили 10 долларов, а в 2020 году — уже 320 долларов. Акции Berkshire Hathaway выросли в цене с 1950 года более чем в 21 000 раз.

Как выгодно продать акции?

Тут, кажется, всё просто: покупаете дёшево, продаёте дорого, а разница в стоимости — ваша.

Но если вы не профессиональный трейдер, и ваши вложения не исчисляются миллионами и миллиардами рублей, то продавать акции, если они выросли в цене на 2–3%, нецелесообразно. Лучше подождать несколько лет, чтобы накопить дивиденды и получить налоговый вычет (или полное освобождение от НДФЛ).

Выгодно продавать акции, только если они резко выросли в цене, например, как в 2021 году подорожали бумаги «Южуралникель» — законсервированного завода, принадлежащего «Мечелу». Рост стоимости меньше чем за 3 месяца, с июля по август, составил 145%. При таком росте ценные бумаги можно сразу продавать, но лучше не все, а только на ту сумму, которую потратили на их покупку. Так вы полностью окупите свои затраты, а часть акций оставите в портфеле для поддержания разнообразия ваших активов.

Чтобы выгодно продать акции, когда они выросли в цене, нужно знать некоторые нюансы: что такое дивидендная отсечка и режимы торгов Т+.

Режимы торгов Т+ — что это

Режимы торгов Т+ — это торги с отсрочкой платежа. На Московской бирже торгуют в режиме Т+2. Например, вы продаёте акции в понедельник, а из реестра акционеров вас удалят только через 2 дня, в среду.

Вывести деньги, полученные от покупателя при продаже ценных бумаг, можно только после закрытия сделки, то есть после 10 часов по московскому времени в день Т+2.

Продажа акций перед дивидендной отсечкой

Дивидендная отсечка — это дата закрытия реестра. В этот день эмитент определяет круг лиц, кто имеет право на дивиденды за прошедший период. Таких отсечек может быть несколько в год, о периодичности нужно узнавать до того, как совершаете сделки с акциями.

Когда лучше продавать бумаги, с учётом даты дивидендной отсечки?

Акции растут в цене за 2–3 недели до отсечки, а сразу после её проведения теряют в стоимости.

Но если продать ценные бумаги за 2 дня и более перед дивидендной отсечкой, то дивиденды достанутся новому владельцу акций. Если за 1 день или в день отсечки, то проценты будут вашими.

Смена владельца происходит только после расчёта по заключённой сделке, в день Т+2 после 19:00 по московскому времени.

Сразу после отсечки цена падает на сумму дивидендных выплат, поэтому лучше продавать бумаги не раньше чем за 1 день до этой даты. Цены восстанавливаются постепенно, в период от нескольких дней до нескольких месяцев.

За 2–3 недели до отсечки лучше проанализировать предстоящую сделку с учётом позиций компании и ожидаемой суммы дивидендов.

Налог на прибыль с акций: как не платить НДФЛ

С дивидендов и прибыли от продажи акций брокер удерживает налог на доход физических лиц — 13%.

Налог можно не платить, если владеть бумагами хотя бы 3 года или использовать ИИС с вычетом на доход. Это касается только инвестиций на российских биржах.

Используйте возможность заработать на ценных бумагах. Инвестируйте через надёжного брокера, следите за котировками, состоянием эмитентов и новостями отрасли. Просчитывайте дивидендную доходность и возможную прибыль от продаж. И главное, не торопитесь с решениями: перед тем как совершить сделку, получите рекомендации от экспертов. Смотрите обучающие видео на сайте Альфа-Банка. Уроки помогут научиться самостоятельно ориентироваться в мире финансов. Вы узнаете, как правильно купить акции физическому лицу в России и получать больше денег от инвестиций.

Альфа Директ — сервис для инвестиций и заработка денег на них: подробный обзор

Инвестирование

Приветствую, друзья! Сегодня я хочу рассказать вам об инвестиционном сервисе под названием Альфа Директ от Альфа Банка. В этой статье вы узнаете, какое у него есть отличие от аналогичных приложений, как открыть счёт и как зарабатывать.

Сам я не так давно перешёл на Тинькофф Инвестиции из-за спец предложений для новых пользователей, однако это не значит, что я остался недоволен приложением от Альфа Банка, наоборот: Альфа Директ – это достойная конкуренция подобным инвестиционным сервисам, но давайте обо всём по порядку.

Что такое Альфа Директ?

Альфа Директ – это брокер, через инвестиционные сервисы которого можно покупать и продавать акции, облигации, драгоценные металлы, ПИФы и валюту. Клиенту доступны как отечественные инвестиционные инструменты, покупка которых осуществляется через Московскую биржу, так и иностранные – через Санкт-Петербургскую биржу.

Сам брокер принадлежит Альфа Банку, который осуществляет свою деятельность в России, Украине, Беларуси и Казахстане. Все операции Директа проходят в режиме онлайн, а приложение доступно как на телефон (скачать можно на IOS и Android), так и на компьютер – в качестве терминала, однако на данный момент лишь для устройств на базе Windows.

Краткий обзор Альфа Директ

Приложение довольно комфортно в использовании, у него есть свои минусы и плюсы, но обо всём по порядку:

Условия пользования и тарифы

В Альфа Директе есть два тарифа: «S» и «Альфа-Трейдер». Главная разница между этими двумя тарифами, как это обычно бывает, является размер комиссии:

Тарифный план «S»

Этот тариф установлен по умолчанию. Он отлично подходит для новичков, имеет единую комиссию на инвестиционные сделки, а также бесплатную инвест-аналитику. Комиссия за операцию с ценными бумагами и валютой составляет 0.З%, а депозитарный сбор – отсутствует.

Тарифный план «Альфа-Трейдер»

Данные тариф немного посерьёзнее: там комиссия за сделки составит 0,049%, если денежный оборот на брокерском счету менее 100 тыс. руб. в сутки. При торговле валютами комиссия составит 0,051% при обороте менее 50 млн. руб. в сутки.

Налоги

С налогами всё просто: у резидентов РФ банк удерживает 13% с дохода от сделок, у нерезидентов – 30%, так что делать вам ничего не нужно. Однако исключением является торговля на валютном рынке – при выгодном обмене налог придётся заплатить самостоятельно. Более подробную информацию по налогам вы можете посмотреть в специальном видео-руководстве от Альфа Банка.

Акции и подарки

К сожалению, на данный момент в Альфа Директ отсутствуют какие-либо промо-акции или подарки для новых пользователей. Видимо, в них компания не сильно заинтересована.

Плюсы и минусы

У приложения есть как и слабые стороны, так и сильные, которые выделяют Директ на фоне конкурентов.

Большое количество инвестиционных инструментов – тем более по сравнению с Инвестициями от Тинькофф, где с этим проблемы

Хорошим преимуществом для продвинутых пользователей является удобный многофункциональный терминал. Не так давно он получил обновление 4.0, что расширило его возможности, хотя некоторые пользователи сообщали о проблемах.

Также есть возможность открыть счёт уже с 14 лет (обычно только с 18) и при этом в любом отделении Альфа Банка. Там же вам объяснят все детали, ответят на возникшие вопросы и помогут подобрать тариф.

Купить можно всего три валюты – Доллары, Евро и Британские Фунты. Никаких франков и крон здесь, увы, нет. Приобрести при этом можно лишь от 1000 (!) у.е. за сделку – никаких поштучных транзакций.

Пополнять и снимать деньги с брокерского счёта можно лишь сна карту Альфа Банка. Это значит, что если вы пользуетесь картой другого банка, то придётся постоянно туда-сюда перекидывать деньги и тратиться на комиссию.

Форма W-8BEN (о ней мы рассказывали в статье про Тинькофф Инвестиции) попросту не работает. Если вкратце, то это документ, подтверждающий, что вы не являетесь налоговым резидентом США. По идеи это позволяет снизить уплачиваемый налог с торговли американскими ценными бумагами, но почему-то не в случае с Альфа Директом.

Как пользоваться

Доступ к инвестиционному сервису осуществляется либо через мобильное приложение, либо через Терминал на персональном компьютере. Для последнего на сайте компании представлена обширная и понятная инструкция, хотя новичкам я бы рекомендовал инвестировать со смартфона.

В мобильном приложении Альфа Директ всё немного проще. Интерфейс у него, конечно, по сравнению с аналогами чуть менее понятен, однако к нему можно быстро привыкнуть: здесь есть вкладка с покупкой ценных бумаг – «Котировки», и уже приобретенные продукты – вкладка «Мой портфель». Во вкладке «Идеи» можно найти советы по вложению в те или иные инвестиционные инструменты, однако, как я уже говорил ранее, лучше думать своей головой или по крайней мере почитать информацию в интернете, и сделать свои выводы.

Шаг #1. Регистрация

Как я уже упомянул, счёт можно открыть с 14 лет и это является большим плюсом. Процесс регистрации в сервисе будет зависеть от того, являетесь ли вы клиентом Альфа Банка, если да – всё можно проделать онлайн, подтвердив свою личность кодом из СМС. В противном случае брокерский счёт можно открыть в любом отделении банка и там же оформить карту. Также счёт можно открыть через Госуслуги РФ, имея идентифицированный аккаунт в сервисе.

Для вашего удобства рекомендую оформить кредитную карту 100 дней без процента. Имея эту карту вы без проблем сможете открыть брокерский счёт, а также пополнять и выводить с него средства без комиссии, к тому же условия у карты очень привлекательны. Оформите её сейчас и доставка курьером на дом будет бесплатной.

Итак, возвращаясь к регистрации, для того, чтобы открыть брокерский счёт, переходите по ссылке ниже

Далее перед вами открывается вот такая страница, вводите на ней свои данные и вновь нажимаете на кнопку «Открыть счёт».

После чего просто следуете дальнейшим инструкциям.

Шаг #2. Пополняем баланс

Как я говорил ранее, пополнить баланс брокерского счёт можно только с карты Альфа Банка. Для этого заходим в Альфа Директ, переходим во вкладку «Портфель» и нажимаем кнопку «Пополнить».

Нас перекинет в основное приложение банка, где нужно будет нажать на брокерский счёт:

И в следующем окне ввести необходимую сумму зачисления, после чего нажать «Перевести»:

После этого средства будут успешно зачислены на счёт.

Шаг #3. Как зарабатывать на Альфа Директе

В приложении представлен большой выбор инвестиционных инструментов. В отдельной вкладке также доступен электронный инвестиционный помощник, который «советует», куда можно вложить деньги. Звучит интересно, однако на деле таким способом заработать у вас вряд ли выйдет – скорее всего вы просто выйдете в ноль, а поэтому лучше думать своей головой и следить за новостями в экономическом и политическом секторах.

Если на это нет ни желания, ни сил, ни времени, то можно вложиться в фонды и облигации. Заработок от таких инвестиционных инструментов хоть и невелик, однако риски минимизированы. Фонды представляют из себя пакет сразу из нескольких десятков или даже сотен акций разных компаний, поделенных между пользователями, что обеспечивает постоянный рост фонда и низкий порог входа. Облигации подразумевают выдачу своих денег «в кредит» компании, которая обязывается выплатить его с процентами по истечению определенного времени.

Однако сейчас я бы вообще не рекомендовал новичкам начинать инвестировать – все аналитики в один голос твердят, что в течение в 2021 года фондовый рынок ждёт обвал. И как только это произойдёт – смело можете вкладывать в ценные бумаги.

Шаг #4. Покупаем акции

Чтобы купить ценную бумагу, нужно перейти во вкладку «Котировки» и выбрать интересующий нас продукт:

В поле снизу ввести необходимое количество, нажать кнопку «Buy» и подтвердить оплату.

После этого вы станете обладателем приобретённой ценной бумаги, которая будет отображаться в вашем портфеле и которую в любой момент можно будет продать.

Шаг #5. Выводим прибыль

Вывести средства с брокерского счёта всё также можно лишь на карту Альфа Банка. Для этого переходим в «Мой портфель» – «Перевести». Нас вновь перекинет в основное приложение банка, откуда можно точно также вывести деньги с брокерского счёта себе на карту, введя нужную сумму и нажав «Перевести», после чего средства будут зачислены.

Отзывы

Положительных отзывов у брокера Альфа Директ, увы, не так много. Хвалят в основном работу техподдержки и обилие инвестиционных инструментов.

Отрицательных отзывов у Директа хватает. Связаны они, как правило, с техническими проблемами сервиса и высокой комиссией.

Возможно, решение таких проблем лишь вопрос времени, но сейчас они могут создать трудности, и непохоже, что у Альфы есть грандиозные планы по улучшению своего продукта.

Аналоги

На рынке представлено не так много инвестиционных сервисов и приложений. Одними из самых популярных являются:

- — относительно новое приложение, которое хорошо подойдёт новичкам, имеет простой интерфейс, бонусы для новых пользователей, но вместе с тем маленький набор инвестиционных инструментов и высокую комиссию. Читайте подробный обзор Tinkoff Инвестиции.

- Сбер Инвестор — ещё один инвестиционный сервис от одноимённого банка. Имеет сходство с продуктом от Тинькофф — не слишком богатый выбор инвестиционных инструментов, приличная комиссия, но простой и понятный интерфейс.Читайте подробный обзор Сбер Инвестор.

- Открытие-Брокер — такое же инвестиционное приложение от Банка Открытие. Неплохой выбор инвест. инструментов, наличие ИИС, но большое количество скрытых комиссий и слабое техническое исполнение. Читайте подробный обзор брокера Открытие

В целом, какого-то определенного топа нет – все имеют свои достоинства и недостатки. При этом необязательно отдавать предпочтение кому-то одному – иметь несколько брокерских счетов никто не запрещал.

Заключение

В целом приложение Альфа Директ имеет полное право на существование. Подходит оно больше, как мне кажется, уже продвинутым пользователям. У новичков при виде такого обилия инвестиционных инструментов может появиться страх, однако для них в приложении присутствуют встроенные уроки и вебинары.

Открыть счёт, попробовать приложение и сравнить его с аналогами не возбраняется, деньги в любой момент можно вывести, а счёт – закрыть. Если вам понравилась статья, поделитесь ею с друзьями! Не забудьте подписаться на наш блог и всего вам хорошего!

Источник https://blog.themarfa.name/kak-my-pytalis-razbogatet-na-akciyax-nichego-v-etom-ne-ponimaya/

Источник https://alfabank.ru/help/articles/investments/kak-kupit-akcii-fizicheskomu-licu/

Источник https://iprodvinem.com/zarabotok/investirovanie/alfa-direkt.html