Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

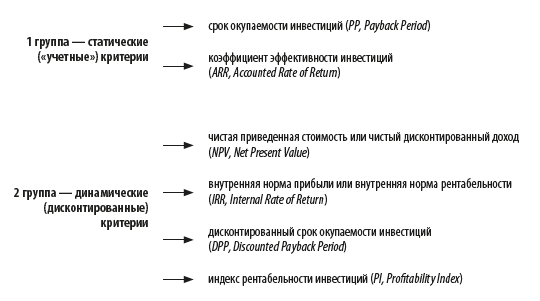

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

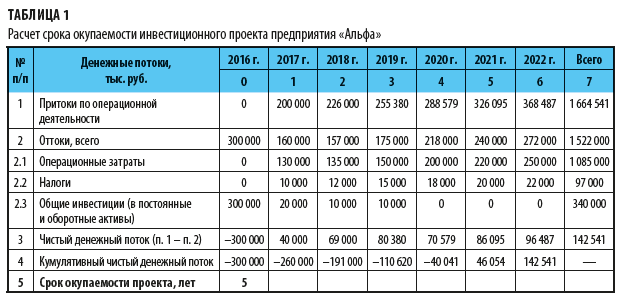

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

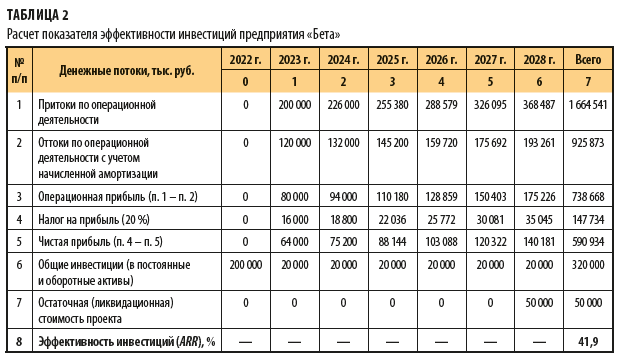

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Как рассчитать доходность и окупаемость инвестиций в коммерческую недвижимость

Оставьте свой номер телефона и мы обязательно свяжемся с вами. Либо напишите нашему онлайн-консультанту, он с радостью ответит на все ваши вопросы.

Плюсы и минусы эксклюзивного договора при продаже недвижимости

Что такое бизнес-консалтинг и брокеридж

Due-diligence в недвижимости

Как рассчитать рентабельность покупки бизнеса с арендатором

Как сдать помещение свободного назначения

Как рассчитать доходность и окупаемость инвестиций в коммерческую недвижимость

Прежде чем инвестировать немалые деньги в арендный бизнес, нужно рассчитать доходность, примерный срок окупаемости, взвесить возможные риски. Рассказываем и показываем, как это сделать.

Заниматься продажей самому, нанять риелтора или обратиться в брокерскую компанию?

Продайте свой бизнес с Риал Групп

3 000+ совершенных сделок

30 000+ база клиентов

Доходность и окупаемость инвестиций в недвижимость: примеры и формулы

Мы уже писали, что покупка коммерческой недвижимости для сдачи в аренду — выгодный способ инвестирования. Каждый разумный инвестор хочет просчитать доходность своих инвестиций в недвижимость и выбрать самый выгодный объект, который быстро окупится, не преподнесет «сюрпризов» и обеспечит стабильный доход. Поэтому сегодня мы расскажем, как это сделать, дадим необходимые формулы и примеры их применения.

Что такое доходность и по какой формуле ее рассчитывают

Доходность инвестиций — это отношение полученной прибыли к общей сумме вложений, выраженное в процентах. В виде формулы выглядит так:

Сумма вложений состоит из первоначальных и дополнительных инвестиций. В случае с коммерческой недвижимостью первоначальные инвестиции — это цена недвижимости, по которой вы ее купили. Дополнительные расходы могут появиться, если сразу не найдется арендатор: собственнику придется самому оплачивать коммунальные услуги.

Инвестиционная прибыль — это сумма выплат, полученных от арендатора и разница между ценой продажи и ценой покупки объекта. Но это, если вы оцениваете общий доход уже после продажи недвижимости. Перед покупкой обычно берут прибыль за год и оценивают годовую доходность вложений.

Рассчитать доходность и ориентироваться на нее удобно, когда вы выбираете между объектами с разной ценой. Приведем пример.

У вас есть выбор:

1) купить автомойку с арендатором за 35 000 000 рублей и годовой прибылью 5 000 000 рублей;

2) купить столовую с арендатором за 20 000 000 рублей с годовой прибылью 3 000 000 рублей.

Без опыта выгоду трудно сравнить навскидку. Применим формулу расчета доходности инвестиций, чтобы рассчитать годовой показатель:

Хотя прибыль в год от столовой более скромная, с учетом цены объекта получается, что это более выгодное вложение (доходность выше).

Годовая доходность в процентах позволяет не только сравнить объекты инвестирования (в какой выгоднее вложиться), но и спрогнозировать окупаемость коммерческой недвижимости. Выбирая объект из нашего примера с годовой доходностью 15%, вы можете рассчитывать, что 100% вложений вернутся к вам менее, чем за 7 лет (100/15=6 ⅔). Можно пойти и другим путем: стоимость недвижимости разделить на ежемесячную чистую прибыль, которую вы будете от нее получать. В приведенных выше примерах про автомойку и столовую для просчета их окупаемости можно было бы 35 млн. рублей разделить на 5 млн., а 20 млн. — на 3 млн. Вот только прибыль за год, которая рассчитывается из арендной ставки, редко является «чистой прибылью». И сейчас вы поймете, почему.

Пользоваться приведенной формулой доходности было бы очень просто, если бы мы могли считать суммой вложений цену объекта, а инвестиционным доходом — ежемесячную арендную плату, умноженную на 12 месяцев. К сожалению, в реальности все несколько сложнее.

Числитель дроби в формуле — инвестиционная прибыль — в реальной жизни склонен уменьшаться или расти за счет:

«простои» недвижимости без арендатора

смена арендатора на более платежеспособного

невзысканные арендные платежи

дифференциация арендных потоков

Естественно, потери увеличивают срок окупаемости коммерческой недвижимости. Но можно свести их риск к минимуму, воспользовавшись услугами брокерской компании «Риал Групп».

Каким образом мы защитим ваш бизнес от потерь

1. Найдем надежного арендатора, за которым не нужно будет «бегать», чтобы своевременно получать платежи.

2. Заключим выгодный для вас и грамотный с юридической точки зрения договор, который не позволит арендатору требовать снижения ставки.

3. Если арендатор все же съедет, поможем найти нового — бесплатно и быстро.

Риски объекта

Ну и конечно, нельзя покупать недвижимость, даже с отличными показателями доходности, не оценив предварительно риски. Это может быть риск утери ликвидности, юридические риски ограничения или лишения прав на приобретенный объект, риски, связанные с местом постройки (природоохранная зона, нарушение правил застройки и т.п.), другие особенности, которые не спешит «рекламировать» продавец.

«Риал Групп» тщательно проверяет объекты, прежде чем предлагать их покупателям. Выбирая арендный бизнес в нашем каталоге , вы можете быть уверены в его ликвидности и надежности.

Наша деловая репутация – это множество уникальных проектов с постоянными клиентами и партнерами компании, которые рекомендуют сотрудничество с нами своим друзьям и знакомым.

Показатели оценки инвестиционного проекта

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://reall-group.ru/why_we/articles/kak-rasschitat-dokhodnost-i-okupaemost-investitsiy-v-kommercheskuyu-nedvizhimost/

Источник https://www.beboss.ru/journal/3231-pokazateli-ocenki-investicionnogo-proekta