Как я за полгода заработал на акциях 24 000 рублей, хотя никогда не был финансовым экспертом

Всем привет! Меня зовут Владимир, работаю старшим технологом на пищевом производстве. Полгода назад я захотел узнать, как заработать на бирже и реально ли это, потому что из каждого утюга говорят про инвестиции и призывают вложить деньги. Первым делом оказывается нужно найти брокера — это посредник, который помогает покупать ценные бумаги. После недолгих поисков я попал на сайт «Открытие Брокер». Думал, придется перелопатить кучу материалов и изучать разные графики, но инвестирование оказалось не такой уж сложной наукой. Рассказываю, как вложил 50 000 рублей и заработал 24 000 за шесть месяцев.

Прошел бесплатное обучение основам инвестирования

На сайте брокера я нашел видео и статьи об инвестициях для начинающих — с этого решил и начать. Из них я узнал некоторые детали торговли на бирже и куда можно вложить деньги, какие есть риски, как управлять финансами. И это оказалось довольно интересно и увлекательно, хотя я ожидал, что будет скука смертная и не осилю даже одной заметки.

Порадовало, что материалы брокера бесплатные, статьи можно читать даже не регистрируясь, и не надо выполнять какие-то условия. А после регистрации открыли доступ к видеокурсам. За деньги я бы ничего не стал изучать.

На сайте много статей и видео и для опытных инвесторов, где учат анализировать рынок, рассказывают о различных стратегиях инвестирования и трейдинга — перепродаже ценных бумаг. Сейчас я понемногу просматриваю эти уроки и стараюсь вникнуть в них, ну и попутно прокачиваю свои навыки.

Главное, я поверил в свои силы и понял, что инвесторы — не обязательно серьезные дяди в костюмах и галстуках, ездящие на мерседесах. И для торговли на бирже не нужна «вышка» или какие-то особые таланты.

Решил инвестировать в акции

На бирже есть разные виды активов для инвестиций: акции, облигации, фьючерсы, драгоценные металлы, ETF. Каждый вариант хорош по-своему. В каждом случае рискуешь, просто где-то больше, где-то меньше.

Я пополнил брокерский счет на 50 000 рублей и выбрал акции, мне они показались понятным и реальным способом заработать на бирже. Поясню, как они работают:

- Я покупаю акции компаний на определенную сумму, например «Аэрофлот» на 1 000 рублей.

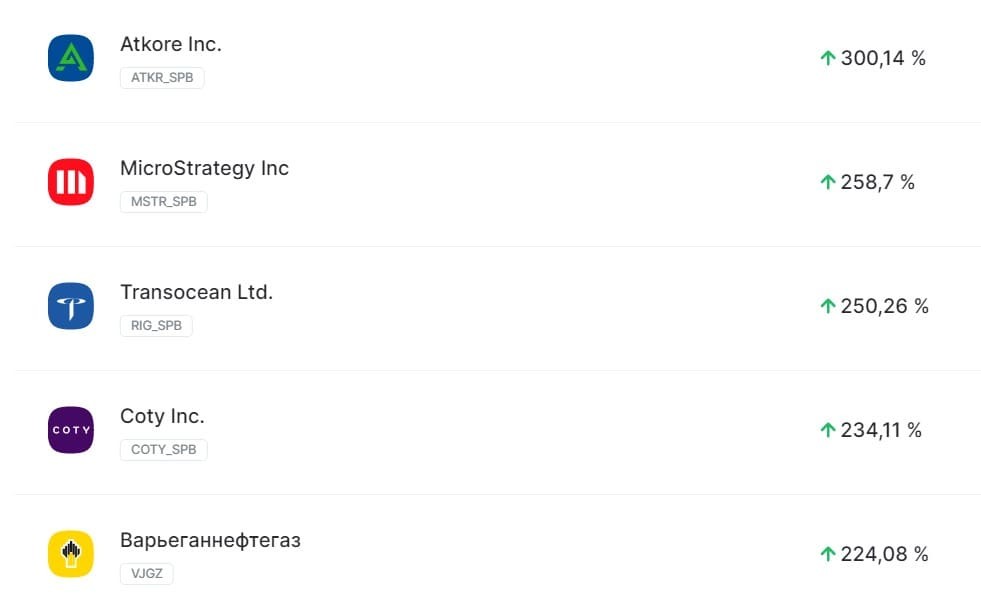

Вот список акций в «Открытие Брокер». Я отфильтровал их по доходности за последние полгода. Некоторые подорожали на 200–300%

Акции могут упасть в цене в любой момент, и, конечно, риск потерять деньги есть. У меня уже есть такой опыт. В ноябре 2020 я прикупил 10 акций QIWI на 12 000 рублей по цене 1200 рублей за штуку. Но через пару месяцев они упали до 700 рублей за штуку, и я их продал от греха подальше. Кстати, сейчас пишу и смотрю статистику, эти акции так и не подорожали. На сделке я потерял 5000 рублей, пришлось внести депозит на эту сумму, чтобы на счёте осталось ровно 50 000 рублей. Но я не огорчен, считаю, что получил ценный урок: не стоит вкладывать деньги в компанию просто потому, что она на слуху.

Начал инвестировать в крупные и надежные компании

Я решил инвестировать в надежные компании, которые вряд ли обанкротятся или акции которых резко пойдут вниз.

- На 25 000 рублей приобрел 151 акцию Газпрома, которые в ноябре 2020-го стоили 165 р. за штуку.

То есть я покупал акции за 25 000 р., а теперь могу продать их за 35 485. Неплохо для новичка, я считаю. Газпром по-прежнему продолжает расти, я думаю, пока у нас в стране есть газ, ничего с компанией не случится.

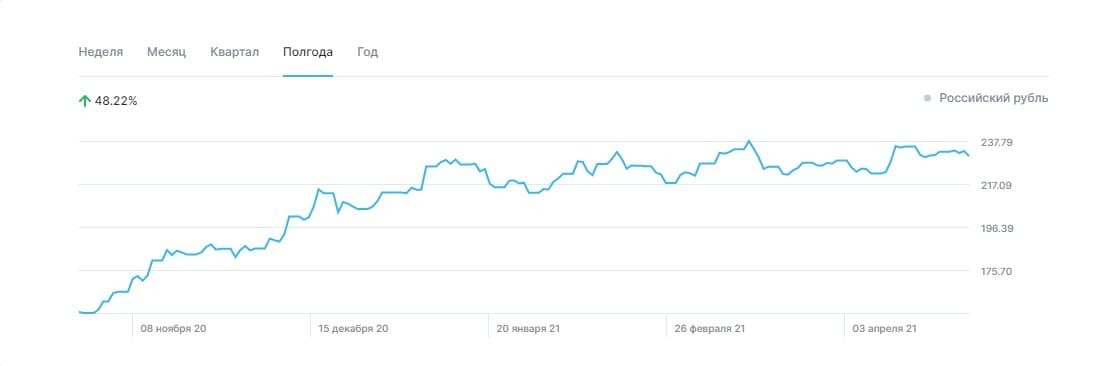

Это график изменения цен на акции Газпрома за полгода. Да, бывают спады, но в целом акции стабильно дорожают

Кроме Газпрома, я вложился в американскую The Boeing Company:

- На 25 000 р. я купил две акции этой компании по 150 долларов за штуку (курс доллара в ноябре 2020 года — 77 рублей).

То есть я покупал ценные бумаги за 25 000 р., а продал за 39 400.

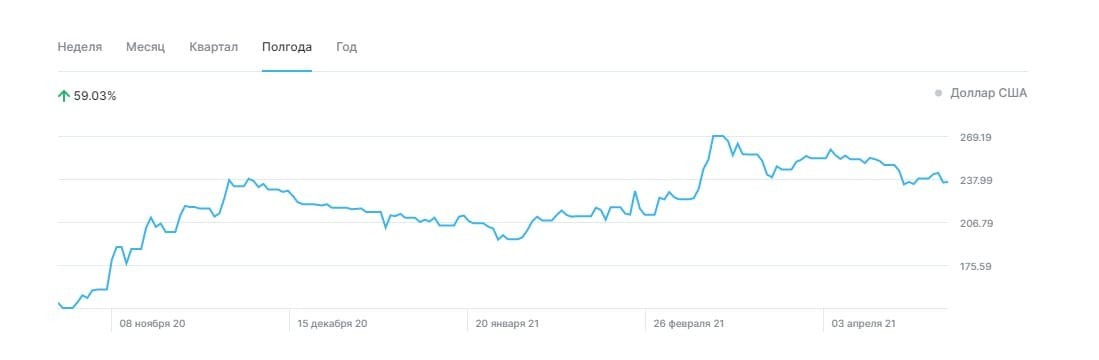

Мне повезло выручить крупную сумму на самом пике стоимости акций. Такие взлеты могут быть и в будущем, но я решил не ждать

Делаю выводы и строю планы на будущее

В апреле 2021 года мой депозит составляет 74 885 рублей. За полгода я заработал 24 885 рублей чистыми, прибыль — почти 50%. Ни один банк не предложит такие условия по вкладу! Деньги можно вывести на карту, но я решил продолжать инвестировать их, пусть размножаются.

Еще через полгода я планирую заработать минимум 30% и достичь отметки 90 000 р. на счёте. В долгосрочной перспективе хочу создать финансовую подушку безопасности, чтобы не бояться сокращений на работе и иметь накопления на черный день.

Инвестировать оказалось не так сложно, как я представлял себе раньше. Да, мне еще предстоит многое узнать о фондовом рынке, но результат почти в 50% доходности с первого депозита сильно радует. И даже жена, которая поначалу скептически отнеслась к моей затее, сейчас убедилась, что заниматься инвестициями выгодно.

Если хотите научиться с нуля зарабатывать на бирже, рекомендую «Открытие Брокер». Открыть счет можно на этой странице.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Инвестиции в акции и облигации. С чего начать?

В данной статье мы рассмотрим пошаговую инструкцию, которую можно применять новичкам на финансовых рынках. Инвестиции в акции и облигации для начинающих: как сделать первые шаги на бирже и не прогореть. Начинающий инвестор − это желанная добыча для акул финансовой индустрии, поэтому помните: на первом этапе главное − не заработать и разбогатеть, а сохранить свои деньги.

Помните, что инвестиции в ценные бумаги, акции, облигации начинать с кредитных средств не стоит. Даже если гуру, маг или профессионал с большой буквы обещает золотые горы и 100% профит.

Биржевая литература

Первые шаги следует начинать с изучения классической биржевой литературы. Самыми фундаментальными работами являются «Умный инвестор» Бенджамина Грэхема и «Обыкновенные акции, необыкновенные доходы» Фишера. Уоррен Баффет отмечает, что его стратегия сформирована на 15% Фишером и 85% Грэхема.

Если нацелены, больше уделять внимания спекуляции, трейдингу, тогда работы Элдера обязательны к изучению. В особенности «Как играть и выигрывать на бирже».

Кроме этого нужно познакомиться азами технического анализа, независимо от того, насколько активно будут использоваться на практике. Важно понять, как работают эксперты в особенности аналитики. «Технический анализ. Полный курс» автора Джек Швагер и Мерфи «Технический анализ фьючерсных рынков».

После того как прочитаны первые 5 базовых книг, проинвестируете в собственную грамотность, уверенность прибавится.

Тренировка инвестирования

Потребуется выбрать брокера и открыть счет, лучше сразу открыть индивидуальный инвестиционный, чем раньше, тем быстрей пройдет 3 года. После можно приступать к тренировке. Здесь лучше начинать с небольшого депозита, приносите те деньги, которые вы не боитесь потерять. Сумма для вас должна быть не критичной. Когда речь идет о торговле последними деньгами присутствует психологический фактор, стресс и неверные решения быстро увеличить сумму будут присутствовать 100%. Лучше начать с малого, постепенно наращивая капитал.

Демо-счет

Для начала можно выбрать демо-счет, который представлен большинством брокеров на Московской бирже. Не стоит долго сидеть на счете этого типа, достаточно уделить время изучению терминала, каковы особенности открытия графика и заключения сделок, что и где расположено − демо-счет это идеальное решение. Помните, что работа на реальном терминале и демонстрационном − это две разные разницы.

Самостоятельное инвестирование или работа с консультантом?

Этот вопрос очень актуален для новичков, начинающих работать и осуществлять инвестиции денег в акции и облигации. Лучше начать самому, поняв, как все работает реально подобрать проверенного, профессионального консультанта. В противном случае присутствует вероятность попасть на неопытного эксперта, который сольет все деньги.

Формирование долгосрочного инвестиционного портфеля

Это совокупность всех активов, которые имеются на брокерском счете на бирже. Это набор из:

- акций;

- облигаций;

- индексов и прочих фондовых инструментов.

Суть портфеля в том, что в портфеле должны присутствовать активы с разными уровнями риска. В случае если одни активы показывают убыток, вторые позволяют компенсировать потери. Это позволит уменьшить потери.

Ключевой принцип формирования портфеля − не складываем яйца в одну корзину, то есть диверсифицированный портфель нужно сделать каждому. Для этого потребуется выбрать активы с разными уровнями риска.

Прежде чем собирать портфель нужно удостовериться присутствует ли финансовая подушка безопасности. Ее можно хранить на банковском депозите.

Составляем портфель для инвестиции в акции, облигации и прочие инструменты. Для новичков рекомендуется 50% хранить в консервативных инструментах, лучше на самом деле свыше 50%. Выбираем инструменты с небольшой доходностью, но низкими рисками. Они позволят не потерять деньги. Какие инструменты подходят для консервативной части портфеля?

- облигации;

- ETF-фонды, денежного рынка, смешанный и золото.

Если средства ограничены, на первом этапе можно работать только с данной группой инструментов. Если деньги остались на них можно купить долю акций: российских и иностранных компаний. Лучше добирать в портфель для начала акции компаний, которые приносят стабильные дивиденды на истории.

Интересно будет узнать, что у нас на рынке акций существует несколько типов портфелей:

- рост − ориентирован на рост курсовой стоимости акций − продажа дороже, покупка дешевле. Такими акциями считаются бумаги, которые на истории продолжительное время растут. Данная история является рискованной, поскольку рост может прерваться упадком, несмотря на историю;

- доход − акции дивидендные. Высоким показателем дивидендов считается прибыльность выше 6%. Покупаем бумаги, которые приносят стабильные дивиденды. Можно рассчитывать на стабильный доход;

- смешанный − здесь представлено два типа портфелей в смешанном типе.

Когда речь идет о портфеле акций, это составляющая инвестиционного портфеля. Инвестиции в акции для начинающих необходимо начинать взвешенно и обдуманно, на старте можно обойтись минимальным процентом данных активов.

Набираясь опыта, изучая ситуации, инвестор сможет развить интуицию, которая позволяет увеличить степень принятия рисков. Портфель, который обсужден ранее пример консервативного метода работы − это нижняя ступень. Когда почувствуете потребность можно составить более агрессивный портфель, в котором будут присутствовать рисковые инструменты − как вариант корпоративные облигации с низкой степенью надежности, дающие неплохую доходность. Также можно добавить акции второго и третьего эшелона, низколиквидные, которые не всегда быстро продаются. При этом такие инструменты прибыльны. Это можно корректировать, беря во внимание ваш рост и опыт.

Необходимо понимать, что инвестиционный портфель − это личный проект, который можно изменять.

Максимально доступно объясняем, что такое акции и как на них заработать

Удачный рейс кораблей Голландской Ост-Индской компании приносил большую прибыль, но по статистике домой возвращался один парусник из трех — другие не выдерживали морских бурь и пиратских захватов. Было необходимо заверить на бумаге ответственность за судно и определить, какую прибыль получит каждый, кто имел права на корабль. Именно так компания стала первой акционерной фирмой в мире — ценные бумаги она выпустила в начале XVII века. Поговорим о том, зачем акции нужны компаниям сегодня, что они дают владельцам и как умножать капитал благодаря им.

Что такое акция?

Акция — это ценная бумага, которая подтверждает ваше право на владение частью бизнеса. Она фиксирует тот факт, что в вашем распоряжении есть доля компании и что вы обладаете правами акционера. Например, можете участвовать в управлении акционерного общества или получить дивиденды.

Как заработать на акции?

Есть несколько вариантов получить прибыль:

• Дождаться роста цены бумаги и продать ее по стоимости выше, чем приобрели. Например, в мае вы купили акцию компании за 2,2 тыс. руб., а в сентябре ее стоимость повысилась до 2,5 тыс. руб. Вы продаете бумагу и зарабатываете на этом 300 руб.

• Заработать на понижении цены акции — для этого вам нужно открыть короткие позиции («шорт» — от термина short selling, «короткая продажа»). Вы берете акцию в долг и продаете ее по высокой цене, т.е. торгуете бумагой, которой не владеете в реальном времени. Когда через некоторое время акция упадет в цене, вы купите ее и вернете тому, кто предоставил долг — брокеру. Он от этой сделки получает процент, начисляющийся ежедневно, пока короткая позиция не будет закрыта.

Обратите внимание: чтобы работать с «шортами», нужно соблюдать некоторые важные правила — изучите эту тему подробнее, прежде чем приступать к торговле.

• Получить часть прибыли компании благодаря дивидендам. Если в вашем портфеле есть акции компании, которая распределяет долю от прибыли между своими акционерами, то, являясь, владельцем ее бумаг, вы претендуете на доход. Важно отметить, что не все компании выплачивают дивиденды.

Какими бывают акции?

Компания может выпустить 2 типа акций: обыкновенные и привилегированные. Вот в чем разница:

• Обыкновенные акции дадут вам право голоса на собрании акционеров компании по схеме одна бумага — один голос. Владельцы обыкновенных акций могут получать дивиденды. Их объем, периодичность и частоту задает сам эмитент и закрепляет в дивидендной политике. Отслеживать параметры по выплатам помогут дивидендные календари российских и зарубежных компаний.

Важно отметить, что, в отличие от привилегированных, не по всем обыкновенным акциям могут выплачиваться дивиденды.

Зачем это инвесторам? Акционеры могут заработать на колебании цены, т.е. на продаже бумаги по более высокой стоимости. Чаще всего такая прибыль окажется выгоднее получения дивидендов.

• Привилегированные акции («префы») позволяют заранее знать размер дивидендов.

Дивиденды будут выплачены не только из прибыли: если компания потерпела убытки, то с акционером расплатятся за счет ее имущества или из ее собственных средств. При этом в голосовании акционеров будут участвовать те держатели привилегированных акций, которые не получили дивиденды по итогам прошлого года. Еще одна особенность: в случае ликвидации компании владельцы привилегированных акций получат расчет в первую очередь.

В большинстве случаев префы менее ликвидны и волатильны, зачастую они могут оказаться менее прибыльными, чем обыкновенные акции. Но стоит разобраться, почему это происходит, до совершения покупки.

Что такое лот?

На фондовом рынке лот — это единица измерения пакета акций при совершении сделки.

В качестве примера для понимания можно привести покупку упаковки с каким-либо товаром — например, коробочку с пирожными. Упаковка с 8 штуками — это полный лот, но, если вы хотите приобрести всего три изделия — лот будет называться неполным.

Лот — это минимальный размер количества актива. Когда вы видите, что акция компании стоит 350 руб., но при покупке заплатить предлагается 35 тыс., значит, лот содержит 100 акций организации.

Узнать, сколько придется потратить на покупку, можно просто: умножайте цену бумаги на размер лота. Его, кстати, устанавливает биржа.

Покупка полного лота может вас не устроить — у этой проблемы есть решение. Существует такой режим торгов, как неполный лот. Чтобы узнать, какие компании предоставляют возможность пользоваться им, нужно выбрать опцию «Неполный лот» на сайте МосБиржи.

Депозитарные расписки на акции — что это?

Депозитарная расписка — это сертификат, который позволяет вам владеть определенным количеством акций иностранного эмитента, оставаясь на местной бирже.

Важно знать две аббревиатуры:

• АДР — американские депозитарные расписки (вообще расписки впервые появились в США).

• ГДР — глобальные депозитарные расписки. Благодаря им вам станут доступны акции на остальных международных биржах, например, лондонской. Среди них бумаги Fix Price (FIXP) или Русагро (AGRO).

У обладателей депозитарных расписок аналогичные права, что и у владельцев акций. Эти сертификаты покупаются и продаются, как и ценные бумаги, но одна расписка может быть равна как одной акции, так и ее половине, или, наоборот, десяти штукам.

В итоге функция депозитарной расписки сводится к праву владения акцией, которая не торгуется на отечественном рынке, но на зарубежном представлена.

Зачем компании выпускают акции?

Причиной, по которой предприятия начинают торговлю своими акциями, становится желание привлечь финансирование. Деньги, полученные от инвесторов, в компании могут потратить на любые ее нужды — покупку оборудования, сырья, производство, исследования и другое развитие бизнеса.

Кроме того, торговля акциями помогает оценить компанию. Сумма всех бумаг компаний, обращающихся на бирже — это рыночная капитализация предприятия. Данный способ покажет, за сколько может быть продана доля в компании. Грубо говоря, это такой же метод оценить положение и потенциал компании, как и анализ эксперта.

А акционерам, которые хотят выйти из бизнеса, торговля акциями дает возможность передать свою долю другим инвесторам.

Чем вы рискуете, владея акциями?

Для акционеров есть несколько рисков:

• Цена акций может падать. При необходимости ее продать, вы потерпите убытки.

• Компания, долей которой вы владеете, может обанкротиться. После ликвидации вы получите только те средства, которые останутся после распределения денег на зарплаты сотрудников и возвращение долгов компании, например, подрядчикам или поставщикам. Держатели облигаций тоже получат выплаты раньше вас.

• Если вы покупаете акции иностранных компаний, то автоматически подписываетесь на валютный риск. При конвертации вы можете подвергнуться убыткам.

• Руководство компании может приостановить выплату дивидендов — если вы на них рассчитывали, то окажетесь не в лучшей ситуации.

Главное:

• Акция — это ценная бумага, которая свидетельствует, что ее владельцу принадлежит доля в компании.

• Акции приносят доход несколькими способами: благодаря продаже бумаги по более высокой цене, игре на понижение или дивидендам.

• Бумаги торгуются лотами — единицами измерения пакета акций. Чтобы узнать, сколько нужно заплатить при покупке, умножьте количество акций в лоте на цену одного актива.

• Есть риски: цена акций может упасть, компания — перестать платить дивиденды или обанкротиться.

• Нужно с умом подходить к выбору — изучать рынок и оценивать риски.

БКС Мир инвестиций

Комментарии

Покупайте ценные бумаги любимых брендов в один клик

Последние новости

Рекомендованные новости

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008– 2022 . ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с:уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник https://journal.open-broker.ru/investments/kak-ya-za-polgoda-zarabotal-na-akciyah/

Источник https://investfuture.ru/edu/articles/investitsii-v-aktsii-i-obligatsii-s-chego-nachat

Источник https://bcs-express.ru/novosti-i-analitika/maksimal-no-dostupno-obieiasniaem-chto-takoe-aktsii-i-kak-na-nikh-zarabotat